28 сентября 2021 | Segezha Group Литвинов Владимир

Именно так называет себя компания, а тезис красуется на главной странице сайта. Да что говорить, я и сам в последних разборах был крайне позитивен в отношении компании. Пришло время разобрать результаты деятельности в первом полугодии и объективно взглянуть на бизнес.

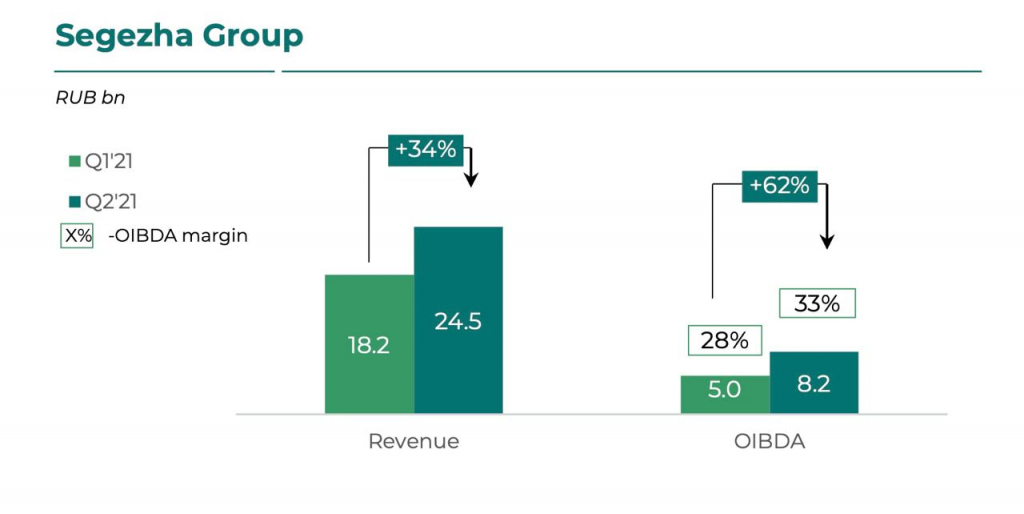

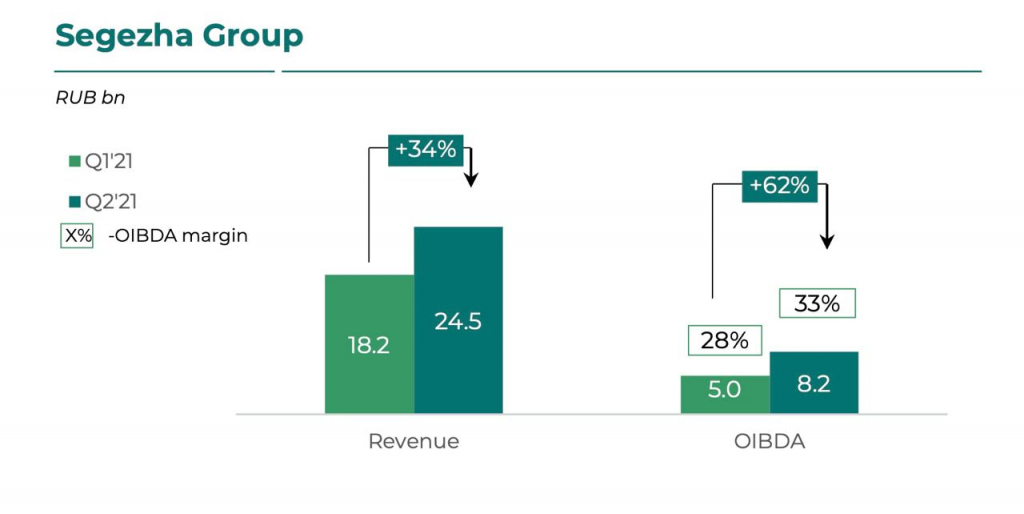

Итак, компания продолжает поступательное развитие. Выручка за период выросла год к году на 37% до 42,7 млрд рублей. Улучшение рыночной конъюнктуры, увеличение экспорта по ключевым направлениям и рост цен на основную продукцию, дали толчок к наращиванию выручки. Причем этот, я бы сказал пинок, способен протащить бизнес компании по всему 2021 году.

Цены на продукцию, как я уже говорил, продолжают расти. Если мешочная продукция прибавила всего 8%, то фанера +22%, а пиломатериалы вообще +60%. Европейские рынки с удовольствием принимают Сегежу. На экспорт уходит практически 73% выручки. Обеспеченность собственным древесным сырьем придает эффективности.

Компания сохраняет контроль над операционными издержками. При росте выручки на 37%, себестоимость выросла на 18,7%, а операционные расходы на 14%. Вкупе с положительными курсовыми разницами и процентными доходами, удалось показать рекордную чистую прибыль в 7,6 млрд рублей, против убытка годом ранее.

Компания прирастает не только в финансах, но и в производственных мощностях. Регулярно проводит сделки M&A по поглощению. Одним из последних приобретений стал Новоенисейский ЛХК. Вместе с этим растут капзатраты (8,6 млрд +20%) на модернизацию производственных площадок и строительству новых, таких как Румынский завод по производству промышленной бумажной упаковки.

И даже на фоне этого чистый долг удалось сократить практически в 2 раза до 28,8 млрд рублей. Тут на помощь пришли средства, вырученные в результате IPO. Теперь показатель чистый долг/OIBDA составляет всего 1,2х. Это факт, а также наращивание свободного денежного потока позволит компании направлять на дивиденды от 75% до 100% свободного денежного потока, начиная с 2024 года. Пока мы будем довольствоваться выплатами от 3 до 5,5 млрд рублей в год, что по текущим 2%-4% доходности. Скромно, но все в развитие. Мне такой подход импонирует.

Сегежа активно развивает ESG-проекты, и даже получила рейтинг от ведущего международного агентства Sustainalytics. К слову, компания восстановила в этом году 40 гектар леса, что в 2,5 раза больше, чем планировалось изначально. Хотели найти «зеленую» компанию в России? Так вот и она…

Сегежа крайне сильно выглядит в текущей ситуации. Инвестирует в производство, что гарантирует нам рост выручки. А при умелом сдерживании операционных расходов, прибыль также будет прирастать двузначными темпами. «Современная компания роста» — тезис оправдывает себя в полной мере.

Но вы скажете: P/E в 16,6 и P/B в 3 слишком высокие для реального сектора экономики. Я вас умоляю, кого это волнует в 2021 году. Как обычно, тут два варианта. Либо акции скорректируются, либо просто финансовые показатели «догонят» мультипликаторы. При таких базисах роста, я склоняюсь ко второму. Держу акции компании в портфеле и продолжаю наращивать позицию.

Итак, компания продолжает поступательное развитие. Выручка за период выросла год к году на 37% до 42,7 млрд рублей. Улучшение рыночной конъюнктуры, увеличение экспорта по ключевым направлениям и рост цен на основную продукцию, дали толчок к наращиванию выручки. Причем этот, я бы сказал пинок, способен протащить бизнес компании по всему 2021 году.

Цены на продукцию, как я уже говорил, продолжают расти. Если мешочная продукция прибавила всего 8%, то фанера +22%, а пиломатериалы вообще +60%. Европейские рынки с удовольствием принимают Сегежу. На экспорт уходит практически 73% выручки. Обеспеченность собственным древесным сырьем придает эффективности.

Компания сохраняет контроль над операционными издержками. При росте выручки на 37%, себестоимость выросла на 18,7%, а операционные расходы на 14%. Вкупе с положительными курсовыми разницами и процентными доходами, удалось показать рекордную чистую прибыль в 7,6 млрд рублей, против убытка годом ранее.

Компания прирастает не только в финансах, но и в производственных мощностях. Регулярно проводит сделки M&A по поглощению. Одним из последних приобретений стал Новоенисейский ЛХК. Вместе с этим растут капзатраты (8,6 млрд +20%) на модернизацию производственных площадок и строительству новых, таких как Румынский завод по производству промышленной бумажной упаковки.

И даже на фоне этого чистый долг удалось сократить практически в 2 раза до 28,8 млрд рублей. Тут на помощь пришли средства, вырученные в результате IPO. Теперь показатель чистый долг/OIBDA составляет всего 1,2х. Это факт, а также наращивание свободного денежного потока позволит компании направлять на дивиденды от 75% до 100% свободного денежного потока, начиная с 2024 года. Пока мы будем довольствоваться выплатами от 3 до 5,5 млрд рублей в год, что по текущим 2%-4% доходности. Скромно, но все в развитие. Мне такой подход импонирует.

Сегежа активно развивает ESG-проекты, и даже получила рейтинг от ведущего международного агентства Sustainalytics. К слову, компания восстановила в этом году 40 гектар леса, что в 2,5 раза больше, чем планировалось изначально. Хотели найти «зеленую» компанию в России? Так вот и она…

Сегежа крайне сильно выглядит в текущей ситуации. Инвестирует в производство, что гарантирует нам рост выручки. А при умелом сдерживании операционных расходов, прибыль также будет прирастать двузначными темпами. «Современная компания роста» — тезис оправдывает себя в полной мере.

Но вы скажете: P/E в 16,6 и P/B в 3 слишком высокие для реального сектора экономики. Я вас умоляю, кого это волнует в 2021 году. Как обычно, тут два варианта. Либо акции скорректируются, либо просто финансовые показатели «догонят» мультипликаторы. При таких базисах роста, я склоняюсь ко второму. Держу акции компании в портфеле и продолжаю наращивать позицию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба