20 октября 2021 БКС Экспресс Зельцер Михаил

Японский Nikkei (+0,3%)

Китайский Shanghai Composite (+0,1%)

Южнокорейский Kospi (-0,3%)

Гонконгский Hang Seng (+1,2%)

Австралийский ASX (+0,7%)

О главном

Американские индексы достаточно быстро оправились от распродаж сентября. За 5 сессий, по сути, выкуплена месячная просадка рынка акций. На площадки вернулась эйфория. Переломить негативный сентимент позволил сезон корпоративной отчетности — высокие результаты за III квартал инвесторы переносят на будущие периоды. Фактор грядущего ужесточения монетарного курса ЦБ воспринимается слабо.

Но объективная реальность говорит о замедлении глобальных экономик: МВФ резко понизил прогнозы темпа роста АТР, с 7,6% до 6,5%. На фоне энергетического кризиса и бушующей инфляции, стоит ожидать и переоценок темпов по Европе и Штатам. А значит, оптимизм инвесторов сойдет на нет, как только корпоративные метрики покажут стагнацию.

На сырьевом фронте сохраняется высокая волатильность. Дефицит предложения энергоносителей все еще поддерживает котировки нефти и газа на экстремально высоком уровне. Тем не менее уже на протяжении 4 недель наблюдается наращение запасов сырой нефти в США, причем фактические данные значительно превосходят консенсус-оценки. Достигнув баланса спроса и предложения, Brent двинет вниз.

Азиатские рынки

Затишье на открытии европейских площадок не гарантирует спокойное закрытие среды.

Китайский Shanghai Composite не демонстрирует покупательной активности. Угрозы для экономики Поднебесной все те же — рост стоимости энергоносителей, приводящий к приостановке промышленных мощностей; проблемы в секторе недвижимости и высокая производственная инфляция.

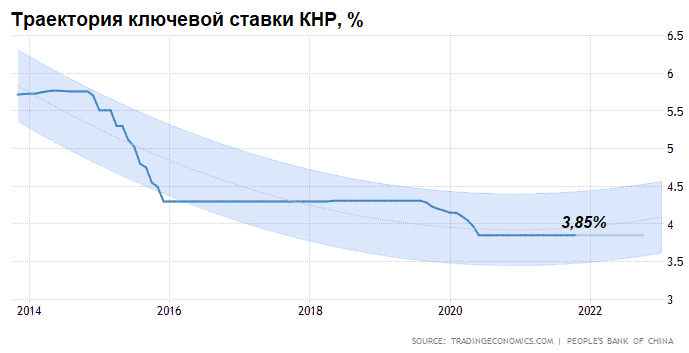

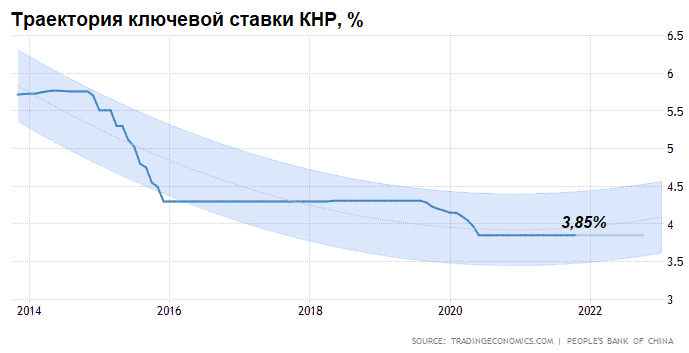

Народный банк Китая должен маневрировать между необходимостью поддержания достаточной ликвидности финансовой системы и риском раздувания пузырей в строительстве и на фондовом рынке. Регулятор выбирает сохранение ставки фондирования на уровне 3,85% годовых, ни о каком смягчении сейчас речи не идет, а банковскую систему ЦБ КНР стимулирует обратным РЕПО по льготной ставке в 2,2%.

Макромодели не предполагают в ближайший год изменения ключевой ставки Центробанка Китая, однако, опыт развивающихся экономик по борьбе с инфляцией вскоре может быть полезен и Пекину.

Японский Nikkei добавляет треть процента. Среднесрочные оценки фондового рынка достаточно скептические — макромодели не исключают поход индекса на минимумы года.

Наблюдаемый в последние дни отскок индекса был вызван общемировыми тенденциями восстановления спроса в рисковых активах на фоне некоторого успокоения на энергетическом фронте. Нефтяное ралли сбавило обороты, а газовые контракты Европы и США с пиков начала октября упали почти на 50% и 25% соответственно. Для импортозависимой от сырья японской экономики энергетический фактор очень чувствителен.

Макропоказатели по внешней торговле отразили замедление темпа роста экспорта до 13%, но импорт закономерно скакнул на 39%. Как результат — дефицит торгового баланса страны на 622 млрд йен за сентябрь.

Таким образом, на рынках АТР большинство индексов окрашены в зеленый, что обеспечит спокойное открытие европейских площадок акций. Фактор затишья — откат энергетических фьючерсов, несколько купирующий инфляционные ожидания в импортозависимых от сырья экономиках.

Участников торгов завораживает и очередной выкуп глубокой просадки американского рынка — доводы медведей полностью игнорируются.

Американские площадки

Отскок рынка Штатов после рекордного сентябрьского падения перерос в полноценное восстановление. Оценки игроков на понижение не реализовались. Инвесторы отмахнулись от высокой инфляции и очевидного восстановления рынка труда, что служат весомыми основаниями сворачивания масштабных программ Федрезерва, а значит, роста ставок кредитного рынка и снижения будущих денежных потоков корпораций.

Инвесторы ориентируются на прошлый опыт, а именно на отчеты корпораций за истекший квартал, экстраполируя высокие финансовые результаты на продолжительный период. Экономики замедляются, и промышленность США также буксует — но и этот фактор сыграл за быков: игроки на повышение оценили его в качестве довода к промедлению ФРС начинать секвестр QE. А зря.

На волне безудержного оптимизма быков рынка акций, американская валюта цепляется за поддержку. Индекс доллара США (DXY: 93,7 п.) курсирует у важного уровня, сдача которого временно отбросит покупателей доллара к 93 п. А пока этого не произошло — курс на максимумы года, выше 94,5 п., актуален. Главное, чтобы Федрезерв не дал слабину и в ноябре-декабре снизил-таки лимит QE на $15 млрд.

Таким образом, вновь доминируют игроки на повышение. Стратегия «выкупа глубокой просадки» опять сыграла, хотя после сентябрьского шторма, казалось, восходящий тренд ослаб.

Вновь манят исторические максимумы S&P 500: при вчерашних 4520 п. до пиковых значений начала сентября остается полпроцента, но локальная техническая перегретость индекса способна сдержать прыть быков. В индексе много незакрытых гэпов внизу. Утренний фьючерс среды — 4510 п.

Сырье

Цены на нефть вчера побывали под $84, вернулись над $85, а к открытию европейской фондовой среды курсируют в области $84,6 (-0,5%) за баррель марки Brent. Амплитуда колебаний высокая и соответствует специфике инструмента.

Видно, что нефтебыки пока не готовы сдаваться. Поддержка для них исходит от слабой производственной активности добытчиков как в рамках ОПЕК+, так и от промышленников США.

Техническая формация по-прежнему не исключает финального аккорда вверх, прежде чем короткие маржинальные позиции истощатся, а нефтебыки хлопнут дверью.

Тем временем резервы сырой нефти понемногу наполняются: по данным API, недельные запасы добавили 3,3 млн баррелей при консенсусе в +2,2 млн. Этого недостаточно, чтобы сломить глобальный тренд вверх по Brent, но вода камень точит: четыре недели подряд итоговые значения выходят выше отраслевых оценок. После обеда ожидаются официальные метрики от Минэнерго Штатов, если они подтвердят тренд наращения резервов, медведи могут приободриться.

Цены на газ на американском хабе также высоковолатильны. Срочный контракт на природный газ (NG) накануне падал к $4,8 (-5%). Поддержка, обозначенная в начале октября на 99% VAR, ожидаемо устояла. С максимума месяца в моменте потери по контракту составляли почти 25%. После технического отскока риски повторного захода NG на минимумы сохраняются.

Китайский Shanghai Composite (+0,1%)

Южнокорейский Kospi (-0,3%)

Гонконгский Hang Seng (+1,2%)

Австралийский ASX (+0,7%)

О главном

Американские индексы достаточно быстро оправились от распродаж сентября. За 5 сессий, по сути, выкуплена месячная просадка рынка акций. На площадки вернулась эйфория. Переломить негативный сентимент позволил сезон корпоративной отчетности — высокие результаты за III квартал инвесторы переносят на будущие периоды. Фактор грядущего ужесточения монетарного курса ЦБ воспринимается слабо.

Но объективная реальность говорит о замедлении глобальных экономик: МВФ резко понизил прогнозы темпа роста АТР, с 7,6% до 6,5%. На фоне энергетического кризиса и бушующей инфляции, стоит ожидать и переоценок темпов по Европе и Штатам. А значит, оптимизм инвесторов сойдет на нет, как только корпоративные метрики покажут стагнацию.

На сырьевом фронте сохраняется высокая волатильность. Дефицит предложения энергоносителей все еще поддерживает котировки нефти и газа на экстремально высоком уровне. Тем не менее уже на протяжении 4 недель наблюдается наращение запасов сырой нефти в США, причем фактические данные значительно превосходят консенсус-оценки. Достигнув баланса спроса и предложения, Brent двинет вниз.

Азиатские рынки

Затишье на открытии европейских площадок не гарантирует спокойное закрытие среды.

Китайский Shanghai Composite не демонстрирует покупательной активности. Угрозы для экономики Поднебесной все те же — рост стоимости энергоносителей, приводящий к приостановке промышленных мощностей; проблемы в секторе недвижимости и высокая производственная инфляция.

Народный банк Китая должен маневрировать между необходимостью поддержания достаточной ликвидности финансовой системы и риском раздувания пузырей в строительстве и на фондовом рынке. Регулятор выбирает сохранение ставки фондирования на уровне 3,85% годовых, ни о каком смягчении сейчас речи не идет, а банковскую систему ЦБ КНР стимулирует обратным РЕПО по льготной ставке в 2,2%.

Макромодели не предполагают в ближайший год изменения ключевой ставки Центробанка Китая, однако, опыт развивающихся экономик по борьбе с инфляцией вскоре может быть полезен и Пекину.

Японский Nikkei добавляет треть процента. Среднесрочные оценки фондового рынка достаточно скептические — макромодели не исключают поход индекса на минимумы года.

Наблюдаемый в последние дни отскок индекса был вызван общемировыми тенденциями восстановления спроса в рисковых активах на фоне некоторого успокоения на энергетическом фронте. Нефтяное ралли сбавило обороты, а газовые контракты Европы и США с пиков начала октября упали почти на 50% и 25% соответственно. Для импортозависимой от сырья японской экономики энергетический фактор очень чувствителен.

Макропоказатели по внешней торговле отразили замедление темпа роста экспорта до 13%, но импорт закономерно скакнул на 39%. Как результат — дефицит торгового баланса страны на 622 млрд йен за сентябрь.

Таким образом, на рынках АТР большинство индексов окрашены в зеленый, что обеспечит спокойное открытие европейских площадок акций. Фактор затишья — откат энергетических фьючерсов, несколько купирующий инфляционные ожидания в импортозависимых от сырья экономиках.

Участников торгов завораживает и очередной выкуп глубокой просадки американского рынка — доводы медведей полностью игнорируются.

Американские площадки

Отскок рынка Штатов после рекордного сентябрьского падения перерос в полноценное восстановление. Оценки игроков на понижение не реализовались. Инвесторы отмахнулись от высокой инфляции и очевидного восстановления рынка труда, что служат весомыми основаниями сворачивания масштабных программ Федрезерва, а значит, роста ставок кредитного рынка и снижения будущих денежных потоков корпораций.

Инвесторы ориентируются на прошлый опыт, а именно на отчеты корпораций за истекший квартал, экстраполируя высокие финансовые результаты на продолжительный период. Экономики замедляются, и промышленность США также буксует — но и этот фактор сыграл за быков: игроки на повышение оценили его в качестве довода к промедлению ФРС начинать секвестр QE. А зря.

На волне безудержного оптимизма быков рынка акций, американская валюта цепляется за поддержку. Индекс доллара США (DXY: 93,7 п.) курсирует у важного уровня, сдача которого временно отбросит покупателей доллара к 93 п. А пока этого не произошло — курс на максимумы года, выше 94,5 п., актуален. Главное, чтобы Федрезерв не дал слабину и в ноябре-декабре снизил-таки лимит QE на $15 млрд.

Таким образом, вновь доминируют игроки на повышение. Стратегия «выкупа глубокой просадки» опять сыграла, хотя после сентябрьского шторма, казалось, восходящий тренд ослаб.

Вновь манят исторические максимумы S&P 500: при вчерашних 4520 п. до пиковых значений начала сентября остается полпроцента, но локальная техническая перегретость индекса способна сдержать прыть быков. В индексе много незакрытых гэпов внизу. Утренний фьючерс среды — 4510 п.

Сырье

Цены на нефть вчера побывали под $84, вернулись над $85, а к открытию европейской фондовой среды курсируют в области $84,6 (-0,5%) за баррель марки Brent. Амплитуда колебаний высокая и соответствует специфике инструмента.

Видно, что нефтебыки пока не готовы сдаваться. Поддержка для них исходит от слабой производственной активности добытчиков как в рамках ОПЕК+, так и от промышленников США.

Техническая формация по-прежнему не исключает финального аккорда вверх, прежде чем короткие маржинальные позиции истощатся, а нефтебыки хлопнут дверью.

Тем временем резервы сырой нефти понемногу наполняются: по данным API, недельные запасы добавили 3,3 млн баррелей при консенсусе в +2,2 млн. Этого недостаточно, чтобы сломить глобальный тренд вверх по Brent, но вода камень точит: четыре недели подряд итоговые значения выходят выше отраслевых оценок. После обеда ожидаются официальные метрики от Минэнерго Штатов, если они подтвердят тренд наращения резервов, медведи могут приободриться.

Цены на газ на американском хабе также высоковолатильны. Срочный контракт на природный газ (NG) накануне падал к $4,8 (-5%). Поддержка, обозначенная в начале октября на 99% VAR, ожидаемо устояла. С максимума месяца в моменте потери по контракту составляли почти 25%. После технического отскока риски повторного захода NG на минимумы сохраняются.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба