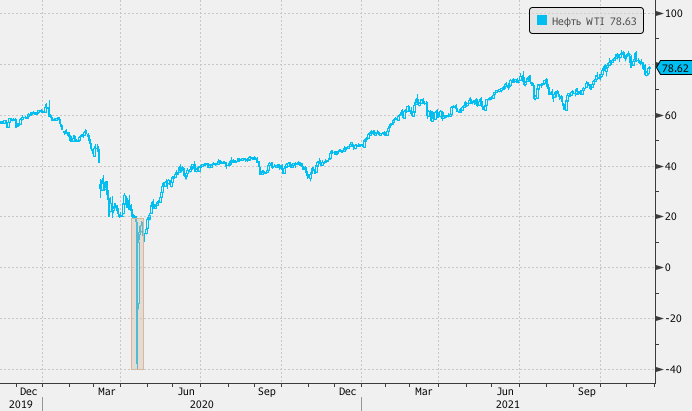

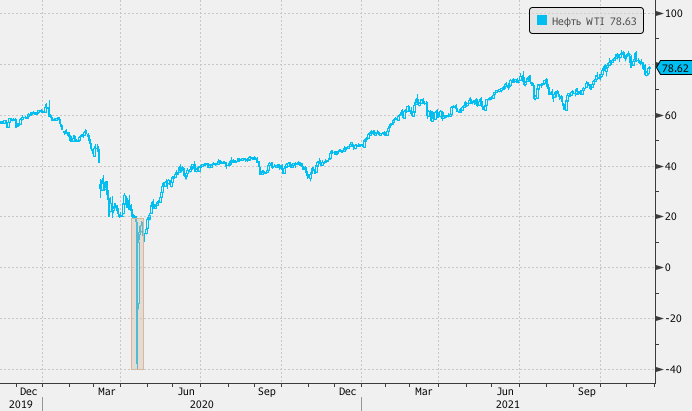

Пандемия коронавируса спровоцировала резкое снижение мирового спроса на энергоносители, включая нефть, за которым последовал обвал цен и резкое падение инвестиций в отрасли. События приняли настолько неожиданный оборот, что в апреле 2020 года нефтехранилища американского Кушинга, где происходит поставка по фьючерсам на WTI, оказались полностью заполненными, и котировки майского (ближайшего на тот момент) контракта впервые в истории опустились ниже нуля. Вечером 20 апреля 2020 года, т. е. в последний день обращения этих фьючерсов, покупатели начали продавать их по любым ценам, лишь бы избежать поставки.

С тех пор многое изменилось: появление вакцин способствовало постепенному выходу мировой экономики из локдаунов, что привело к резкому восстановлению спроса на энергоносители. Недоинвестирование в нефтяную отрасль и перенаправление денежных потоков в сферу ESG замедляет рост предложения, а ОПЕК+ продолжает упрямо следовать плану по ежемесячному увеличению добычи на 0,4 млн б/с, отвечая «нет» на призывы пересмотреть эту цифру в сторону повышения. Кроме того, правительства и центробанки ответили на пандемию бюджетным и монетарным стимулированием, что привело к резкому росту денежной массы и снижению процентных ставок в область нулевых, а то и отрицательных значений.

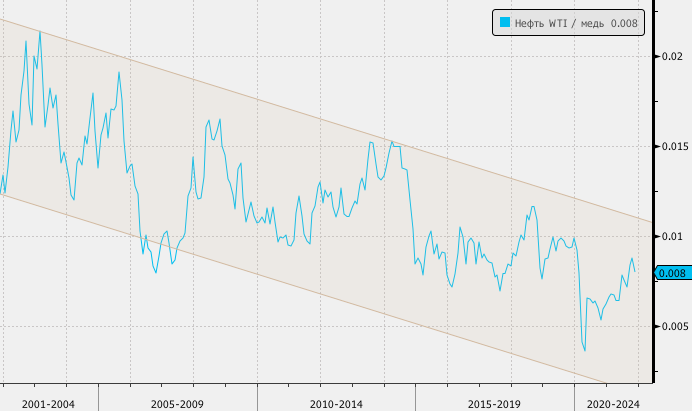

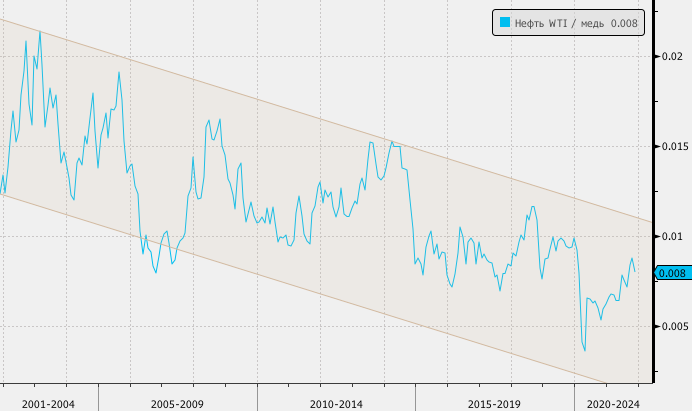

За прошедший год нефть (ближайший на данный момент фьючерс на WTI c поставкой в январе 2022 года) подорожала примерно на 80% и вернулась в область $80 за баррель. Много это или мало? Сравнительный анализ JPMorgan Chase говорит о том, что нефть все еще стоит очень дешево. Стратег банка Марко Коланович сравнил динамику цен на нефть с динамикой других активов за последние 20 лет и выяснил, что текущая цена WTI находится в 7-м процентиле относительно рынка акций США (т. е. 93% этого времени относительная цена черного золота находилась выше), в 10-м процентиле относительно меди, в 20-м процентиле относительно золота и в 40-м процентиле относительно облигаций.

Такое положение дел означает, что консервативная оценка «справедливой» цены нефти WTI, по данным Колановича, составляет $115 за баррель, а если взять в расчет «дорогие активы», вроде балансов центробанков или Nasdaq, то «справедливая» цена окажется и вовсе в диапазоне $300–500 за баррель.

В последнюю пару недель цены на нефть снижались на фоне ухудшения эпидемиологической обстановки в Европе и ожиданий продаж из стратегических резервов США и других крупных стран-потребителей нефти. Но обнародованные вчера детали этого плана (50 млн баррелей со стороны США и, возможно, еще 20–30 млн баррелей со стороны других стран) спровоцировали мощную коррекцию котировок, в результате которой фьючерсы на WTI выросли с минимумов сессии на $3,5 с лишним. Подобная реакция позволяет предположить, что, во-первых, рынок ждал большего, а, во-вторых, что данное событие может оказаться неспособным надолго остановить рост цен.

Кроме того, довольно высокие уровни вакцинации населения европейских стран, возможно, позволят избежать жестких локдаунов и сохранить спрос на нефть на высоком уровне.

С тех пор многое изменилось: появление вакцин способствовало постепенному выходу мировой экономики из локдаунов, что привело к резкому восстановлению спроса на энергоносители. Недоинвестирование в нефтяную отрасль и перенаправление денежных потоков в сферу ESG замедляет рост предложения, а ОПЕК+ продолжает упрямо следовать плану по ежемесячному увеличению добычи на 0,4 млн б/с, отвечая «нет» на призывы пересмотреть эту цифру в сторону повышения. Кроме того, правительства и центробанки ответили на пандемию бюджетным и монетарным стимулированием, что привело к резкому росту денежной массы и снижению процентных ставок в область нулевых, а то и отрицательных значений.

За прошедший год нефть (ближайший на данный момент фьючерс на WTI c поставкой в январе 2022 года) подорожала примерно на 80% и вернулась в область $80 за баррель. Много это или мало? Сравнительный анализ JPMorgan Chase говорит о том, что нефть все еще стоит очень дешево. Стратег банка Марко Коланович сравнил динамику цен на нефть с динамикой других активов за последние 20 лет и выяснил, что текущая цена WTI находится в 7-м процентиле относительно рынка акций США (т. е. 93% этого времени относительная цена черного золота находилась выше), в 10-м процентиле относительно меди, в 20-м процентиле относительно золота и в 40-м процентиле относительно облигаций.

Такое положение дел означает, что консервативная оценка «справедливой» цены нефти WTI, по данным Колановича, составляет $115 за баррель, а если взять в расчет «дорогие активы», вроде балансов центробанков или Nasdaq, то «справедливая» цена окажется и вовсе в диапазоне $300–500 за баррель.

В последнюю пару недель цены на нефть снижались на фоне ухудшения эпидемиологической обстановки в Европе и ожиданий продаж из стратегических резервов США и других крупных стран-потребителей нефти. Но обнародованные вчера детали этого плана (50 млн баррелей со стороны США и, возможно, еще 20–30 млн баррелей со стороны других стран) спровоцировали мощную коррекцию котировок, в результате которой фьючерсы на WTI выросли с минимумов сессии на $3,5 с лишним. Подобная реакция позволяет предположить, что, во-первых, рынок ждал большего, а, во-вторых, что данное событие может оказаться неспособным надолго остановить рост цен.

Кроме того, довольно высокие уровни вакцинации населения европейских стран, возможно, позволят избежать жестких локдаунов и сохранить спрос на нефть на высоком уровне.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба