Merck & Company Inc (NYSE:MRK) входит в топ-3 американских фармацевтических компаний (после Johnson & Johnson (NYSE:JNJ) и Pfizer (NYSE:PFE)). Крупнейший американский производитель вакцин. Треть продаж составляет препарат в области противораковой иммунотерапии Keytruda (более $14 млрд из $48 млрд). Прочие крупные области присутствия: вакцины, диабет, кардиология, иммунология и вирусология.

Молнупиравир показал 30%-ную эффективность в лечении COVID-19, разработчики утверждают, что он будет эффективен и для лечения нового штамма Омикрон. Европейский регулятор разрешил использовать препарат Merck для лечения взрослых от коронавируса.

Группа советников FDA США проголосовала за выдачу разрешения на использование Молнупиравира. Если FDA одобрит Молнупиравир после решения комиссии, противовирусные таблетки могут появиться на рынке в конце этого месяца. Правительство США уже разместило заказ на Молнупиравир на 3,1 млн курсов препарата на сумму $2,2 млрд, и в следующем году продажи препарата, вероятно, вырастут.

Прогнозная оценка продаж Молнупиравира превышает $7 млрд на 2022 год (включая продажи от $0,5 до $1 млрд в четвертом квартале этого года), но сейчас вырисовываются опасения по поводу его потенциала, учитывая более низкий уровень эффективности.

Выявление нового штамма – вызов для фарма-компаний, возможно, в этот раз в разработке вакцины от нового штамма преуспеет Merck.

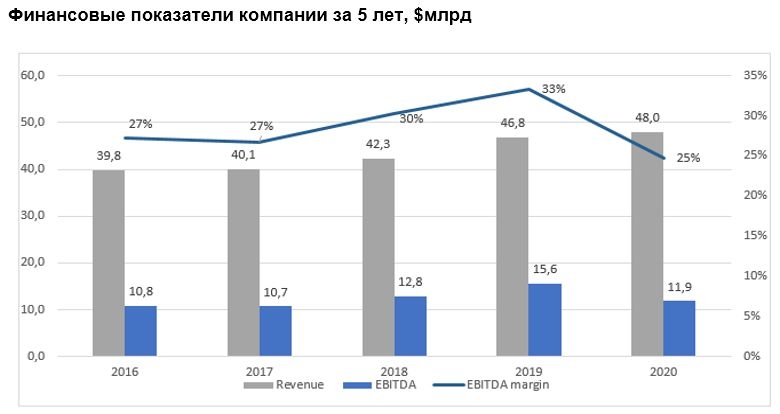

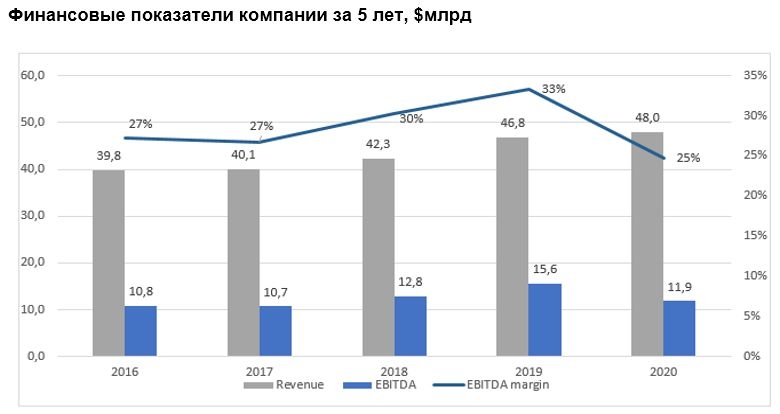

По итогам 3 квартала 2021 года объем продаж компании составил около $13,2 млрд (рост на 20% г / г), продажи Кейтруды выросли на 22% до $4,5 млрд, продажи Гардасила выросли на 68% до $2 млрд. Подразделение «Здоровье животных» продемонстрировало рост продаж на 16%.

Merck повысила свой годовой прогноз продаж до $47,4–47,9 млрд по сравнению с предыдущей оценкой в $46,4–47,4 млрд, но, несмотря на это, он по-прежнему выглядит консервативным.

Компания находится в процессе спин-оффа непрофильных активов на $6,5 млрд (средства для понижения холестерина и препараты для женского здоровья) с целью сфокусироваться на онкологии, вакцинах и ветеринарии.

Околонулевые процентные ставки и слабый доллар положительно отразились на P&L компании.

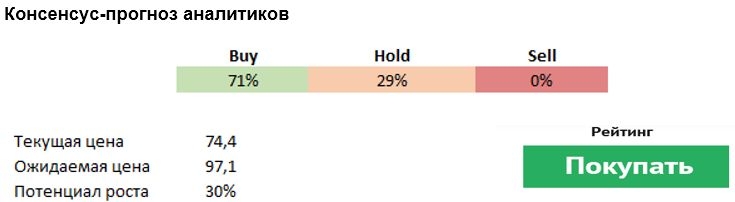

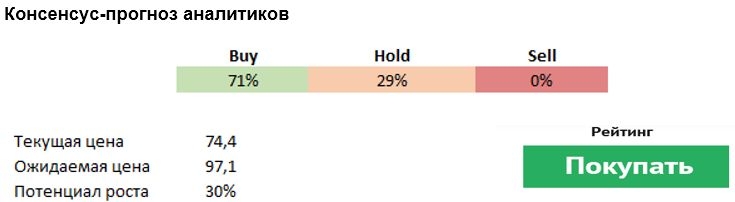

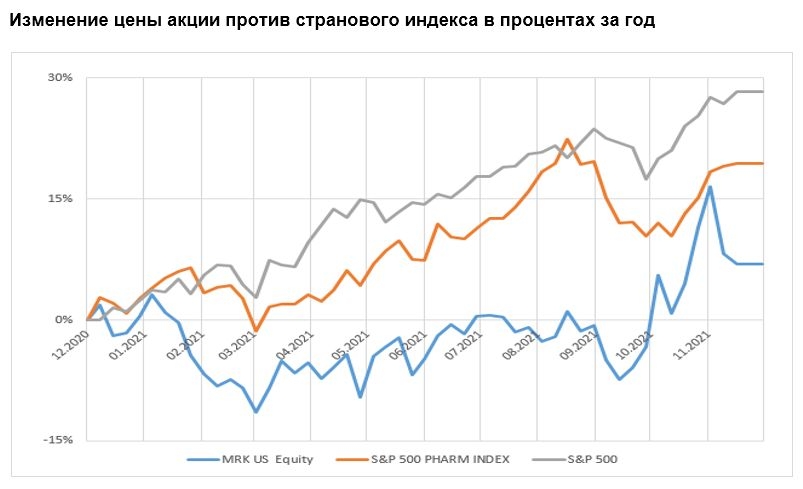

Финансовое положение компании устойчивое. Основные мультипликаторы Merck — P/FCF, P/S, EV/EBITDA — на уровне значений аналогичных показателей компаний выборки, а P/E вдвое ниже, чем у конкурентов, то есть компания недооценена, и цена акции может вырасти, например, в случае выхода позитивных новостей, связанных с одобрением ее препаратов для более широкой сферы применения и/или успеха в разработке вакцин.

Несмотря на то, что соотношение долга компании к активам выше среднего значения по отрасли, благодаря операционной эффективности компании Net Debt/EBITDA составляет 1,6x. Компания выплачивает дивиденды выше, чем конкуренты. Высокое значение ROE компании говорит об эффективности использования акционерного капитала.

Риски

• Сильная зависимость от главного блокбастера компании Keytruda. Основные направления роста продолжают ориентироваться на Keytruda, но в 2021 компания получила ряд отказов от FDA в патентировании применения препарата для дополнительных категорий пациентов.

• Ухудшение динамики pricing-power американских фармацевтических компаний за последние 3 года, включая Merck: с одной стороны, снижение gross цены, чтобы не делать индустрию целью популистских мер конгресса и президента, с другой стороны, снижение net-ценника из-за усиления переговорной позиции закупщиков лекарств.

Молнупиравир показал 30%-ную эффективность в лечении COVID-19, разработчики утверждают, что он будет эффективен и для лечения нового штамма Омикрон. Европейский регулятор разрешил использовать препарат Merck для лечения взрослых от коронавируса.

Группа советников FDA США проголосовала за выдачу разрешения на использование Молнупиравира. Если FDA одобрит Молнупиравир после решения комиссии, противовирусные таблетки могут появиться на рынке в конце этого месяца. Правительство США уже разместило заказ на Молнупиравир на 3,1 млн курсов препарата на сумму $2,2 млрд, и в следующем году продажи препарата, вероятно, вырастут.

Прогнозная оценка продаж Молнупиравира превышает $7 млрд на 2022 год (включая продажи от $0,5 до $1 млрд в четвертом квартале этого года), но сейчас вырисовываются опасения по поводу его потенциала, учитывая более низкий уровень эффективности.

Выявление нового штамма – вызов для фарма-компаний, возможно, в этот раз в разработке вакцины от нового штамма преуспеет Merck.

По итогам 3 квартала 2021 года объем продаж компании составил около $13,2 млрд (рост на 20% г / г), продажи Кейтруды выросли на 22% до $4,5 млрд, продажи Гардасила выросли на 68% до $2 млрд. Подразделение «Здоровье животных» продемонстрировало рост продаж на 16%.

Merck повысила свой годовой прогноз продаж до $47,4–47,9 млрд по сравнению с предыдущей оценкой в $46,4–47,4 млрд, но, несмотря на это, он по-прежнему выглядит консервативным.

Компания находится в процессе спин-оффа непрофильных активов на $6,5 млрд (средства для понижения холестерина и препараты для женского здоровья) с целью сфокусироваться на онкологии, вакцинах и ветеринарии.

Околонулевые процентные ставки и слабый доллар положительно отразились на P&L компании.

Финансовое положение компании устойчивое. Основные мультипликаторы Merck — P/FCF, P/S, EV/EBITDA — на уровне значений аналогичных показателей компаний выборки, а P/E вдвое ниже, чем у конкурентов, то есть компания недооценена, и цена акции может вырасти, например, в случае выхода позитивных новостей, связанных с одобрением ее препаратов для более широкой сферы применения и/или успеха в разработке вакцин.

Несмотря на то, что соотношение долга компании к активам выше среднего значения по отрасли, благодаря операционной эффективности компании Net Debt/EBITDA составляет 1,6x. Компания выплачивает дивиденды выше, чем конкуренты. Высокое значение ROE компании говорит об эффективности использования акционерного капитала.

Риски

• Сильная зависимость от главного блокбастера компании Keytruda. Основные направления роста продолжают ориентироваться на Keytruda, но в 2021 компания получила ряд отказов от FDA в патентировании применения препарата для дополнительных категорий пациентов.

• Ухудшение динамики pricing-power американских фармацевтических компаний за последние 3 года, включая Merck: с одной стороны, снижение gross цены, чтобы не делать индустрию целью популистских мер конгресса и президента, с другой стороны, снижение net-ценника из-за усиления переговорной позиции закупщиков лекарств.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба