Отчет за второй квартал 2022 финансового года будет опубликован 19 января (до начала торгов);

Ожидаемая выручка: $20,34 млрд;

Прогнозируемая прибыль на акцию: $1,66.

В завтрашнем квартальном отчете Procter & Gamble (NYSE:PG) инвесторы надеются найти подтверждения того, что гигант потребительского сектора способен обеспечить доставку своей продукции на все целевые рынки даже в условиях перебоев в цепочках поставок, вызванных пандемией COVID.

Крупнейшие мировые компании (начиная производителями мебели и заканчивая сетями универмагов) воспользовались своими запасами наличности, расширив покрытие и усилив контроль над своей долей рынка в попытках оградить себя от последствий глобального краха цепочки поставок.

Тем не менее, влияния этого фактора нельзя полностью избежать. Руководство P&G полагает, что в этом году расходы после уплаты налогов составят 2,3 миллиарда долларов, что существенно выше предыдущей оценки в 1,9 миллиарда долларов; причиной стал рост цен на сырье и фрахт.

«В этом квартале мы полностью ощутили последствия роста цен на сырьевые товары и транспорт», — отметил финансовый директор Андре Шультен в октябре.

P&G, однако, способна частично нивелировать негативный эффект, переложив расходы на потребителей и инвестировав средства в укрепление цепочки поставок. Компания из Цинциннати, которой принадлежат множество известных брендов, включая стиральные порошки Tide и зубную пасту Crest, уже повысила цены на бритвы, отдельную косметику и средства по уходу за полостью рта. Этот шаг последовал за аналогичным повышением цен на множество предметов домашнего обихода (от подгузников до туалетной бумаги).

Акции торгуются вблизи рекордных максимумов

Возможно, это главная причина, по которой инвесторы Procter & Gamble игнорируют проблемы с поставками. В начале января акции, прибавившие примерно 11% за три последних месяца, достигли рекордного максимума.

Торги пятницы бумаги завершили на отметке $159,81; в понедельник рынки США были закрыты в связи с празднованием Дня Мартина Лютера Кинга.

Мощь брендов P&G, глобальный охват компании и успехи в реструктуризации превратили ее в быстрорастущего производителя потребительских товаров, который способен не сбавлять обороты еще долгие годы.

Мы полагаем, что текущий всплеск инфляции будет способствовать дальнейшему росту выручки, поскольку потребители готовы платить более высокую цену за товары первой необходимости на фоне пандемии. 13 января аналитик Barclays Лорен Либерман подтвердила рейтинг акций Procter & Gamble на уровне «предпочтительных к покупке» и установила ценовой таргет на отметке $178,00.

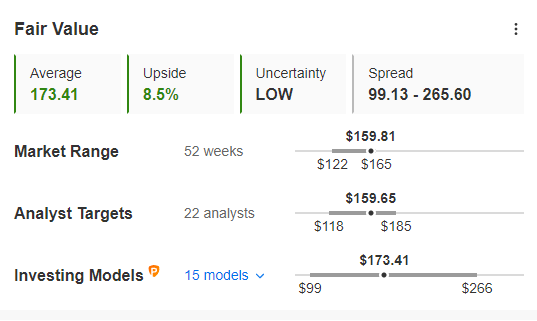

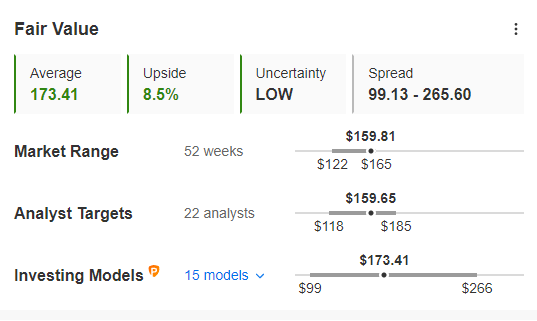

При этом модель оценки справедливой стоимости инструмента InvestingPro рисует более реальную картину, предполагая наличие потенциала роста акций до $173,41.

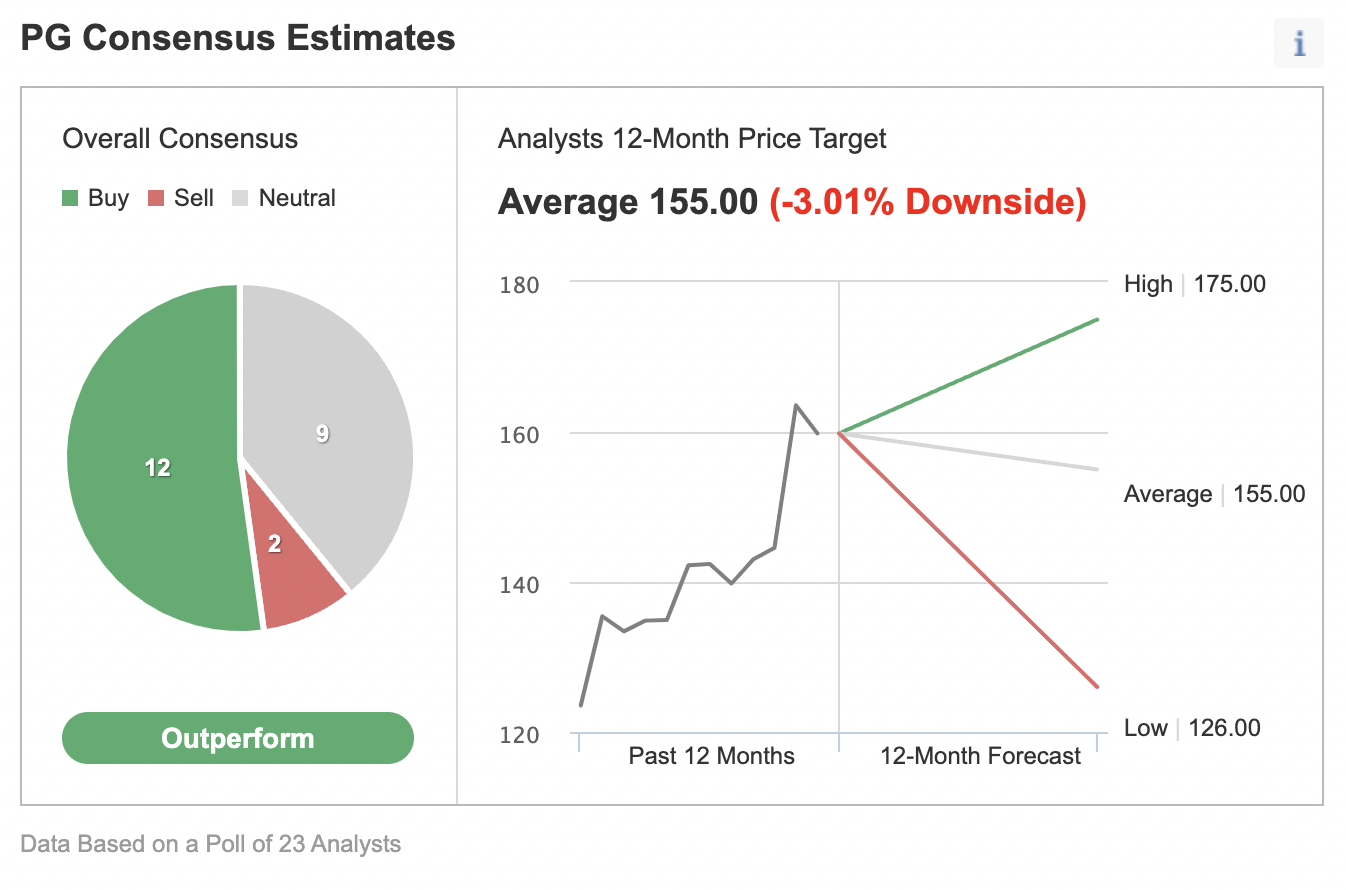

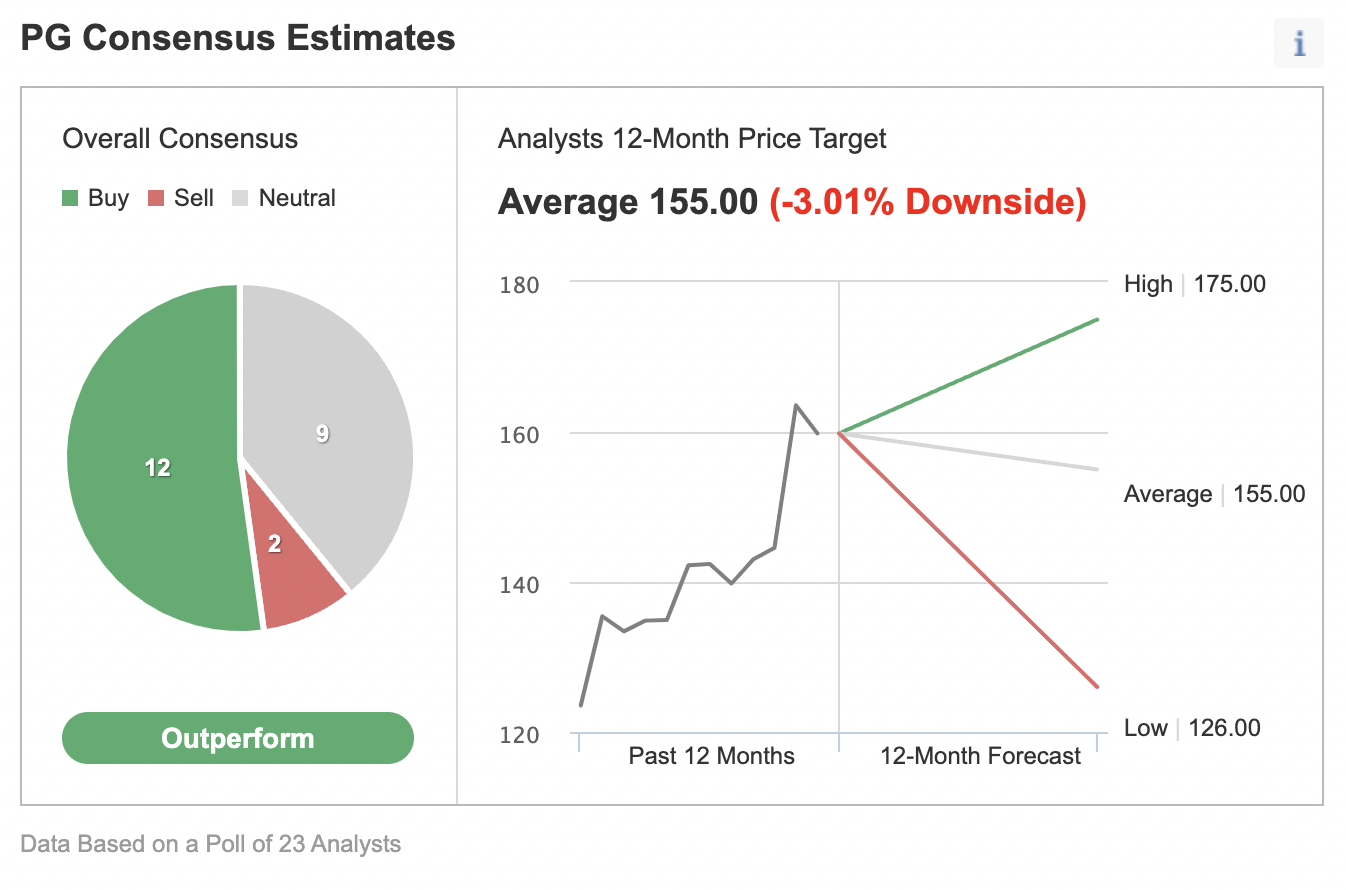

Аналитики в целом оптимистично оценивают перспективы акций P&G.

12 из 23 опрошенных Investing.com аналитиков рекомендуют «покупать» акции PG.

Тем не менее, P&G вряд ли сможет серьезно превзойти оценки прибыли за минувший квартал, учитывая возросшую стоимость сырья и транспортных услуг.

Согласно последним комментариям руководства, эти факторы могут стоить компании 90 центов на акцию в год. Если бы не огромный всплеск инфляции, годовая прибыль была бы примерно на 15% выше собственного прогноза компании.

Подведем итог

Потенциальная слабость завтрашней публикации не должна обескураживать долгосрочных инвесторов. Компания способна справиться с перебоями в поставках и ростом цен на сырье благодаря мощному и диверсифицированному портфелю продуктов и готовности потребителей платить все более высокую цену за ее бренды.

Ожидаемая выручка: $20,34 млрд;

Прогнозируемая прибыль на акцию: $1,66.

В завтрашнем квартальном отчете Procter & Gamble (NYSE:PG) инвесторы надеются найти подтверждения того, что гигант потребительского сектора способен обеспечить доставку своей продукции на все целевые рынки даже в условиях перебоев в цепочках поставок, вызванных пандемией COVID.

Крупнейшие мировые компании (начиная производителями мебели и заканчивая сетями универмагов) воспользовались своими запасами наличности, расширив покрытие и усилив контроль над своей долей рынка в попытках оградить себя от последствий глобального краха цепочки поставок.

Тем не менее, влияния этого фактора нельзя полностью избежать. Руководство P&G полагает, что в этом году расходы после уплаты налогов составят 2,3 миллиарда долларов, что существенно выше предыдущей оценки в 1,9 миллиарда долларов; причиной стал рост цен на сырье и фрахт.

«В этом квартале мы полностью ощутили последствия роста цен на сырьевые товары и транспорт», — отметил финансовый директор Андре Шультен в октябре.

P&G, однако, способна частично нивелировать негативный эффект, переложив расходы на потребителей и инвестировав средства в укрепление цепочки поставок. Компания из Цинциннати, которой принадлежат множество известных брендов, включая стиральные порошки Tide и зубную пасту Crest, уже повысила цены на бритвы, отдельную косметику и средства по уходу за полостью рта. Этот шаг последовал за аналогичным повышением цен на множество предметов домашнего обихода (от подгузников до туалетной бумаги).

Акции торгуются вблизи рекордных максимумов

Возможно, это главная причина, по которой инвесторы Procter & Gamble игнорируют проблемы с поставками. В начале января акции, прибавившие примерно 11% за три последних месяца, достигли рекордного максимума.

Торги пятницы бумаги завершили на отметке $159,81; в понедельник рынки США были закрыты в связи с празднованием Дня Мартина Лютера Кинга.

Мощь брендов P&G, глобальный охват компании и успехи в реструктуризации превратили ее в быстрорастущего производителя потребительских товаров, который способен не сбавлять обороты еще долгие годы.

Мы полагаем, что текущий всплеск инфляции будет способствовать дальнейшему росту выручки, поскольку потребители готовы платить более высокую цену за товары первой необходимости на фоне пандемии. 13 января аналитик Barclays Лорен Либерман подтвердила рейтинг акций Procter & Gamble на уровне «предпочтительных к покупке» и установила ценовой таргет на отметке $178,00.

При этом модель оценки справедливой стоимости инструмента InvestingPro рисует более реальную картину, предполагая наличие потенциала роста акций до $173,41.

Аналитики в целом оптимистично оценивают перспективы акций P&G.

12 из 23 опрошенных Investing.com аналитиков рекомендуют «покупать» акции PG.

Тем не менее, P&G вряд ли сможет серьезно превзойти оценки прибыли за минувший квартал, учитывая возросшую стоимость сырья и транспортных услуг.

Согласно последним комментариям руководства, эти факторы могут стоить компании 90 центов на акцию в год. Если бы не огромный всплеск инфляции, годовая прибыль была бы примерно на 15% выше собственного прогноза компании.

Подведем итог

Потенциальная слабость завтрашней публикации не должна обескураживать долгосрочных инвесторов. Компания способна справиться с перебоями в поставках и ростом цен на сырье благодаря мощному и диверсифицированному портфелю продуктов и готовности потребителей платить все более высокую цену за ее бренды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба