7 февраля 2022 | Softline Галицкий Алексей

Говорила мне мама: "-Учись, сынок!" Но я не понимал, значение этих слов, и как мне это поможет в будущем. Вполне возможно, если бы я действительно учился, а не ходил в школу, то возможно сейчас у меня не возник бы в голове этот идиотский вопрос: -Чем занимается АО «СофтЛайн Трейд»? Вот, что пишет о своей деятельности контора:

Softline обеспечивает организациям успех при цифровой трансформации и защиту от киберугроз, что позволяет клиентам компании повышать эффективность, создавать больше ценности для клиентов и сотрудников, а также ускорять инновации. Компания помогает организациям создавать и внедрять лучшие решения, будь-то через управляемые услуги или отдельные проекты, будь-то в облаке или на площадке заказчика

Если честно, то мне непонятно, как за счёт инвестиций можно обеспечить успех при цифровой трансформации и, как это ускорит инновации? Остальной бред нет сил комментировать, особенно про эффективность, да и желания инвестировать в абстракции как-то отсутствует.

Общие сведения

ИНН: 7736227885

Полное наименование юридического лица: Акционерное общество «СофтЛайн Трейд»

ОКВЭД: 46.90 — Торговля оптовая неспециализированная

Сектор рынка по ОКВЭД: Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

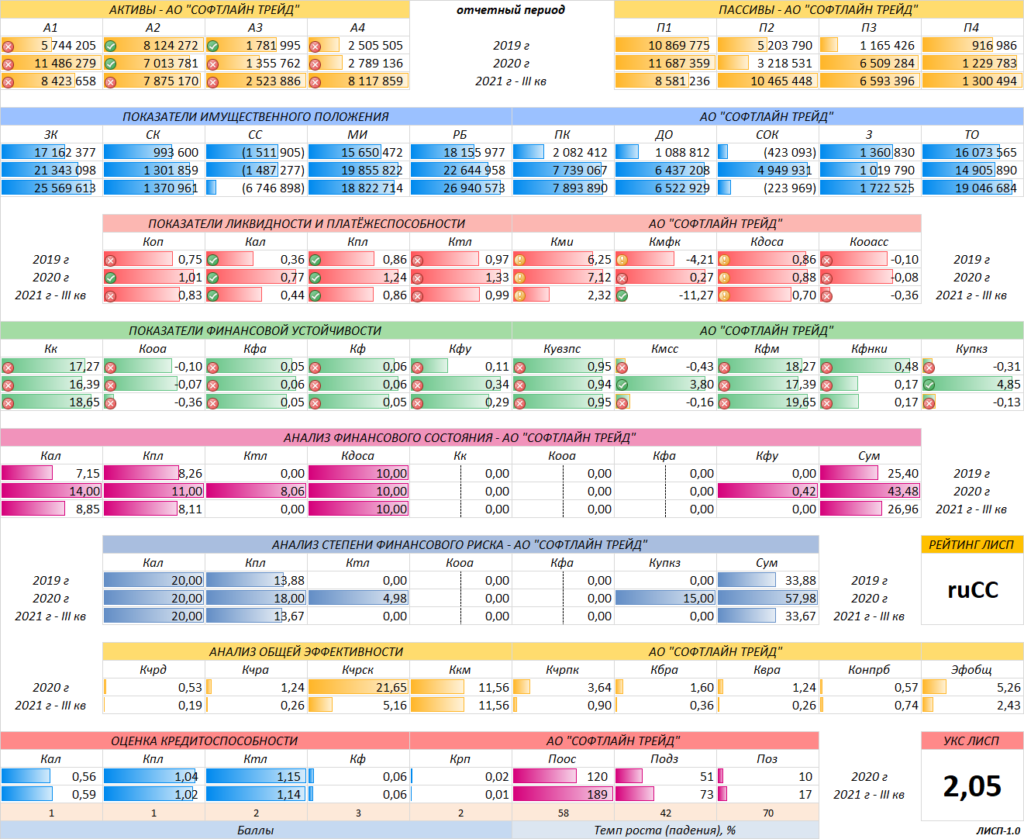

Финансовое состояние АО «СофтЛайн Трейд»

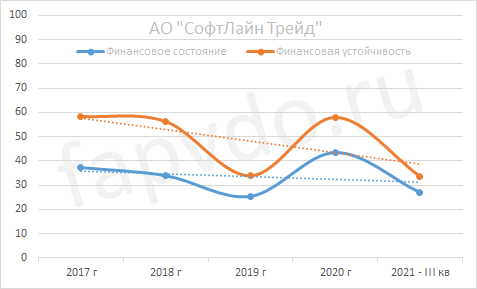

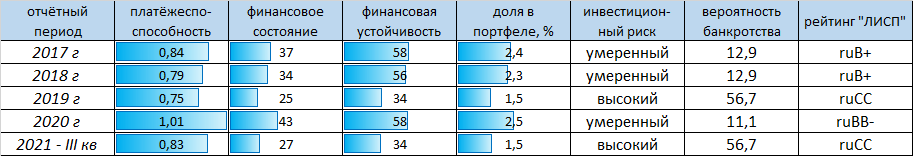

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

СНижение уровня финансового состояние к концу отчётного периода составил — 38%, уровня финансовой устойчивости — 42%. Стабильность финансовых показателей улучшилась.

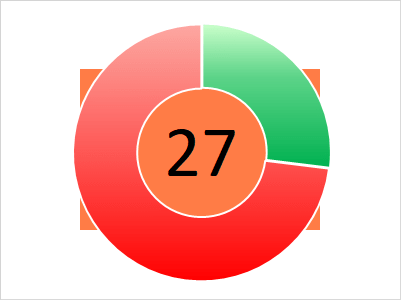

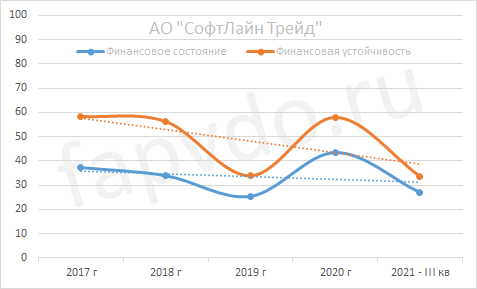

Финансовое состояние — 27 баллов, рискованное. Финансовое положение с преобладанием заёмных средств.

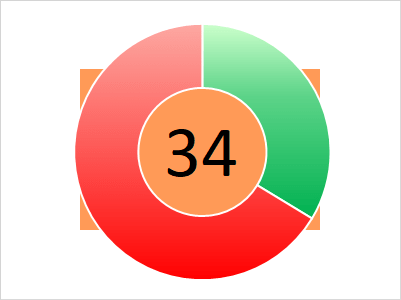

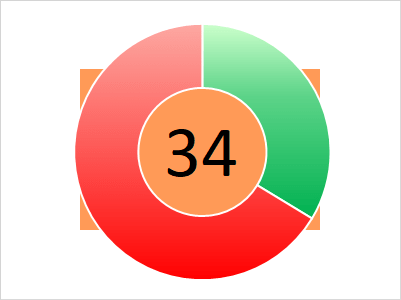

Финансовая устойчивость — 34 балла. Высокий риск банкротства. Имеются трудности по погашению текущих обязательств.

Платёжеспособность

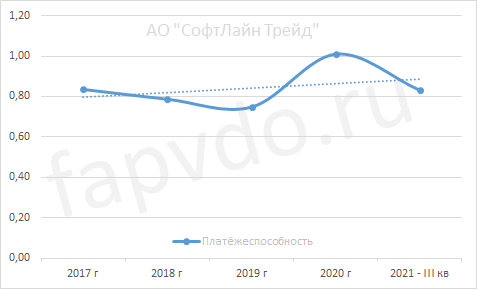

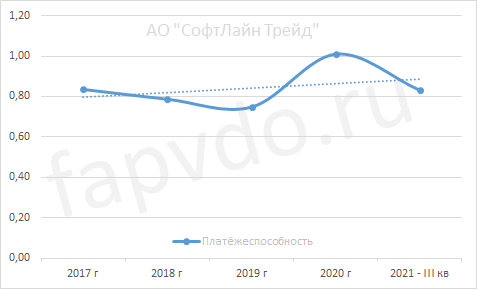

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.83

Платёжеспособность предприятия можно считать постоянной на 5-ти летнем отрезке. СНижение платёжеспособности за отчётный период составило 18%

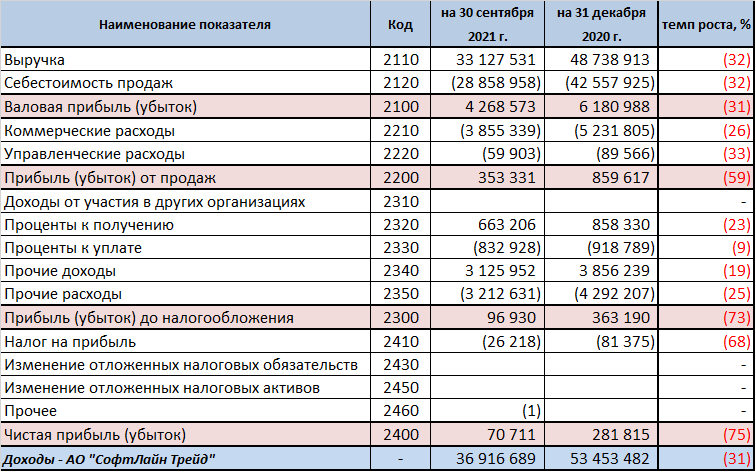

Финансовые результаты

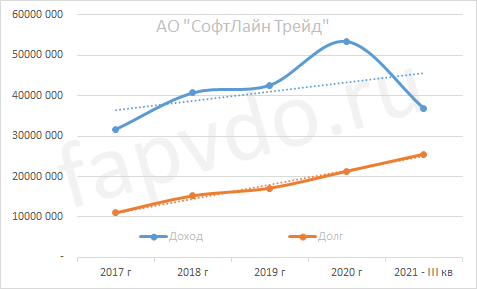

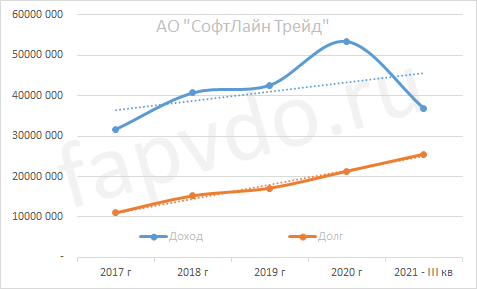

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 37 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 45-49 млрд рублей

Заёмный капитал к концу периода увеличился на 20% и составил 25.5 млрд рублей. Большая вероятность того, что компания в 2022 году будет брать очередной заём на сумму 2-3 млрд рублей.

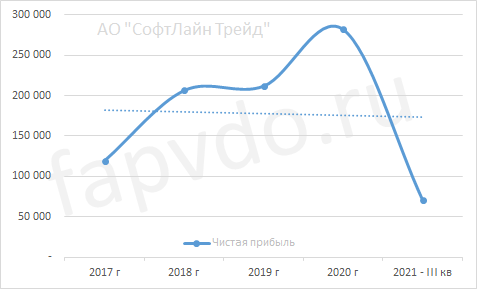

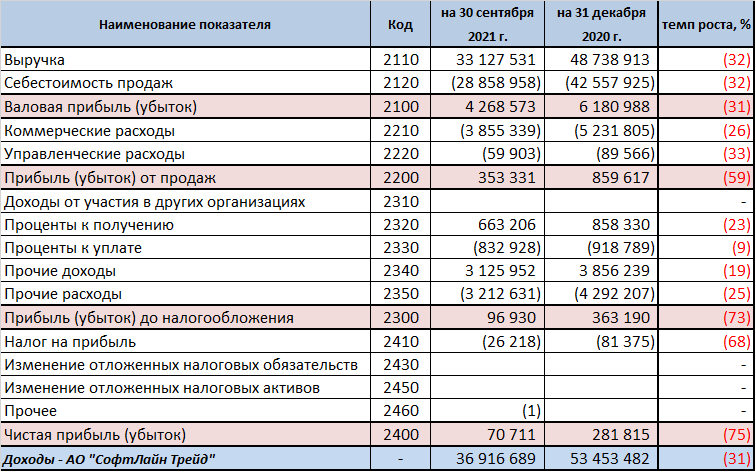

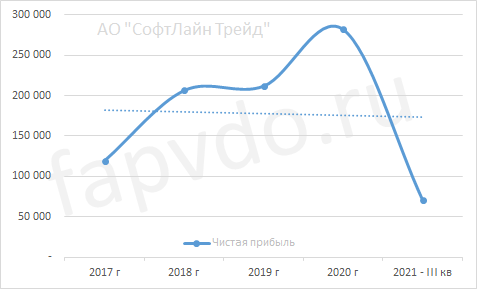

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 75%. Прогноз чистой прибыли к концу финансового года — 95-100 млн рублей

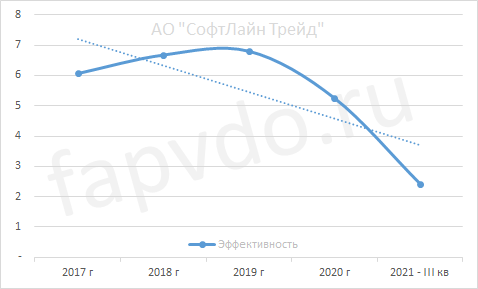

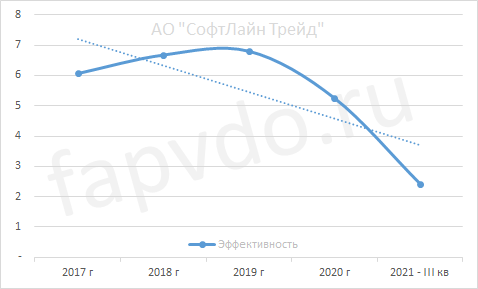

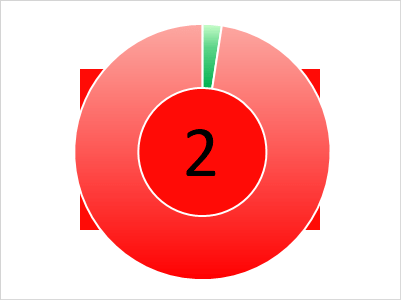

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 54%.

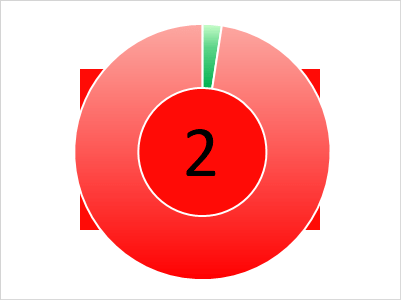

Общая оценка эффективности предприятия — 2 балла. Предприятие не эффективное.

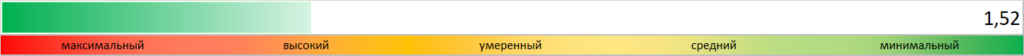

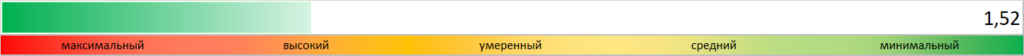

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций АО «СофтЛайн Трейд», от общей доли активов инвестиционного портфеля, может достигать1.52%

Облигации АО «СофтЛайн Трейд»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

СофтЛайн Трейд-001Р-03 — 8.36/11

СофтЛайн Трейд-001Р-04 — 10.76/8.9

Общий облигационный долг: 6.3 млрд рублей

Средняя доходность эф./купон., %: 9.56/10

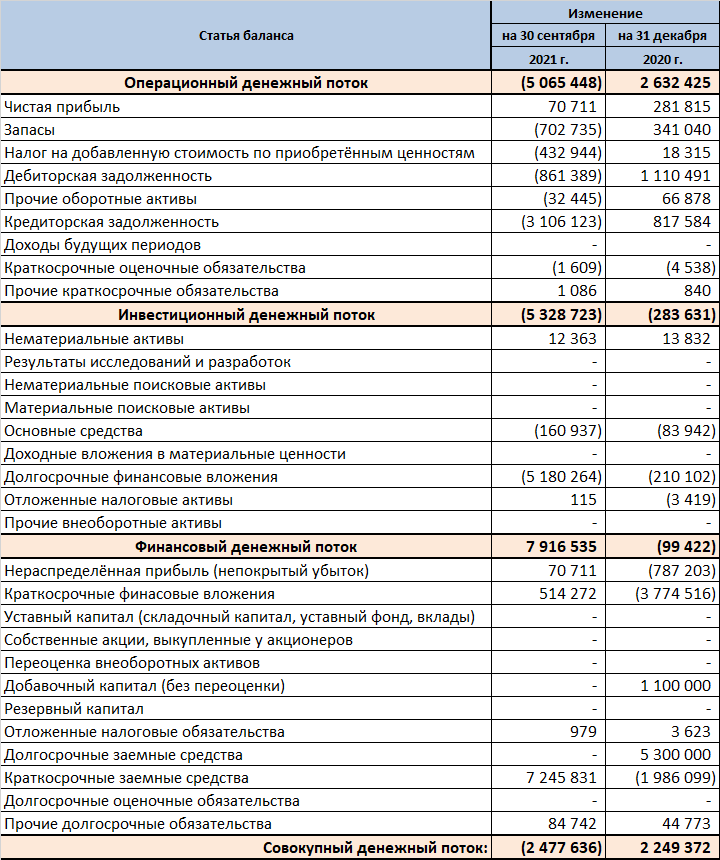

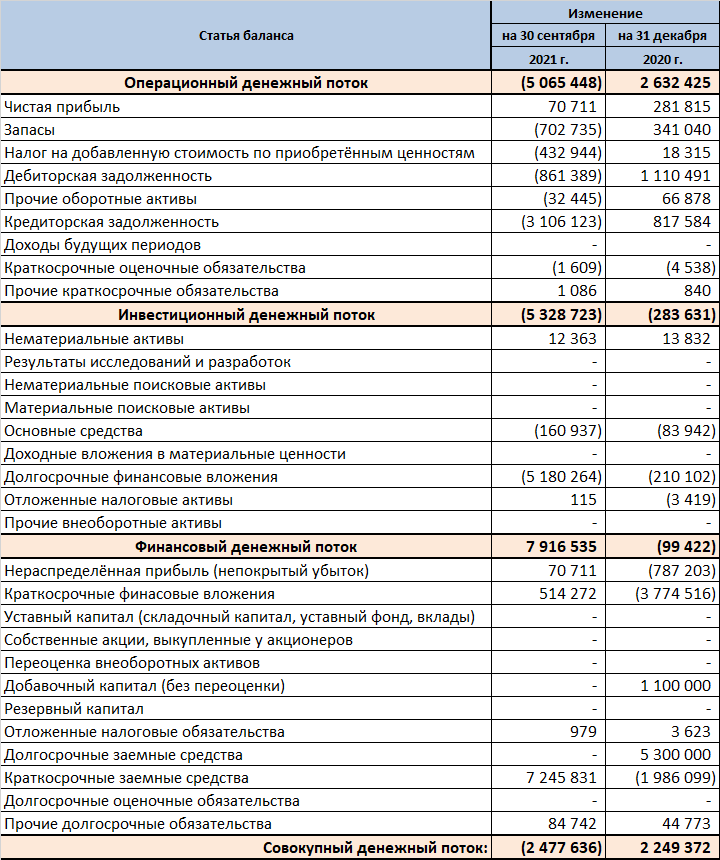

Денежные потоки АО «СофтЛайн Трейд»

Показатели денежных потоков за отчётный период:

Операционный — отрицательный — 5 млрд рублей

Инвестиционный — отрицательный — 5.3 млрд рублей

Финансовый — положительный — 7.9 млрд рублей

Совокупный: — отрицательный — 2.5 млрд рублей

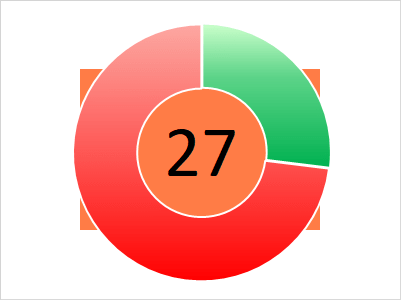

Кредитоспособность АО «СофтЛайн Трейд»

Уровень кредитоспособности (УКС) компании определяется её классом.

1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

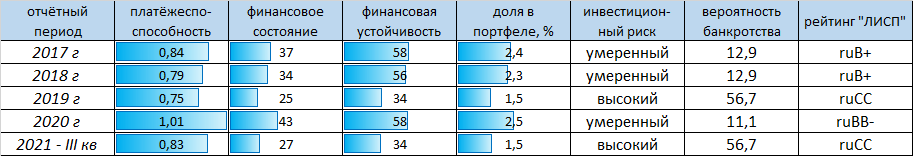

Рейтинг АО «СофтЛайн Трейд»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, АО «СофтЛайн Трейд» был присвоен рейтинг ЛИСП на уровне ruСС по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:12

Индекс Платежной Дисциплины RusBonds: 99

Индекс Должной Осмотрительности RusBonds:1

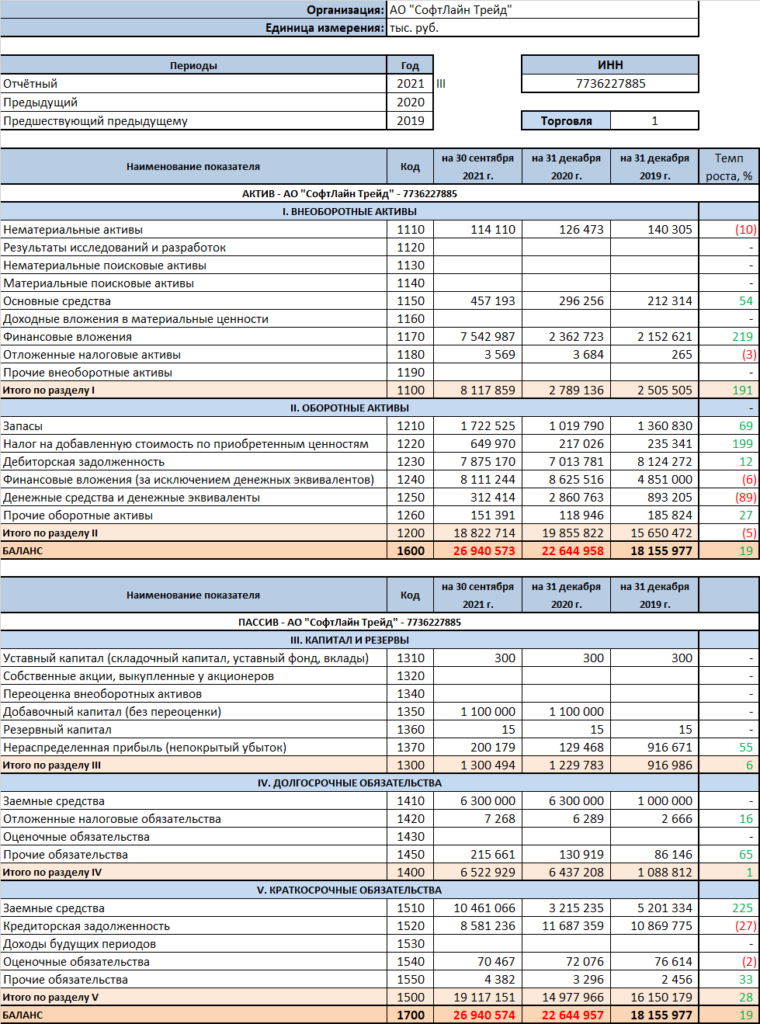

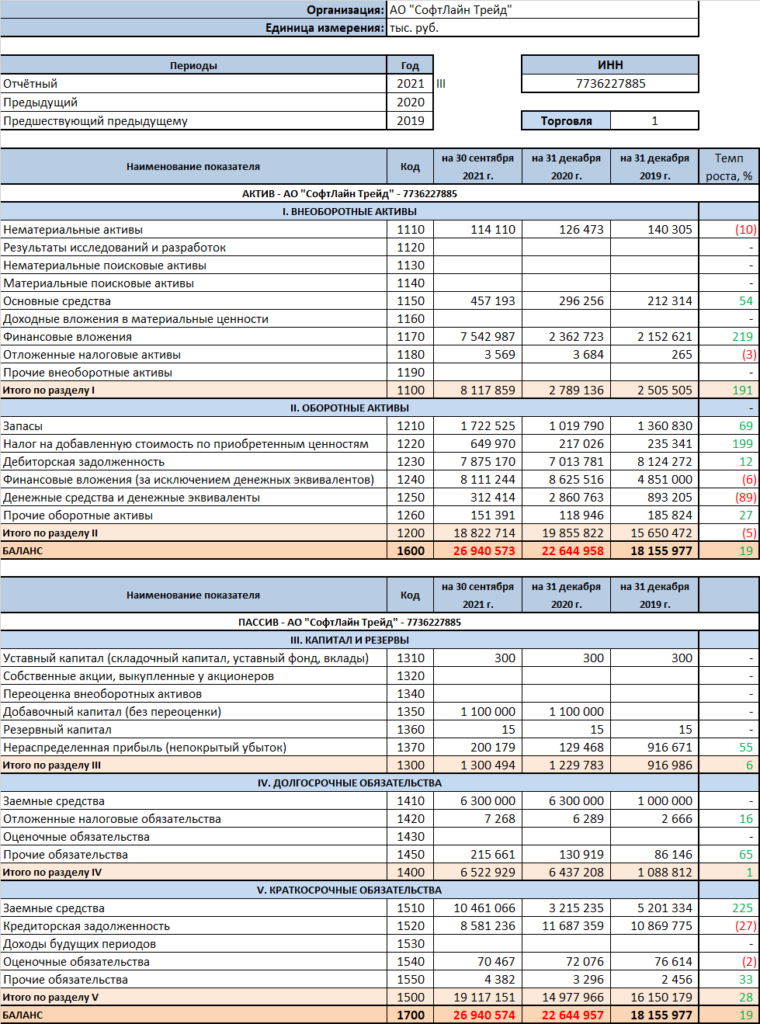

Баланс АО «СофтЛайн Трейд»

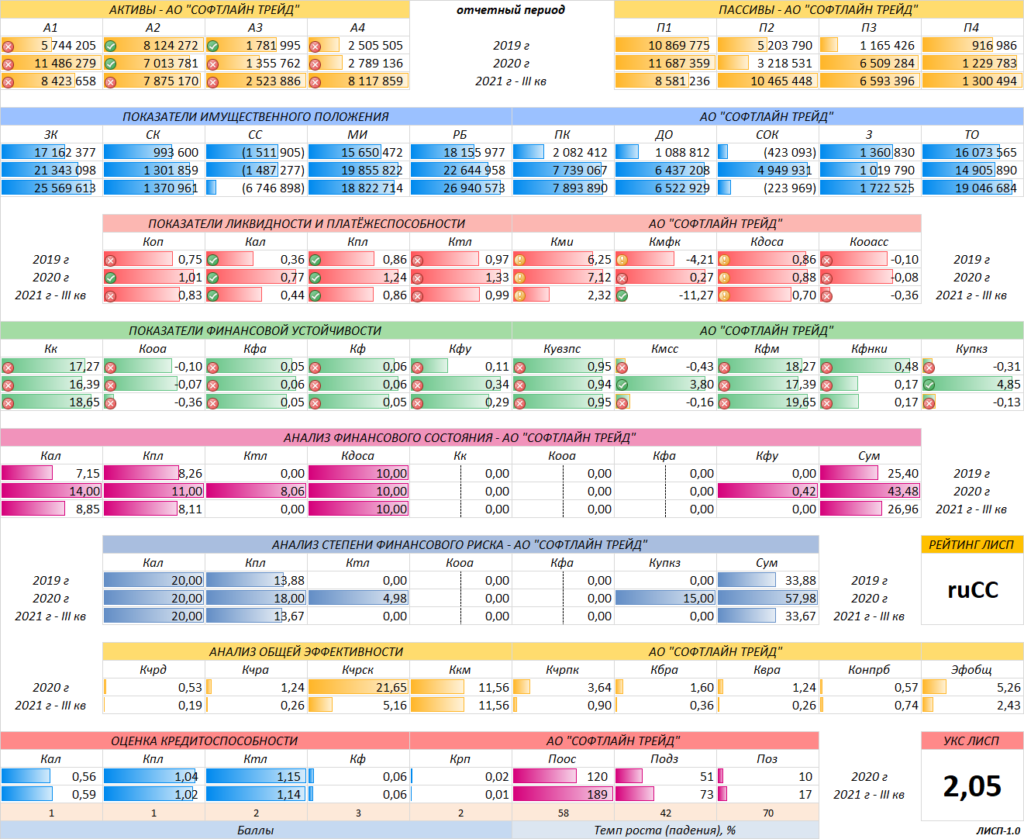

Финансовые коэффициенты АО «СофтЛайн Трейд»

Softline обеспечивает организациям успех при цифровой трансформации и защиту от киберугроз, что позволяет клиентам компании повышать эффективность, создавать больше ценности для клиентов и сотрудников, а также ускорять инновации. Компания помогает организациям создавать и внедрять лучшие решения, будь-то через управляемые услуги или отдельные проекты, будь-то в облаке или на площадке заказчика

Если честно, то мне непонятно, как за счёт инвестиций можно обеспечить успех при цифровой трансформации и, как это ускорит инновации? Остальной бред нет сил комментировать, особенно про эффективность, да и желания инвестировать в абстракции как-то отсутствует.

Общие сведения

ИНН: 7736227885

Полное наименование юридического лица: Акционерное общество «СофтЛайн Трейд»

ОКВЭД: 46.90 — Торговля оптовая неспециализированная

Сектор рынка по ОКВЭД: Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

Финансовое состояние АО «СофтЛайн Трейд»

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

СНижение уровня финансового состояние к концу отчётного периода составил — 38%, уровня финансовой устойчивости — 42%. Стабильность финансовых показателей улучшилась.

Финансовое состояние — 27 баллов, рискованное. Финансовое положение с преобладанием заёмных средств.

Финансовая устойчивость — 34 балла. Высокий риск банкротства. Имеются трудности по погашению текущих обязательств.

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Платёжеспособность предприятия на конец отчётного периода — 0.83

Платёжеспособность предприятия можно считать постоянной на 5-ти летнем отрезке. СНижение платёжеспособности за отчётный период составило 18%

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

За отчётный период, доход предприятия составил 37 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — 45-49 млрд рублей

Заёмный капитал к концу периода увеличился на 20% и составил 25.5 млрд рублей. Большая вероятность того, что компания в 2022 году будет брать очередной заём на сумму 2-3 млрд рублей.

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Чистая прибыль предприятия нестабильна. Снижение чистой прибыли за отчётный период составило — 75%. Прогноз чистой прибыли к концу финансового года — 95-100 млн рублей

Эффективность

Общая эффективность предприятия — низкая. Снижение общей эффективности предприятия в отчётном периоде составило — 54%.

Общая оценка эффективности предприятия — 2 балла. Предприятие не эффективное.

Инвестиционный риск

Уровень инвестиционного риска — высокий. Доля облигаций АО «СофтЛайн Трейд», от общей доли активов инвестиционного портфеля, может достигать1.52%

Облигации АО «СофтЛайн Трейд»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

СофтЛайн Трейд-001Р-03 — 8.36/11

СофтЛайн Трейд-001Р-04 — 10.76/8.9

Общий облигационный долг: 6.3 млрд рублей

Средняя доходность эф./купон., %: 9.56/10

Денежные потоки АО «СофтЛайн Трейд»

Показатели денежных потоков за отчётный период:

Операционный — отрицательный — 5 млрд рублей

Инвестиционный — отрицательный — 5.3 млрд рублей

Финансовый — положительный — 7.9 млрд рублей

Совокупный: — отрицательный — 2.5 млрд рублей

Кредитоспособность АО «СофтЛайн Трейд»

Уровень кредитоспособности (УКС) компании определяется её классом.

1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг АО «СофтЛайн Трейд»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам III кв 2021 финансового года, АО «СофтЛайн Трейд» был присвоен рейтинг ЛИСП на уровне ruСС по национальной шкале.

Рейтинг-статистика с 2017 по III кв 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: нет

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BB+{ru}

Индекс Финансового Риска RusBonds:12

Индекс Платежной Дисциплины RusBonds: 99

Индекс Должной Осмотрительности RusBonds:1

Баланс АО «СофтЛайн Трейд»

Финансовые коэффициенты АО «СофтЛайн Трейд»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба