3 марта 2022 T-Investments | Graham Holdings

Сегодня у нас умеренно спекулятивная идея: взять акции компании Graham Holdings (NYSE: GHC), дабы заработать на открытии их потаенной ценности.

Потенциал роста и срок действия: 13,5% за 14 месяцев; 25,5% за 3 года; 10% годовых в течение 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: потому что у этих акций есть скрытый потенциал.

Как действуем: берем акции сейчас по 588,87 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Graham — это диверсифицированный холдинг. Согласно годовому отчету, выручка компании делится на 6 сегментов.

Образование — 42,72%. Это компания Kaplan, которая оказывает услуги в сфере подготовки к поступлению в вузы, а также повышения профессиональной квалификации. Операционная маржа сегмента — 3,71% от его выручки.

Телевидение — 15,51%. Это 7 телестанций, принадлежащих компании, преимущественно в южных штатах США. Реклама дает 57,7% выручки сегмента, остальное неизвестно. Операционная маржа сегмента — 30,23% от его выручки.

Промышленное производство — 14,37%. Это набор разных бизнесов:

Hoover Treated Wood Products — товары для строительства и ремонта.

Group Dekko — разнообразные электрические компоненты и системы.

Joyce Dayton — промышленные запчасти с прикладным применением вроде штук для подъемной техники, актуаторов.

Forney — запчасти для зажигания и управления отоплением.

Операционная маржа сегмента в 2021 году была отрицательной из-за списания стоимости активов и амортизации, но обычно этот сегмент прибылен и операционная маржа находится в пределах 2—4% от выручки сегмента.

Здравоохранение — 7%. Это медицинский бизнес компании: 90% выручки сегмента дают услуги на дому и хосписы, 10% дают возмещения от страховых компаний. Операционная маржа сегмента — 12,01% от его выручки.

Автомобили — 10,26%. Это дилерский бизнес компании. Здесь также учитываются услуги ремонта. Операционная маржа сегмента — 3,59% от его выручки.

Другие бизнесы — 10,14%. В них входят: рестораны, маркетинг, кибербезопасность, багетная мастерская, стриминг и аналитика данных. Этот сегмент стабильно убыточный: его маржа составляет минус 26,55% от его выручки.

Три четвертых прибыли компании дают ее финансовые операции: доли в разных бизнесах, управление активами. В целом это скорее фонд типа баффеттовского Berkshire Hathaway — непосредственно компании под управлением холдинга дают далеко не всю прибыль.

На США приходится 78% выручки компании, 22% — на другие страны. Практически вся международная выручка Graham приходится на образовательную компанию Kaplan.

Аргументы в пользу компании

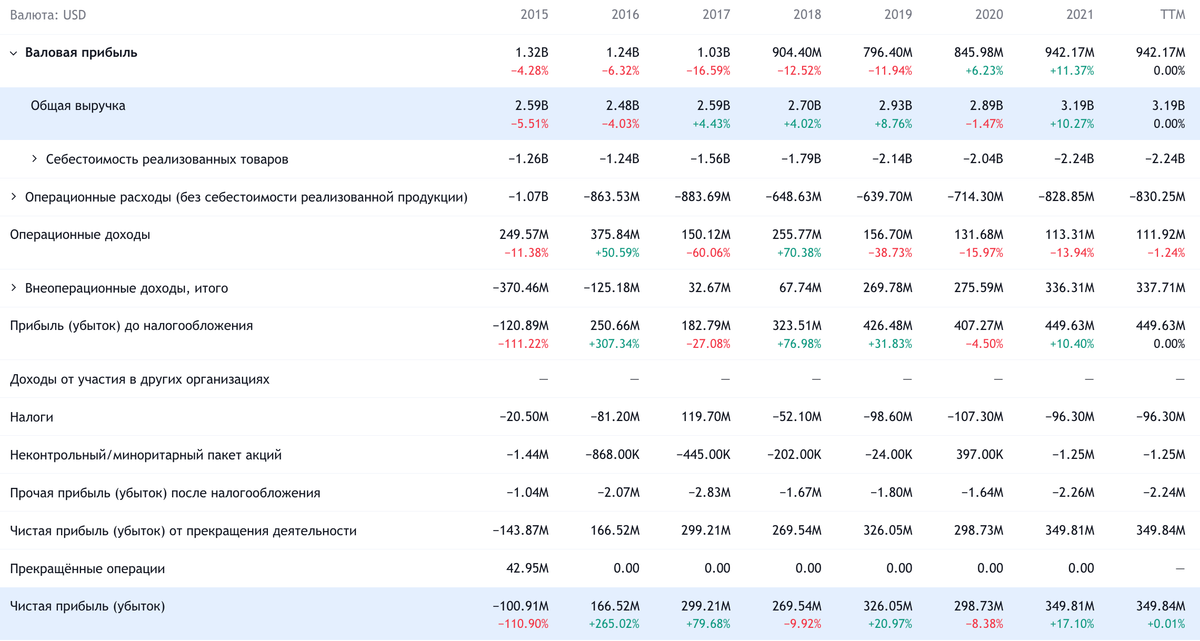

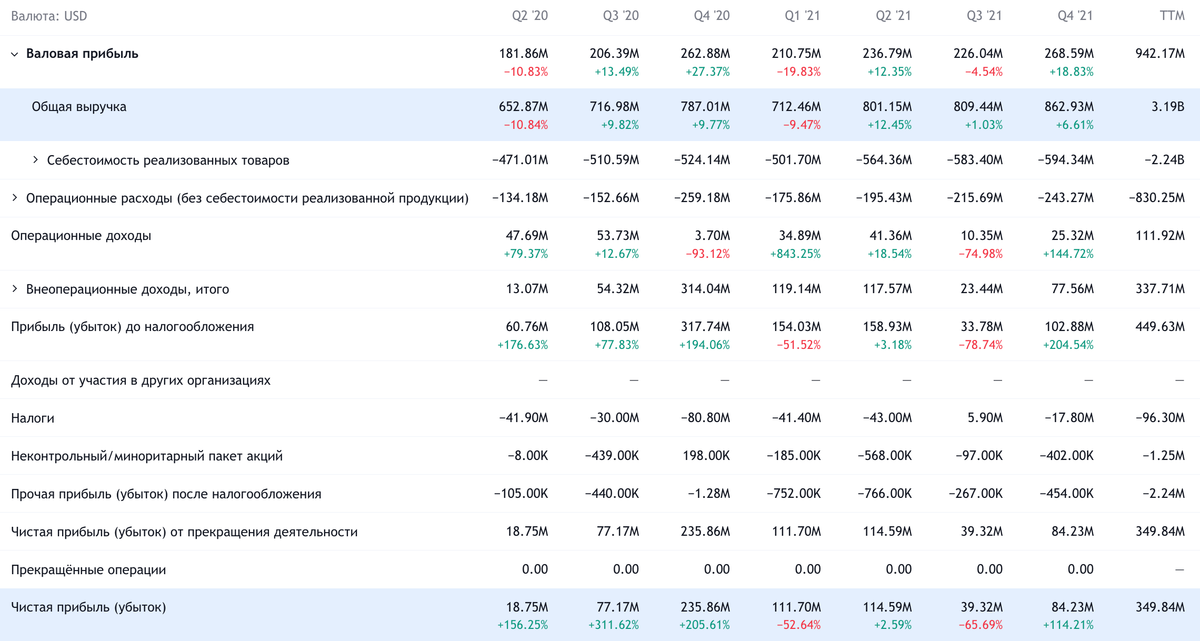

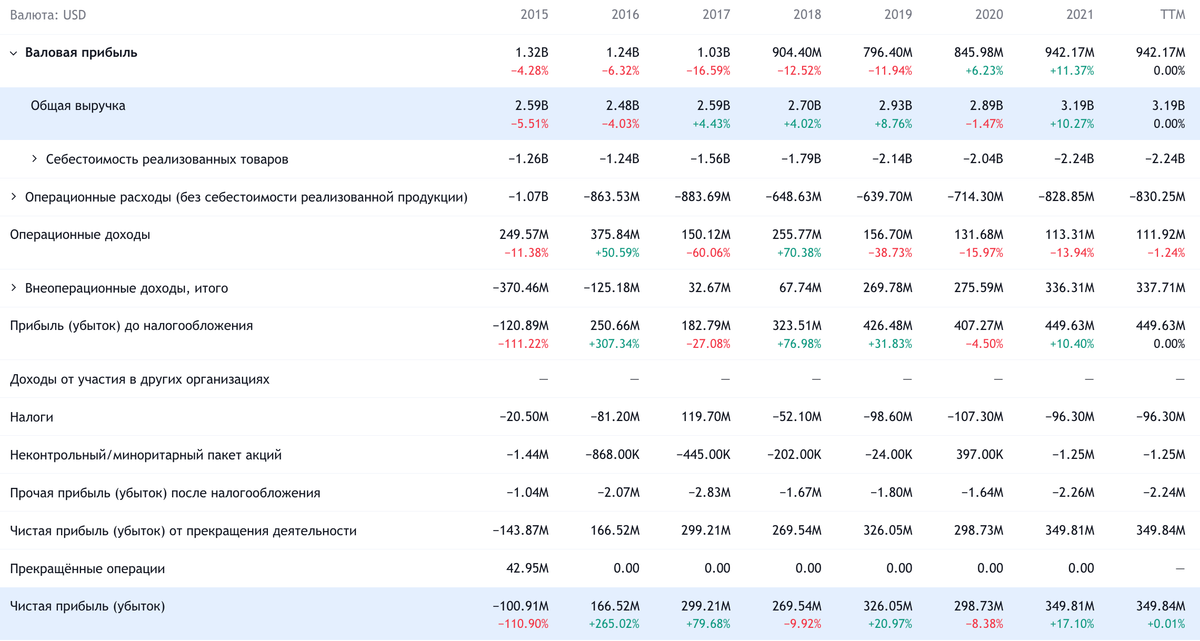

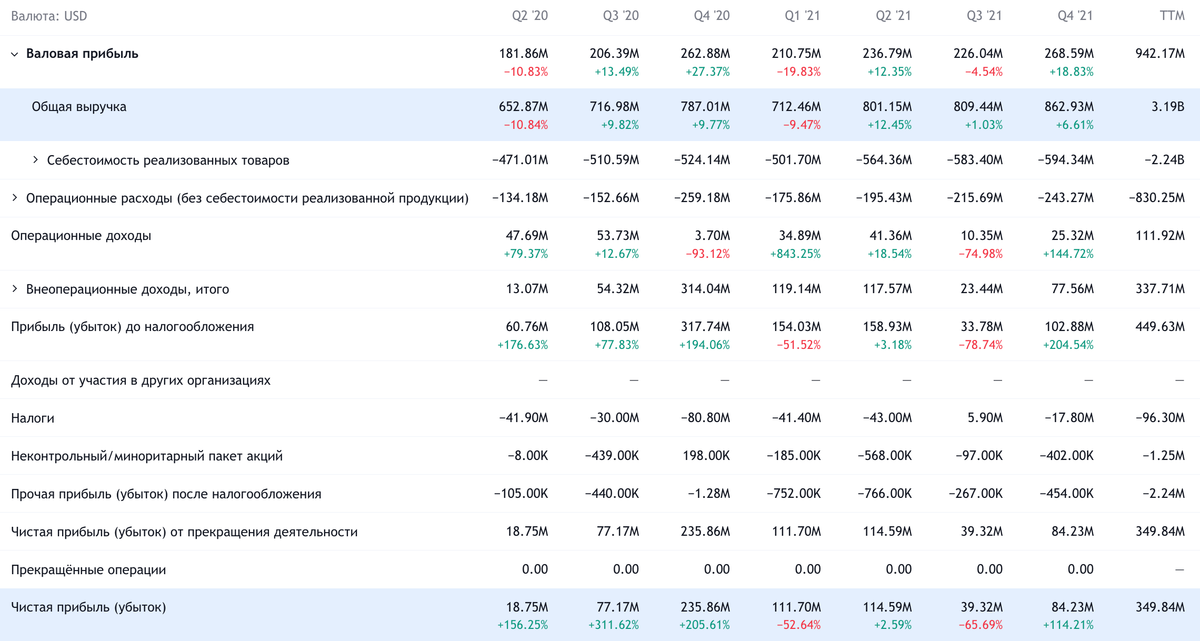

Не выросло. Сейчас финансовые показатели компании — как выручка, так и прибыль — выглядят ощутимо лучше, чем 5 лет назад, — а акции практически не выросли. Думаю, что с учетом всего нижесказанного инвесторы могут решить, что пора исправить это положение дел.

Тихая гавань. Бизнес компании пережил, что называется, половцев и печенегов без чудовищных потерь. В связи с известными событиями ее акции могут привлечь инвесторов, ищущих стабильности в мире, становящемся все более нестабильным.

Дешево. У компании P / S — 0,9, P / E — 8,53, а капитализация у нее всего лишь 2,91 млрд. В целом она выглядит дешевле сравнимой с ней баффеттовской Berkshire Hathaway. Думаю, это может привлечь в ее акции множество инвесторов. И Graham даже может привлечь в свои акции самого Баффетта: это стабильный и диверсифицированный бизнес, который мог бы стать хорошим дополнением для портфеля Berkshire Hathaway. В Barron’s Graham так и назвали: «мини-версия Berkshire Hathaway».

Дивиденды. Компания платит 6,32 $ дивидендов на акцию в год, что дает лишь 1,07% годовых. Учитывая, что прибыль на акцию у компании последние три года находится на уровне 60 $ в год, дивиденды без особых последствий можно было бы увеличить раза в четыре. Последние пять лет акции Graham топчутся на месте, поэтому можно ожидать появления у компании инвестора-активиста, который потребует бонусов для акционеров.

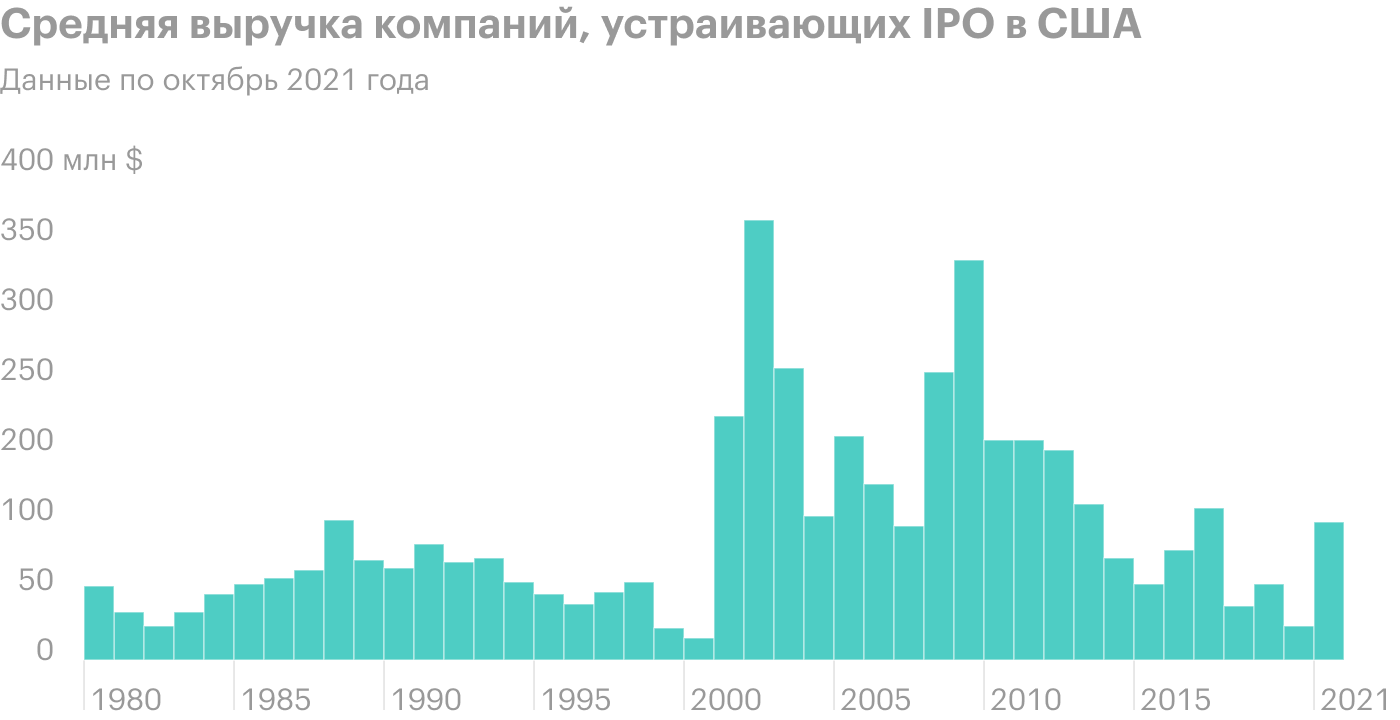

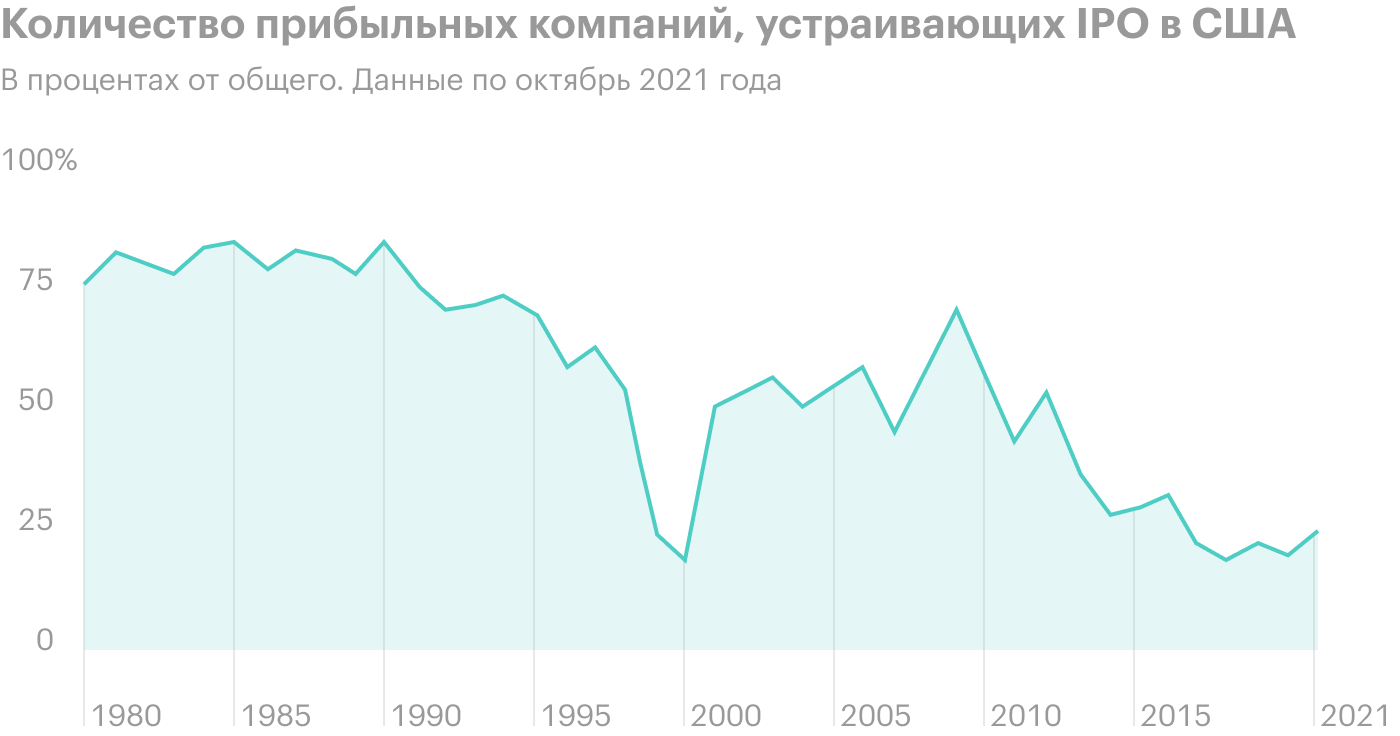

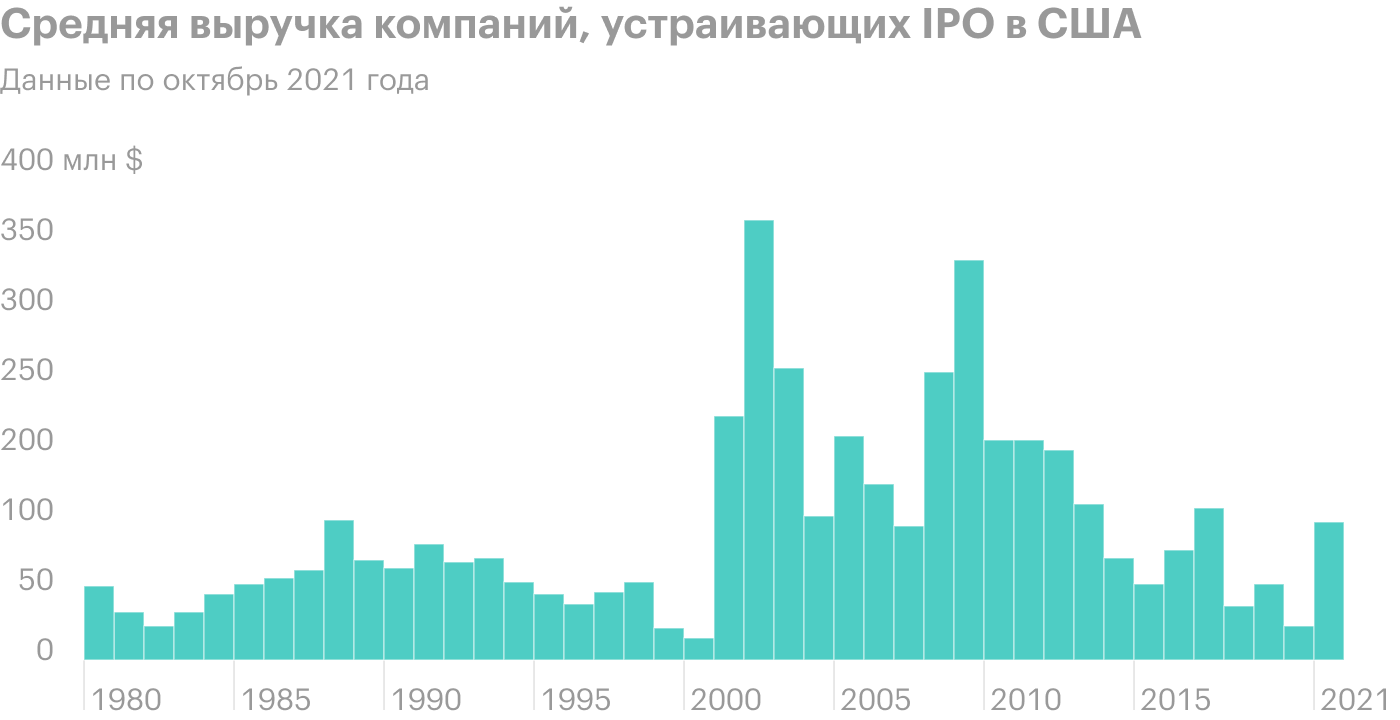

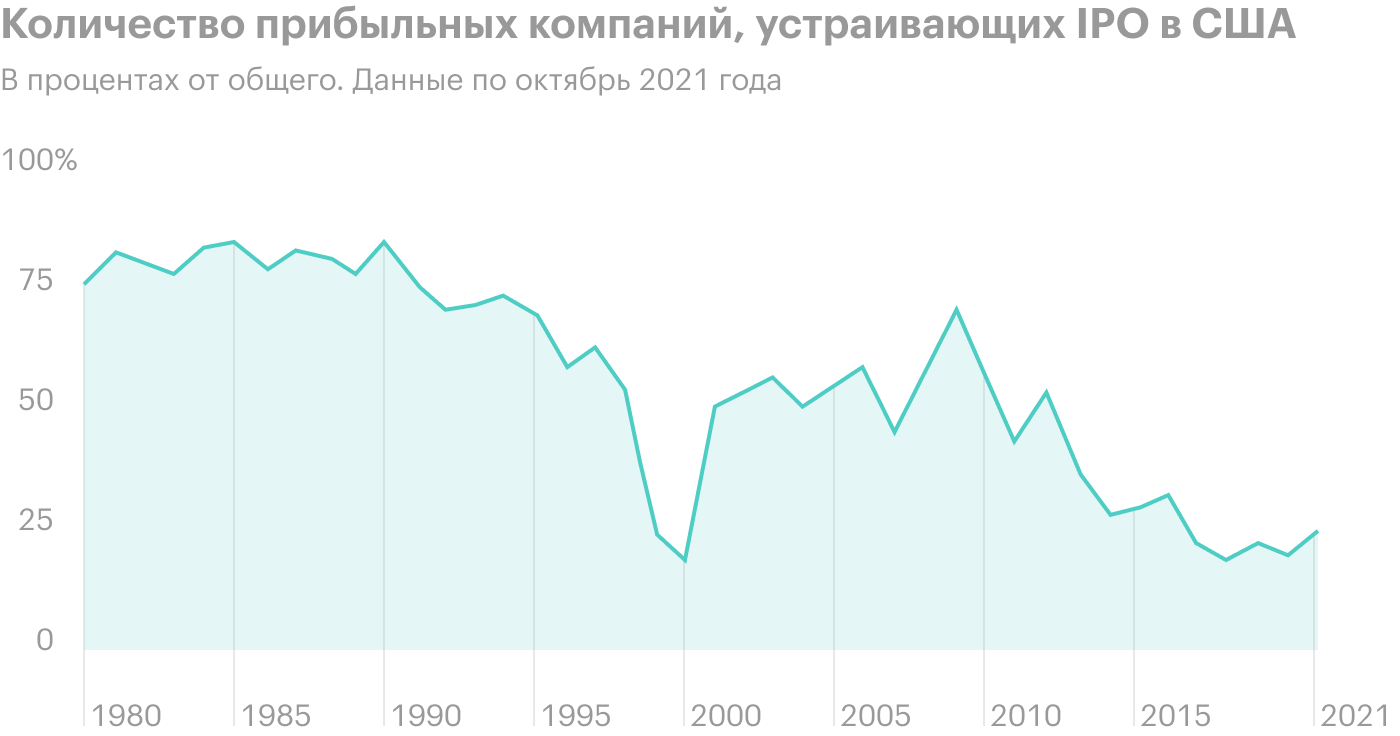

Разность всего. Будучи диверсифицированным холдингом, компания вполне может выделить часть своих подразделений в отдельных эмитентов, акции которых будут неплохо расти на бирже. К этому ее вполне может сподвигнуть инвестор-активист. Благо компании холдинга, может, и не потрясают воображение, но выглядят не стыдно на общем фоне убыточных компаний, успешно получающих кучу денег от инвесторов в ходе своих завиральных IPO.

С учетом поднятия ставок и подорожания кредитов инвесторы будут больше ценить стабильные, успешные бизнесы. И учитывая небольшой размер этих эмитентов, я бы на месте акционеров рассчитывал, что через какое-то время после выделения их купят, — и эффект от этого будет посильнее возможного роста котировок за счет притока инвесторов.

Впрочем, выделение убыточных ИТ-стартапов Graham в отдельные компании на фоне популярности неприбыльных технологических акций тоже может иметь серьезный успех.

Что может помешать

Скрытая повестка. Основной аргумент в пользу акций Graham состоит в том, что эти акции рано или поздно смогут реализовать скрытый в них потенциал: привлечь инвесторов за счет дешевизны, порадовать акционеров ростом дивидендов, делением компании и другими приятными событиями.

Проблема только в том, что пока скрытый потенциал не реализовывается. Длится это довольно долго — и может длиться еще неопределенно долго. Да, бизнес холдинга в целом стабилен, но звезд он с неба не хватает — здесь не стоит рассчитывать на резкие прорывы. К тому же основную прибыль компании дает не ее бизнес, а операции с инвестициями — здесь большую роль играет фортуна, которая известна как крайне переменчивая дама. Неудачные инвестиции или просто коллапс на финансовых рынках могут навредить всему холдингу.

Бухгалтерия. У компании задолженностей на 2,999 млрд, из которых 1,166 млрд нужно погасить в течение года. В принципе, ликвидных денег в распоряжении компании достаточно, чтобы закрыть срочные долги, но все же крупная сумма задолженностей у нее не может не беспокоить — особенно в преддверии подорожания кредитов.

Пенсионеры. Около четверти прибыли компании дает пенсионный фонд под ее управлением. Сейчас объем денег в фонде примерно 2,3 млрд, что в два с лишним раза превышает объем его обязательств. Некоторые аналитики считают, что этот фонд может принести кучу пользы компании, если она инвестирует лишние деньги оттуда с умом. И я в принципе согласен с этой точкой зрения.

Но здесь также следует учитывать вероятность, что поспешные инвестиции Graham могут изменить ситуацию к худшему. А мотивация у холдинга для риска есть: когда видишь, какие безумные деньги люди делают на виртуальных фантиках криптовалют и различных идиотских стартапах, появляется желание рискнуть так же — «чтобы деньги без дела не лежали».

И, что еще хуже, поскольку пенсионные фонды должны соблюдать кучу ограничивающих их предписаний, менеджмент Graham может быть мотивирован нарушать предписания и рисковать. Если такой факт вскроется, то акции Graham ждет обвал, а саму компанию затаскают по судам.

Что в итоге

Акции можно взять сейчас по 588,87 $. А дальше есть три варианта действий:

дождаться 669 $, которые за акции просили еще в июле 2021. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

дождаться 739 $, которые за акции просили на момент начала коронакризиса. Думаю, этого уровня можно дождаться за следующие три года;

держать акции 15 лет.

Потенциал роста и срок действия: 13,5% за 14 месяцев; 25,5% за 3 года; 10% годовых в течение 15 лет. Все без учета дивидендов.

Почему акции могут вырасти: потому что у этих акций есть скрытый потенциал.

Как действуем: берем акции сейчас по 588,87 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Graham — это диверсифицированный холдинг. Согласно годовому отчету, выручка компании делится на 6 сегментов.

Образование — 42,72%. Это компания Kaplan, которая оказывает услуги в сфере подготовки к поступлению в вузы, а также повышения профессиональной квалификации. Операционная маржа сегмента — 3,71% от его выручки.

Телевидение — 15,51%. Это 7 телестанций, принадлежащих компании, преимущественно в южных штатах США. Реклама дает 57,7% выручки сегмента, остальное неизвестно. Операционная маржа сегмента — 30,23% от его выручки.

Промышленное производство — 14,37%. Это набор разных бизнесов:

Hoover Treated Wood Products — товары для строительства и ремонта.

Group Dekko — разнообразные электрические компоненты и системы.

Joyce Dayton — промышленные запчасти с прикладным применением вроде штук для подъемной техники, актуаторов.

Forney — запчасти для зажигания и управления отоплением.

Операционная маржа сегмента в 2021 году была отрицательной из-за списания стоимости активов и амортизации, но обычно этот сегмент прибылен и операционная маржа находится в пределах 2—4% от выручки сегмента.

Здравоохранение — 7%. Это медицинский бизнес компании: 90% выручки сегмента дают услуги на дому и хосписы, 10% дают возмещения от страховых компаний. Операционная маржа сегмента — 12,01% от его выручки.

Автомобили — 10,26%. Это дилерский бизнес компании. Здесь также учитываются услуги ремонта. Операционная маржа сегмента — 3,59% от его выручки.

Другие бизнесы — 10,14%. В них входят: рестораны, маркетинг, кибербезопасность, багетная мастерская, стриминг и аналитика данных. Этот сегмент стабильно убыточный: его маржа составляет минус 26,55% от его выручки.

Три четвертых прибыли компании дают ее финансовые операции: доли в разных бизнесах, управление активами. В целом это скорее фонд типа баффеттовского Berkshire Hathaway — непосредственно компании под управлением холдинга дают далеко не всю прибыль.

На США приходится 78% выручки компании, 22% — на другие страны. Практически вся международная выручка Graham приходится на образовательную компанию Kaplan.

Аргументы в пользу компании

Не выросло. Сейчас финансовые показатели компании — как выручка, так и прибыль — выглядят ощутимо лучше, чем 5 лет назад, — а акции практически не выросли. Думаю, что с учетом всего нижесказанного инвесторы могут решить, что пора исправить это положение дел.

Тихая гавань. Бизнес компании пережил, что называется, половцев и печенегов без чудовищных потерь. В связи с известными событиями ее акции могут привлечь инвесторов, ищущих стабильности в мире, становящемся все более нестабильным.

Дешево. У компании P / S — 0,9, P / E — 8,53, а капитализация у нее всего лишь 2,91 млрд. В целом она выглядит дешевле сравнимой с ней баффеттовской Berkshire Hathaway. Думаю, это может привлечь в ее акции множество инвесторов. И Graham даже может привлечь в свои акции самого Баффетта: это стабильный и диверсифицированный бизнес, который мог бы стать хорошим дополнением для портфеля Berkshire Hathaway. В Barron’s Graham так и назвали: «мини-версия Berkshire Hathaway».

Дивиденды. Компания платит 6,32 $ дивидендов на акцию в год, что дает лишь 1,07% годовых. Учитывая, что прибыль на акцию у компании последние три года находится на уровне 60 $ в год, дивиденды без особых последствий можно было бы увеличить раза в четыре. Последние пять лет акции Graham топчутся на месте, поэтому можно ожидать появления у компании инвестора-активиста, который потребует бонусов для акционеров.

Разность всего. Будучи диверсифицированным холдингом, компания вполне может выделить часть своих подразделений в отдельных эмитентов, акции которых будут неплохо расти на бирже. К этому ее вполне может сподвигнуть инвестор-активист. Благо компании холдинга, может, и не потрясают воображение, но выглядят не стыдно на общем фоне убыточных компаний, успешно получающих кучу денег от инвесторов в ходе своих завиральных IPO.

С учетом поднятия ставок и подорожания кредитов инвесторы будут больше ценить стабильные, успешные бизнесы. И учитывая небольшой размер этих эмитентов, я бы на месте акционеров рассчитывал, что через какое-то время после выделения их купят, — и эффект от этого будет посильнее возможного роста котировок за счет притока инвесторов.

Впрочем, выделение убыточных ИТ-стартапов Graham в отдельные компании на фоне популярности неприбыльных технологических акций тоже может иметь серьезный успех.

Что может помешать

Скрытая повестка. Основной аргумент в пользу акций Graham состоит в том, что эти акции рано или поздно смогут реализовать скрытый в них потенциал: привлечь инвесторов за счет дешевизны, порадовать акционеров ростом дивидендов, делением компании и другими приятными событиями.

Проблема только в том, что пока скрытый потенциал не реализовывается. Длится это довольно долго — и может длиться еще неопределенно долго. Да, бизнес холдинга в целом стабилен, но звезд он с неба не хватает — здесь не стоит рассчитывать на резкие прорывы. К тому же основную прибыль компании дает не ее бизнес, а операции с инвестициями — здесь большую роль играет фортуна, которая известна как крайне переменчивая дама. Неудачные инвестиции или просто коллапс на финансовых рынках могут навредить всему холдингу.

Бухгалтерия. У компании задолженностей на 2,999 млрд, из которых 1,166 млрд нужно погасить в течение года. В принципе, ликвидных денег в распоряжении компании достаточно, чтобы закрыть срочные долги, но все же крупная сумма задолженностей у нее не может не беспокоить — особенно в преддверии подорожания кредитов.

Пенсионеры. Около четверти прибыли компании дает пенсионный фонд под ее управлением. Сейчас объем денег в фонде примерно 2,3 млрд, что в два с лишним раза превышает объем его обязательств. Некоторые аналитики считают, что этот фонд может принести кучу пользы компании, если она инвестирует лишние деньги оттуда с умом. И я в принципе согласен с этой точкой зрения.

Но здесь также следует учитывать вероятность, что поспешные инвестиции Graham могут изменить ситуацию к худшему. А мотивация у холдинга для риска есть: когда видишь, какие безумные деньги люди делают на виртуальных фантиках криптовалют и различных идиотских стартапах, появляется желание рискнуть так же — «чтобы деньги без дела не лежали».

И, что еще хуже, поскольку пенсионные фонды должны соблюдать кучу ограничивающих их предписаний, менеджмент Graham может быть мотивирован нарушать предписания и рисковать. Если такой факт вскроется, то акции Graham ждет обвал, а саму компанию затаскают по судам.

Что в итоге

Акции можно взять сейчас по 588,87 $. А дальше есть три варианта действий:

дождаться 669 $, которые за акции просили еще в июле 2021. Думаю, мы достигнем этого уровня за следующие 14 месяцев;

дождаться 739 $, которые за акции просили на момент начала коронакризиса. Думаю, этого уровня можно дождаться за следующие три года;

держать акции 15 лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба