7 марта 2022 goldenfront.ru Нивенхойз Ян

Чем больше долга накапливается на балансах европейских центральных банков, тем более вероятно, что они переоценят золото, чтобы списать этот долг. Когда я спросил немецкий центральный банк, рассматривает ли он такой вариант, мне ответили: «На данном этапе мы предпочитаем не спекулировать о каких-либо потенциальных решениях… которые могут или не могут быть приняты в будущем».

Кеннет Рогофф (Kenneth Rogoff) (2016)

Отношение правительственного долга к ВВП во многих странах на историческом максимуме, и мне не известно ни об одном политике или экономисте, очертившем четкую стратегию сокращения долгового бремени. Технически есть 6 способов снизить отношение долга к ВВП:

Экономический рост;

Дефолт;

Повышение налогов;

Экономия;

Списание долга;

Инфляция.

Не думаю, что варианты 1-4 осуществимы, так что остается списание долга и инфляция. Инфляция сейчас повышена, и из-за нее богатство переходит от сберегателей к должникам. Но может ли инфляция остаться повышенной и решить проблему долга, не дестабилизировав общество? Когда люди с низким доходом не могут свести концы с концами, они обычно бунтуют. Общественная нестабильность ведет к политической, та – к кредитно-денежной, а она – к еще большей общественной нестабильности. Во многих странах, таких как США, мы уже можем наблюдать этот смертельный цикл.

Переоценка золота, чтобы списать проблемный долг

Одно возможное решение – это чтобы центральные банки использовали нереализованную прибыль с золота на своем балансе, чтобы списать государственные облигации, уменьшив долговое бремя своих правительств. И если нереализованная прибыль недостаточна (а во многих странах это так), центральные банки могут провести переоценку золота. Рассмотрим, как это работает с бухгалтерской точки зрения.

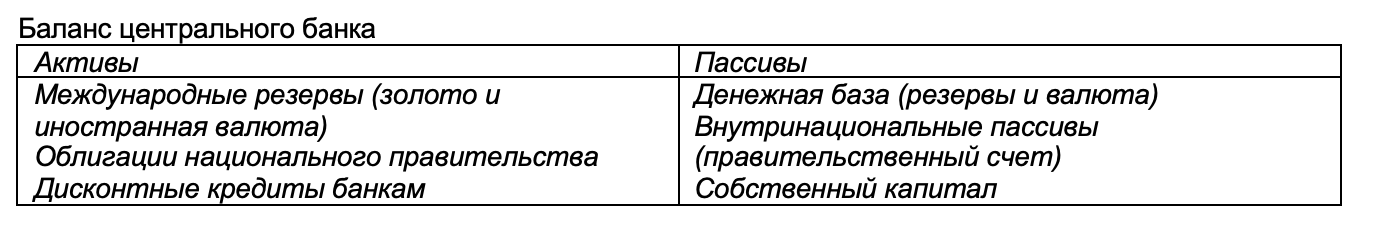

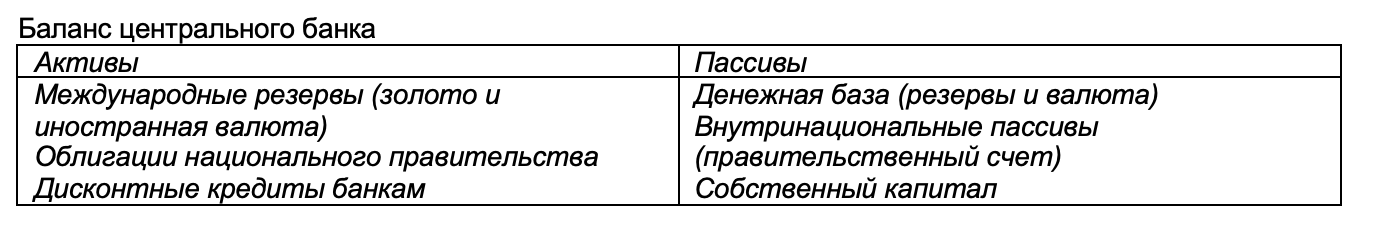

На стороне активов на балансе центрального банка важнейшие строки – это международные резервы (состоящие из золота, иностранной валюты и специальных прав заимствования), облигации собственного правительства и кредиты банкам. На стороне пассивов главные позиции – это денежная база, внутринациональные пассивы (такие как счет правительства) и собственный капитал центрального банка.

В учете с двойной записью, если списать правительственные облигации на стороне активов, нужно что-то списать и на стороне пассивов. Что это может быть? Конечно, центральный банк может использовать собственный капитал, но это слишком мало для существенного облегчения долгового бремени. (Отрицательный собственный капитал может поставить под угрозу кредитоспособность центрального банка.)

И тут в игру вступает золото. Поскольку золото – единственная международная валюта, которая не выпускается центральным банком и, следовательно, не может быть напечатана, его цена в бумажных валютах, которые могут печататься и печатаются, не имеет предела. К примеру, европейские центральные банки накопили большую часть своего золота во время Бреттон-Вудса, когда золото стоило $35 за унцию. При текущей цене золота около $1800 у этих центральных банков есть нереализованная прибыль на сотни миллиардов долларов (на их балансе – в евро). Как можно использовать эту нереализованную прибыль?

Когда цена золота растет, стоимость золота на стороне активов на балансе центрального банка увеличивается. В то же время на стороне пассивов будет записано аналогичное увеличение на так называемом «счету переоценки». Счет переоценки золота, фактически не имеющий лимита, фиксирует нереализованную прибыль с золота.

Пример: у немецкого центрального банка 3,359 т золота, приобретенных за €8 млрд. Сейчас это золото стоит €173 млрд, что создает счет переоценки золота на €165 млрд (173-8)*.

Изучая эту тему, я спросил немецкий центральный банк (Бундесбанк, или сокращенно БуБа), можно ли использовать счет переоценки золота для списания проблемного долга. Я задаю такие вопросы Бундесбанку, потому что он всегда очень быстро отвечает. Я знаю, что правительственный долг Италии – игнорируемый слон в комнате, но эти страны входят в один валютный союз и Германия – главный гарант Фонда восстановления ЕС. БуБа ответил, что, согласно общепринятым правилам учета, нереализованная прибыль с золота может применяться лишь к нереализованным убыткам с золота, но не к убыткам с таких активов, как американские доллары или европейские облигации. БуБа написал мне:

«Счет переоценки золота – на балансах европейских центральных банков – не может использоваться для списания проблемных активов. Согласно ст. 15 e) о признании доходов Инструкции ЕЦБ по правовому режиму для учета и финансовой отчетности в Европейской системе центральных банков (ЕСЦБ), «нереализованные убытки с каких-либо ценных бумаг, валют или золотых резервов не должны покрываться нереализованной прибылью с других ценных бумаг, валют или золота».

Вопрос закрыт? Нет, потому что центральные банки могут произвольно менять правила. Счет переоценки золота раньше уже использовался буквально для чего угодно, и нет причин, почему это не могут сделать снова. В 1930-х центральные банки по всему миру провели переоценку золота – страны отошли от золотого стандарта и провели девальвацию относительно золота. В 1940 г. нидерландское правительство установило новую цену золота 2,009 гульденов/кг. Тогда счет переоценки золота в нидерландском центральном банке стал равен 221 млн гульденов, из которых 30 млн гульденов использовались для покрытия убытков со стерлинговых активов. Остальное использовалось в других целях. Учтите, что нидерландцы сделали это, потому что знали, что цена золота не может опуститься ниже официальной.

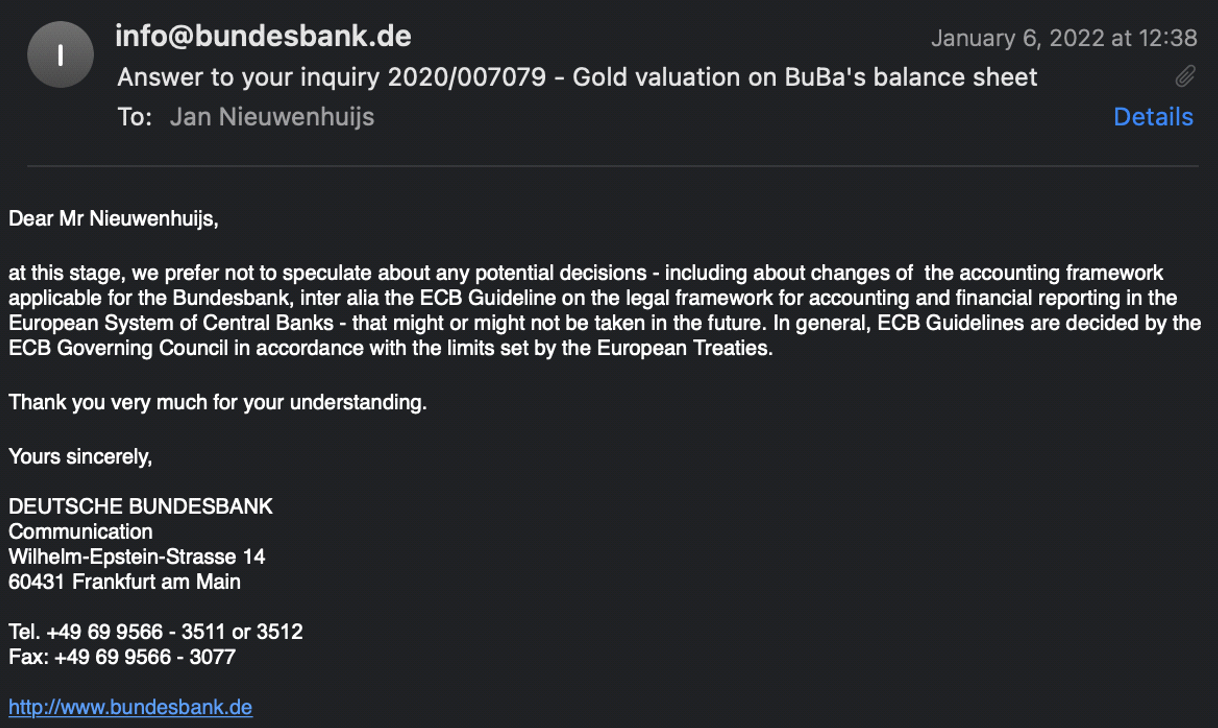

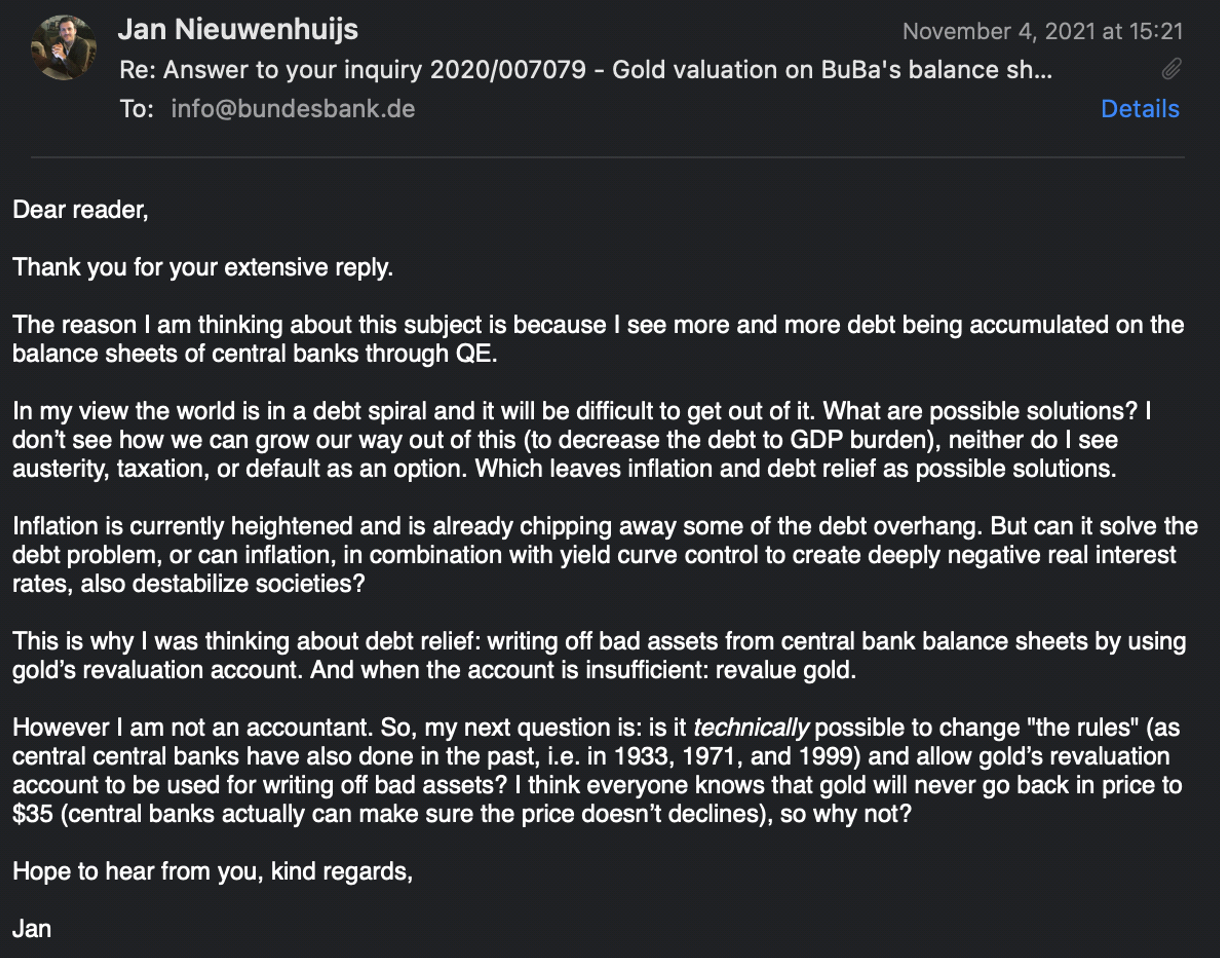

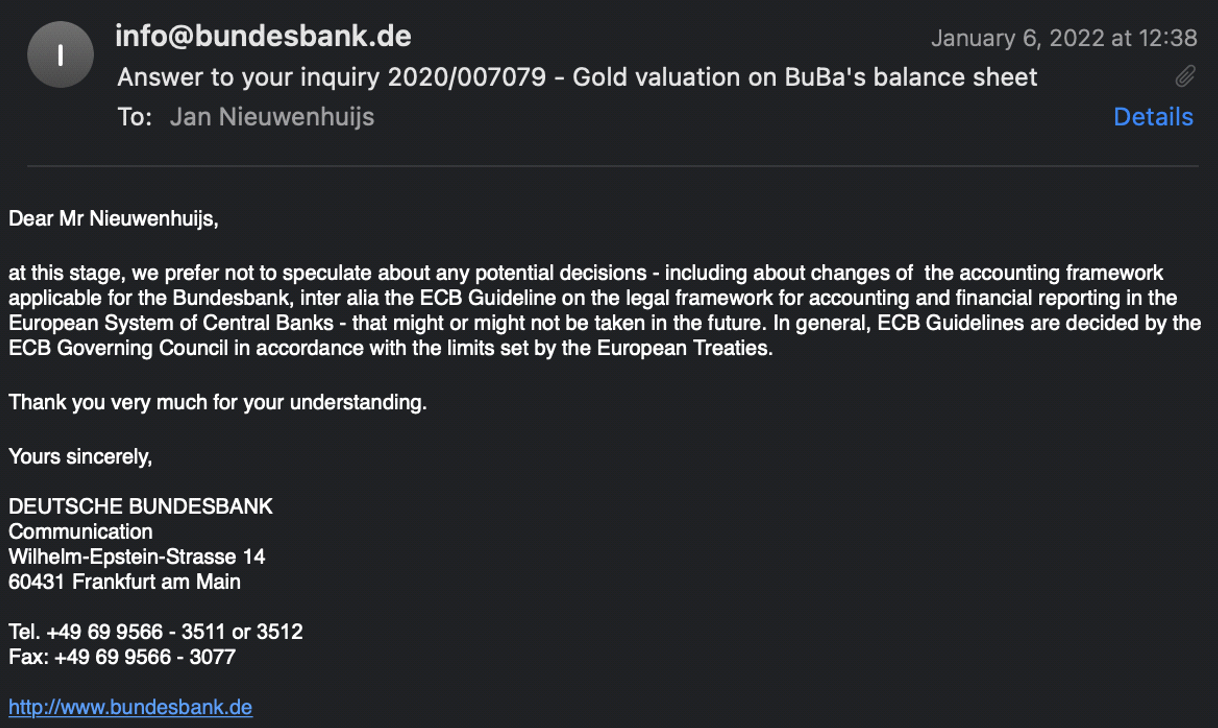

Так что я спросил БуБа: почему бы не использовать счет переоценки золота и при необходимости пересмотреть цену драгоценного металла? После необычно долгого молчания, означающего, что ответ тщательно обдумывали, я получил электронное письмо. Для точности ниже привожу скриншоты письма с моими вопросами и письма с ответом.

Ответ на ваш запрос – Переоценка золота на балансе БуБа (6 янв. 2022 г.)

Уважаемый г-н Нивенхойз,

На данном этапе мы предпочитаем не строить гипотез о каких-либо потенциальных решениях – в том числе об изменениях бухгалтерских практик, применимых к Бундесбанку, включая Инструкцию ЕЦБ по правовому режиму для учета и финансовой отчетности в ЕСЦБ, – которые могут или не могут быть приняты в будущем. Как правило, Инструкции ЕЦБ определяются Управляющим советом ЕЦБ в соответствии с ограничениями, установленными европейскими договорами.

Спасибо за понимание,

Искренне ваш

Бундесбанк

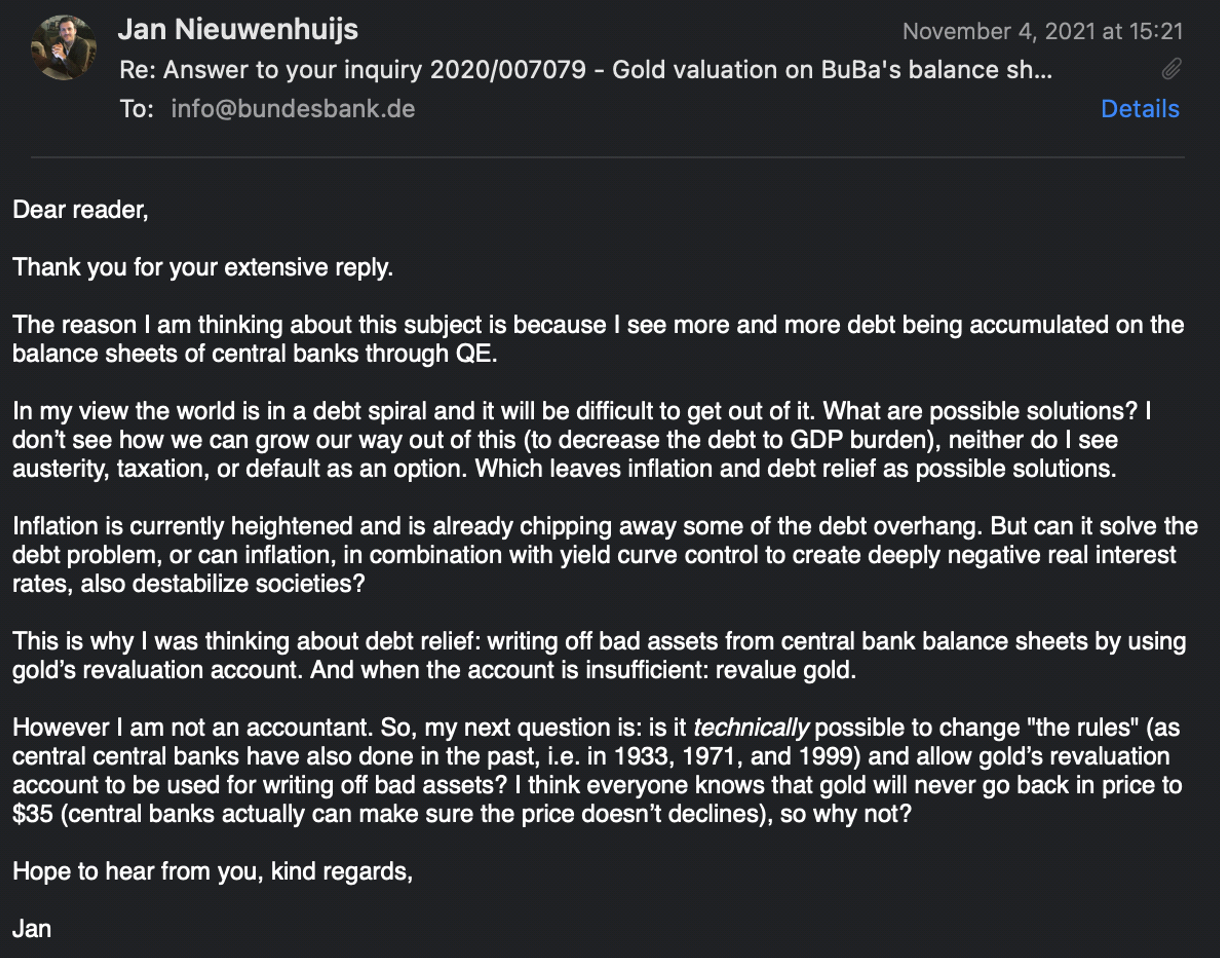

Re: Ответ на ваш запрос – Переоценка золота на балансе БуБа (4 ноября 2021 г.)

Уважаемый читатель,

Спасибо за развернутый ответ.

Я задумался об этой теме, потому что вижу, как на балансах центральных банков из-за количественного смягчения накапливается всё больше и больше долга.

На мой взгляд, мир находится в долговом пике, и выйти из него будет сложно. Какие возможны решения? Я не вижу, как мы можем выйти из этого (уменьшить долговое бремя относительно ВВП) с помощью экономического роста, и не вижу также, чтобы решением были экономия, налогообложение или дефолт. В качестве возможных решений остаются инфляция и списание долга.

Инфляция сейчас повышена и уже частично сокращает излишек долга. Но может ли это решить проблему долга, или же инфляция, в сочетании с контролем кривой доходности, чтобы создать сильно отрицательные реальные процентные ставки, может также дестабилизировать общество?

Поэтому я подумал о списании долга: убрать с балансов центральных банков проблемные активы, используя счет переоценки золота. А если этот счет недостаточный – пересмотреть цену золота.

Однако я не бухгалтер. Поэтому мой следующий вопрос: возможно ли технически изменить «правила» (как центральные банки делали в прошлом, т. е. в 1933, 1971 и 1999 гг.) и позволить использовать счет переоценки золота для списания проблемных активов? Думаю, все знают, что золото никогда не вернется к цене $35 (центральные банки фактически могут гарантировать, чтобы цена не упала), так почему бы нет?

Надеюсь на ответ, всего наилучшего,

Ян

БуБа мог просто ответить «нет», но не сделал этого. Он ответил, что «на данном этапе мы предпочитаем не строить гипотезы» об изменении правил учета и переоценке золота для списания проблемного долга. То есть такая возможность не исключается. Заметьте также, что БуБа пишет, что «как правило» инструкции по учету определяются «Управляющим советом ЕЦБ в соответствии с ограничениями, установленными европейскими договорами». То есть бывают исключения.

Почему БуБа написал мне это? Возможно, это сигнал рынку, чтобы он провел переоценку золота, избавив БуБа от необходимости самому это делать (печатать деньги на покупку золота). Напомню, бывший президент Бундесбанка Йенс Вайдман (Jens Weidmann) писал в 2018 г., что золото – «основа стабильности международной кредитно-денежной системы». Такой комментарий отнюдь не отбивает у инвесторов охоту покупать золото и толкать его цену вверх, а как раз наоборот. Вайдман добавил, что золото – «ключевой якорь уверенности в действительной стоимости баланса Бундесбанка». Если на золоте зиждется уверенность в балансе БуБа, то почему на нем не может держаться уверенность в балансах инвесторов?

Существенное списание долга итальянского правительства невозможно без переоценки золота. Правительственный долг Италии €2.7 трлн, из которых €600 млрд принадлежит Банку Италии (БИ). Счет переоценки золота БИ сейчас превышает €100 млрд, так что цену золота нужно умножить примерно в 5 раз, чтобы БИ смог списать облигации собственного правительства. Хотя БИ может также продолжать поглощать долг, например, еще на €500 млрд, после чего переоценить золото в 10 раз.

Новый глобальный золотой стандарт

Для переоценки золота, чтобы списать проблемный долг, центральным банкам потребуется установить минимальную цену золота. Если центральный банк полностью использует свой счет переоценки, цена золота в идеале не должна упасть обратно, иначе этот центральный банк понесет нереализованные убытки. Следовательно, центральному банку понадобится стабилизировать цену золота, а это разновидность золотого стандарта.

Если говорить о переоценке золота, то инициативу скорее проявит Европа, а не США, потому что переоценка золота навредит статусу доллара как мировой резервной валюты – а США этого не хотят. Таким образом, евро – вторая самая ликвидная валюта в мире, что позволяет Еврозоне провести переоценку золота – печатая евро и покупая золото – без сильной девальвации относительно других валют и товарных ресурсов.

Тем не мене европейские центральные банки при переоценке золота встретятся с рисками, так как они не могут знать, сколько золота им нужно купить и по какой новой цене, а также, соответственно, сколько нужно напечатать евро. Но, я считаю, как только они начнут покупать золото, страны вне Европы присоединятся к ним, так как у них тоже есть проблема долга.

Наконец, Европа готовилась к новому глобальному золотому стандарту с 1970-х (о чем я подробно писал здесь). Переоценка золота будет логичным шагом к новой международной кредитно-денежной системе, основанной на золоте. Возможно, это будет не классический золотой стандарт, а, например, система целевого прогнозирования цены золота, что позволит странам при необходимости более легко девальвировать свою валюту. В конце концов, девальвация валют – это жизненная реалия.

Переоценка золота позволяет списать проблемный долг, и при новой цене валюта в обращении будет достаточно обеспечена золотом. Такая перезагрузка позволит создать новую международную кредитно-денежную систему.

*Точные данные по счету переоценки золота БуБа см. в его ежегодном отчете.

Источники:

· Banca D’Italia.AnnualAccounts 2020

· Bundesbank. AnnualReport 2020

· ECB. StatisticalData Warehouse

· GNS Economics. 2019. Will central banks survive?

· Nieuwenhuijs, J. 2019. German Central Bank: Gold Is the Bedrock of Stability for the International Monetary System

· Nieuwenhuijs, J. 2020. Europe Has Been Preparing a Global Gold Standard Since the 1970s

· Rogoff, K. 2016. Emerging economies should buy gold

· Sweidan, O. D. 2011. Central bank losses: causes and consequences

· Vanthoor, W. 2004. De Nederlandsche Bank 1814-1998

Кеннет Рогофф (Kenneth Rogoff) (2016)

Отношение правительственного долга к ВВП во многих странах на историческом максимуме, и мне не известно ни об одном политике или экономисте, очертившем четкую стратегию сокращения долгового бремени. Технически есть 6 способов снизить отношение долга к ВВП:

Экономический рост;

Дефолт;

Повышение налогов;

Экономия;

Списание долга;

Инфляция.

Не думаю, что варианты 1-4 осуществимы, так что остается списание долга и инфляция. Инфляция сейчас повышена, и из-за нее богатство переходит от сберегателей к должникам. Но может ли инфляция остаться повышенной и решить проблему долга, не дестабилизировав общество? Когда люди с низким доходом не могут свести концы с концами, они обычно бунтуют. Общественная нестабильность ведет к политической, та – к кредитно-денежной, а она – к еще большей общественной нестабильности. Во многих странах, таких как США, мы уже можем наблюдать этот смертельный цикл.

Переоценка золота, чтобы списать проблемный долг

Одно возможное решение – это чтобы центральные банки использовали нереализованную прибыль с золота на своем балансе, чтобы списать государственные облигации, уменьшив долговое бремя своих правительств. И если нереализованная прибыль недостаточна (а во многих странах это так), центральные банки могут провести переоценку золота. Рассмотрим, как это работает с бухгалтерской точки зрения.

На стороне активов на балансе центрального банка важнейшие строки – это международные резервы (состоящие из золота, иностранной валюты и специальных прав заимствования), облигации собственного правительства и кредиты банкам. На стороне пассивов главные позиции – это денежная база, внутринациональные пассивы (такие как счет правительства) и собственный капитал центрального банка.

В учете с двойной записью, если списать правительственные облигации на стороне активов, нужно что-то списать и на стороне пассивов. Что это может быть? Конечно, центральный банк может использовать собственный капитал, но это слишком мало для существенного облегчения долгового бремени. (Отрицательный собственный капитал может поставить под угрозу кредитоспособность центрального банка.)

И тут в игру вступает золото. Поскольку золото – единственная международная валюта, которая не выпускается центральным банком и, следовательно, не может быть напечатана, его цена в бумажных валютах, которые могут печататься и печатаются, не имеет предела. К примеру, европейские центральные банки накопили большую часть своего золота во время Бреттон-Вудса, когда золото стоило $35 за унцию. При текущей цене золота около $1800 у этих центральных банков есть нереализованная прибыль на сотни миллиардов долларов (на их балансе – в евро). Как можно использовать эту нереализованную прибыль?

Когда цена золота растет, стоимость золота на стороне активов на балансе центрального банка увеличивается. В то же время на стороне пассивов будет записано аналогичное увеличение на так называемом «счету переоценки». Счет переоценки золота, фактически не имеющий лимита, фиксирует нереализованную прибыль с золота.

Пример: у немецкого центрального банка 3,359 т золота, приобретенных за €8 млрд. Сейчас это золото стоит €173 млрд, что создает счет переоценки золота на €165 млрд (173-8)*.

Изучая эту тему, я спросил немецкий центральный банк (Бундесбанк, или сокращенно БуБа), можно ли использовать счет переоценки золота для списания проблемного долга. Я задаю такие вопросы Бундесбанку, потому что он всегда очень быстро отвечает. Я знаю, что правительственный долг Италии – игнорируемый слон в комнате, но эти страны входят в один валютный союз и Германия – главный гарант Фонда восстановления ЕС. БуБа ответил, что, согласно общепринятым правилам учета, нереализованная прибыль с золота может применяться лишь к нереализованным убыткам с золота, но не к убыткам с таких активов, как американские доллары или европейские облигации. БуБа написал мне:

«Счет переоценки золота – на балансах европейских центральных банков – не может использоваться для списания проблемных активов. Согласно ст. 15 e) о признании доходов Инструкции ЕЦБ по правовому режиму для учета и финансовой отчетности в Европейской системе центральных банков (ЕСЦБ), «нереализованные убытки с каких-либо ценных бумаг, валют или золотых резервов не должны покрываться нереализованной прибылью с других ценных бумаг, валют или золота».

Вопрос закрыт? Нет, потому что центральные банки могут произвольно менять правила. Счет переоценки золота раньше уже использовался буквально для чего угодно, и нет причин, почему это не могут сделать снова. В 1930-х центральные банки по всему миру провели переоценку золота – страны отошли от золотого стандарта и провели девальвацию относительно золота. В 1940 г. нидерландское правительство установило новую цену золота 2,009 гульденов/кг. Тогда счет переоценки золота в нидерландском центральном банке стал равен 221 млн гульденов, из которых 30 млн гульденов использовались для покрытия убытков со стерлинговых активов. Остальное использовалось в других целях. Учтите, что нидерландцы сделали это, потому что знали, что цена золота не может опуститься ниже официальной.

Так что я спросил БуБа: почему бы не использовать счет переоценки золота и при необходимости пересмотреть цену драгоценного металла? После необычно долгого молчания, означающего, что ответ тщательно обдумывали, я получил электронное письмо. Для точности ниже привожу скриншоты письма с моими вопросами и письма с ответом.

Ответ на ваш запрос – Переоценка золота на балансе БуБа (6 янв. 2022 г.)

Уважаемый г-н Нивенхойз,

На данном этапе мы предпочитаем не строить гипотез о каких-либо потенциальных решениях – в том числе об изменениях бухгалтерских практик, применимых к Бундесбанку, включая Инструкцию ЕЦБ по правовому режиму для учета и финансовой отчетности в ЕСЦБ, – которые могут или не могут быть приняты в будущем. Как правило, Инструкции ЕЦБ определяются Управляющим советом ЕЦБ в соответствии с ограничениями, установленными европейскими договорами.

Спасибо за понимание,

Искренне ваш

Бундесбанк

Re: Ответ на ваш запрос – Переоценка золота на балансе БуБа (4 ноября 2021 г.)

Уважаемый читатель,

Спасибо за развернутый ответ.

Я задумался об этой теме, потому что вижу, как на балансах центральных банков из-за количественного смягчения накапливается всё больше и больше долга.

На мой взгляд, мир находится в долговом пике, и выйти из него будет сложно. Какие возможны решения? Я не вижу, как мы можем выйти из этого (уменьшить долговое бремя относительно ВВП) с помощью экономического роста, и не вижу также, чтобы решением были экономия, налогообложение или дефолт. В качестве возможных решений остаются инфляция и списание долга.

Инфляция сейчас повышена и уже частично сокращает излишек долга. Но может ли это решить проблему долга, или же инфляция, в сочетании с контролем кривой доходности, чтобы создать сильно отрицательные реальные процентные ставки, может также дестабилизировать общество?

Поэтому я подумал о списании долга: убрать с балансов центральных банков проблемные активы, используя счет переоценки золота. А если этот счет недостаточный – пересмотреть цену золота.

Однако я не бухгалтер. Поэтому мой следующий вопрос: возможно ли технически изменить «правила» (как центральные банки делали в прошлом, т. е. в 1933, 1971 и 1999 гг.) и позволить использовать счет переоценки золота для списания проблемных активов? Думаю, все знают, что золото никогда не вернется к цене $35 (центральные банки фактически могут гарантировать, чтобы цена не упала), так почему бы нет?

Надеюсь на ответ, всего наилучшего,

Ян

БуБа мог просто ответить «нет», но не сделал этого. Он ответил, что «на данном этапе мы предпочитаем не строить гипотезы» об изменении правил учета и переоценке золота для списания проблемного долга. То есть такая возможность не исключается. Заметьте также, что БуБа пишет, что «как правило» инструкции по учету определяются «Управляющим советом ЕЦБ в соответствии с ограничениями, установленными европейскими договорами». То есть бывают исключения.

Почему БуБа написал мне это? Возможно, это сигнал рынку, чтобы он провел переоценку золота, избавив БуБа от необходимости самому это делать (печатать деньги на покупку золота). Напомню, бывший президент Бундесбанка Йенс Вайдман (Jens Weidmann) писал в 2018 г., что золото – «основа стабильности международной кредитно-денежной системы». Такой комментарий отнюдь не отбивает у инвесторов охоту покупать золото и толкать его цену вверх, а как раз наоборот. Вайдман добавил, что золото – «ключевой якорь уверенности в действительной стоимости баланса Бундесбанка». Если на золоте зиждется уверенность в балансе БуБа, то почему на нем не может держаться уверенность в балансах инвесторов?

Существенное списание долга итальянского правительства невозможно без переоценки золота. Правительственный долг Италии €2.7 трлн, из которых €600 млрд принадлежит Банку Италии (БИ). Счет переоценки золота БИ сейчас превышает €100 млрд, так что цену золота нужно умножить примерно в 5 раз, чтобы БИ смог списать облигации собственного правительства. Хотя БИ может также продолжать поглощать долг, например, еще на €500 млрд, после чего переоценить золото в 10 раз.

Новый глобальный золотой стандарт

Для переоценки золота, чтобы списать проблемный долг, центральным банкам потребуется установить минимальную цену золота. Если центральный банк полностью использует свой счет переоценки, цена золота в идеале не должна упасть обратно, иначе этот центральный банк понесет нереализованные убытки. Следовательно, центральному банку понадобится стабилизировать цену золота, а это разновидность золотого стандарта.

Если говорить о переоценке золота, то инициативу скорее проявит Европа, а не США, потому что переоценка золота навредит статусу доллара как мировой резервной валюты – а США этого не хотят. Таким образом, евро – вторая самая ликвидная валюта в мире, что позволяет Еврозоне провести переоценку золота – печатая евро и покупая золото – без сильной девальвации относительно других валют и товарных ресурсов.

Тем не мене европейские центральные банки при переоценке золота встретятся с рисками, так как они не могут знать, сколько золота им нужно купить и по какой новой цене, а также, соответственно, сколько нужно напечатать евро. Но, я считаю, как только они начнут покупать золото, страны вне Европы присоединятся к ним, так как у них тоже есть проблема долга.

Наконец, Европа готовилась к новому глобальному золотому стандарту с 1970-х (о чем я подробно писал здесь). Переоценка золота будет логичным шагом к новой международной кредитно-денежной системе, основанной на золоте. Возможно, это будет не классический золотой стандарт, а, например, система целевого прогнозирования цены золота, что позволит странам при необходимости более легко девальвировать свою валюту. В конце концов, девальвация валют – это жизненная реалия.

Переоценка золота позволяет списать проблемный долг, и при новой цене валюта в обращении будет достаточно обеспечена золотом. Такая перезагрузка позволит создать новую международную кредитно-денежную систему.

*Точные данные по счету переоценки золота БуБа см. в его ежегодном отчете.

Источники:

· Banca D’Italia.AnnualAccounts 2020

· Bundesbank. AnnualReport 2020

· ECB. StatisticalData Warehouse

· GNS Economics. 2019. Will central banks survive?

· Nieuwenhuijs, J. 2019. German Central Bank: Gold Is the Bedrock of Stability for the International Monetary System

· Nieuwenhuijs, J. 2020. Europe Has Been Preparing a Global Gold Standard Since the 1970s

· Rogoff, K. 2016. Emerging economies should buy gold

· Sweidan, O. D. 2011. Central bank losses: causes and consequences

· Vanthoor, W. 2004. De Nederlandsche Bank 1814-1998

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба