5 апреля 2022 БКС Экспресс Гаврилов Павел

Emerson Electric — американская промышленная корпорация, которая производит продукцию и предоставляет инжиниринговые услуги для разных секторов в Америке, Европе, Азии, Африке и Ближнем Востоке.

Разбираемся, на чем именно и насколько эффективно зарабатывает компания, какие у нее перспективы и риски. Акции Emerson Electric торгуются на СПБ Бирже под тикером EMR.

На чем зарабатывает Emerson Electric

В отчете доходы делятся на 3 основных сегмента:

• Решения для автоматизации — широкий спектр продукции, услуг, программного обеспечения и решений для оптимизации производства. Основная продукция: измерительные и аналитические приборы, клапаны, приводы и т.д.

Компания предлагает цифровую экосистему Plantweb, комплексную архитектуру промышленного Интернета вещей (IIoT), которая обеспечивает удаленный мониторинг.

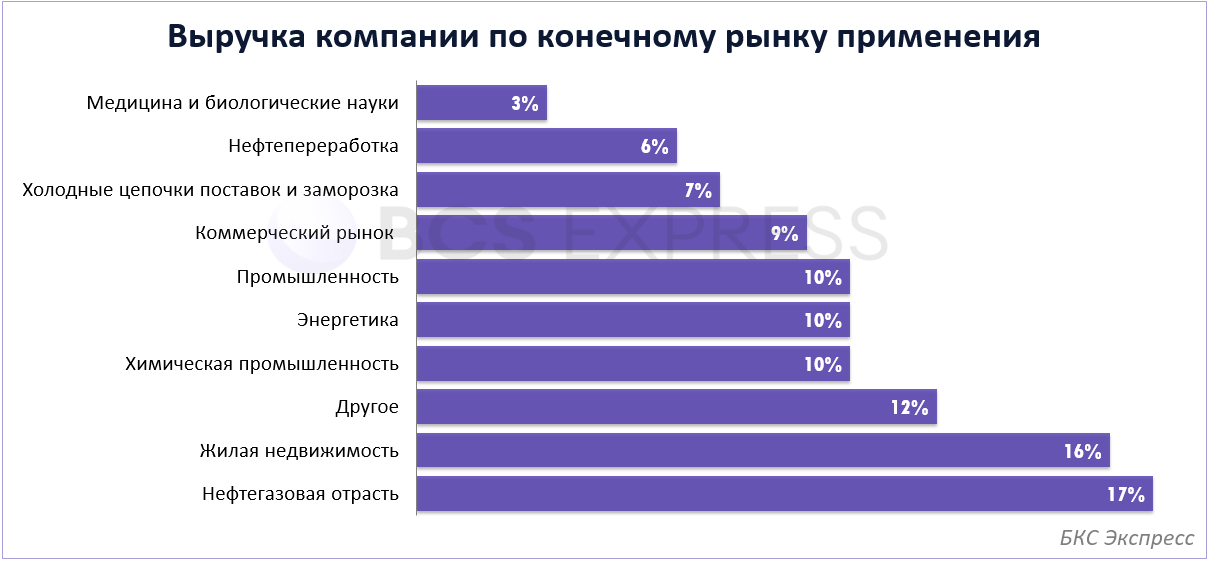

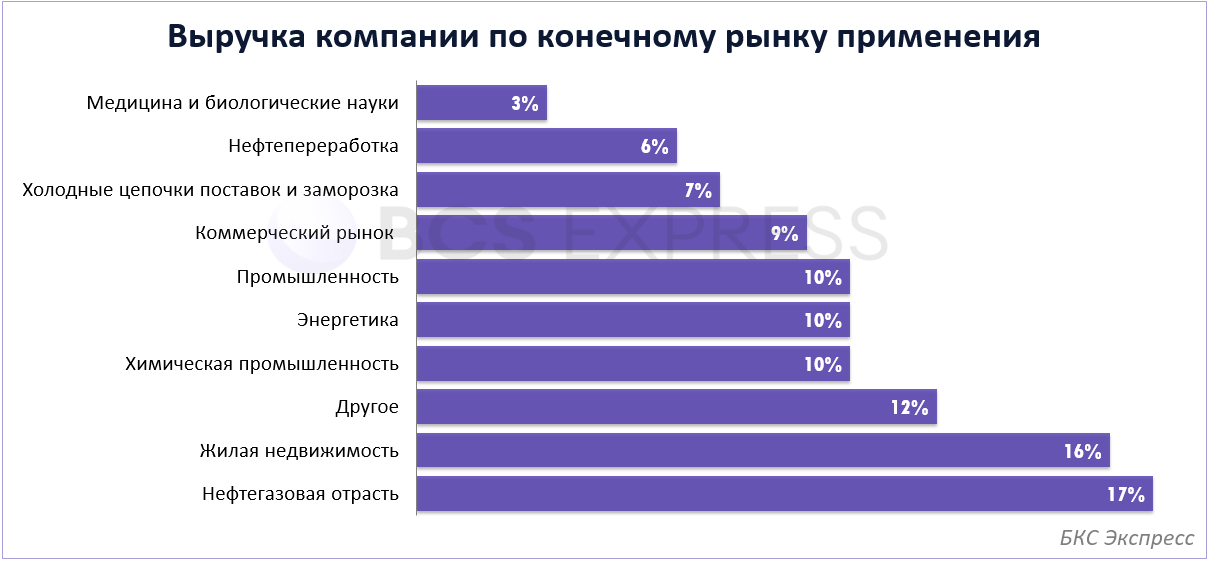

Все это применяется в нефтегазовой, химической, энергетической, биологической и автомобильных отраслях. Бренды компании: Emerson Automation Solutions, Appleton, ASCO, Aventics, Bettis, Branson, DeltaV, Fisher, Keystone, KTM, Micro Motion, Monarch, Ovation, Plantweb, Rosemount и Vanessa.

• Климатические технологии — продукты и услуги для климат-контроля, в том числе кондиционирования воздуха, отопления жилых и промышленных помещений и т.д. К этому же сегменту компания относит услугу цифрового наблюдения и удаленного мониторинга, в том числе грузов и перевозок.

Бренды: Emerson Climate Technologies, Copeland, CoreSense, Dixell, Fusite, Lumity, ProAct, Sensi, Therm-O-Disc, Vilter и White-Rodgers.

• Инструменты и товары для дома — широкий ассортимент продукции, среди которой инструменты для обработки труб, электроинструменты, болторезы, промышленные пылесосы и т.д.

Бренды: Badger, Greenlee, Grind2Energy, InSinkErator, Klauke, ProTeam и RIDGID.

На географическом уровне продажи в 2021 г. выглядели так: Северная и Южная Америка — 53%, Европа — 18%, Азия вместе с Африкой и Ближним Востоком — 29% (Китай — 12%).

Финансовые показатели

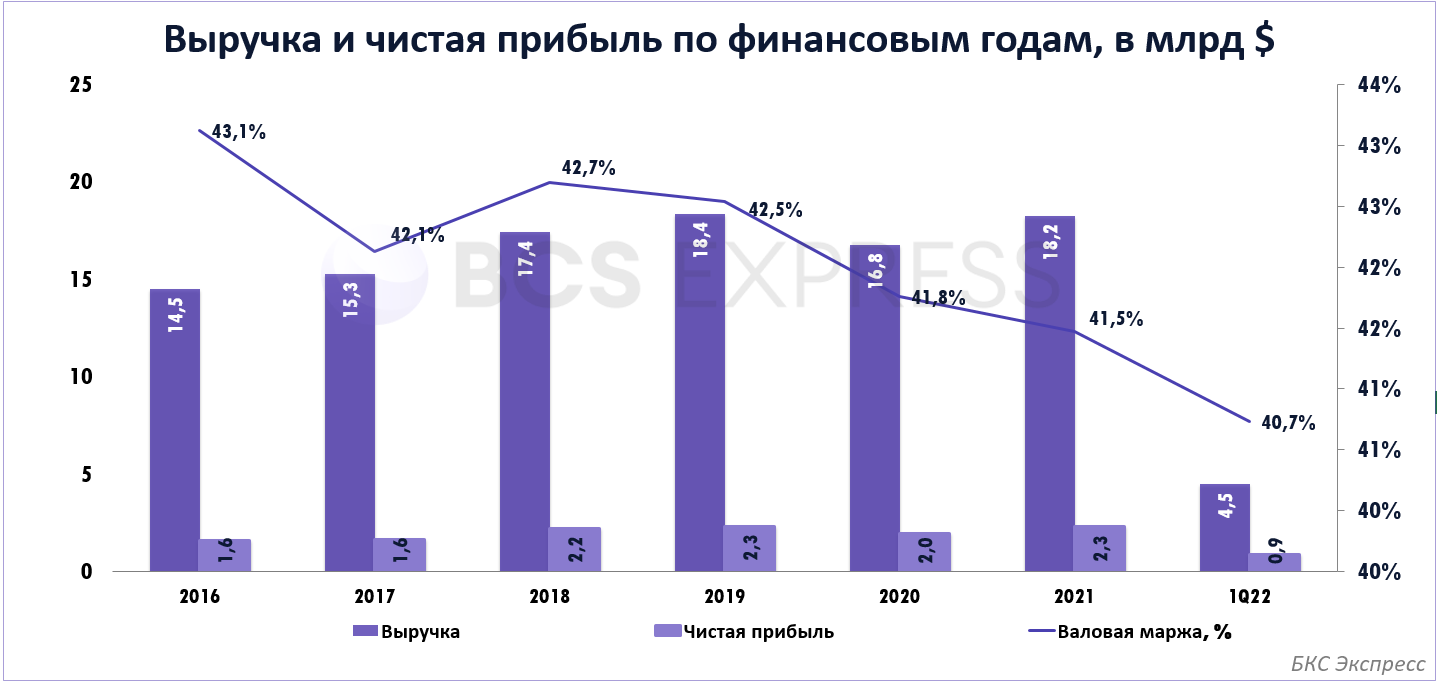

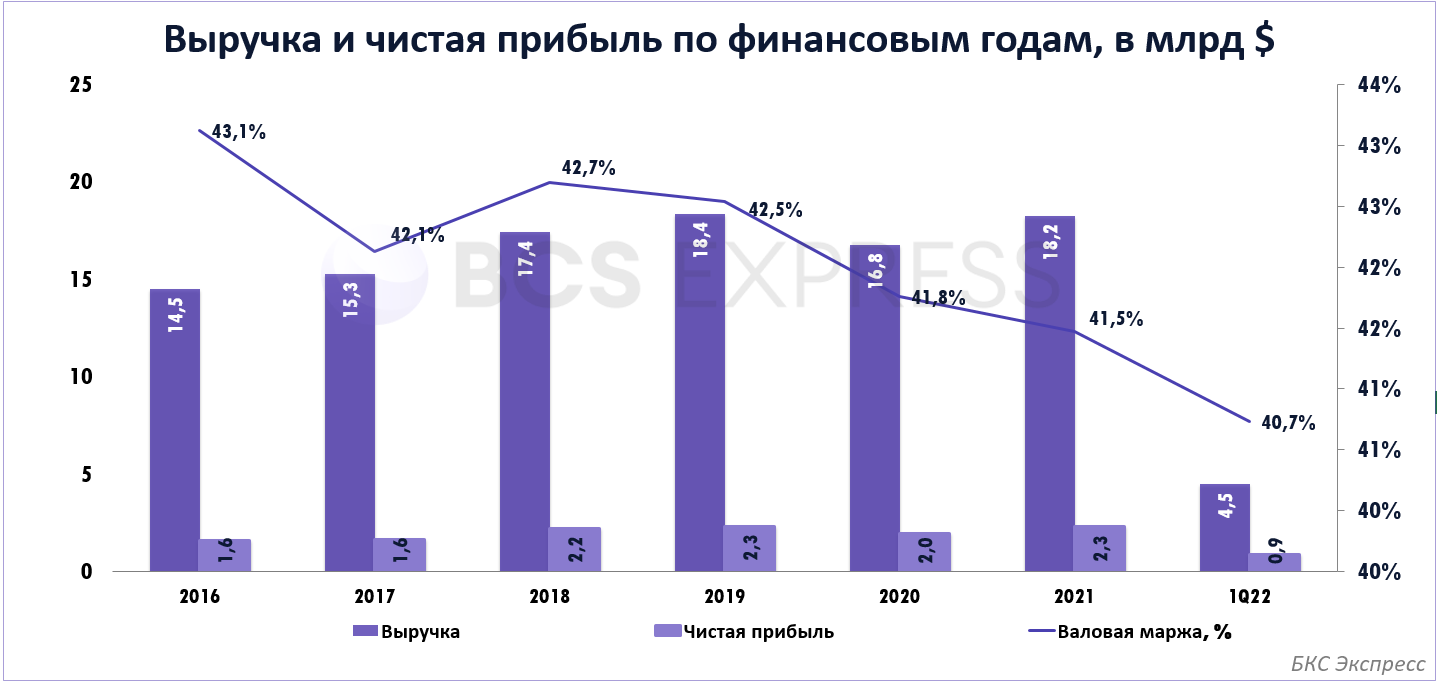

Выручка и чистая прибыль росли до 2020 г., после грянула пандемия. В 2021 г. финансовом году результаты были лишь незначительно меньше, чем в 2019 г. То есть пандемию компания пережила без критических потерь. Валовая маржа держится стабильно выше 40%.

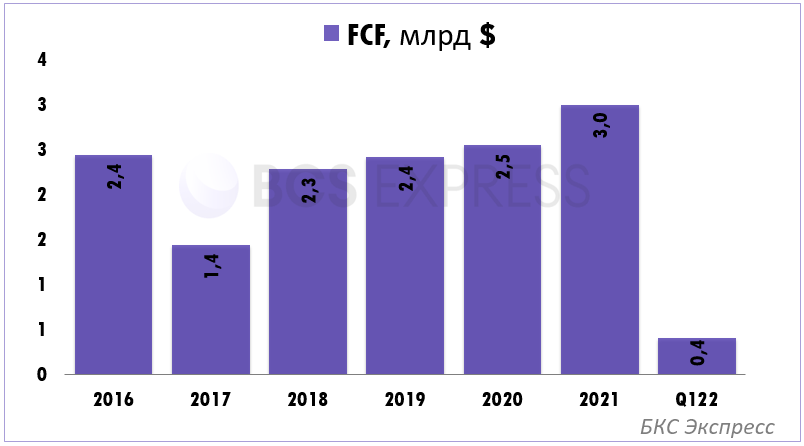

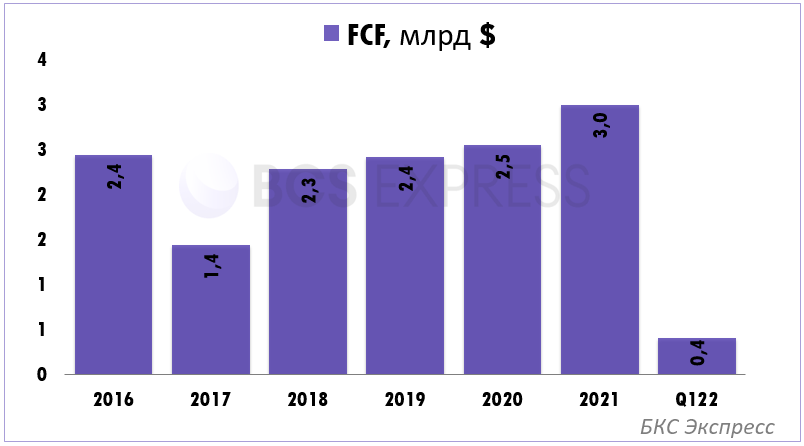

Emerson Electric — дивидендный король, уже 65 лет подряд компания увеличивает выплату дивидендов. Этому способствует большой опыт в создании денежного потока. Кроме дивидендов, компания направляет средства на обратный выкуп акций. Согласно прогнозом компании, FCF в текущем финансовом году превысит $3,1 млрд.

Сравнение с конкурентами

Emerson — не самый крупный представитель отрасли. При этом по мультипликаторам акции компании выглядят дешевле, чем у конкурентов. Рентабельность и маржинальность практически на медианных значениях. Долговая нагрузка ниже отрасли.

Перспективы

• Восстановление и увеличение. Спрос на услуги компании увеличивается, и рост финансовых показателей может продолжиться. Emerson обеспечивает процессы автоматизации многих предприятий. Это является долгосрочным драйвером роста.

• Будущее в новых отраслях. Помимо своих традиционных направлений, Emerson Electric может расшириться за счет развития новых отраслей, например, «зеленого водорода». В прошлом году компания заявила о партнерстве с BayoTech, которая строит полностью автономные водородные установки, чтобы обеспечить коммерческие грузовики на водородных топливных элементах и ??ведет проекты по снижению выбросов в сталелитейной промышленности. Emerson предоставит BayoTech передовые технологии автоматизации, ПО и оборудование.

11 января компания сообщила, что помогает реализовать первый в мире морской проект по производству экологически чистого водорода на действующей газовой платформе.

Ранее Emerson купила Mita-Teknik и тем самым расширила свои возможности автоматизации и увеличила присутствие на рынке ветроэнергетики.

• Инфляция. В США инфляция вышла на 40-летний максимум и это, возможно, не предел. Emerson может перенести инфляцию на стоимость товаров и услуг, и будет чувствовать себя комфортно в текущей экономической среде.

• Санкции. Европа и США накладывают санкции на Россию, откуда экспортируются многие сырьевые товары и иные продукты. Эти ограничения выгодны для иностранных компаний из разных секторов, которым потребуется увеличение мощностей, чтобы заместить выпадающий объем российских поставок. В свою очередь, ситуация позитивна для Emerson, так как ее продукция используется в таких важных отраслях как нефть и газ, химия, энергетика и промышленность.

Риски

• Пандемия. Этот фактор все еще присутствует и может негативно влиять на коммерческий рынок недвижимости и цепочки поставок.

• Ключевая ставка. Рост процентных ставок и инфляции может негативно сказаться на рынке жилой недвижимости и на соответствующем сегменте бизнеса Emerson.

Стоит отметить, что коэффициент финансового рычага Debt To Equity Ratio у компании равен 0,85х — значение невысокое. При этом на выплату дивидендов приходится порядка половины прибыли. Возможно, для сохранения или увеличения дивидендов Emerson придется занимать больше денег, что не очень хорошо в период роста ставок.

• Конкуренция. У Emerson много конкурентов — как на внутреннем рынке, так и на международном, поэтому компании сложно расширять свое влияние и увеличивать долю на рынке.

Техническая картина

Акции смогли восстановиться от просадки на фоне пандемии лишь к концу 2020 г. Прошлый год прошел под давлением быков с постоянным обновлением исторических максимумов. В сентябре акции обновили последний максимум и перешли к коррекции, после чего в боковик широкого диапазона.

С середины марта 2022 г. акции пытались выйти из боковика, тестируя круглую отметку в $100, но сделать этого не удалось и сейчас акции зажаты между $100–96. Котировки находятся выше дневных скользящих средних, индикатор RSI находится ниже области перекупленности. Для продолжения роста потребуется преодолеть $100 снизу вверх, что откроет дорогу к $102–104, далее — к максимумам.

Краткосрочным риском выступает спуск под $96, тогда может начаться тест скользящих средних и поддержки на уровне $94. Пока акции находятся в боковике, сохраняется возможность ухода под $92, что открывает дорогу к недавним минимумам — $88–86.

Стоит ли покупать акции Emerson

Компания крупная, устойчивая и постоянно выплачивает дивиденды. Бизнес имеет точки для роста. Это позволяет предположить, что бумаги интересны в долгосрочной перспективе. Они также интересны как защитный инструмент в период роста инфляции.

Текущие уровни интересны, но есть риск продолжения боковика — следовательно, могут возникнуть и более привлекательные возможности. Диапазон $95–90 можно использовать для входа, а в случае дальнейшего снижения — увеличить позицию.

По данным WSJ, 14 из 25 рекомендаций на покупку, 10 — держать и ни одной на продажу. Таргеты варьируются в диапазоне $99–125, а средний — $112.

Разбираемся, на чем именно и насколько эффективно зарабатывает компания, какие у нее перспективы и риски. Акции Emerson Electric торгуются на СПБ Бирже под тикером EMR.

На чем зарабатывает Emerson Electric

В отчете доходы делятся на 3 основных сегмента:

• Решения для автоматизации — широкий спектр продукции, услуг, программного обеспечения и решений для оптимизации производства. Основная продукция: измерительные и аналитические приборы, клапаны, приводы и т.д.

Компания предлагает цифровую экосистему Plantweb, комплексную архитектуру промышленного Интернета вещей (IIoT), которая обеспечивает удаленный мониторинг.

Все это применяется в нефтегазовой, химической, энергетической, биологической и автомобильных отраслях. Бренды компании: Emerson Automation Solutions, Appleton, ASCO, Aventics, Bettis, Branson, DeltaV, Fisher, Keystone, KTM, Micro Motion, Monarch, Ovation, Plantweb, Rosemount и Vanessa.

• Климатические технологии — продукты и услуги для климат-контроля, в том числе кондиционирования воздуха, отопления жилых и промышленных помещений и т.д. К этому же сегменту компания относит услугу цифрового наблюдения и удаленного мониторинга, в том числе грузов и перевозок.

Бренды: Emerson Climate Technologies, Copeland, CoreSense, Dixell, Fusite, Lumity, ProAct, Sensi, Therm-O-Disc, Vilter и White-Rodgers.

• Инструменты и товары для дома — широкий ассортимент продукции, среди которой инструменты для обработки труб, электроинструменты, болторезы, промышленные пылесосы и т.д.

Бренды: Badger, Greenlee, Grind2Energy, InSinkErator, Klauke, ProTeam и RIDGID.

На географическом уровне продажи в 2021 г. выглядели так: Северная и Южная Америка — 53%, Европа — 18%, Азия вместе с Африкой и Ближним Востоком — 29% (Китай — 12%).

Финансовые показатели

Выручка и чистая прибыль росли до 2020 г., после грянула пандемия. В 2021 г. финансовом году результаты были лишь незначительно меньше, чем в 2019 г. То есть пандемию компания пережила без критических потерь. Валовая маржа держится стабильно выше 40%.

Emerson Electric — дивидендный король, уже 65 лет подряд компания увеличивает выплату дивидендов. Этому способствует большой опыт в создании денежного потока. Кроме дивидендов, компания направляет средства на обратный выкуп акций. Согласно прогнозом компании, FCF в текущем финансовом году превысит $3,1 млрд.

Сравнение с конкурентами

Emerson — не самый крупный представитель отрасли. При этом по мультипликаторам акции компании выглядят дешевле, чем у конкурентов. Рентабельность и маржинальность практически на медианных значениях. Долговая нагрузка ниже отрасли.

Перспективы

• Восстановление и увеличение. Спрос на услуги компании увеличивается, и рост финансовых показателей может продолжиться. Emerson обеспечивает процессы автоматизации многих предприятий. Это является долгосрочным драйвером роста.

• Будущее в новых отраслях. Помимо своих традиционных направлений, Emerson Electric может расшириться за счет развития новых отраслей, например, «зеленого водорода». В прошлом году компания заявила о партнерстве с BayoTech, которая строит полностью автономные водородные установки, чтобы обеспечить коммерческие грузовики на водородных топливных элементах и ??ведет проекты по снижению выбросов в сталелитейной промышленности. Emerson предоставит BayoTech передовые технологии автоматизации, ПО и оборудование.

11 января компания сообщила, что помогает реализовать первый в мире морской проект по производству экологически чистого водорода на действующей газовой платформе.

Ранее Emerson купила Mita-Teknik и тем самым расширила свои возможности автоматизации и увеличила присутствие на рынке ветроэнергетики.

• Инфляция. В США инфляция вышла на 40-летний максимум и это, возможно, не предел. Emerson может перенести инфляцию на стоимость товаров и услуг, и будет чувствовать себя комфортно в текущей экономической среде.

• Санкции. Европа и США накладывают санкции на Россию, откуда экспортируются многие сырьевые товары и иные продукты. Эти ограничения выгодны для иностранных компаний из разных секторов, которым потребуется увеличение мощностей, чтобы заместить выпадающий объем российских поставок. В свою очередь, ситуация позитивна для Emerson, так как ее продукция используется в таких важных отраслях как нефть и газ, химия, энергетика и промышленность.

Риски

• Пандемия. Этот фактор все еще присутствует и может негативно влиять на коммерческий рынок недвижимости и цепочки поставок.

• Ключевая ставка. Рост процентных ставок и инфляции может негативно сказаться на рынке жилой недвижимости и на соответствующем сегменте бизнеса Emerson.

Стоит отметить, что коэффициент финансового рычага Debt To Equity Ratio у компании равен 0,85х — значение невысокое. При этом на выплату дивидендов приходится порядка половины прибыли. Возможно, для сохранения или увеличения дивидендов Emerson придется занимать больше денег, что не очень хорошо в период роста ставок.

• Конкуренция. У Emerson много конкурентов — как на внутреннем рынке, так и на международном, поэтому компании сложно расширять свое влияние и увеличивать долю на рынке.

Техническая картина

Акции смогли восстановиться от просадки на фоне пандемии лишь к концу 2020 г. Прошлый год прошел под давлением быков с постоянным обновлением исторических максимумов. В сентябре акции обновили последний максимум и перешли к коррекции, после чего в боковик широкого диапазона.

С середины марта 2022 г. акции пытались выйти из боковика, тестируя круглую отметку в $100, но сделать этого не удалось и сейчас акции зажаты между $100–96. Котировки находятся выше дневных скользящих средних, индикатор RSI находится ниже области перекупленности. Для продолжения роста потребуется преодолеть $100 снизу вверх, что откроет дорогу к $102–104, далее — к максимумам.

Краткосрочным риском выступает спуск под $96, тогда может начаться тест скользящих средних и поддержки на уровне $94. Пока акции находятся в боковике, сохраняется возможность ухода под $92, что открывает дорогу к недавним минимумам — $88–86.

Стоит ли покупать акции Emerson

Компания крупная, устойчивая и постоянно выплачивает дивиденды. Бизнес имеет точки для роста. Это позволяет предположить, что бумаги интересны в долгосрочной перспективе. Они также интересны как защитный инструмент в период роста инфляции.

Текущие уровни интересны, но есть риск продолжения боковика — следовательно, могут возникнуть и более привлекательные возможности. Диапазон $95–90 можно использовать для входа, а в случае дальнейшего снижения — увеличить позицию.

По данным WSJ, 14 из 25 рекомендаций на покупку, 10 — держать и ни одной на продажу. Таргеты варьируются в диапазоне $99–125, а средний — $112.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба