22 апреля 2022 Thomson Reuters | DXY

Поскольку ФРС готовит большие шаги в повышении ставок, денежный и валютный рынок могут форсировать отражение в в текущих котировках будущее ужесточение ДКП

Многомесячное ралли доллара, обусловленное повышением процентных ставок Федеральной резервной системы, может достичь своего пика, согласно торговым моделям валюты в прошлых циклах ужесточения.

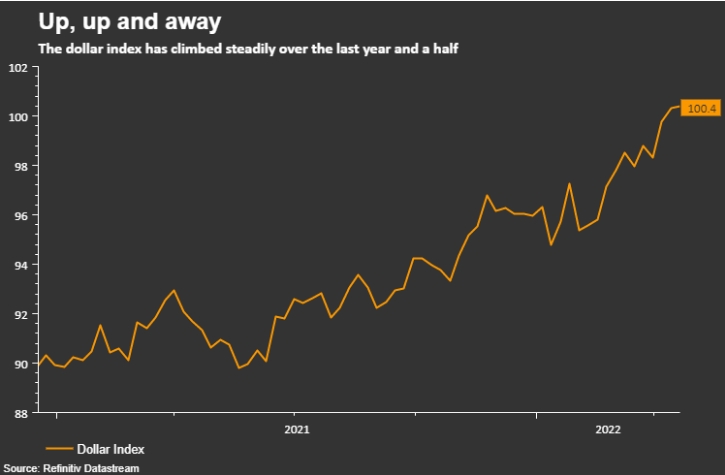

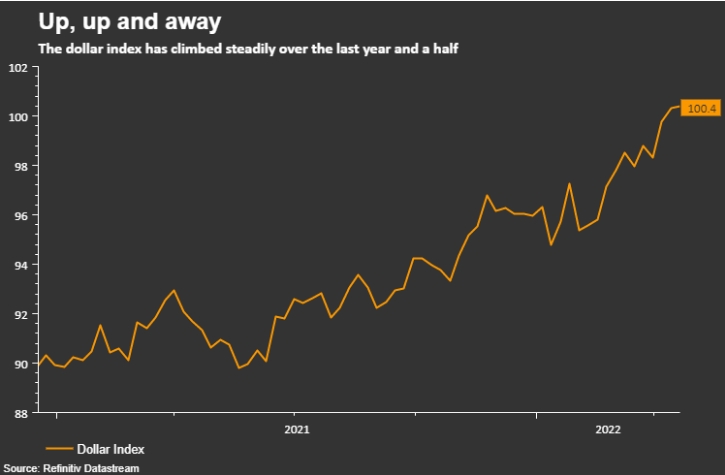

Доллар вырос примерно на 7% по отношению к корзине валют в прошлом году до самого высокого уровня с марта 2020 года, отчасти благодаря ожиданиям, что ФРС готова резко повысить ставки, чтобы укротить самую сильную инфляцию почти за 40 лет.

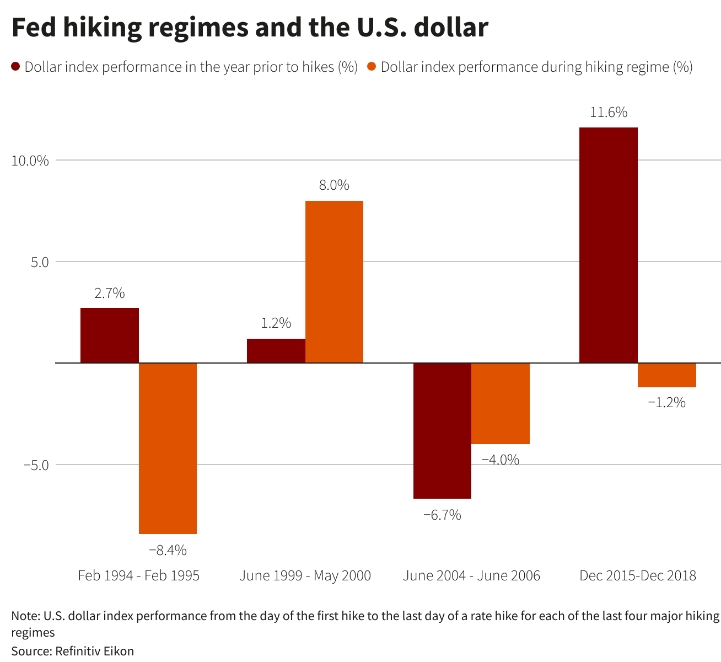

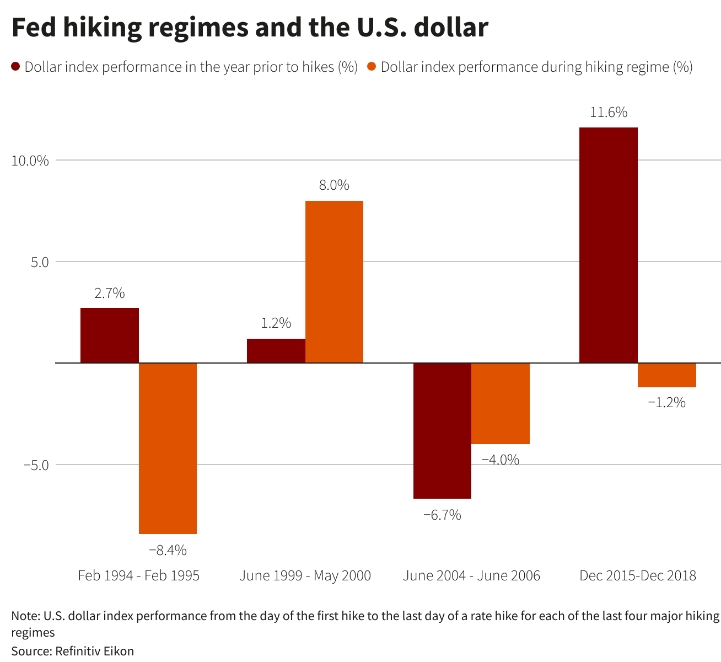

Эти успехи в значительной степени согласуются с поведением доллара в течение последних четырех циклов повышения процентных ставок, в ходе которых американская валюта выросла в среднем на 2,2% за 12 месяцев до того, как центральный банк начал повышать процентные ставки.

Индекс доллара неуклонно рос последние полтора года. График Reuters

Однако в трех из последних четырех циклов роста индекс доллара продолжал сокращать часть своей прибыли, потеряв в среднем 1,4% между первым и последним повышением ставки, согласно анализу данных Refinitiv, проведенному Reuters.

«Вполне возможно, что доллар перескочил вершину, вернувшись к уровням, которые мы видели восемь-девять лет назад, но мы думаем, что приближаемся к переломному моменту», — сказала Лиза Шалетт, главный инвестиционный директор Morgan Stanley Wealth Management.

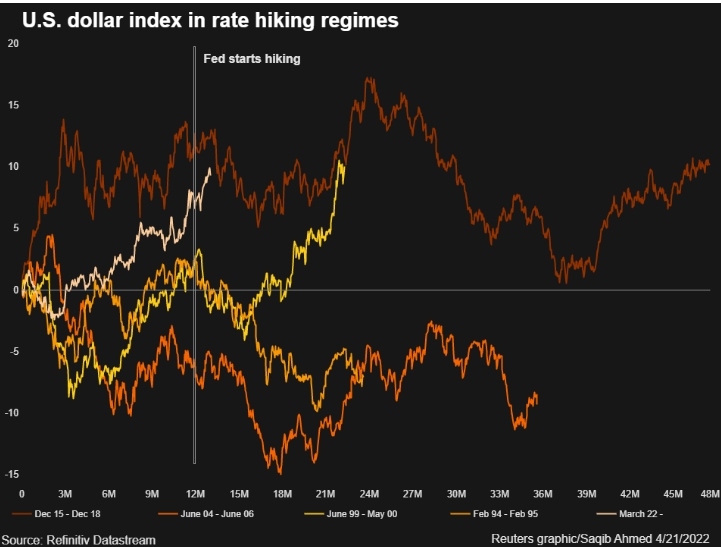

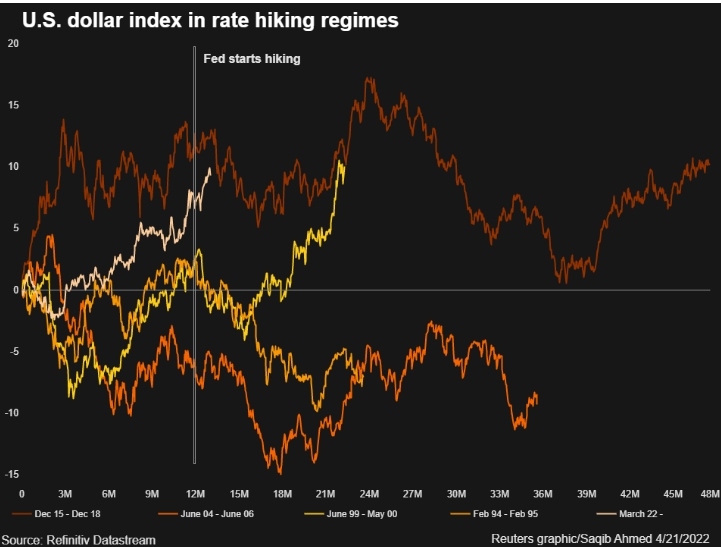

Аналитики Goldman Sachs пишут, что нынешние прогнозы ужесточения ФРС сопоставимы с динамикой ставок центрального банка в 1994-1995 годах, когда политики повысили ставки на 300 базисных пунктов, что стало самым крутым циклом повышения за последние десятилетия. ФРС повысила ставки на 25 базисных пунктов в марте, и инвесторы прогнозируют кумулятивное повышение ставок почти на 260 базисных пунктов до февраля следующего года.

В то время как доллар укрепился за несколько месяцев до первого повышения в 1994 году, он упал на 8,4% к тому времени, когда ФРС завершила цикл, поскольку повышение ставок другими мировыми центральными банками сократило разрыв между доходностью США и доходностью в других валютах, говорят аналитики Goldman. в недавнем отчете.

Индекс доллара США. График Reuters

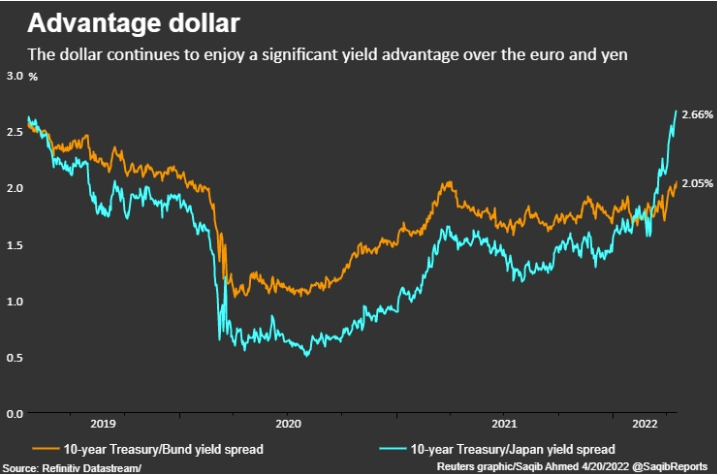

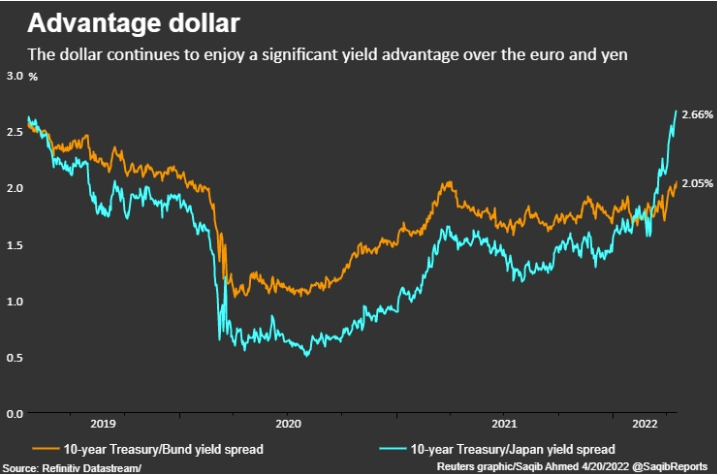

Хотя разрыв между доходностью долговых обязательств США и иностранных государственных облигаций увеличился в последние недели, эта динамика может измениться, если другие центральные банки станут более агрессивными в денежно-кредитной политике или если данные США покажут, что рост начинает замедляться.

«В тот момент, когда рынки должным образом почувствуют, что ФРС покончила со своей воинственностью на фоне замедления данных США, тогда доллар упадет, и мы сможем вернуться к анализу разницы процентных ставок», — сказал Ричард Бенсон, содиректор по инвестициям в Millennium Global Investments.

Доллар по-прежнему имеет значительное преимущество в доходности по сравнению с евро и иеной. График Reuters

Европейские политики недавно усилили ястребиную риторику. Йоахим Нагель, президент Бундесбанка Германии, в четверг заявил, что Европейский центральный банк может повысить процентные ставки в начале третьего квартала.

Победа на выборах президента Франции Эммануэля Макрона над крайне правым кандидатом Марин Ле Пен в воскресенье также может уменьшить сопротивление евро, который в этом году упал на 4,7% по отношению к доллару. Японская иена, тем временем, стоит на двухдесятилетнем минимуме по отношению к доллару.

Однако на данный момент импульс, похоже, на стороне доллара. Индекс доллара в апреле вырос на 2,3%, что является лучшим месяцем с июня 2021 года. Индекс также демонстрирует рост четвертый месяц подряд, что является самой длинной такой полосой за два года.

Устойчивая сила доллара может быть неоднозначной для инвесторов, корпораций и правительств. Хотя сильный доллар может помочь ФРС обуздать инфляцию, он может усугубить рост цен в странах, валюты которых ослабли.

Сильный доллар также может повлиять на прибыль американских компаний, которые получают доходы из-за границы и должны конвертировать их обратно в доллары. Procter & Gamble (PG.N) и Philip Morris International Inc (PM.N) входят в число компаний, которые в отчетах о прибылях и убытках за этот сезон упомянули курсы валют в качестве фактора давления на их внешние доходы.

«Мы думаем, что очень близки к тому моменту, когда компаниям придется признать, что более сильный доллар вредит конверсии их доходов и снижает международную конкурентоспособность», — сказал Шалетт из Morgan Stanley.

Однако давление на корпорации может быть временным, если долларовые медведи правы.

Стив Энгландер, глава отдела глобальных исследований G10 FX и макростратегии по Северной Америке в Standard Chartered Bank, считает, что доллар может продолжить рост в ближайшие месяцы, но, вероятно, отступит в ходе цикла повышения ставок ФРС, особенно если другие центральные банки станут более ястребиными.

Однако «это история второй половины года или даже 2023 года», — сказал он.

Многомесячное ралли доллара, обусловленное повышением процентных ставок Федеральной резервной системы, может достичь своего пика, согласно торговым моделям валюты в прошлых циклах ужесточения.

Доллар вырос примерно на 7% по отношению к корзине валют в прошлом году до самого высокого уровня с марта 2020 года, отчасти благодаря ожиданиям, что ФРС готова резко повысить ставки, чтобы укротить самую сильную инфляцию почти за 40 лет.

Эти успехи в значительной степени согласуются с поведением доллара в течение последних четырех циклов повышения процентных ставок, в ходе которых американская валюта выросла в среднем на 2,2% за 12 месяцев до того, как центральный банк начал повышать процентные ставки.

Индекс доллара неуклонно рос последние полтора года. График Reuters

Однако в трех из последних четырех циклов роста индекс доллара продолжал сокращать часть своей прибыли, потеряв в среднем 1,4% между первым и последним повышением ставки, согласно анализу данных Refinitiv, проведенному Reuters.

«Вполне возможно, что доллар перескочил вершину, вернувшись к уровням, которые мы видели восемь-девять лет назад, но мы думаем, что приближаемся к переломному моменту», — сказала Лиза Шалетт, главный инвестиционный директор Morgan Stanley Wealth Management.

Аналитики Goldman Sachs пишут, что нынешние прогнозы ужесточения ФРС сопоставимы с динамикой ставок центрального банка в 1994-1995 годах, когда политики повысили ставки на 300 базисных пунктов, что стало самым крутым циклом повышения за последние десятилетия. ФРС повысила ставки на 25 базисных пунктов в марте, и инвесторы прогнозируют кумулятивное повышение ставок почти на 260 базисных пунктов до февраля следующего года.

В то время как доллар укрепился за несколько месяцев до первого повышения в 1994 году, он упал на 8,4% к тому времени, когда ФРС завершила цикл, поскольку повышение ставок другими мировыми центральными банками сократило разрыв между доходностью США и доходностью в других валютах, говорят аналитики Goldman. в недавнем отчете.

Индекс доллара США. График Reuters

Хотя разрыв между доходностью долговых обязательств США и иностранных государственных облигаций увеличился в последние недели, эта динамика может измениться, если другие центральные банки станут более агрессивными в денежно-кредитной политике или если данные США покажут, что рост начинает замедляться.

«В тот момент, когда рынки должным образом почувствуют, что ФРС покончила со своей воинственностью на фоне замедления данных США, тогда доллар упадет, и мы сможем вернуться к анализу разницы процентных ставок», — сказал Ричард Бенсон, содиректор по инвестициям в Millennium Global Investments.

Доллар по-прежнему имеет значительное преимущество в доходности по сравнению с евро и иеной. График Reuters

Европейские политики недавно усилили ястребиную риторику. Йоахим Нагель, президент Бундесбанка Германии, в четверг заявил, что Европейский центральный банк может повысить процентные ставки в начале третьего квартала.

Победа на выборах президента Франции Эммануэля Макрона над крайне правым кандидатом Марин Ле Пен в воскресенье также может уменьшить сопротивление евро, который в этом году упал на 4,7% по отношению к доллару. Японская иена, тем временем, стоит на двухдесятилетнем минимуме по отношению к доллару.

Однако на данный момент импульс, похоже, на стороне доллара. Индекс доллара в апреле вырос на 2,3%, что является лучшим месяцем с июня 2021 года. Индекс также демонстрирует рост четвертый месяц подряд, что является самой длинной такой полосой за два года.

Устойчивая сила доллара может быть неоднозначной для инвесторов, корпораций и правительств. Хотя сильный доллар может помочь ФРС обуздать инфляцию, он может усугубить рост цен в странах, валюты которых ослабли.

Сильный доллар также может повлиять на прибыль американских компаний, которые получают доходы из-за границы и должны конвертировать их обратно в доллары. Procter & Gamble (PG.N) и Philip Morris International Inc (PM.N) входят в число компаний, которые в отчетах о прибылях и убытках за этот сезон упомянули курсы валют в качестве фактора давления на их внешние доходы.

«Мы думаем, что очень близки к тому моменту, когда компаниям придется признать, что более сильный доллар вредит конверсии их доходов и снижает международную конкурентоспособность», — сказал Шалетт из Morgan Stanley.

Однако давление на корпорации может быть временным, если долларовые медведи правы.

Стив Энгландер, глава отдела глобальных исследований G10 FX и макростратегии по Северной Америке в Standard Chartered Bank, считает, что доллар может продолжить рост в ближайшие месяцы, но, вероятно, отступит в ходе цикла повышения ставок ФРС, особенно если другие центральные банки станут более ястребиными.

Однако «это история второй половины года или даже 2023 года», — сказал он.

http://ru.reuters.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба