21 июня 2022 ITI Capital

Динамика рынка акций США на прошлой неделе стала одной из худших за историю рынка. В число аутсайдеров вошли нефтесервисные (-20%) и нефтегазовые компании США (-17%) на фоне снижения цен на нефть (-8%) после того, как Джо Байден заявил, что США и члены ОПЕК должны активизировать усилия по увеличению добычи нефти. Из экспортных данных за май следует, что поставки нефти и газа из России остаются существенными. Также в минусе оказались фармацевтические компании (-12%), электросетевые компании и сырье (-8%). В разрезе сырьевых товаров в число аутсайдеров вошли коксующийся уголь (-14%), алюминий и медь (-7%) из-за снижения спроса и коэффициента использования доменных печей в Таншане. Железная руда подешевела на 20% – стоимость сырья падает восьмой день подряд.

S&P 500 снизился более чем на 6%, показатель находится в 8% от нашего целевого уровня в 3500 п. (максимум до пандемии). Nasdaq потерял более 5% и находится в 10% от нашей цели в 9500 п. Мы считаем, что коррекция рынка продолжится. Волатильность вызвана новыми опасениями по поводу инфляции и ожиданиями повышения ставок. После повышения ставки ФРС на 75 б.п. 15 июня появились спекуляции о ее повышении в июле на 75 б.п. но такое решение пока не заложено в цены. Аналитики ожидают, что к концу года ставка ФРС достигнет 3,6%. Такой прогноз подразумевает повышение ставки на оставшихся четырех заседаниях регулятора (в июле, сентябре, ноябре и декабре) минимум на 50 б.п.

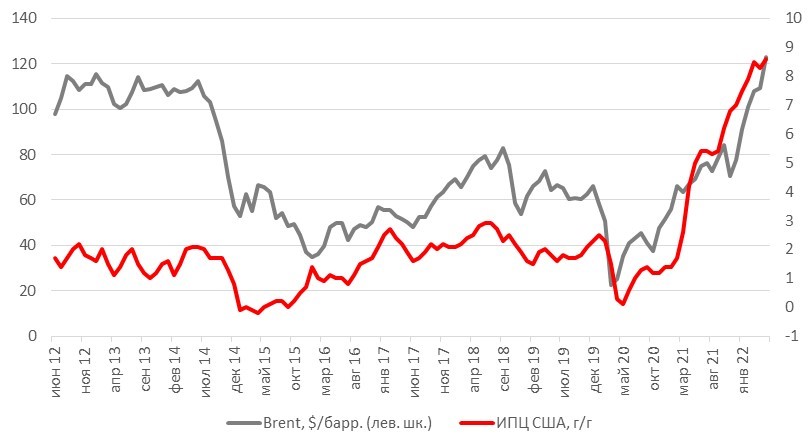

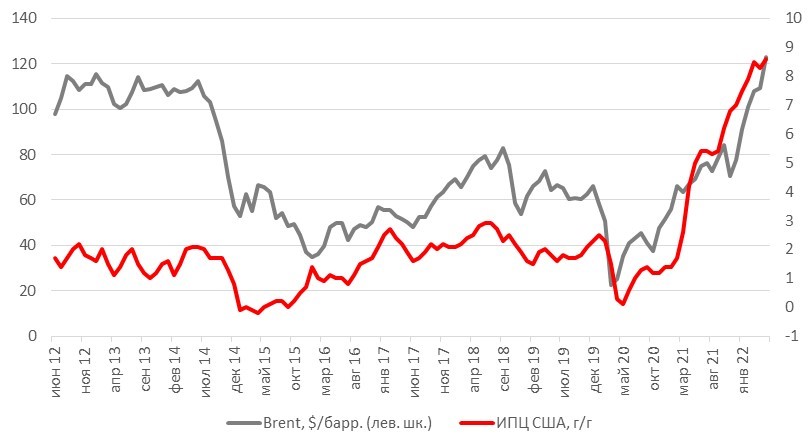

Инфляция в США и рост цен на нефть

На прошлой неделе в лидеры роста вышел европейский газ (+60%) после того, как загрузка Северного потока - 1 упала до 40% от мощности газопровода. В следующем месяце поставки газа могут упасть еще больше, так как Северный поток планируется полностью остановить на несколько дней в связи с ремонтными работами.

На мировом рынке акций, особенно американском, с начала года наблюдается «медвежий» тренд. Капитализация рынка США упала почти на $10 трлн, в основном из-за падения акций роста, на которые приходится не менее 60% капитализации рынка. Волна распродаж началась 8 июня – за последовавшие семь торговых сессий капитализация рынка упала на $4 трлн. Снижение индикаторов, самое масштабное с марта 2020 г., было обусловлено все теми же опасениями инфляции и повышения ставок, которые привели к значительному ухудшению ожиданий прибыли и рентабельности компаний, а также пересмотром прогноза роста мировой экономики, который был значительно снижен, с 4% до 2,9%. Кроме того, вероятность рецессии мировой экономики в 2023 г. всего за один месяц выросла с 30% до 45%.

За историю рынка падение Dow Jones никогда не охватывало 11 недель из 12 недель подряд. По данным Goldman Sachs, на прошлой неделе рост объема коротких продаж в недельном выражении ускорился до исторического максимума. Еще хуже ситуация на рынке инструментов с фиксированной доходностью. Огромный отток средств с этого рынка вызван скачком доходности казначейских облигаций, 10-летние госбонды США торгуются на максимумах 2010 г., а доходность европейских бенчмарков близка к максимуму 2013-2014 гг., подойдя вплотную к величинам, отмечавшимся во время Европейского долгового кризиса 2011-2012 гг.

Китай: Хедж от волатильности и главный потребитель российской нефти

Азиатский рынок акций остается хеджем на фоне глобальной волатильности. Он вырос более чем на 4% благодаря удорожанию акций Alibaba после появления новых спекуляций о том, что китайский регулятор может разрешить IPO Ant Group, а также ввиду ожиданий роста продаж на шоппинг-фестивале 618 (18 июня), которые не оправдались из-за карантина ввиду коронавируса. Помимо Китая, в страновом разрезе в лидеры роста вышли Россия и Бразилия (+3%). Индекса развивающихся стран MSCI EM по динамике продолжает опережать индекс развитых стран MSCI DM. Европейские акции подешевели на 2% ввиду ужесточения денежно-кредитной политики и роста доходности облигаций.

Власти Китая сохраняют долгосрочные ставки рефинансирования без изменений (хотя обещали поддержать экономику), однако сектор недвижимости ждет господдержки. Объем промпроизводства в КНР вырос на 3,3% в мае, объем розничных продаж упал – но динамика оказалась лучше прогнозов аналитиков. На фоне ослабления ограничений, связанных с коронавирусом, в мае Китай продолжил скупать российские энергоносители. Импорт российской нефти в страну с апреля увеличился на $1 млрд, до рекордных $7,47 млрд в мае, что вдвое больше показателя годичной давности. Общий объем импорта из России в Китай в мае увеличился на 80% в годовом выражении, до $10,27 млрд. Пекин продолжает оказывать поддержку оставшейся в изоляции Москве. Импорт нефти вырос на 55% в годовом выражении, до 8,42 млн т, при этом Россия обогнала Саудовскую Аравию, став главным поставщиком нефти в Китай, по данным китайской таможни. Продажи российского сжиженного природного газа выросли на 54%, до 397 тыс. т, несмотря на то, что Китай сократил закупку этого топлива на 28%.

Нормализированная динамика секторов мировой экономики с начала года, %

Зарубежные рынки – предстоящая неделя

Председатель Федеральной резервной системы Джером Пауэлл выступит перед законодателями в сенате в среду, 22 июня, а в четверг, 23 июня, в палате представителей. Его, вероятно, спросят о том, как более резкое ужесточение ДКП скажется на занятости в частности и экономике в целом.

Кроме того, в четверг ФРС опубликует результаты последних стресс-тестов финансовых институтов. Регулятор изучит устойчивость крупнейших банков США к скачку безработицы и краху рынка коммерческой недвижимости.

Главы стран ЕС примут участие в двухдневном саммите в Брюсселе, который пройдет 23-24 июня. Главным вопросом повестки станет война на Украине и ее последствия.

Вторник, 21 июня

Канада: розничные продажи

Новая Зеландия: индекс доверия потребителей

США: продажи домов на вторичном рынке

Среда, 22 июня

Показания Пауэлла в сенате США

ИПЦ: Канада, ЮАР, Великобритания

Еврозона: индекс доверия потребителей

Шри-Ланка: ВВП

США: Пауэлл представит полугодовой доклад комиссии сената

Япония: протокол апрельского заседания ЦБ

МЭА: годовой отчет «Мировые энергетические инвестиции»

Четверг, 23 июня

США: Показания Пауэлла в сенате

США: данные по запасам нефти от Минэнерго (EIA)

S&P Global PMI: Еврозона: Франция, Германия, Великобритания, Австралия

Ставка: Индонезия, Мексика, Норвегия, Филиппины, Турция

США: число первичных заявок на получение пособия по безработице

США: Пауэлл даст показания в комитете палаты представителей по финансовым услугам

Саммит лидеров ЕС в Брюсселе

ФРС опубликует результаты стресс-тестов банков

Еврозона: экономический бюллетень ЕЦБ

Пятница, 24 июня

Германия: индекс делового климата IFO

Китай: платёжный баланс

США: продажи новостроек, индекс потребительских настроений от Мичиганского университета

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и к евро до 56,41 руб. и 58,86 руб., соответственно. Индекс Мосбиржи повысился на 3%, РТС - на 3,67%.

Лидеры и аутсайдеры

-71.png)

Лидерами роста стали Ozon (+10,51%), VK (+10%), Softline (+9,89%), НОВАТЭК (+9,75%), Интер РАО (+9,71%), ТГК-1 (+8,73%), ФСК ЕЭС (+8,36%).

В число аутсайдеров вошли Qiwi (-8,49%), Распадская (-6,02%), Транснефть (-5,98%), Мечел (ап -3,24%), Русал (-2,38%), Детский мир (-2,26%), Норникель (-1,52%).

Долговой рынок

Локальный рынок облигаций смог вновь завершить неделю с прибылью, хотя масштаб ценового роста заметно уменьшился. Активность торгов оставалась сниженной - среднедневной оборот составлял примерно 10-12 млрд руб. Первую половину недели на рынке ОФЗ наблюдался преимущественно боковой тренд.

После выхода данных о еженедельной инфляции (Росстат вновь зафиксировал падение цен) активность покупателей на долговом рынке опять возросла. Так, по данным ведомства, за неделю с 4 по 10 июня дефляция составила 0,14%. Таким образом годовой индекс потребительских цен снизился до 16,7%.

Позже глава ЦБ в рамках выступления на ПМЭФ заявила, что при условии сохранения текущих тенденций с ценами и снижения инфляционных ожиданий, инфляция в России к концу года может опуститься ближе к нижней границе прогноза в 14-17%. Эти новости вновь придали уверенности инвесторам в более скорых темпах смягчения монетарной политики.

Вполне вероятно, что на следующем опорном заседании по ключевой ставке, которое намечено на 22 июля, регулятор опять будет вынужден ее снижать. В этой связи доходность ОФЗ опустилась на 15-30 б.п., главным образом на ближнем отрезке кривой. Теперь она практически полностью располагается ниже 9% годовых, имея во многом ровную форму.

Наиболее недооцененными пока выглядят среднесрочные выпуски. Мы ожидаем, что тенденция постепенного ценового роста ОФЗ сохранится в ближайшие месяцы. Как мы писали ранее, обновленный базовый прогноз предполагает, что к декабрю ключевая ставка может опуститься вплоть до 8%. Это означает, что цены гособлигаций еще не полностью отразили все факторы, и у них есть потенциал дальнейшего роста, в особенности на коротком и среднем участках.

Среди других важных новостей рынка облигаций можно выделить возможность возврата Минфина к практике первичных аукционов до конца этого года. О подобной перспективе рассказал министр финансов Антон Силуанов. Сроки выхода на рынок с новыми заимствованиями станут ясны после появления обновленной конструкции бюджетного правила. ОФЗ никак не отреагировали на данную новость. По нашим ожиданиям, с учетом уже заметно снизившейся стоимости кредитования, а также чрезмерно укрепившейся национальной валюты, министерство в ближайшие недели вполне может вернуться к практике, популярной в 2020 г., т.е. к предложению гособлигаций с плавающим купоном. Тогда данный инструмент пользовался высоким спросом со стороны системообразующих банков.

На рынке еврооблигаций основным событием прошлой недели стало повышение ставки ФРС сразу на 75 б.п. (впервые почти за 30 лет) в ответ на крайне высокую инфляцию. В итоге ставка перешла в диапазон 1,5-1,75%. При этом регулятор не исключает аналогичного шага на июльском заседании. Жесткая риторика отразилась на доходности казначейских облигаций. Доходность 10-летнего бенчмарка на максимуме достигала 3,49%.

В сегменте российских еврооблигаций на этой неделе запланированы купонные выплаты сразу по трем выпускам: Russia 27, Russia 47 и Russia 28 (на общую сумму $394 млн). С учетом истечения срока действия лицензии OFAC в конце мая российский Минфин лишен возможности использовать американскую платежную инфраструктуру для проведения платежей в валютах выпусков. Однако ведомство окончательно утвердило новый механизм выплат. Так, держателям суверенных еврооблигаций России предложено получить средства в рублях с конвертацией на дату платежа через банки, которые могут работать с валютой.

Новости

Транснефть Директива правительства предполагает, что Транснефть может выплатить дивиденды за 2021 г. в размере 76 млрд руб., или 10 497 руб. на акцию, дивдоходность может составить 7,7%.

Все 100% голосующих акций Транснефти - у государства, на рынке торгуются только привилегированные акции. Компания уже несколько лет направляет на дивиденды 50% от прибыли по МСФО, хотя в дивидендной политике прописано 25%.

Северсталь, НЛМК, ММК По данным Русмет, сталь и стальной прокат в России с января 2022 г. подешевели на 40% в рублях. Снижение цен обусловлено падением спроса на металл, а также укреплением рубля. К концу мая цены на сталь приблизились к уровню экспортного паритета и сравнялись со стоимостью на зарубежных торговых площадках.

В апреле Русская сталь (в которую входят Северсталь, ММК, НЛМК и Евраз) предупредила правительство об убытках отрасли и сокращении производства, в случае если власти не снизят налоги и не ослабят рубль. По оценке российских металлургов, сокращение потребления продукции по итогам 2022 г. составит 13 млн т (30%). При этом НЛМК прогнозирует сокращение производства стальной продукции в России в 2022 г. на 15% г/г, во втором полугодии - на 26% г/г.

Стоит отметить, что развитие инфраструктуры за счет госсредств, льготная ипотека в итоге, конечно, поддержат металлургов, так как это типичные, проверенные пути поддержки экономики правительством. Тем не менее, эти действия этих мер проявятся с лагом. Сейчас металлургам не снижают акциз на жидкую сталь, НДПИ, введение которых было пролоббировано вице-премьером Андреем Белоусовым в 2020-2021 гг. в период высоких цен на сталь.

Тем временем металлурги потеряют значительную часть экспортоориентированного бизнеса (40% выручки – усреднённое значение). Локальный рынок металлопродукции останется под ценовым давлением за счет перепроизводства. В данной ситуации лучше всех выглядит НЛМК, так как слябы, на которых специализируется компания, еще теоретически можно поставлять в Европу.

Юнипро Финская энергокомпания Fortum до 21 июня собирает обязывающие предложения по продаже своих российских активов - Фортум и Юнипро. По условиям Fortum, сделка должна быть закрыта до 1 июля. На покупку компаний будут претендовать Интер РАО, структуры Газпрома и СУЭК.

Fortum принадлежит 98,23% в 73,4% акций Uniper, которому в России принадлежит 83,73% Юнипро.

Утром во вторник, 14 июня, акции Юнипро прибавляли до 30% на ожиданиях продажи компании энергохолдингом Fortum.

Русгидро может выплатить по итогам 2021 г. дивиденды в размере 0,053 руб. на акцию (дивдоходность – 6,8%).

Общая сумма выплаты может составить 23,3 млрд руб., что составляет 55,3% чистой прибыли по МСФО. Такую же сумму акционеры Русгидро получили по итогам 2020 г.

Дивидендная отсечка установлена на 10 июля. Годовое собрание акционеров состоится 30 июня.

Норникель Во вторник, 14 июня, закрылся реестр на получение дивидендов Норникеля. СД компании рекомендовал дивиденды по итогам 2021 г. в размер 1 166,22 руб. на акцию, чему соответствует дивидендная доходность на уровне 6,1%.

Акции компании снизились на 4% в пятницу, 10 июня, и 14 июня бумага снизилась на 2%.

Газпром, Новатэк Поставки по газопроводу Северный поток могут быть сокращены на 40%, до 100 млн куб. м в сутки с плановых 167 млн куб. м в сутки.

Это произошло из-за несвоевременного возврата Siemens газоперекачивающих агрегатов. Сейчас Siemens обсуждает с властями Канады и Германии проблему с возвратом в Россию турбин для отправной компрессорной станции Северного потока. Капитальный ремонт турбины проводится в Монреале.

Ситуация может помешать наполнению хранилищ ЕС к ноябрю на 80%. Заполняемость газовых хранилищ в Европе на 8 июня составляла 50%.

Если еще в четверг, 9 июня, цена газа в Европе (стоимость июльского фьючерса на TTF на бирже ICE Futures) только приближалась к $997 за 1 тыс. куб. м. на фоне начала крупных плановых ремонтов газовой инфраструктуры в Норвегии, России и аварии в США, то 15 июня она составила $1046 за тысячу кубометров.

Русгидро планирует увеличить уставный капитал за счет допэмиссии акций на 10 млрд руб. для консолидации 100% акций АО «Дальневосточная энергетическая управляющая компания – ГенерацияСети». Размытие капитала является несущественным и не превысит 2,9% от капитализации.

СД рекомендовал ГОСА одобрить увеличение уставного капитала общества путем размещения по закрытой подписке в пользу России 10 млрд дополнительных обыкновенных акций номинальной стоимостью один рубль.

СПБ Биржа предоставит инвесторам доступ к бумагам с листингом на Гонконгской бирже. Сначала будут доступны всего 12 ценных бумаг гонконгских и китайских компаний, но к концу года планируется увеличить количество ценных бумаг до 200, а к концу 2023 г. - до 1000.

Торги начнутся 20 июня в пилотном режиме для ограниченного числа инвесторов. После успешного пилотного запуска биржа планирует предоставить доступ к торгам всем инвесторам.

Инвесторы получат доступ к бумагам, доступ к которым ранее уже был предоставлен через другие юрисдикции (Tencent, JD, Xiaomi, Alibaba), а также к новым для российского фондового рынка эмитентам (Meituan, Sunny Optical Technology, Country Garden Holdings, Sands China, CK Hutchison Holdings, CK Asset Holdings, Sino Biopharmaceutical, WH Group).

Торги и расчеты по ценным бумагам будут осуществляться в гонконгских долларах. Торговая сессия будет проходить с 08:00 до 18:00 мск.

Новость позитивна для бумаг СПБ биржи. Запуск торгов инструментами, обращающимися на Гонконгской бирже, поможет нивелировать потери, связанные с санкционными ограничениями.

X5 Retail Group покупает сеть супермаркетов под брендом Prisma в Санкт-Петербурге, а также кулинарный цех у финского холдинга SOK Retail Int. OY, заявившего о прекращении торговой деятельности в России.

В сделку войдут 15 супермаркетов, их работа возобновится до середины июля с интеграцией в торговую сеть Перекресток. ФАС уже одобрила сделку.

Уход иностранных сетей позволяет локальным игрокам расширять бизнес, увеличивая долю рынка на потенциально привлекательных условиях.

Система может приобрести расположенные в России мебельные фабрики IKEA. В том числе сделка могла бы дать синергию с лесопромышленной компанией Segezha Group, контролируемой Системой.

Шведская IKEA сообщила о продаже четырех российских фабрик - они расположены в Есипово (Московская область), Тихвине (Ленинградская область), Великом Новгороде и пгт Красная Поляна (Кировская область). В приобретении активов IKEA также заинтересована сеть Hoff.

Новость нейтрально позитивная, подчеркивающая один из инвестиционных приоритетов Системы – отрасли, связанные с массовым потреблением. Ситуация с уходом иностранных игроков позволяет Системе, являющейся, по-сути, инвестфондом, приобретать различные виды бизнеса по привлекательной оценке. У корпорации есть опыт «пакетирования» и развития бизнесов, работы в сегменте special situations.

Так, в июне Система уже приобрела 100% производителя минеральной воды Архыз. Общая сумма сделки составляет около 450 млн руб., при этом большая часть оплачивалась за счет конвертации долга в капитал.

Макро По мнению вице-премьера правительства России Андрея Белоусова рубль на уровне ₽55-60/$ является перекупленным, особенно на фоне дефляции и высоких процентных ставок. Равновесным и комфортным для промышленности вице-премьер видит курс ₽70-80/$.

Фосагро По словам CEO, компания может выплатить промежуточные дивиденды за 1П22. В конце мая совет директоров Фосагро отложил рассмотрение вопроса о промежуточных дивидендах, которые ранее платились ежеквартально.

Рекомендация по финальным дивидендам за 2021 г. была дана в начале февраля и составляет 390 руб./акция (дивидендная доходность 5% к цене 7674 руб./акция), или ₽130 рублей на ГДР. Годовое собрание акционеров пройдет 30 июня.

Газпром, Новатэк Цена газа в Европе превысила $1500 за тыс. куб. м, тогда как еще неделю назад была менее $1000.

S&P 500 снизился более чем на 6%, показатель находится в 8% от нашего целевого уровня в 3500 п. (максимум до пандемии). Nasdaq потерял более 5% и находится в 10% от нашей цели в 9500 п. Мы считаем, что коррекция рынка продолжится. Волатильность вызвана новыми опасениями по поводу инфляции и ожиданиями повышения ставок. После повышения ставки ФРС на 75 б.п. 15 июня появились спекуляции о ее повышении в июле на 75 б.п. но такое решение пока не заложено в цены. Аналитики ожидают, что к концу года ставка ФРС достигнет 3,6%. Такой прогноз подразумевает повышение ставки на оставшихся четырех заседаниях регулятора (в июле, сентябре, ноябре и декабре) минимум на 50 б.п.

Инфляция в США и рост цен на нефть

На прошлой неделе в лидеры роста вышел европейский газ (+60%) после того, как загрузка Северного потока - 1 упала до 40% от мощности газопровода. В следующем месяце поставки газа могут упасть еще больше, так как Северный поток планируется полностью остановить на несколько дней в связи с ремонтными работами.

На мировом рынке акций, особенно американском, с начала года наблюдается «медвежий» тренд. Капитализация рынка США упала почти на $10 трлн, в основном из-за падения акций роста, на которые приходится не менее 60% капитализации рынка. Волна распродаж началась 8 июня – за последовавшие семь торговых сессий капитализация рынка упала на $4 трлн. Снижение индикаторов, самое масштабное с марта 2020 г., было обусловлено все теми же опасениями инфляции и повышения ставок, которые привели к значительному ухудшению ожиданий прибыли и рентабельности компаний, а также пересмотром прогноза роста мировой экономики, который был значительно снижен, с 4% до 2,9%. Кроме того, вероятность рецессии мировой экономики в 2023 г. всего за один месяц выросла с 30% до 45%.

За историю рынка падение Dow Jones никогда не охватывало 11 недель из 12 недель подряд. По данным Goldman Sachs, на прошлой неделе рост объема коротких продаж в недельном выражении ускорился до исторического максимума. Еще хуже ситуация на рынке инструментов с фиксированной доходностью. Огромный отток средств с этого рынка вызван скачком доходности казначейских облигаций, 10-летние госбонды США торгуются на максимумах 2010 г., а доходность европейских бенчмарков близка к максимуму 2013-2014 гг., подойдя вплотную к величинам, отмечавшимся во время Европейского долгового кризиса 2011-2012 гг.

Китай: Хедж от волатильности и главный потребитель российской нефти

Азиатский рынок акций остается хеджем на фоне глобальной волатильности. Он вырос более чем на 4% благодаря удорожанию акций Alibaba после появления новых спекуляций о том, что китайский регулятор может разрешить IPO Ant Group, а также ввиду ожиданий роста продаж на шоппинг-фестивале 618 (18 июня), которые не оправдались из-за карантина ввиду коронавируса. Помимо Китая, в страновом разрезе в лидеры роста вышли Россия и Бразилия (+3%). Индекса развивающихся стран MSCI EM по динамике продолжает опережать индекс развитых стран MSCI DM. Европейские акции подешевели на 2% ввиду ужесточения денежно-кредитной политики и роста доходности облигаций.

Власти Китая сохраняют долгосрочные ставки рефинансирования без изменений (хотя обещали поддержать экономику), однако сектор недвижимости ждет господдержки. Объем промпроизводства в КНР вырос на 3,3% в мае, объем розничных продаж упал – но динамика оказалась лучше прогнозов аналитиков. На фоне ослабления ограничений, связанных с коронавирусом, в мае Китай продолжил скупать российские энергоносители. Импорт российской нефти в страну с апреля увеличился на $1 млрд, до рекордных $7,47 млрд в мае, что вдвое больше показателя годичной давности. Общий объем импорта из России в Китай в мае увеличился на 80% в годовом выражении, до $10,27 млрд. Пекин продолжает оказывать поддержку оставшейся в изоляции Москве. Импорт нефти вырос на 55% в годовом выражении, до 8,42 млн т, при этом Россия обогнала Саудовскую Аравию, став главным поставщиком нефти в Китай, по данным китайской таможни. Продажи российского сжиженного природного газа выросли на 54%, до 397 тыс. т, несмотря на то, что Китай сократил закупку этого топлива на 28%.

Нормализированная динамика секторов мировой экономики с начала года, %

Зарубежные рынки – предстоящая неделя

Председатель Федеральной резервной системы Джером Пауэлл выступит перед законодателями в сенате в среду, 22 июня, а в четверг, 23 июня, в палате представителей. Его, вероятно, спросят о том, как более резкое ужесточение ДКП скажется на занятости в частности и экономике в целом.

Кроме того, в четверг ФРС опубликует результаты последних стресс-тестов финансовых институтов. Регулятор изучит устойчивость крупнейших банков США к скачку безработицы и краху рынка коммерческой недвижимости.

Главы стран ЕС примут участие в двухдневном саммите в Брюсселе, который пройдет 23-24 июня. Главным вопросом повестки станет война на Украине и ее последствия.

Вторник, 21 июня

Канада: розничные продажи

Новая Зеландия: индекс доверия потребителей

США: продажи домов на вторичном рынке

Среда, 22 июня

Показания Пауэлла в сенате США

ИПЦ: Канада, ЮАР, Великобритания

Еврозона: индекс доверия потребителей

Шри-Ланка: ВВП

США: Пауэлл представит полугодовой доклад комиссии сената

Япония: протокол апрельского заседания ЦБ

МЭА: годовой отчет «Мировые энергетические инвестиции»

Четверг, 23 июня

США: Показания Пауэлла в сенате

США: данные по запасам нефти от Минэнерго (EIA)

S&P Global PMI: Еврозона: Франция, Германия, Великобритания, Австралия

Ставка: Индонезия, Мексика, Норвегия, Филиппины, Турция

США: число первичных заявок на получение пособия по безработице

США: Пауэлл даст показания в комитете палаты представителей по финансовым услугам

Саммит лидеров ЕС в Брюсселе

ФРС опубликует результаты стресс-тестов банков

Еврозона: экономический бюллетень ЕЦБ

Пятница, 24 июня

Германия: индекс делового климата IFO

Китай: платёжный баланс

США: продажи новостроек, индекс потребительских настроений от Мичиганского университета

Российский рынок за неделю

За прошлую неделю рубль укрепился к доллару и к евро до 56,41 руб. и 58,86 руб., соответственно. Индекс Мосбиржи повысился на 3%, РТС - на 3,67%.

Лидеры и аутсайдеры

-71.png)

Лидерами роста стали Ozon (+10,51%), VK (+10%), Softline (+9,89%), НОВАТЭК (+9,75%), Интер РАО (+9,71%), ТГК-1 (+8,73%), ФСК ЕЭС (+8,36%).

В число аутсайдеров вошли Qiwi (-8,49%), Распадская (-6,02%), Транснефть (-5,98%), Мечел (ап -3,24%), Русал (-2,38%), Детский мир (-2,26%), Норникель (-1,52%).

Долговой рынок

Локальный рынок облигаций смог вновь завершить неделю с прибылью, хотя масштаб ценового роста заметно уменьшился. Активность торгов оставалась сниженной - среднедневной оборот составлял примерно 10-12 млрд руб. Первую половину недели на рынке ОФЗ наблюдался преимущественно боковой тренд.

После выхода данных о еженедельной инфляции (Росстат вновь зафиксировал падение цен) активность покупателей на долговом рынке опять возросла. Так, по данным ведомства, за неделю с 4 по 10 июня дефляция составила 0,14%. Таким образом годовой индекс потребительских цен снизился до 16,7%.

Позже глава ЦБ в рамках выступления на ПМЭФ заявила, что при условии сохранения текущих тенденций с ценами и снижения инфляционных ожиданий, инфляция в России к концу года может опуститься ближе к нижней границе прогноза в 14-17%. Эти новости вновь придали уверенности инвесторам в более скорых темпах смягчения монетарной политики.

Вполне вероятно, что на следующем опорном заседании по ключевой ставке, которое намечено на 22 июля, регулятор опять будет вынужден ее снижать. В этой связи доходность ОФЗ опустилась на 15-30 б.п., главным образом на ближнем отрезке кривой. Теперь она практически полностью располагается ниже 9% годовых, имея во многом ровную форму.

Наиболее недооцененными пока выглядят среднесрочные выпуски. Мы ожидаем, что тенденция постепенного ценового роста ОФЗ сохранится в ближайшие месяцы. Как мы писали ранее, обновленный базовый прогноз предполагает, что к декабрю ключевая ставка может опуститься вплоть до 8%. Это означает, что цены гособлигаций еще не полностью отразили все факторы, и у них есть потенциал дальнейшего роста, в особенности на коротком и среднем участках.

Среди других важных новостей рынка облигаций можно выделить возможность возврата Минфина к практике первичных аукционов до конца этого года. О подобной перспективе рассказал министр финансов Антон Силуанов. Сроки выхода на рынок с новыми заимствованиями станут ясны после появления обновленной конструкции бюджетного правила. ОФЗ никак не отреагировали на данную новость. По нашим ожиданиям, с учетом уже заметно снизившейся стоимости кредитования, а также чрезмерно укрепившейся национальной валюты, министерство в ближайшие недели вполне может вернуться к практике, популярной в 2020 г., т.е. к предложению гособлигаций с плавающим купоном. Тогда данный инструмент пользовался высоким спросом со стороны системообразующих банков.

На рынке еврооблигаций основным событием прошлой недели стало повышение ставки ФРС сразу на 75 б.п. (впервые почти за 30 лет) в ответ на крайне высокую инфляцию. В итоге ставка перешла в диапазон 1,5-1,75%. При этом регулятор не исключает аналогичного шага на июльском заседании. Жесткая риторика отразилась на доходности казначейских облигаций. Доходность 10-летнего бенчмарка на максимуме достигала 3,49%.

В сегменте российских еврооблигаций на этой неделе запланированы купонные выплаты сразу по трем выпускам: Russia 27, Russia 47 и Russia 28 (на общую сумму $394 млн). С учетом истечения срока действия лицензии OFAC в конце мая российский Минфин лишен возможности использовать американскую платежную инфраструктуру для проведения платежей в валютах выпусков. Однако ведомство окончательно утвердило новый механизм выплат. Так, держателям суверенных еврооблигаций России предложено получить средства в рублях с конвертацией на дату платежа через банки, которые могут работать с валютой.

Новости

Транснефть Директива правительства предполагает, что Транснефть может выплатить дивиденды за 2021 г. в размере 76 млрд руб., или 10 497 руб. на акцию, дивдоходность может составить 7,7%.

Все 100% голосующих акций Транснефти - у государства, на рынке торгуются только привилегированные акции. Компания уже несколько лет направляет на дивиденды 50% от прибыли по МСФО, хотя в дивидендной политике прописано 25%.

Северсталь, НЛМК, ММК По данным Русмет, сталь и стальной прокат в России с января 2022 г. подешевели на 40% в рублях. Снижение цен обусловлено падением спроса на металл, а также укреплением рубля. К концу мая цены на сталь приблизились к уровню экспортного паритета и сравнялись со стоимостью на зарубежных торговых площадках.

В апреле Русская сталь (в которую входят Северсталь, ММК, НЛМК и Евраз) предупредила правительство об убытках отрасли и сокращении производства, в случае если власти не снизят налоги и не ослабят рубль. По оценке российских металлургов, сокращение потребления продукции по итогам 2022 г. составит 13 млн т (30%). При этом НЛМК прогнозирует сокращение производства стальной продукции в России в 2022 г. на 15% г/г, во втором полугодии - на 26% г/г.

Стоит отметить, что развитие инфраструктуры за счет госсредств, льготная ипотека в итоге, конечно, поддержат металлургов, так как это типичные, проверенные пути поддержки экономики правительством. Тем не менее, эти действия этих мер проявятся с лагом. Сейчас металлургам не снижают акциз на жидкую сталь, НДПИ, введение которых было пролоббировано вице-премьером Андреем Белоусовым в 2020-2021 гг. в период высоких цен на сталь.

Тем временем металлурги потеряют значительную часть экспортоориентированного бизнеса (40% выручки – усреднённое значение). Локальный рынок металлопродукции останется под ценовым давлением за счет перепроизводства. В данной ситуации лучше всех выглядит НЛМК, так как слябы, на которых специализируется компания, еще теоретически можно поставлять в Европу.

Юнипро Финская энергокомпания Fortum до 21 июня собирает обязывающие предложения по продаже своих российских активов - Фортум и Юнипро. По условиям Fortum, сделка должна быть закрыта до 1 июля. На покупку компаний будут претендовать Интер РАО, структуры Газпрома и СУЭК.

Fortum принадлежит 98,23% в 73,4% акций Uniper, которому в России принадлежит 83,73% Юнипро.

Утром во вторник, 14 июня, акции Юнипро прибавляли до 30% на ожиданиях продажи компании энергохолдингом Fortum.

Русгидро может выплатить по итогам 2021 г. дивиденды в размере 0,053 руб. на акцию (дивдоходность – 6,8%).

Общая сумма выплаты может составить 23,3 млрд руб., что составляет 55,3% чистой прибыли по МСФО. Такую же сумму акционеры Русгидро получили по итогам 2020 г.

Дивидендная отсечка установлена на 10 июля. Годовое собрание акционеров состоится 30 июня.

Норникель Во вторник, 14 июня, закрылся реестр на получение дивидендов Норникеля. СД компании рекомендовал дивиденды по итогам 2021 г. в размер 1 166,22 руб. на акцию, чему соответствует дивидендная доходность на уровне 6,1%.

Акции компании снизились на 4% в пятницу, 10 июня, и 14 июня бумага снизилась на 2%.

Газпром, Новатэк Поставки по газопроводу Северный поток могут быть сокращены на 40%, до 100 млн куб. м в сутки с плановых 167 млн куб. м в сутки.

Это произошло из-за несвоевременного возврата Siemens газоперекачивающих агрегатов. Сейчас Siemens обсуждает с властями Канады и Германии проблему с возвратом в Россию турбин для отправной компрессорной станции Северного потока. Капитальный ремонт турбины проводится в Монреале.

Ситуация может помешать наполнению хранилищ ЕС к ноябрю на 80%. Заполняемость газовых хранилищ в Европе на 8 июня составляла 50%.

Если еще в четверг, 9 июня, цена газа в Европе (стоимость июльского фьючерса на TTF на бирже ICE Futures) только приближалась к $997 за 1 тыс. куб. м. на фоне начала крупных плановых ремонтов газовой инфраструктуры в Норвегии, России и аварии в США, то 15 июня она составила $1046 за тысячу кубометров.

Русгидро планирует увеличить уставный капитал за счет допэмиссии акций на 10 млрд руб. для консолидации 100% акций АО «Дальневосточная энергетическая управляющая компания – ГенерацияСети». Размытие капитала является несущественным и не превысит 2,9% от капитализации.

СД рекомендовал ГОСА одобрить увеличение уставного капитала общества путем размещения по закрытой подписке в пользу России 10 млрд дополнительных обыкновенных акций номинальной стоимостью один рубль.

СПБ Биржа предоставит инвесторам доступ к бумагам с листингом на Гонконгской бирже. Сначала будут доступны всего 12 ценных бумаг гонконгских и китайских компаний, но к концу года планируется увеличить количество ценных бумаг до 200, а к концу 2023 г. - до 1000.

Торги начнутся 20 июня в пилотном режиме для ограниченного числа инвесторов. После успешного пилотного запуска биржа планирует предоставить доступ к торгам всем инвесторам.

Инвесторы получат доступ к бумагам, доступ к которым ранее уже был предоставлен через другие юрисдикции (Tencent, JD, Xiaomi, Alibaba), а также к новым для российского фондового рынка эмитентам (Meituan, Sunny Optical Technology, Country Garden Holdings, Sands China, CK Hutchison Holdings, CK Asset Holdings, Sino Biopharmaceutical, WH Group).

Торги и расчеты по ценным бумагам будут осуществляться в гонконгских долларах. Торговая сессия будет проходить с 08:00 до 18:00 мск.

Новость позитивна для бумаг СПБ биржи. Запуск торгов инструментами, обращающимися на Гонконгской бирже, поможет нивелировать потери, связанные с санкционными ограничениями.

X5 Retail Group покупает сеть супермаркетов под брендом Prisma в Санкт-Петербурге, а также кулинарный цех у финского холдинга SOK Retail Int. OY, заявившего о прекращении торговой деятельности в России.

В сделку войдут 15 супермаркетов, их работа возобновится до середины июля с интеграцией в торговую сеть Перекресток. ФАС уже одобрила сделку.

Уход иностранных сетей позволяет локальным игрокам расширять бизнес, увеличивая долю рынка на потенциально привлекательных условиях.

Система может приобрести расположенные в России мебельные фабрики IKEA. В том числе сделка могла бы дать синергию с лесопромышленной компанией Segezha Group, контролируемой Системой.

Шведская IKEA сообщила о продаже четырех российских фабрик - они расположены в Есипово (Московская область), Тихвине (Ленинградская область), Великом Новгороде и пгт Красная Поляна (Кировская область). В приобретении активов IKEA также заинтересована сеть Hoff.

Новость нейтрально позитивная, подчеркивающая один из инвестиционных приоритетов Системы – отрасли, связанные с массовым потреблением. Ситуация с уходом иностранных игроков позволяет Системе, являющейся, по-сути, инвестфондом, приобретать различные виды бизнеса по привлекательной оценке. У корпорации есть опыт «пакетирования» и развития бизнесов, работы в сегменте special situations.

Так, в июне Система уже приобрела 100% производителя минеральной воды Архыз. Общая сумма сделки составляет около 450 млн руб., при этом большая часть оплачивалась за счет конвертации долга в капитал.

Макро По мнению вице-премьера правительства России Андрея Белоусова рубль на уровне ₽55-60/$ является перекупленным, особенно на фоне дефляции и высоких процентных ставок. Равновесным и комфортным для промышленности вице-премьер видит курс ₽70-80/$.

Фосагро По словам CEO, компания может выплатить промежуточные дивиденды за 1П22. В конце мая совет директоров Фосагро отложил рассмотрение вопроса о промежуточных дивидендах, которые ранее платились ежеквартально.

Рекомендация по финальным дивидендам за 2021 г. была дана в начале февраля и составляет 390 руб./акция (дивидендная доходность 5% к цене 7674 руб./акция), или ₽130 рублей на ГДР. Годовое собрание акционеров пройдет 30 июня.

Газпром, Новатэк Цена газа в Европе превысила $1500 за тыс. куб. м, тогда как еще неделю назад была менее $1000.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба