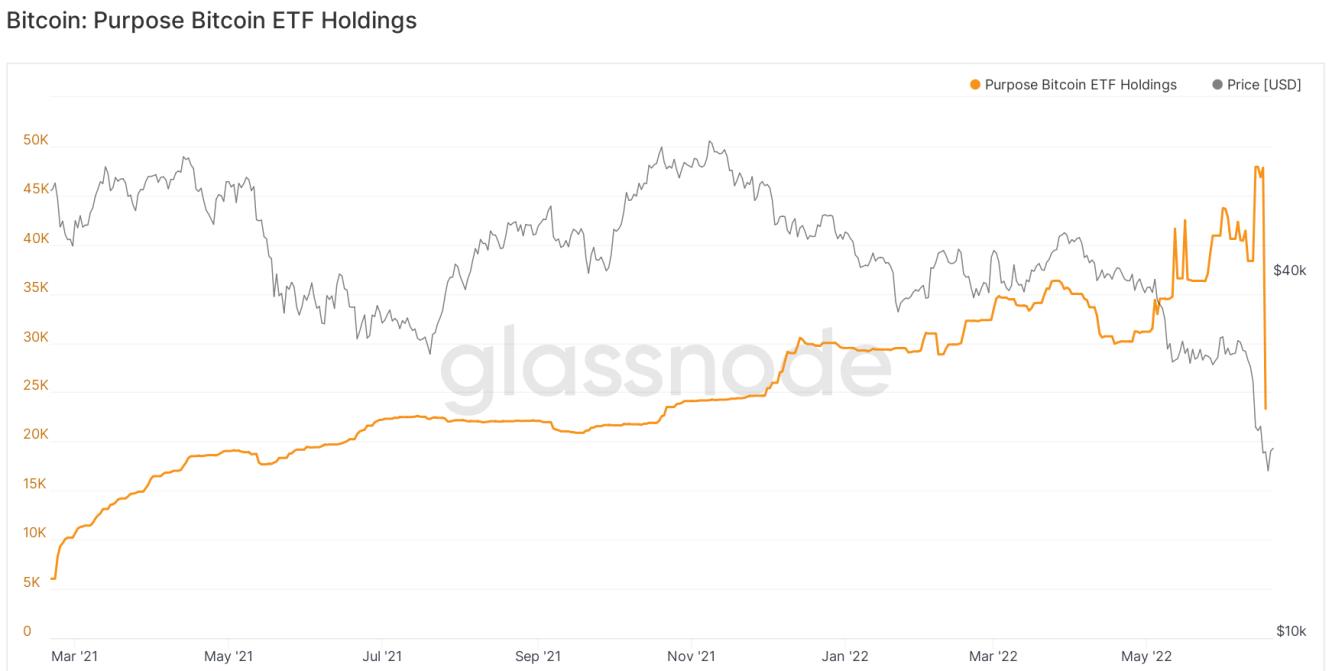

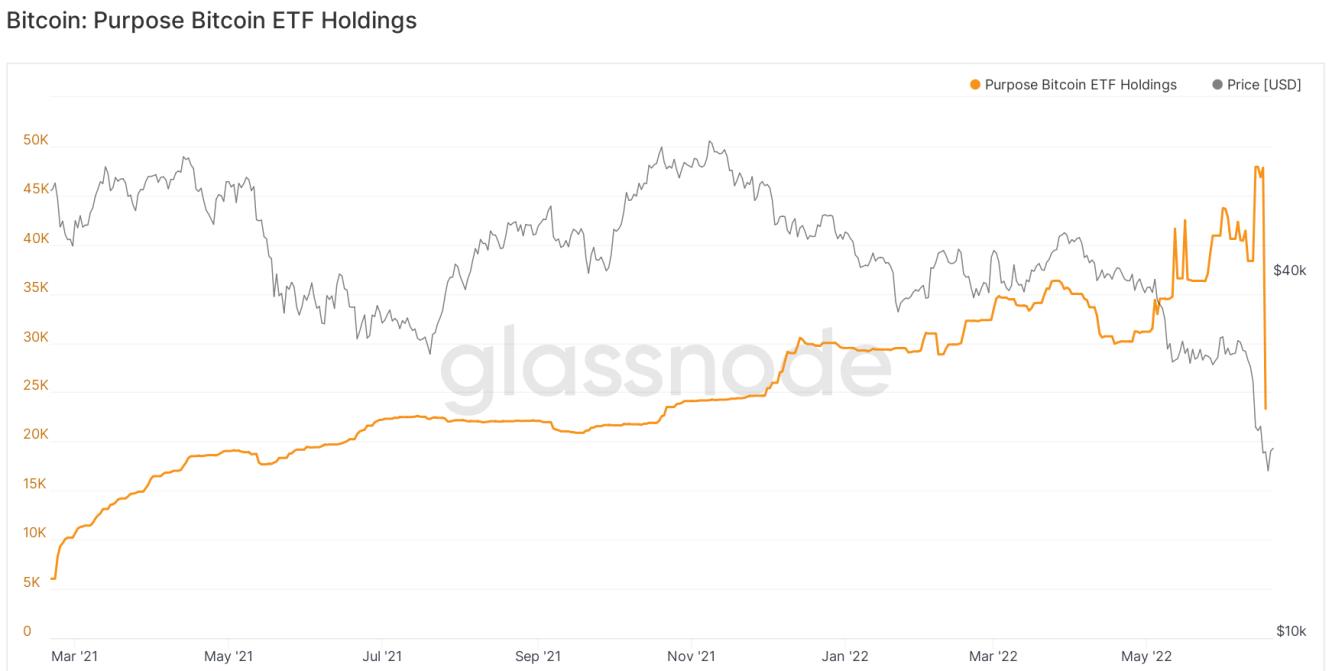

Падение Bitcoin на 70% от исторического максимума, ожидание дальнейшего ужесточения монетарной политики ФРС и рецессии в США привели к появлению ряда антирекордов. Так, первый в мире биржевой инвестиционный фонд (ETF), запущенный в Канаде, столкнулся с выводом половины инвестиций всего за сутки. Активы фонда сократились с 47,8 тыс. BTC до 23,3 тыс. BTC.

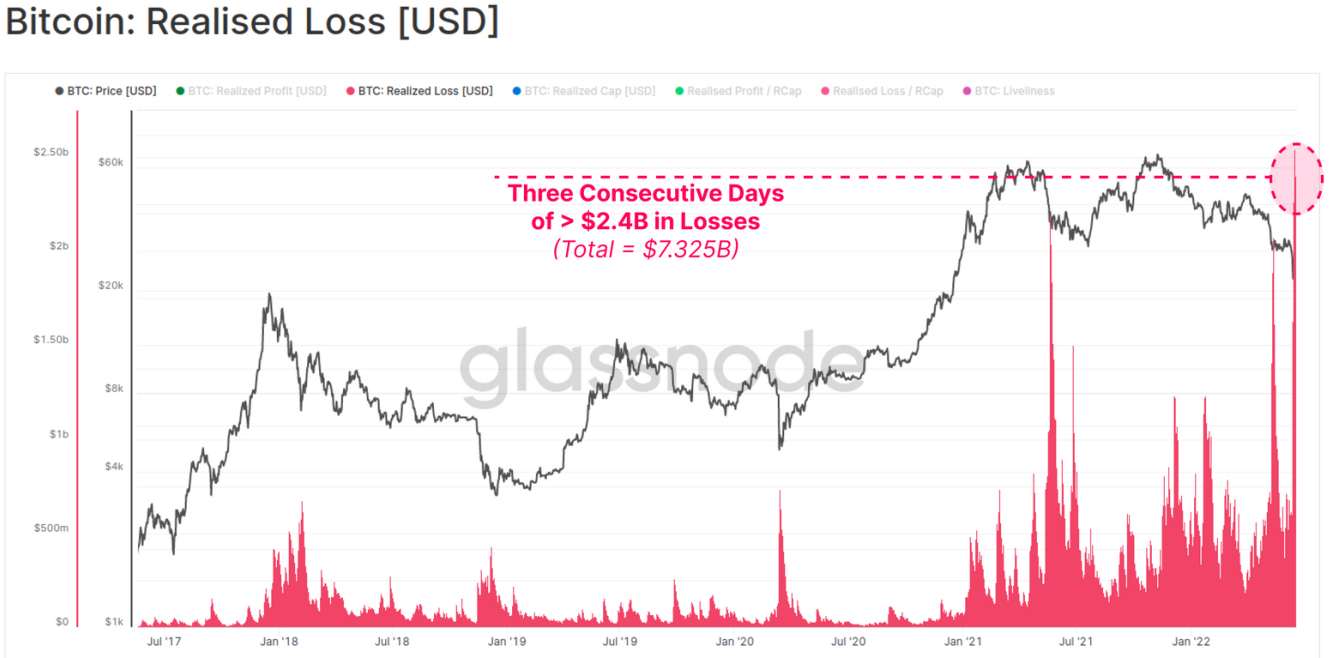

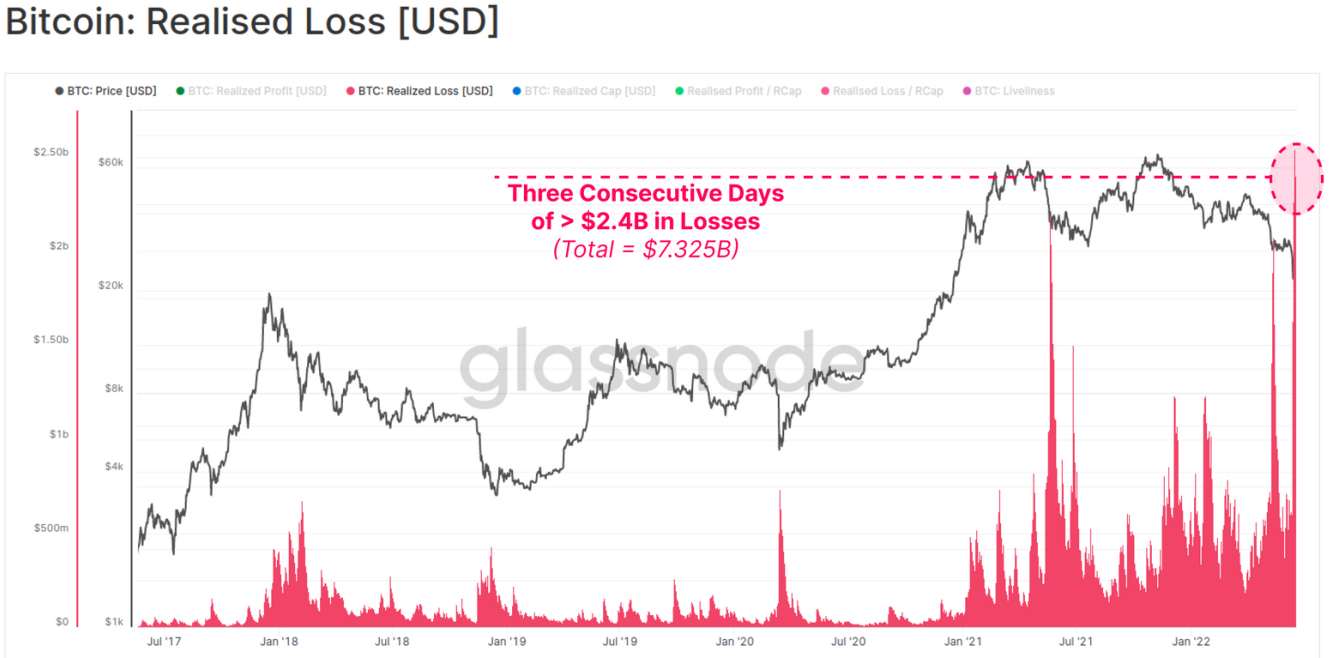

Реализованные потери – это разница между ценой покупки и последующей продажи монеты по цепочке. Они также достигли исторического максимума, составив $2,4 млрд в сутки и $7,3 млрд в течение трех дней.

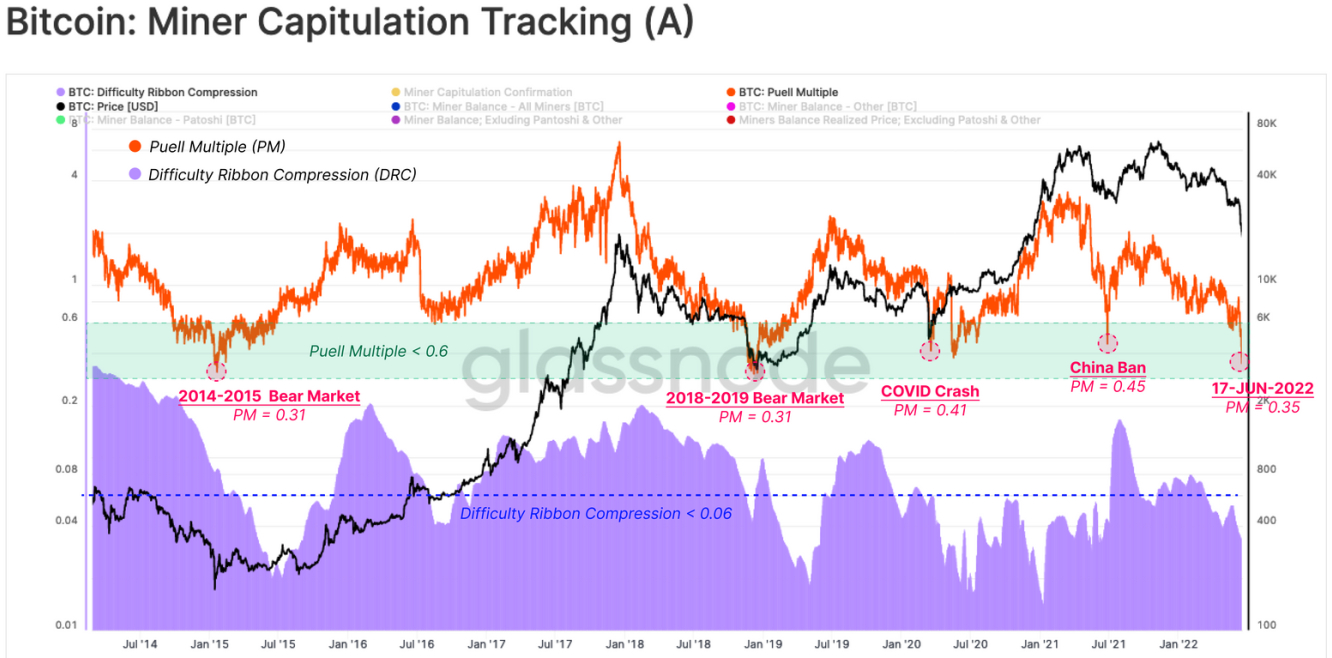

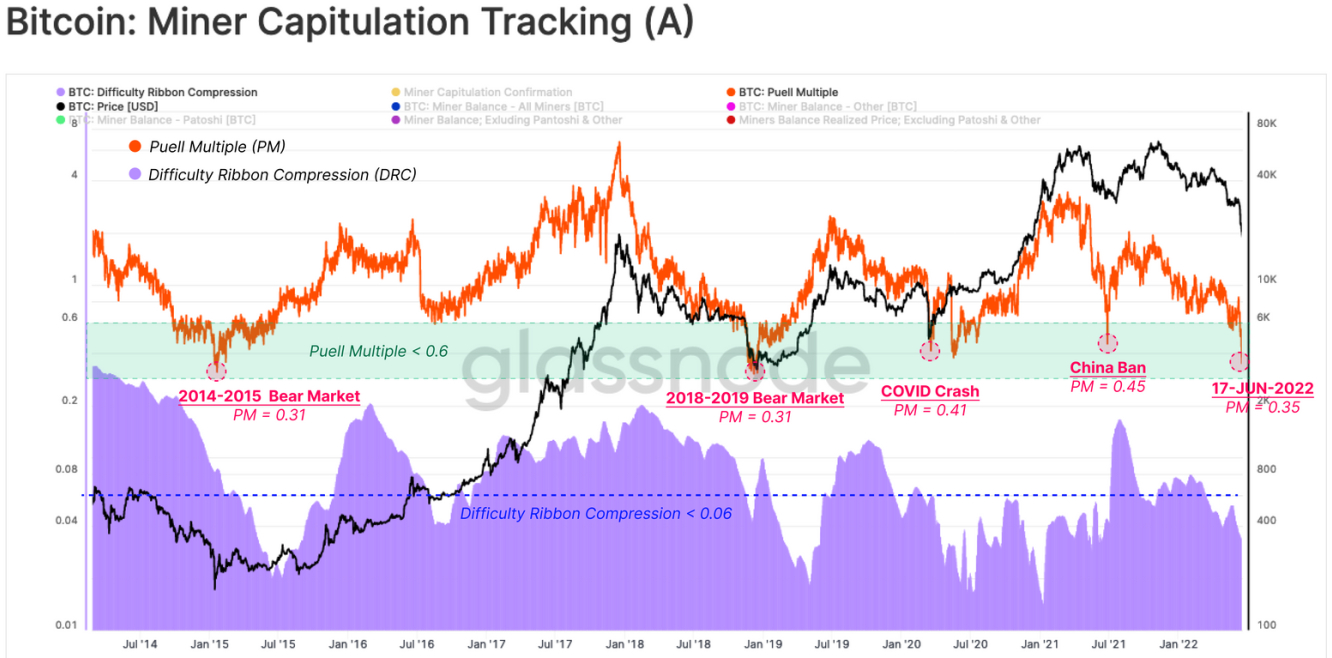

Сильную боль испытывают майнеры, в последние годы расширявшие производственные возможности за счет привлечения внешних инвестиций. Сейчас их текущие совокупные доходы на 65% ниже, чем в среднем за год (коэффициент Пуэлла). Хуже ситуация обстояла только в конце 2018 года, когда падение Bitcoin достигло 85%.

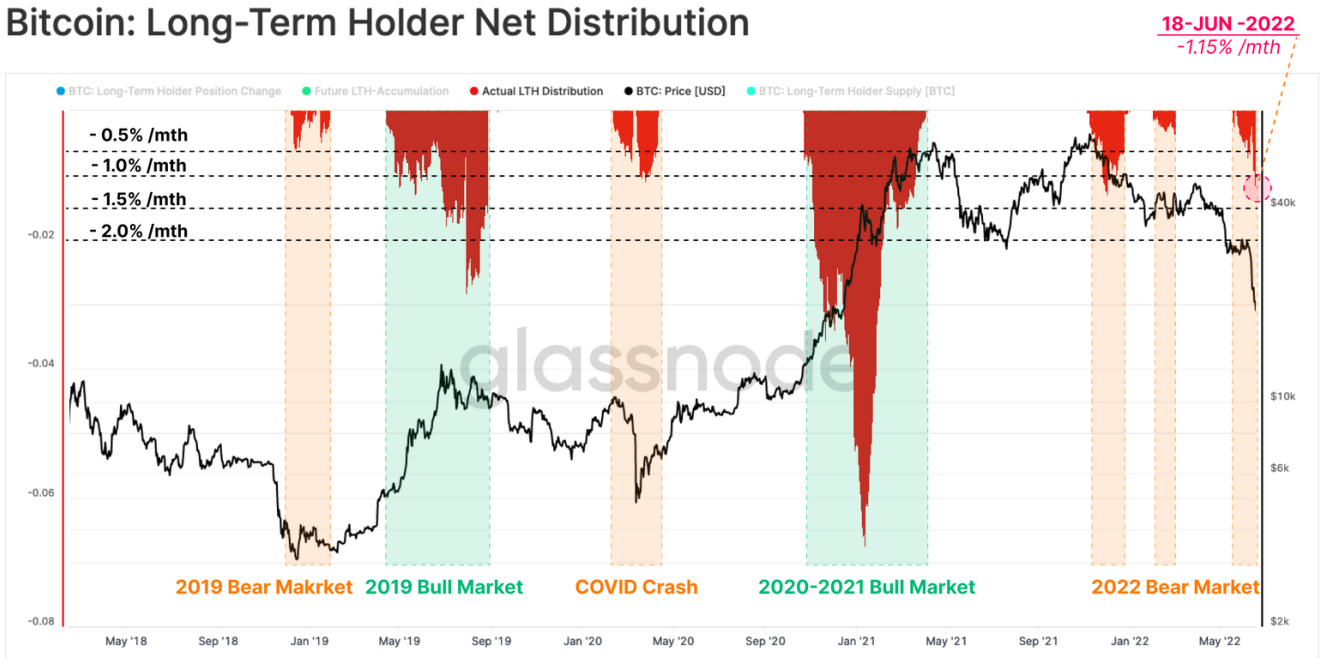

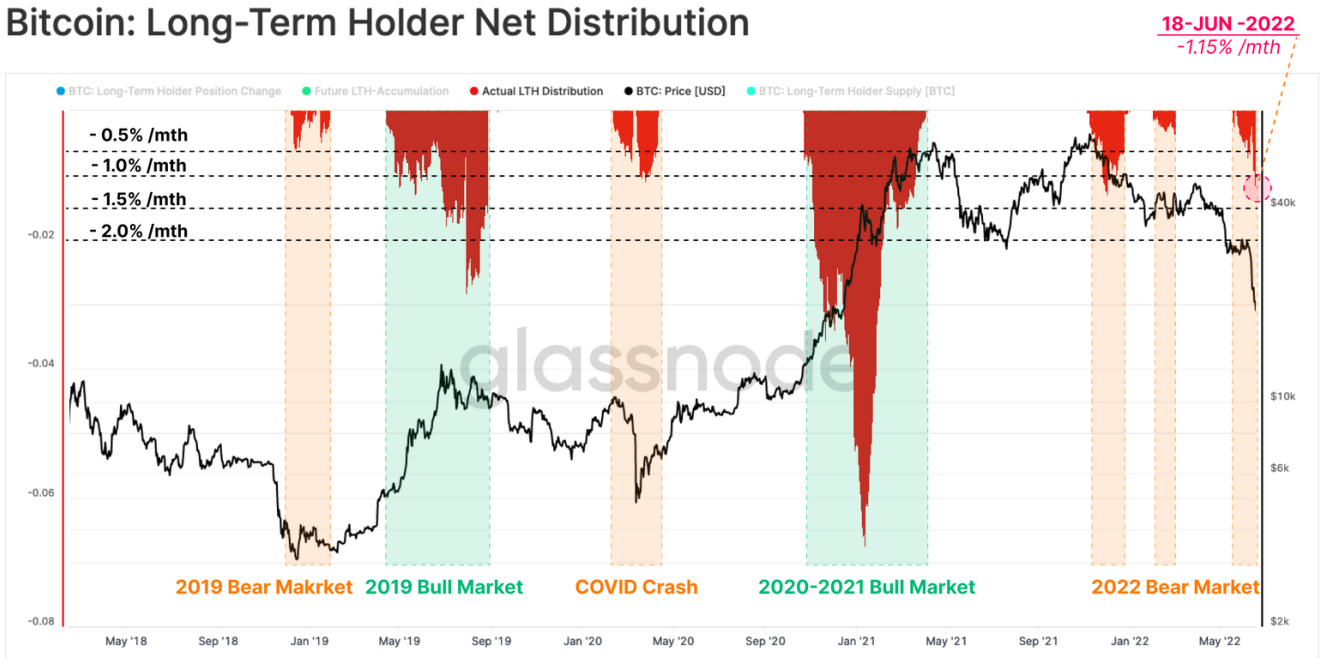

Под давлением негативных тенденций когорта долгосрочных держателей (LTH) за последнюю неделю сократила совокупные запасы на 1,3% или 178 тыс. BTC. Скорость расставания с монетами превышает показатели 2018-19 гг., однако ничтожно мала в сравнении с распродажами, устраиваемыми во время бычьих забегов. Несмотря на нереализованные убытки, LTH в основной своей массе остаются с Bitcoin.

Основная паника наблюдается в секторе DeFi, где несбалансированные решения ряда проектов приводят к таким явлениям, как полное разорение вкладчиков, заморозка клиентских средств или переписывание смарт-контракта для распродажи активов ключевого инвестора.

Из-за перезакладывания монет, наличия синтетических криптовалют (например, stETH) и любви к избыточной маржинальной торговле криптовалютный рынок испытывает в настоящий момент столь большую волатильность и отток.

С другой стороны, при отсутствии всех этих элементов рост капитализации и общая инвестиционная привлекательность были бы не столь значительны. Остается надеяться, что при следующем бычьем цикле инвесторы будут более осторожны, а инвестиционные продукты – более сбалансированными.

Реализованные потери – это разница между ценой покупки и последующей продажи монеты по цепочке. Они также достигли исторического максимума, составив $2,4 млрд в сутки и $7,3 млрд в течение трех дней.

Сильную боль испытывают майнеры, в последние годы расширявшие производственные возможности за счет привлечения внешних инвестиций. Сейчас их текущие совокупные доходы на 65% ниже, чем в среднем за год (коэффициент Пуэлла). Хуже ситуация обстояла только в конце 2018 года, когда падение Bitcoin достигло 85%.

Под давлением негативных тенденций когорта долгосрочных держателей (LTH) за последнюю неделю сократила совокупные запасы на 1,3% или 178 тыс. BTC. Скорость расставания с монетами превышает показатели 2018-19 гг., однако ничтожно мала в сравнении с распродажами, устраиваемыми во время бычьих забегов. Несмотря на нереализованные убытки, LTH в основной своей массе остаются с Bitcoin.

Основная паника наблюдается в секторе DeFi, где несбалансированные решения ряда проектов приводят к таким явлениям, как полное разорение вкладчиков, заморозка клиентских средств или переписывание смарт-контракта для распродажи активов ключевого инвестора.

Из-за перезакладывания монет, наличия синтетических криптовалют (например, stETH) и любви к избыточной маржинальной торговле криптовалютный рынок испытывает в настоящий момент столь большую волатильность и отток.

С другой стороны, при отсутствии всех этих элементов рост капитализации и общая инвестиционная привлекательность были бы не столь значительны. Остается надеяться, что при следующем бычьем цикле инвесторы будут более осторожны, а инвестиционные продукты – более сбалансированными.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба