29 июня 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам вторника, 28 июня. Рублевый индекс утром падал ниже 2400 пунктов, но во второй половине дня восстановил значительную часть потерь и смог завершить день выше психологической отметки. При этом индекс РТС на фоне резкого укрепления рубля уверенно вырос во вторник.

На 19:00 мск:

Индекс МосБиржи — 2 408,75 п. (-0,34%), с нач. года -36,4%

Индекс РТС — 1 465,57 п. (+2,63%), с нач. года -8,2%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,1 к прибыли за прошедший год (P/E) и с коэффициентом 3,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Президент РФ Владимир Путин подписал закон, окончательно легализующий на 2022 год параллельный импорт: он освобождает от уголовной и административной ответственности лиц, ввозящих в Россию товары без согласия правообладателей.

Итоги российского рынка

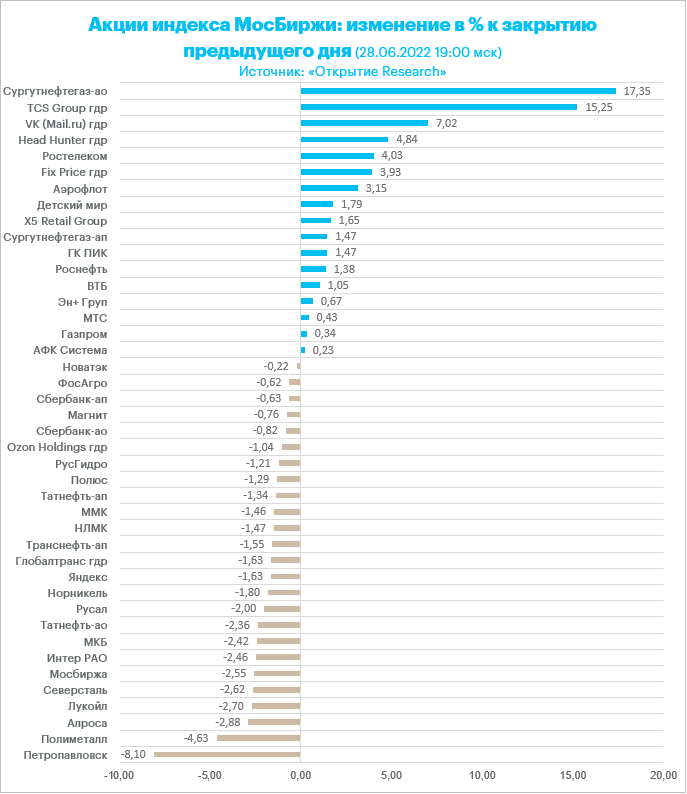

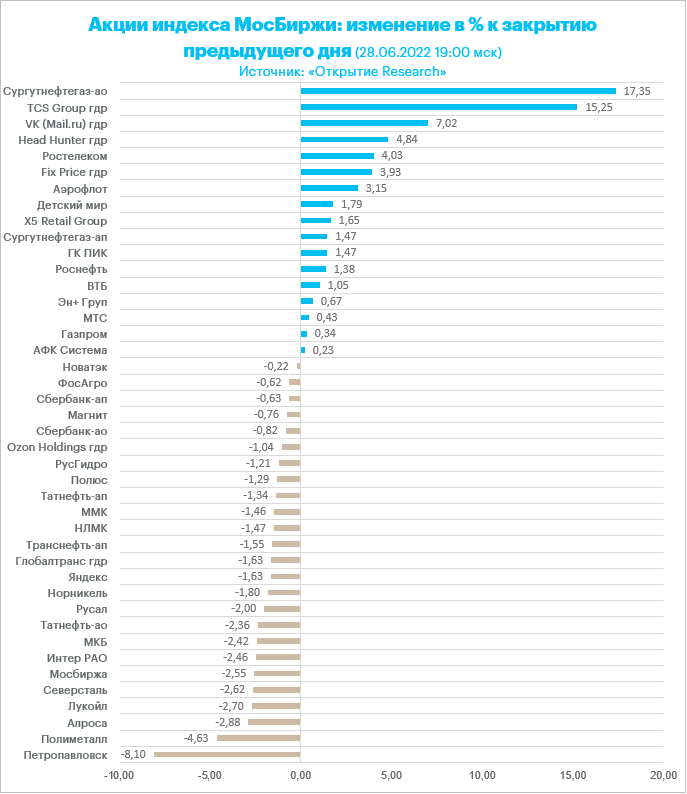

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

В нефтегазовом секторе в лидерах снижения были бумаги «Лукойла» и «Татнефти», а также префы «Транснефти». Обычка «Сургутнефтегаза» была в лидерах роста не только в секторе, но и в целом среди всех российских акций. 30 июня состоится ГОСА «Сургутнефтегаза». 18 мая совет директоров «Сургутнефтегаза» рекомендовал собранию акционеров утвердить дивиденды за 2021 г. в размере 0,8 руб. на обыкновенную и 4,73 руб. на привилегированную акцию соответственно. Мы связываем рост в бумаге со спекулятивной активности в преддверии ГОСА. «Газпром» также рос перед собранием акционеров (30 июня). Совет директоров компании 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат составит 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

Среди «Электроэнергетиков» более 2% прибавляли в цене акции ТГК-1 и ОГК-2. Совет директоров «ОГК-2» 31 мая рекомендовал выплатить дивиденды за 2021 г. в размере 0,09655 руб. на одну акцию, следует из раскрытия компании. На этой неделе также состоится собрание акционеров компании.

В «Телекомах» в лидерах роста были акции «Ростелекома» и МТС. Стабильная история дивидендных выплат «Ростелекома» и ориентированный на внутренний рынок бизнес может привлекать инвесторов к бумагам компании, подешевевшим с начала года на 25%.

Среди компонентов индекса «Металлов и добычи» в плюсе были бумаги «Мечела» и «Рападской». Petropavlovsk ожидаемо был в лидерах снижения не только в секторе, но и среди всех российских акций на Мосбирже. Компания переведена из первого котировального списка в третий. Неквалифицированные инвесторы уже не смогут покупать бумаги. Пенсионные фонды также не смогут держать ее в портфеле. Другие золотодобытчики также были под давлением. США присоединились к Великобритании, Канаде и Японии и ввели запрет на импорт золота из России. Россия в 2021 году, по данным ФТС, экспортировала свыше 302 тонн золота. Hа Великобританию - важный мировой хаб по обороту и хранению драгметаллов - приходилась львиная доля оборота (266 тонны). Отзыв статуса Good Delivery у российских аффинажных заводов и санкции к крупнейшим банкам-экспортерам золота ранее лишил возможности поставлять российские слитки напрямую в Лондон.

В финансовом секторе заметно прибавляли в цене расписки TCS Group. «Мосбиржа» и МКБ были в лидерах снижения. МКБ в соответствии с указом президента РФ принял решение о разделении платежей в пользу российских и международных держателей еврооблигаций. В понедельник, 27 июня, банк выплатил купоны по выпуску с погашением в 2024 году и бессрочному выпуску - в рублях по соответствующим ставкам ЦБ РФ - в пользу держателей бондов, права которых учитываются в НРД. Средства для выплаты купонного дохода получены депозитарием.

В потребительском секторе более чем на 12% подорожали расписки «ОКЕЙ», без явных новостей бумага подскочила в цене самом высоком с 1 апреля объеме (свыше 29 млн рублей).

В отраслевом индексе «Химии и нефтехимии» подросли более чем на 2% префы «Оргсинтеза», а вот бумаги «ФосАгро», которые так и не смогли успешно атаковать ключевой уровень 8000 рублей, на фоне фиксации прибыли продолжают дешеветь, утаскивая за счет своего веса весь отраслевой индекс в минус.

В IT-секторе более 7% прибавили расписки VK. Накануне было объявлено о запуске очередной программы совместно с Минэкономразвития, в рамках которой компания будет оказывать содействие малому и среднему бизнесу по использованию цифровых технологий, а также продвижения в своих социальных сетях. При этом бумаги OZON и «Яндекса» потеряли в цене более 1%,

В строительном секторе наблюдалась фиксация прибыли по акциям «Самолета», которая утащила бумагу в минус. Остальные девелопера завершили день в зеленой зоне. В лидерах ГК «ПИК».

В транспортном секторе «Совкомфлот» потерял более 3%, а «Аэрофлот» подорожал на сопоставимую величину.

По итогам дня из 42 акций индекса МосБиржи: 17 подорожали и 25 подешевели.

44,2 % компаний индекса торгуются выше своей 50-дневной МА, 30,2 % торгуются выше своей 100-дневной МА, 14,0 % торгуются выше своей 200-дневной МА.

Корпоративные новости

Подразделение Минфина США, отвечающее за правоприменение в области санкций (OFAC) включило «КАМАЗ» и «Объединенную авиастроительную корпорацию» (ОАК) в санкционные списки США.

OFAC выдала лицензию на продажу или передачу ценных бумаг «Северстали» и Nordgold, в отношении которых со 2 июня действуют блокирующие санкции. Срок действия лицензии — до 31 августа.

Сбербанк перевел 80% программного обеспечения сети устройств самообслуживания на собственную разработку, сообщила пресс-служба банка.

Акционеры «Абрау-Дюрсо» одобрили дивиденды за 2021 год в 3,44 рубля на акцию.

Финский производитель шин Nokian Tyres решил уйти с российского рынка. Производитель шин Michelin также решил уйти из РФ до конца года. Локальное производство Michelin на заводе в подмосковном Давыдово было приостановлено в середине марта.

Внешний фон

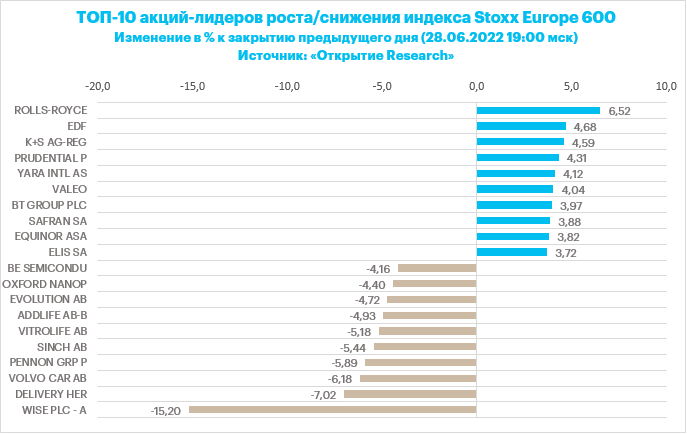

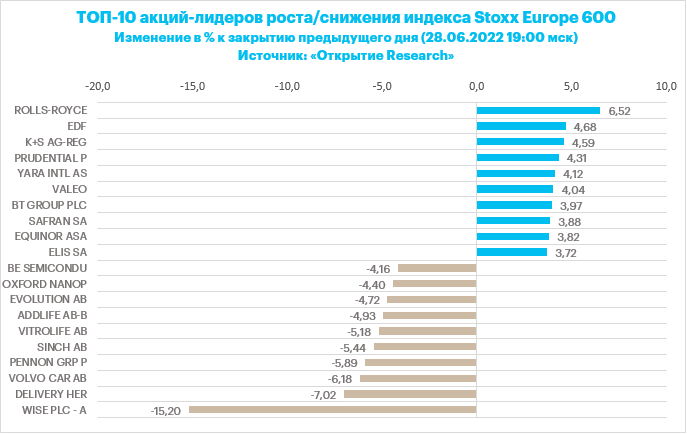

Stoxx Europe 600 закрыл ростом третий день подряд. Драйверы укрепления все те же: фундаментальная дешевизна рынка, улучшение рыночных настроений на фоне смягчения ограничительных мер в Китае (этот фактор оказал поддержку акциям европейских сырьевых компаний), излишне медвежье позиционирование инвесторов, увеличение доли денежных средств в их портфелях, а также некоторое снижение цен на товарные активы.

Порадовало инвесторов (особенно тех, кто помнит европейский долговой кризис 20211 года) и обещание главы ЕЦБ Кристин Лагард обеспечить контроль за доходностями облигаций стран «ядра» Европы и ее периферии. Поддержка бумаг проблемных стран региона может оказаться завуалированным количественным смягчением.

Стратеги Citi полагают, что пришло время покупать европейские акции роста, так как весь цикл повышения ставок в США уже полностью учтен в рыночных ожиданиях. Банк рекомендует покупать бумаги промышленных компаний, производителей товаров роскоши и ИТ, так как в этом году данные сектора сильно отстали от рынка. Среди прочих это такие компании, как: Experian, Assa Abloy, Teleperformance, Geberit, Kone и SGS.

Акции GN Store Nord дорожали на 3%: Nordea Securities возобновила покрытие бумаг с рейтинга «покупать». Акции Banco Santander закрылись в нулях, хотя утром росли на новостях о том, что банк нанял Credit Suisse и Goldman Sachs для проведения сделки по покупке Banco Nacional de Mexico.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 15,0 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 21,5 % компаний индекса торгуются выше своей 50-дневной МА, 21,0 % торгуются выше своей 100-дневной МА, 20,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 027,55 п. (+1,62%), с нач. года -16,6%

Stoxx Europe 600 — 416,19 п. (+0,27%), с нач. года -14,7%

DAX — 13 231,82 п. (+0,35%), с нач. года -16,7%

FTSE 100 — 7 323,41 п. (+0,90%), с нач. года -1,1%

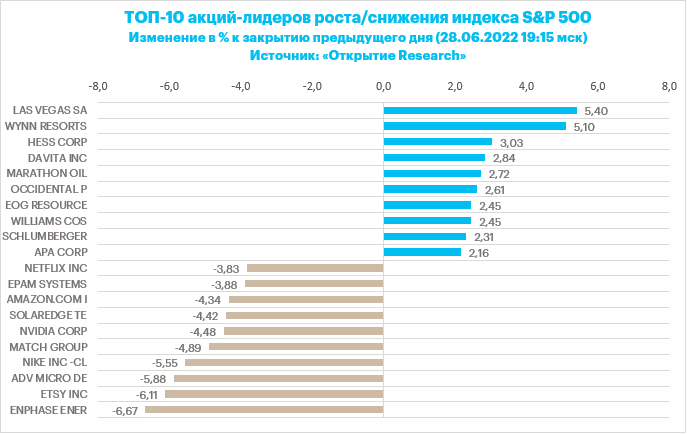

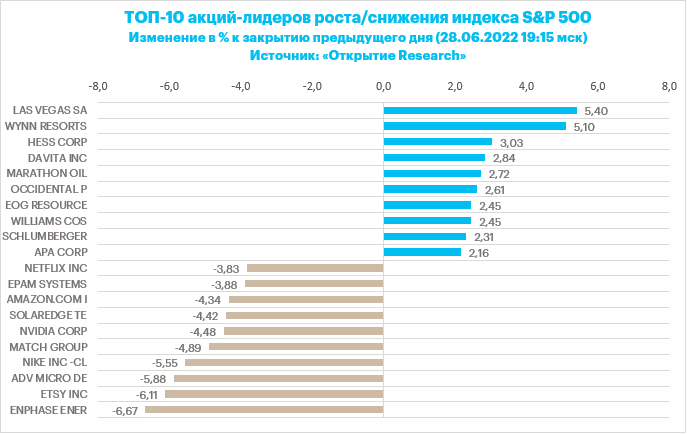

В первой половине торговой сессии вторника, 28 июня, S&P 500 символически рос, и его динамика могла бы быть заметно лучше, если бы не слабость технологического сектора, который имеет в индексе большой вес.

Финансовый сектор был среди лидеров роста: на прошлой неделе ФРС сообщила, что американские банки успешно прошли стресс-тесты, и вчера четыре из шести крупнейших банков США (Goldman Sachs, Wells Fargo, Bank of America и Morgan Stanley) объявили о повышении дивидендов.

Компоненты S&P 500 показывали хорошую динамику: по состоянию на 17:45 мск росли 7 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+3,00%), финансы (+1,11%) и ЖКХ (+0,98%). Главными аутсайдерами выступали ИТ-компании (-0,58%), производство товаров длительного пользования (-0,43%) и телекомы (-0,21%).

Ожидания по ставкам стабилизировались: фьючерсы на ставку по федеральным фондам теперь учитывают в котировках, что она вырастет до 3,55% к марту, после чего к концу 2023 года опустится примерно до 3,15%. Сегодня глава ФРБ Нью-Йорка Джон Уильямс сообщил, что на июльском заседании FOMC обсудит повышение ставок на 0,50–0,75%, что полностью укладывается в рыночные оценки.

Вполне возможно, что S&P 500 сформировал среднесрочное дно и теперь продолжит консолидироваться/корректироваться до начала сезона корпоративной отчетности за II квартал.

На 19:10 мск:

S&P 500 — 3 855,14 п. (-1,15%), с нач. года -19,1%

VIX — 27,89 п. (+0.94 пт), с нач. года +10.67 пт

MSCI World — 2 623,20 п. (+0,14%), с нач. года -18,8%

Цены на нефть растут третий день подряд. Рынок опасается дефицита предложения из-за перебоев с поставками из Ливии и Эквадора, тогда как спрос на энергоносители растет благодаря смягчению ограничительных мер в Китае. Кроме того, G-7 обсуждает возможность установления потолка цен на российскую нефть, что может еще больше усугубить рыночную ситуацию.

О серьезности происходящего говорит рост спреда между датированным Brent (Dated Brent) и ближайшим (августовским) фьючерсом. Эта бэквордация, которая сегодня достигла рекордных $5 за баррель, указывает на очень сильный текущий спрос на нефть.

При этом и сама кривая фьючерсов на Brent находится в сильной бэквордации. Таким образом, можно констатировать, что на данный момент внутренние факторы нефтяного рынка (дефицит предложения) перевешивает внешние (опасения глобальной рецессии).

На 19:10 мск:

Brent, $/бар. — 117,24 (+1,87%), с нач. года +50,7%

WTI, $/бар. — 111,02 (+1,32%), с нач. года +47,6%

Urals, $/бар. — 83,58 (+2,98%), с нач. года +8,8%

Золото, $/тр. унц. — 1 822,61 (-0,01%), с нач. года -0,4%

Серебро, $/тр. унц. — 20,91 (-1,17%), с нач. года -9,2%

Алюминий, $/т — 2 495,50 (+2,59%), с нач. года -11,1%

Медь, $/т — 8 383,50 (+1,15%), с нач. года -13,8%

Никель, $/т — 23 220,00 (-0,03%). с нач. года +11,9%

Российский рубль

Рубль укрепился во вторник против доллара, евро и китайского юаня. Курс доллара к рублю обновил минимум с мая 2015 года на уровне 51,60. Евро к рублю упал до минимума с апреля 2015 года на уровне 54,40. Юань подешевел до нового исторического минимума 7,768 рубля.

Торговый объем в паре доллар/рубль составил 80,5 млрд рублей по сравнению с 91,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 49 млрд рублей против 56,4 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 25,5 млрд рублей против 21,6 млрд рублей в предыдущий день. Исторический рекорд – 8 торговых дней подряд объемы выше 20 млрд рублей.

На полях валютного рынка драйверы прежние. Завершился налоговый период. Тем не менее сильный торговый баланс продолжает толкать рубль к укреплению. Цены на нефть на мировом рынке уверенно растут третий день подряд, котировки Brent вернулись к $118/барр. Газ в Европе остается дорогим, торгуется около 1400 долларов за тыс. кубометров.

Рост объемов импорта, не устаем повторять практически ежедневно, ключевое лекарство от крепкого рубля. Здесь есть позитивные наметки, но ощутимое сопротивление экспорту при таких мировых сырьевых ценах пока предоставить будет трудно. В итоге доллар будет продолжать сползать к 50 рублям, подстегивая привлекательной ценой делать ставку на восстановление твердой валюты в среднесрочном горизонте.

На 19:10 мск:

EUR/USD — 1,0533 (-0,48%), с начала года -7,4%

GBP/USD — 1,2196 (-0,56%), с начала года -9,9%

USD/JPY — 136,14 (+0,50%), с начала года +18,3%

Индекс доллара — 104,404 (+0,45%), с начала года +9,1%

USD/RUB (Мосбиржа) — 51,8 (-2,97%), с начала года -31,1%

EUR/RUB (Мосбиржа) — 54,55 (-3,10%), с начала года -36,2%

На 19:00 мск:

Индекс МосБиржи — 2 408,75 п. (-0,34%), с нач. года -36,4%

Индекс РТС — 1 465,57 п. (+2,63%), с нач. года -8,2%

Дивидендная доходность индекса МосБиржи составляет 7,6 %. Индекс торгуется с коэффициентом 4,1 к прибыли за прошедший год (P/E) и с коэффициентом 3,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Президент РФ Владимир Путин подписал закон, окончательно легализующий на 2022 год параллельный импорт: он освобождает от уголовной и административной ответственности лиц, ввозящих в Россию товары без согласия правообладателей.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

В нефтегазовом секторе в лидерах снижения были бумаги «Лукойла» и «Татнефти», а также префы «Транснефти». Обычка «Сургутнефтегаза» была в лидерах роста не только в секторе, но и в целом среди всех российских акций. 30 июня состоится ГОСА «Сургутнефтегаза». 18 мая совет директоров «Сургутнефтегаза» рекомендовал собранию акционеров утвердить дивиденды за 2021 г. в размере 0,8 руб. на обыкновенную и 4,73 руб. на привилегированную акцию соответственно. Мы связываем рост в бумаге со спекулятивной активности в преддверии ГОСА. «Газпром» также рос перед собранием акционеров (30 июня). Совет директоров компании 26 мая рекомендовал рекордные для компании и российского фондового рынка дивиденды по итогам 2021 года на уровне 52,53 рубля на акцию. Общий размер дивидендных выплат составит 1,244 трлн руб. (это соответствует 50% от скорректированной чистой прибыли за 2021 год по МСФО).

Среди «Электроэнергетиков» более 2% прибавляли в цене акции ТГК-1 и ОГК-2. Совет директоров «ОГК-2» 31 мая рекомендовал выплатить дивиденды за 2021 г. в размере 0,09655 руб. на одну акцию, следует из раскрытия компании. На этой неделе также состоится собрание акционеров компании.

В «Телекомах» в лидерах роста были акции «Ростелекома» и МТС. Стабильная история дивидендных выплат «Ростелекома» и ориентированный на внутренний рынок бизнес может привлекать инвесторов к бумагам компании, подешевевшим с начала года на 25%.

Среди компонентов индекса «Металлов и добычи» в плюсе были бумаги «Мечела» и «Рападской». Petropavlovsk ожидаемо был в лидерах снижения не только в секторе, но и среди всех российских акций на Мосбирже. Компания переведена из первого котировального списка в третий. Неквалифицированные инвесторы уже не смогут покупать бумаги. Пенсионные фонды также не смогут держать ее в портфеле. Другие золотодобытчики также были под давлением. США присоединились к Великобритании, Канаде и Японии и ввели запрет на импорт золота из России. Россия в 2021 году, по данным ФТС, экспортировала свыше 302 тонн золота. Hа Великобританию - важный мировой хаб по обороту и хранению драгметаллов - приходилась львиная доля оборота (266 тонны). Отзыв статуса Good Delivery у российских аффинажных заводов и санкции к крупнейшим банкам-экспортерам золота ранее лишил возможности поставлять российские слитки напрямую в Лондон.

В финансовом секторе заметно прибавляли в цене расписки TCS Group. «Мосбиржа» и МКБ были в лидерах снижения. МКБ в соответствии с указом президента РФ принял решение о разделении платежей в пользу российских и международных держателей еврооблигаций. В понедельник, 27 июня, банк выплатил купоны по выпуску с погашением в 2024 году и бессрочному выпуску - в рублях по соответствующим ставкам ЦБ РФ - в пользу держателей бондов, права которых учитываются в НРД. Средства для выплаты купонного дохода получены депозитарием.

В потребительском секторе более чем на 12% подорожали расписки «ОКЕЙ», без явных новостей бумага подскочила в цене самом высоком с 1 апреля объеме (свыше 29 млн рублей).

В отраслевом индексе «Химии и нефтехимии» подросли более чем на 2% префы «Оргсинтеза», а вот бумаги «ФосАгро», которые так и не смогли успешно атаковать ключевой уровень 8000 рублей, на фоне фиксации прибыли продолжают дешеветь, утаскивая за счет своего веса весь отраслевой индекс в минус.

В IT-секторе более 7% прибавили расписки VK. Накануне было объявлено о запуске очередной программы совместно с Минэкономразвития, в рамках которой компания будет оказывать содействие малому и среднему бизнесу по использованию цифровых технологий, а также продвижения в своих социальных сетях. При этом бумаги OZON и «Яндекса» потеряли в цене более 1%,

В строительном секторе наблюдалась фиксация прибыли по акциям «Самолета», которая утащила бумагу в минус. Остальные девелопера завершили день в зеленой зоне. В лидерах ГК «ПИК».

В транспортном секторе «Совкомфлот» потерял более 3%, а «Аэрофлот» подорожал на сопоставимую величину.

По итогам дня из 42 акций индекса МосБиржи: 17 подорожали и 25 подешевели.

44,2 % компаний индекса торгуются выше своей 50-дневной МА, 30,2 % торгуются выше своей 100-дневной МА, 14,0 % торгуются выше своей 200-дневной МА.

Корпоративные новости

Подразделение Минфина США, отвечающее за правоприменение в области санкций (OFAC) включило «КАМАЗ» и «Объединенную авиастроительную корпорацию» (ОАК) в санкционные списки США.

OFAC выдала лицензию на продажу или передачу ценных бумаг «Северстали» и Nordgold, в отношении которых со 2 июня действуют блокирующие санкции. Срок действия лицензии — до 31 августа.

Сбербанк перевел 80% программного обеспечения сети устройств самообслуживания на собственную разработку, сообщила пресс-служба банка.

Акционеры «Абрау-Дюрсо» одобрили дивиденды за 2021 год в 3,44 рубля на акцию.

Финский производитель шин Nokian Tyres решил уйти с российского рынка. Производитель шин Michelin также решил уйти из РФ до конца года. Локальное производство Michelin на заводе в подмосковном Давыдово было приостановлено в середине марта.

Внешний фон

Stoxx Europe 600 закрыл ростом третий день подряд. Драйверы укрепления все те же: фундаментальная дешевизна рынка, улучшение рыночных настроений на фоне смягчения ограничительных мер в Китае (этот фактор оказал поддержку акциям европейских сырьевых компаний), излишне медвежье позиционирование инвесторов, увеличение доли денежных средств в их портфелях, а также некоторое снижение цен на товарные активы.

Порадовало инвесторов (особенно тех, кто помнит европейский долговой кризис 20211 года) и обещание главы ЕЦБ Кристин Лагард обеспечить контроль за доходностями облигаций стран «ядра» Европы и ее периферии. Поддержка бумаг проблемных стран региона может оказаться завуалированным количественным смягчением.

Стратеги Citi полагают, что пришло время покупать европейские акции роста, так как весь цикл повышения ставок в США уже полностью учтен в рыночных ожиданиях. Банк рекомендует покупать бумаги промышленных компаний, производителей товаров роскоши и ИТ, так как в этом году данные сектора сильно отстали от рынка. Среди прочих это такие компании, как: Experian, Assa Abloy, Teleperformance, Geberit, Kone и SGS.

Акции GN Store Nord дорожали на 3%: Nordea Securities возобновила покрытие бумаг с рейтинга «покупать». Акции Banco Santander закрылись в нулях, хотя утром росли на новостях о том, что банк нанял Credit Suisse и Goldman Sachs для проведения сделки по покупке Banco Nacional de Mexico.

Дивидендная доходность Stoxx Europe 600 составляет 3,5 %. Индекс торгуется с коэффициентом 15,0 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 21,5 % компаний индекса торгуются выше своей 50-дневной МА, 21,0 % торгуются выше своей 100-дневной МА, 20,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 1 027,55 п. (+1,62%), с нач. года -16,6%

Stoxx Europe 600 — 416,19 п. (+0,27%), с нач. года -14,7%

DAX — 13 231,82 п. (+0,35%), с нач. года -16,7%

FTSE 100 — 7 323,41 п. (+0,90%), с нач. года -1,1%

В первой половине торговой сессии вторника, 28 июня, S&P 500 символически рос, и его динамика могла бы быть заметно лучше, если бы не слабость технологического сектора, который имеет в индексе большой вес.

Финансовый сектор был среди лидеров роста: на прошлой неделе ФРС сообщила, что американские банки успешно прошли стресс-тесты, и вчера четыре из шести крупнейших банков США (Goldman Sachs, Wells Fargo, Bank of America и Morgan Stanley) объявили о повышении дивидендов.

Компоненты S&P 500 показывали хорошую динамику: по состоянию на 17:45 мск росли 7 из 11 основных секторов индекса.

Наилучшую динамику показывали энергетика (+3,00%), финансы (+1,11%) и ЖКХ (+0,98%). Главными аутсайдерами выступали ИТ-компании (-0,58%), производство товаров длительного пользования (-0,43%) и телекомы (-0,21%).

Ожидания по ставкам стабилизировались: фьючерсы на ставку по федеральным фондам теперь учитывают в котировках, что она вырастет до 3,55% к марту, после чего к концу 2023 года опустится примерно до 3,15%. Сегодня глава ФРБ Нью-Йорка Джон Уильямс сообщил, что на июльском заседании FOMC обсудит повышение ставок на 0,50–0,75%, что полностью укладывается в рыночные оценки.

Вполне возможно, что S&P 500 сформировал среднесрочное дно и теперь продолжит консолидироваться/корректироваться до начала сезона корпоративной отчетности за II квартал.

На 19:10 мск:

S&P 500 — 3 855,14 п. (-1,15%), с нач. года -19,1%

VIX — 27,89 п. (+0.94 пт), с нач. года +10.67 пт

MSCI World — 2 623,20 п. (+0,14%), с нач. года -18,8%

Цены на нефть растут третий день подряд. Рынок опасается дефицита предложения из-за перебоев с поставками из Ливии и Эквадора, тогда как спрос на энергоносители растет благодаря смягчению ограничительных мер в Китае. Кроме того, G-7 обсуждает возможность установления потолка цен на российскую нефть, что может еще больше усугубить рыночную ситуацию.

О серьезности происходящего говорит рост спреда между датированным Brent (Dated Brent) и ближайшим (августовским) фьючерсом. Эта бэквордация, которая сегодня достигла рекордных $5 за баррель, указывает на очень сильный текущий спрос на нефть.

При этом и сама кривая фьючерсов на Brent находится в сильной бэквордации. Таким образом, можно констатировать, что на данный момент внутренние факторы нефтяного рынка (дефицит предложения) перевешивает внешние (опасения глобальной рецессии).

На 19:10 мск:

Brent, $/бар. — 117,24 (+1,87%), с нач. года +50,7%

WTI, $/бар. — 111,02 (+1,32%), с нач. года +47,6%

Urals, $/бар. — 83,58 (+2,98%), с нач. года +8,8%

Золото, $/тр. унц. — 1 822,61 (-0,01%), с нач. года -0,4%

Серебро, $/тр. унц. — 20,91 (-1,17%), с нач. года -9,2%

Алюминий, $/т — 2 495,50 (+2,59%), с нач. года -11,1%

Медь, $/т — 8 383,50 (+1,15%), с нач. года -13,8%

Никель, $/т — 23 220,00 (-0,03%). с нач. года +11,9%

Российский рубль

Рубль укрепился во вторник против доллара, евро и китайского юаня. Курс доллара к рублю обновил минимум с мая 2015 года на уровне 51,60. Евро к рублю упал до минимума с апреля 2015 года на уровне 54,40. Юань подешевел до нового исторического минимума 7,768 рубля.

Торговый объем в паре доллар/рубль составил 80,5 млрд рублей по сравнению с 91,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 49 млрд рублей против 56,4 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 25,5 млрд рублей против 21,6 млрд рублей в предыдущий день. Исторический рекорд – 8 торговых дней подряд объемы выше 20 млрд рублей.

На полях валютного рынка драйверы прежние. Завершился налоговый период. Тем не менее сильный торговый баланс продолжает толкать рубль к укреплению. Цены на нефть на мировом рынке уверенно растут третий день подряд, котировки Brent вернулись к $118/барр. Газ в Европе остается дорогим, торгуется около 1400 долларов за тыс. кубометров.

Рост объемов импорта, не устаем повторять практически ежедневно, ключевое лекарство от крепкого рубля. Здесь есть позитивные наметки, но ощутимое сопротивление экспорту при таких мировых сырьевых ценах пока предоставить будет трудно. В итоге доллар будет продолжать сползать к 50 рублям, подстегивая привлекательной ценой делать ставку на восстановление твердой валюты в среднесрочном горизонте.

На 19:10 мск:

EUR/USD — 1,0533 (-0,48%), с начала года -7,4%

GBP/USD — 1,2196 (-0,56%), с начала года -9,9%

USD/JPY — 136,14 (+0,50%), с начала года +18,3%

Индекс доллара — 104,404 (+0,45%), с начала года +9,1%

USD/RUB (Мосбиржа) — 51,8 (-2,97%), с начала года -31,1%

EUR/RUB (Мосбиржа) — 54,55 (-3,10%), с начала года -36,2%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба