Прошлая неделя завершилась ростом ключевых российских индексов. Однако ситуация не выглядит обнадёживающей: страны Евросоюза «распечатывают» угольные электростанции, понимая, что российский газ окончательно трансформировался из сырья в политический инструмент. Обеспокоенность сильным рублём также сохраняется, потому что такой курс не выгоден российским экспортёрам.

Несмотря на сложную экономическую и политическую ситуацию, аналитики продолжают находить идеи на российском рынке. Этот обзор будет состоять из двух частей. В первой части мы рассмотрим три из пяти инвестиционных идей портфельной рекомендации — «Норникель», «Газпром» и «МТС». Вторая половина будет посвящена ещё двум акциям и идее по бумагам «ГК «Самолёт».

Индекс Мосбиржи: 2500 пунктов не предел

Базой для российских фондовых индексов служат экспортёры — именно это и мешает индексам расти, считают аналитики. Санкции, сильный рубль и отказ многих компаний от выплаты дивидендов нивелируют эффект от высоких цен на сырьевые товары. В итоге Индекс Мосбиржи застрял между значениями 2200 и 2500 руб.

В то же время ставки 50 крупнейших банков вернулись к уровням до начала спецоперации — ниже 8%. Скорее всего, данная тенденция будет сохраняться и мы увидим доходность депозитов на уровне 7% или даже 6%. Пока непонятно, насколько сильно происходящее подорвало доверие россиян к фондовому рынку, но если события будут развиваться по сценарию 2020–2021 гг., то снижение доходности депозитов может вновь сподвигнуть многих людей вернуться на биржу.

Хороших идей на рынке сейчас мало, поэтому аналитики отозвали все свои прошлые инвестиционные идеи и создали обновлённую портфельную рекомендацию.

«Норникель»

Аналитики считают ГМК «Норильский никель» (GMKN) «защитной историей» благодаря высокой маржинальности и диверсификации бизнеса.

Аналитики считают ГМК «Норильский никель» (GMKN) «защитной историей» благодаря высокой маржинальности и диверсификации бизнеса.

Компания имеет сильные позиции на рынке, занимая первое место в мире по производству палладия и никеля. Кроме того, «Норникель» добывает платину и платиноиды, медь, серебро и золото. Отключить такого гиганта от рынка будет катастрофой мирового масштаба.

И если ещё до спецоперации, на фоне которой на Россию были наложены санкции, в мире прогнозировался дефицит многих добываемых «Норникелем» металлов, то сейчас ситуация осложняется токсичностью российского сырья и логистическими сложностями, что ещё больше сокращает предложение. Мир одной ногой перешагнул границу полномасштабного мирового кризиса, а это, в свою очередь, может привести к снижению потребления сырья. Мы уже видим глобальное изменение приоритетов в энергетической сфере в пользу менее экологичных технологий.

При этом бизнес «Норникеля» хорошо диверсифицирован, что в совокупности со слабеющим рублём и отсутствием прямых санкций против компании поможет увеличить её прибыль и позволит произвести выплату щедрых дивидендов. Однако на текущий момент рубль силён как никогда и никакие интервенции регулятора не могут поставить его на место. Сейчас это не столь большая проблема, но если рубль и дальше будет торговаться на таких уровнях, то экономику многих компаний и всей страны ждут тяжёлые времена.

Сильный рубль может быть выгоден для «Норникеля», если только компания начнёт снижать долговую нагрузку, которая эквивалентна 759,7 млрд руб. При этом 99% долга номинировано в валюте и более половины имеет плавающую процентную ставку, что не очень выгодно в условиях ужесточения политик мировых центробанков. А значит, стоимость долга будет увеличиваться по мере роста инфляции.

Несмотря на высокие риски, «Норникель» можно смело считать защитным инструментом, так как бумаги компании снизились всего на 11% по сравнению с рынком, который упал на 40%. Именно поэтому можно разбавить свои портфели акциями компании. К тому же дивидендная доходность «Норникеля» выше уровня ставок по депозитам.

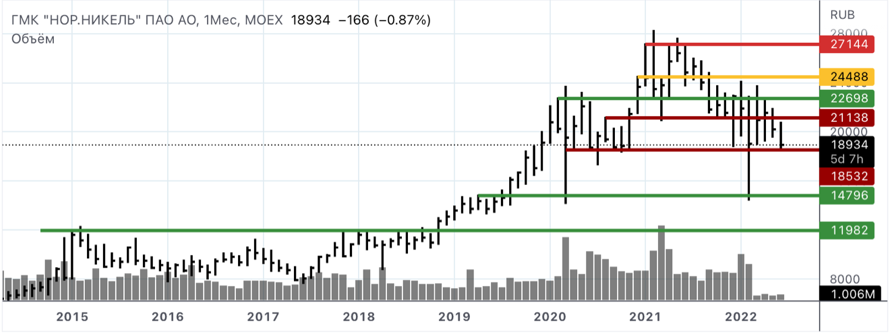

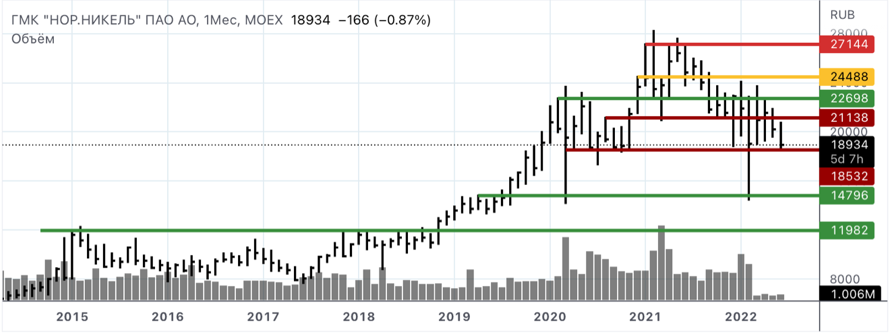

С технической точки зрения акции компании подбираются к значимой зоне покупок — 18 500–18 600 руб., от которой и стоит приобрести часть планируемого объёма. Также интересной может стать зона 14 800–15 000 руб.

Динамика изменения стоимости акций «Норникеля», 2015 — 2022. Источник: сайт Мосбиржи

«Газпром»

В одном из прошлых обзоров мы обсуждали, что «Газпром» (GAZP) подходит к сильному сопротивлению и «доспецоперационным» уровням. Покупать его от тех отметок было опасно, в итоге акции компании развернулись вблизи уровня сопротивления. Но аналитики считают, что преддивидендное ралли ещё впереди и акции наверстают упущенный рост.

Ранее совет директоров «Газпрома» рекомендовал выплатить 52,53 руб. на акцию, что на текущий момент стремится к 20% дивидендной доходности. Это стало рекордным значением за всю историю корпорации, причём как по размеру дивиденда, так и по доходности.

Однако риски для «Газпрома» нарастают из-за большого влияния политики на бизнес. В СМИ всё чаще звучат заголовки об эмбарго газа из России. Ряд стран уже отказался от трубопроводного газа, что пока не критично для компании из-за высоких цен на голубое топливо. Фокус покупателей начал смещаться в сторону СПГ. Это может значительно снизить продажи компании. Хотя заменить российский газ будет непросто, так как его доля на европейском рынке составляет 32%, что эквивалентно 80–240 млрд м3.

Кроме того, «Газпром» не сможет быстро перенаправить потоки на восток, так как «Сила Сибири — 2» не будет построена раньше 2026–2027 гг., а её мощность едва ли превзойдёт 40–50% от объёмов, поставляемых в Европу. Поэтому в случае газового эмбарго «народному достоянию» придётся туго. В данном случае наиболее интересной идеей выглядит «НОВАТЭК», который мы обсуждали в прошлом обзоре.

Хотя дивидендный фактор может стать ключевым сейчас, на закрытие дивидендного гэпа может потребоваться не один месяц.

С технической точки зрения акции компании снижаются после мощного движения. Хорошей точкой входа для тех, кто готов подождать, может стать уровень 256,4 руб. за акцию.

Динамика изменения стоимости акций «Газпрома», октябрь 2020 — май 2022.

«МТС»

Аналитики рекомендуют покупать акции «МТС» (MTSS), рассчитывая на то, что компании и дальше удастся сохранять высокие темпы роста выручки. Кроме того, приятным бонусом может стать дивидендная доходность на уровне 13%.

Акции «МТС» уже долгие годы являются квазиоблигацией для инвесторов. Популярность акций то растёт, то падает, в зависимости от размера ключевой ставки и уровня инфляции.

Сейчас, на фоне снижения ключевой ставки и стабилизации инфляции, а также из-за объявления неожиданно высоких дивидендов, акции компании вновь стали популярны. Но «МТС» — это не только дивидендная фишка, это ещё и мультисервисная цифровая платформа и оператор связи.

Рынок мобильного интернета и телефонии, а также рынок домашнего интернета и телевидения уже насыщен — найти точки роста в нём сложно. Поэтому компания также разрабатывает IT-решения для бизнеса, активно использует искусственный интеллект и движется в сторону развития 5G, что сейчас очень востребовано, особенно в свете ухода западных компаний. «МТС» активно развивает облачные сервисы и является вторым по объёму бизнесом в России, работающим в данном направлении.

Негативным фактором является только отсутствие российских комплектующих и оборудования. В частности, «Ростех» ещё только разрабатывает базовые станции 5G, а их выпуск планируется в 2024 г. До этого «МТС» придётся искать пути обхода санкций для покупок необходимого оборудования, что может значительно увеличить расходы и снизить размер дивидендов.

С технической точки зрения акции компании в конце прошлой недели подошли к «доспецоперационному» уровню, что создаёт угрозу для них. При этом ближайшее сильное сопротивление находится на уровне 307,25 руб. за бумагу, а промежуточное — в зоне 285–290 руб. Несмотря на сильные позиции компании, покупать акции телекома сейчас опасно, поэтому следует дождаться отката.

Динамика изменения стоимости акций «МТС», октябрь 2020 — май 2022. Источник: сайт Мосбиржи

Несмотря на сложную экономическую и политическую ситуацию, аналитики продолжают находить идеи на российском рынке. Этот обзор будет состоять из двух частей. В первой части мы рассмотрим три из пяти инвестиционных идей портфельной рекомендации — «Норникель», «Газпром» и «МТС». Вторая половина будет посвящена ещё двум акциям и идее по бумагам «ГК «Самолёт».

Индекс Мосбиржи: 2500 пунктов не предел

Базой для российских фондовых индексов служат экспортёры — именно это и мешает индексам расти, считают аналитики. Санкции, сильный рубль и отказ многих компаний от выплаты дивидендов нивелируют эффект от высоких цен на сырьевые товары. В итоге Индекс Мосбиржи застрял между значениями 2200 и 2500 руб.

В то же время ставки 50 крупнейших банков вернулись к уровням до начала спецоперации — ниже 8%. Скорее всего, данная тенденция будет сохраняться и мы увидим доходность депозитов на уровне 7% или даже 6%. Пока непонятно, насколько сильно происходящее подорвало доверие россиян к фондовому рынку, но если события будут развиваться по сценарию 2020–2021 гг., то снижение доходности депозитов может вновь сподвигнуть многих людей вернуться на биржу.

Хороших идей на рынке сейчас мало, поэтому аналитики отозвали все свои прошлые инвестиционные идеи и создали обновлённую портфельную рекомендацию.

«Норникель»

Аналитики считают ГМК «Норильский никель» (GMKN) «защитной историей» благодаря высокой маржинальности и диверсификации бизнеса.

Аналитики считают ГМК «Норильский никель» (GMKN) «защитной историей» благодаря высокой маржинальности и диверсификации бизнеса.

Компания имеет сильные позиции на рынке, занимая первое место в мире по производству палладия и никеля. Кроме того, «Норникель» добывает платину и платиноиды, медь, серебро и золото. Отключить такого гиганта от рынка будет катастрофой мирового масштаба.

И если ещё до спецоперации, на фоне которой на Россию были наложены санкции, в мире прогнозировался дефицит многих добываемых «Норникелем» металлов, то сейчас ситуация осложняется токсичностью российского сырья и логистическими сложностями, что ещё больше сокращает предложение. Мир одной ногой перешагнул границу полномасштабного мирового кризиса, а это, в свою очередь, может привести к снижению потребления сырья. Мы уже видим глобальное изменение приоритетов в энергетической сфере в пользу менее экологичных технологий.

При этом бизнес «Норникеля» хорошо диверсифицирован, что в совокупности со слабеющим рублём и отсутствием прямых санкций против компании поможет увеличить её прибыль и позволит произвести выплату щедрых дивидендов. Однако на текущий момент рубль силён как никогда и никакие интервенции регулятора не могут поставить его на место. Сейчас это не столь большая проблема, но если рубль и дальше будет торговаться на таких уровнях, то экономику многих компаний и всей страны ждут тяжёлые времена.

Сильный рубль может быть выгоден для «Норникеля», если только компания начнёт снижать долговую нагрузку, которая эквивалентна 759,7 млрд руб. При этом 99% долга номинировано в валюте и более половины имеет плавающую процентную ставку, что не очень выгодно в условиях ужесточения политик мировых центробанков. А значит, стоимость долга будет увеличиваться по мере роста инфляции.

Несмотря на высокие риски, «Норникель» можно смело считать защитным инструментом, так как бумаги компании снизились всего на 11% по сравнению с рынком, который упал на 40%. Именно поэтому можно разбавить свои портфели акциями компании. К тому же дивидендная доходность «Норникеля» выше уровня ставок по депозитам.

С технической точки зрения акции компании подбираются к значимой зоне покупок — 18 500–18 600 руб., от которой и стоит приобрести часть планируемого объёма. Также интересной может стать зона 14 800–15 000 руб.

Динамика изменения стоимости акций «Норникеля», 2015 — 2022. Источник: сайт Мосбиржи

«Газпром»

В одном из прошлых обзоров мы обсуждали, что «Газпром» (GAZP) подходит к сильному сопротивлению и «доспецоперационным» уровням. Покупать его от тех отметок было опасно, в итоге акции компании развернулись вблизи уровня сопротивления. Но аналитики считают, что преддивидендное ралли ещё впереди и акции наверстают упущенный рост.

Ранее совет директоров «Газпрома» рекомендовал выплатить 52,53 руб. на акцию, что на текущий момент стремится к 20% дивидендной доходности. Это стало рекордным значением за всю историю корпорации, причём как по размеру дивиденда, так и по доходности.

Однако риски для «Газпрома» нарастают из-за большого влияния политики на бизнес. В СМИ всё чаще звучат заголовки об эмбарго газа из России. Ряд стран уже отказался от трубопроводного газа, что пока не критично для компании из-за высоких цен на голубое топливо. Фокус покупателей начал смещаться в сторону СПГ. Это может значительно снизить продажи компании. Хотя заменить российский газ будет непросто, так как его доля на европейском рынке составляет 32%, что эквивалентно 80–240 млрд м3.

Кроме того, «Газпром» не сможет быстро перенаправить потоки на восток, так как «Сила Сибири — 2» не будет построена раньше 2026–2027 гг., а её мощность едва ли превзойдёт 40–50% от объёмов, поставляемых в Европу. Поэтому в случае газового эмбарго «народному достоянию» придётся туго. В данном случае наиболее интересной идеей выглядит «НОВАТЭК», который мы обсуждали в прошлом обзоре.

Хотя дивидендный фактор может стать ключевым сейчас, на закрытие дивидендного гэпа может потребоваться не один месяц.

С технической точки зрения акции компании снижаются после мощного движения. Хорошей точкой входа для тех, кто готов подождать, может стать уровень 256,4 руб. за акцию.

Динамика изменения стоимости акций «Газпрома», октябрь 2020 — май 2022.

«МТС»

Аналитики рекомендуют покупать акции «МТС» (MTSS), рассчитывая на то, что компании и дальше удастся сохранять высокие темпы роста выручки. Кроме того, приятным бонусом может стать дивидендная доходность на уровне 13%.

Акции «МТС» уже долгие годы являются квазиоблигацией для инвесторов. Популярность акций то растёт, то падает, в зависимости от размера ключевой ставки и уровня инфляции.

Сейчас, на фоне снижения ключевой ставки и стабилизации инфляции, а также из-за объявления неожиданно высоких дивидендов, акции компании вновь стали популярны. Но «МТС» — это не только дивидендная фишка, это ещё и мультисервисная цифровая платформа и оператор связи.

Рынок мобильного интернета и телефонии, а также рынок домашнего интернета и телевидения уже насыщен — найти точки роста в нём сложно. Поэтому компания также разрабатывает IT-решения для бизнеса, активно использует искусственный интеллект и движется в сторону развития 5G, что сейчас очень востребовано, особенно в свете ухода западных компаний. «МТС» активно развивает облачные сервисы и является вторым по объёму бизнесом в России, работающим в данном направлении.

Негативным фактором является только отсутствие российских комплектующих и оборудования. В частности, «Ростех» ещё только разрабатывает базовые станции 5G, а их выпуск планируется в 2024 г. До этого «МТС» придётся искать пути обхода санкций для покупок необходимого оборудования, что может значительно увеличить расходы и снизить размер дивидендов.

С технической точки зрения акции компании в конце прошлой недели подошли к «доспецоперационному» уровню, что создаёт угрозу для них. При этом ближайшее сильное сопротивление находится на уровне 307,25 руб. за бумагу, а промежуточное — в зоне 285–290 руб. Несмотря на сильные позиции компании, покупать акции телекома сейчас опасно, поэтому следует дождаться отката.

Динамика изменения стоимости акций «МТС», октябрь 2020 — май 2022. Источник: сайт Мосбиржи

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба