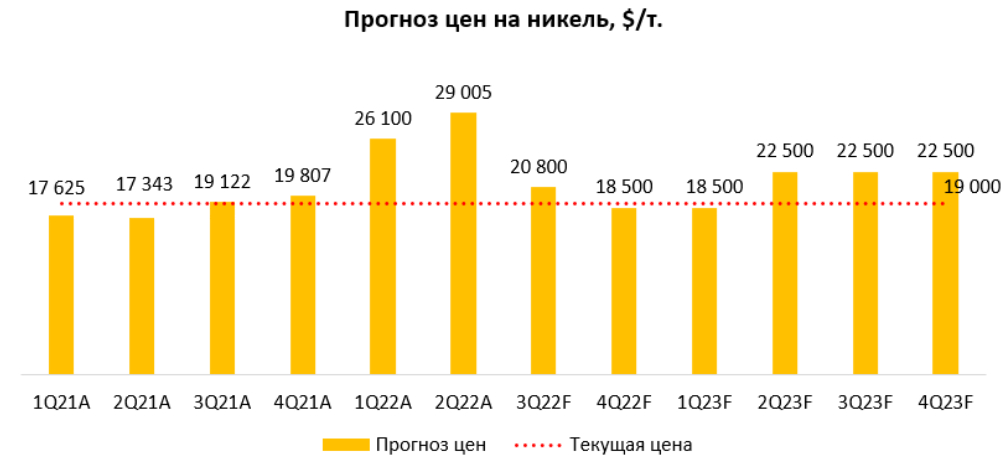

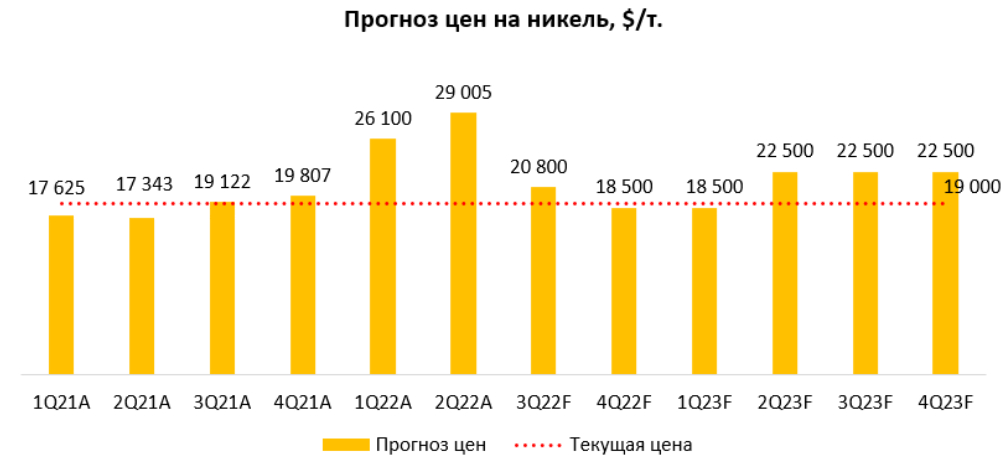

Никель является одним из основных металлов, который нужен для перехода в зеленую экономику. По нашим ожиданиям, дефицит высококачественного никеля в среднесрочной перспективе и рекордно низкие запасы никеля поддержат высокие цены на никель (20 000–22 000 $/т.). Однако, в краткосрочной перспективе в 4 кв. 22 г. — 1 кв. 23 г. есть большая вероятность коррекции многих металлов, в том числе никеля, из-за ожидаемой нами мировой рецессии. В таком случае цены на никель могут снизиться до верхнего уровня кривой затрат ~ 17 500- 18 500 $/т.

Основные тезисы:

Основной драйвер спроса на никель – зеленая экономика

Рыночный баланс никеля класса 1 будет находиться в дефиците за счет бурного роста электрокаров

Ожидаем коррекции в ценах никеля в условии рецессии и роста цен в среднесрочной и долгосрочной перспективе

Классификация никеля

Рафинированный никель можно разделить на класс 1, класс 2 и другие химические вещества, содержащие никель. Никель класса 2 в основном используется при производстве нержавеющей стали. А для аккумуляторов требуется высокой чистоты никель, который можно получить при помощи растворения никеля класса 1 или химикатов на основе никеля: NMC (никель-марганец-кобаль) или NCA (никель-кобальт-алюминий). Основной потребитель никеля – производители нержавеющей стали.

По итогам 2021 г. ~70% спроса на никель cформировали производители нержавеющей стали. В большей мере она используется в следующих отраслях: машиностроение (23%), нефтехимия (22%), производство труб и металлических изделий (13% и 12% соответственно). Оставшаяся часть приходится на транспорт, украшения, бытовую технику и другое.

Главный драйвер будущего спроса на никель – зеленая экономика

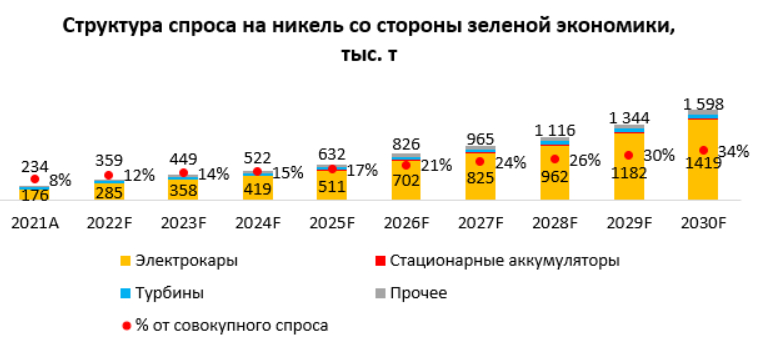

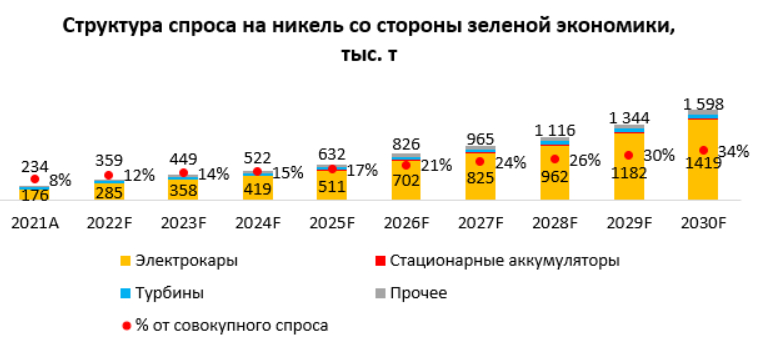

~8% спроса на никель обеспечивает зеленая экономика (234 тыс. т по итогам 2021 г.), из которых большая часть приходится на электрокары (176 тыс. т.), а остальная часть — на стационарные аккумуляторы (5 тыс. т.), турбины (35 тыс. т) и прочее (18 тыс. т.).

По оценкам Goldman Sachs, главным источником будущего роста спроса на никель станет зеленая экономика, в основном электрокары. Так, к 2025 г. ожидается, что спрос на никель со стороны зеленой экономики вырастет в 2.2 раза до ~522 тыс. т., из которых электрокары займут 419 тыс. т. А в долгосрочной перспективе к 2030 г. спрос со стороны зеленой экономики с текущих уровней может вырасти в 6-7 раз до 1 598 тыс. т.

В результате этого зеленая экономика будет формировать ~ 30–35% совокупного спроса на никель в 2030 г.

Отметим, что эффект спроса на никелевые аккумуляторы для электромобилей активно набирает обороты. За последние 2 года резко увеличилось проникновение электрокаров на автомобильный рынок. С 2019 по 2021 г. продажи электрических автомобилей выросли более чем в 2.5 раза, с 2.1 млн шт. до 6.2 млн шт. Ожидается, что тенденция к ускорению сохранится. К 2023 г. продажи электрокаров могут составить 14 млн шт., а к 2025 г. – 20–21 млн шт. Это и будет формировать основной спрос на никель класса 1.

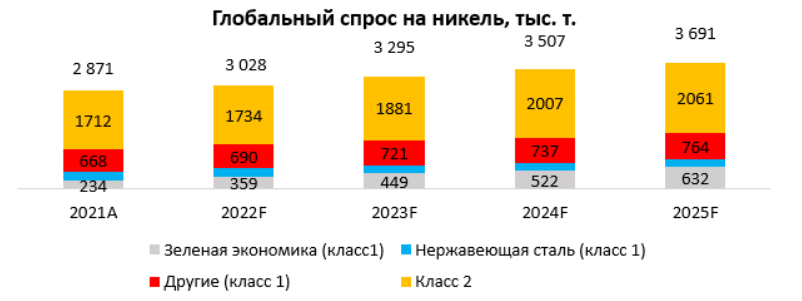

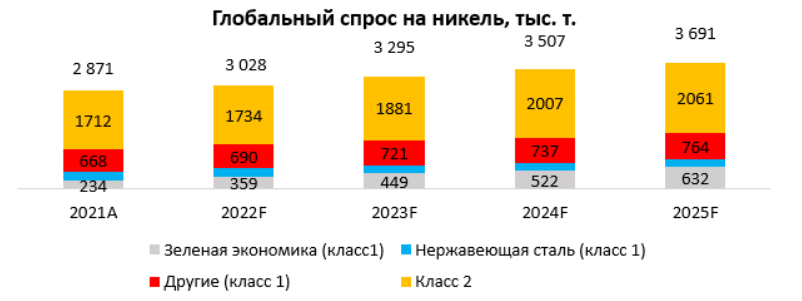

Ожидается, что спрос на никель класса 1 будет расти в среднем на 8–10% до 2025 г., а к 2025 г. спрос может составить 1 600 – 1 650 тыс. т. (+41% с 2021 г.) по мере того, как страны будут приближаться к поэтапному отказу автомобилей с ДВС в пользу электрокаров.

Среднегодовой рост спроса со стороны никеля класса 2 (преимущественно нержавеющая сталь) составит ~3% до 2025 г., что эквивалентно 2 060-2 070 тыс. т по итогам 2025 г. Около 85% будущего роста производства нержавеющей стали, по прогнозам Goldman Sachs, придется на Китай и Индонезию, которые используют в основном никель класса 2 (высокосортный NPI), поскольку он примерно на 20% дешевле, чем использование рафинированного никеля или лома.

В целом ожидается, что спрос на никель к 2025 г. вырастет до 3 691 тыс. т (+29% с 2021 г.).

Производство никеля будет расти в основном за счет класса 2 в Индонезии

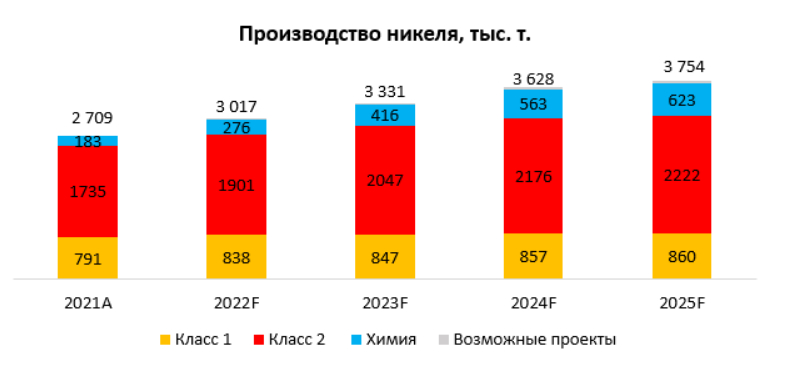

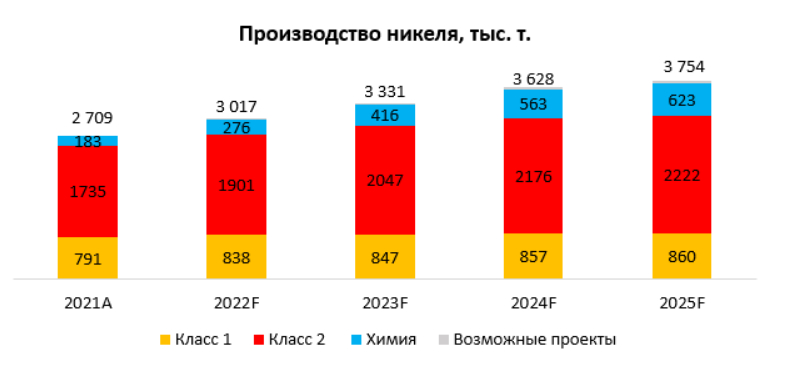

Ожидается, что рост производства никеля класса 1, который нужен для производства аккумуляторов, составит 8.7% до 860 тыс. т к 2025 г. В основном рост производства никеля будет реализовываться за счет класса 2, преимущественно в Индонезии. Производство никеля класса 2 может составить 2 222 тыс. т к 2025 г. (+28.1% с 2021 г.). Общее производство никеля к 2025 г. вырастет до 3 754 тыс. т. (+38% к 2021 г.).

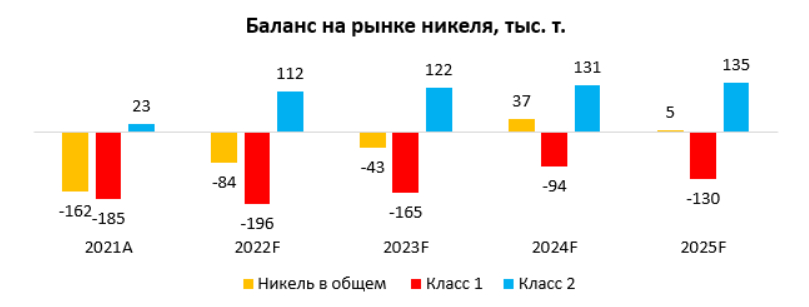

Рынок никеля класса 2 будет в профиците, когда класса 1 – в дефиците

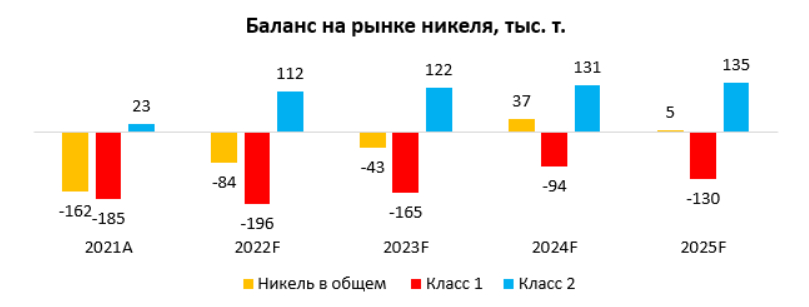

В среднесрочной перспективе ожидается дефицит на рынке никеля класса 1, в основном за счет бурного роста электрокаров, и профицитный рынок никеля класса 2 из-за увеличения производства грязного никеля в Индонезии. При этом за счет высоких темпов производства в Индонезии общий баланс никеля, по оценкам Goldman Sachs, станет профицитным к 2024–2025 г. (37 и 5 тыс. т. соответственно).

В долгосрочной перспективе, если цены на никель не будут сильно расти, то у участников не будет стимула сильно расширять производство. В совокупности с резким ростом долгосрочного спроса на никель дефицит металла может вырасти до 800–850 тыс. т к 2030 г. Для того, чтобы этого избежать, цены на никель должны устойчиво держаться выше 34 000 $/т. (Оценка Goldman Sachs).

Мы ожидаем снижение цен на никель на краткосрочном горизонте

Многие металлы находятся под давлением из-за вероятной рецессии, никель — не исключение. Мы ждём что пик мировой рецессии придётся на 4 кв. 22 - 1 кв. 23. В результате этого цены на никель во время рецессии, вероятно, будут находиться на верхней кривой издержек, что соответствует уровням ~17 500 — 18 500 $/т.

Однако в среднесрочной перспективе (ближе к середине 2023 г.) мы ждем возобновления роста цен на никель к уровням в 22 500 $/т. из-за рекордно низких запасов и бурного роста спроса со стороны зеленой экономики.

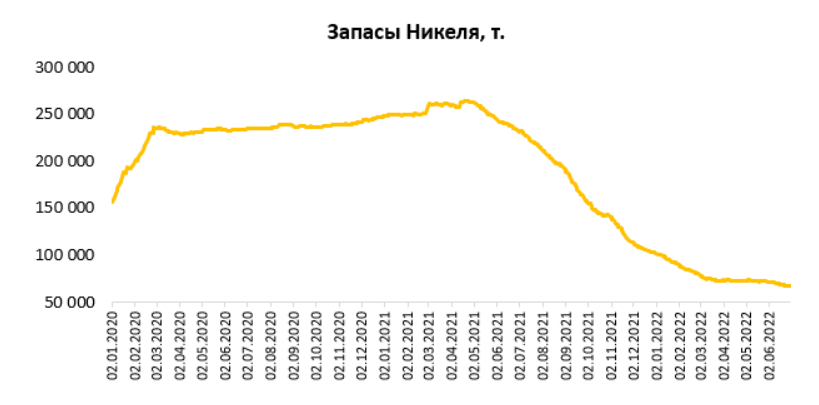

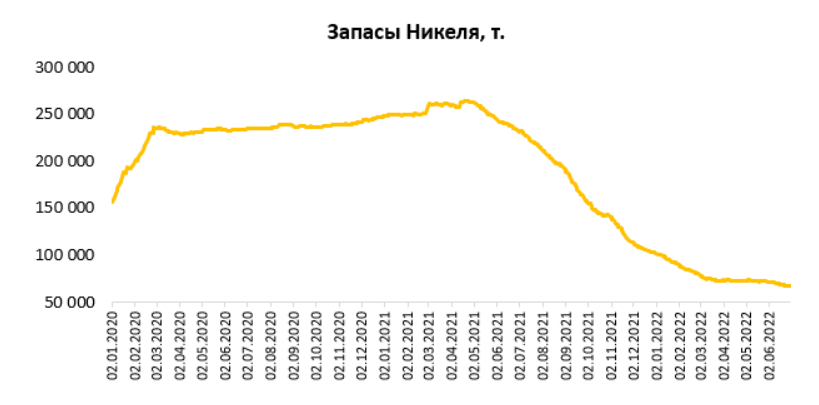

Запасы никеля в условиях его дефицита значительно сократились с 200 тыс. т. (2021 г.) до 67 тыс. т. на конец июня 2022 г. Это поддержит цены никеля в среднесрочной перспективе после прохождения пика мировой рецессии.

роме того, для долгосрочного роста производства никеля после 2025 г. стимулирующая цена никеля должна быть близка к 34 000 $/т. Это также должно поддержать цены на никель после вероятной рецессии. Бенефициаром высоких цен на данный металл в среднесрочной перспективе является ГМК Норникель (MCX:GMKN).

Основные тезисы:

Основной драйвер спроса на никель – зеленая экономика

Рыночный баланс никеля класса 1 будет находиться в дефиците за счет бурного роста электрокаров

Ожидаем коррекции в ценах никеля в условии рецессии и роста цен в среднесрочной и долгосрочной перспективе

Классификация никеля

Рафинированный никель можно разделить на класс 1, класс 2 и другие химические вещества, содержащие никель. Никель класса 2 в основном используется при производстве нержавеющей стали. А для аккумуляторов требуется высокой чистоты никель, который можно получить при помощи растворения никеля класса 1 или химикатов на основе никеля: NMC (никель-марганец-кобаль) или NCA (никель-кобальт-алюминий). Основной потребитель никеля – производители нержавеющей стали.

По итогам 2021 г. ~70% спроса на никель cформировали производители нержавеющей стали. В большей мере она используется в следующих отраслях: машиностроение (23%), нефтехимия (22%), производство труб и металлических изделий (13% и 12% соответственно). Оставшаяся часть приходится на транспорт, украшения, бытовую технику и другое.

Главный драйвер будущего спроса на никель – зеленая экономика

~8% спроса на никель обеспечивает зеленая экономика (234 тыс. т по итогам 2021 г.), из которых большая часть приходится на электрокары (176 тыс. т.), а остальная часть — на стационарные аккумуляторы (5 тыс. т.), турбины (35 тыс. т) и прочее (18 тыс. т.).

По оценкам Goldman Sachs, главным источником будущего роста спроса на никель станет зеленая экономика, в основном электрокары. Так, к 2025 г. ожидается, что спрос на никель со стороны зеленой экономики вырастет в 2.2 раза до ~522 тыс. т., из которых электрокары займут 419 тыс. т. А в долгосрочной перспективе к 2030 г. спрос со стороны зеленой экономики с текущих уровней может вырасти в 6-7 раз до 1 598 тыс. т.

В результате этого зеленая экономика будет формировать ~ 30–35% совокупного спроса на никель в 2030 г.

Отметим, что эффект спроса на никелевые аккумуляторы для электромобилей активно набирает обороты. За последние 2 года резко увеличилось проникновение электрокаров на автомобильный рынок. С 2019 по 2021 г. продажи электрических автомобилей выросли более чем в 2.5 раза, с 2.1 млн шт. до 6.2 млн шт. Ожидается, что тенденция к ускорению сохранится. К 2023 г. продажи электрокаров могут составить 14 млн шт., а к 2025 г. – 20–21 млн шт. Это и будет формировать основной спрос на никель класса 1.

Ожидается, что спрос на никель класса 1 будет расти в среднем на 8–10% до 2025 г., а к 2025 г. спрос может составить 1 600 – 1 650 тыс. т. (+41% с 2021 г.) по мере того, как страны будут приближаться к поэтапному отказу автомобилей с ДВС в пользу электрокаров.

Среднегодовой рост спроса со стороны никеля класса 2 (преимущественно нержавеющая сталь) составит ~3% до 2025 г., что эквивалентно 2 060-2 070 тыс. т по итогам 2025 г. Около 85% будущего роста производства нержавеющей стали, по прогнозам Goldman Sachs, придется на Китай и Индонезию, которые используют в основном никель класса 2 (высокосортный NPI), поскольку он примерно на 20% дешевле, чем использование рафинированного никеля или лома.

В целом ожидается, что спрос на никель к 2025 г. вырастет до 3 691 тыс. т (+29% с 2021 г.).

Производство никеля будет расти в основном за счет класса 2 в Индонезии

Ожидается, что рост производства никеля класса 1, который нужен для производства аккумуляторов, составит 8.7% до 860 тыс. т к 2025 г. В основном рост производства никеля будет реализовываться за счет класса 2, преимущественно в Индонезии. Производство никеля класса 2 может составить 2 222 тыс. т к 2025 г. (+28.1% с 2021 г.). Общее производство никеля к 2025 г. вырастет до 3 754 тыс. т. (+38% к 2021 г.).

Рынок никеля класса 2 будет в профиците, когда класса 1 – в дефиците

В среднесрочной перспективе ожидается дефицит на рынке никеля класса 1, в основном за счет бурного роста электрокаров, и профицитный рынок никеля класса 2 из-за увеличения производства грязного никеля в Индонезии. При этом за счет высоких темпов производства в Индонезии общий баланс никеля, по оценкам Goldman Sachs, станет профицитным к 2024–2025 г. (37 и 5 тыс. т. соответственно).

В долгосрочной перспективе, если цены на никель не будут сильно расти, то у участников не будет стимула сильно расширять производство. В совокупности с резким ростом долгосрочного спроса на никель дефицит металла может вырасти до 800–850 тыс. т к 2030 г. Для того, чтобы этого избежать, цены на никель должны устойчиво держаться выше 34 000 $/т. (Оценка Goldman Sachs).

Мы ожидаем снижение цен на никель на краткосрочном горизонте

Многие металлы находятся под давлением из-за вероятной рецессии, никель — не исключение. Мы ждём что пик мировой рецессии придётся на 4 кв. 22 - 1 кв. 23. В результате этого цены на никель во время рецессии, вероятно, будут находиться на верхней кривой издержек, что соответствует уровням ~17 500 — 18 500 $/т.

Однако в среднесрочной перспективе (ближе к середине 2023 г.) мы ждем возобновления роста цен на никель к уровням в 22 500 $/т. из-за рекордно низких запасов и бурного роста спроса со стороны зеленой экономики.

Запасы никеля в условиях его дефицита значительно сократились с 200 тыс. т. (2021 г.) до 67 тыс. т. на конец июня 2022 г. Это поддержит цены никеля в среднесрочной перспективе после прохождения пика мировой рецессии.

роме того, для долгосрочного роста производства никеля после 2025 г. стимулирующая цена никеля должна быть близка к 34 000 $/т. Это также должно поддержать цены на никель после вероятной рецессии. Бенефициаром высоких цен на данный металл в среднесрочной перспективе является ГМК Норникель (MCX:GMKN).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба