21 июля 2022 | Алроса

Начинаю подробный обзор алмазной отрасли и АЛРОСА.

Здесь, так же как и в обзорах РусАла (1 и 2 части) предлагаю разделить свой труд на несколько частей. Материала достаточно много, прилично ушло времени на ознакомление с текущей ситуацией в отрасли, ее основными тенденциями, рисками. В первой части расскажу в целом про алмазную отрасль, как, где и кем добывается, как устроен мировой рынок алмазов.

Структура отрасли

Алмазно-бриллиантовое производство делится на 3 основных стадии:

добыча (upstream),

обработка и изготовление ювелирных украшений (midstream)

продажа, ритейл (downstream)

Добыча (upstream)

Добыча алмазного сырья географически сосредоточена в странах Африки, России, Австралии и Канаде.

Добыча алмазов — самая высокомаржинальная часть алмазного бизнеса, именно на этой ступени формируется значительная часть будущей стоимости драгоценных камней.

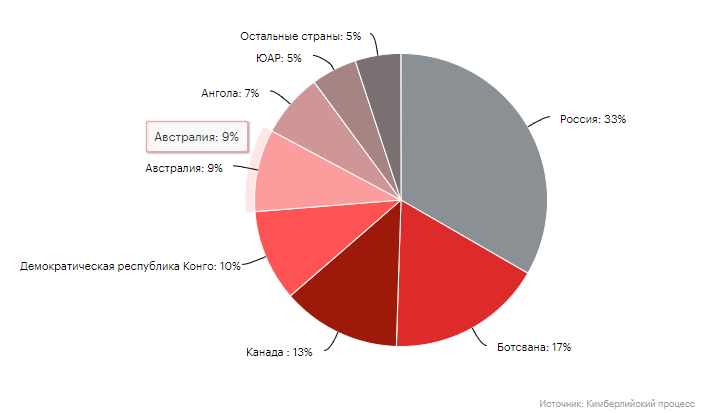

Основной объем мировой алмазодобычи сконцентрирован в 9 странах, доля которых от общемирового производства составляет практически 100% (98%)

Крупнейшими мировыми производителями природных алмазов являются Россия, Ботсвана,Канада и ДР Конго суммарно обеспечивающие свыше 73% мировой добычи алмазов. Довольно весомые доли также у Австралии, ЮАР и Анголы, есть залежи в Намибии и Зимбабве

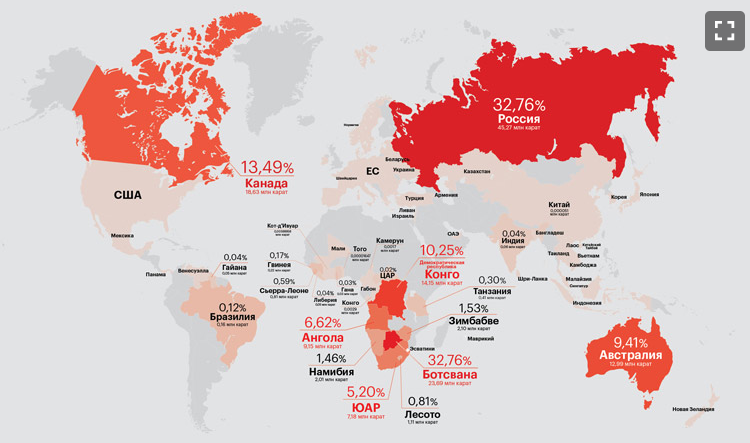

Кому удобнее смотреть основных добытчиков алмазов на карте мира, вот неплохая и подробная карта

Россия занимает первое место в мире по объемам и стоимости добываемых алмазов. Компания «АЛРОСА» добывает 93% от всей добычи алмазов в РФ в натуральном выражении, и является одним из мировых лидеров алмазодобывающей промышленности наравне с De Beers.

В основных странах-производителях алмазов добыча осуществляется крупными горнодобывающими компаниями, за исключением Зимбабве и ДРК Конго, в которых разработка алмазных месторождений ведется в основном "мелкими игроками отрасли"

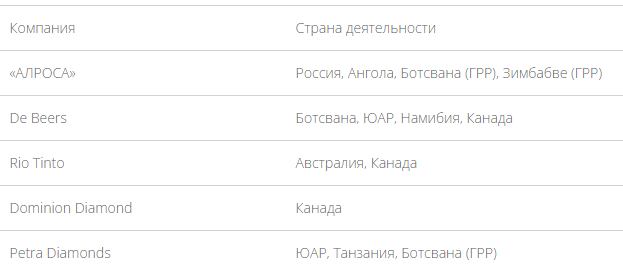

Лидеры отрасли и их география деятельности:

Отрасль очень капиталоемкая, требует больших инвестиций, в связи с чем игроков в отрасли не так много. Около 2/3 всех добываемых сегодня алмазов в мире производятся шестью крупнейшими компаниями (Алроса, De Beers, Rio Tinto, Arctic Canadian Diamond, Petra Diamonds, Dominion Diamond)

Крупнейшими компаниями по добыче алмазов в каратах в прошлом году стали:

Алроса (27,9%),

De Beers (27,8%),

Arctic Canadian Diamond (3,9%)

Rio Tinto (3,3%),

Petra Diamonds (3%)

Mountain Province (2,8%).

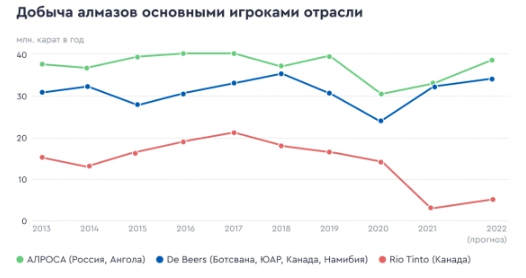

Любопытная инфографика добычи алмазов крупнейшими Компании отрасли в разрезе последних 10 лет:

Основной объем мировой алмазодобычи сконцентрирован в крупных коренных месторождениях, обеспечивающих около 80% мирового производства алмазов. Остальное производство (около 20%) сосредоточено в россыпных месторождениях, главные из которых находятся в ДР Конго и Зимбабве.

В России добыча с россыпных месторождений составляет только порядка 5%-7%, остальные 95% приходятся на коренные месторождения.

Стоит отметить, что россыпные месторождения алмазов дают наибольшее количество камней ювелирного и полу ювелирного качества.

С коренных месторождений добыча идет открытым (в карьерах)

и закрытым (в шахтах) способами. Подземный способ является более затратным и опасным

В производственные процессы на стадии добычи алмазного сырья АЛРОСА вдаваться не буду. Для общего понимания достаточно знать, что добытая различными способами руда (открытым, закрытым, на россыпях) отправляется на горно-обогатительные комбинаты (ГОКи), где она обрабатывается и обогащается различными способами и методиками. Выделенные из руды алмазы поступают в цех окончательной доводки, где они чистятся, рассеиваются, сортируются и упаковываются.

Алмазы, добытые на месторождениях, подразделяются по качественным характеристикам на две категории: ювелирные и технические.

1) технические алмазы — ископаемые более низкого качества, применяются в промышленных целях (производство сверл, пил и абразивных порошков)

2) ювелирные алмазы — высококачественное сырье, используется при изготовлении ювелирных украшений с бриллиантами

Технические алмазы занимают существенную долю в объеме добываемых камней (порядка 30%), а с полу ювелирными и вовсе 85%, но их стоимость в разы ниже ювелирных камней.

Вся алмазодобывающая отрасль формируют большую часть своей прибыли именно за счет ювелирных камней. На долю технических алмазов у АЛРОСА приходится всего до 5% выручки.

Ювелирные алмазы — товар высокомаржинальный, но нестандартный, в отрасли отсутствует единый метод и подход в ценообразовании.

Необработанные алмазы ювелирного качества перед продажей проходят сортировку по размеру, цвету, качеству и форме, а затем продаются покупателям. Ценность камня зависит от таких факторов как каратность, цвет, чистота, "родословная".

В отрасли есть такое жесткое понятие, как "кровавые алмазы".

"Кровавые алмазы" это камни, добытые на территории ведения военных действий, деньги от продажи таких камней идут на вооружение, спонсирование нелегальных организаций. Такие камни на законодательном уровне никто в мире официально не продает, они запрещены к огранке и транспортировке.

Список стран и территорий, откуда покупка алмазов запрещена периодически меняется, но все они располагаются в Африке. Вполне логично, что есть "серый рынок", который ранее вел в Азию, а точнее Индию, где всегда находились небольшие игроки отрасли, готовые покупать их и превращать в качественные бриллианты, ввиду отсутствия зачастую всех необходимых сертификатов происхождения камней, большинство из них и оседало в Азии, где расходились по более дешевой цене среди местного населения. В настоящий момент, процветавший ранее "сегмент кровавых алмазов" достаточно сильно был "купирован", этих камней на официальных рынках практически не осталось.

После продажи природных необработанных ювелирных алмазов они поступают на гранильные предприятия, где из них посредством огранки и полировки изготавливают бриллианты, которые затем используются для производства ювелирных изделий.

Российские алмазы одни из самых популярных в мире, поскольку:

- в России наиболее часто встречаются алмазы правильной формы, что позволяет получать преимущество при изготовлении алмазов идеальных пропорций;

- у российских алмазов лучшие цветовые характеристики;

- российские алмазы наиболее удобны в обработке.

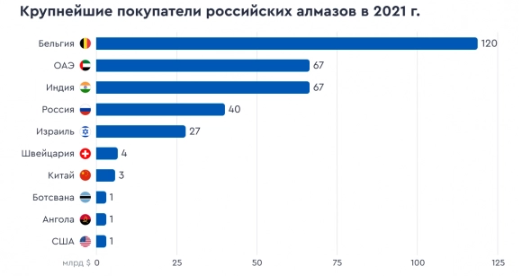

По прошлому году, основным покупателем наших алмазов стала Бельгия с ее знаменитой алмазной биржей в Антверпене. Также ключевыми покупателями российского алмазного сырья стали ОАЭ, Индия и Израиль со своими биржами в Дубае, Мумбаи и Рамат-Гане

Обработка и изготовление ювелирных украшений (Midstream)

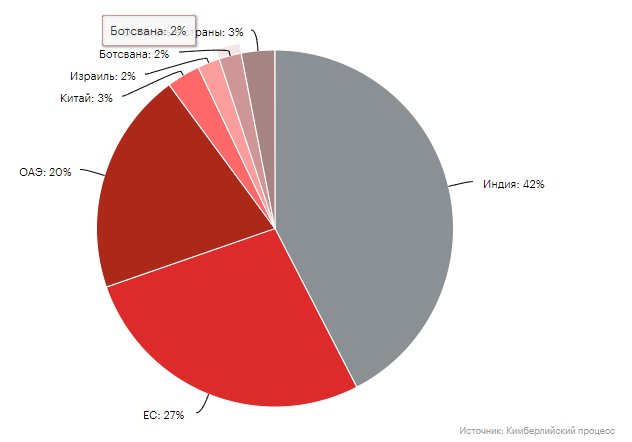

Стадия включает в себя огранку алмазов и изготовление ювелирных изделий. На данном уровне действует огромный монополист в лице Индии, на ее долю ранее приходилось около 90% мирового импорта неограненных алмазов и до 75% экспорта обработанных камней.

Цифры были шокирующие, 9 из 10 бриллиантов в мире, рождались ранее именно в жаркой Индии.

Существенный слом в структуре импорта алмазов произошел в 2018 году, начавшись из-за проблем с доступом к финансированию индийских огранщиков после скандала о мошенничестве крупной ювелирной компании с банковскими операциями. На индийских огранщиков, значительно зависящих от внешнего финансирования, это повлияло крайне негативно. На следующие год уже индийская таможенная служба ввела повышенные требования относительно раскрытия информации о ввозимых алмазах: теперь для беспрепятственного ввоза алмазного сырья требуется раскрывать информацию о стране происхождения каждого камня, его размере, форме, типе, цвете и т.д. Новые требования накладывали на огранщиков огромные издержки, опись ввозимых алмазов затягивала процесс на недели и месяцы, значительно осложнился и был минимизирован импорт "кровавых алмазов" из Африки, Индия стремительно начала терять рынок, уступив его крупным Компаниям из Европы и Арабских эмиратов, активизировался в этом направлении и Китай. Текущая доля Индийского импорта в мирового объеме снизилась до 42%

Midstream характеризуется малой маржой — в среднем 1-3% и существенной конкуренцией (около 5000 игроков в сегменте) небольших, преимущественно индийских Компаний.

В последние годы данный сегмент существенно меняется, низкая маржа и рентабельность огранного бизнеса "вымывает" с рынка наименее эффективных участников, начался процесс консолидации отрасли, более крупные игроки скупают мелких.

Важной особенностью стадии midstream является сезонность, огранщики традиционно наращивают запасы алмазного сырья в начале каждого года. При этом сезонный спрос на алмазы тем сильнее, чем выше были продажи бриллиантовых украшений на рождественские праздники и Китайский Новый год.

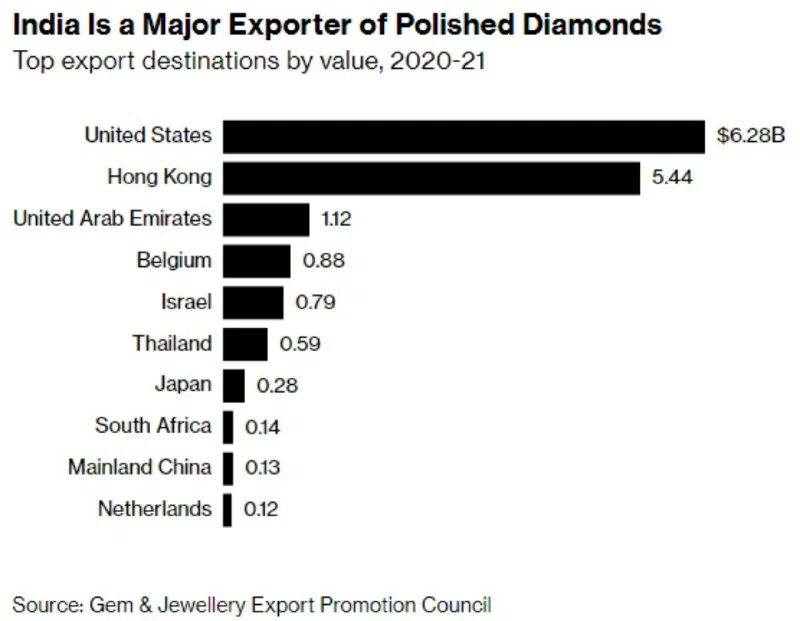

Если посмотреть на структуру экспорта, уже ограненных и отполированных камней из Индии, здесь только 2 глобальных мэйджора: США и Гонконг, именно туда идет весь сбыт с индийского рынка, постепенно набирают обороты Арабские эмираты. Довольно неожиданно, но совсем небольшие доли рынка у традиционных алмазных бирж и бриллиантовых импортеров в Бельгии, Израиле и Таиланде.

С точки зрения инвестиций, все технологические аспекты огранки и полировки алмазов особого значения не имеют. Практически все Компании на рынке работают по схеме "добыли необработанные алмазы-продали". Если кому интересно,как алмазы превращаются в бриллианты, вот неплохая статья на эту тему на Пикабу.

Регулирование рынка алмазов

Рынок алмазов, начиная от добычи и до реализации конечным покупателям, (простым гражданам) является достаточно прозрачным и тщательно регулируемым.

Основное направление регулирования алмазного рынка, родилось вокруг защиты сектора от «кровавых алмазов», добытых в Анголе, Сьерра-Леоне, Либерии, Кот-д’Ивуаре и др.стран Африки.

На международном уровне регулирование осуществляется за счет Кимберлийского процесса- международной схемы сертификации алмазов, созданной в 2003 году для противодействия незаконной добыче алмазов и финансированию за счет добытых алмазов повстанческих группировок.

В настоящий момент в Кимберлийском процессе принимают участие 56 стран, суммарно производящие 99,8% алмазов.

Участники Кимберлийского процесса обязуются соблюдать набор требований относительно контроля производимых алмазов и обмена статистическими данными внутри Кимберлийского процесса, а также торговать только со странами-членами Кимберлийского процесса, выполняющими минимальный набор требований.

Другое направление регулирования это маркировка синтетических алмазов. В рамках Кимберлийского процесса также ведется разработка практики маркировки всех произведенных внутри стран-участниц синтетических камней. Подобная практика поможет снизить асимметрию информации и защитить рынок природных алмазов от искусственных подделок.

В России с 1 марта 2-22г. действует система обязательной маркировки драгоценных камней.(ГИИС ДМДК). В обязательном порядке маркируются те камни, которые по закону считаются драгоценными: природные алмазы, изумруды, рубины, сапфиры и александриты, природный жемчуг в сыром и обработанном виде, уникальные янтарные образования: образцы массой более килограмма, фантазийной формы с включениями флоры и фауны размером более 1 см. Все прочие камни маркировке не подлежат, ими можно торговать свободно.

Система позволяет проследить путь драгоценного камня с момента добычи до продажи, в том числе в составе ювелирного изделия.

В этой системе регистрируются все: добытчики, обработчики, ювелиры и розничные продавцы ювелирных изделий.

В общих чертах, система работает по следующей схеме:

Драгоценные камни добывают из земли. Добытчик собирает партию из камней, добытых за сутки/неделю и вносит информацию об этой партии в ГИИС ДМДК — она сразу получает уникальный идентификационный номер партии.

Камни отправляют на переработку. Любое их движение фиксируют в ГИИС ДМДК: кому и сколько передано, сколько переработано.

После обработки камни передаются ювелирам для огранки и вставки в изделия. Это тоже отображается в ГИИС ДМДК.

Когда партия попадает в ювелирные изделия, у каждого изделия появляется свой код. Он связан с кодом партии, так что в системе можно проследить, какие именно камни и откуда попали в конкретное изделие.

Официальная покупка ювелирного изделия из камней, позволяет полностью отследить путь каждого драгоценного камня от добычи до продажи отдельно или в составе изделия. При этом никакую физическую маркировку на камни наносить необязательно. В отличие от ювелирных изделий, ярлыков с кодом у них тоже нет — код есть только у конкретной партии, и он зафиксирован в системе.

Таким образом полностью запрещено любое движение драгоценных камней, у которых нет уникального идентификационного номера партии. Такие камни нельзя продавать и покупать. Использовать драгоценные камни без маркировки в ювелирных изделиях тоже нельзя.

Я специально подробно остановился на этот моменте, так как он теперь полностью делает прозрачным путь российских алмазов от шахты в Якутии до прилавка бутика в Нью-Йорке или Париже. Этот момент очень важен с точки зрения сбыта алмазной продукции в текущем санкционном режиме, применяемом к России и АЛРОСА в частности.

На этом пожалуй и закончу первую часть. Во второй части обзора поговорим про сегмент продажи/ритейла алмазной продукции (downstream), ценовые бенчмарки, тенденции в отрасли и будущие перспективы и тренды, рынок синтетических алмазов, как себя чувствует отрасль после жестких событий пандемии COVID-19, сильно повлиявшую на отрасль, санкционное давление на Российские алмазы в текущее время. Ну а в заключительной уже конкретно поговорим про АЛРОСА, ее Бизнес и ее потенциальную инвестиционную привлекательность.

Если понравился обзор, подписывайтесь на канал на удобных для Вас площадках, делайте репосты, оставляйте комментарии и реакции, свои пожелания и предложения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба