8 августа 2022 investing.com Романюк Роман

Уоррен Баффет уже не первый месяц “взрывает” новостные сводки агрессивными покупками акций Occidental Petroleum (NYSE:OXY). Оракул из Омахи владеет примерно 19% всей компании. Он делает ставку на долгосрочные высокие цены на нефть и качество нефтяного месторождения Пермского бассейна в Техасе.

Тут мы опоздали — Уоррен так "распампил" бумагу, что она с начала года прибавила уже более 100%. Но рано расстраиваться, есть подобные бумаги, которые позволят вам заработать на высоких ценах нефти.

Давайте для начала обсудим, какие же факторы будут толкать нефтяные компании наверх.

1. Ограниченные поставки и стабильный спрос

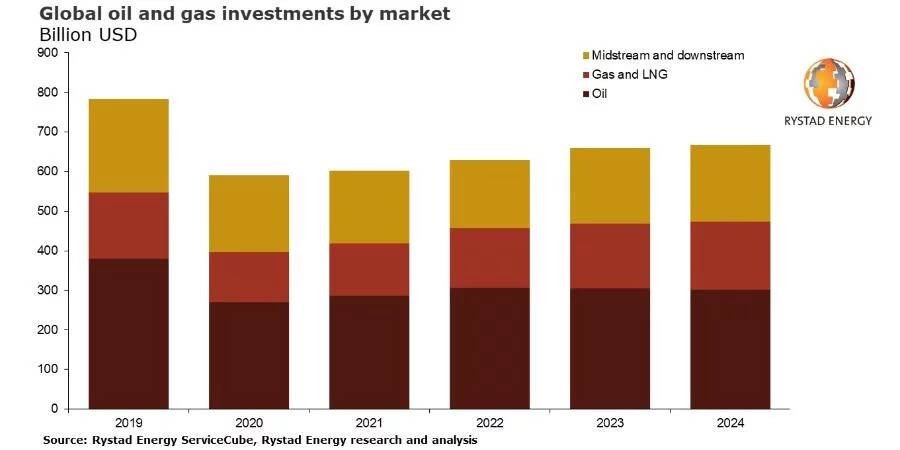

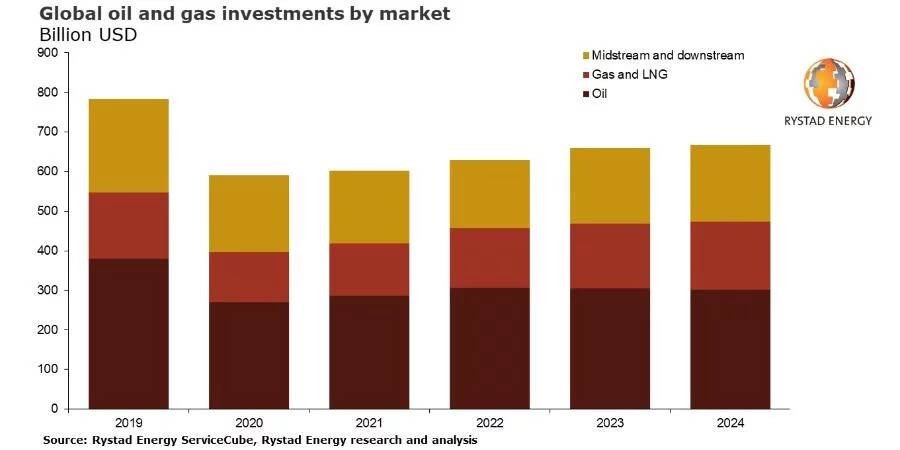

Энергетическая отрасль сохраняет сильные фундаментальные показатели. Все благодаря дефициту предложения и сохранившемуся спросу. Инвестиции в разведку и добычу значительно снизились за последние 5+ лет. А в ближайшие годы мы вряд ли достигнем даже уровня 2019 года.

После обвала цен на нефть в 2015 году ОПЕК+ осознала, что поддержание избыточного предложения совершенно не в их интересах. Обратите внимание, насколько аккуратно организация повышает добычу “черного золота”.

Вопреки тому, что говорят нам политики, увеличение добычи нельзя заказать онлайн доставкой на дом :) Для создания профицита требуются миллиарды долларов инвестиций и несколько лет.

Эксперты сходятся во мнении, что дефицит предложения нефтепродуктов в ближайшее время не исчезнет, и предусмотрительные инвесторы, такие как Уоррен Баффет, прекрасно это понимают. Добыча нефти в США остается ниже допандемийного уровня, а баланс спроса и предложения останется благоприятным для отрасли, несмотря на опасения по поводу рецессии.

2. Очень благоприятные оценки

Цены на нефть отошли от своих максимумов, и Уолл-стрит прогнозирует определенное падение спроса из-за давления рецессии. Энергетический сектор очень прилично вырос с начала 2022 года и стал самым растущим на американском рынке. Это даже прекрасно видно на графике самой OXY, в сравнении с индексом.

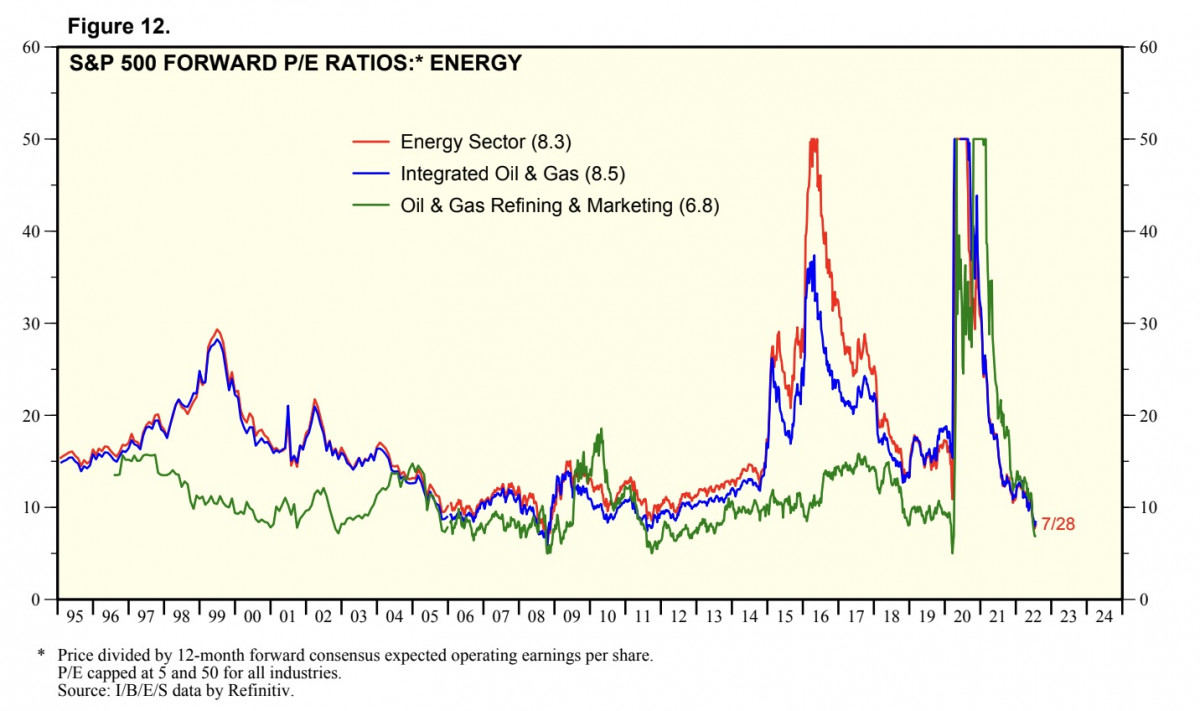

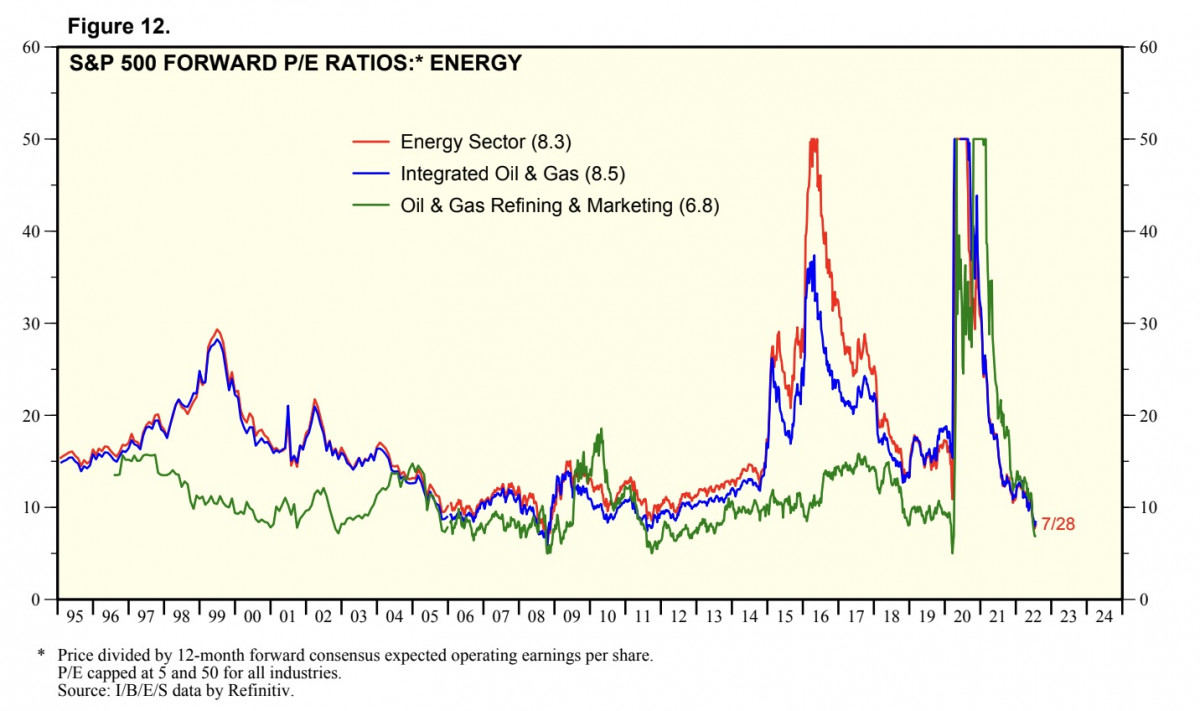

Но это не отменяет того факта, что весь сектор Energy торгуется с исторически низкими мультипликаторами.

Судя по всему, Баффет признает долгосрочную ценность этой отрасли и активно загружает ее в свой портфель.

3. Свободный денежный поток

Благодаря высоким ценам на сырье, такие компании, как OXY, генерируют огромное количество cash flow. Это выгодно инвесторам, поскольку энергетические компании США сокращают долг и увеличивают резервы. Это позволяет им платить щедрые дивиденды и проводить активные байбеки.

В моем личном портфеле тщательно отобраны ценные бумаги энергетического сектора, которые отдают приоритет созданию акционерной стоимости. А один их главных факторов – отсутствие большой волатильности, связанной с изменением цен на сырьевые товары. Поставки углеводородов, вероятно, останутся ограниченными в будущем, а цены на них будут расти.

Хочу обратить ваше внимание на компанию с дивидендной доходностью 6,3% годовых, которая может помочь заработать на этом “энергетическом хайпе”.

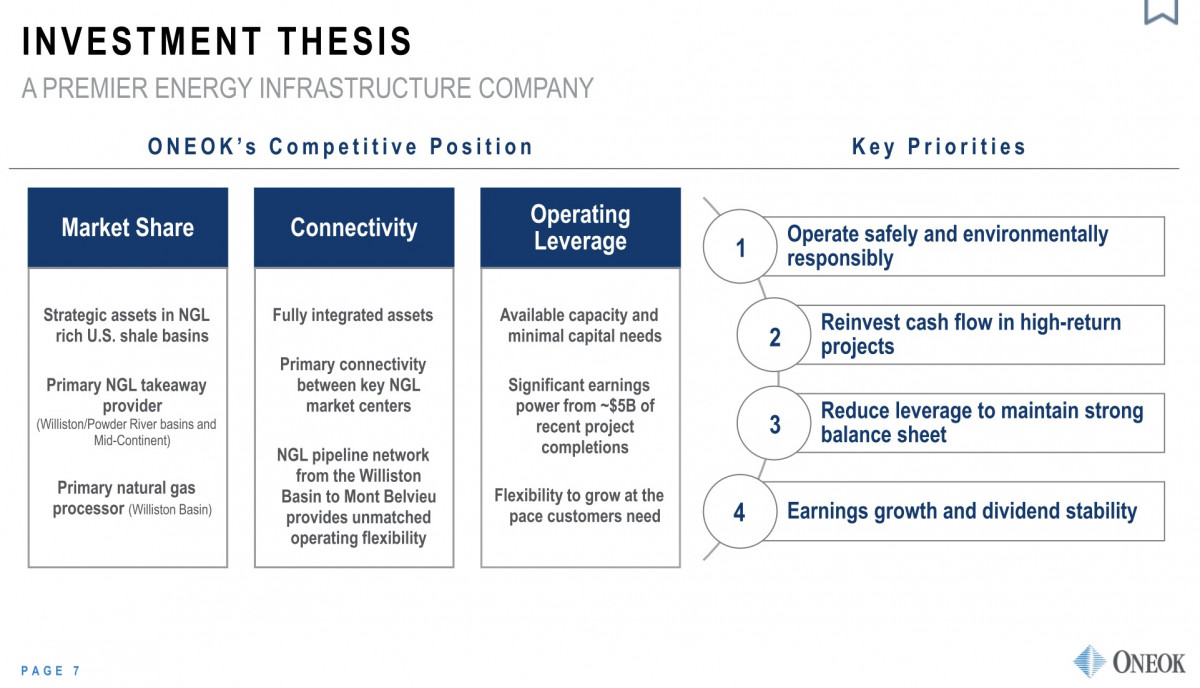

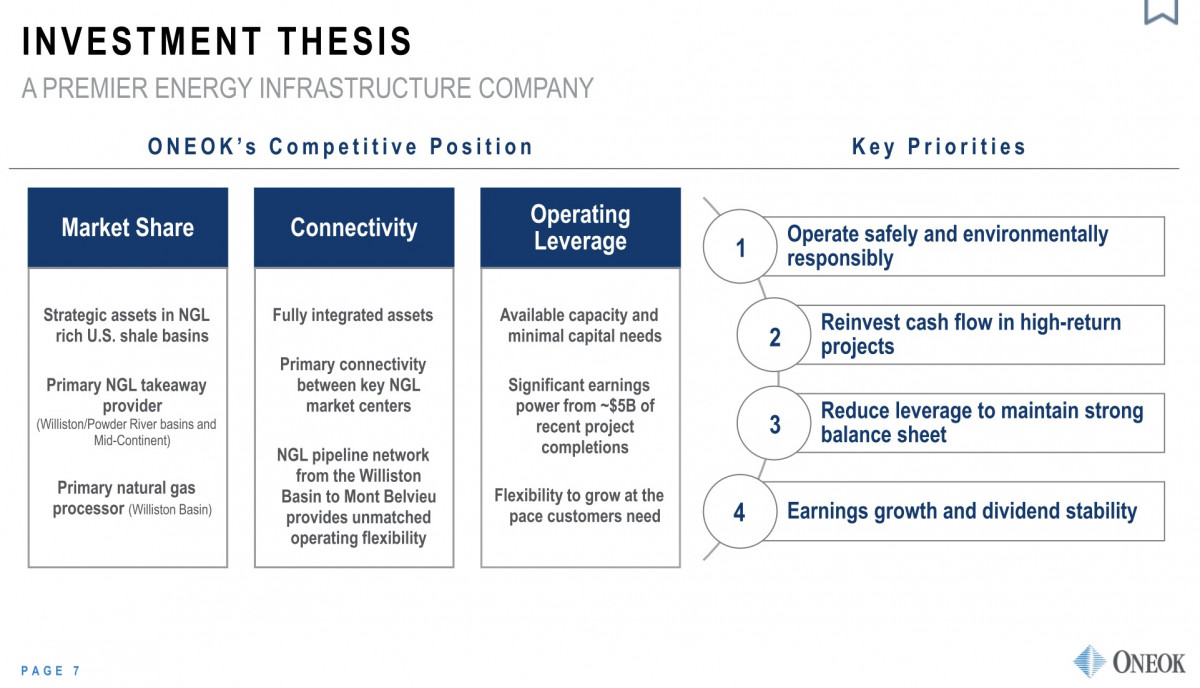

ONEOK, Inc. (NYSE:OKE) — ведущая компания по транспортировке и переработке нефти в США. Такой бизнес подобен пунктам взимания платы за проезд на трассе. Их заработок не изменится от того, какой автомобиль проезжает — Москвич или Lamborghini. Так же и рост прибыли OKE остается нечувствительным к колебаниям цен на углеводороды.

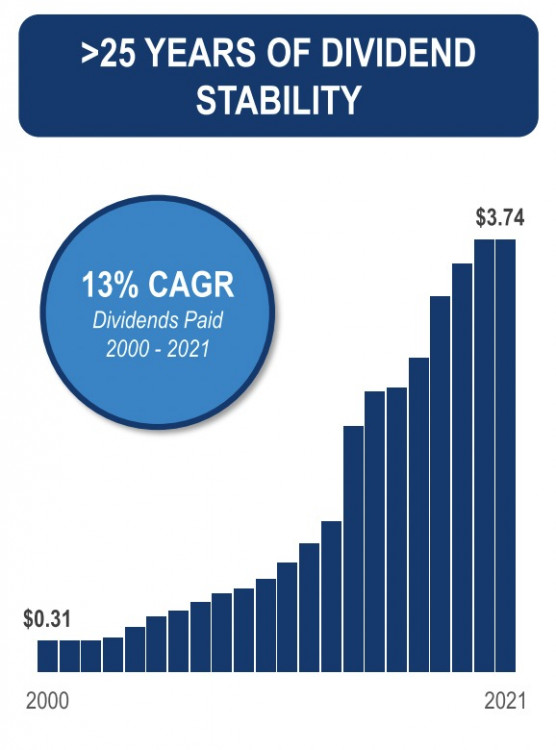

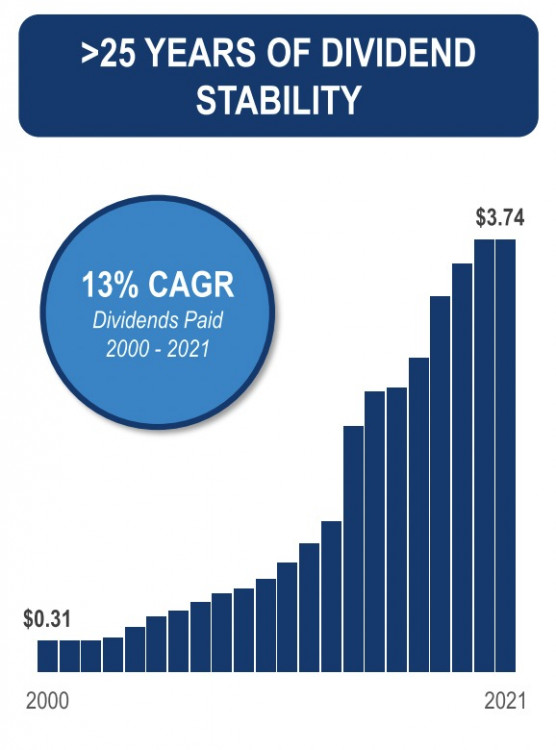

Акционеры уже более 25 лет получают стабильные дивиденды, которые еще и ежегодно растут. Среднегодовой темп роста дивидендов 13% с 2000 года.

Компания имеет рейтинги инвестиционного уровня ведущих кредитных агентств. Добавляет оптимизма хороший баланс с коэффициентом левериджа (соотношением собственных и заемных средств) ниже 4х. Компания продолжает работать над снижением этого показателя до целевых 3,5x.

Менеджмент прогнозирует увеличение чистой прибыли на ~3–22% в 2022 финансовом году, снижение процентных расходов на ~4–7%. Это означает, что появляется больше капитала, чтобы заниматься любимыми делами — повышением дивидендов, выкупом акций и сокращением долга.

Природный газ имеет минимальные выбросы CO2 и имеет жизненно важное значение для достижения глобальных целей по нулевому выбросу вредных веществ. СПГ же является важным сырьем, которое составляет основу для производства, промышленности и многочисленных бытовых применений.

У OKE, как у компании, связанной с хранением, транспортировкой и переработкой природного газа и СПГ, определенно имеются большие перспективы. А акционеры имеют хорошие возможности для заработка на этой бумаге.

Вывод для инвесторов

Энергодефицит был существенной проблемой последние несколько лет. Эту проблему усугубил российско-украинский конфликт. Санкции в отношении России, как важного игрока в энергетическом секторе, имеют свою цену. Сегодня цены на сырье высокие, и я ожидаю, что они останутся таковыми. Причиной станет недостаток финансирования в отрасль.

Несмотря на огромную важность энергетики, отрасль торгуется исторически дешево из-за ожидания рецессии. Такие инвесторы, как Уоррен Баффет, признают важность нефти в энергетическом балансе и конкурентное преимущество компаний в этой отрасли. Самое приятное то, что ведущие энергетические компании являются отличными плательщиками дивидендов и щедро вознаграждают своих акционеров.

Как дивидендный инвестор, я инвестирую в секторе транспортировки и переработки, чтобы защитить себя от волатильных цен на энергоносители и повысить стабильность поступающих дивидендов.

Тут мы опоздали — Уоррен так "распампил" бумагу, что она с начала года прибавила уже более 100%. Но рано расстраиваться, есть подобные бумаги, которые позволят вам заработать на высоких ценах нефти.

Давайте для начала обсудим, какие же факторы будут толкать нефтяные компании наверх.

1. Ограниченные поставки и стабильный спрос

Энергетическая отрасль сохраняет сильные фундаментальные показатели. Все благодаря дефициту предложения и сохранившемуся спросу. Инвестиции в разведку и добычу значительно снизились за последние 5+ лет. А в ближайшие годы мы вряд ли достигнем даже уровня 2019 года.

После обвала цен на нефть в 2015 году ОПЕК+ осознала, что поддержание избыточного предложения совершенно не в их интересах. Обратите внимание, насколько аккуратно организация повышает добычу “черного золота”.

Вопреки тому, что говорят нам политики, увеличение добычи нельзя заказать онлайн доставкой на дом :) Для создания профицита требуются миллиарды долларов инвестиций и несколько лет.

Эксперты сходятся во мнении, что дефицит предложения нефтепродуктов в ближайшее время не исчезнет, и предусмотрительные инвесторы, такие как Уоррен Баффет, прекрасно это понимают. Добыча нефти в США остается ниже допандемийного уровня, а баланс спроса и предложения останется благоприятным для отрасли, несмотря на опасения по поводу рецессии.

2. Очень благоприятные оценки

Цены на нефть отошли от своих максимумов, и Уолл-стрит прогнозирует определенное падение спроса из-за давления рецессии. Энергетический сектор очень прилично вырос с начала 2022 года и стал самым растущим на американском рынке. Это даже прекрасно видно на графике самой OXY, в сравнении с индексом.

Но это не отменяет того факта, что весь сектор Energy торгуется с исторически низкими мультипликаторами.

Судя по всему, Баффет признает долгосрочную ценность этой отрасли и активно загружает ее в свой портфель.

3. Свободный денежный поток

Благодаря высоким ценам на сырье, такие компании, как OXY, генерируют огромное количество cash flow. Это выгодно инвесторам, поскольку энергетические компании США сокращают долг и увеличивают резервы. Это позволяет им платить щедрые дивиденды и проводить активные байбеки.

В моем личном портфеле тщательно отобраны ценные бумаги энергетического сектора, которые отдают приоритет созданию акционерной стоимости. А один их главных факторов – отсутствие большой волатильности, связанной с изменением цен на сырьевые товары. Поставки углеводородов, вероятно, останутся ограниченными в будущем, а цены на них будут расти.

Хочу обратить ваше внимание на компанию с дивидендной доходностью 6,3% годовых, которая может помочь заработать на этом “энергетическом хайпе”.

ONEOK, Inc. (NYSE:OKE) — ведущая компания по транспортировке и переработке нефти в США. Такой бизнес подобен пунктам взимания платы за проезд на трассе. Их заработок не изменится от того, какой автомобиль проезжает — Москвич или Lamborghini. Так же и рост прибыли OKE остается нечувствительным к колебаниям цен на углеводороды.

Акционеры уже более 25 лет получают стабильные дивиденды, которые еще и ежегодно растут. Среднегодовой темп роста дивидендов 13% с 2000 года.

Компания имеет рейтинги инвестиционного уровня ведущих кредитных агентств. Добавляет оптимизма хороший баланс с коэффициентом левериджа (соотношением собственных и заемных средств) ниже 4х. Компания продолжает работать над снижением этого показателя до целевых 3,5x.

Менеджмент прогнозирует увеличение чистой прибыли на ~3–22% в 2022 финансовом году, снижение процентных расходов на ~4–7%. Это означает, что появляется больше капитала, чтобы заниматься любимыми делами — повышением дивидендов, выкупом акций и сокращением долга.

Природный газ имеет минимальные выбросы CO2 и имеет жизненно важное значение для достижения глобальных целей по нулевому выбросу вредных веществ. СПГ же является важным сырьем, которое составляет основу для производства, промышленности и многочисленных бытовых применений.

У OKE, как у компании, связанной с хранением, транспортировкой и переработкой природного газа и СПГ, определенно имеются большие перспективы. А акционеры имеют хорошие возможности для заработка на этой бумаге.

Вывод для инвесторов

Энергодефицит был существенной проблемой последние несколько лет. Эту проблему усугубил российско-украинский конфликт. Санкции в отношении России, как важного игрока в энергетическом секторе, имеют свою цену. Сегодня цены на сырье высокие, и я ожидаю, что они останутся таковыми. Причиной станет недостаток финансирования в отрасль.

Несмотря на огромную важность энергетики, отрасль торгуется исторически дешево из-за ожидания рецессии. Такие инвесторы, как Уоррен Баффет, признают важность нефти в энергетическом балансе и конкурентное преимущество компаний в этой отрасли. Самое приятное то, что ведущие энергетические компании являются отличными плательщиками дивидендов и щедро вознаграждают своих акционеров.

Как дивидендный инвестор, я инвестирую в секторе транспортировки и переработки, чтобы защитить себя от волатильных цен на энергоносители и повысить стабильность поступающих дивидендов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба