Индекс доллара вырос, поскольку доходность 10-летних трежерис закрепились выше 3%, но продолжение роста выглядит затруднительным.

Рубль скоро потеряет поддержку налогового периода и может завершить неделю выше 60 за доллар.

Валюты G10

Утром в четверг, 25 августа, доллар дешевел против всех основных конкурентов. Настроения на фондовых площадках в Азии были позитивными, поскольку Китай объявил о дополнительных экономических стимулах, предоставил еще 1 трлн юаней финансирования, которое в основном будет направлено на инфраструктурные проекты. По горячим следам экономисты Goldman прокомментировали стимулы, заявив, что их недостаточно для того, чтобы они в сторону повышения пересматривали свой прогноз экономического роста КНР в текущем году (Goldman ожидает рост ВВП КНР на 3%). Тем не менее рынки восприняли новость о дополнительных стимулах позитивно. Это хороший повод для фиксации прибыли в лонгах по доллару в преддверии Джексон-Хоул.

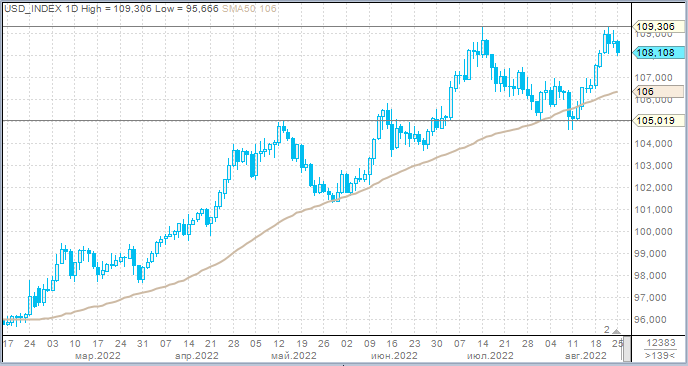

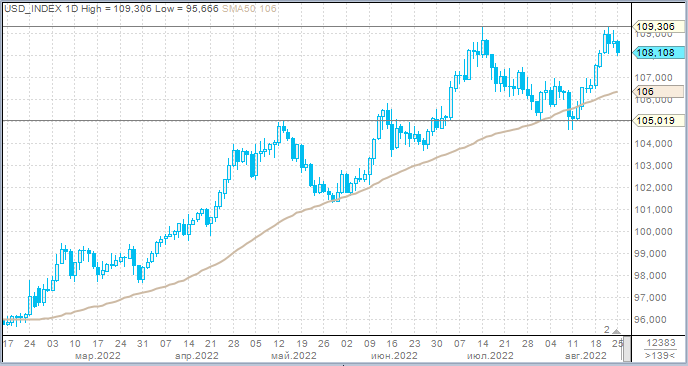

Доллар по итогам среды ослаб против норвежской кроны, которую поддержал рост цен на Brent выше 100/барр., а также против шведской валюты, сохранил стабильность относительно датской кроны, но укрепился против всех остальных валют Большой десятки. Курс евро к доллару падал практически до 0,9900, но отскочил вечером до 0,9970, хотя и остается ниже паритета. При этом мы видим, что индекс доллара испытывает уже третий день подряд определенные сложности с тем, чтобы закрепиться выше 109 пунктов, хотя отметка тестируется очень активно. Вот и в среду DXY поднимался до 109,12, но завершил день в районе 108,6 п.

Тем не менее рост доходностей облигаций Казначейства США оказывал поддержку американской валюте. Доходность 2-летних нот выросла на 6 б. п. до 3,39%, при этом доходность 10-летних облигаций выросла на 5,8 б. п. до 3,1%. Уровень 3% по десятилеткам можно считать важным психологическим индикатором. Когда показатель превысил 3% в мае американский фондовый рынок, который тогда уже уверенно падал с конца марта, увеличил темпы нисходящего движения. Затем в июне десятилетки снова поднялись выше 3%. Тогда американский фондовый рынок прервал хрупкое восстановление и вновь уверенно пошел вниз. Теперь у нас августовское пробитие уровня 3%. Однако индекс S&P 500 после реализованного накануне трехдневного снижения в среду закрылся в зеленой зоне на форе давления продаж на рынке облигаций и укрепления курса доллара.

Драйвером роста доходностей трежерис вполне могли выступить ястребиные комментарии главы ФРБ Миннеаполиса Нила Кашкари. Тот на собрании Уортонского клуба Миннесоты заявил, что в США максимальная занятость и очень высокая инфляция, что само по себе является нестандартной и несбалансированной ситуацией. И эта ситуация диктует дальнейшее ужесточение денежно-кредитной политики. По словам Кашкари, при инфляции 8% или 9% ФРС рискует утратить контроль над инфляционными ожиданиями, а это может привести к печальным последствиям, это может заставить в итоге действовать потом в духе Пола Волкера, который в 1980-х годах возглавлял ФРС и победил инфляцию очень агрессивным повышением ставок, но вверг экономику в глубокую рецессию. Поэтому, как отметил Нил Кашкари, ФРС может позволить себе расслабиться только тогда, когда получит убедительные доказательства того, что инфляция в США возвращается к цели ФРС на уровне 2%. Тут еще дело в том, что до пандемии Нил Кашкари был, пожалуй, самым ярким голубем в составе Федрезерва, но, как видим, переквалифицировался в очень уверенного ястреба.

Рынок фьючерсов на ставку по федеральным фондам с вероятностью 68% подразумевает возможность повышения ставки в сентябре на 75 б. п. Но, что более важно, пик повышения ставок по итогам марта 2023 года теперь оценивается на уровне 3,79%, по сравнению с 3,75% сутки тому назад. Как мы отмечали ранее, смысл выступления главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул (26 августа, 16:00 мск) должен быть в том, чтобы разубедить рыночные надежды на то, что пик ставок близок и ФРС скоро завершит цикл ужесточения денежно-кредитной политики. Задача Пауэлла быть ровно настолько ястребиным, чтобы дать рынку понять, даже если темпы повышения ставок в ближайшие месяцы снизятся (будет не +75 б. п., а +50 или даже +25 б. п.), то ожидать снижения ставки в 2023 году не стоит.

Однако ястребиная речь Пауэлла уже, похоже, в цене. Об этом сообщают трудности, с которыми сталкивается индекс доллара при попытках закрепиться выше 109 пунктов. Поэтому мы не будем удивлены, если Пауэлл оправдает опасения рынка, речь его будет ястребиной, но доллар в качестве реакции подешевеет. Полагаем, что возвращение к 106 пунктам по индексу доллара мы еще увидим.

Российский рубль

Рубль символически подешевел против доллара, евро, но при этом незначительно ослаб относительно китайского юаня в среду.

Торговый объем в паре доллар/рубль составил 67,5 млрд рублей по сравнению с 67,6 млрд рублей в предыдущий торговый день. 7 дней подряд объемы не дотягивают до 100 млрд рублей. В преддверии пика августовского налогового периода объемы заметно ниже, чем мы привыкли видеть в июле и первой половине августа.

Торговый объем в паре евро/рубль составил 37,8 млрд рублей против 56 млрд рублей в предыдущий день. Минимальный внутридневной объем за 2 месяца.

Торговый объем в паре юань/рубль составил 56 млрд рублей против 54,5 млрд рублей в предыдущий день. 25 торговых дней подряд объем превышает 50 млрд рублей. С 20 июля не были ни одного дня с объемом ниже 50 млрд рублей.

Экспортеры были наиболее активны в контексте продажи валютной выручки на прошлой неделе. На неделе текущей пока судя по объемам мы видим затишье. В четверг пик налоговых платежей — последний день для перечисления в бюджет НДПИ, НДС, акцизов. На этом, по сути, налоговый период завершится. Также от укрепления рубля защищают спекуляции на тему возможного возвращения в сентябре модифицированного бюджетного правила. Объемы в паре юань/рубль позволяют это сделать. По нашим грубым прикидкам, ежемесячный объем интервенций может быть эквивалентен $3 млрд. По консервативной оценке, это может спровоцировать ослабление рубля на 5%. В целом полноценный запуск бюджетного правила может в итоге ослабить рубль на 7–10%. Осталось дождаться какой-либо конкретики по параметрам нового механизма.

С момента старта налогового периода курс USDRUB расширил торговый диапазон, попытался атаковать 62,22, но не смог. Попытался протестировать поддержку 58,00 — опять неудача. В итоге курс вернулся к равновесию около уровня 60 за доллар. Четверг этой неделе унесет с собой пиковую нагрузку налогового периода. Рубль может завершить неделю выше 60,00.

Рубль скоро потеряет поддержку налогового периода и может завершить неделю выше 60 за доллар.

Валюты G10

Утром в четверг, 25 августа, доллар дешевел против всех основных конкурентов. Настроения на фондовых площадках в Азии были позитивными, поскольку Китай объявил о дополнительных экономических стимулах, предоставил еще 1 трлн юаней финансирования, которое в основном будет направлено на инфраструктурные проекты. По горячим следам экономисты Goldman прокомментировали стимулы, заявив, что их недостаточно для того, чтобы они в сторону повышения пересматривали свой прогноз экономического роста КНР в текущем году (Goldman ожидает рост ВВП КНР на 3%). Тем не менее рынки восприняли новость о дополнительных стимулах позитивно. Это хороший повод для фиксации прибыли в лонгах по доллару в преддверии Джексон-Хоул.

Доллар по итогам среды ослаб против норвежской кроны, которую поддержал рост цен на Brent выше 100/барр., а также против шведской валюты, сохранил стабильность относительно датской кроны, но укрепился против всех остальных валют Большой десятки. Курс евро к доллару падал практически до 0,9900, но отскочил вечером до 0,9970, хотя и остается ниже паритета. При этом мы видим, что индекс доллара испытывает уже третий день подряд определенные сложности с тем, чтобы закрепиться выше 109 пунктов, хотя отметка тестируется очень активно. Вот и в среду DXY поднимался до 109,12, но завершил день в районе 108,6 п.

Тем не менее рост доходностей облигаций Казначейства США оказывал поддержку американской валюте. Доходность 2-летних нот выросла на 6 б. п. до 3,39%, при этом доходность 10-летних облигаций выросла на 5,8 б. п. до 3,1%. Уровень 3% по десятилеткам можно считать важным психологическим индикатором. Когда показатель превысил 3% в мае американский фондовый рынок, который тогда уже уверенно падал с конца марта, увеличил темпы нисходящего движения. Затем в июне десятилетки снова поднялись выше 3%. Тогда американский фондовый рынок прервал хрупкое восстановление и вновь уверенно пошел вниз. Теперь у нас августовское пробитие уровня 3%. Однако индекс S&P 500 после реализованного накануне трехдневного снижения в среду закрылся в зеленой зоне на форе давления продаж на рынке облигаций и укрепления курса доллара.

Драйвером роста доходностей трежерис вполне могли выступить ястребиные комментарии главы ФРБ Миннеаполиса Нила Кашкари. Тот на собрании Уортонского клуба Миннесоты заявил, что в США максимальная занятость и очень высокая инфляция, что само по себе является нестандартной и несбалансированной ситуацией. И эта ситуация диктует дальнейшее ужесточение денежно-кредитной политики. По словам Кашкари, при инфляции 8% или 9% ФРС рискует утратить контроль над инфляционными ожиданиями, а это может привести к печальным последствиям, это может заставить в итоге действовать потом в духе Пола Волкера, который в 1980-х годах возглавлял ФРС и победил инфляцию очень агрессивным повышением ставок, но вверг экономику в глубокую рецессию. Поэтому, как отметил Нил Кашкари, ФРС может позволить себе расслабиться только тогда, когда получит убедительные доказательства того, что инфляция в США возвращается к цели ФРС на уровне 2%. Тут еще дело в том, что до пандемии Нил Кашкари был, пожалуй, самым ярким голубем в составе Федрезерва, но, как видим, переквалифицировался в очень уверенного ястреба.

Рынок фьючерсов на ставку по федеральным фондам с вероятностью 68% подразумевает возможность повышения ставки в сентябре на 75 б. п. Но, что более важно, пик повышения ставок по итогам марта 2023 года теперь оценивается на уровне 3,79%, по сравнению с 3,75% сутки тому назад. Как мы отмечали ранее, смысл выступления главы ФРС Джерома Пауэлла на симпозиуме в Джексон-Хоул (26 августа, 16:00 мск) должен быть в том, чтобы разубедить рыночные надежды на то, что пик ставок близок и ФРС скоро завершит цикл ужесточения денежно-кредитной политики. Задача Пауэлла быть ровно настолько ястребиным, чтобы дать рынку понять, даже если темпы повышения ставок в ближайшие месяцы снизятся (будет не +75 б. п., а +50 или даже +25 б. п.), то ожидать снижения ставки в 2023 году не стоит.

Однако ястребиная речь Пауэлла уже, похоже, в цене. Об этом сообщают трудности, с которыми сталкивается индекс доллара при попытках закрепиться выше 109 пунктов. Поэтому мы не будем удивлены, если Пауэлл оправдает опасения рынка, речь его будет ястребиной, но доллар в качестве реакции подешевеет. Полагаем, что возвращение к 106 пунктам по индексу доллара мы еще увидим.

Российский рубль

Рубль символически подешевел против доллара, евро, но при этом незначительно ослаб относительно китайского юаня в среду.

Торговый объем в паре доллар/рубль составил 67,5 млрд рублей по сравнению с 67,6 млрд рублей в предыдущий торговый день. 7 дней подряд объемы не дотягивают до 100 млрд рублей. В преддверии пика августовского налогового периода объемы заметно ниже, чем мы привыкли видеть в июле и первой половине августа.

Торговый объем в паре евро/рубль составил 37,8 млрд рублей против 56 млрд рублей в предыдущий день. Минимальный внутридневной объем за 2 месяца.

Торговый объем в паре юань/рубль составил 56 млрд рублей против 54,5 млрд рублей в предыдущий день. 25 торговых дней подряд объем превышает 50 млрд рублей. С 20 июля не были ни одного дня с объемом ниже 50 млрд рублей.

Экспортеры были наиболее активны в контексте продажи валютной выручки на прошлой неделе. На неделе текущей пока судя по объемам мы видим затишье. В четверг пик налоговых платежей — последний день для перечисления в бюджет НДПИ, НДС, акцизов. На этом, по сути, налоговый период завершится. Также от укрепления рубля защищают спекуляции на тему возможного возвращения в сентябре модифицированного бюджетного правила. Объемы в паре юань/рубль позволяют это сделать. По нашим грубым прикидкам, ежемесячный объем интервенций может быть эквивалентен $3 млрд. По консервативной оценке, это может спровоцировать ослабление рубля на 5%. В целом полноценный запуск бюджетного правила может в итоге ослабить рубль на 7–10%. Осталось дождаться какой-либо конкретики по параметрам нового механизма.

С момента старта налогового периода курс USDRUB расширил торговый диапазон, попытался атаковать 62,22, но не смог. Попытался протестировать поддержку 58,00 — опять неудача. В итоге курс вернулся к равновесию около уровня 60 за доллар. Четверг этой неделе унесет с собой пиковую нагрузку налогового периода. Рубль может завершить неделю выше 60,00.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба