30 августа 2022 investing.com Романюк Роман

Сегодня среди молодых людей набирает популярность движение за финансовую независимость и ранний выход на пенсию (FIRE). Однако многим из них не хватает знаний, и они инвестируют в инструменты с низкой доходностью или пассивные ETF. Мы возьмем за основу эту идею и повысим ее доходность до 9% и выше.

Я всегда наблюдал за движением FIRE с большим интересом. Меня вдохновляют люди, которые планируют свое финансовое будущее на первое место и мотивированы на достижение своих целей.

Но я также считаю забавным, что многие из них экономят и продолжают усердно трудиться. Но в конечном итоге им так не удается выйти на высокую доходность, и основной источник капитала остается на работе. Они оставляют огромный потенциал нетронутым.

Я читаю блоги и смотрю на YouTube видео некоторых из последователей этого движения, и причина тут же становится очевидной. По своей природе или профессии они не являются грамотными инвесторами. Многие из них – высококвалифицированные, талантливые и трудолюбивые люди, но если бы они потратили немного времени на обучение, то узнали бы, что дивидендная стратегия инвестирования может значительно ускорить достижение их целей.

Сегодня я расскажу о двух высокодоходных компаниях, которые с высокой долей вероятности в будущем повысят размер дивидендов. Инвестиции в такие компании позволят вам быстрее выйти на пенсию и дольше поддерживать высокий уровень дохода.

ORCC. Доходность 9,2%

Чистая прибыль от инвестиций Owl Rock Capital Corp (NYSE:ORCC) достигла 0,32$ на акцию и полностью покрыла выплаченные дивиденды. Как сообщило руководство компании в ходе конференции с инвесторами, прогнозы на будущее еще более радужные. Так это комментирует менджмент:

«В конце второго квартала ставка LIBOR за три месяца составляла 2,3%, то есть базовая ставка для таких заемщиков стала выше. При прочих равных условиях, если бы базовые ставки, действующие по состоянию на 30 июня, сохранялись бы в течение всего второго квартала, по нашим оценкам, во втором квартале чистый процентный доход вырос бы на 0,02$ на акцию и составил бы $0,34. Более того, в третьем квартале заемщики и дальше будут менять процентные ставки, что будет способствовать росту доходности нашего портфеля и чистого процентного дохода.»

Как мы знаем, процентные ставки растут с конца июня. ФРС намерена и дальше повышать ставки. Рост процентных ставок исключительно выгоден для бизнес-модели таких компаний, как ORCC, поскольку большинство их займов имеют плавающую ставку.

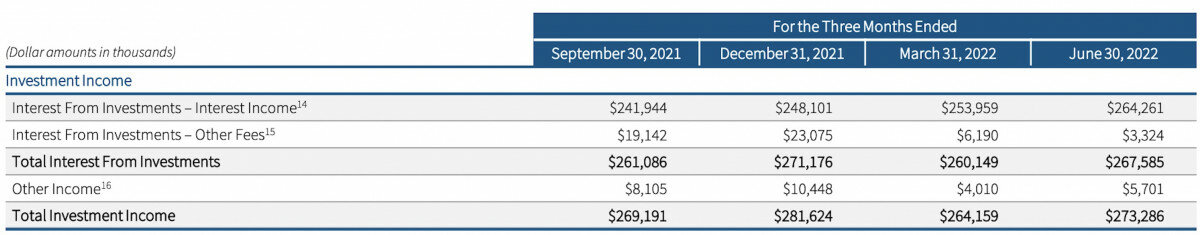

В течение последнего года ORCC работала над повышением левериджа. Периодически компании не удавалось покрывать дивиденды. В последние два квартала ей удалось покрыть дивиденды за счет регулярного процентного дохода. Далее приводим структуру дохода ORCC.

Обратите внимание, что за последние два квартала «прочие комиссии» и «прочие доходы» были очень низкими. Тем не менее, это не помешало ORCC покрыть дивиденды в обоих кварталах. Кроме того, компания будет легко покрывать их в будущем, поскольку процентные ставки продолжают расти. В целом, мы видим возможность повышения дивидендов, поскольку регулярный процентный доход продолжает расти. А еще квартал назад мы не могли с уверенностью утверждать это.

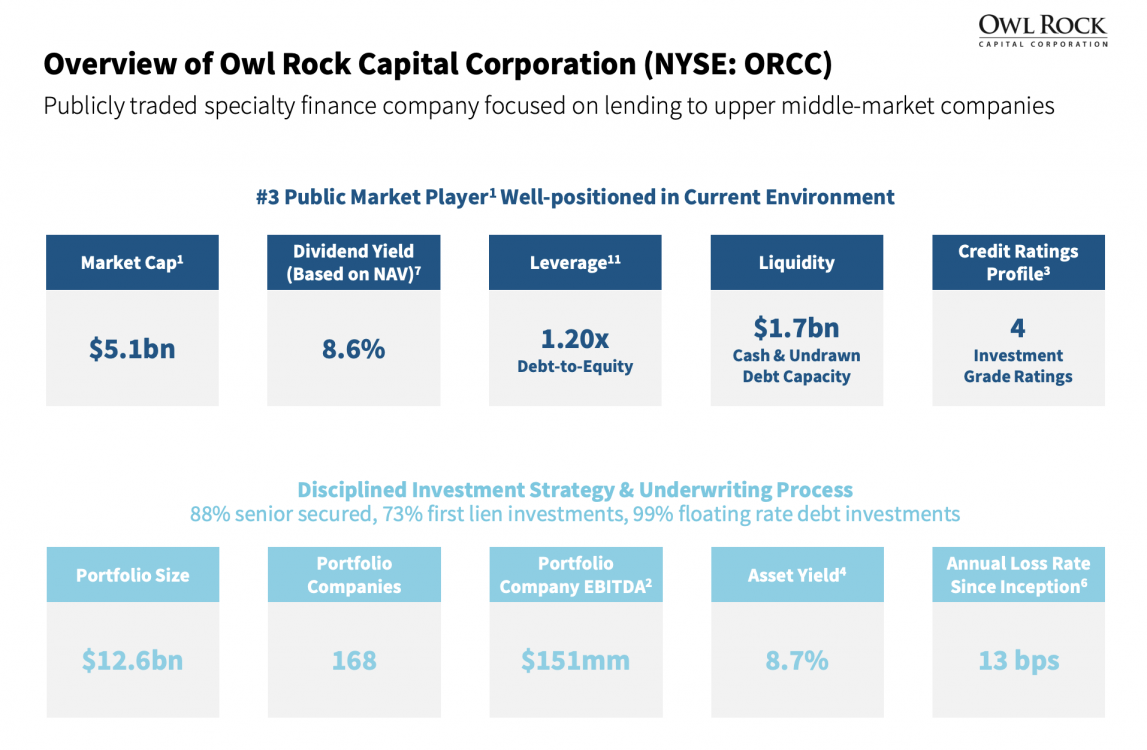

Если сравнивать с другими BDC, то ORCC больше всего напоминает Ares Capital (NASDAQ:ARCC) на ранних стадиях. Сейчас это третья по величине торгуемая на бирже BDC, которая использует свой масштаб для инвестирования в компании «верхнего среднего рынка». EBITDA среднего заемщика ORCC составляет 151 млн долларов в год.

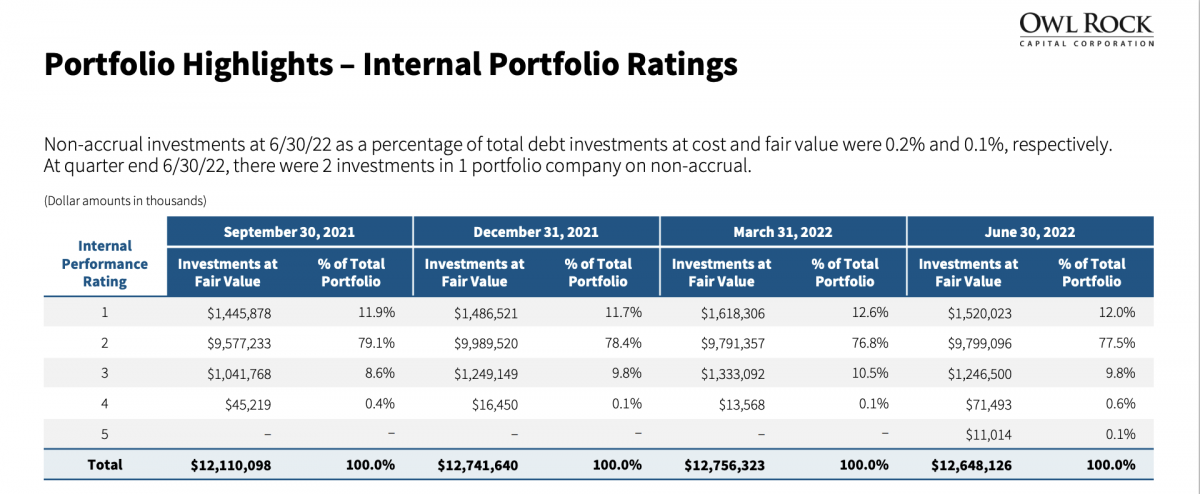

Несмотря на то, что портфель ORCC оценивается в 12,6 млрд долларов, на каждую компанию в нем приходится только 2-3%. Кредитное качество портфеля остается стабильно высоким: только одна компания не уплачивает проценты, но на нее приходится всего 0,1% портфеля.

С каждым днем ORCC становится все более сильной. Ее доходы растут, покрытие дивидендов улучшается, и при этом компания не идет на большой риск.

Акционеры могут приобрести акции ORCC со скидкой к балансовой стоимости. Мы получаем высокую доходность прямо сейчас и, скорее всего, к концу этого или началу следующего года увидим повышение дивидендов. Вот как руководство компании оценивает дивиденды:

«Я думаю, что у нас есть все необходимое, чтобы просто повысить базовые дивиденды, или же в связи с ростом дохода мы можем выплатить специальные дивиденды. Это будет зависеть от конкретной ситуации в будущем. Пока трудно делать какие-либо предположения. В настоящее время, соответственно, все видят ситуацию со ставками в таком ключе и полагают, что она сохранится и в обозримом будущем, и вполне возможно, что до конца года. Но существуют разные точки зрения на ситуацию со ставками.

Но я могу обещать, что совет директоров внимательно наблюдает за ситуацией, и мы хотим и дальше выплачивать акционерам высокую прибыль. И если мы будем уверены, что доходы и дальше будут высокими, мы всерьез рассмотрим способы поделиться ими с акционерами. Надеюсь, мы ответили на ваш вопрос.»

Нельзя с уверенностью говорить о повышении дивидендов, пока это не произошло, но мне нравится, когда правление обсуждает повышение при текущих выплатах уже более 9% годовых! Кто сказал, что надо выбирать между высокой доходностью и ростом дивидендов?

TPVG. Доходность 10,7%

Когда RIC (регулируемая инвестиционная компания), долями которой я владею, выпускает акции, я покупаю их автоматически. По одной простой причине: компании выпускают акции, чтобы расти. Для таких компаний выпуск акций является основным способом расширения. Для сохранения налогового статуса они обязаны распределять большую часть налогооблагаемого дохода. А значит, они не могут экономить на дивидендах, как технологические компании, или, даже не посоветовавшись с акционерами, направлять все деньги на инвестиции в проекты для «роста», которые могут создать ценность, а могут и не создать.

Как-то я смотрел телешоу, в котором рассказывается о паре, которая вместе открыла ресторан. В одной из сцен управляющий ресторана сообщает инвесторами, что в этом году они не получат дивидендов. Управляющий решил реинвестировать всю прибыль в строительство нового зала в подвале. Прошу заметить, что инвесторы участвовали в проекте уже около 1,5 лет и за это время не увидели ни цента.

Возможно, инвесторы держали себя в руках, потому что их показывали по телевизору. А я? Я был бы в ярости. Выплатите мне мои дивиденды, а потом уже рассказывайте о ваших великих планах расширения, а я уже решу, захочу ли я потратиться на них. Не надо тратить мои деньги и сообщать мне об этом по факту!

Дивиденды RIC обычно выше среднего. Если такие компании захотят расширяться, им нужно привлечь новый акционерный капитал. Компания не может оставлять деньги себе и распоряжаться ими на свое усмотрение. Я получаю дивиденды, а потом решаю, хочу ли я купить еще больше акций этой компании. Как правило, если я по-прежнему владею акциями компании, это очень хороший знак, что я хочу получить большую долю, поэтому чаще всего я продолжаю инвестировать.

Triplepoint Venture Growth (NYSE:TPVG) – последняя из компаний в моем портфеле, которая провела допэмиссию акций. Она привлекла капитал для погашения кредита и инвестирования в новые возможности. Самое приятное — что компания сделала это сразу после получения прибыли, поэтому акционеры имели возможность увидеть текущее положение дел, прежде чем та вышла на рынок за дополнительным капиталом.

Чистый инвестиционный доход составил 0,41$ доллара на акцию во втором квартале, что значительно превышает дивиденды в 0,36$. «Избыточный» накопленный нераспределенный доход TPVG составил 0,46$ на акцию. Это нераспределенный налогооблагаемый доход, который в итоге будет необходимо распределить среди акционеров.

TPVG продолжает демонстрировать высокие показатели и высокий спрос на заемные средства, что соответствует заявлениям руководства в прошлом квартале. За квартал компания заключила сделки на 260 млн долларов и подписала протоколы о намерениях на 804 млн долларов.

Примечательно, что за последний год доходность TPVG по займам до предоплаты выросла с 12% до 12,8%. Сравните 2022 и 2021 год: портфель вырос, доходность компании выросла, она заключила больше сделок (рост в будущем), чистый инвестиционный доход составляет 0,41$ против 0,30$, стоимость чистых активов на акцию – 13,03$ против 13,01$, но при этом цена акций ниже!

TPVG активно работает, уже сегодня наращивает свой доход и планирует зарабатывать еще больше в будущем. Поэтому когда TPVG приходит и просит дополнительный капитал, я с радостью покупаю больше акций. Кроме того, я с удовольствием инвестирую в компанию, которая честно просит больше средств, вместо того чтобы просто оставить мои деньги себе.

Заключение

ORCC и TPVG предлагают своим инвесторам хорошо покрытые дивиденды. Обе компании активно работают и приносят мне неплохой дивидендный доход. Я полностью поддерживаю целеустремленность последователей FIRE. Надежные дивидендные компании могут быстро приумножить инвестированные в них средства. Они также помогут вам составить более четкое представление о своем пассивном доходе. Так вы сможете легко определить, приближаетесь ли вы к цели, перевыполнили или еще не достигли ее.

Но даже для тех, кто не придерживается подхода FIRE, вопрос дохода на пенсии по-прежнему актуален. Всем нужен доход на пенсии и четкий план его получения уже на этапе накопления пенсионных средств. Поэтому имеет смысл инвестировать в такие компании, как ORCC и TPVG.

Таким образом, у нас будут деньги, когда они нам больше всего нужны. Именно в этом состоит преимущество дивидендного инвестирования и главная цель доходного метода.

Я всегда наблюдал за движением FIRE с большим интересом. Меня вдохновляют люди, которые планируют свое финансовое будущее на первое место и мотивированы на достижение своих целей.

Но я также считаю забавным, что многие из них экономят и продолжают усердно трудиться. Но в конечном итоге им так не удается выйти на высокую доходность, и основной источник капитала остается на работе. Они оставляют огромный потенциал нетронутым.

Я читаю блоги и смотрю на YouTube видео некоторых из последователей этого движения, и причина тут же становится очевидной. По своей природе или профессии они не являются грамотными инвесторами. Многие из них – высококвалифицированные, талантливые и трудолюбивые люди, но если бы они потратили немного времени на обучение, то узнали бы, что дивидендная стратегия инвестирования может значительно ускорить достижение их целей.

Сегодня я расскажу о двух высокодоходных компаниях, которые с высокой долей вероятности в будущем повысят размер дивидендов. Инвестиции в такие компании позволят вам быстрее выйти на пенсию и дольше поддерживать высокий уровень дохода.

ORCC. Доходность 9,2%

Чистая прибыль от инвестиций Owl Rock Capital Corp (NYSE:ORCC) достигла 0,32$ на акцию и полностью покрыла выплаченные дивиденды. Как сообщило руководство компании в ходе конференции с инвесторами, прогнозы на будущее еще более радужные. Так это комментирует менджмент:

«В конце второго квартала ставка LIBOR за три месяца составляла 2,3%, то есть базовая ставка для таких заемщиков стала выше. При прочих равных условиях, если бы базовые ставки, действующие по состоянию на 30 июня, сохранялись бы в течение всего второго квартала, по нашим оценкам, во втором квартале чистый процентный доход вырос бы на 0,02$ на акцию и составил бы $0,34. Более того, в третьем квартале заемщики и дальше будут менять процентные ставки, что будет способствовать росту доходности нашего портфеля и чистого процентного дохода.»

Как мы знаем, процентные ставки растут с конца июня. ФРС намерена и дальше повышать ставки. Рост процентных ставок исключительно выгоден для бизнес-модели таких компаний, как ORCC, поскольку большинство их займов имеют плавающую ставку.

В течение последнего года ORCC работала над повышением левериджа. Периодически компании не удавалось покрывать дивиденды. В последние два квартала ей удалось покрыть дивиденды за счет регулярного процентного дохода. Далее приводим структуру дохода ORCC.

Обратите внимание, что за последние два квартала «прочие комиссии» и «прочие доходы» были очень низкими. Тем не менее, это не помешало ORCC покрыть дивиденды в обоих кварталах. Кроме того, компания будет легко покрывать их в будущем, поскольку процентные ставки продолжают расти. В целом, мы видим возможность повышения дивидендов, поскольку регулярный процентный доход продолжает расти. А еще квартал назад мы не могли с уверенностью утверждать это.

Если сравнивать с другими BDC, то ORCC больше всего напоминает Ares Capital (NASDAQ:ARCC) на ранних стадиях. Сейчас это третья по величине торгуемая на бирже BDC, которая использует свой масштаб для инвестирования в компании «верхнего среднего рынка». EBITDA среднего заемщика ORCC составляет 151 млн долларов в год.

Несмотря на то, что портфель ORCC оценивается в 12,6 млрд долларов, на каждую компанию в нем приходится только 2-3%. Кредитное качество портфеля остается стабильно высоким: только одна компания не уплачивает проценты, но на нее приходится всего 0,1% портфеля.

С каждым днем ORCC становится все более сильной. Ее доходы растут, покрытие дивидендов улучшается, и при этом компания не идет на большой риск.

Акционеры могут приобрести акции ORCC со скидкой к балансовой стоимости. Мы получаем высокую доходность прямо сейчас и, скорее всего, к концу этого или началу следующего года увидим повышение дивидендов. Вот как руководство компании оценивает дивиденды:

«Я думаю, что у нас есть все необходимое, чтобы просто повысить базовые дивиденды, или же в связи с ростом дохода мы можем выплатить специальные дивиденды. Это будет зависеть от конкретной ситуации в будущем. Пока трудно делать какие-либо предположения. В настоящее время, соответственно, все видят ситуацию со ставками в таком ключе и полагают, что она сохранится и в обозримом будущем, и вполне возможно, что до конца года. Но существуют разные точки зрения на ситуацию со ставками.

Но я могу обещать, что совет директоров внимательно наблюдает за ситуацией, и мы хотим и дальше выплачивать акционерам высокую прибыль. И если мы будем уверены, что доходы и дальше будут высокими, мы всерьез рассмотрим способы поделиться ими с акционерами. Надеюсь, мы ответили на ваш вопрос.»

Нельзя с уверенностью говорить о повышении дивидендов, пока это не произошло, но мне нравится, когда правление обсуждает повышение при текущих выплатах уже более 9% годовых! Кто сказал, что надо выбирать между высокой доходностью и ростом дивидендов?

TPVG. Доходность 10,7%

Когда RIC (регулируемая инвестиционная компания), долями которой я владею, выпускает акции, я покупаю их автоматически. По одной простой причине: компании выпускают акции, чтобы расти. Для таких компаний выпуск акций является основным способом расширения. Для сохранения налогового статуса они обязаны распределять большую часть налогооблагаемого дохода. А значит, они не могут экономить на дивидендах, как технологические компании, или, даже не посоветовавшись с акционерами, направлять все деньги на инвестиции в проекты для «роста», которые могут создать ценность, а могут и не создать.

Как-то я смотрел телешоу, в котором рассказывается о паре, которая вместе открыла ресторан. В одной из сцен управляющий ресторана сообщает инвесторами, что в этом году они не получат дивидендов. Управляющий решил реинвестировать всю прибыль в строительство нового зала в подвале. Прошу заметить, что инвесторы участвовали в проекте уже около 1,5 лет и за это время не увидели ни цента.

Возможно, инвесторы держали себя в руках, потому что их показывали по телевизору. А я? Я был бы в ярости. Выплатите мне мои дивиденды, а потом уже рассказывайте о ваших великих планах расширения, а я уже решу, захочу ли я потратиться на них. Не надо тратить мои деньги и сообщать мне об этом по факту!

Дивиденды RIC обычно выше среднего. Если такие компании захотят расширяться, им нужно привлечь новый акционерный капитал. Компания не может оставлять деньги себе и распоряжаться ими на свое усмотрение. Я получаю дивиденды, а потом решаю, хочу ли я купить еще больше акций этой компании. Как правило, если я по-прежнему владею акциями компании, это очень хороший знак, что я хочу получить большую долю, поэтому чаще всего я продолжаю инвестировать.

Triplepoint Venture Growth (NYSE:TPVG) – последняя из компаний в моем портфеле, которая провела допэмиссию акций. Она привлекла капитал для погашения кредита и инвестирования в новые возможности. Самое приятное — что компания сделала это сразу после получения прибыли, поэтому акционеры имели возможность увидеть текущее положение дел, прежде чем та вышла на рынок за дополнительным капиталом.

Чистый инвестиционный доход составил 0,41$ доллара на акцию во втором квартале, что значительно превышает дивиденды в 0,36$. «Избыточный» накопленный нераспределенный доход TPVG составил 0,46$ на акцию. Это нераспределенный налогооблагаемый доход, который в итоге будет необходимо распределить среди акционеров.

TPVG продолжает демонстрировать высокие показатели и высокий спрос на заемные средства, что соответствует заявлениям руководства в прошлом квартале. За квартал компания заключила сделки на 260 млн долларов и подписала протоколы о намерениях на 804 млн долларов.

Примечательно, что за последний год доходность TPVG по займам до предоплаты выросла с 12% до 12,8%. Сравните 2022 и 2021 год: портфель вырос, доходность компании выросла, она заключила больше сделок (рост в будущем), чистый инвестиционный доход составляет 0,41$ против 0,30$, стоимость чистых активов на акцию – 13,03$ против 13,01$, но при этом цена акций ниже!

TPVG активно работает, уже сегодня наращивает свой доход и планирует зарабатывать еще больше в будущем. Поэтому когда TPVG приходит и просит дополнительный капитал, я с радостью покупаю больше акций. Кроме того, я с удовольствием инвестирую в компанию, которая честно просит больше средств, вместо того чтобы просто оставить мои деньги себе.

Заключение

ORCC и TPVG предлагают своим инвесторам хорошо покрытые дивиденды. Обе компании активно работают и приносят мне неплохой дивидендный доход. Я полностью поддерживаю целеустремленность последователей FIRE. Надежные дивидендные компании могут быстро приумножить инвестированные в них средства. Они также помогут вам составить более четкое представление о своем пассивном доходе. Так вы сможете легко определить, приближаетесь ли вы к цели, перевыполнили или еще не достигли ее.

Но даже для тех, кто не придерживается подхода FIRE, вопрос дохода на пенсии по-прежнему актуален. Всем нужен доход на пенсии и четкий план его получения уже на этапе накопления пенсионных средств. Поэтому имеет смысл инвестировать в такие компании, как ORCC и TPVG.

Таким образом, у нас будут деньги, когда они нам больше всего нужны. Именно в этом состоит преимущество дивидендного инвестирования и главная цель доходного метода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба