21 сентября 2022 Just2Trade

Руководители Федеральной резервной системы столкнулись с новым давлением, вынуждающим продлить, а не замедлять агрессивное ужесточение монетарной политики после того, как инфляция в США оказалась выше консенсус-прогноза, что потенциально может привести к четвертому подряд повышению ключевой процентной ставки на 75 базисных пунктов.

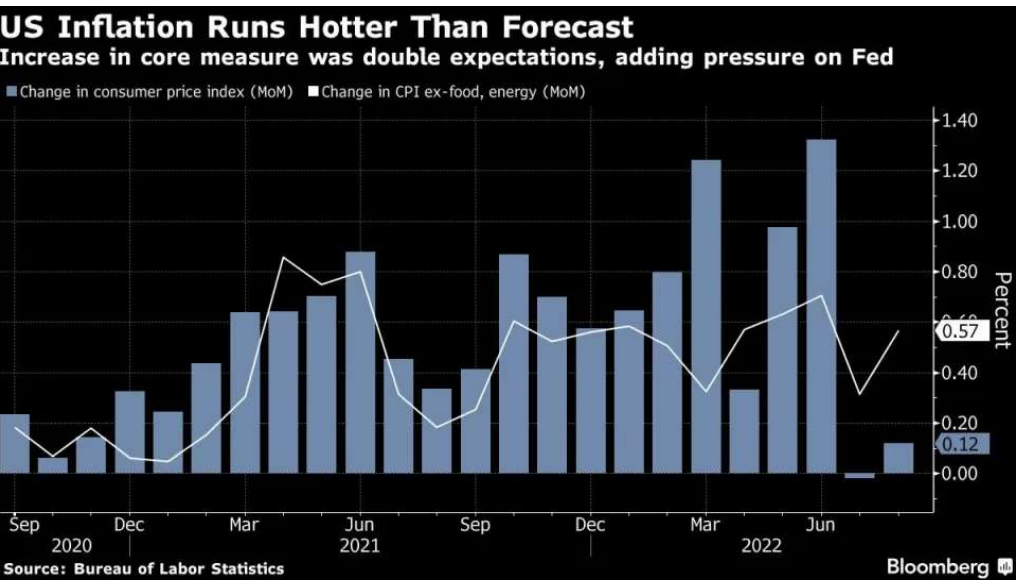

В то время как удешевление бензина способствовало повышению общей потребительской инфляции в США всего лишь на 0.1% в августе по сравнению с предыдущим месяцем, основной показатель – базовая инфляция (без учета волатильных цен на продукты питания и энергоносители) поднялся на 0.6%, что вдвое превысило ожидания экономистов, как показали данные Министерства труда на прошлой неделе.

«Это тревожный отчет по всем направлениям для ФРС» — заявил Роберт Дент, старший экономист по США в Nomura Securities, который прогнозирует повышение ключевой процентной ставки на 100 базисных пунктов на этой неделе. «Руководителям ФРС будет трудно найти что-то положительное в последних данных по потребительским ценам».

Теперь практически все инвесторы ожидают, что ФРС в третий раз подряд поднимет ключевую процентную ставку на 75 базисных пунктов на своем совещании 20–21 сентября. Трейдеры также увеличили свою вероятностную оценку того, что ФРС в очередной раз поступит аналогичным образом и на последующем совещании в ноябре, и теперь предполагают, что цикл ужесточения монетарной политики подтолкнет ключевую процентную ставку ориентировочно к уровню 4.3% уже в марте 2023 г.

Учитывая данные, свидетельствующие о том, что ценовое давление остается устойчиво высоким и широкомасштабным, некоторые полагают, что ФРС готова к еще более решительным действиям на этой неделе.

Руководители ФРС хотят как можно быстрее перевести процентные ставки на ограничительную территорию, уровень, при котором монетарная политика замедляет экономическую активность и не стимулирует спрос.

Некоторые лица из числа руководителей ФРС уже дали понять, что в этом месяце они поддержат еще один крупный шаг. Президент ФРБ Сент-Луиса Джеймс Буллард сообщил в интервью Bloomberg News в четверг, что он «все более решительно склоняется» к увеличению ключевой процентной ставки на 75 базисных пунктов.

«Пока я не увижу существенного и устойчивого замедления роста базовых цен, я буду поддерживать дальнейшие значительные шаги по ужесточению монетарной политики» — заявил в пятницу член Совета управляющих ФРС Кристофер Уоллер, подчеркнув, что он поддерживает «еще один резкий подъем» ключевой процентной ставки в этом месяце.

Глава ФРС Джером Пауэлл и его коллеги отметили, что их решение по ключевой процентной ставке будет основано на «совокупности» экономических данных. Улучшение потребительских настроений и неожиданное увеличение количества трудовых вакансий также указывают на устойчивое положение домохозяйств и стабильно высокий спрос на рабочую силу.

«Мы не наблюдаем значительного замедления в реальной экономике, что поддерживает эти агрессивные действия по повышению процентных ставок» — сказал в эфире Bloomberg Television Джей Брайсон, глобальный экономист в Wells Fargo & Co.

Монетарные власти заявили, что хотели бы убедиться в замедлении инфляции в течение нескольких месяцев, прежде чем они прибегнут к ослаблению жестких мер. Отчет по потребительским ценам может подкрепить аргументы «ястребов» из ФРС в том плане, что они должны делать больше для сдерживания спроса и ограничения роста цен.

В то время как ФРС целевой ориентир по инфляции в среднесрочной перспективе на уровне 2% сопоставляет с другим показателем, известным как базовый ценовой индекс расходов на личное потребление (PCE), не включающий в себя продукты питания и энергоносители, руководители американского Центробанка анализируют и данные потребительских цен для получения представления о стоимостной динамике.

По мере того, как монетарные власти принимают более решительные меры для обуздания чрезвычайной инфляции, они сталкиваются с большими рисками ввергнуть американскую экономику в рецессию, сказал Марк Кабана, глава отдела анализа стратегии процентных ставок США в Bank of America Corp.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба