28 сентября 2022 Financial Times

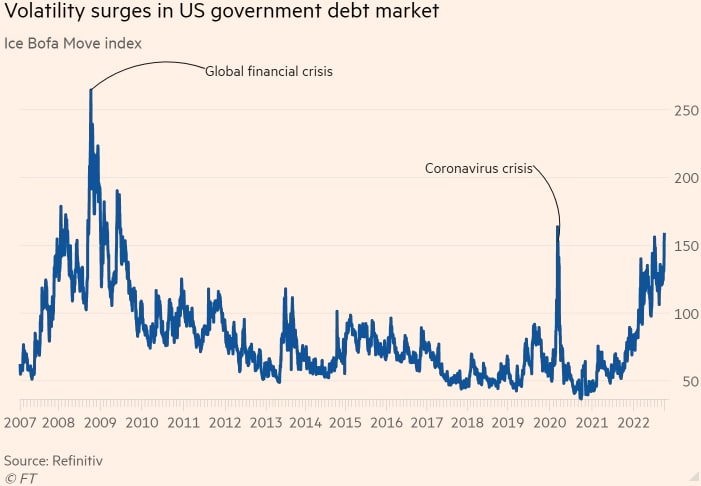

Ключевой показатель турбулентности в казначейских облигациях достиг самого высокого уровня после кризиса с коронавирусом 2020 года

Рынок казначейских облигаций США стоимостью 24 триллиона долларов пережил самый серьезный период турбулентности со времен кризиса с коронавирусом, что подчеркивает, насколько большие колебания в международных облигациях и валютах, а также опасения по поводу повышения ставок в США напугали инвесторов.

Индекс Ice BofA Move, который отслеживает волатильность рынка инструментов с фиксированной доходностью, достиг самого высокого уровня с марта 2020 года, когда глубокая неопределенность в отношении того, как пандемия повлияет на мировую экономику, вызвала массовые колебания государственных облигаций США.

«Сейчас все дело в волатильности рынка», — сказал Геннадий Голдберг, стратег TD Securities. «Есть инвесторы, которые стремятся держаться подальше от волатильности, а отсутствие инвесторов увеличивает волатильность. Это вихрь волатильности».

Нервы инвесторов в инструменты с фиксированной доходностью были измотаны серией событий, наиболее часто наблюдаемых во время рыночных кризисов. Япония, третья по величине экономика в мире, на прошлой неделе вмешалась, чтобы защитить иену после того, как валюта быстро упала до 24-летнего минимума по отношению к доллару. Всего несколько дней спустя планы правительства Великобритании по значительному снижению налогов спровоцировали историческую распродажу британской валют и суверенных долговых обязательств королевства.

Эти международные события усугубили мощный откат на рынке казначейских облигаций США, который ускорился после того, как на прошлой неделе Федеральная резервная система повысила ставку на 0,75 процентного пункта третий раз подряд и просигнализировала о дальнейшем значительном ужесточении денежно-кредитной политики.

Доходность 10-летних казначейских облигаций, ключевой ориентир глобальной стоимости заимствований, подскочила почти до 4% с 3,2% в конце августа, в результате чего ожидается самый большой месячный рост с 2003 года и когда-либо наблюдавшийся ежегодный рост. Двухлетняя доходность, более чувствительная к колебаниям денежно-кредитной политики США, в этом году подскочила на 3,55 процентных пункта, что также является историческим ростом.

Значительные колебания цен заставили инвесторов опасаться торговать на рынке, который служит основой мировой финансовой системы и обычно считается убежищем в периоды стресса.

По данным индекса Bloomberg, из-за отсутствия инвесторов ликвидность на рынке казначейских облигаций — легкость, с которой трейдеры покупают и продают, — ухудшилась до самого низкого уровня с марта 2020 года. Плохая ликвидность имеет тенденцию усугублять колебания цен, ухудшая волатильность.

В знак того, что напряженные условия удерживают некоторых управляющих фондами, США увидели вялый спрос на этой неделе при размещении нового долг в общем размере 87 миллиардов долларов.

Эмиссия двухлетних облигаций в понедельник была оценена с высокой доходностью в 4,29%, а пятилетние бумаги на следующий день были оценена в 4,23% — обе знаменуют собой самые высокие затраты по займам для правительства с 2007 года.

Двухлетний долг был продан с самой большой разницей — или «хвостом» — между тем, что ожидалось непосредственно перед аукционом, и его фактической ценой после рыночных потрясений, вызванных Covid 2020 года, сказал Том Саймонс, экономист денежного рынка в US Investment. Банк Джеффрис.

В среду министерство финансов выставит на аукцион семилетние облигации на сумму 36 миллиардов долларов. Семилетняя облигация с трудом привлекала спрос в менее волатильные моменты, поэтому ситуация на этой неделе может стать проблемой.

«Я думаю, что до тех пор, пока не появится больше уверенности, мы продолжим эту «забастовку покупателей», — сказал Саймонс. «Рынки настолько сумасшедшие, что трудно оценить любые новые [облигации с более длительным сроком погашения], выходящие на рынок».

Расхождение между собственным прогнозом ФРС по процентной ставке и ожиданиями рынка усилило чувство неопределенности.

Согласно их последним прогнозам, большинство чиновников ФРС теперь ожидают, что ставка по федеральным фондам вырастет с текущего целевого диапазона 3-3,25% до 4,4% к концу года. К концу 2023 года чиновники ФРС ожидают, что процентные ставки останутся на уровне 4,6%.

Между тем инвесторы делают ставку на то, что ФРС будет вынуждена снизить процентные ставки в следующем году — с ожиданиями на фьючерсном рынке пика в 4,5% в мае 2023 года с падением до 4,4% к концу года.

Учитывая постоянное и широкомасштабное ценовое давление, существует значительная неопределенность в отношении того, будет ли этого ужесточения денежно-кредитной политики достаточно для снижения инфляции до целевого уровня ФРС в 2%. Риски рецессии также заметно возросли, что еще больше омрачило перспективы.

Резкая риторика представителей ФРС о борьбе центрального банка с инфляцией еще больше разожгла тревогу на рынке. Многие чиновники теперь согласны с тем, что процентные ставки должны подняться до уровня, который активно сдерживает экономику, и оставаться на этом уровне в течение длительного периода времени.

«Единственный раз, когда я видел нас такими едиными, было в начале пандемии, когда мы знали, что должны действовать смело, чтобы поддержать экономику во время пандемии и во время спада», — сказал Нил Кашкари, президент отделения ФРС в Миннеаполисе в интервью Wall Street Journal во вторник.

«Мы все едины в нашей работе по снижению инфляции до 2 процентов, и мы полны решимости сделать все необходимое для того, чтобы это произошло».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба