2 ноября 2022 Открытие Шульгин Михаил

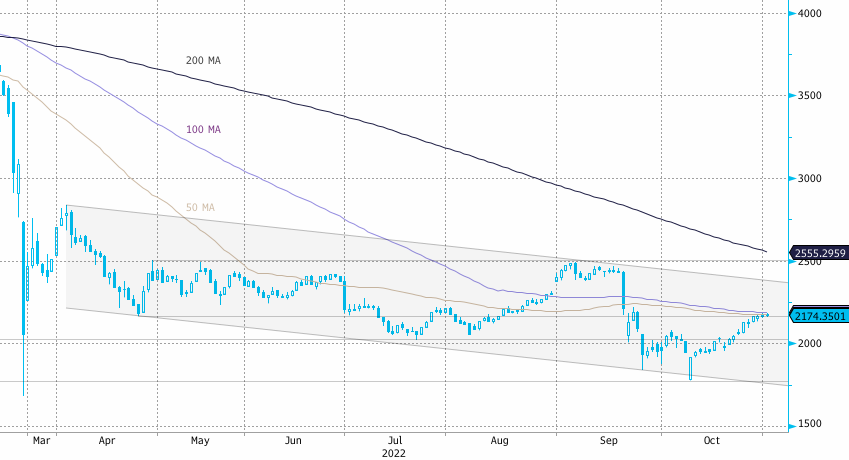

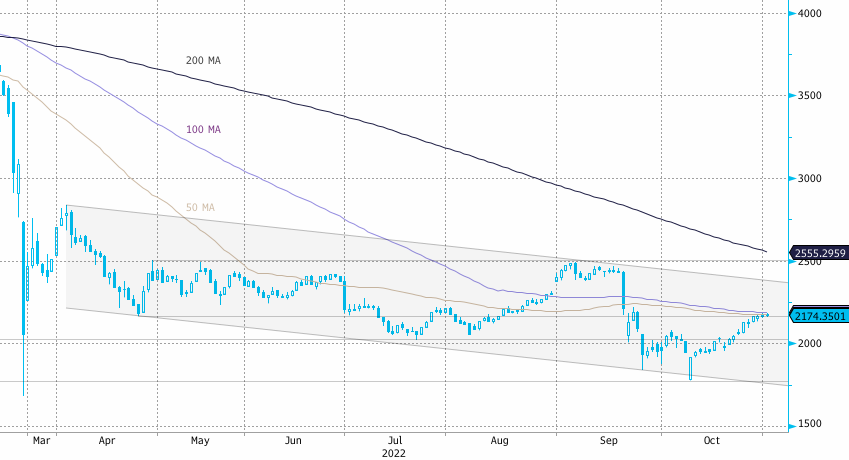

Российские акции прибавили в цене по итогам торгов во вторник, 1 ноября. На старте дня индекс МосБиржи попытался уйти выше максимума понедельника. Переписать пик удалось ненамного и ненадолго. Рублевый индекс отскочил от сопротивления в районе 2185 п. и ушел днем в минус. Затем восстановил потери.

На 19:00 мск:

Индекс МосБиржи — 2 174,35 п. (+0,36%), с нач. года -42,6%

Индекс РТС — 1 118,19 п. (+0,59%), с нач. года -29,9%

На короткой неделе в преддверии выходных рынку трудно без сильного драйвера пробить прочную область сопротивления, представленную 50-дневной и 100-дневной скользящими средними линиями. Поддержку во вторник оказывали мировые сырьевые цены. Нефть Brent прибавили порядка 2%. Все промышленные металлы в Лондоне подорожали. Золото также пользовалось спросом, хотя слабевший в Европе доллар перешел к росту с началом торгов в США.

В итоге настроения на российском рынке были таковы: расти боимся, но падать не хотим. В итоге выжидательная позиция перед решением по ставкам ФРС вечером в среду. Какой сигнал даст ЦБ США в отношении перспектив повышения ставок? Снизит это или увеличит текущее понимание рынком риска рецессии американской экономики? Ответы на эти вопросы по факту отсутствия внутреннего драйвера могут стимулировать российский рынок как к уверенному росту в преддверии празднования Дня народного единства, так и к коррекции перед выходными.

Дивидендная доходность индекса МосБиржи составляет 10,3 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

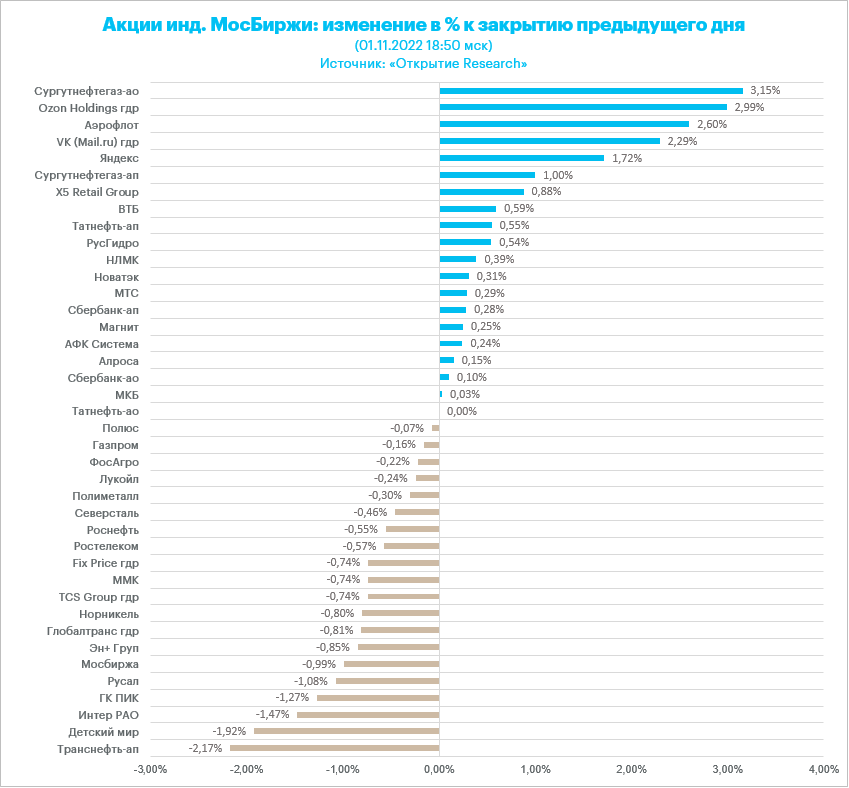

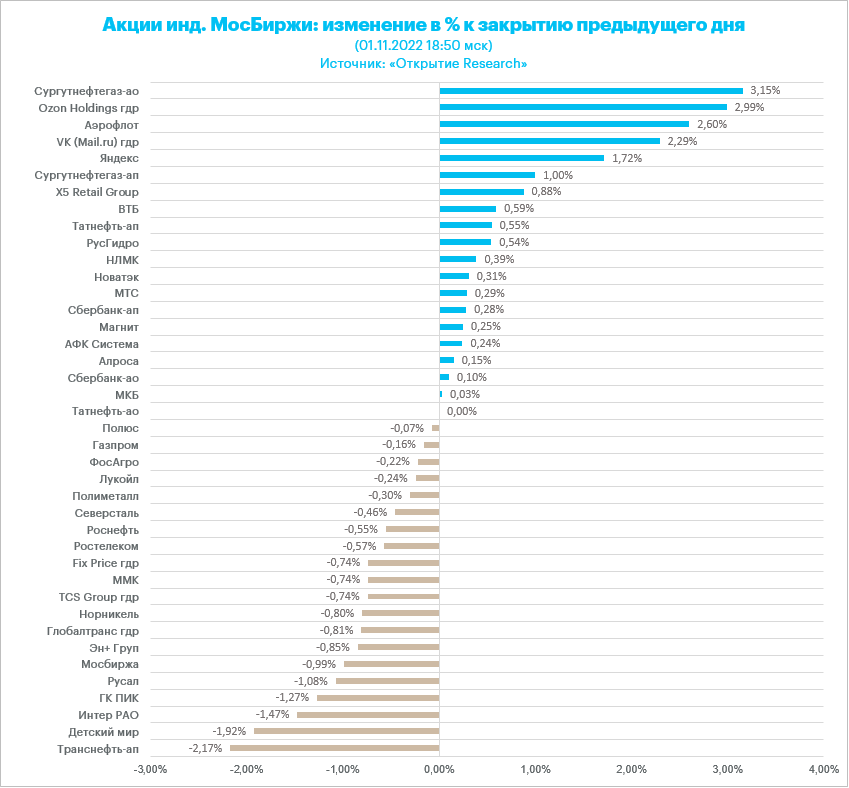

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Аутсайдером дня стал индекс «Строительных компаний» (-0,45%). Все бумаг ГК «ПИК» в отраслевом индексе составляет около 65%, а эта бумага подешевела более чем на процент. При этом «ЛСР» подскочила почти на 2%, «Самолет» прибавил 1%, а бумаги «Эталона» завершили день в символическом плюсе.

Лидером роста стал индекс «Транспорта» (+1,2%). Расписки Globaltrans подешевели на 0,8%, однако остальные бумаги сектора во главе с ДВМП завершили основную сессию в плюсе. «Аэрофлот» также прибавил чуть более 2,5%.

Из 40 акций индекса МосБиржи 19 подорожали и 20 подешевели.

59,5 % компаний индекса торгуются выше своей 50-дневной МА, 47,6 % торгуются выше своей 100-дневной МА, 33,3 % торгуются выше своей 200-дневной МА.

Корпоративные истории

СПБ Биржа согласовала с ЦБ и брокерами дату и порядок перевода части иностранных ценных бумаг на торговые счета и с 7 ноября 2022 года предоставит возможность брокерам и их клиентам заключать биржевые сделки с частью иностранных ценных бумаг, которые ранее находились на неторговых разделах субсчетов депо.

Пять дочерних компаний холдинга «Россети» готовятся провести советы директоров о созывах внеочередных собраний акционеров, где могут обсуждаться дивиденды: «Россети Центр», «Россети Центр и Приволжье», «Россети Московский регион» «Россети Ленэнерго» и «Россети Кубань». Ранее сообщалось некоторые межрегиональные распредсетевые компании, подконтрольные «Россетям», могут выплатить промежуточные дивиденды. Мы допускаем, что компании выплатят только промежуточные дивиденды, которые будут близки к половине прибыли за год. По нашим оценкам, дивидендная доходность по акциям «Россети Центра и Приволжье» (ориентировочная дивидендная доходность 16%), «Россети Центр» (13%), МРСК Урала (13%), МОЭСК (12%) получается двузначной по текущим котировкам. Мы полагаем, что в ближайшее время данные акции могут показать динамику лучше рынка.

Чистый убыток «Энел Россия» за 9 месяцев 2022 г. составил 8,05 млрд руб. против чистой прибыли 2,45 млрд руб. годом ранее. Результаты по итогам 9 месяцев кажутся слабыми. Однако данный убыток объясняется обесценением активов ввиду существенного ухудшения макроэкономических показателей. В третьем квартале результаты лучше — выручка составила 11,728 млрд руб. (-13,5%), а чистая прибыль и вовсе выросла на 21%, до 0,52 млрд рублей. Рентабельность по чистой прибыли возросла до 4,4% с 3,1% годом ранее. Поэтому мы рассматриваем отчетность как нейтральную. Инвестиционный кейс по компании зависит от стратегии и дивидендной политики, которые компания планирует обновить до февраля 2023 года.

Расписки TCS Group в понедельник продемонстрировали уверенный рост и завершили торги выше 2600 руб. впервые с 19 октября. Сегодня мы видели максимальные уровни с 18 октября, но к вечеру бумага подешевела. Давление на котировки могли оказать циркулирующие в СМИ слухи о том, что Олег Тиньков начал процесс отзыва своего бренда «Тинькофф» из банка. Однако в пресс-службе банка заметили, что все права на бренд «Тинькофф» принадлежат кредитной организации.

Набсовет «Московской биржи» решил не рекомендовать выплату дивидендов по итогам 2021 года. Новость сюрпризом не стала. Скорее бы удивило обратное решение. Удивило бы, безусловно, с приятной стороны. Но увы.

Совет директоров «Инарктика» (AQUA) рекомендовал акционерам утвердить по итогам 9 месяцев 2022 г. дивиденды в размере 15 рублей на акцию. Акции «Инарктики» нужно купить до 14 декабря, чтобы попасть в объявленные дивиденды. Конечно, акционеры еще должны утвердить дивиденды. Внеочередное собрание акционеров, в повестку дня которого включен вопрос о дивидендах, состоится 7 декабря. У нас актуальной инвестиционной идеи по этой бумаге. Один наиболее важных плюсов компании — высокая рентабельность бизнеса. Однако с учётом снижения реальных располагаемых расходов россиян, возможно, высокие уровни рентабельности в будущем сохранить не получится. В любом случае хотелось бы оценить цифры по МСФО, но компания их перестала публиковать. Спекулятивный тезис может быть интересным, если акциям удастся закрепиться выше 600 рублей. Технический потенциал для того, чтобы вновь попытаться проверить на прочность 700 рублей за акцию, имеется.

Валютный рынок

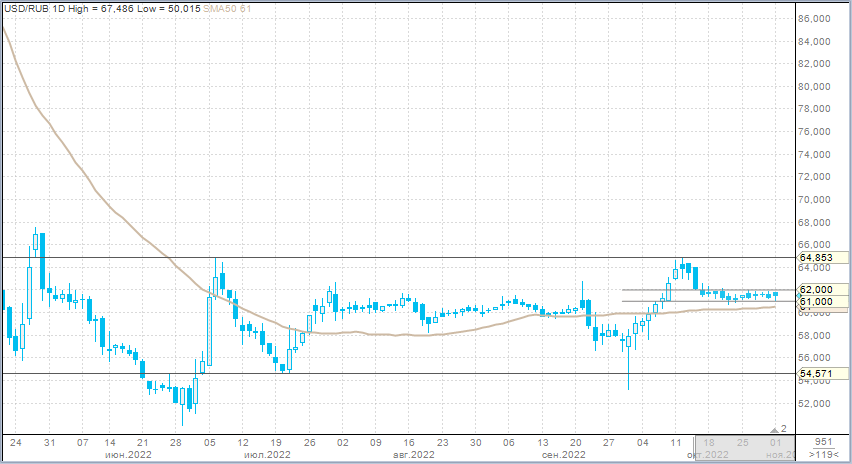

Рубль укрепился против доллара и евро, но незначительно ослаб против юаня.

Торговый объем в паре доллар/рубль составил 78,2 млрд рублей по сравнению с 89,8 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 31 млрд рублей против 56,9 млрд рублей в предыдущий день. Это минимальный суточный объем с 16 мая.

Торговый объем в паре юань/рубль составил 51,4 млрд рублей против 62 млрд рублей в предыдущий день. Это минимальный объем с 16 сентября.

Торговые объемы по факту завершения налогового периода упали. Однако курс USDRUB вот уже 12 торговых дней подряд остается в узком диапазоне 61-62 рубля за единицу валюты США. Чем сильнее сжимается пружина, тем впоследствии ярче эффект от того, когда она разожмется. Есть ощущение, что выход из диапазона, когда бы он ни наступил, будет зигзагообразным. То есть сначала курс резко расширит одну сторону текущего коридора, но затем перейдет к обратному движению, пробивая уже противоположную сторону.

Примечательно, что раньше потепление отношений между Россией и Западом привело бы к укреплению рубля. Однако в текущих условиях снижение геополитической напряженности в том случае, если стороны украинского конфликта сядут за стол переговоров, может как раз спровоцировать слабость российской валюты. В любом случае, пока это не более чем домыслы. Даже если текущая коридорная торговля расширится до диапазона 60-64 рубля за доллар, это все равно будет та же самая безыдейная торговля, но в более широком коридоре.

На 19:10 мск:

EUR/USD — 0,9881 (-0,01%), с начала года -13,1%

GBP/USD — 1,1472 (+0,03%), с начала года -15,2%

USD/JPY — 148 (-0,48%), с начала года +28,6%

Индекс доллара — 111,572 (+0,04%), с начала года +16,6%

USD/RUB (Мосбиржа) — 61,2375 (-0,39%), с начала года -18,5%

EUR/RUB (Мосбиржа) — 60,7375 (-0,23%), с начала года -28,9%

На 19:00 мск:

Индекс МосБиржи — 2 174,35 п. (+0,36%), с нач. года -42,6%

Индекс РТС — 1 118,19 п. (+0,59%), с нач. года -29,9%

На короткой неделе в преддверии выходных рынку трудно без сильного драйвера пробить прочную область сопротивления, представленную 50-дневной и 100-дневной скользящими средними линиями. Поддержку во вторник оказывали мировые сырьевые цены. Нефть Brent прибавили порядка 2%. Все промышленные металлы в Лондоне подорожали. Золото также пользовалось спросом, хотя слабевший в Европе доллар перешел к росту с началом торгов в США.

В итоге настроения на российском рынке были таковы: расти боимся, но падать не хотим. В итоге выжидательная позиция перед решением по ставкам ФРС вечером в среду. Какой сигнал даст ЦБ США в отношении перспектив повышения ставок? Снизит это или увеличит текущее понимание рынком риска рецессии американской экономики? Ответы на эти вопросы по факту отсутствия внутреннего драйвера могут стимулировать российский рынок как к уверенному росту в преддверии празднования Дня народного единства, так и к коррекции перед выходными.

Дивидендная доходность индекса МосБиржи составляет 10,3 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Аутсайдером дня стал индекс «Строительных компаний» (-0,45%). Все бумаг ГК «ПИК» в отраслевом индексе составляет около 65%, а эта бумага подешевела более чем на процент. При этом «ЛСР» подскочила почти на 2%, «Самолет» прибавил 1%, а бумаги «Эталона» завершили день в символическом плюсе.

Лидером роста стал индекс «Транспорта» (+1,2%). Расписки Globaltrans подешевели на 0,8%, однако остальные бумаги сектора во главе с ДВМП завершили основную сессию в плюсе. «Аэрофлот» также прибавил чуть более 2,5%.

Из 40 акций индекса МосБиржи 19 подорожали и 20 подешевели.

59,5 % компаний индекса торгуются выше своей 50-дневной МА, 47,6 % торгуются выше своей 100-дневной МА, 33,3 % торгуются выше своей 200-дневной МА.

Корпоративные истории

СПБ Биржа согласовала с ЦБ и брокерами дату и порядок перевода части иностранных ценных бумаг на торговые счета и с 7 ноября 2022 года предоставит возможность брокерам и их клиентам заключать биржевые сделки с частью иностранных ценных бумаг, которые ранее находились на неторговых разделах субсчетов депо.

Пять дочерних компаний холдинга «Россети» готовятся провести советы директоров о созывах внеочередных собраний акционеров, где могут обсуждаться дивиденды: «Россети Центр», «Россети Центр и Приволжье», «Россети Московский регион» «Россети Ленэнерго» и «Россети Кубань». Ранее сообщалось некоторые межрегиональные распредсетевые компании, подконтрольные «Россетям», могут выплатить промежуточные дивиденды. Мы допускаем, что компании выплатят только промежуточные дивиденды, которые будут близки к половине прибыли за год. По нашим оценкам, дивидендная доходность по акциям «Россети Центра и Приволжье» (ориентировочная дивидендная доходность 16%), «Россети Центр» (13%), МРСК Урала (13%), МОЭСК (12%) получается двузначной по текущим котировкам. Мы полагаем, что в ближайшее время данные акции могут показать динамику лучше рынка.

Чистый убыток «Энел Россия» за 9 месяцев 2022 г. составил 8,05 млрд руб. против чистой прибыли 2,45 млрд руб. годом ранее. Результаты по итогам 9 месяцев кажутся слабыми. Однако данный убыток объясняется обесценением активов ввиду существенного ухудшения макроэкономических показателей. В третьем квартале результаты лучше — выручка составила 11,728 млрд руб. (-13,5%), а чистая прибыль и вовсе выросла на 21%, до 0,52 млрд рублей. Рентабельность по чистой прибыли возросла до 4,4% с 3,1% годом ранее. Поэтому мы рассматриваем отчетность как нейтральную. Инвестиционный кейс по компании зависит от стратегии и дивидендной политики, которые компания планирует обновить до февраля 2023 года.

Расписки TCS Group в понедельник продемонстрировали уверенный рост и завершили торги выше 2600 руб. впервые с 19 октября. Сегодня мы видели максимальные уровни с 18 октября, но к вечеру бумага подешевела. Давление на котировки могли оказать циркулирующие в СМИ слухи о том, что Олег Тиньков начал процесс отзыва своего бренда «Тинькофф» из банка. Однако в пресс-службе банка заметили, что все права на бренд «Тинькофф» принадлежат кредитной организации.

Набсовет «Московской биржи» решил не рекомендовать выплату дивидендов по итогам 2021 года. Новость сюрпризом не стала. Скорее бы удивило обратное решение. Удивило бы, безусловно, с приятной стороны. Но увы.

Совет директоров «Инарктика» (AQUA) рекомендовал акционерам утвердить по итогам 9 месяцев 2022 г. дивиденды в размере 15 рублей на акцию. Акции «Инарктики» нужно купить до 14 декабря, чтобы попасть в объявленные дивиденды. Конечно, акционеры еще должны утвердить дивиденды. Внеочередное собрание акционеров, в повестку дня которого включен вопрос о дивидендах, состоится 7 декабря. У нас актуальной инвестиционной идеи по этой бумаге. Один наиболее важных плюсов компании — высокая рентабельность бизнеса. Однако с учётом снижения реальных располагаемых расходов россиян, возможно, высокие уровни рентабельности в будущем сохранить не получится. В любом случае хотелось бы оценить цифры по МСФО, но компания их перестала публиковать. Спекулятивный тезис может быть интересным, если акциям удастся закрепиться выше 600 рублей. Технический потенциал для того, чтобы вновь попытаться проверить на прочность 700 рублей за акцию, имеется.

Валютный рынок

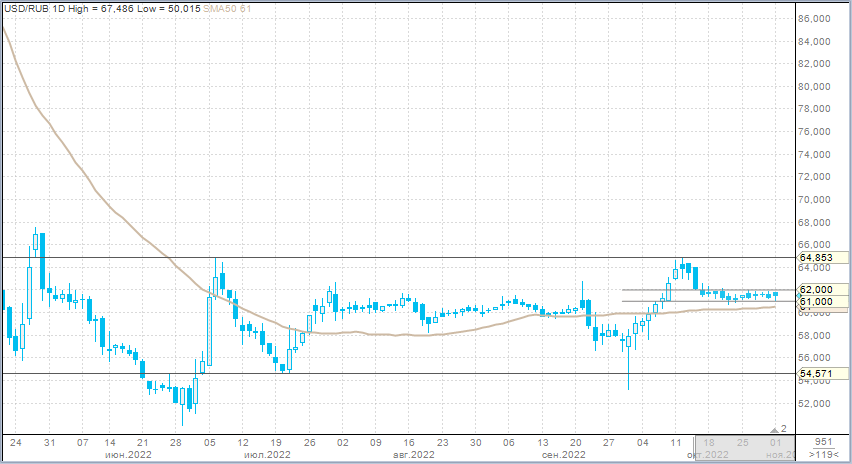

Рубль укрепился против доллара и евро, но незначительно ослаб против юаня.

Торговый объем в паре доллар/рубль составил 78,2 млрд рублей по сравнению с 89,8 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 31 млрд рублей против 56,9 млрд рублей в предыдущий день. Это минимальный суточный объем с 16 мая.

Торговый объем в паре юань/рубль составил 51,4 млрд рублей против 62 млрд рублей в предыдущий день. Это минимальный объем с 16 сентября.

Торговые объемы по факту завершения налогового периода упали. Однако курс USDRUB вот уже 12 торговых дней подряд остается в узком диапазоне 61-62 рубля за единицу валюты США. Чем сильнее сжимается пружина, тем впоследствии ярче эффект от того, когда она разожмется. Есть ощущение, что выход из диапазона, когда бы он ни наступил, будет зигзагообразным. То есть сначала курс резко расширит одну сторону текущего коридора, но затем перейдет к обратному движению, пробивая уже противоположную сторону.

Примечательно, что раньше потепление отношений между Россией и Западом привело бы к укреплению рубля. Однако в текущих условиях снижение геополитической напряженности в том случае, если стороны украинского конфликта сядут за стол переговоров, может как раз спровоцировать слабость российской валюты. В любом случае, пока это не более чем домыслы. Даже если текущая коридорная торговля расширится до диапазона 60-64 рубля за доллар, это все равно будет та же самая безыдейная торговля, но в более широком коридоре.

На 19:10 мск:

EUR/USD — 0,9881 (-0,01%), с начала года -13,1%

GBP/USD — 1,1472 (+0,03%), с начала года -15,2%

USD/JPY — 148 (-0,48%), с начала года +28,6%

Индекс доллара — 111,572 (+0,04%), с начала года +16,6%

USD/RUB (Мосбиржа) — 61,2375 (-0,39%), с начала года -18,5%

EUR/RUB (Мосбиржа) — 60,7375 (-0,23%), с начала года -28,9%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба