13 января 2023 Открытие Шульгин Михаил

Индекс МосБиржи символически снизился по итогам торгов в четверг, 12 января. Индекс РТС на фоне укрепления рубля уверенно прибавил более 1%.

На 19:00 мск:

Индекс МосБиржи — 2 185,93 п. (-0,05%), с нач. года +1,5%

Индекс РТС — 1 015,94 п. (+1,33%), с нач. года +4,7%

С пятницы начинает действовать новое бюджетное правило, новости о котором уже два дня стимулируют укрепление рубля, что оказывает давление на российских экспортеров. Еще в начале недели была надежда на то, что курс USDRUB сможет подольше задержаться в диапазоне 70-75 за доллар. Однако сейчас уже речь идет о том, чтобы закрепиться в диапазоне 70-65. В первую очередь от укрепления рубля пострадали префы «Сургутнефтегаза». Несмотря на заметный рост цен на нефть Brent на этой неделе, информация о том, что дисконты между Urals и Brent расширились, а также обсуждение США и другими странами теперь уже ценового потолка на нефтепродукты (эмбарго ЕС на российские нефтепродукты вступает в силу 5 февраля), оказали негативное влияние на акции российских нефтяников.

Внешний фон был позитивным для российского рынка. Акции в Европе и США выросли после публикации инфляционной статистики по США, предполагающей замедление темпов повышения ставок ФРС, что сокращает риски рецессии из-за ужесточения денежно-кредитной политики. Доходности казначейских облигаций снизились, доллар обновил минимумы с июня 2022 года. Золото в ответ на снижение доходностей и слабость доллара впервые с мая 2022 г. поднималось выше $1900/унц. (спот-рынок). Нефть уверенно дорожала, промышленные металлы в Лондоне за исключением никеля также прибавляли в цене. На рынках агрокультур росли в цене: кофе, кукуруза, соя, пшеница. Дешевели хлопок и сахар.

На 22:00 мск:

Brent, $/бар. — 84,24 (+1,90%), с нач. года -1,9%

WTI, $/бар. — 78,66 (+1,61%), с нач. года -2,0%

Urals, $/бар. — 61,37 (+2,32%), с нач. года -4,2%

Золото, $/тр. унц. — 1 898,35 (+1,21%), с нач. года +4,1%

Серебро, $/тр. унц. — 23,90 (+2,07%), с нач. года -0,2%

Алюминий, $/т — 2 548,50 (+1,53%), с нач. года +7,2%

Медь, $/т — 9 187,00 (+0,68%), с нач. года +9,7%

Никель, $/т — 27 013,00 (-0,10%) с нач. года -10,1%

Дивидендная доходность индекса МосБиржи составляет 11,0 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E).

На 22:00 мск:

EUR/USD — 1,0851 (+0,87%), с начала года +1,4%

GBP/USD — 1,222 (+0,61%), с начала года +1,1%

USD/JPY — 129,23 (-2,43%), с начала года -1,4%

Индекс доллара — 102,183 (-0,97%), с начала года -1,3%

USD/RUB (Мосбиржа) — 67,7575 (-1,42%), с начала года -3,1%

EUR/RUB (Мосбиржа) — 73,145 (-1,16%), с начала года -1,6%

В фокусе

Акционеры «Белуга групп» (BELU) одобрили выплату промежуточных дивидендов по итогам 9 месяцев 2022 г. Дивиденд — 75 руб. на акцию, дивдоходность — около 2,6%. Чтобы попасть в дивиденды, акции компании нужно купить до 19 января.

Ключевые новости

Опубликованный в четверг отчет по потребительской инфляции в США за декабрь был самым важным статистическим релизом этой недели. Фактические цифры полностью совпали с ожиданиями экономистов и подтвердили, что темпы роста инфляции в США замедляются уже 6 месяцев подряд, а базовая инфляция замедляется 3 месяца подряд. Это убедило рынок в том, что ФРС в феврале повысит ставку только на 25 б.п. При этом рынок уже сомневается в том, что ФРС будет повышать ставку в марте. Считаем ожидания рынка, подразумевающего в текущих условиях пик ставки не выше 5%, оправданными. Однако Есть риск того, что рынок излишне оптимистичен в своих ожиданиях перспективы снижения ставок в конце 2023 года. А также слишком оптимистичен в формировании ожиданий того, что февральское повышение ставок может быть последним в цикле.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Худшим по динамике второй день подряд стал отраслевой индекс «Нефти и газа» (-0,41%). Только префы «Башнефти» (BANEP) продемонстрировали рост в секторе и подорожали более чем на 1%. Большинство остальных бумаг сектора заметно подешевели. В аутсайдерах были префы (SNSGP) и обычка (SNGS) «Сургутнефтегаза», а также акции «Газпрома» (GAZP).

Лидером роста стал индекс «Потребительского сектора» (+0,6%). Лидировали акции «Соллерс» (SVAV), подорожавшие более чем на 5%, а также продуктовый ритейл: «Магнит» (MGNT), «Лента» (LENT) и «О’КЕЙ» (OKEY). В лидерах снижения «Инарктика» (AQUA) и расписки X5 Group (FIVE).

Сектор «Металлов и добычи» вырос на 0,47%. Бумаги Алроса (ALRS), НЛМК (NLMK) и «Русала» (RUAL) были под давлением, однако золотодобытчики Polymetal (POLY) и «Полюс» (PLZL) извлекли выгоду из роста цен на золото. Также дорожали акции «ВСМПО-Ависма» (VSMO), «Распадской» (RASP) и ММК (MAGN).

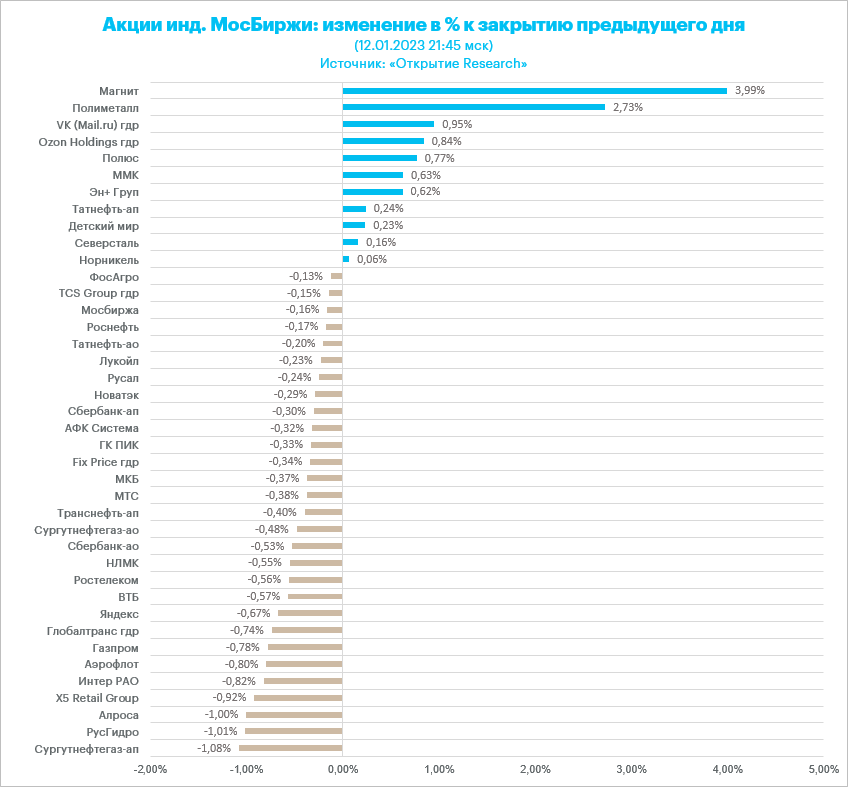

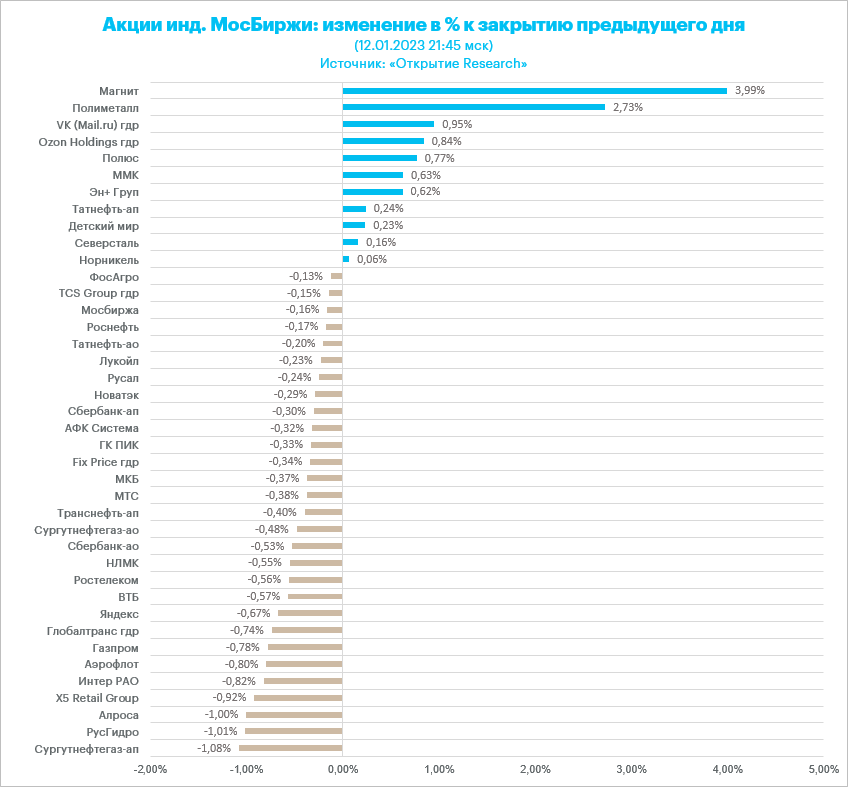

Из 40 акций индекса МосБиржи 11 подорожали и 29 подешевели по итогам дня.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 64,3 % торгуются выше своей 100-дневной МА, 50,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Акционеры «Магнита» стали лидерами роста среди индексных бумаг. Котировки выросли до максимума с 5 декабря и впервые почти за 2 месяца протестировали 50-дневную скользящую среднюю. «Магнит» дорожает 4-й день подряд. При этом объемы в четверг были рекордными с апреля 2022 года. Меж тем котировки даже с учетом этого четырехдневного роста остаются на 17% ниже уровней в тот же день год назад. Напомним, в прошлом году X5 опубликовала достойный финансовый отчет за 3 квартал. Аналогичного ждали и от «Магнита», но компания так и не опубликовала свои финансовые результаты за этот период. Однако мы оцениваем положение ритейлера, как весьма солидное. Считаем, что компания может вернуться к практике выплаты дивидендов.

Продажи группы «Соллерс» в России в декабре выросли в годовом выражении в 1,7 раза (на 68%), к ноябрю — в 3 раза, свидетельствуют данные Ассоциации европейского бизнеса (АЕБ). За декабрь компания реализовала 11028 автомобилей. Её доля рынка выросла на 12 процентных пунктов в базисе год к году и на 9 п.п. в базисе месяц к месяцу до 17,2%. В целом за 2022 год продажи снизились на 24,7% до 40092 авто. При этом в целом весь авторынок упал на 58,8%.

На 19:00 мск:

Индекс МосБиржи — 2 185,93 п. (-0,05%), с нач. года +1,5%

Индекс РТС — 1 015,94 п. (+1,33%), с нач. года +4,7%

С пятницы начинает действовать новое бюджетное правило, новости о котором уже два дня стимулируют укрепление рубля, что оказывает давление на российских экспортеров. Еще в начале недели была надежда на то, что курс USDRUB сможет подольше задержаться в диапазоне 70-75 за доллар. Однако сейчас уже речь идет о том, чтобы закрепиться в диапазоне 70-65. В первую очередь от укрепления рубля пострадали префы «Сургутнефтегаза». Несмотря на заметный рост цен на нефть Brent на этой неделе, информация о том, что дисконты между Urals и Brent расширились, а также обсуждение США и другими странами теперь уже ценового потолка на нефтепродукты (эмбарго ЕС на российские нефтепродукты вступает в силу 5 февраля), оказали негативное влияние на акции российских нефтяников.

Внешний фон был позитивным для российского рынка. Акции в Европе и США выросли после публикации инфляционной статистики по США, предполагающей замедление темпов повышения ставок ФРС, что сокращает риски рецессии из-за ужесточения денежно-кредитной политики. Доходности казначейских облигаций снизились, доллар обновил минимумы с июня 2022 года. Золото в ответ на снижение доходностей и слабость доллара впервые с мая 2022 г. поднималось выше $1900/унц. (спот-рынок). Нефть уверенно дорожала, промышленные металлы в Лондоне за исключением никеля также прибавляли в цене. На рынках агрокультур росли в цене: кофе, кукуруза, соя, пшеница. Дешевели хлопок и сахар.

На 22:00 мск:

Brent, $/бар. — 84,24 (+1,90%), с нач. года -1,9%

WTI, $/бар. — 78,66 (+1,61%), с нач. года -2,0%

Urals, $/бар. — 61,37 (+2,32%), с нач. года -4,2%

Золото, $/тр. унц. — 1 898,35 (+1,21%), с нач. года +4,1%

Серебро, $/тр. унц. — 23,90 (+2,07%), с нач. года -0,2%

Алюминий, $/т — 2 548,50 (+1,53%), с нач. года +7,2%

Медь, $/т — 9 187,00 (+0,68%), с нач. года +9,7%

Никель, $/т — 27 013,00 (-0,10%) с нач. года -10,1%

Дивидендная доходность индекса МосБиржи составляет 11,0 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E).

На 22:00 мск:

EUR/USD — 1,0851 (+0,87%), с начала года +1,4%

GBP/USD — 1,222 (+0,61%), с начала года +1,1%

USD/JPY — 129,23 (-2,43%), с начала года -1,4%

Индекс доллара — 102,183 (-0,97%), с начала года -1,3%

USD/RUB (Мосбиржа) — 67,7575 (-1,42%), с начала года -3,1%

EUR/RUB (Мосбиржа) — 73,145 (-1,16%), с начала года -1,6%

В фокусе

Акционеры «Белуга групп» (BELU) одобрили выплату промежуточных дивидендов по итогам 9 месяцев 2022 г. Дивиденд — 75 руб. на акцию, дивдоходность — около 2,6%. Чтобы попасть в дивиденды, акции компании нужно купить до 19 января.

Ключевые новости

Опубликованный в четверг отчет по потребительской инфляции в США за декабрь был самым важным статистическим релизом этой недели. Фактические цифры полностью совпали с ожиданиями экономистов и подтвердили, что темпы роста инфляции в США замедляются уже 6 месяцев подряд, а базовая инфляция замедляется 3 месяца подряд. Это убедило рынок в том, что ФРС в феврале повысит ставку только на 25 б.п. При этом рынок уже сомневается в том, что ФРС будет повышать ставку в марте. Считаем ожидания рынка, подразумевающего в текущих условиях пик ставки не выше 5%, оправданными. Однако Есть риск того, что рынок излишне оптимистичен в своих ожиданиях перспективы снижения ставок в конце 2023 года. А также слишком оптимистичен в формировании ожиданий того, что февральское повышение ставок может быть последним в цикле.

Итоги российского рынка

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Худшим по динамике второй день подряд стал отраслевой индекс «Нефти и газа» (-0,41%). Только префы «Башнефти» (BANEP) продемонстрировали рост в секторе и подорожали более чем на 1%. Большинство остальных бумаг сектора заметно подешевели. В аутсайдерах были префы (SNSGP) и обычка (SNGS) «Сургутнефтегаза», а также акции «Газпрома» (GAZP).

Лидером роста стал индекс «Потребительского сектора» (+0,6%). Лидировали акции «Соллерс» (SVAV), подорожавшие более чем на 5%, а также продуктовый ритейл: «Магнит» (MGNT), «Лента» (LENT) и «О’КЕЙ» (OKEY). В лидерах снижения «Инарктика» (AQUA) и расписки X5 Group (FIVE).

Сектор «Металлов и добычи» вырос на 0,47%. Бумаги Алроса (ALRS), НЛМК (NLMK) и «Русала» (RUAL) были под давлением, однако золотодобытчики Polymetal (POLY) и «Полюс» (PLZL) извлекли выгоду из роста цен на золото. Также дорожали акции «ВСМПО-Ависма» (VSMO), «Распадской» (RASP) и ММК (MAGN).

Из 40 акций индекса МосБиржи 11 подорожали и 29 подешевели по итогам дня.

66,7 % компаний индекса торгуются выше своей 50-дневной МА, 64,3 % торгуются выше своей 100-дневной МА, 50,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Акционеры «Магнита» стали лидерами роста среди индексных бумаг. Котировки выросли до максимума с 5 декабря и впервые почти за 2 месяца протестировали 50-дневную скользящую среднюю. «Магнит» дорожает 4-й день подряд. При этом объемы в четверг были рекордными с апреля 2022 года. Меж тем котировки даже с учетом этого четырехдневного роста остаются на 17% ниже уровней в тот же день год назад. Напомним, в прошлом году X5 опубликовала достойный финансовый отчет за 3 квартал. Аналогичного ждали и от «Магнита», но компания так и не опубликовала свои финансовые результаты за этот период. Однако мы оцениваем положение ритейлера, как весьма солидное. Считаем, что компания может вернуться к практике выплаты дивидендов.

Продажи группы «Соллерс» в России в декабре выросли в годовом выражении в 1,7 раза (на 68%), к ноябрю — в 3 раза, свидетельствуют данные Ассоциации европейского бизнеса (АЕБ). За декабрь компания реализовала 11028 автомобилей. Её доля рынка выросла на 12 процентных пунктов в базисе год к году и на 9 п.п. в базисе месяц к месяцу до 17,2%. В целом за 2022 год продажи снизились на 24,7% до 40092 авто. При этом в целом весь авторынок упал на 58,8%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба