10 февраля 2023 РБК Quote

Дивидендные выплаты в 2023 году будут высокими, считают в Газпромбанке, — многие российские компании могут вернуться к выплате дивидендов в текущем году. В банке назвали фаворитов по ожидаемой дивдоходности

Дивиденды на российском рынке в этом году останутся на высоком уровне, прогнозируют аналитики Газпромбанка. Дивидендные выплаты акционерам российских компаний в 2023 году с учетом возобновления выплат многими корпорациями могут составить ₽3,7 трлн, что соответствует дивидендной доходности рынка на уровне 10,5%. Об этом говорится в обзоре департамента анализа рыночной конъюнктуры Газпромбанка (есть у «РБК Инвестиций»).

По подсчетам экспертов банка, около ₽2,7 трлн дивидендов выплатят компании, не прекращавшие выплаты в 2022 году, из которых основная масса — ₽2,4 трлн — будет выплачена компаниями нефтегазового сектора. Из тех компаний, кто приостановил дивиденды в 2022 году, в Газпромбанке допустили возвращение к выплатам компаний финансового и металлургического секторов, а также ряда компаний потребительского сектора и сектора недвижимости.

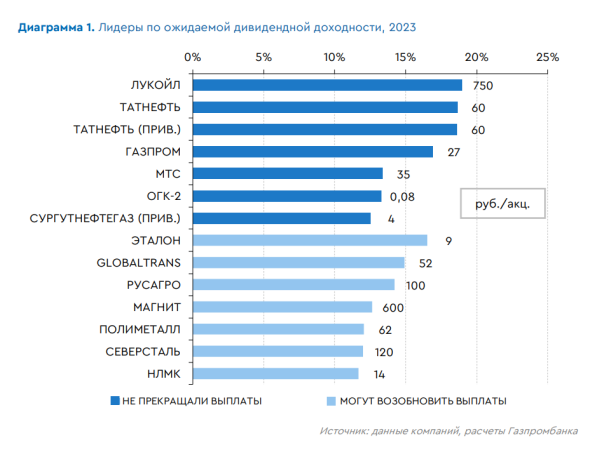

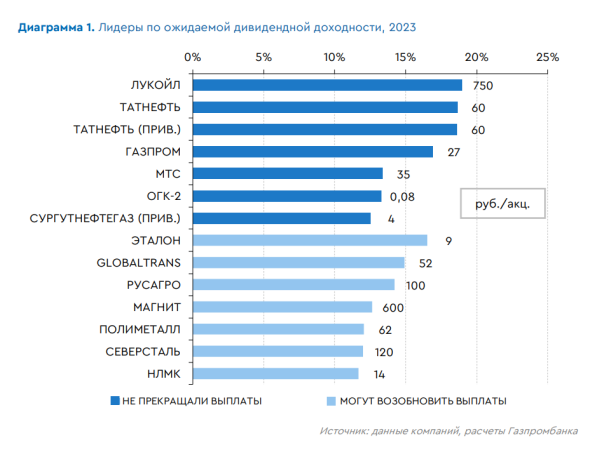

Лидеры по ожидаемой дивидендной доходности в 2023 году

В секторе металлов и добычи совокупные дивиденды, по оценкам банка, могут составить ₽460 млрд при условии возобновления выплат со стороны НЛМК, «Северстали», «Полиметалла» и «Полюса». Совокупные дивиденды финансового сектора (Сбербанк, TCS Group и Мосбиржа) в случае возврата к выплатам в 2023 году могут составить ₽455 млрд. В потребительском секторе выплаты могут составить до ₽76 млрд, а в секторе недвижимости — до ₽54 млрд в случае возвращения к выплатам компаний «Магнит», «Эталона», ЛСР и ПИК.

В топ-6 имен по уровню дивидендной доходности в 2023 году, по прогнозам экспертов Газпромбанка, входят ЛУКОЙЛ, «Татнефть», «Газпром» (17–19%), МТС и ОГК-2 (14%). Из компаний, которые могут вернуться к выплатам, наиболее высокую доходность можно ожидать от «Эталона», «Глобалтранса» и «Русагро» (15–17%).

В 2022 году общая сумма выплаченных российскими компаниями дивидендов составила ₽3,8 трлн, что сопоставимо с результатом 2021 года, когда акционеры получили ₽3,3 трлн дивидендов. В прошлом году многие компании по-прежнему выплачивали дивиденды владельцам своих бумаг, несмотря на сложности, с которыми столкнулся российский рынок акций в 2022 году. Эти выплаты стали не только источником новых средств на рынке, но и признаком финансовой надежности соответствующих эмитентов , сообщили аналитики.

Значительные выплаты дивидендов в 2022 году пришлись на экспортеров на фоне высоких цен на сырье и слабости национальной валюты в 2021 году. Средний курс в 2021 году составил ₽73,65 за доллар, максимум в современной истории, подсчитали в Газпромбанке. Средняя дивидендная доходность для компаний, осуществивших выплаты в 2022 году, составила 12,5% против 7,3% в 2021 году. Высокая дивидендная доходность стала результатом значительного падения рынка в течение 2022 года, когда индекс Мосбиржи снизился на 43%. В результате 77% выплаченных в 2022 году дивидендов пришлось на нефтегазовый сектор.

Большая часть выпавшей дивидендной массы в 2022 году пришлась на компании финансового сектора, черной металлургии, потребительского сектора и сектора недвижимости, сообщили в банке. Многие эмитенты предпочли сохранить запас финансовой прочности на период повышенной неопределенности. Кроме того, свою роль сыграли ограничения на движение капитала. По подсчетам аналитиков, сумма выплат компаниями, отказавшимися от дивидендов в 2022 году, составила около трети всей дивидендной массы 2021 года.

Дивиденды на российском рынке в этом году останутся на высоком уровне, прогнозируют аналитики Газпромбанка. Дивидендные выплаты акционерам российских компаний в 2023 году с учетом возобновления выплат многими корпорациями могут составить ₽3,7 трлн, что соответствует дивидендной доходности рынка на уровне 10,5%. Об этом говорится в обзоре департамента анализа рыночной конъюнктуры Газпромбанка (есть у «РБК Инвестиций»).

По подсчетам экспертов банка, около ₽2,7 трлн дивидендов выплатят компании, не прекращавшие выплаты в 2022 году, из которых основная масса — ₽2,4 трлн — будет выплачена компаниями нефтегазового сектора. Из тех компаний, кто приостановил дивиденды в 2022 году, в Газпромбанке допустили возвращение к выплатам компаний финансового и металлургического секторов, а также ряда компаний потребительского сектора и сектора недвижимости.

Лидеры по ожидаемой дивидендной доходности в 2023 году

В секторе металлов и добычи совокупные дивиденды, по оценкам банка, могут составить ₽460 млрд при условии возобновления выплат со стороны НЛМК, «Северстали», «Полиметалла» и «Полюса». Совокупные дивиденды финансового сектора (Сбербанк, TCS Group и Мосбиржа) в случае возврата к выплатам в 2023 году могут составить ₽455 млрд. В потребительском секторе выплаты могут составить до ₽76 млрд, а в секторе недвижимости — до ₽54 млрд в случае возвращения к выплатам компаний «Магнит», «Эталона», ЛСР и ПИК.

В топ-6 имен по уровню дивидендной доходности в 2023 году, по прогнозам экспертов Газпромбанка, входят ЛУКОЙЛ, «Татнефть», «Газпром» (17–19%), МТС и ОГК-2 (14%). Из компаний, которые могут вернуться к выплатам, наиболее высокую доходность можно ожидать от «Эталона», «Глобалтранса» и «Русагро» (15–17%).

В 2022 году общая сумма выплаченных российскими компаниями дивидендов составила ₽3,8 трлн, что сопоставимо с результатом 2021 года, когда акционеры получили ₽3,3 трлн дивидендов. В прошлом году многие компании по-прежнему выплачивали дивиденды владельцам своих бумаг, несмотря на сложности, с которыми столкнулся российский рынок акций в 2022 году. Эти выплаты стали не только источником новых средств на рынке, но и признаком финансовой надежности соответствующих эмитентов , сообщили аналитики.

Значительные выплаты дивидендов в 2022 году пришлись на экспортеров на фоне высоких цен на сырье и слабости национальной валюты в 2021 году. Средний курс в 2021 году составил ₽73,65 за доллар, максимум в современной истории, подсчитали в Газпромбанке. Средняя дивидендная доходность для компаний, осуществивших выплаты в 2022 году, составила 12,5% против 7,3% в 2021 году. Высокая дивидендная доходность стала результатом значительного падения рынка в течение 2022 года, когда индекс Мосбиржи снизился на 43%. В результате 77% выплаченных в 2022 году дивидендов пришлось на нефтегазовый сектор.

Большая часть выпавшей дивидендной массы в 2022 году пришлась на компании финансового сектора, черной металлургии, потребительского сектора и сектора недвижимости, сообщили в банке. Многие эмитенты предпочли сохранить запас финансовой прочности на период повышенной неопределенности. Кроме того, свою роль сыграли ограничения на движение капитала. По подсчетам аналитиков, сумма выплат компаниями, отказавшимися от дивидендов в 2022 году, составила около трети всей дивидендной массы 2021 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба