Lenovo Group Ltd (HK:0992; OTC:LNVGF) — один из крупнейших в мире производителей персональных компьютеров (доля рынка 22,8% с существенным отрывом от конкурентов). В ассортимент продукции Lenovo входят планшеты, смартфоны, ноутбуки, ПК, рабочие станции, серверы, системы хранения данных и аксессуары.

Legend Holdings (HK:3396) принадлежит 33% Lenovo (инвестиционный холдинг с фокусом на IT-бизнес). Компания работает в 3 основных направлениях:

• ISG Infrastructure Solutions Group (подразделение инфраструктурных решений, является поставщиком умных инфраструктурных решений для организаций любого размера);

• SSG Solutions & Services Group (подразделение решений и услуг Lenovo — объединяет все ИТ-решения и услуги Lenovo для ПК, инфраструктуру, а также интеллектуальные вертикали, включая дополнительные услуги, управляемые услуги и предложения в формате «как услуга»);

• IDG Intelligent Devices Group (подразделение умных устройств — это глобальное подразделение, которое включает в себя подразделение ПК и интеллектуальных устройств (PC and Smart Device Business Group, PCSD) и подразделение мобильных устройств (Mobile Business Group)).

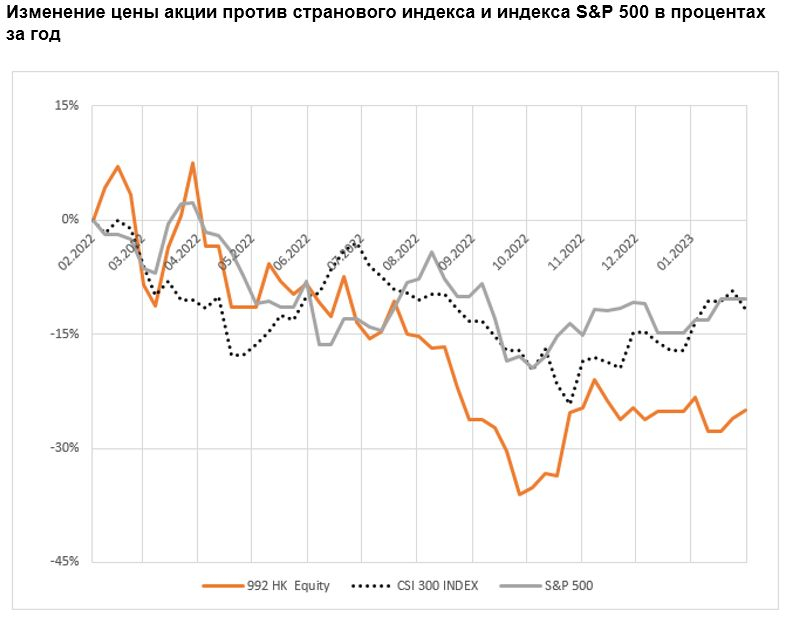

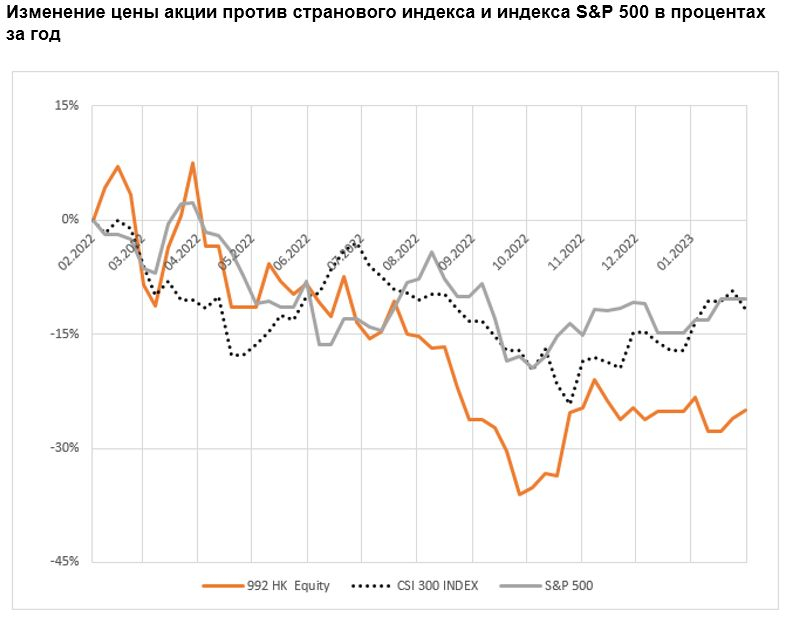

За год акция потеряла около 30% стоимости. С одной стороны, это было вызвано политикой Covid-Zero, которую проводило китайское правительство, а с другой — переоценкой всего технологического сектора, на фоне поднятия ставок мировыми центральными банками.

Компания выплачивает стабильные дивиденды, что делает ее особенно привлекательной для инвесторов во время волатильности на рынке. Дивидендная доходность за последние 12 месяцев составила 6%.

Стремление Китая заменить иностранные ПК на государственных предприятиях отечественными брендами может укрепить доминирующее положение Lenovo на внутреннем рынке.

Доля корпоративных клиентов компании достаточно высокая, что может поддержать спрос на ее продукцию в условиях цифровой трансформации.

Облачный бизнес Lenovo, вероятно, обеспечит долгосрочный рост. Центры обработки данных, на долю которых в настоящее время приходится около 10% продаж, могут продемонстрировать двузначный рост продаж в ближайшие годы благодаря растущему количеству заказов среди облачных клиентов и постепенному восстановлению расходов на IT на малых и средних предприятиях.

Доля бизнеса по оказанию услуг (управляемые сервисы (Managed Services) — аутсорсинг функций по управлению IT-инфраструктуры заказчика (включая настройку систем, их администрирование, обновление, мониторинг, ведение инцидентов и т.д.) для обеспечения непрерывности бизнеса, сервисное обслуживание, проектные решения. Сейчас эта доля дает около 7% выручки, на горизонте 2-3 лет она может вырасти до 20%. При этом направление является одним из самых маржинальных среди прочих, где представлена компания.

Возвращение компании на рынки смартфонов в Азии и Европе может увеличить выручку, не относящуюся к ПК, но не повысить маржу, поскольку выйти в элитный сегмент достаточно проблематично.

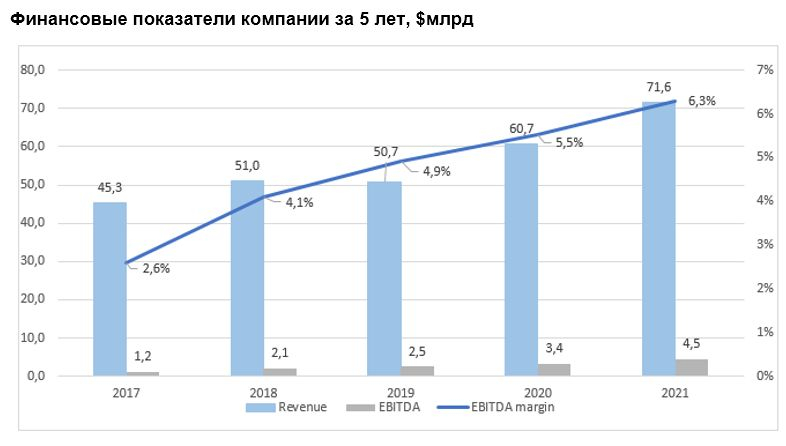

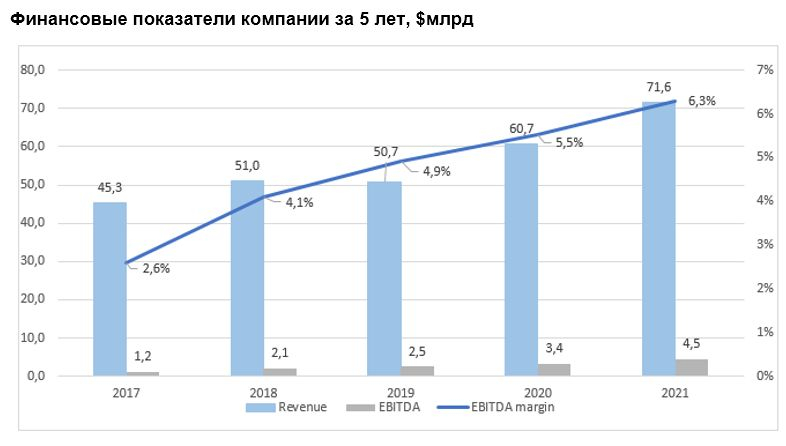

Продажи за 2 квартал финансового года упали на 4,4% по сравнению с аналогичным периодом прошлого года, валовая прибыль осталась неизменной по сравнению с прошлым годом и составила 16,8%, операционная маржа увеличилась до 5%, чистая прибыль за 2 квартал выросла на 5,7% по сравнению с аналогичным периодом прошлого года.

Результаты оказались лучше ожиданий. Руководство сохраняет позитивные ожидания на будущий год, несмотря на макроэкономические трудности.

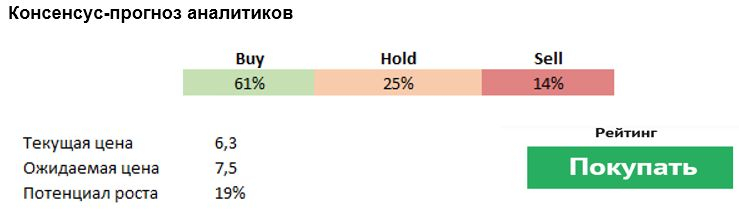

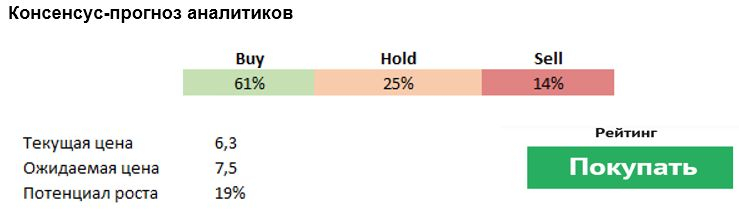

Основные мультипликаторы компании выглядят существенно лучше аналогичных показателей конкурентов и средних значений показателей за три последних года для самой компании. У Lenovo сильная денежная позиция и низкая долговая нагрузка. Высокое ROE свидетельствует об эффективности использования акционерного капитала. Это поможет пережить период высоких процентных ставок и турбулентности на рынке.

Риски

Снятие ковидных ограничений и возвращение в офис могут снизить спрос на потребительские и образовательные ПК.

По итогам 3Q22 продажи могут продемонстрировать падение из-за высокой базы прошлого года.

Спрос предприятий может оказаться менее устойчивым в ближайшие кварталы, поскольку компании будут более осторожными в отношении расходов на фоне макроэкономической неопределенности.

Запасы остаются на уровне, существенно превышающем доковидный. Это может привести к продаже с дисконтом и снижению маржи.

Legend Holdings (HK:3396) принадлежит 33% Lenovo (инвестиционный холдинг с фокусом на IT-бизнес). Компания работает в 3 основных направлениях:

• ISG Infrastructure Solutions Group (подразделение инфраструктурных решений, является поставщиком умных инфраструктурных решений для организаций любого размера);

• SSG Solutions & Services Group (подразделение решений и услуг Lenovo — объединяет все ИТ-решения и услуги Lenovo для ПК, инфраструктуру, а также интеллектуальные вертикали, включая дополнительные услуги, управляемые услуги и предложения в формате «как услуга»);

• IDG Intelligent Devices Group (подразделение умных устройств — это глобальное подразделение, которое включает в себя подразделение ПК и интеллектуальных устройств (PC and Smart Device Business Group, PCSD) и подразделение мобильных устройств (Mobile Business Group)).

За год акция потеряла около 30% стоимости. С одной стороны, это было вызвано политикой Covid-Zero, которую проводило китайское правительство, а с другой — переоценкой всего технологического сектора, на фоне поднятия ставок мировыми центральными банками.

Компания выплачивает стабильные дивиденды, что делает ее особенно привлекательной для инвесторов во время волатильности на рынке. Дивидендная доходность за последние 12 месяцев составила 6%.

Стремление Китая заменить иностранные ПК на государственных предприятиях отечественными брендами может укрепить доминирующее положение Lenovo на внутреннем рынке.

Доля корпоративных клиентов компании достаточно высокая, что может поддержать спрос на ее продукцию в условиях цифровой трансформации.

Облачный бизнес Lenovo, вероятно, обеспечит долгосрочный рост. Центры обработки данных, на долю которых в настоящее время приходится около 10% продаж, могут продемонстрировать двузначный рост продаж в ближайшие годы благодаря растущему количеству заказов среди облачных клиентов и постепенному восстановлению расходов на IT на малых и средних предприятиях.

Доля бизнеса по оказанию услуг (управляемые сервисы (Managed Services) — аутсорсинг функций по управлению IT-инфраструктуры заказчика (включая настройку систем, их администрирование, обновление, мониторинг, ведение инцидентов и т.д.) для обеспечения непрерывности бизнеса, сервисное обслуживание, проектные решения. Сейчас эта доля дает около 7% выручки, на горизонте 2-3 лет она может вырасти до 20%. При этом направление является одним из самых маржинальных среди прочих, где представлена компания.

Возвращение компании на рынки смартфонов в Азии и Европе может увеличить выручку, не относящуюся к ПК, но не повысить маржу, поскольку выйти в элитный сегмент достаточно проблематично.

Продажи за 2 квартал финансового года упали на 4,4% по сравнению с аналогичным периодом прошлого года, валовая прибыль осталась неизменной по сравнению с прошлым годом и составила 16,8%, операционная маржа увеличилась до 5%, чистая прибыль за 2 квартал выросла на 5,7% по сравнению с аналогичным периодом прошлого года.

Результаты оказались лучше ожиданий. Руководство сохраняет позитивные ожидания на будущий год, несмотря на макроэкономические трудности.

Основные мультипликаторы компании выглядят существенно лучше аналогичных показателей конкурентов и средних значений показателей за три последних года для самой компании. У Lenovo сильная денежная позиция и низкая долговая нагрузка. Высокое ROE свидетельствует об эффективности использования акционерного капитала. Это поможет пережить период высоких процентных ставок и турбулентности на рынке.

Риски

Снятие ковидных ограничений и возвращение в офис могут снизить спрос на потребительские и образовательные ПК.

По итогам 3Q22 продажи могут продемонстрировать падение из-за высокой базы прошлого года.

Спрос предприятий может оказаться менее устойчивым в ближайшие кварталы, поскольку компании будут более осторожными в отношении расходов на фоне макроэкономической неопределенности.

Запасы остаются на уровне, существенно превышающем доковидный. Это может привести к продаже с дисконтом и снижению маржи.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба