Для тех, кто следит за мировыми новостями и глобальной финансовой системой, 2022 год был полон сюрпризов. Рост инфляции? Любой мог предвидеть это, а реакция ФРС (хоть и весьма запоздавшая) соответствует учебнику для центральных банков. На самом деле, почти все развитые экономики делают то же самое.

Смерть королевы Елизаветы II (Elizabeth II)? Что ж, бедной женщине было 96 лет, она прожила долгую жизнь.

Худшее начало года для акций с 1970 года? Худший год для облигаций с 1842 года? Опять же, любой, кто знает историю экономики, мог это предсказать.

Но кто мог предсказать вторжение России в Украину и ответные санкции Запада, обрушившие мировые энергетические рынки? Мутацию Omicron, вызванную невероятной заразностью Covid, и полную изоляцию Китая в ответ? Месячное правление Лиз Трасс (Liz Truss) в Великобритании и возвращение облигационных стражей? Резкое падение евро до паритета с долларом (и почти такое же падение фунта стерлингов)?

Ребята, этот год был очень напряжённым. Мои постоянные читатели, диверсифицировавшие год назад свои сбережения с помощью физических драгоценных металлов, сейчас потирают руки...

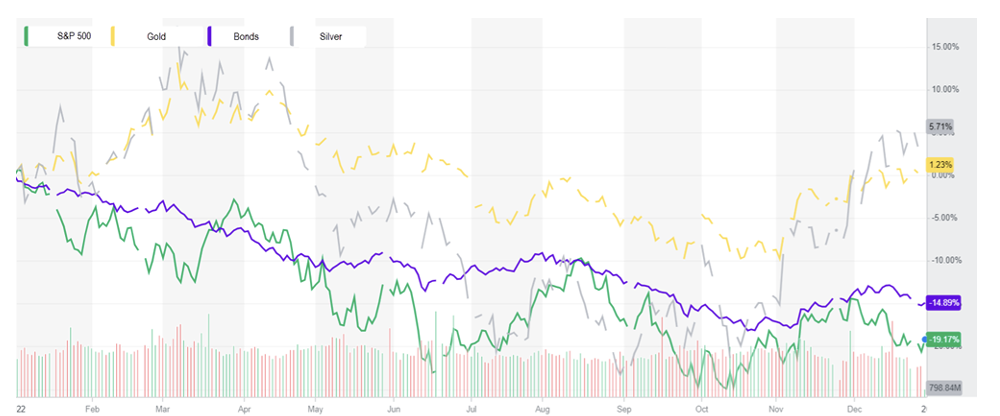

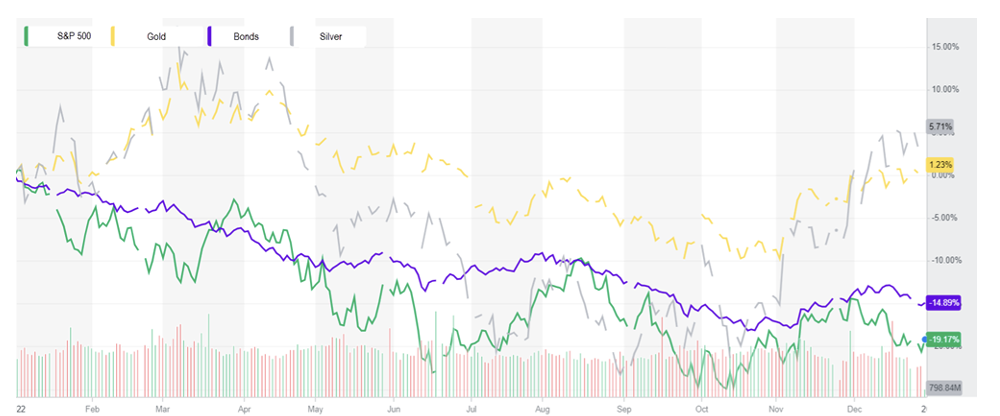

Годовая динамика индекса S&P 500, широкого рынка облигаций (BND), золота и серебра по состоянию на 28.12.2022 г.

Динамика S&P 500, широкого рынка облигаций (BND), золота и серебра за год, 28 декабря 2022

Пока что в этом году золото опережало акции на 20,4%, а облигации - на 16%.

Серебро показало себя еще лучше, подорожав почти на 4,5% больше, чем золото.

Остановите меня, если вы это уже слышали: Прошлые результаты не гарантируют будущих результатов. На самом деле, довольно много людей, с которыми я разговаривал в последнее время, сказали мне, что разочарованы тем, что они не купили золото год назад.

Честно говоря, я не думаю, что они совсем прогадали. Золото сейчас выше всего на 1.23% по сравнению с началом года!

Вот 5 главных причин, почему вам следует рассмотреть возможность покупки золота прямо сейчас, особенно если вы еще не провели диверсификацию с помощью физических драгоценных металлов.

1. Мягкой посадки не будет...

Еще в октябре 98% руководителей американских компаний говорили, что ожидают рецессии, что подразумевает рост безработицы, сильное замедление экономической активности и соответствующий удар по фондовому рынку (генеральный директор Bank of America Брайан Мойнихан (Brian Moynihan) прогнозирует падение рынка на 25%).

В среднем, во время рецессии индекс S&P 500 падает на 29%. Во время Великой рецессии он упал на 55%.

Если брать за основу коэффициент ShillerP/E, акции должны упасть примерно на 40%, чтобы вернуться к своей исторической средней оценке. В этом хорошо видна разница между обычной рецессией и худшим экономическим кризисом со времен Великой депрессии.

2. Потому что это делают центральные банки по всему миру!

Центральные банки по всему миру накапливают золото темпами, невиданными с 1967 года (когда доллар еще был обеспечен золотом).

По мнению МВФ, центральные банки массово скупают золото по двум причинам:

Бегство в более безопасные активы на фоне стремительной инфляции;

Для диверсификации своих активов (большинство центральных банков имеют большие валютные резервы).

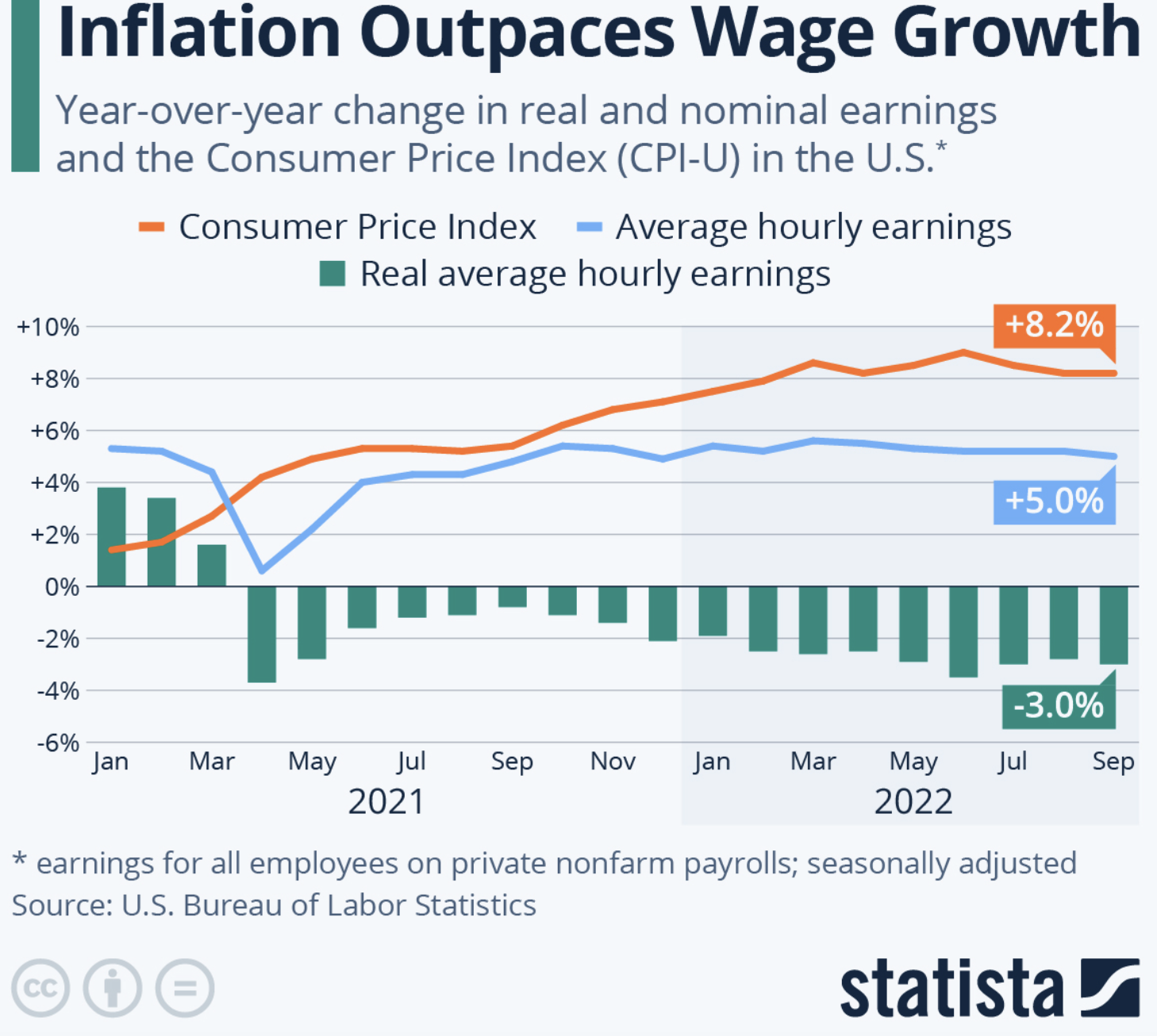

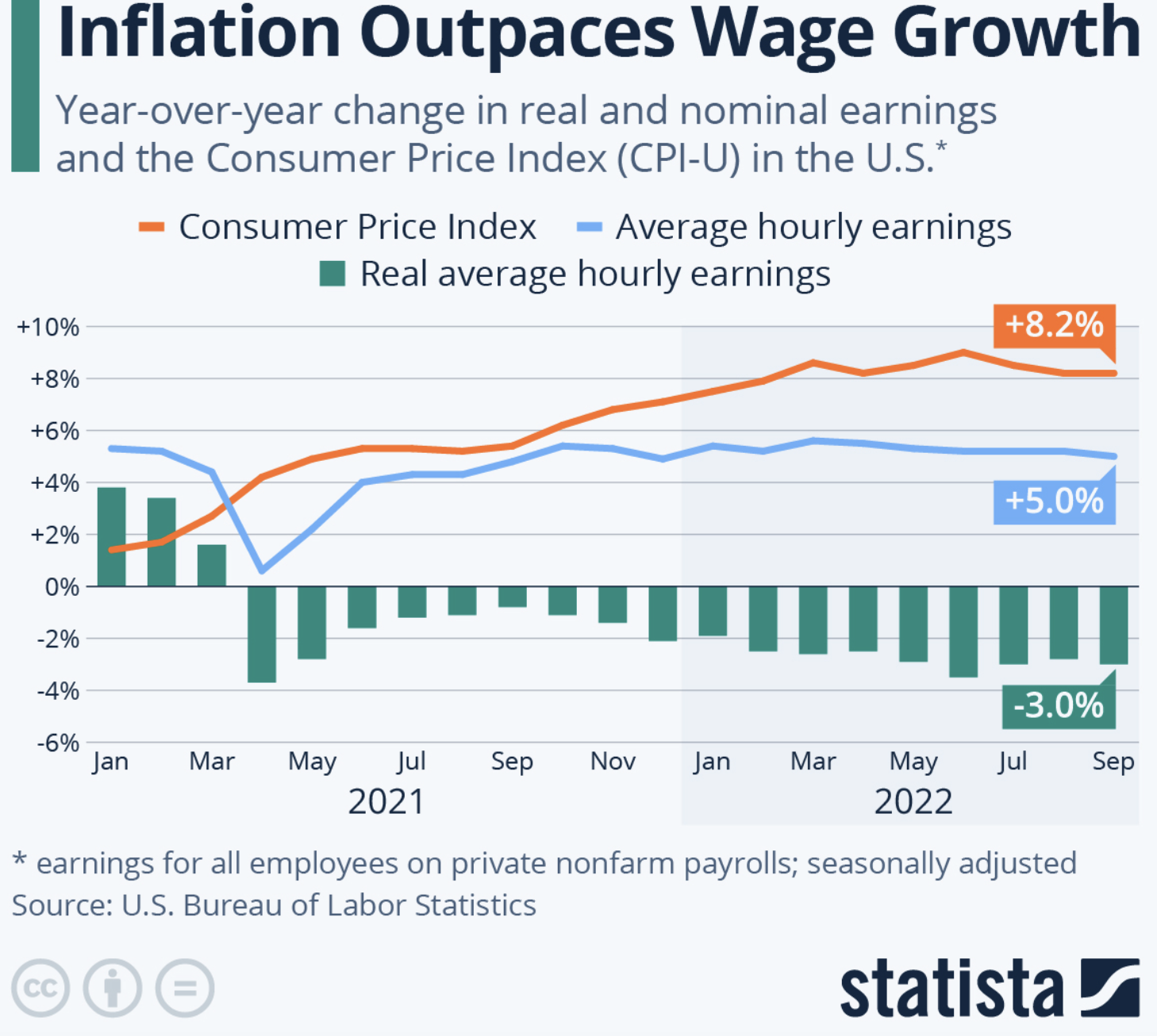

3. Двадцать месяцев подряд цены опережают зарплаты

Заработная плата растет - ура! Нет ли чего-нибудь, что растет быстрее?

Всё остальное.

По состоянию на октябрь инфляция опережает рост заработной платы уже 18 месяцев подряд. Получается, что на бумагезарплата выросла, но мы всё же можем приобрести товаров и услуг меньше, чем месяц, год или полтора года назад.

Изменение реальных и номинальных заработков и индекса потребительских цен (CPI-U) в США за год.

Источник: Statista

Если вы ничего не запомнили из этой статьи, постарайтесь запомнить вот что: всегда сравнивайте темпы «экономического роста» с темпами инфляции. Результаты могут быть откровенно удручающими…

Неудивительно, что люди все чаще ищут защищенную от инфляции форму денег. Хорошая новость – такая форма денег уже существует! Это физическое золото и серебро.

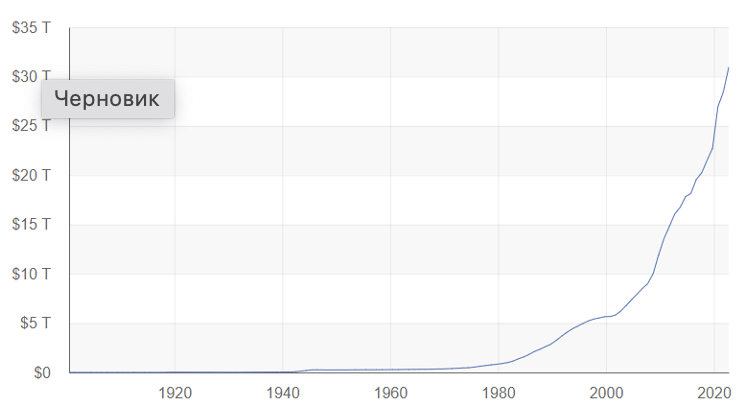

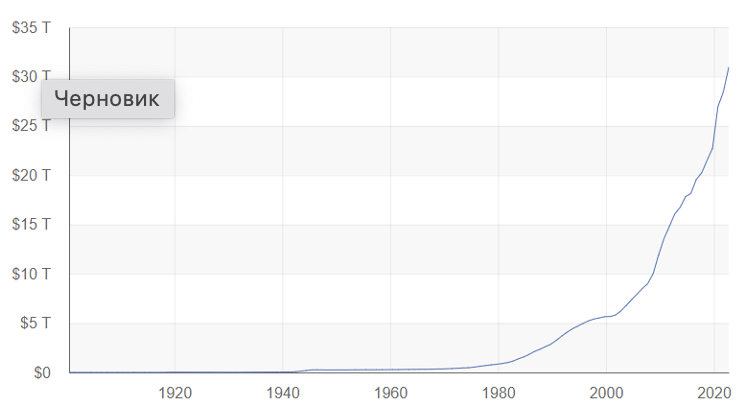

4. Растущий государственный долг уже неуправляем…

Исторический неоплаченный долг США за 1900-2022 годы, получено из фискальных данных Министерства финансов США, 30 декабря 2022 года.

Государственный долг растет быстрее, чем ВВП с 1981 года. Это не та проблема, от которой наше правительство может избавиться с помощью налогов.

Кроме того, нам предстоит еще два года правления Байдена (Joseph Biden). Вероятно, вы помните, что при Байдене наша страна взяла в долг еще $4,8 трлн. (по состоянию на сентябрь). Предварительный бюджет на 2023 год на 7,4% больше, чем на 2022 год...

Возможно, слишком поздно для финансового здравомыслия, чтобы спасать нацию от дефолта по долгу. Так считает Нуриэль Рубини (Nouriel Roubini).

Однако долг – это не единственная проблема дефицитных расходов. Помните, что каждый новый напечатанный доллар не увеличивает богатство - напротив, он снижает покупательную способность всех других долларов в мире.

Поэтому нужно, чтобы каждый американец имел активы, стоимость которых не связана с успехом или провалом доллара. Золото – это идеальный выбор. Как говорит Рэй Далио (Ray Dalio):

Есть старая поговорка: «золото - единственный финансовый актив, не являющийся чьим-то обязательством». Когда покупатель платит золотыми монетами, вы можете их переплавить или обменять, и стоимость их практически не снизится. В отличие от долгового актива в виде бумажных денег.

5. Золото и серебро исторически недооценены

Ряд инвесторов и аналитиков твердо убеждены, что золото и серебро чрезвычайно, даже исторически, недооценены... Тем более, если рассмотреть анализ Урбана Джерманна (Urban Jermann) о неправильном понимании ценности золота как инвестиции. (Вкратце, Джерманн говорит, что цена золота снижает мировой спрос на него: когда цены падают, всегда найдется покупатель, в отличие от практически всех других финансовых активов.)

Лично я не верю, что цена золота зависит от решений ФРС по денежно-кредитной политике. И, честно говоря, я устал писать о Джероме Пауэлле (JeromePowell) и его шайке инсайдеров из башни из слоновой кости, которые думают, что могут напечатать несколько $трлн., не вызвав инфляцию, а затем заставить инфляцию исчезнуть, сделав процентные ставки в два раза меньше уровня инфляции!

Я могу диверсифицировать свои сбережения при помощи физических драгоценных металлов до такой степени, что мне совершенно безразлично следующее заявление ФРС – Пауэлл не сможет сделать меня богатым или бедным. Всё, что он может сделать – это разочаровать меня. Однако сильно не переживайте; я и дальше буду следить за решениями ФРС и пытаться понять их смысл для вас. (Если вам всё еще это нужно! Возможно, вы обнаружите, что наблюдение за ФРС вас уже не так привлекает, как только ваши сбережения будут диверсифицированы до уровня безразличия…)

Иногда люди спрашивают меня: «Как мне выбрать между золотом и серебром?». Теперь есть хороший ответ! Недавно в Oxford Economics вычислили «идеальное» распределение серебра в % от сбережений любого инвестора:

В течение десятилетнего периода оптимальное распределение серебра зависит от общей толерантности человека к риску: 5,6% для низкого риска, 6% для среднего и 5,8% для высокого риска.

Поэтому сейчас самое время начинать диверсификацию с помощью физических драгоценных металлов.

Смерть королевы Елизаветы II (Elizabeth II)? Что ж, бедной женщине было 96 лет, она прожила долгую жизнь.

Худшее начало года для акций с 1970 года? Худший год для облигаций с 1842 года? Опять же, любой, кто знает историю экономики, мог это предсказать.

Но кто мог предсказать вторжение России в Украину и ответные санкции Запада, обрушившие мировые энергетические рынки? Мутацию Omicron, вызванную невероятной заразностью Covid, и полную изоляцию Китая в ответ? Месячное правление Лиз Трасс (Liz Truss) в Великобритании и возвращение облигационных стражей? Резкое падение евро до паритета с долларом (и почти такое же падение фунта стерлингов)?

Ребята, этот год был очень напряжённым. Мои постоянные читатели, диверсифицировавшие год назад свои сбережения с помощью физических драгоценных металлов, сейчас потирают руки...

Годовая динамика индекса S&P 500, широкого рынка облигаций (BND), золота и серебра по состоянию на 28.12.2022 г.

Динамика S&P 500, широкого рынка облигаций (BND), золота и серебра за год, 28 декабря 2022

Пока что в этом году золото опережало акции на 20,4%, а облигации - на 16%.

Серебро показало себя еще лучше, подорожав почти на 4,5% больше, чем золото.

Остановите меня, если вы это уже слышали: Прошлые результаты не гарантируют будущих результатов. На самом деле, довольно много людей, с которыми я разговаривал в последнее время, сказали мне, что разочарованы тем, что они не купили золото год назад.

Честно говоря, я не думаю, что они совсем прогадали. Золото сейчас выше всего на 1.23% по сравнению с началом года!

Вот 5 главных причин, почему вам следует рассмотреть возможность покупки золота прямо сейчас, особенно если вы еще не провели диверсификацию с помощью физических драгоценных металлов.

1. Мягкой посадки не будет...

Еще в октябре 98% руководителей американских компаний говорили, что ожидают рецессии, что подразумевает рост безработицы, сильное замедление экономической активности и соответствующий удар по фондовому рынку (генеральный директор Bank of America Брайан Мойнихан (Brian Moynihan) прогнозирует падение рынка на 25%).

В среднем, во время рецессии индекс S&P 500 падает на 29%. Во время Великой рецессии он упал на 55%.

Если брать за основу коэффициент ShillerP/E, акции должны упасть примерно на 40%, чтобы вернуться к своей исторической средней оценке. В этом хорошо видна разница между обычной рецессией и худшим экономическим кризисом со времен Великой депрессии.

2. Потому что это делают центральные банки по всему миру!

Центральные банки по всему миру накапливают золото темпами, невиданными с 1967 года (когда доллар еще был обеспечен золотом).

По мнению МВФ, центральные банки массово скупают золото по двум причинам:

Бегство в более безопасные активы на фоне стремительной инфляции;

Для диверсификации своих активов (большинство центральных банков имеют большие валютные резервы).

3. Двадцать месяцев подряд цены опережают зарплаты

Заработная плата растет - ура! Нет ли чего-нибудь, что растет быстрее?

Всё остальное.

По состоянию на октябрь инфляция опережает рост заработной платы уже 18 месяцев подряд. Получается, что на бумагезарплата выросла, но мы всё же можем приобрести товаров и услуг меньше, чем месяц, год или полтора года назад.

Изменение реальных и номинальных заработков и индекса потребительских цен (CPI-U) в США за год.

Источник: Statista

Если вы ничего не запомнили из этой статьи, постарайтесь запомнить вот что: всегда сравнивайте темпы «экономического роста» с темпами инфляции. Результаты могут быть откровенно удручающими…

Неудивительно, что люди все чаще ищут защищенную от инфляции форму денег. Хорошая новость – такая форма денег уже существует! Это физическое золото и серебро.

4. Растущий государственный долг уже неуправляем…

Исторический неоплаченный долг США за 1900-2022 годы, получено из фискальных данных Министерства финансов США, 30 декабря 2022 года.

Государственный долг растет быстрее, чем ВВП с 1981 года. Это не та проблема, от которой наше правительство может избавиться с помощью налогов.

Кроме того, нам предстоит еще два года правления Байдена (Joseph Biden). Вероятно, вы помните, что при Байдене наша страна взяла в долг еще $4,8 трлн. (по состоянию на сентябрь). Предварительный бюджет на 2023 год на 7,4% больше, чем на 2022 год...

Возможно, слишком поздно для финансового здравомыслия, чтобы спасать нацию от дефолта по долгу. Так считает Нуриэль Рубини (Nouriel Roubini).

Однако долг – это не единственная проблема дефицитных расходов. Помните, что каждый новый напечатанный доллар не увеличивает богатство - напротив, он снижает покупательную способность всех других долларов в мире.

Поэтому нужно, чтобы каждый американец имел активы, стоимость которых не связана с успехом или провалом доллара. Золото – это идеальный выбор. Как говорит Рэй Далио (Ray Dalio):

Есть старая поговорка: «золото - единственный финансовый актив, не являющийся чьим-то обязательством». Когда покупатель платит золотыми монетами, вы можете их переплавить или обменять, и стоимость их практически не снизится. В отличие от долгового актива в виде бумажных денег.

5. Золото и серебро исторически недооценены

Ряд инвесторов и аналитиков твердо убеждены, что золото и серебро чрезвычайно, даже исторически, недооценены... Тем более, если рассмотреть анализ Урбана Джерманна (Urban Jermann) о неправильном понимании ценности золота как инвестиции. (Вкратце, Джерманн говорит, что цена золота снижает мировой спрос на него: когда цены падают, всегда найдется покупатель, в отличие от практически всех других финансовых активов.)

Лично я не верю, что цена золота зависит от решений ФРС по денежно-кредитной политике. И, честно говоря, я устал писать о Джероме Пауэлле (JeromePowell) и его шайке инсайдеров из башни из слоновой кости, которые думают, что могут напечатать несколько $трлн., не вызвав инфляцию, а затем заставить инфляцию исчезнуть, сделав процентные ставки в два раза меньше уровня инфляции!

Я могу диверсифицировать свои сбережения при помощи физических драгоценных металлов до такой степени, что мне совершенно безразлично следующее заявление ФРС – Пауэлл не сможет сделать меня богатым или бедным. Всё, что он может сделать – это разочаровать меня. Однако сильно не переживайте; я и дальше буду следить за решениями ФРС и пытаться понять их смысл для вас. (Если вам всё еще это нужно! Возможно, вы обнаружите, что наблюдение за ФРС вас уже не так привлекает, как только ваши сбережения будут диверсифицированы до уровня безразличия…)

Иногда люди спрашивают меня: «Как мне выбрать между золотом и серебром?». Теперь есть хороший ответ! Недавно в Oxford Economics вычислили «идеальное» распределение серебра в % от сбережений любого инвестора:

В течение десятилетнего периода оптимальное распределение серебра зависит от общей толерантности человека к риску: 5,6% для низкого риска, 6% для среднего и 5,8% для высокого риска.

Поэтому сейчас самое время начинать диверсификацию с помощью физических драгоценных металлов.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба