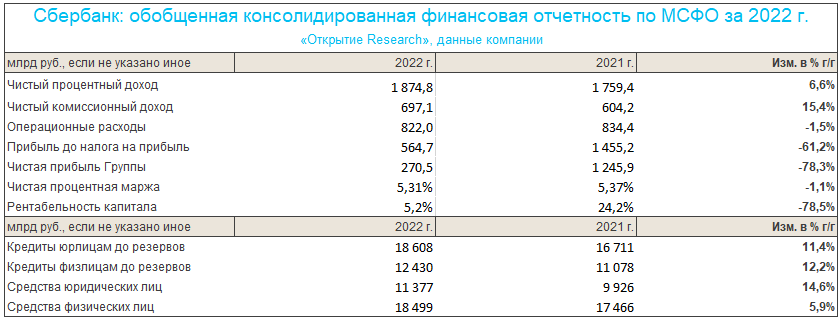

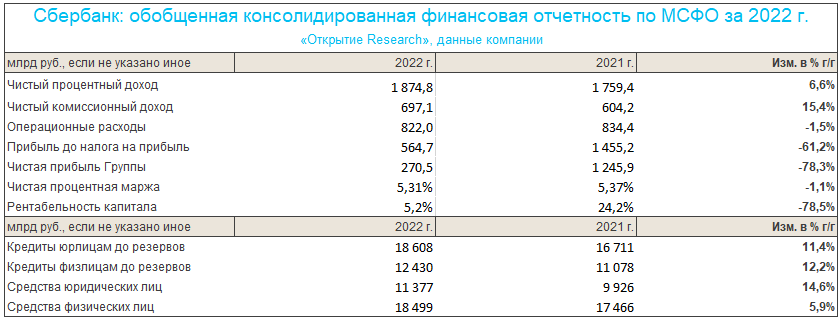

Сбербанк (SBER) 9 марта опубликовал сокращённую годовую консолидированную финансовую отчётность в соответствии с международными стандартами финансовой отчётности (МСФО) за 12 месяцев 2022 года и по состоянию на 31 декабря 2022 года.

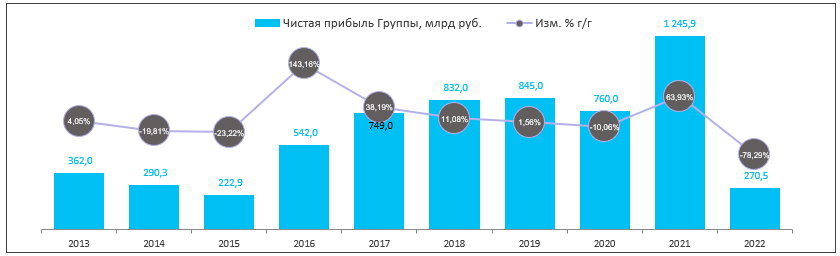

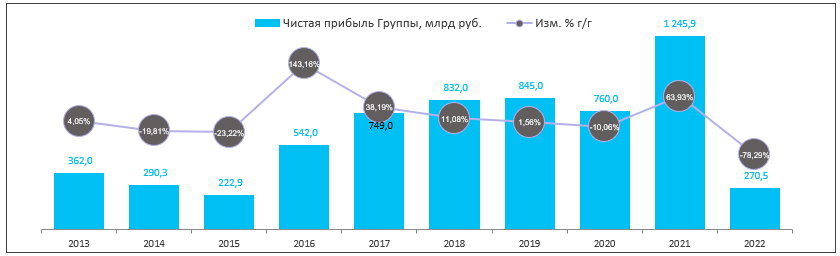

Чистая прибыль группы составила 270,5 млрд руб. (-78,3% г/г).

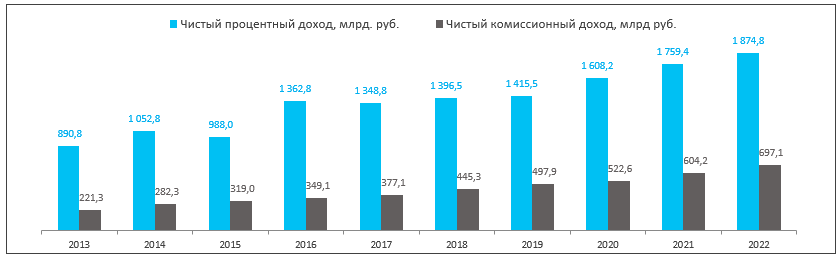

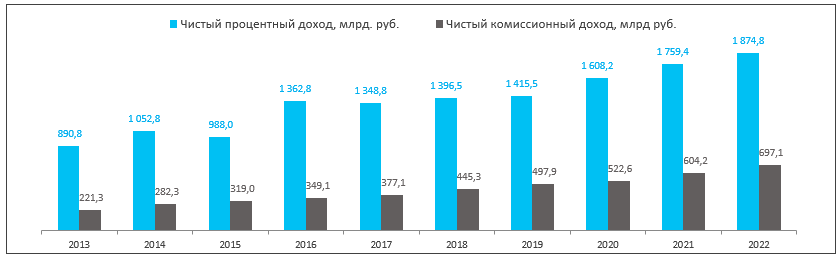

Прибыль на акцию (EPS) составила 12,39 руб. (-78,3% г/г), отношение операционных расходов к доходам — 41,6% (7,6% г/г), собственный капитал — 5,8 трлн руб. (+3% г/г), достаточность базового капитала — 14,8% (+0,9% г/г), а чистые процентные доходы — 1874,8 млрд руб. (+6,6%)

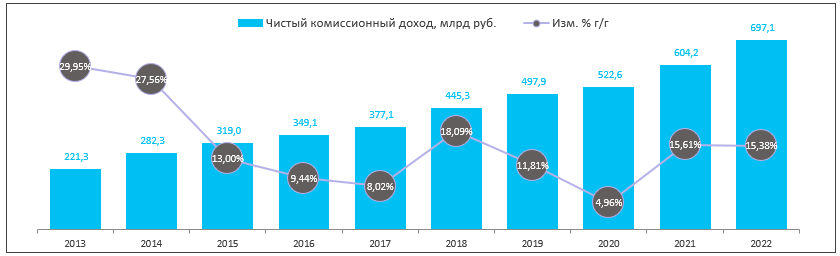

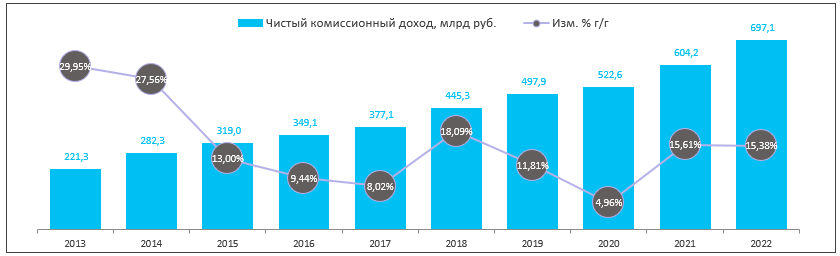

Чистые комиссионные доходы — 697,1 млрд руб. (+15,4%)

Чистые расходы вследствие изменения кредитного качества — 555,4 млрд руб. (х4 г/г), операционные расходы — 822,0 млрд руб. (-1,5% г/г), кредитный портфель — 31 трлн руб. (+11,7% г/г).

Чистая процентная маржа составила 5,31% против 5,38% в 2021 году.

Рентабельность капитала составила 5,2% против 24,2% в 2021 году.

Наш взгляд

Алексей Корнилов, эксперт «Открытие Research», главный аналитик «Открытие Инвестиции», рынок акций

Результаты по МСФО в целом показали схожую картину, которая ранее была представлена по РПБУ. Некоторые отклонения возникли в результате консолидации отчётности ряда дочерних структур. На балансе консолидация привела к росту расходов, что в целом было ожидаемо. Как следствие, чистая прибыль по МСФО составила 270,5 млрд руб. по сравнения с 300,2 млрд руб. по РПБУ. Тем не менее это не снижает качественной оценки достойного преодоления сложного 2022 года.

Результаты по МСФО подтвердили надёжность «Сбера» в виде высокого уровня достаточности капитала в размере 14,8%. В текущем году также ожидается снижение стоимости риска до исторически приемлемых уровней в размере 1,0–1,3%. Данный запас прочности позволяет «Сберу» вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 г. При условии выплаты в размере 50% от прибыли по МСФО дивиденд на акцию может составить примерно 6,2 руб. Рекомендация совета директоров по выплате дивидендов ожидается уже в текущем месяце. По итогам видеоконференции с руководством группы можно сделать прогноз, что прибыль «Сбера» в этом году способна приблизиться к докризисному уровню (напомним, что чистая прибыль в 2021 г. превысила 1,2 трлн руб.), естественно, с оговоркой о сохранении макроэкономической стабильности в стране.

Что делать инвестору

У нас есть актуальная инвестидея по акциям Сбербанка с целью 190 руб. (потенциал роста с текущих уровней — 9,7%).

Восстановление прибыли «Сбера» и потенциальные дивиденды по итогам 2022 г. могут стать существенным фактором для более высокой оценки стоимости его акций в будущем.

Динамика акций

За 12 месяцев обыкновенные акции Сбербанка подорожали на 32,5%, а за 5 лет — подешевели на 37%. За те же периоды Индекс Мосбиржи снизился на 11,25% и вырос на 0,25% соответственно. Бумаги торгуются заметно выше 50-, 100-, и 200-дневных скользящих средних и выглядят сильно перекупленными.

Самыми перекупленными среди компонентов отраслевого индекса «Финансов» выглядят бумаги Банка «Санкт-Петербург» и «Московской биржи», самыми краткосрочно перепроданными — бумаги TCS Group.

О компании

Сбербанк — крупнейший банк в России, а также в Центральной и Восточной Европе, один из ведущих международных финансовых институтов. В его региональную сеть входят 11 территориальных банков с 13 600 подразделениями в 83 субъектах РФ.

Чистая прибыль группы составила 270,5 млрд руб. (-78,3% г/г).

Прибыль на акцию (EPS) составила 12,39 руб. (-78,3% г/г), отношение операционных расходов к доходам — 41,6% (7,6% г/г), собственный капитал — 5,8 трлн руб. (+3% г/г), достаточность базового капитала — 14,8% (+0,9% г/г), а чистые процентные доходы — 1874,8 млрд руб. (+6,6%)

Чистые комиссионные доходы — 697,1 млрд руб. (+15,4%)

Чистые расходы вследствие изменения кредитного качества — 555,4 млрд руб. (х4 г/г), операционные расходы — 822,0 млрд руб. (-1,5% г/г), кредитный портфель — 31 трлн руб. (+11,7% г/г).

Чистая процентная маржа составила 5,31% против 5,38% в 2021 году.

Рентабельность капитала составила 5,2% против 24,2% в 2021 году.

Наш взгляд

Алексей Корнилов, эксперт «Открытие Research», главный аналитик «Открытие Инвестиции», рынок акций

Результаты по МСФО в целом показали схожую картину, которая ранее была представлена по РПБУ. Некоторые отклонения возникли в результате консолидации отчётности ряда дочерних структур. На балансе консолидация привела к росту расходов, что в целом было ожидаемо. Как следствие, чистая прибыль по МСФО составила 270,5 млрд руб. по сравнения с 300,2 млрд руб. по РПБУ. Тем не менее это не снижает качественной оценки достойного преодоления сложного 2022 года.

Результаты по МСФО подтвердили надёжность «Сбера» в виде высокого уровня достаточности капитала в размере 14,8%. В текущем году также ожидается снижение стоимости риска до исторически приемлемых уровней в размере 1,0–1,3%. Данный запас прочности позволяет «Сберу» вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 г. При условии выплаты в размере 50% от прибыли по МСФО дивиденд на акцию может составить примерно 6,2 руб. Рекомендация совета директоров по выплате дивидендов ожидается уже в текущем месяце. По итогам видеоконференции с руководством группы можно сделать прогноз, что прибыль «Сбера» в этом году способна приблизиться к докризисному уровню (напомним, что чистая прибыль в 2021 г. превысила 1,2 трлн руб.), естественно, с оговоркой о сохранении макроэкономической стабильности в стране.

Что делать инвестору

У нас есть актуальная инвестидея по акциям Сбербанка с целью 190 руб. (потенциал роста с текущих уровней — 9,7%).

Восстановление прибыли «Сбера» и потенциальные дивиденды по итогам 2022 г. могут стать существенным фактором для более высокой оценки стоимости его акций в будущем.

Динамика акций

За 12 месяцев обыкновенные акции Сбербанка подорожали на 32,5%, а за 5 лет — подешевели на 37%. За те же периоды Индекс Мосбиржи снизился на 11,25% и вырос на 0,25% соответственно. Бумаги торгуются заметно выше 50-, 100-, и 200-дневных скользящих средних и выглядят сильно перекупленными.

Самыми перекупленными среди компонентов отраслевого индекса «Финансов» выглядят бумаги Банка «Санкт-Петербург» и «Московской биржи», самыми краткосрочно перепроданными — бумаги TCS Group.

О компании

Сбербанк — крупнейший банк в России, а также в Центральной и Восточной Европе, один из ведущих международных финансовых институтов. В его региональную сеть входят 11 территориальных банков с 13 600 подразделениями в 83 субъектах РФ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба