16 марта 2023 T-Investments Валюх Николай

Инфляция в Штатах замедлилась восьмой месяц подряд. Инвесторы верят, что это — а еще банкротство одного из банков — мотивирует ФРС уже в июне опустить ставку.

Рост потребительских цен замедлился

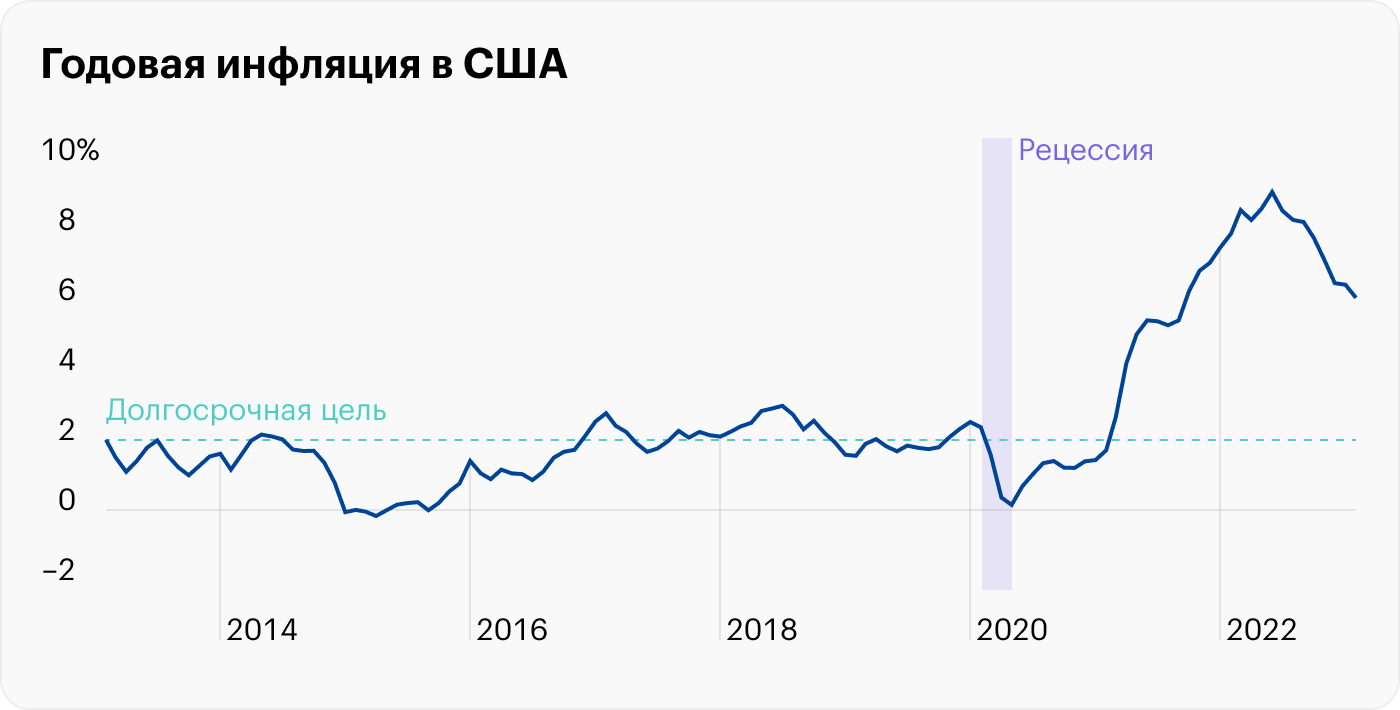

14 марта опубликовали данные по инфляции в США за февраль. Они полностью совпали с прогнозом экономистов: годовая инфляция замедлилась с 6,4 до 6%, а месячная — с 0,5 до 0,4%.

Годовая инфляция заметно снизилась по сравнению с июньским пиком в 9,1%: с большой вероятностью, Штаты прошли пик инфляции в этом цикле. В то же время уровень инфляции все еще остается намного выше долгосрочной цели ФРС в 2%.

С месячной инфляцией тоже все непросто. За последние три месяца она составила в среднем 0,3%. И если потребительские цены будут расти теми же темпами, то спустя год годовая инфляция снизится только до 4%. Это значит, что Федрезерв вынужден и дальше поднимать процентную ставку, чтобы тушить инфляционный пожар.

Рынок труда мотивирует поднимать ставку

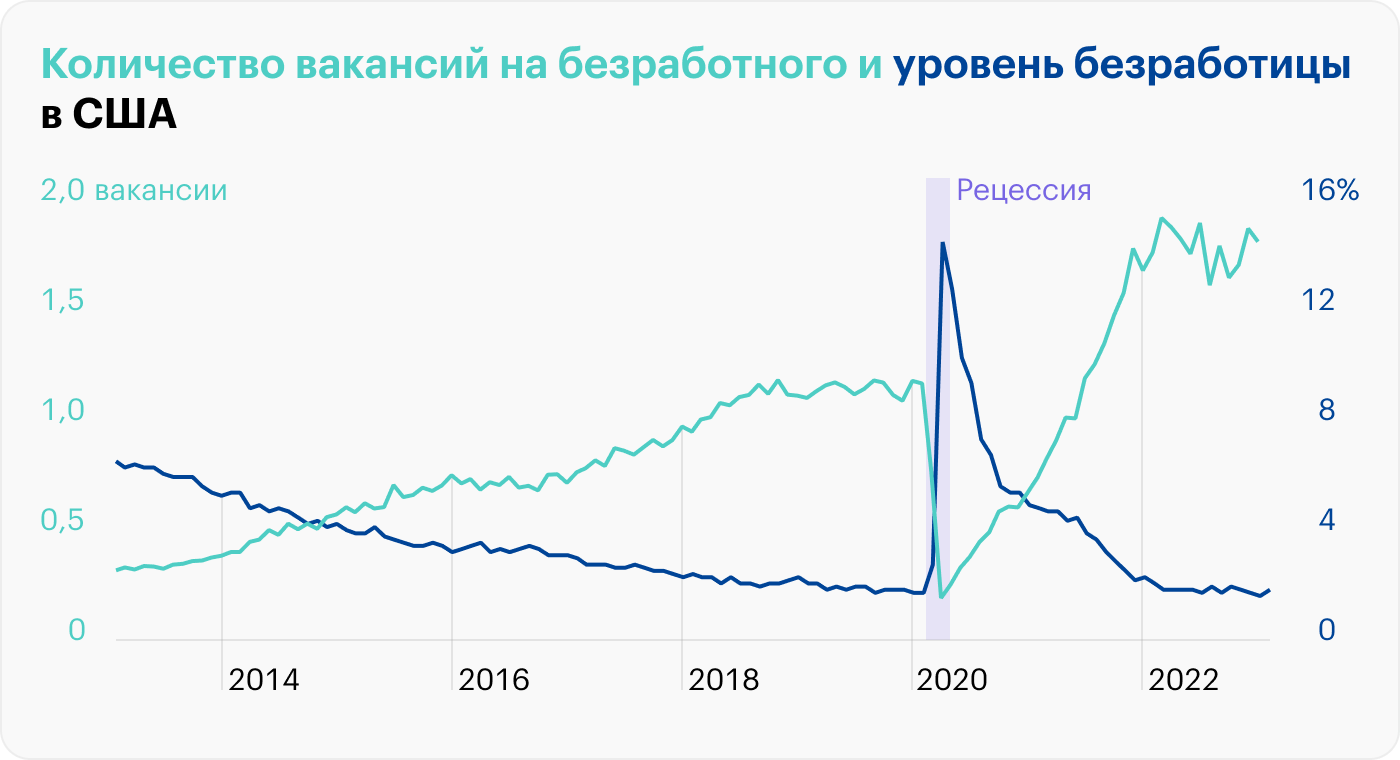

Также в начале марта США выпустили данные по безработице. Она выросла в рамках погрешности с 3,4 до 3,6%: в стране по-прежнему один из самых мощных рынков труда за последние 70 лет.

Сейчас на американского безработного приходится почти две вакансии, и это рекорд за двадцатилетнюю историю наблюдений. Компании открывают вакансии, чтобы удовлетворить мощный потребительский спрос, но свободных рук не хватает.

Чтобы привлечь работников, компании вынуждены быстрее повышать зарплату. Это проинфляционный фактор, поэтому перегретый рынок труда также мотивирует Федрезерв поднимать ставку.

Инвесторы верят в скорое снижение ставки

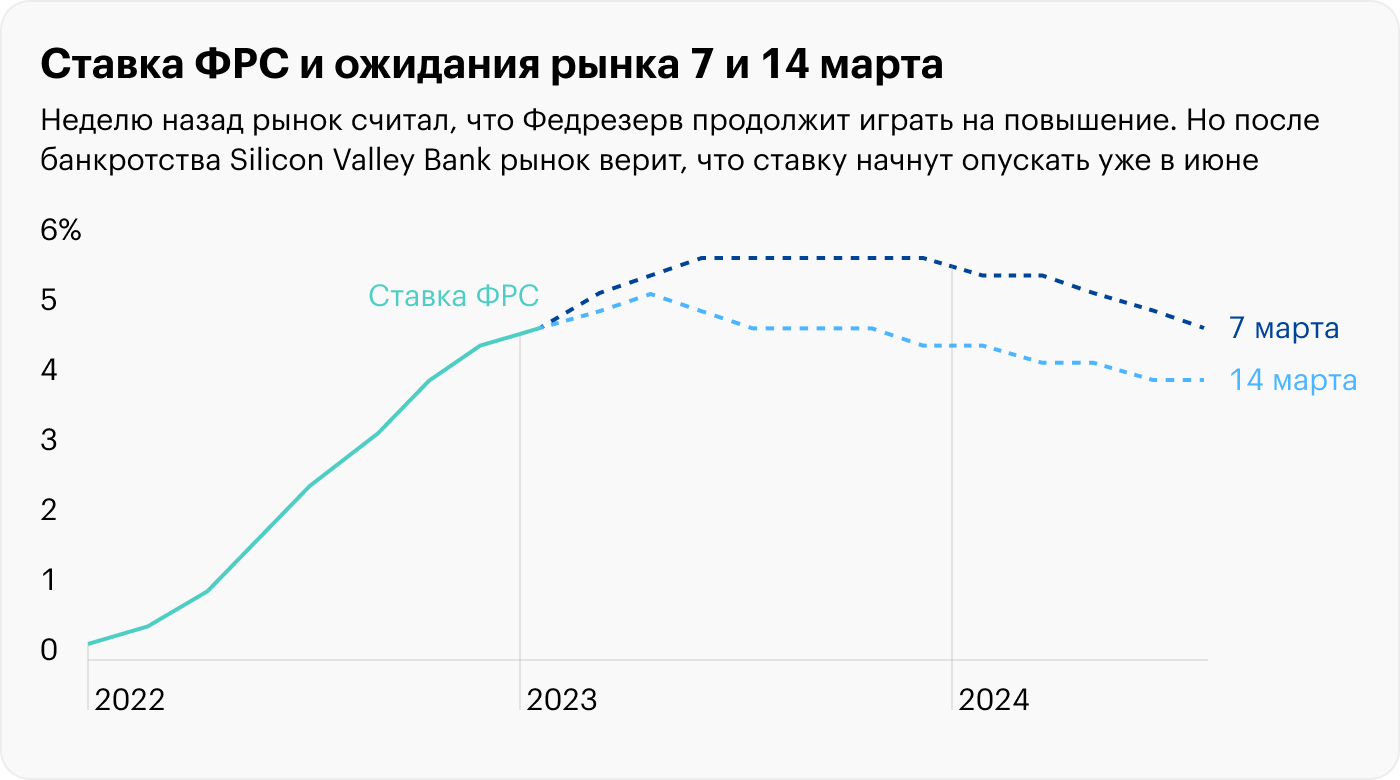

Всего неделю назад рынок считал, что Федрезерв продолжит играть на повышение — постепенно повысит ставку с 4,75 до 5,75% и будет держать ее там до декабря. Но потом в системе что-то сломалось: обанкротился Silicon Valley Bank. Теперь рынок верит, что ФРС к маю поднимет ставку до 5,25%, а уже в июне начнет ее опускать.

Следующее решение по ставке Федрезерв примет 22 марта. Также регулятор назовет новые цели и прогнозы ставки и потребительской инфляции.

Silicon Valley Bank обанкротился

За последний год ФРС успела поднять ставку с нуля до почти 5%. Теперь бизнесу не так просто перекредитоваться или привлечь капитал, как раньше. Особенно сложно стартапам, у которых не всегда есть прибыль. Но компаниям по-прежнему нужно работать, так что они могут залезть в свои депозиты.

Silicon Valley Bank — это тот банк, который держал деньги многих технологических стартапов. С марта 2022 года объем депозитов в SVB упал с 128 до 81 млрд долларов, и банку пришлось продать некоторые активы с убытком.

В 2023 году вкладчики продолжили выводить деньги. А 8 марта SVB сообщил, что продал облигаций на 21 млрд долларов с убытком на 1,8 млрд: бумаги сильно подешевели, пока ФРС поднимала ставку.

Чтобы достать еще денег, SVB решил продать часть своих акций. Но потом передумал: 9 марта акции банка рухнули на 60%, поэтому продавать их было бесполезно. Отток депозитов усилился, и банк не смог отдать деньги всем клиентам. 10 марта регуляторы остановили работу SVB и вернули клиентам деньги.

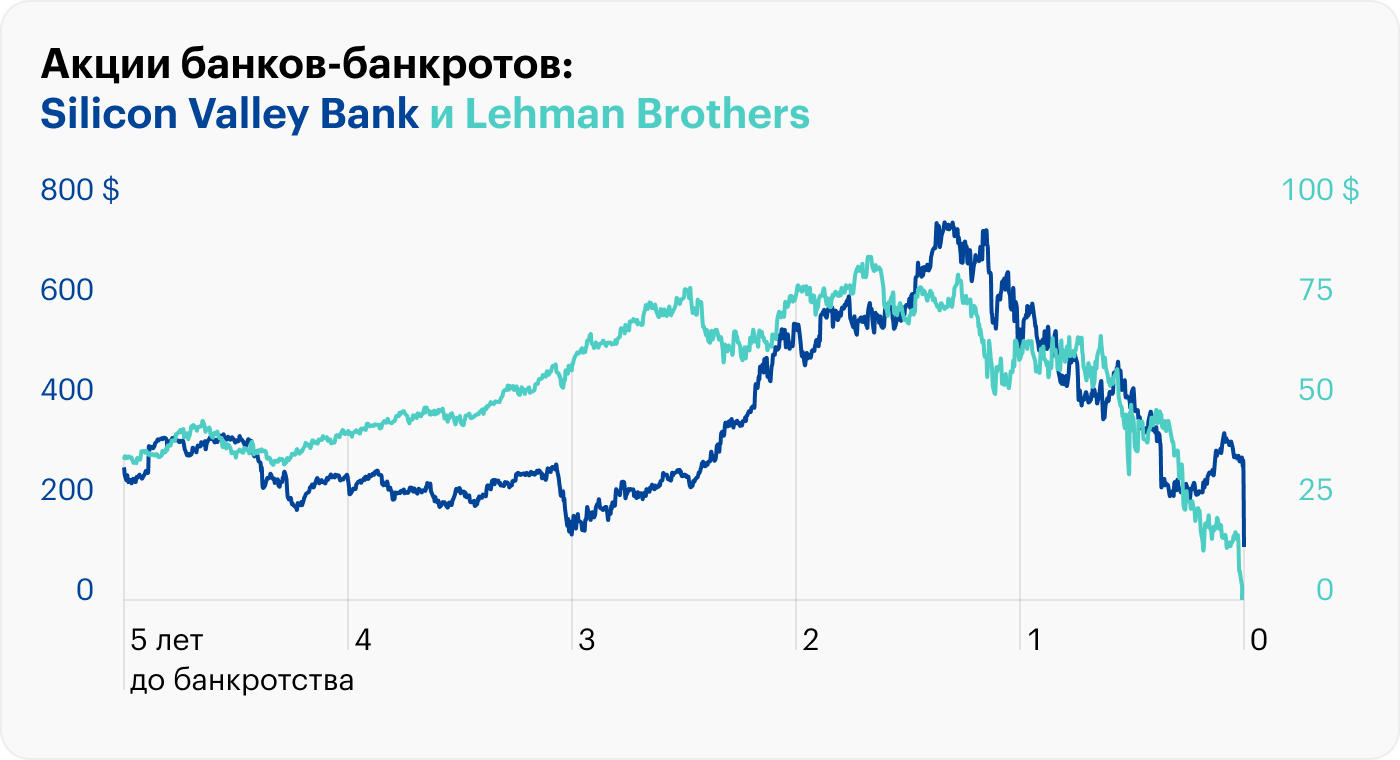

Silicon Valley Bank входил в двадцатку крупнейших американских банков, а его крах стал одним из самых резонансных со времен фиаско Lehman Brothers в 2008 году.

Акции из финсектора подешевели

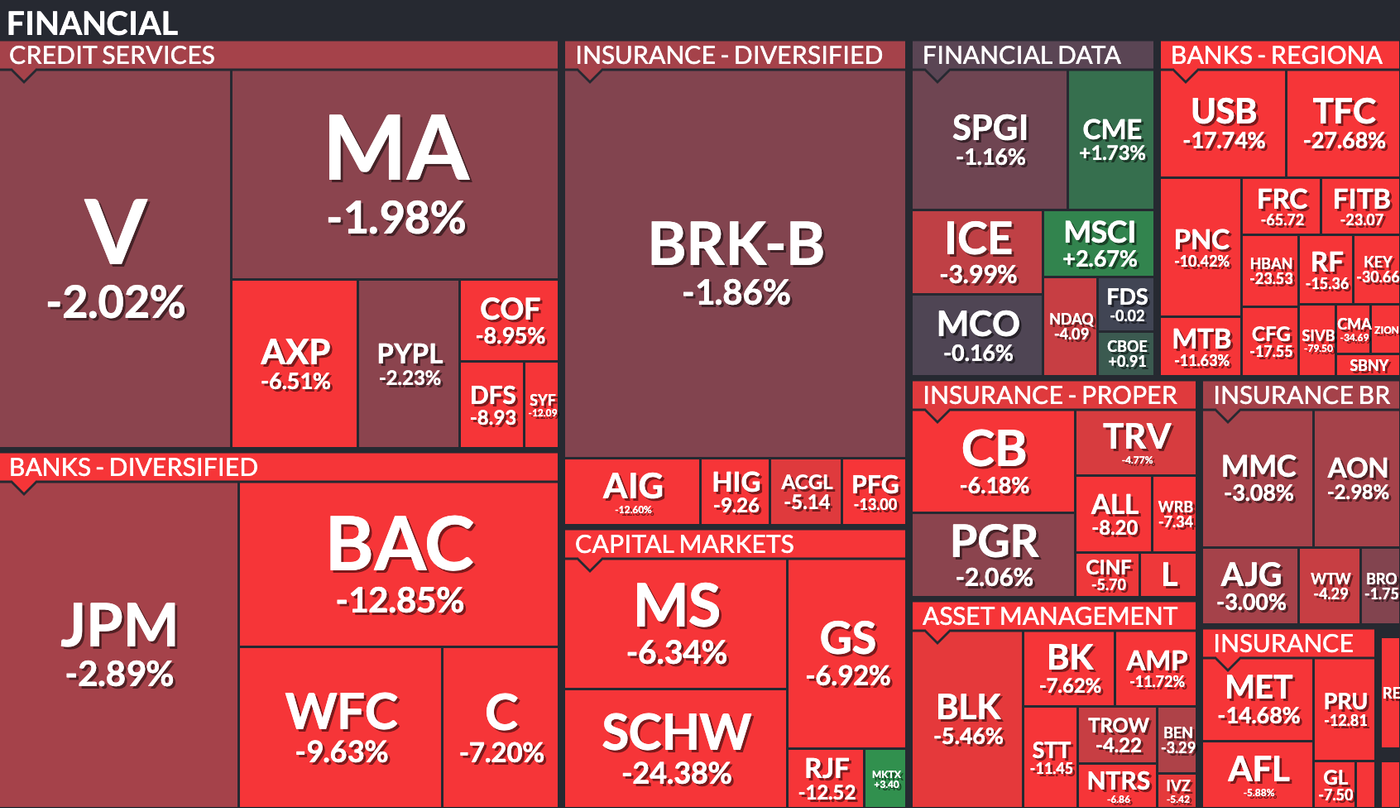

История SVB пошатнула всю финансовую отрасль: за 5 дней после банкротства акции финсектора подешевели на 8%. Акции отдельных компаний вроде Bank of America, Citigroup и Wells Fargo потеряли от 7 до 13%.

Акции некоторых менее известных банков упали еще сильнее. Например, бумаги First Republic Bank подешевели на 66%. В какой-то момент просадка была больше, но 14 марта весь сектор начал постепенно отыгрывать потери.

Доходность финсектора за 8—14 марта. Источник: Finviz

Акции банков продолжат отставать

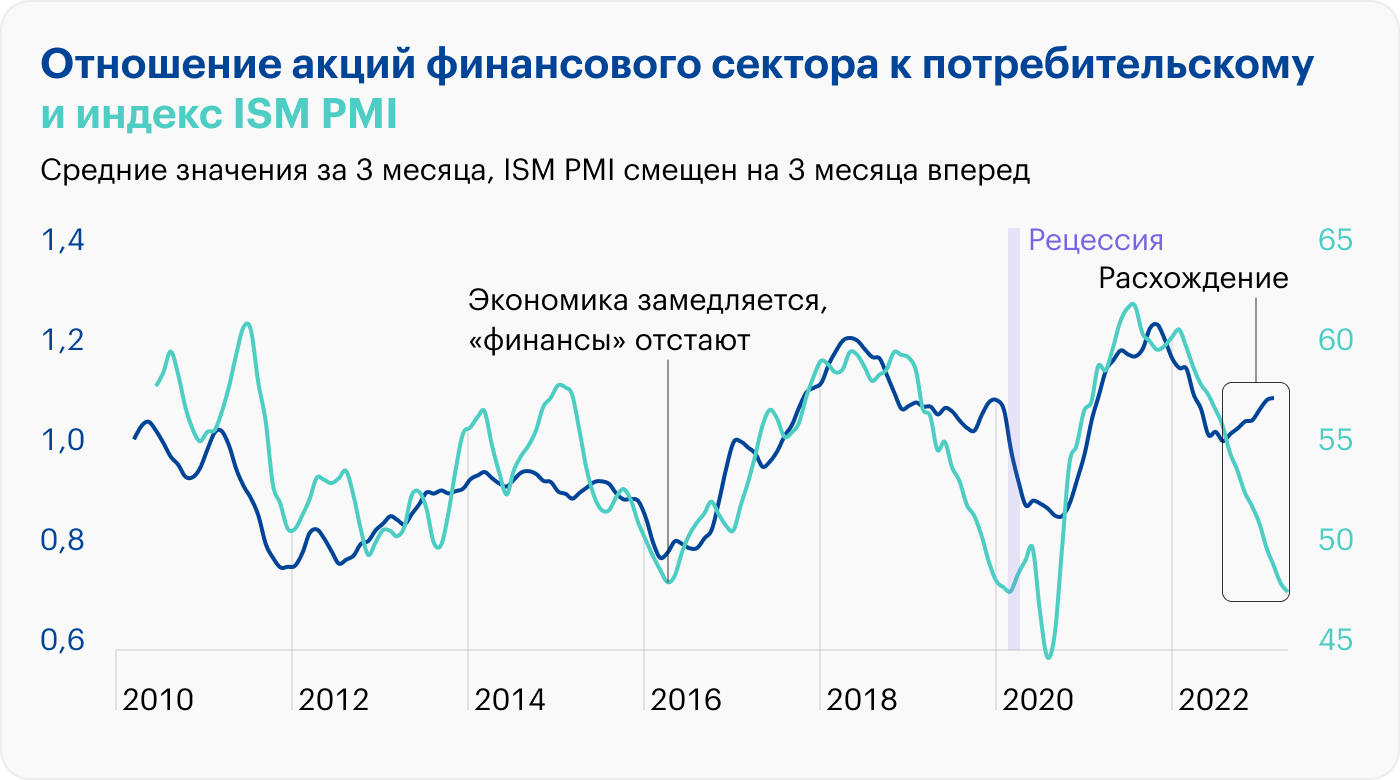

Эпоха дешевых денег закончилась, и сегодня высокая процентная ставка душит деловую активность. Это видно по производственному индексу ISM PMI, который устойчиво снижается в последние месяцы.

Банки и остальные финансовые компании — это чувствительный к рецессии сектор. Когда экономика замедляется, акции из финсектора традиционно отстают от защитных секторов — например, от потребительских товаров первой необходимости.

Если в ближайшее время деловая активность не начнет восстанавливаться, то акции банков продолжат падать или будут как минимум отставать от защитных сегментов.

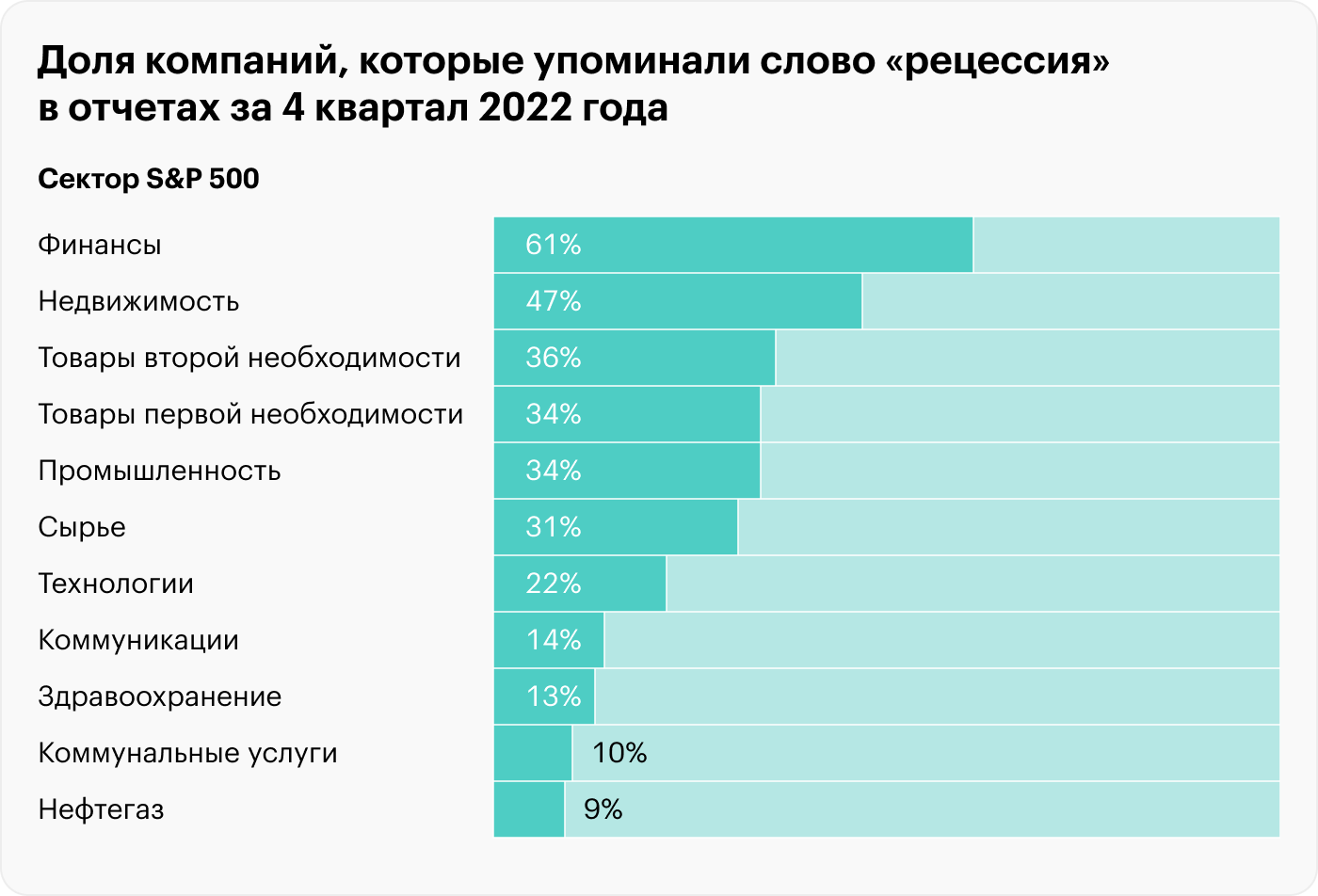

Компании из финсектора чаще всех говорили о рецессии

Финансовый сектор — это зеркало экономики. И если она не в порядке, то и у банков будут проблемы. Отчасти поэтому компании из финсектора чаще всех говорили о рецессии в отчетах за последний квартал.

Банкиры ужесточили требования к заемщикам

Ни один банк не хочет пройти по пути Lehman Brothers или Silicon Valley. Поэтому в неспокойные времена, как сейчас, они создают резервы. А еще перестают выдавать кредиты всем подряд и ужесточают требования к заемщикам.

Их логика такая: во время кризиса прибыль компаний падает и бизнес становится менее платежеспособным. В итоге кредитный риск увеличивается и банки рискуют не получить от заемщиков свои деньги.

Сегодня доля банков, которые ужесточили требования к заемщикам, максимальная за два года. До этого больше было только в 2020, 2008 и 2001. Другими словами, банкиры становятся избирательными незадолго до экономического шторма и особенно когда он уже начался.

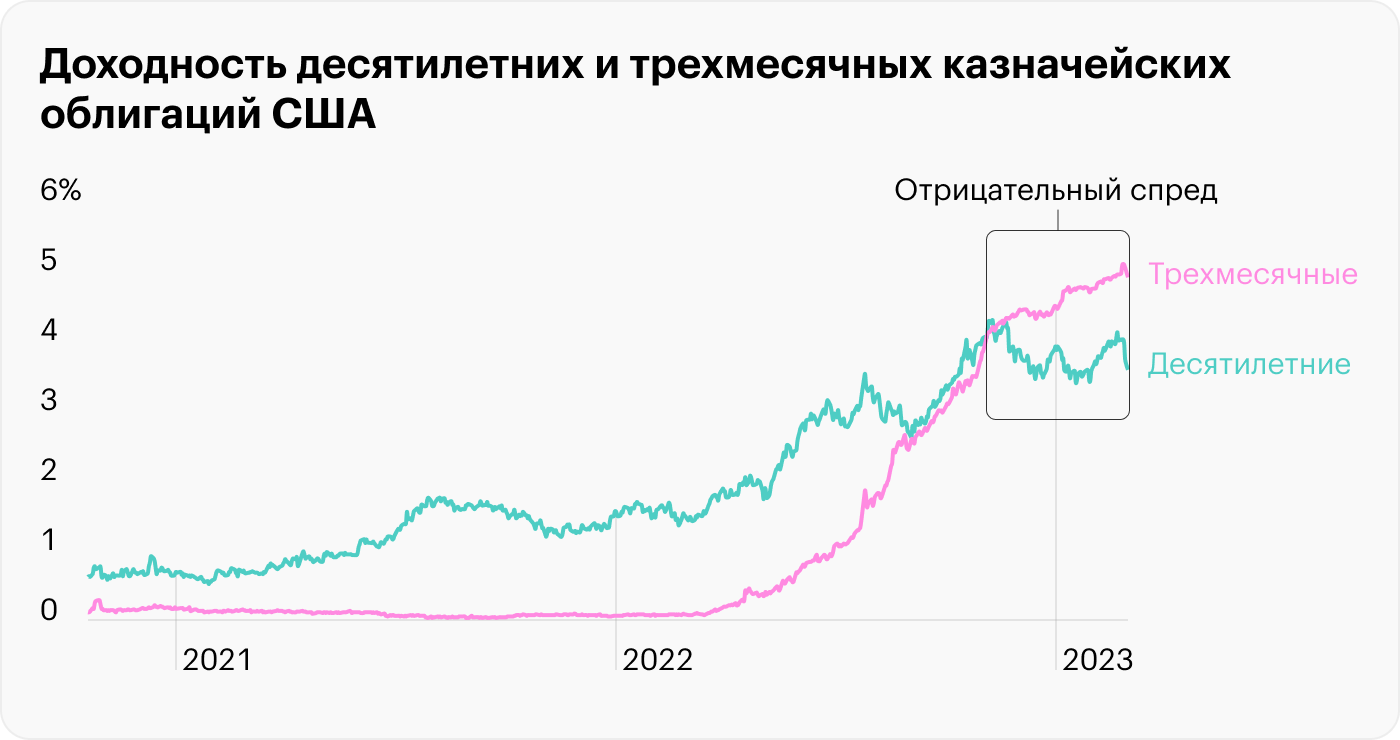

Спрос на безрисковые активы вырос

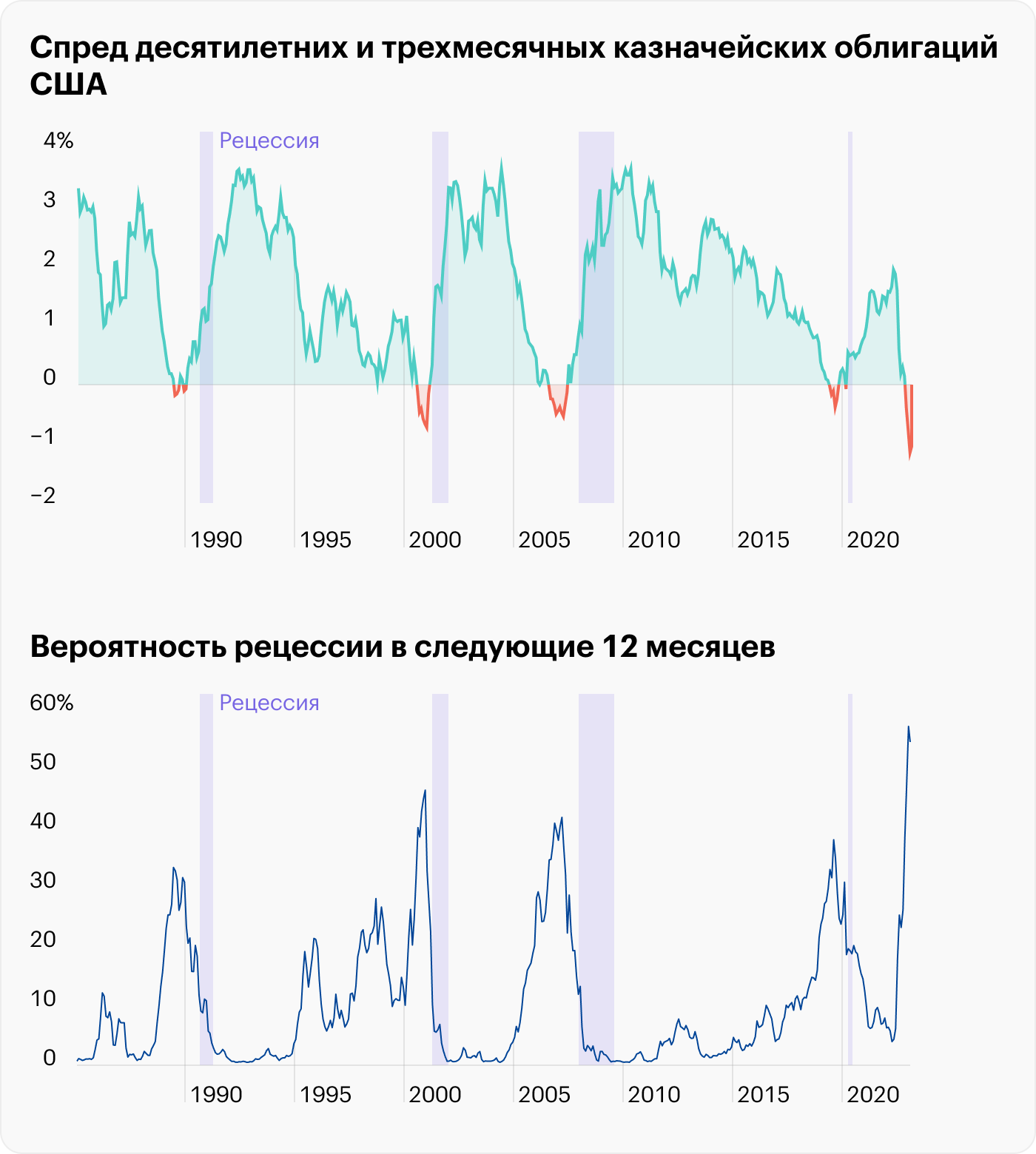

Крах SVB поднял аппетит к безрисковым активам. Например, к облигациям: за неделю доходность казначейских десятилеток упала с 4 до 3,6%. В итоге спред десятилеток и коротких трехмесячных облигаций увеличился еще больше, до −1,3%.

Причина спреда в том, что на разные облигации действуют разные силы. Доходность коротких бумаг во власти ФРС и следует за ставкой. А доходность длинных облигаций определяет не только ФРС, но и рынок. И когда инвесторы видят краткосрочные риски для экономики, они отдают предпочтение более безопасным длинным бумагам.

Вероятность рецессии увеличилась до 54%

Ожидания почти не подводят долговой рынок: за отрицательным спредом между длинными и короткими бумагами часто следует кризис. По величине спреда ФРБ Нью-Йорка оценивает вероятность кризиса в следующие 12 месяцев. Сейчас она увеличилась до 54%.

С 1990 года Штаты прошли через 4 кризиса, но вероятность рецессии ни перед одним из них не превышала 50%.

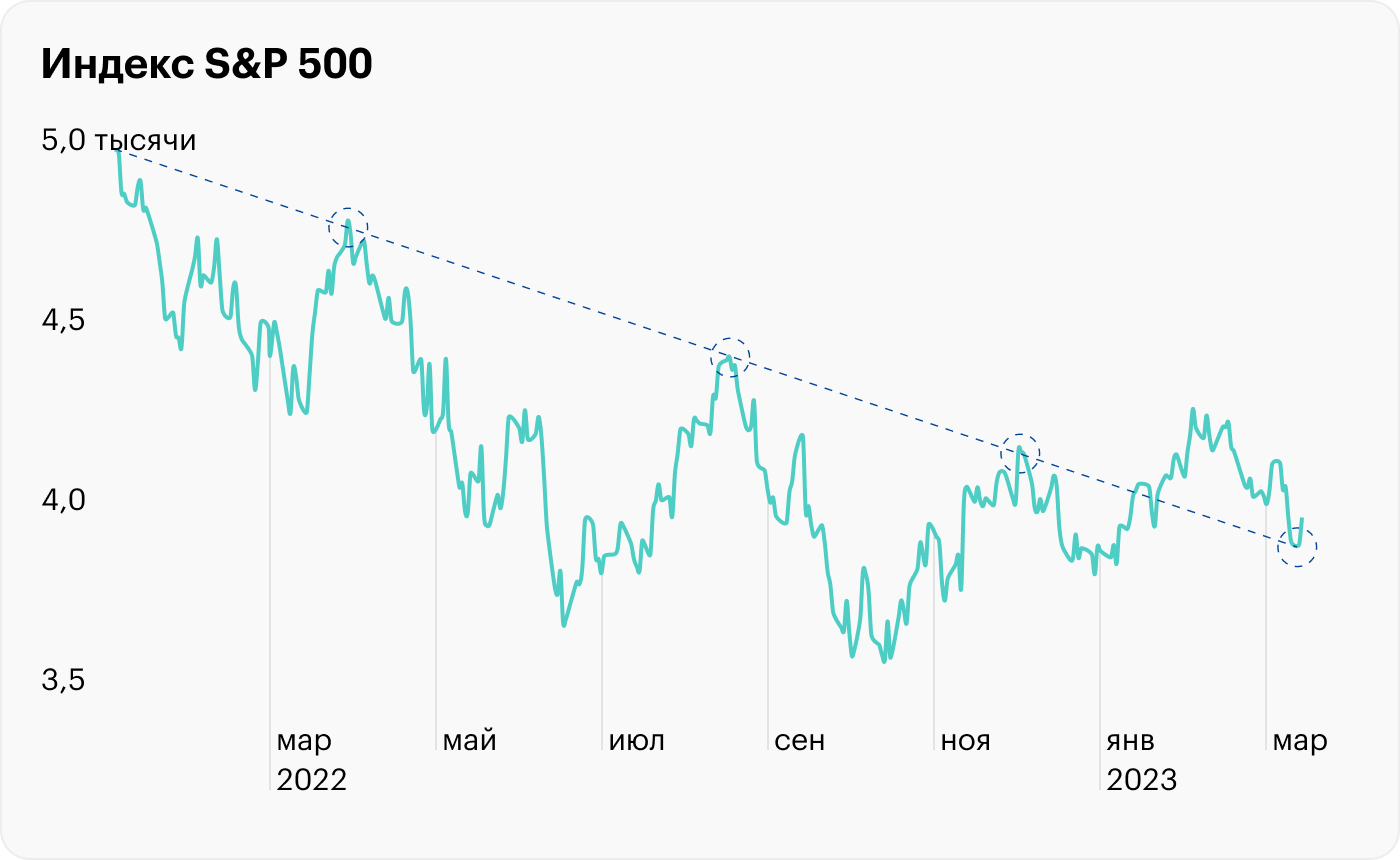

Ожидания экспертов поддерживают рынок акций

А вот широкий рынок акций на банкротство SVB отреагировал слабее: если с 8 по 14 марта финсектор снизился на 8%, то S&P 500 потерял только 2%. 14 марта индекс отскочил от линии, которая весь 2022 год была мощным сопротивлением, и сегодня торгуется в районе 3900 пунктов.

Это на 18% ниже исторического максимума в 4800 пунктов, но в то же время на 10% выше октябрьского минимума в 3600 пунктов. От более мощного спада рынок акций удерживают оптимистичные ожидания экспертов. Они думают, что к концу 2023 года корпоративная прибыль компаний полностью восстановится после спада в 2022.

Все вместе

Ровно год назад Федрезерв перешел на темную сторону: закончил эпоху дешевых денег и запустил один из самых стремительных циклов повышения ставки.

Все это отразилось на финансовых рынках: и акции, и облигации закрыли 2022 год в глубоком минусе. А еще на финансовой системе: начали лопаться первые пузыри, история Silicon Valley Bank тому пример.

В то же время у Федрезерва по-прежнему нет успеха в тех показателях, за которые он отвечает. Уровень инфляции аномально высокий и за год снизился всего с 8 до 6%. А уровень безработицы аномально низкий и за год даже упал с 3,8 до 3,6%.

Это подводит чиновников из ФРС к тяжелому выбору: по-прежнему душить экономику и бороться с инфляцией либо уже перестать закручивать гайки в системе. С большой вероятностью, ФРС выберет первое: регулятор не раз говорил, что неконтролируемый рост потребительских цен принесет еще больше боли домохозяйствам и экономике.

А это значит, что в ближайшее время инвесторов могут ждать новые потрясения. Рынок долга уже готовится к такому сценарию: доходность длинных облигаций почти не растет, потому что есть спрос на безопасные активы.

А вот на фондовом рынке пока все спокойно. Инвесторы уверены, что корпоративная прибыль компаний скоро начнет расти и вернется к историческому максимуму. Это оптимистичный сценарий, который не предполагает никакой рецессии.

Рост потребительских цен замедлился

14 марта опубликовали данные по инфляции в США за февраль. Они полностью совпали с прогнозом экономистов: годовая инфляция замедлилась с 6,4 до 6%, а месячная — с 0,5 до 0,4%.

Годовая инфляция заметно снизилась по сравнению с июньским пиком в 9,1%: с большой вероятностью, Штаты прошли пик инфляции в этом цикле. В то же время уровень инфляции все еще остается намного выше долгосрочной цели ФРС в 2%.

С месячной инфляцией тоже все непросто. За последние три месяца она составила в среднем 0,3%. И если потребительские цены будут расти теми же темпами, то спустя год годовая инфляция снизится только до 4%. Это значит, что Федрезерв вынужден и дальше поднимать процентную ставку, чтобы тушить инфляционный пожар.

Рынок труда мотивирует поднимать ставку

Также в начале марта США выпустили данные по безработице. Она выросла в рамках погрешности с 3,4 до 3,6%: в стране по-прежнему один из самых мощных рынков труда за последние 70 лет.

Сейчас на американского безработного приходится почти две вакансии, и это рекорд за двадцатилетнюю историю наблюдений. Компании открывают вакансии, чтобы удовлетворить мощный потребительский спрос, но свободных рук не хватает.

Чтобы привлечь работников, компании вынуждены быстрее повышать зарплату. Это проинфляционный фактор, поэтому перегретый рынок труда также мотивирует Федрезерв поднимать ставку.

Инвесторы верят в скорое снижение ставки

Всего неделю назад рынок считал, что Федрезерв продолжит играть на повышение — постепенно повысит ставку с 4,75 до 5,75% и будет держать ее там до декабря. Но потом в системе что-то сломалось: обанкротился Silicon Valley Bank. Теперь рынок верит, что ФРС к маю поднимет ставку до 5,25%, а уже в июне начнет ее опускать.

Следующее решение по ставке Федрезерв примет 22 марта. Также регулятор назовет новые цели и прогнозы ставки и потребительской инфляции.

Silicon Valley Bank обанкротился

За последний год ФРС успела поднять ставку с нуля до почти 5%. Теперь бизнесу не так просто перекредитоваться или привлечь капитал, как раньше. Особенно сложно стартапам, у которых не всегда есть прибыль. Но компаниям по-прежнему нужно работать, так что они могут залезть в свои депозиты.

Silicon Valley Bank — это тот банк, который держал деньги многих технологических стартапов. С марта 2022 года объем депозитов в SVB упал с 128 до 81 млрд долларов, и банку пришлось продать некоторые активы с убытком.

В 2023 году вкладчики продолжили выводить деньги. А 8 марта SVB сообщил, что продал облигаций на 21 млрд долларов с убытком на 1,8 млрд: бумаги сильно подешевели, пока ФРС поднимала ставку.

Чтобы достать еще денег, SVB решил продать часть своих акций. Но потом передумал: 9 марта акции банка рухнули на 60%, поэтому продавать их было бесполезно. Отток депозитов усилился, и банк не смог отдать деньги всем клиентам. 10 марта регуляторы остановили работу SVB и вернули клиентам деньги.

Silicon Valley Bank входил в двадцатку крупнейших американских банков, а его крах стал одним из самых резонансных со времен фиаско Lehman Brothers в 2008 году.

Акции из финсектора подешевели

История SVB пошатнула всю финансовую отрасль: за 5 дней после банкротства акции финсектора подешевели на 8%. Акции отдельных компаний вроде Bank of America, Citigroup и Wells Fargo потеряли от 7 до 13%.

Акции некоторых менее известных банков упали еще сильнее. Например, бумаги First Republic Bank подешевели на 66%. В какой-то момент просадка была больше, но 14 марта весь сектор начал постепенно отыгрывать потери.

Доходность финсектора за 8—14 марта. Источник: Finviz

Акции банков продолжат отставать

Эпоха дешевых денег закончилась, и сегодня высокая процентная ставка душит деловую активность. Это видно по производственному индексу ISM PMI, который устойчиво снижается в последние месяцы.

Банки и остальные финансовые компании — это чувствительный к рецессии сектор. Когда экономика замедляется, акции из финсектора традиционно отстают от защитных секторов — например, от потребительских товаров первой необходимости.

Если в ближайшее время деловая активность не начнет восстанавливаться, то акции банков продолжат падать или будут как минимум отставать от защитных сегментов.

Компании из финсектора чаще всех говорили о рецессии

Финансовый сектор — это зеркало экономики. И если она не в порядке, то и у банков будут проблемы. Отчасти поэтому компании из финсектора чаще всех говорили о рецессии в отчетах за последний квартал.

Банкиры ужесточили требования к заемщикам

Ни один банк не хочет пройти по пути Lehman Brothers или Silicon Valley. Поэтому в неспокойные времена, как сейчас, они создают резервы. А еще перестают выдавать кредиты всем подряд и ужесточают требования к заемщикам.

Их логика такая: во время кризиса прибыль компаний падает и бизнес становится менее платежеспособным. В итоге кредитный риск увеличивается и банки рискуют не получить от заемщиков свои деньги.

Сегодня доля банков, которые ужесточили требования к заемщикам, максимальная за два года. До этого больше было только в 2020, 2008 и 2001. Другими словами, банкиры становятся избирательными незадолго до экономического шторма и особенно когда он уже начался.

Спрос на безрисковые активы вырос

Крах SVB поднял аппетит к безрисковым активам. Например, к облигациям: за неделю доходность казначейских десятилеток упала с 4 до 3,6%. В итоге спред десятилеток и коротких трехмесячных облигаций увеличился еще больше, до −1,3%.

Причина спреда в том, что на разные облигации действуют разные силы. Доходность коротких бумаг во власти ФРС и следует за ставкой. А доходность длинных облигаций определяет не только ФРС, но и рынок. И когда инвесторы видят краткосрочные риски для экономики, они отдают предпочтение более безопасным длинным бумагам.

Вероятность рецессии увеличилась до 54%

Ожидания почти не подводят долговой рынок: за отрицательным спредом между длинными и короткими бумагами часто следует кризис. По величине спреда ФРБ Нью-Йорка оценивает вероятность кризиса в следующие 12 месяцев. Сейчас она увеличилась до 54%.

С 1990 года Штаты прошли через 4 кризиса, но вероятность рецессии ни перед одним из них не превышала 50%.

Ожидания экспертов поддерживают рынок акций

А вот широкий рынок акций на банкротство SVB отреагировал слабее: если с 8 по 14 марта финсектор снизился на 8%, то S&P 500 потерял только 2%. 14 марта индекс отскочил от линии, которая весь 2022 год была мощным сопротивлением, и сегодня торгуется в районе 3900 пунктов.

Это на 18% ниже исторического максимума в 4800 пунктов, но в то же время на 10% выше октябрьского минимума в 3600 пунктов. От более мощного спада рынок акций удерживают оптимистичные ожидания экспертов. Они думают, что к концу 2023 года корпоративная прибыль компаний полностью восстановится после спада в 2022.

Все вместе

Ровно год назад Федрезерв перешел на темную сторону: закончил эпоху дешевых денег и запустил один из самых стремительных циклов повышения ставки.

Все это отразилось на финансовых рынках: и акции, и облигации закрыли 2022 год в глубоком минусе. А еще на финансовой системе: начали лопаться первые пузыри, история Silicon Valley Bank тому пример.

В то же время у Федрезерва по-прежнему нет успеха в тех показателях, за которые он отвечает. Уровень инфляции аномально высокий и за год снизился всего с 8 до 6%. А уровень безработицы аномально низкий и за год даже упал с 3,8 до 3,6%.

Это подводит чиновников из ФРС к тяжелому выбору: по-прежнему душить экономику и бороться с инфляцией либо уже перестать закручивать гайки в системе. С большой вероятностью, ФРС выберет первое: регулятор не раз говорил, что неконтролируемый рост потребительских цен принесет еще больше боли домохозяйствам и экономике.

А это значит, что в ближайшее время инвесторов могут ждать новые потрясения. Рынок долга уже готовится к такому сценарию: доходность длинных облигаций почти не растет, потому что есть спрос на безопасные активы.

А вот на фондовом рынке пока все спокойно. Инвесторы уверены, что корпоративная прибыль компаний скоро начнет расти и вернется к историческому максимуму. Это оптимистичный сценарий, который не предполагает никакой рецессии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба