31 марта 2023 Штернкукер Алексей

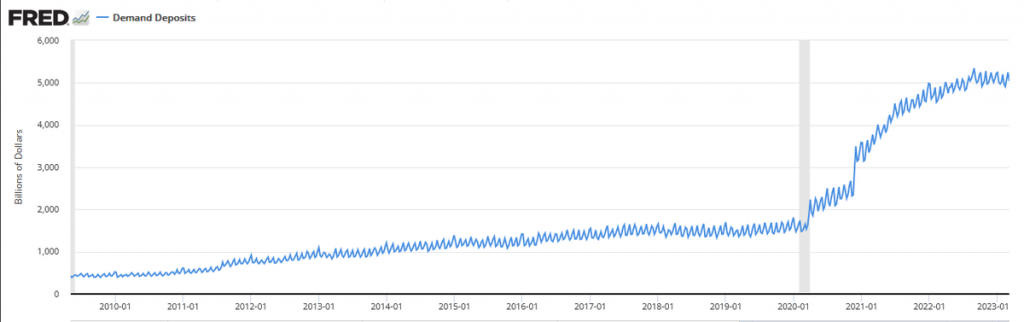

Бесконтрольный расход бюджетных средств вовремя COVID, привел к росту денежной массы в США, что создало беспрецедентный объем избыточной ликвидности в банковской системе.

Избыточная ликвидность создала избыточную смесь, а когда произошёл рост депозитов с почти нулевым сроком погашения, это увеличило риски, связанные с ответственностью банковских кредитных портфелей. В итоге, когда доходность в мире начала конкурировать, началось бегство депозитов, вот тут-то проблема в региональных банках и открылась.

Что мы имеем сейчас.

ФРС вмешалось, добавило ликвидности, и кажется кризис сошёл на нет, но наделе мы имеем повышение стоимости финансирования, (ужесточение) где снижение чистой процентной маржи приводит к снижению прибыльности. Все это приводит к ограничению роста новых кредитов, особенно в более рискованном направлении, таком как малый бизнес, рынок недвижимости и потребительское кредитование. Банки вынуждены уменьшать долю заёмных средств, за счет уменьшения суммы кредита. Это называется банковская безопасность. Чтобы это исправилось, рынок будет сокращать более длинные кредиты, и ждать более низких процентных ставок.

Сейчас вы уже можете заметить, что более крупные компании чествую себя лучше, чем мелкие, (SPX \ Russell 2000) поскольку банки предпочитают более высокий рейтинг для кредита, чем его отсутствие. Выходит, что мы имеем тенденцию повышать стандарты кредитования.

Все, кто сегодня имеет право получить кредит, имеет тенденцию к росту, а значит ФРС будет влиять на экономический рост, отслеживая эти компании. Сделайте простой вывод: к кому ФРС будет лояльно, то имеет право на рост, а значит и на дополнительные частные инвестиции путем прямой покупки Акций, со стороны нас инвесторов. Я думаю, вы знаете такие компании.

Самый важный момент.

Поскольку ФРС не имеет контроля за предложением, а запасы находятся на критическом уровне, любой рост активности с избыточной ликвидностью будет приводить к инфляции, чтобы этого не допустить, банковская система США будет вынуждена сокращать избыточную ликвидность путем сокращения депозитов. Любая отмена QT будет приводить к перераспределению активов, что скажется негативно на многих банках, а при худшем сценарии повышать риск инфляции.

Риск сокращения кредитования начался, это обязательно приведет к спаду. Время уже работает против лучших ожиданий. Я не верею ни в какой тренд в 2023 году.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба