2 апреля 2023 Открытие | Segezha Group

Лесопромышленный холдинг Segezha Group (SGZH) опубликовал в пятницу, 31 марта, финансовые и операционные результаты за 12 месяцев 2022 г.

Наш взгляд

Иван Авсейко, ведущий аналитик «Открытие инвестиции», рынок акций:

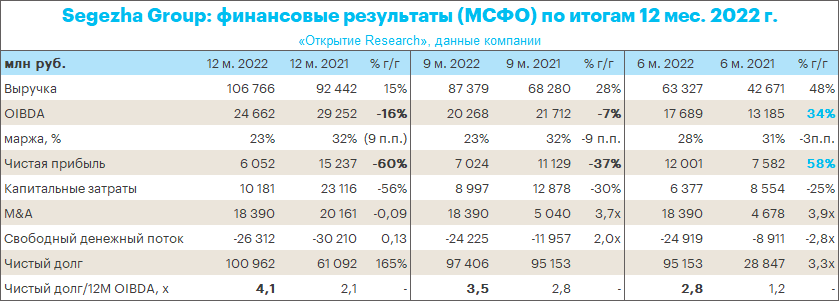

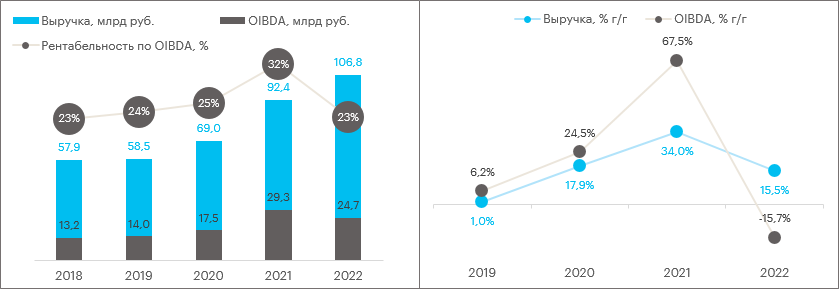

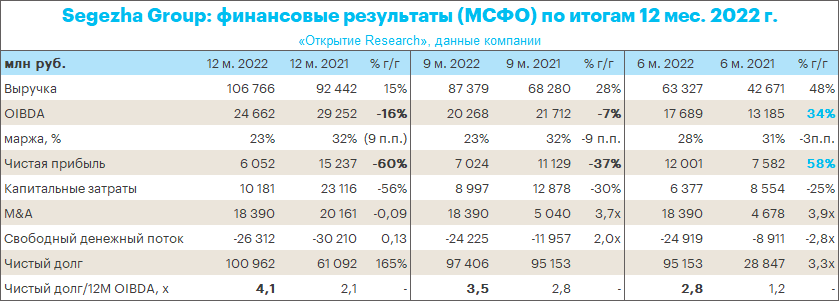

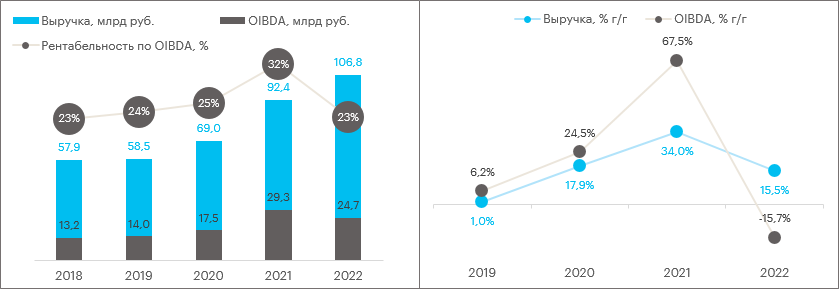

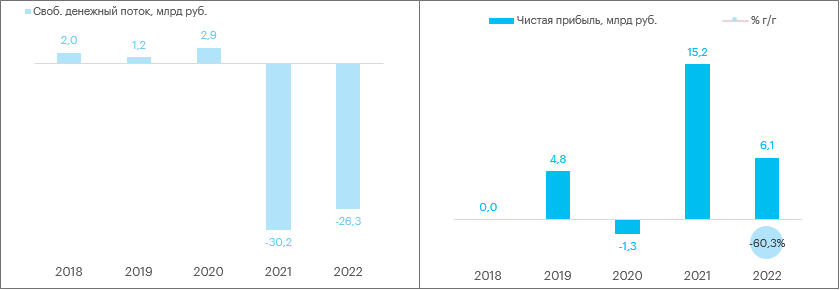

Ожидаемо слабые результаты на фоне сезонных факторов и продолжающих действовать проблем с экспортом. Ситуация усугубилась вместе с 9-ым пакетом санкций ЕС. Компания практически весь год переориентировала традиционные рынки сбыта с Европы на Азию. Таким образом, возросшие затраты на логистику, высокая инфляция издержек производства и крепкий рубль привели Segezha к потере около 900 б.п. в марже по OIBDA.

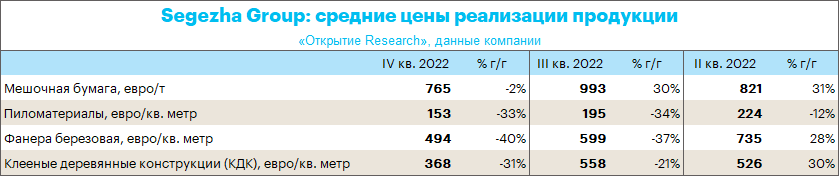

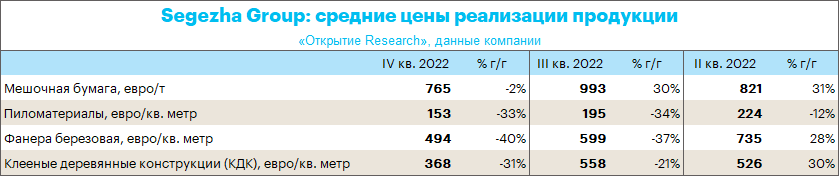

Особенно сложная ситуация была в сегменте пиломатериалов (около 50% выручки компании), хотя цены по основным категориям, вероятно, все же нащупали дно в 4 квартале 2022 года, а затоваривание рынка в европейской части РФ уже приводит к уходу некоторых нерентабельных игроков. Тем не менее до докризисных уровней еще далеко.

Одним из ключевых вызовов в 2023 году для компании будет работа над издержками, но и тут не все будет завесить от менеджмента — возросшими затратами на транспортном плече сложно управлять, поскольку железнодорожные мощности переполнены углем и нефтепродуктами, и спрос выше предложения.

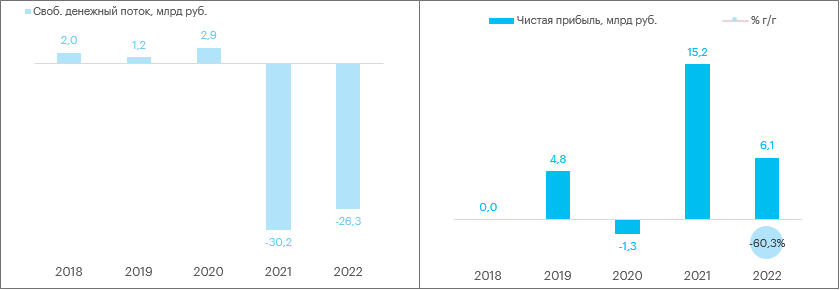

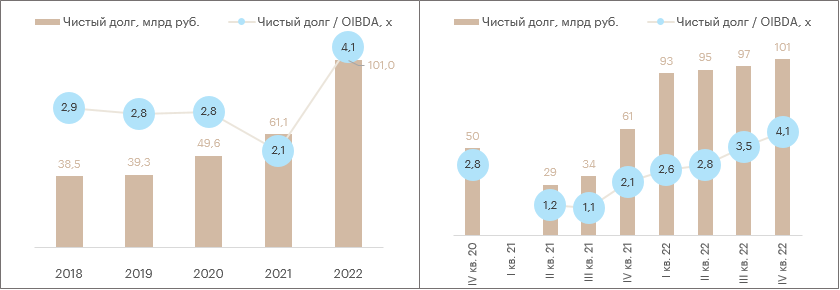

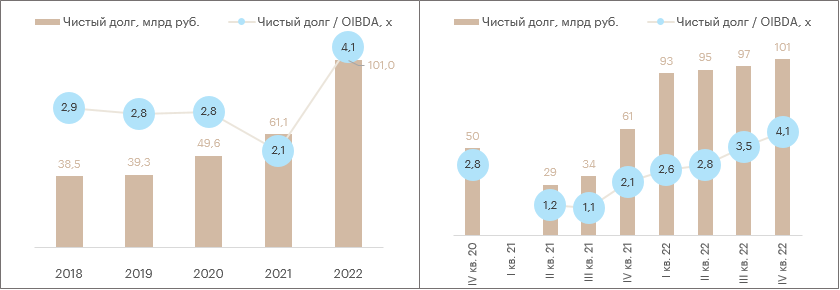

В 2023 году Segezha ожидает заработать около 70% валютной выручки (цены привязаны к долларам и евро, но расчёты идут через юань), что может поддержать обслуживание долга, который в основном номинирован в рублях. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году — текущий леверидж 4,1x Чистый долг/OIBDA со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля — начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

Александр Шураков, PhD, ведущий аналитик «Открытие инвестиции» по рынку облигации:

Четвертый квартал оказался слабее предыдущих. Выручка в четвертом квартале сократилась г/г на 19,8%, в то время как в третьем квартале сокращение составило 6,1%, а в первом и втором кварталах был рост выручки г/г на 95,6% и 13,2% соответственно. Напомним, что в июле 2022 вступил в силу запрет на ввоз бумаги и древесной продукции из России в ЕС. Ранее у компании существенная часть выручки формировалась за счет поставок на европейский рынок.

В четвертом квартале компания получила операционную прибыль в размере 480 млн руб. против операционного убытка в -1 млрд руб. в третьем квартале. Но фактически эта операционная прибыль обусловлена разовым событием — частичным прощением задолженности по приобретению ООО «Интер Форест Рус» на сумму 3,38 млрд руб., которая изначально подлежала уплате в 2023 и в 2025 гг. Без учета этого разового события (который компания отразила в отчетности в составе прочих операционных доходов) операционный убыток в четвертом квартале по нашим оценкам составил бы -2,9 млрд руб., а годовая операционная прибыль вместо 10,1 млрд руб. составила бы 6,7 млрд руб. Чистый леверидж, рассчитанный с учетом корректировки OIBDA на это разовое событие, составляет 4,7х против 4,1х без корректировки.

В качестве позитивного момента отметим рост поставок в Китай: поставки в КНР денежном выражении увеличились почти в 3 раза, доля Китая в выручке компании увеличилась с 12,4% до 32,1%. В целом, доля России, КНР, Египта, Турции и Казахстана в выручке компании увеличилась за год с 49,1% до 69,2%. Но, как мы понимаем, пока маржинальность поставок на рынок КНР и на внутренний рынок РФ существенно ниже маржинальности поставок на рынки стран ЕС, в том числе — из-за роста логистических издержек. Так, если выручка второго полугодия 2022 (в которым, как мы понимаем, уже не осуществлялись поставки в ЕС) была меньше выручки первого полугодия на 8,3 млрд руб., то операционная прибыль (без учета разового события) во втором полугодии была меньше на 14,6 млрд руб. (скорректированный операционный убыток во втором полугодии составил 3,9 млрд руб.). Отчасти слабая маржинальность во втором полугодии 2022 может объясняться сильным рублем, поэтому ослабление курса в текущем году может оказать существенную поддержку маржинальности компании и оказать положительное влияние на роста OIBDA.

Что делать инвестору

Рекомендации в акциях SGZH у нас нет, взгляд на компанию нейтральный.

Динамика акций

Акции SGZH по итогам пятницы, 31 марта, подешевели на 2,1% до 5,425 руб. В то же время Индекс МосБиржи упал на 0,6%, поэтому бумага смотрелась хуже рынка.

Акции SGZH по итогам минувшей недели выросли на 1,7%, в марте прибавили 4,7% (рост третий месяц подряд), с начала 2023 года +19,2%. С декабря котировки демонстрируют восходящую динамику, но теперь уже близки к краткосрочной технической перекупленности. Ключевое сопротивление 5,85–6,00 руб. вряд ли удастся взять без предварительной коррекции.

Наш взгляд

Иван Авсейко, ведущий аналитик «Открытие инвестиции», рынок акций:

Ожидаемо слабые результаты на фоне сезонных факторов и продолжающих действовать проблем с экспортом. Ситуация усугубилась вместе с 9-ым пакетом санкций ЕС. Компания практически весь год переориентировала традиционные рынки сбыта с Европы на Азию. Таким образом, возросшие затраты на логистику, высокая инфляция издержек производства и крепкий рубль привели Segezha к потере около 900 б.п. в марже по OIBDA.

Особенно сложная ситуация была в сегменте пиломатериалов (около 50% выручки компании), хотя цены по основным категориям, вероятно, все же нащупали дно в 4 квартале 2022 года, а затоваривание рынка в европейской части РФ уже приводит к уходу некоторых нерентабельных игроков. Тем не менее до докризисных уровней еще далеко.

Одним из ключевых вызовов в 2023 году для компании будет работа над издержками, но и тут не все будет завесить от менеджмента — возросшими затратами на транспортном плече сложно управлять, поскольку железнодорожные мощности переполнены углем и нефтепродуктами, и спрос выше предложения.

В 2023 году Segezha ожидает заработать около 70% валютной выручки (цены привязаны к долларам и евро, но расчёты идут через юань), что может поддержать обслуживание долга, который в основном номинирован в рублях. Надежды на слабый рубль будут во многом определять судьбу инвестиционного кейса в акциях SGZH в 2023 году — текущий леверидж 4,1x Чистый долг/OIBDA со средним сроком погашения 2,2 года сложно назвать комфортным, что тормозит не только акционерную доходность, но и инвестирование в основной капитал и расширение бизнеса. О дивидендах может быть объявлено в конце апреля — начале мая, но в текущих реалиях сложно ждать рекомендации больших выплат от совета директоров.

Александр Шураков, PhD, ведущий аналитик «Открытие инвестиции» по рынку облигации:

Четвертый квартал оказался слабее предыдущих. Выручка в четвертом квартале сократилась г/г на 19,8%, в то время как в третьем квартале сокращение составило 6,1%, а в первом и втором кварталах был рост выручки г/г на 95,6% и 13,2% соответственно. Напомним, что в июле 2022 вступил в силу запрет на ввоз бумаги и древесной продукции из России в ЕС. Ранее у компании существенная часть выручки формировалась за счет поставок на европейский рынок.

В четвертом квартале компания получила операционную прибыль в размере 480 млн руб. против операционного убытка в -1 млрд руб. в третьем квартале. Но фактически эта операционная прибыль обусловлена разовым событием — частичным прощением задолженности по приобретению ООО «Интер Форест Рус» на сумму 3,38 млрд руб., которая изначально подлежала уплате в 2023 и в 2025 гг. Без учета этого разового события (который компания отразила в отчетности в составе прочих операционных доходов) операционный убыток в четвертом квартале по нашим оценкам составил бы -2,9 млрд руб., а годовая операционная прибыль вместо 10,1 млрд руб. составила бы 6,7 млрд руб. Чистый леверидж, рассчитанный с учетом корректировки OIBDA на это разовое событие, составляет 4,7х против 4,1х без корректировки.

В качестве позитивного момента отметим рост поставок в Китай: поставки в КНР денежном выражении увеличились почти в 3 раза, доля Китая в выручке компании увеличилась с 12,4% до 32,1%. В целом, доля России, КНР, Египта, Турции и Казахстана в выручке компании увеличилась за год с 49,1% до 69,2%. Но, как мы понимаем, пока маржинальность поставок на рынок КНР и на внутренний рынок РФ существенно ниже маржинальности поставок на рынки стран ЕС, в том числе — из-за роста логистических издержек. Так, если выручка второго полугодия 2022 (в которым, как мы понимаем, уже не осуществлялись поставки в ЕС) была меньше выручки первого полугодия на 8,3 млрд руб., то операционная прибыль (без учета разового события) во втором полугодии была меньше на 14,6 млрд руб. (скорректированный операционный убыток во втором полугодии составил 3,9 млрд руб.). Отчасти слабая маржинальность во втором полугодии 2022 может объясняться сильным рублем, поэтому ослабление курса в текущем году может оказать существенную поддержку маржинальности компании и оказать положительное влияние на роста OIBDA.

Что делать инвестору

Рекомендации в акциях SGZH у нас нет, взгляд на компанию нейтральный.

Динамика акций

Акции SGZH по итогам пятницы, 31 марта, подешевели на 2,1% до 5,425 руб. В то же время Индекс МосБиржи упал на 0,6%, поэтому бумага смотрелась хуже рынка.

Акции SGZH по итогам минувшей недели выросли на 1,7%, в марте прибавили 4,7% (рост третий месяц подряд), с начала 2023 года +19,2%. С декабря котировки демонстрируют восходящую динамику, но теперь уже близки к краткосрочной технической перекупленности. Ключевое сопротивление 5,85–6,00 руб. вряд ли удастся взять без предварительной коррекции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба