OZON опубликовал краткий отчет за 2022 год. Почему не раскрыли все показатели непонятно. На мой взгляд варианта три: не успели собрать все данные, просто не хотят, раскроют позже вместе с МСФО.

Из раскрытой информации кажется, что у компании все в порядке. Темпы роста хорошие. Операционный поток за второй квартал положительный, а EBITDA аж третий. Однако, смущает скрытие долговой нагрузки и свободного денежного потока. Дальше в статье разберем операционные и финансовые показатели, обсудим перспективы и поговорим о проблемах компании.

Разбор операционных и финансовых показателей

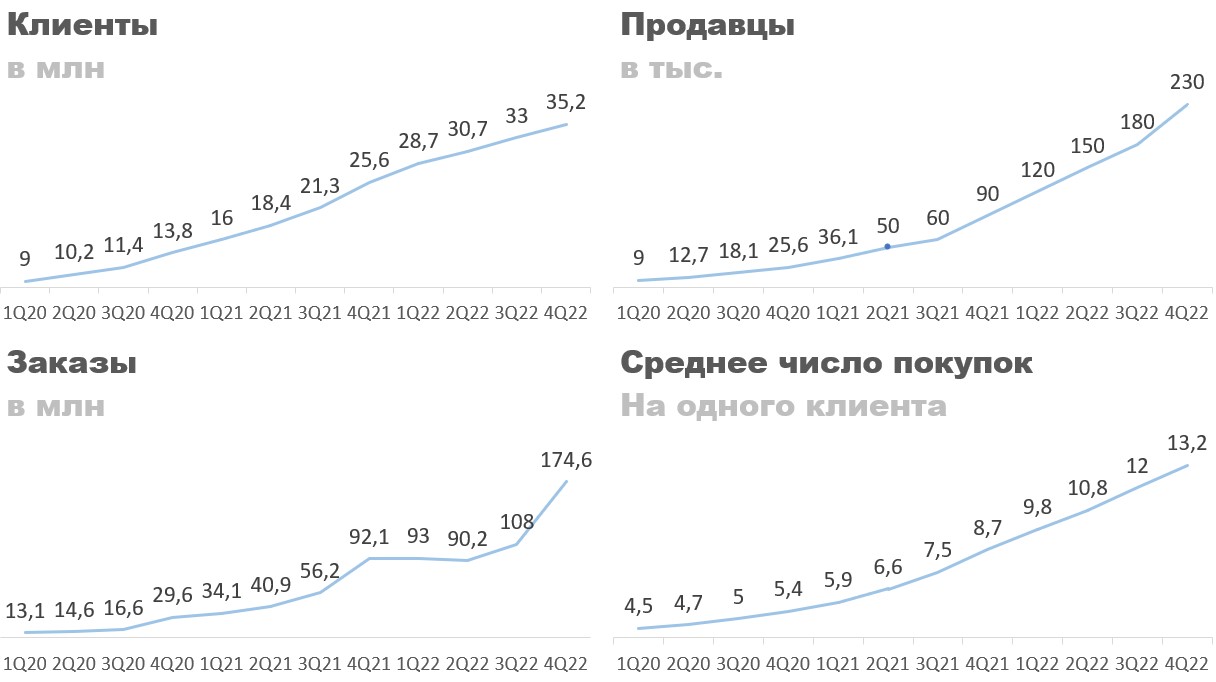

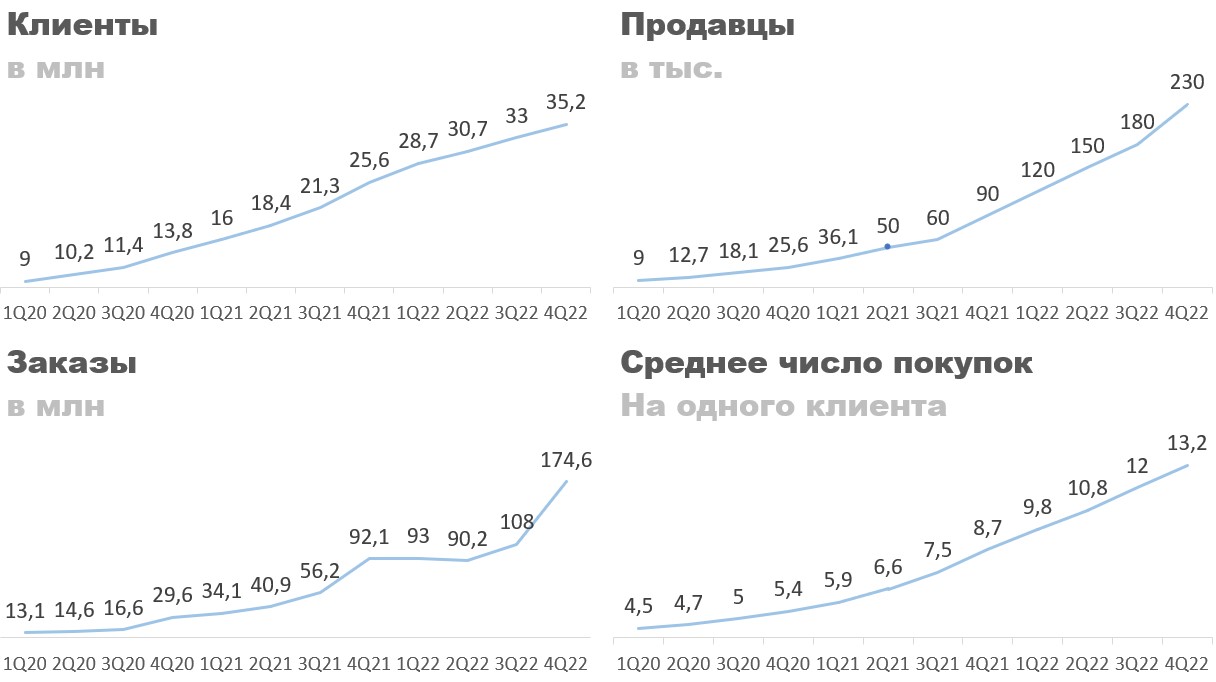

Количество активных клиентов выросло на 37,5% г/г., с 25,6 до 35,2 млн человек. Думаю через 2-3 года спокойно дойдем до 50 млн. Уже сейчас в Google Play приложение OZON имеет +50 млн скачиваний. Учитывая текущую динамику, цель кажется вполне реалистичной.

Среднее число покупок клиентов увеличилось с 8,7 до 13,2 — тоже не предел. Направление продуктового онлайн-ритейла, OZON Fresh, очень хорошо синергирует с электронной коммерцией, поэтому показатель может расти хоть до 52 покупок в год. Это из расчета, что пользователь будет хотя бы раз в неделю покупать продукты через приложение, но менеджменту, конечно, еще предстоит проделать огромный объем работы для достижения этой отметки.

Количество заказов в четвёртом квартале достигло 174,6 млн — очередной рекорд. Всего за год количество заказов выросло в 2,1 раза, с 223 до 465 млн. Средняя сумма заказа снизилась с 2000 до 1800 рублей, но с увеличением частоты покупок это было ожидаемо. Скорее всего этот показатель продолжит падать, так как с расширением ассортимента пользователи будут покупать все больше ходовых товаров и продуктов питания.

К сожалению, сколько сейчас у компании миллионов единиц уникальных товаров OZON не раскрыл, но в четвертом квартале был большой приток продавцов, а это значит, что ассортимент должен был значительно увеличиться. Чем шире ассортимент — тем больше потенциальных клиентов, среднее число покупок, вовлеченность и так далее. На конец года количество продавцов на платформе составило 230 тыс., рост в 2,5 раза г/г.

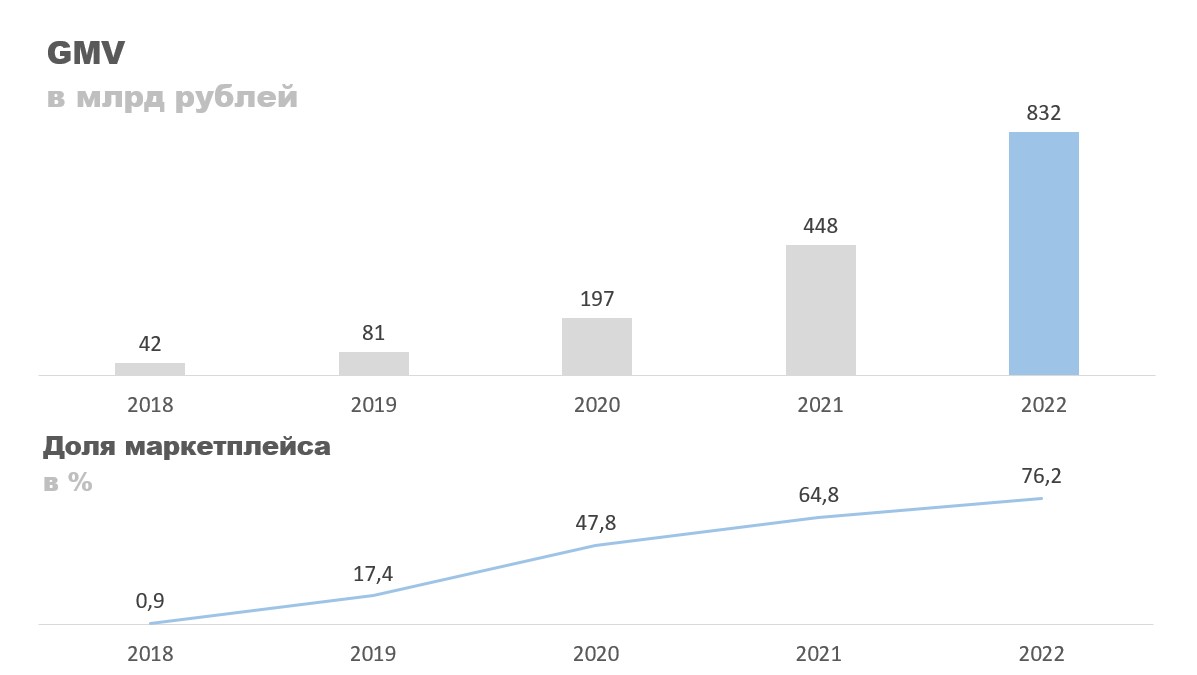

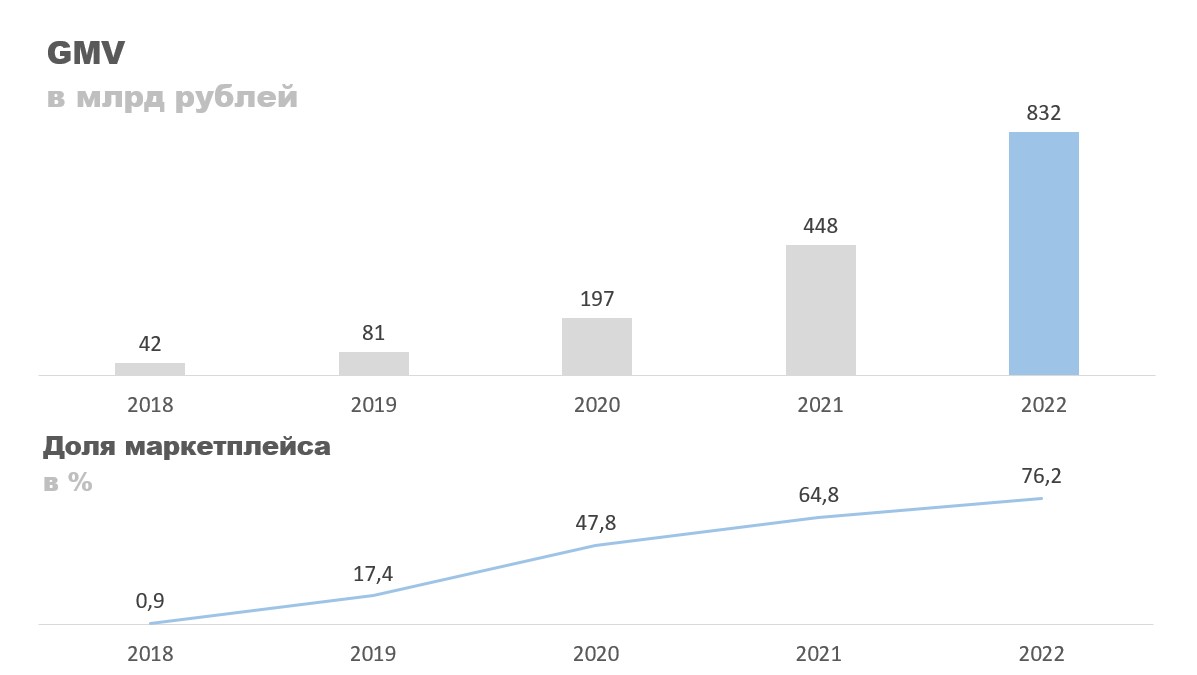

В результате роста клиентской базы и среднего количества заказов торговый оборот платформы (GMV) вырос на 86% г/г., с 448 до 823 млрд рублей. Результат хуже, чем у Wildberries, но это связано не с эффективностью компании, а со специализацией. Дело в том, что у WB одежда составляет 44% GMV, а у OZON большая часть приходится на электронику и товары для дома. В 2022 году экономическая ситуация была нестабильной, а техника и товары для дома это более чувствительные категории товаров, нежели одежда, отсюда и резкий отрыв WB от OZON. Возможно в этом году увидим суперкомпенсацию по просевшим категориям, но это не точно.

Что касается доли маркетплейса в структуре GMV, то она продолжает расти. По результатам года составила 76,2%, предыдущая была 64,8%. Если смотреть исключительно на четвертый квартал, то маркетплейс составляет уже 78,4% от GMV. Это хорошо, так как маркетплейс позволяет OZON расширять ассортимент без собственных вложений и тем самым привлекать больше клиентов.

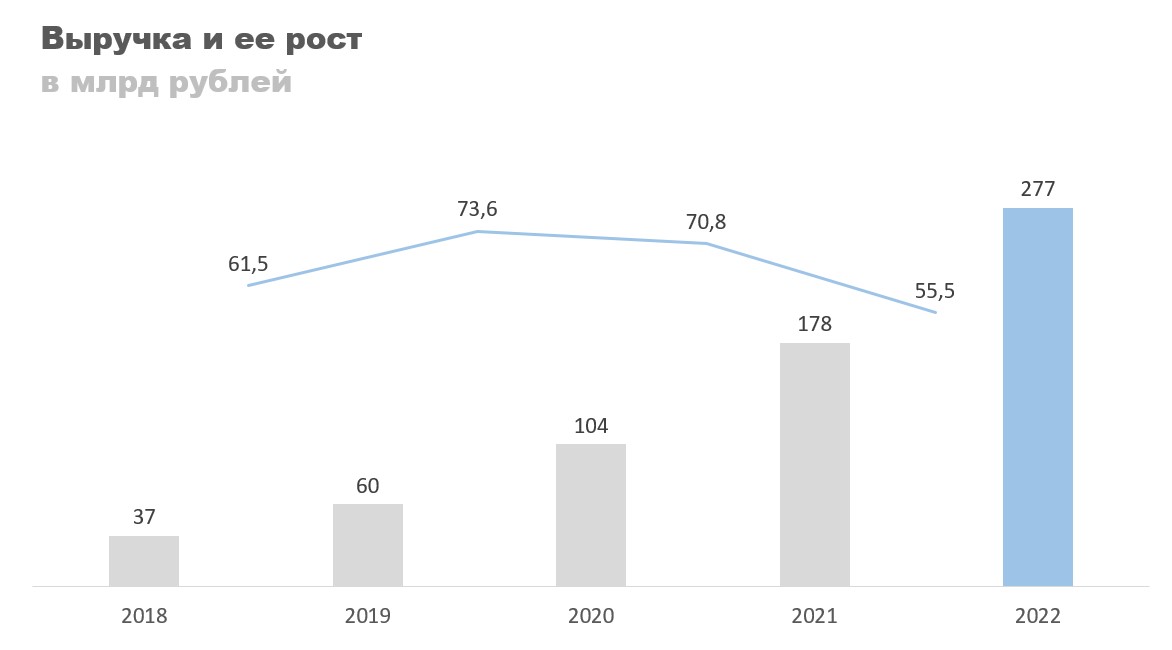

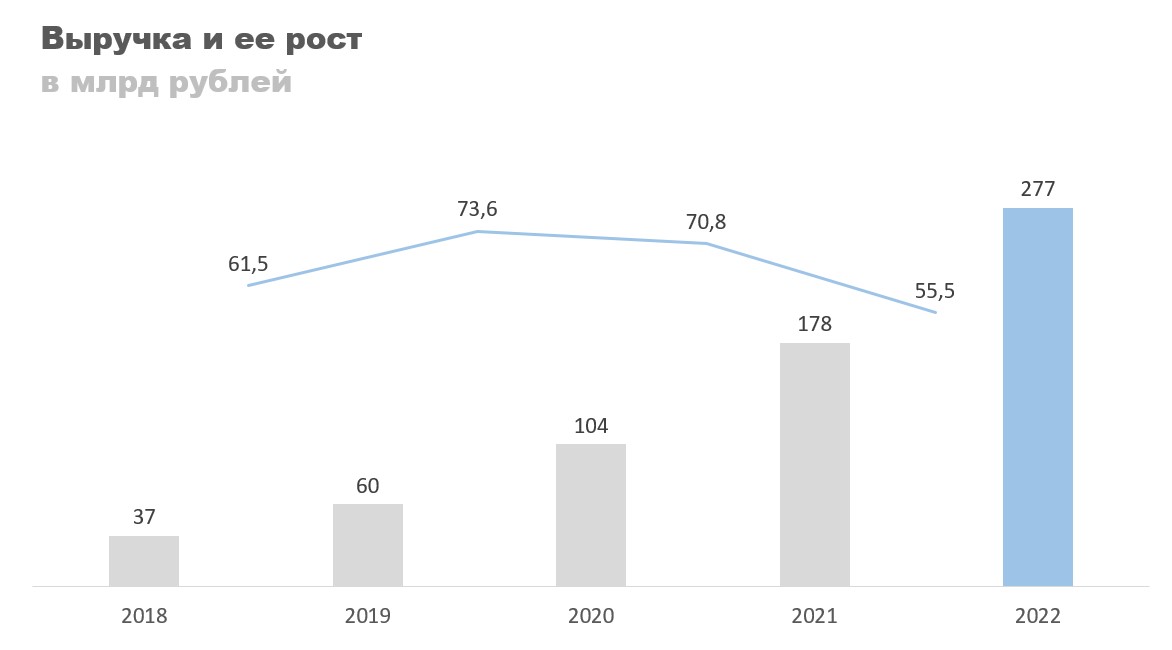

Выручка выросла на 55,5%, с 178 до 277 млрд. Замедление темпов роста понятно, так как компания уже не маленькая, но все равно результат для 2022 года хороший. Основными драйверами роста были:

Расширение маркетплейса.

Повышение комиссий на маркетплейсе.

Реклама.

В отчете компания пишет, что выручка с рекламы почти утроилась. В 2021 году она составляла 9,3 млрд рублей, значит в 2022 году около 27 млрд. Таким образом, доля рекламы в выручке уже почти 10%, хотя в 2020 году было всего 3,8%. Такими темпами она скоро станет отдельным направлением для разбора.

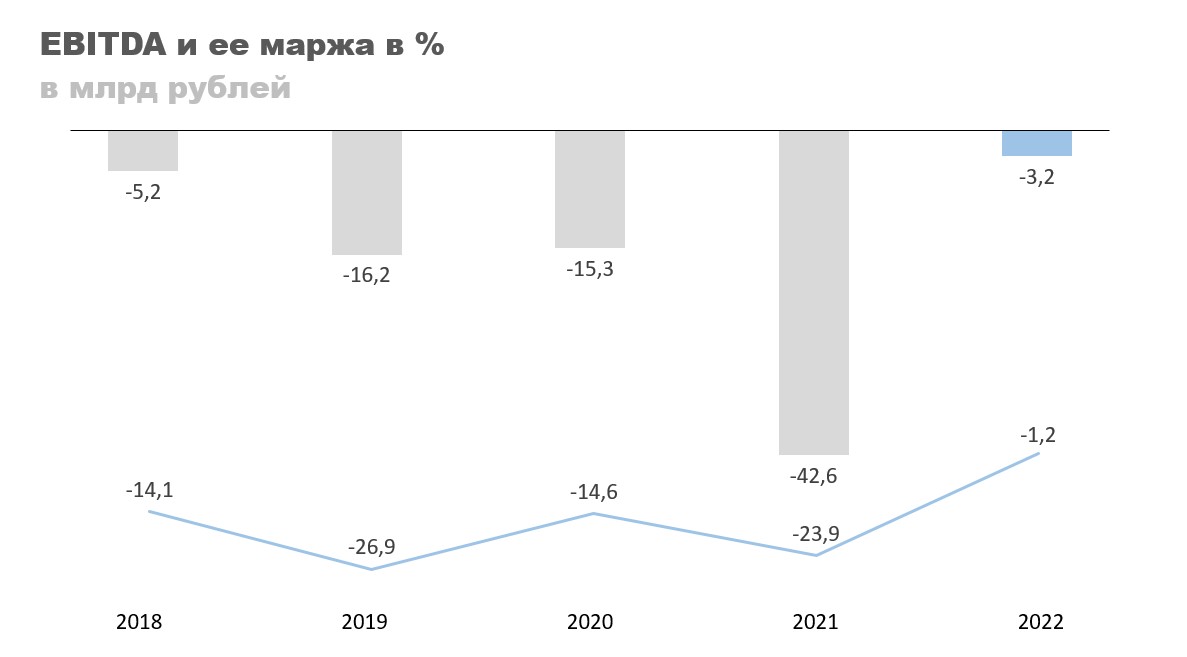

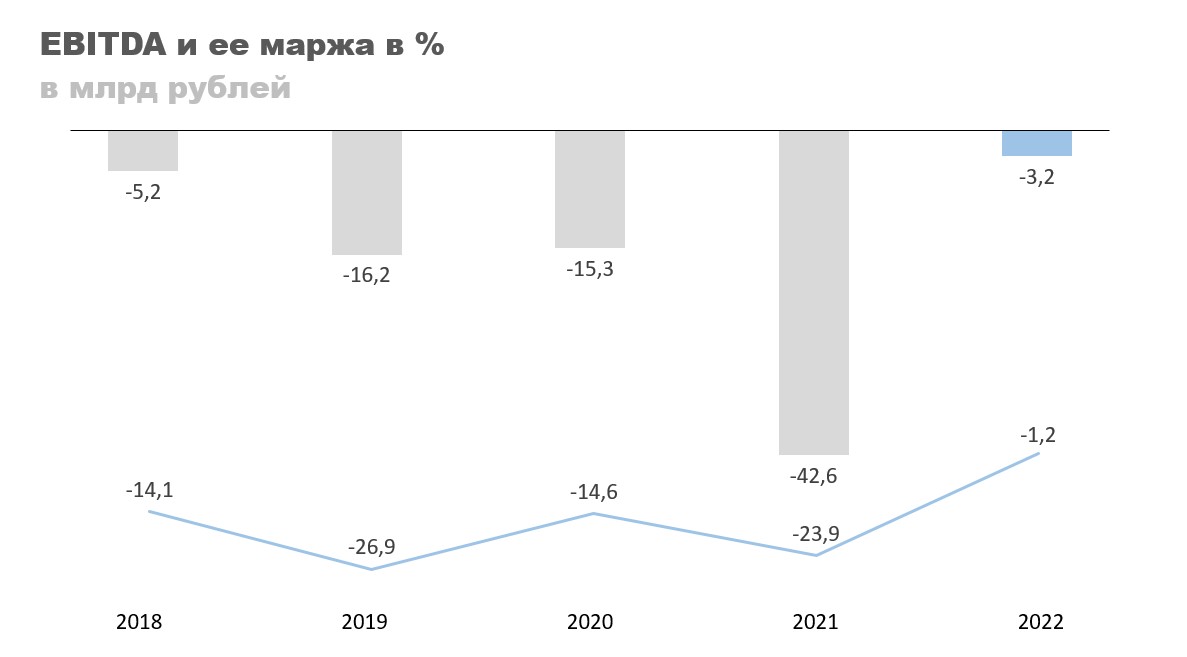

EBITDA за 2022 года составила -3,2 млрд против -42,6 млрд годом ранее. Маржа по ней выросла с -23,9% до -1,2%. Если смотреть по кварталам, то последние три она была положительной. Факторы позволившие улучшить маржинальность:

Оптимизация расходов на доставку и хранение. В прошлых статьях упоминал, что OZON резко нарастил количество площадей, из-за чего загрузка логистической системы была в районе 50%. С ростом количества заказов коэффициент загрузки повысился, что привело к улучшению Unit-экономики компании и, как следствие, маржинальности. К сожалению, менеджмент сейчас не раскрывает этот показатель, но я предполагаю, что пространство для оптимизации еще есть.

Снижение расходов на рекламу. Тут думаю все понятно. Ситуация в стране была нестабильной, поэтому бюджет на маркетинг урезали.

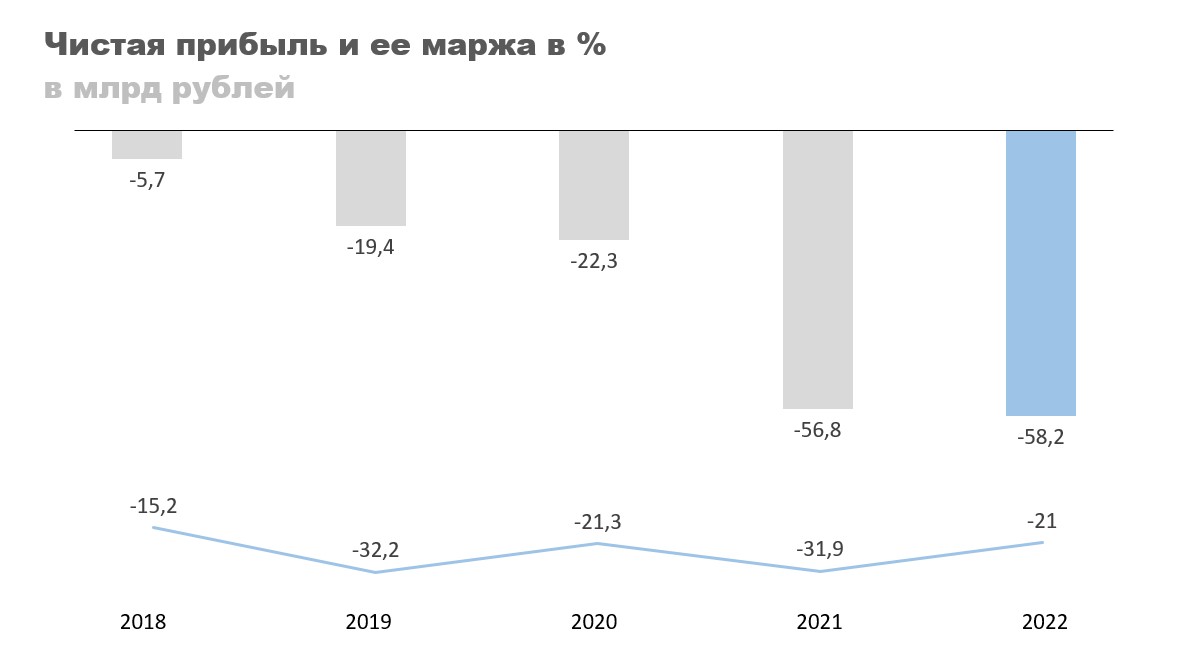

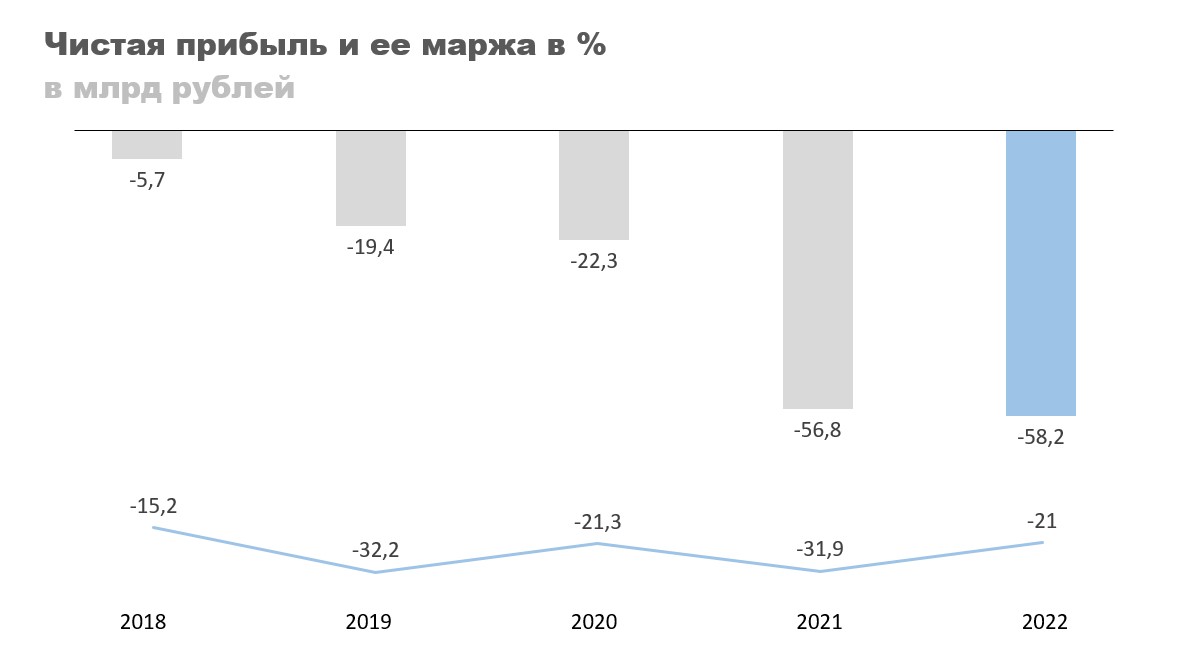

Чистый убыток составил 58,2 млрд рублей, примерно на уровне прошло года. Маржа ЧП улучшилась с -31,9% до -21%. Если исключить расходы от сгоревшего склада, то убыток по ЧП на самом деле даже уменьшился, но в случае с OZON этот показатель не играет особой роли. Пока рынок электронной коммерции в РФ только развивается, они будут стараться вкладывать все в рост, поэтому тут скорее лучше смотреть на генерируемый денежный поток и как компания справляется с долговой нагрузкой.

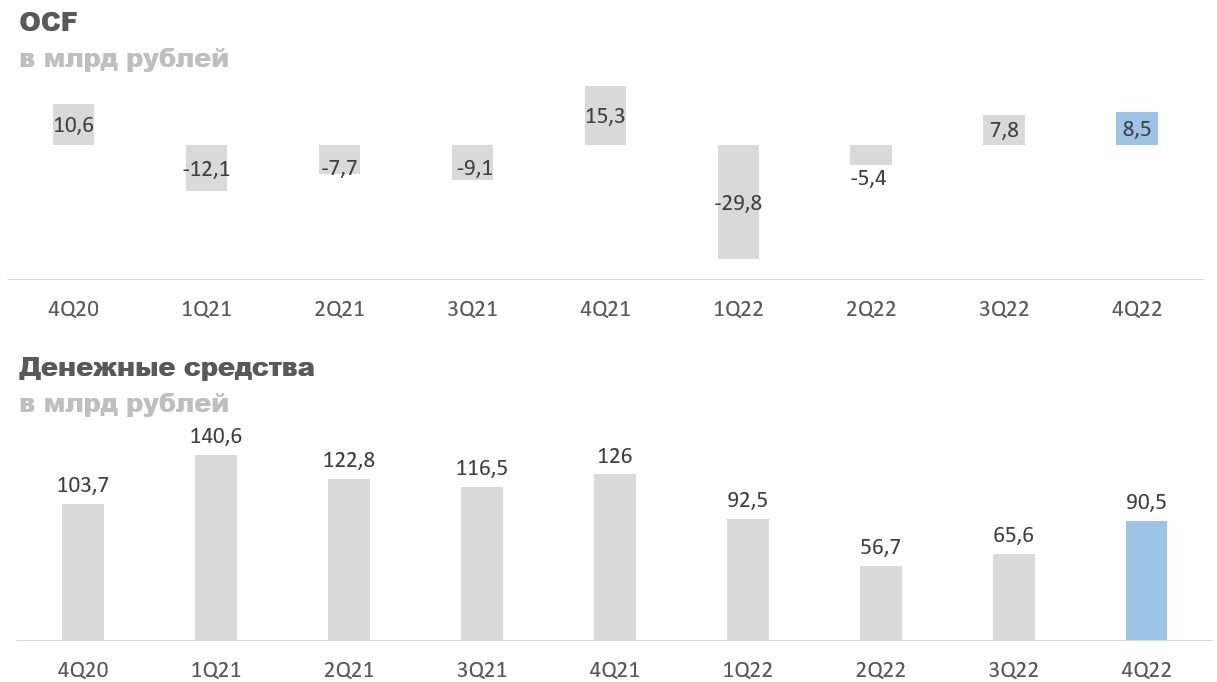

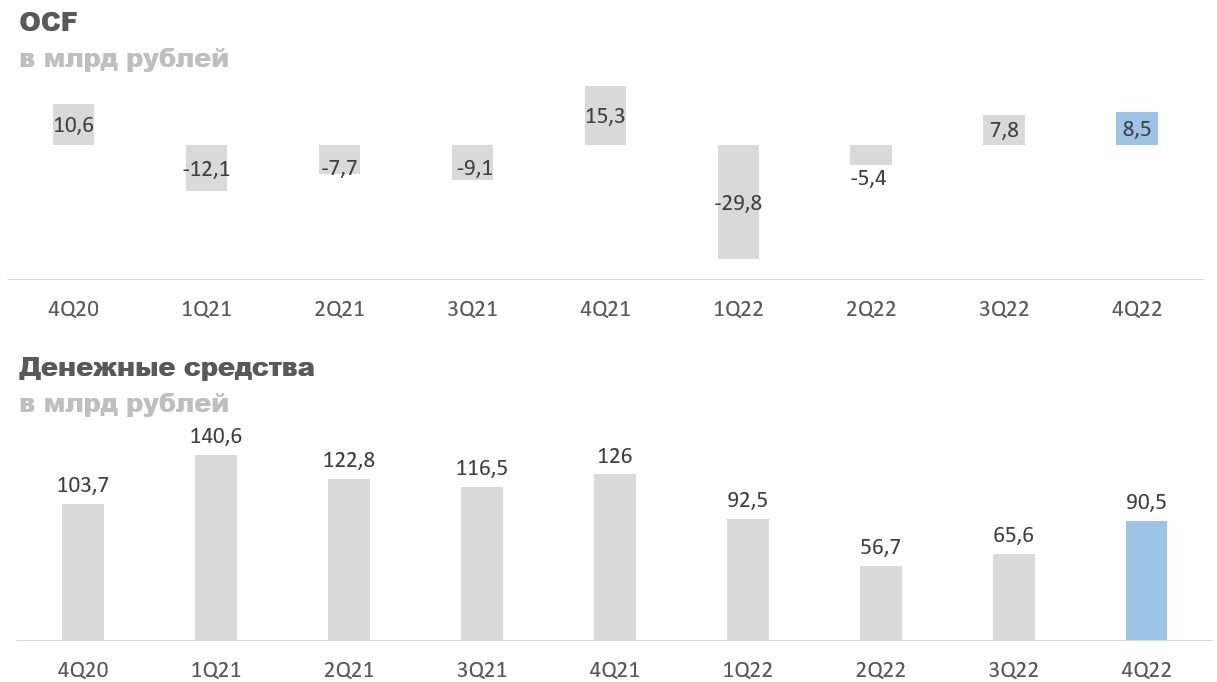

И вот тут нас как раз ждет неприятный сюрприз. Почему-то OZON в этот раз раскрыл только операционный денежный поток (OCF), данных по CAPEX, FCF или долгу нет. Если исходить из OCF, то кажется, что у компании никаких проблем быть не должно. Текущие объемы покрывают расходы на CAPEX и позволяют гасить проценты по долгу, но почему они тогда их не раскрыли — непонятно.

Количество денежных средств на балансе в четвертом квартале выросло до 90,5 млрд рублей. Скорее всего за счет увеличения долга. Хотелось бы получить больше информации на этот счет, под какую ставку заняли, какая сейчас структура обязательств и т.п., но пока приходится довольствоваться этим. Если с выходом годового отчета не всплывут какие-то подводные камни, то все в принципе должно быть хорошо.

P.S. Возможно OZON удивит рекордным оттоком кэша в первом квартале, но так как отчет о движении денежных средств не раскрыли, то на 100% утверждать не могу.

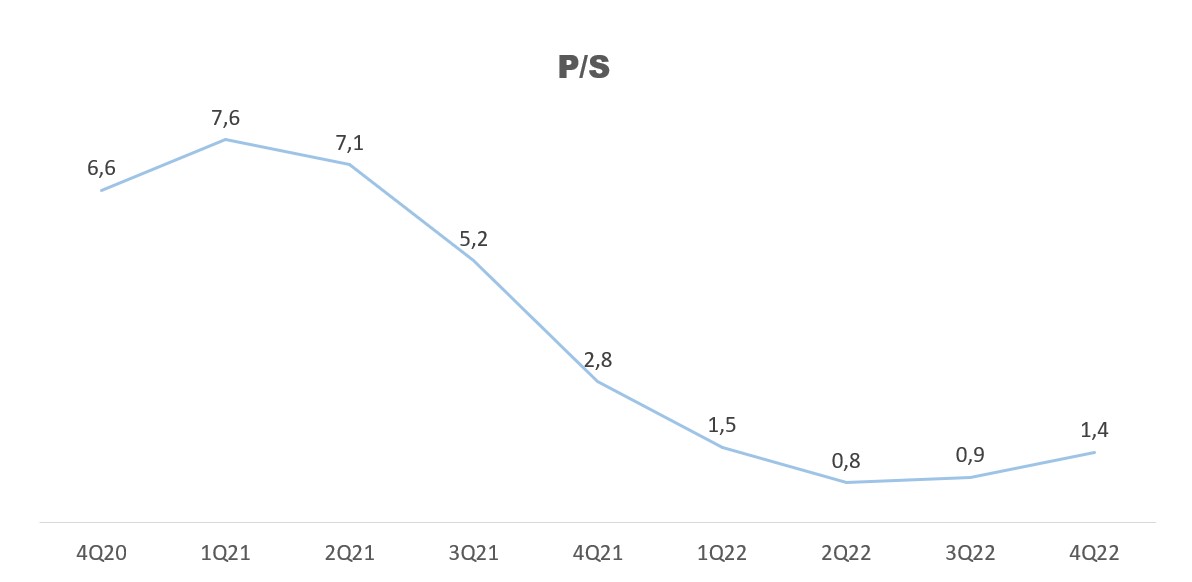

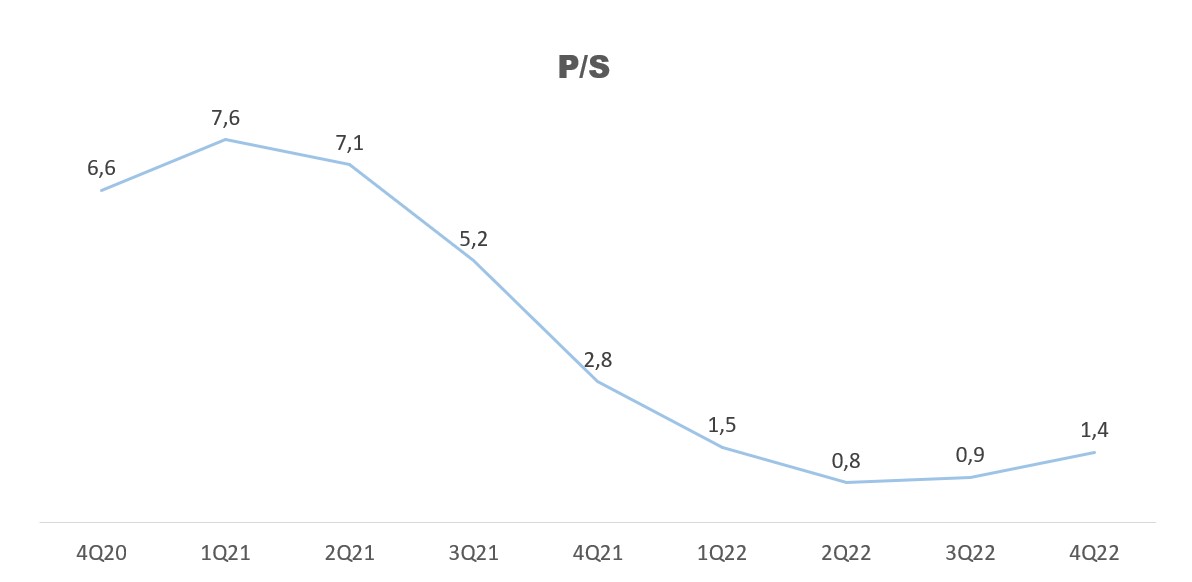

По P/S OZON все еще дешев, но деньги в компании роста потекут только тогда, когда компании стоимости станут переоценены. До этого в IT-секторе скорее всего будет более менее слабая динамика.

Заключение

На мой взгляд, OZON закончил этот год хорошо. Количество клиентов выросло, как и частота их покупок. Маржинальность бизнеса улучшилась благодаря оптимизации логистики и повышению комиссий. Уже два квартала подряд OZON генерирует операционный денежный поток. Конечно, смущает объем раскрытых данных относительно долговой нагрузки, CAPEX и FCF, но если предположить, что каких-то кардинальных изменений там не произошло, то все должно быть нормально. Будем ждать МСФО за 2022 год.

Стоит ли покупать акции OZON? Пока компании стоимости остаются относительно дешевыми, причин запрыгивать в IT сейчас нет. Но если сильно хочется, то лучше подождать отчета и убедиться, что никаких сюрпризов там нет. Целевую цену оставляю такой же, как и в прошлом прогнозе — 2600 рублей за акцию.

Из раскрытой информации кажется, что у компании все в порядке. Темпы роста хорошие. Операционный поток за второй квартал положительный, а EBITDA аж третий. Однако, смущает скрытие долговой нагрузки и свободного денежного потока. Дальше в статье разберем операционные и финансовые показатели, обсудим перспективы и поговорим о проблемах компании.

Разбор операционных и финансовых показателей

Количество активных клиентов выросло на 37,5% г/г., с 25,6 до 35,2 млн человек. Думаю через 2-3 года спокойно дойдем до 50 млн. Уже сейчас в Google Play приложение OZON имеет +50 млн скачиваний. Учитывая текущую динамику, цель кажется вполне реалистичной.

Среднее число покупок клиентов увеличилось с 8,7 до 13,2 — тоже не предел. Направление продуктового онлайн-ритейла, OZON Fresh, очень хорошо синергирует с электронной коммерцией, поэтому показатель может расти хоть до 52 покупок в год. Это из расчета, что пользователь будет хотя бы раз в неделю покупать продукты через приложение, но менеджменту, конечно, еще предстоит проделать огромный объем работы для достижения этой отметки.

Количество заказов в четвёртом квартале достигло 174,6 млн — очередной рекорд. Всего за год количество заказов выросло в 2,1 раза, с 223 до 465 млн. Средняя сумма заказа снизилась с 2000 до 1800 рублей, но с увеличением частоты покупок это было ожидаемо. Скорее всего этот показатель продолжит падать, так как с расширением ассортимента пользователи будут покупать все больше ходовых товаров и продуктов питания.

К сожалению, сколько сейчас у компании миллионов единиц уникальных товаров OZON не раскрыл, но в четвертом квартале был большой приток продавцов, а это значит, что ассортимент должен был значительно увеличиться. Чем шире ассортимент — тем больше потенциальных клиентов, среднее число покупок, вовлеченность и так далее. На конец года количество продавцов на платформе составило 230 тыс., рост в 2,5 раза г/г.

В результате роста клиентской базы и среднего количества заказов торговый оборот платформы (GMV) вырос на 86% г/г., с 448 до 823 млрд рублей. Результат хуже, чем у Wildberries, но это связано не с эффективностью компании, а со специализацией. Дело в том, что у WB одежда составляет 44% GMV, а у OZON большая часть приходится на электронику и товары для дома. В 2022 году экономическая ситуация была нестабильной, а техника и товары для дома это более чувствительные категории товаров, нежели одежда, отсюда и резкий отрыв WB от OZON. Возможно в этом году увидим суперкомпенсацию по просевшим категориям, но это не точно.

Что касается доли маркетплейса в структуре GMV, то она продолжает расти. По результатам года составила 76,2%, предыдущая была 64,8%. Если смотреть исключительно на четвертый квартал, то маркетплейс составляет уже 78,4% от GMV. Это хорошо, так как маркетплейс позволяет OZON расширять ассортимент без собственных вложений и тем самым привлекать больше клиентов.

Выручка выросла на 55,5%, с 178 до 277 млрд. Замедление темпов роста понятно, так как компания уже не маленькая, но все равно результат для 2022 года хороший. Основными драйверами роста были:

Расширение маркетплейса.

Повышение комиссий на маркетплейсе.

Реклама.

В отчете компания пишет, что выручка с рекламы почти утроилась. В 2021 году она составляла 9,3 млрд рублей, значит в 2022 году около 27 млрд. Таким образом, доля рекламы в выручке уже почти 10%, хотя в 2020 году было всего 3,8%. Такими темпами она скоро станет отдельным направлением для разбора.

EBITDA за 2022 года составила -3,2 млрд против -42,6 млрд годом ранее. Маржа по ней выросла с -23,9% до -1,2%. Если смотреть по кварталам, то последние три она была положительной. Факторы позволившие улучшить маржинальность:

Оптимизация расходов на доставку и хранение. В прошлых статьях упоминал, что OZON резко нарастил количество площадей, из-за чего загрузка логистической системы была в районе 50%. С ростом количества заказов коэффициент загрузки повысился, что привело к улучшению Unit-экономики компании и, как следствие, маржинальности. К сожалению, менеджмент сейчас не раскрывает этот показатель, но я предполагаю, что пространство для оптимизации еще есть.

Снижение расходов на рекламу. Тут думаю все понятно. Ситуация в стране была нестабильной, поэтому бюджет на маркетинг урезали.

Чистый убыток составил 58,2 млрд рублей, примерно на уровне прошло года. Маржа ЧП улучшилась с -31,9% до -21%. Если исключить расходы от сгоревшего склада, то убыток по ЧП на самом деле даже уменьшился, но в случае с OZON этот показатель не играет особой роли. Пока рынок электронной коммерции в РФ только развивается, они будут стараться вкладывать все в рост, поэтому тут скорее лучше смотреть на генерируемый денежный поток и как компания справляется с долговой нагрузкой.

И вот тут нас как раз ждет неприятный сюрприз. Почему-то OZON в этот раз раскрыл только операционный денежный поток (OCF), данных по CAPEX, FCF или долгу нет. Если исходить из OCF, то кажется, что у компании никаких проблем быть не должно. Текущие объемы покрывают расходы на CAPEX и позволяют гасить проценты по долгу, но почему они тогда их не раскрыли — непонятно.

Количество денежных средств на балансе в четвертом квартале выросло до 90,5 млрд рублей. Скорее всего за счет увеличения долга. Хотелось бы получить больше информации на этот счет, под какую ставку заняли, какая сейчас структура обязательств и т.п., но пока приходится довольствоваться этим. Если с выходом годового отчета не всплывут какие-то подводные камни, то все в принципе должно быть хорошо.

P.S. Возможно OZON удивит рекордным оттоком кэша в первом квартале, но так как отчет о движении денежных средств не раскрыли, то на 100% утверждать не могу.

По P/S OZON все еще дешев, но деньги в компании роста потекут только тогда, когда компании стоимости станут переоценены. До этого в IT-секторе скорее всего будет более менее слабая динамика.

Заключение

На мой взгляд, OZON закончил этот год хорошо. Количество клиентов выросло, как и частота их покупок. Маржинальность бизнеса улучшилась благодаря оптимизации логистики и повышению комиссий. Уже два квартала подряд OZON генерирует операционный денежный поток. Конечно, смущает объем раскрытых данных относительно долговой нагрузки, CAPEX и FCF, но если предположить, что каких-то кардинальных изменений там не произошло, то все должно быть нормально. Будем ждать МСФО за 2022 год.

Стоит ли покупать акции OZON? Пока компании стоимости остаются относительно дешевыми, причин запрыгивать в IT сейчас нет. Но если сильно хочется, то лучше подождать отчета и убедиться, что никаких сюрпризов там нет. Целевую цену оставляю такой же, как и в прошлом прогнозе — 2600 рублей за акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба