25 апреля 2023 Абрамов Александр

Сразу два очень квалифицированных эксперта Morningstar – Джон Рекенталер и Джеффри Птак – написали две познавательные статьи о преимуществах инвестиционной стратегии «лежебоки».

Суть в том, что по ряду причин она позволяет переигрывать не только активно-управляемые фонды, но и соответствующие индексные портфели.

Статьи основаны на исследовании, проведенном Д. Птаком, который оценил по состоянию на 31 марта 2023 г. доходность и риски портфеля лежебоки за три 10-летия. Идея этого портфеля у Птака такова: раз в начале 10 лет инвестор покупает корзину акций индекса S&P500 и держит ее до конца всего периода инвестирования. В отличие от портфеля самого индекса S&P500 никаких балансировок портфеля лежебоки не производится, если акции какой-либо компании исключаются из листинга, то в портфеле остается соответствующая сумма денежной выручки от продажи указанных акций. Доходность и риски портфеля лежебоки сравниваются с аналогичными показателями SPDR® S&P 500 ETF Trust (тикер – SPY). Сравнение происходило на трех 10-летних периодах: с 1 апреля 2013 г. по 31 марта 2023 г., с 1 апреля 2003 г. по 31 марта 2013 г. и с 1 апреля 1993 г. по 31 марта 2003 г.

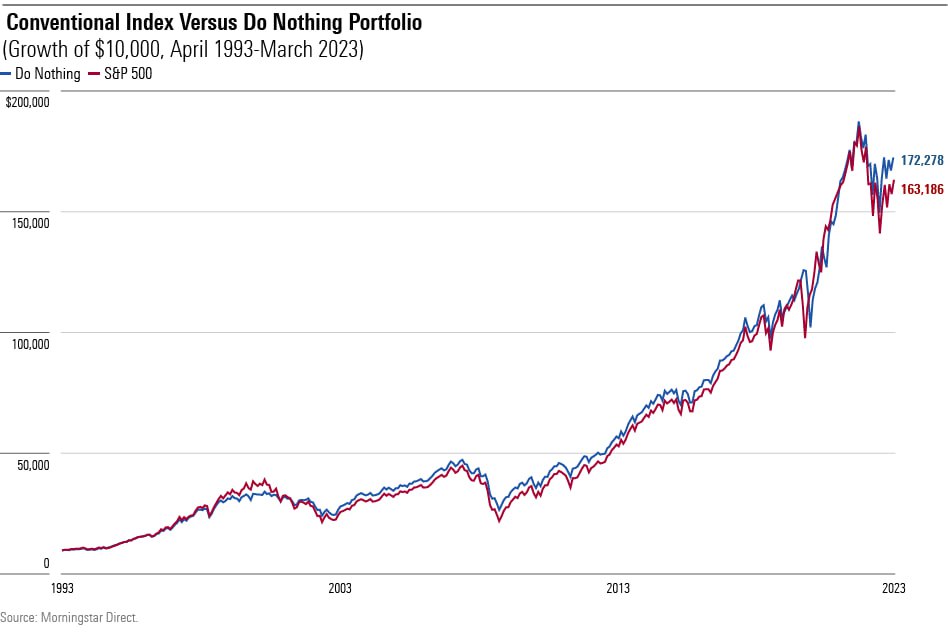

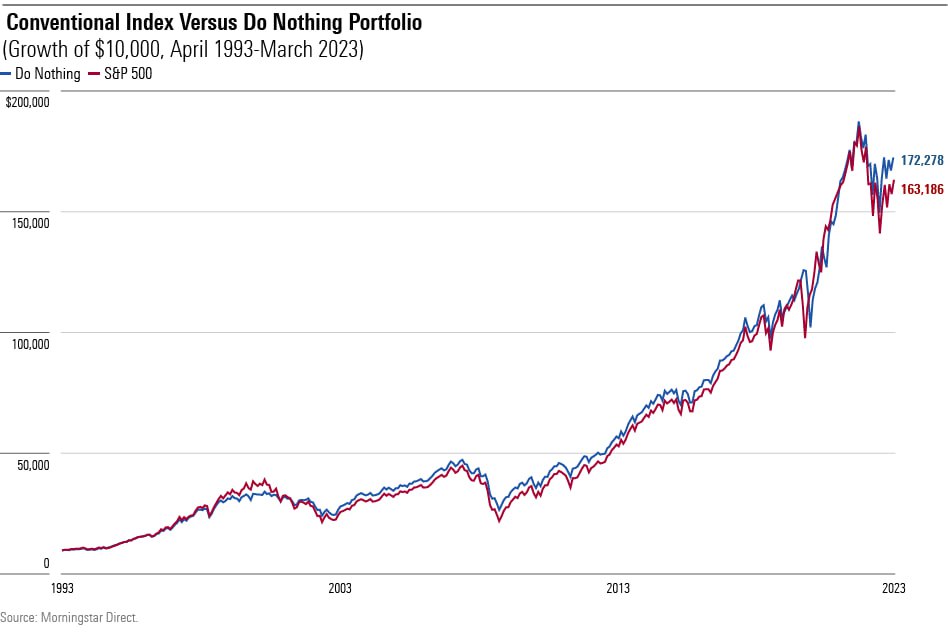

Результаты впечатляют. На картинке 1 показано, что за 30 лет по доходности портфель лежебоки превзошел портфель ETF на индекс S&P500, который в свою очередь превзошел по доходности 90% всех крупных и средних фондов акций. Кроме того, портфель «ничего не делать» был значительно менее рискованным, чем индекс, с годовым стандартным отклонением 13,02% по сравнению с 15,04% для S&P 500.

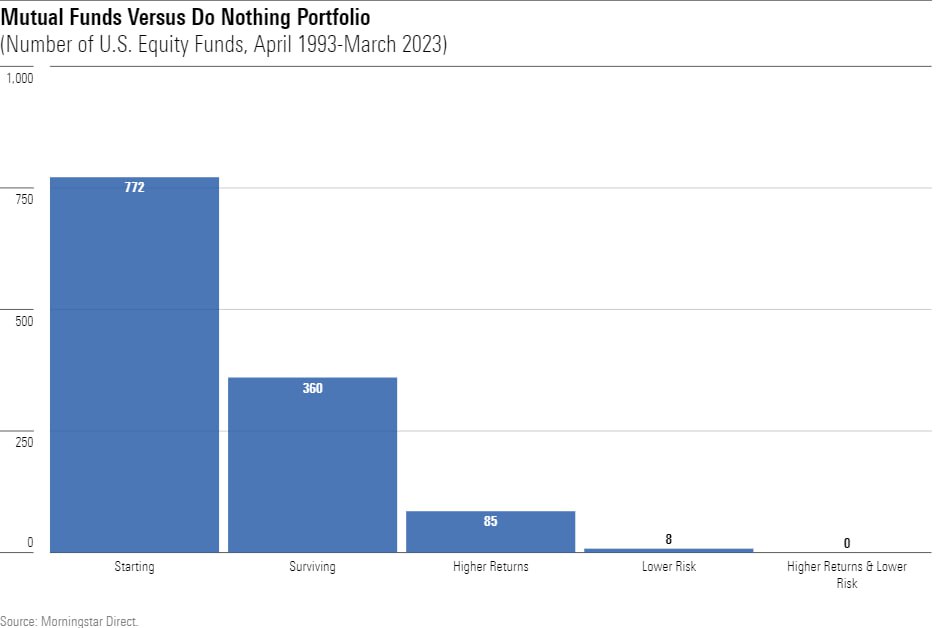

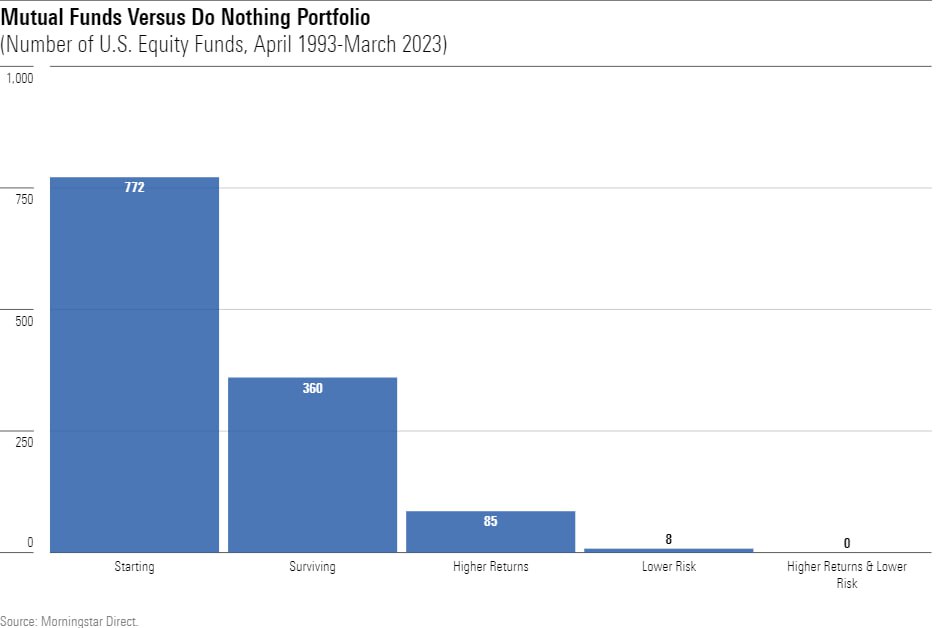

На следующем рисунке (выше) показано количество диверсифицированных фондов акций американских компаний, которые: 1) существовали в апреле 1993 г.; 2) просуществовали следующие 30 лет; 3) превзошли доходность портфеля лежебоки, 4) были менее рискованными, чем портфель лежебоки, и 5) выполнили и третью, и четвертую задачи. Пятый столбец равен нулю! С апреля 1993 г. по март 2023 г. ни одному американскому фонду акций любого типа, включая фонды, инвестирующие в малые и средние компании, а также те, которые покупают акции роста или стоимости – не удавалось заработать более высокую доходность, чем портфель лежебоки.

Рекенталер напоминает о существовании в США, начиная с 1935 г. реального портфеля лежебоки – взаимного фонда Voya Corporate Leaders Trust (тикер – LEXCX). Этот причудливый фонд также избегает новых выпусков акций. Он отличается от портфеля «Ничего не делать» тем, что сохраняет акции старых компаний, не конвертируя выручку от уходящих компаний в наличные; но в остальном работает аналогично. Его результаты также были схожими (см. составленный мною график из Morningstar).

Птак выделяет следующие факторы успеха стратегии лежебоки: роль свободных денежных средств в портфеле; полная пассивность инвестора от сделок и удержание небольшого набора немодных акций победителей. Рекенталер добавляет, что проигрыш также индексного портфеля свидетельствует о том, что создатели индексов не могут прогнозировать рынки более точно, чем это могут делать активные управляющие. И о том, что при всей полезности широкой диверсификации не стоит ее абсолютизировать. У большинства инвесторов больше акций, чем им нужно. Для адекватной диверсификации будет достаточно одного портфеля, содержащего несколько десятков позиций. Нет ничего плохого в том, чтобы быть более диверсифицированным, но нет и существенной пользы.

Рискну добавить и я пару слов. Исследование Morningstar показывает интересную стратегию, позволяющую переигрывать даже базисный индекс. Известно, что основную доходность на рынке акций на долгосрочных горизонтах приносят акции очень ограниченного числа компаний (5-10% от общего количества). Уникальность изложенной стратегии лежебоки заключается в том, что она позволяет сохранять в портфеле эти заранее неизвестные акции, несущие золотые яйца, без того, чтобы стремится к самой широкой диверсификации портфеля. Образно говоря на долгосрочных горизонтах переигрывать популярный индекс акций может либо мартышка, составляющая случайным образом более диверсифицированный чем индекс портфель, или «лежебока» составляющий портфель по рецепту «доктора» Птака или фонда LEXCX. Но здесь есть только одна проблема, реализовать такую стратегию обычному частному инвестору будет очень трудно. Сложно сразу купить все акции популярного индекса, а еще сложнее, ничего не делать в течение хотя бы 10 лет. Есть пища для размышления.

Суть в том, что по ряду причин она позволяет переигрывать не только активно-управляемые фонды, но и соответствующие индексные портфели.

Статьи основаны на исследовании, проведенном Д. Птаком, который оценил по состоянию на 31 марта 2023 г. доходность и риски портфеля лежебоки за три 10-летия. Идея этого портфеля у Птака такова: раз в начале 10 лет инвестор покупает корзину акций индекса S&P500 и держит ее до конца всего периода инвестирования. В отличие от портфеля самого индекса S&P500 никаких балансировок портфеля лежебоки не производится, если акции какой-либо компании исключаются из листинга, то в портфеле остается соответствующая сумма денежной выручки от продажи указанных акций. Доходность и риски портфеля лежебоки сравниваются с аналогичными показателями SPDR® S&P 500 ETF Trust (тикер – SPY). Сравнение происходило на трех 10-летних периодах: с 1 апреля 2013 г. по 31 марта 2023 г., с 1 апреля 2003 г. по 31 марта 2013 г. и с 1 апреля 1993 г. по 31 марта 2003 г.

Результаты впечатляют. На картинке 1 показано, что за 30 лет по доходности портфель лежебоки превзошел портфель ETF на индекс S&P500, который в свою очередь превзошел по доходности 90% всех крупных и средних фондов акций. Кроме того, портфель «ничего не делать» был значительно менее рискованным, чем индекс, с годовым стандартным отклонением 13,02% по сравнению с 15,04% для S&P 500.

На следующем рисунке (выше) показано количество диверсифицированных фондов акций американских компаний, которые: 1) существовали в апреле 1993 г.; 2) просуществовали следующие 30 лет; 3) превзошли доходность портфеля лежебоки, 4) были менее рискованными, чем портфель лежебоки, и 5) выполнили и третью, и четвертую задачи. Пятый столбец равен нулю! С апреля 1993 г. по март 2023 г. ни одному американскому фонду акций любого типа, включая фонды, инвестирующие в малые и средние компании, а также те, которые покупают акции роста или стоимости – не удавалось заработать более высокую доходность, чем портфель лежебоки.

Рекенталер напоминает о существовании в США, начиная с 1935 г. реального портфеля лежебоки – взаимного фонда Voya Corporate Leaders Trust (тикер – LEXCX). Этот причудливый фонд также избегает новых выпусков акций. Он отличается от портфеля «Ничего не делать» тем, что сохраняет акции старых компаний, не конвертируя выручку от уходящих компаний в наличные; но в остальном работает аналогично. Его результаты также были схожими (см. составленный мною график из Morningstar).

Птак выделяет следующие факторы успеха стратегии лежебоки: роль свободных денежных средств в портфеле; полная пассивность инвестора от сделок и удержание небольшого набора немодных акций победителей. Рекенталер добавляет, что проигрыш также индексного портфеля свидетельствует о том, что создатели индексов не могут прогнозировать рынки более точно, чем это могут делать активные управляющие. И о том, что при всей полезности широкой диверсификации не стоит ее абсолютизировать. У большинства инвесторов больше акций, чем им нужно. Для адекватной диверсификации будет достаточно одного портфеля, содержащего несколько десятков позиций. Нет ничего плохого в том, чтобы быть более диверсифицированным, но нет и существенной пользы.

Рискну добавить и я пару слов. Исследование Morningstar показывает интересную стратегию, позволяющую переигрывать даже базисный индекс. Известно, что основную доходность на рынке акций на долгосрочных горизонтах приносят акции очень ограниченного числа компаний (5-10% от общего количества). Уникальность изложенной стратегии лежебоки заключается в том, что она позволяет сохранять в портфеле эти заранее неизвестные акции, несущие золотые яйца, без того, чтобы стремится к самой широкой диверсификации портфеля. Образно говоря на долгосрочных горизонтах переигрывать популярный индекс акций может либо мартышка, составляющая случайным образом более диверсифицированный чем индекс портфель, или «лежебока» составляющий портфель по рецепту «доктора» Птака или фонда LEXCX. Но здесь есть только одна проблема, реализовать такую стратегию обычному частному инвестору будет очень трудно. Сложно сразу купить все акции популярного индекса, а еще сложнее, ничего не делать в течение хотя бы 10 лет. Есть пища для размышления.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба