3 мая 2023 | Лукойл Кофанов Владислав

⛽️ Лукойл опубликовал финансовые результаты по РСБУ за I квартал 2023 года. Думаю, что многие частные инвесторы не были удивлены снижению финансовых показателей компании. Я ещё в разборе годового отчёта Лукойла отмечал, что в 2023 году не стоит ожидать повторения результатов 2022 года по ряду причин, которые мы с вами обсудим ниже, а сейчас давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

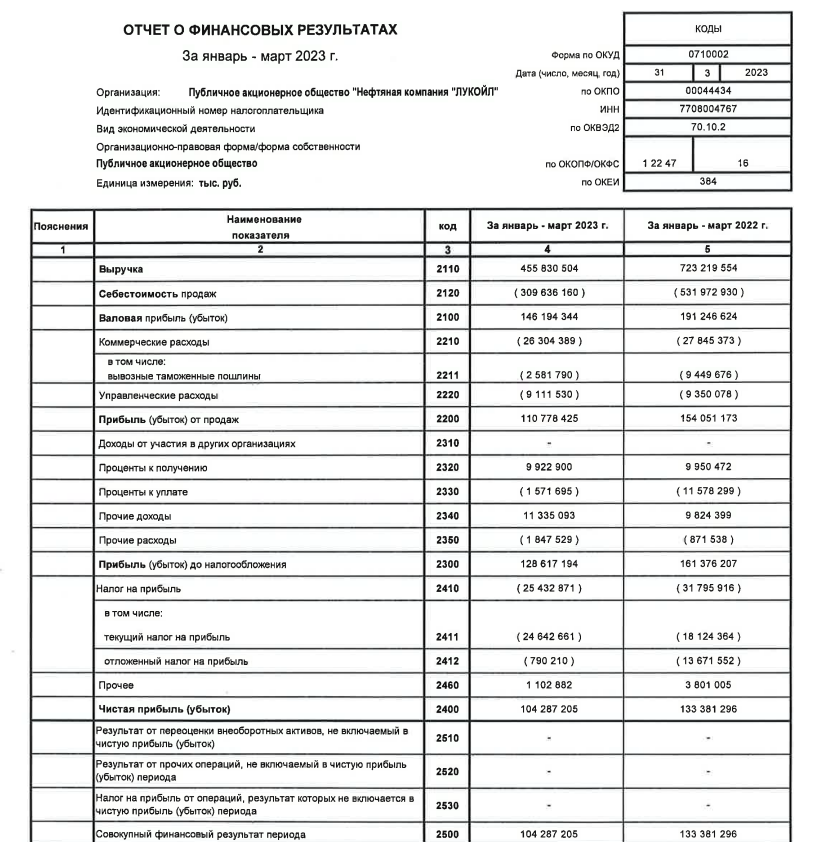

🛢 Выручка: 455,8₽ млрд (-37% г/г)

🛢 Чистая прибыль: 104,3₽ млрд (-22% г/г)

🛢 Прибыль от продаж: 110,8₽ млрд (-28% г/г)

Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. Но факт сокращения чистой прибыли и выручки налицо, а значит на это есть свои причины:

🔹 Цена за бочку. По данным Минфина, средняя цена Urals в апреле составила $58,63 (-16,9% г/г, $70,52 за баррель). Средняя цена Urals с начала года сложилась на уровне $51,05 (-39,7% г/г, $84,68 за баррель).

🔹 Усложнившиеся схемы логистики, подорожание транспортировки груза (фрахт).

🔹 Санкции, отказ стран ЕС от российской нефти, потолок по ценам на нефть из РФ на уровне $60 за баррель.

🔹 Добровольное сокращение ОПЕК+ добычи нефти, оно составило 1,66 млн б/с и идёт в дополнение к договорённостям о сокращении добычи на 2 млн б/с. Данное соглашение поддержало недолго цены на бочку, и уже вчера мы с вами стали свидетелями падения цен на нефть.

📌 Чем же тогда меня привлекает данный эмитент? Ещё 20 апреля совет директоров Лукойла рекомендовал выплату итоговых дивидендов за 2022 год в размере 438₽ на акцию (ниже ожиданий аналитиков, но некая неопределённость произошла из-за отсутствия отчётности по МСФО). С этого дня цена акции не особо сдвинулась с места, а дивиденд, то никуда не делся. Мы до сих пор не увидели отчёты по МСФО, а учитывая дочерние компании Лукойла, то дела могут быть намного лучше. Ослабевший рубль по отношению к другим валютам и жаждущая российской нефти Азия делает своё дело. Конечно, повторение результата за 2022 год не стоит ожидать, но на плаву компания точно останется и своё не упустит, а по такой цене для долгосрока выглядит, весьма, аппетитно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба