PetroChina стала одним из основных бенефициаров восстановления спроса на топливо в Китае — с минимумов ноября прошлого года ее акции выросли почти на 80%. Среди других триггеров для такой динамики можно выделить неплохую отчетность за первый квартал и рекомендацию по выплате высоких финальных дивидендов за прошлый год. При этом мы полагаем, что после столь бурного роста позитив уже во многом учтен в стоимости акций нефтяника. Прогнозная дивидендная доходность PetroChina на горизонте 12 месяцев составляет 8,1% — нейтральное значение по меркам сектора.

Мы повышаем целевую цену по акциям класса H PetroChina (торгуются в Гонконге) с HKD 4,08 HKD до HKD 4,85 и сохраняем рейтинг "Держать". Даунсайд составляет 8,5%. Повышение целевой цены преимущественно связано с публикацией сильной отчетности за первый квартал и восстановлением спроса на топливо в Китае.

PetroChina — крупнейшая в Китае и одна из крупнейших в мире нефтегазовых компаний по объемам добычи. Деятельность PetroChina охватывает добычу, переработку и импорт с последующей перепродажей нефти, газа и СПГ, сеть АЗС и нефтехимию.

Локально PetroChina стала бенефициаром восстановления спроса на топливо в стране. ОПЕК прогнозирует, что в 2023 году спрос на нефть в Китае вырастет на 760 тыс. б/с на фоне снятия коронавирусных ограничений и восстановления экономики.

Стратегия PetroChina сочетает как нефтегазовые проекты, так и планы по развитию низкоуглеродной энергетики. Краткосрочно компания фокусируется на повышении объемов добычи нефти и газа, а также объемов нефтепереработки. При этом долгосрочные планы PetroChina предполагают достижение углеродной нейтральности к 2050 году и доведение доли ВИЭ в энергетическом портфеле до 50% к этому же сроку.

PetroChina предлагает нейтральный по меркам сектора уровень дивидендной доходности. Норма выплат китайского нефтяника за его публичную историю не опускалась ниже 45% чистой прибыли. Полагаем, что в ближайшие годы данная тенденции сохранится, за счет чего дивиденд на горизонте 12 месяцев может составить RMB 0,38 на акцию, что соответствует 8,1% доходности.

В первом квартале PetroChina продемонстрировала достаточно сильные результаты. Выручка компании снизилась на 6,0% г/г, до RMB 732,5 млрд, но EBIT выросла на 9,8%, до RMB 62,4 млрд, а чистая прибыль на акцию выросла на 14,3% г/г, до RMB 0,24. Рост прибыли во многом связан с восстановлением сегментов нефтепереработки и розничной реализации на фоне восстановления спроса на топливо в Китае.

Для расчета целевой цены акций PetroChina мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS относительно аналогов из развивающихся и развитых стран. PetroChina выглядит дороже аналогов по EV/EBITDA 2023Е, но предлагает более высокую дивидендную доходность, чем международные нефтяники. Наша оценка предполагает даунсайд 8,5% для акций класса H.

Среди ключевых рисков для PetroChina можно отметить возможность снижения цен на нефть, если рецессия в развитых странах окажется значительнее ожиданий, замедление восстановления темпов роста экономики Китая и ненулевую вероятность конфликта с Тайванем.

Описание эмитента

PetroChina — крупнейшая в Китае и одна из крупнейших в мире нефтегазовых компаний по объемам добычи. Деятельность PetroChina охватывает добычу, переработку и импорт с последующей перепродажей нефти, газа и СПГ, сеть АЗС и нефтехимию. Крупнейшим регионом добычи, конечно, является Китай, где компания добывает 86% своей нефти и 96% природного газа. Крупнейший сегмент по выручке — розничная реализация.

При этом основная прибыль зарабатывается на этапе разведки и добычи. Значительная часть прочих направлений — фактически социальная нагрузка для государственного нефтяника. Например, розничная реализация в некоторых удаленных районах страны может быть убыточной, как и перепродажа импортного газа по некоторым из долгосрочных контрактов.

Отметим, что в Китае и внутренние цены на топливо напрямую зависят от мировых цен на нефть, только когда последние находятся в диапазоне $ 40–80 за баррель. При росте стоимости нефти выше $ 80 за баррель внутренние цены начинают увеличиваться медленнее, а при росте выше $ 130 за баррель и вовсе замораживаются с помощью субсидий от государства. Такой механизм, конечно, направлен на сдерживание инфляции в стране в случае повышенных цен на нефть в мире. Однако это неизбежно давит на маржу нефтепереработки и делает текущие цены на нефть не менее комфортными для PetroChina, чем аномально высокие.

Стратегия компании и отраслевые тенденции

В текущем году в Китае наблюдается заметное восстановление спроса на нефть относительно низкой базы прошлого года. По оценкам ОПЕК, по итогам года спрос может увеличиться примерно на 760 тыс. б/с. В первую очередь положительная динамика, конечно, связана с восстановлением экономики от коронавирусных ограничений. Текущие прогнозы международных агентств и крупных инвестбанков предполагают, что в 2023 году ВВП Китая может увеличиться на 5–6% г/г.

На этом фоне планы PetroChina на 2023 года предполагают как рост добычи нефти и газа, так и увеличение объемов нефтепереработки на фоне останавливающегося спроса на топливо в стране:

рост добычи нефти на 0,7% г/г, до 912,9 млн барр.;

рост добычи газа на 4,6% г/г, до 4888,9 млрд куб. футов;

рост объемов нефтепереработки на 4,6% г/г, до 1269,4 млн барр.

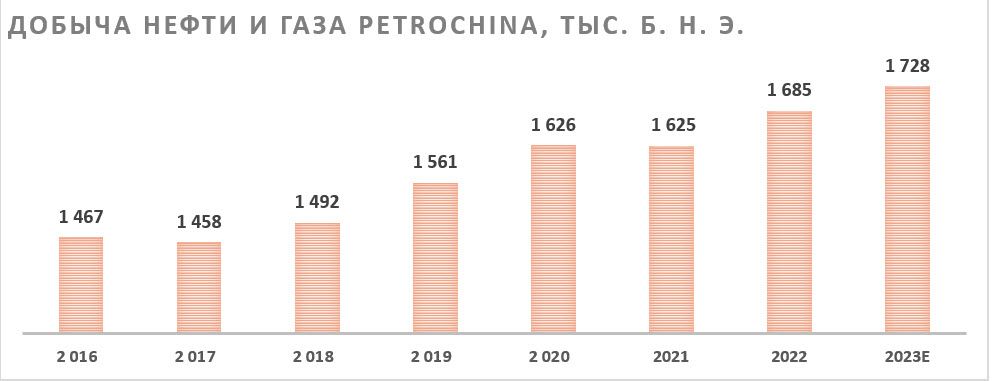

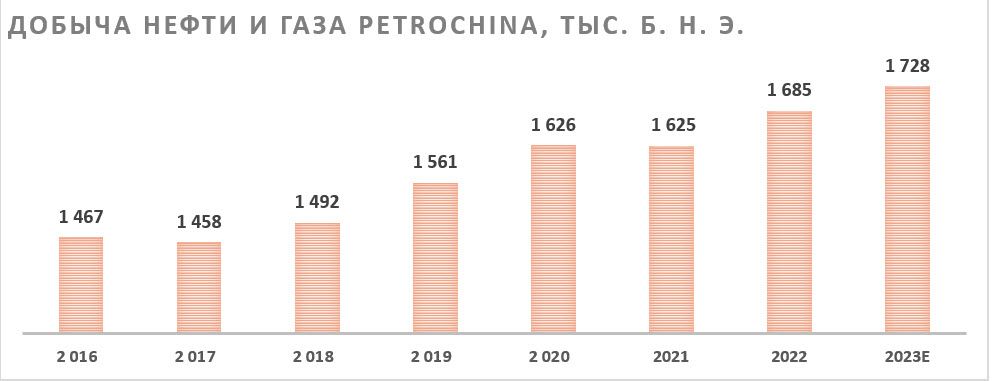

При этом отметим, что Китай является одной из тех стран, где в ближайшее время не ожидается снижения спроса на нефть: правительство полагает, что спрос достигнет пика только в 2030 году, а потребление газа может увеличиться более чем на 75% к 2040 году и только после этого начать снижаться. На фоне всего этого PetroChina наращивает добычу углеводородов практически каждый год, и в ближайшее время данная тенденция, на наш взгляд, не изменится.

При этом долгосрочно PetroChina планирует стать существенно более "зеленой" компанией. К 2025 году китайский нефтяник планирует довести долю более экологичного газа в добыче углеводородов на территории Китая до 55% против текущих 52%. Более того, PetroChina имеет цель по достижению пика по выбросам к 2025 году, а к 2050 году стать углеродно-нейтральной. На этом фоне китайский нефтяник имеет планы по доведению доли ВИЭ до трети энергетического портфеля к 2035 году и до половины к 2050 году. Ставку PetroChina собирается сделать на ветряную, солнечную и геотермальную энергетику. При этом отметим, что "зеленый" бизнес PetroChina пока что находится в ранней стадии развития — к 2025 году доля углеродно-нейтральных направлений в общем производстве энергии, как ожидается, будет составлять 7%.

Финансовые результаты

PetroChina продемонстрировала достаточно сильные результаты за первый квартал. Выручка компании снизилась на 6,0% г/г, до RMB 732,5 млрд, но EBIT выросла на 9,8%, до RMB 62,4 млрд, а чистая прибыль на акцию выросла на 14,3%, г/г RMB 0,24. Кроме того, сильную динамику показывает свободный денежный поток, который увеличился в 2,3 раза г/г, до RMB 75,5 млрд. Позитивная годовая динамика связана как с ростом прибыли, так и с изменениями оборотного капитала.

Рост операционной прибыли достаточно равномерно распределился по сегментам. При этом наиболее сильную динамику показал сегмент розничной реализации, чья операционная прибыль выросла на 79% г/г, до RMB 8,2 млрд. На фоне восстановления спроса на топливо в стране объем реализации в данном сегменте вырос на 6,5% г/г, до 37,6 млн т.

PetroChina: основные финансовые показатели за 1-й квартал 2023, млрд RMB

В 2023 году мы ожидаем умеренного роста выручки PetroChina на фоне увеличения объема реализации нефтепродуктов, однако EBITDA и чистая прибыль могут немного снизиться из-за более низких цен на углеводороды.

PetroChina: историческая и прогнозная динамика ключевых показателей, млрд RMB

Выплаты акционерам

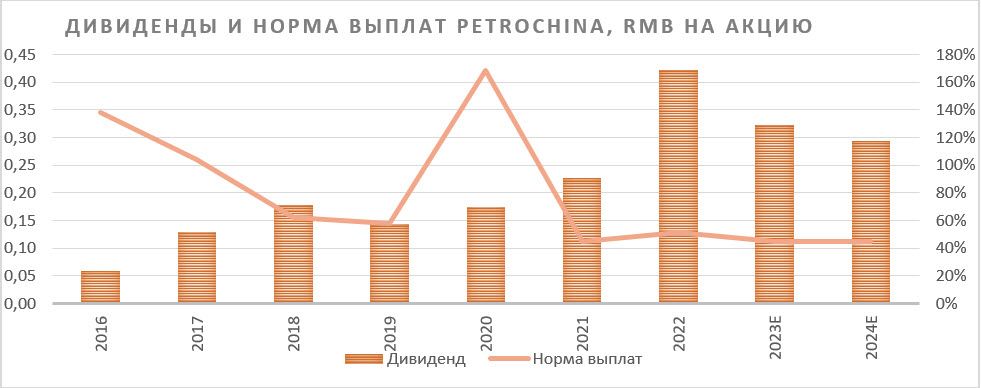

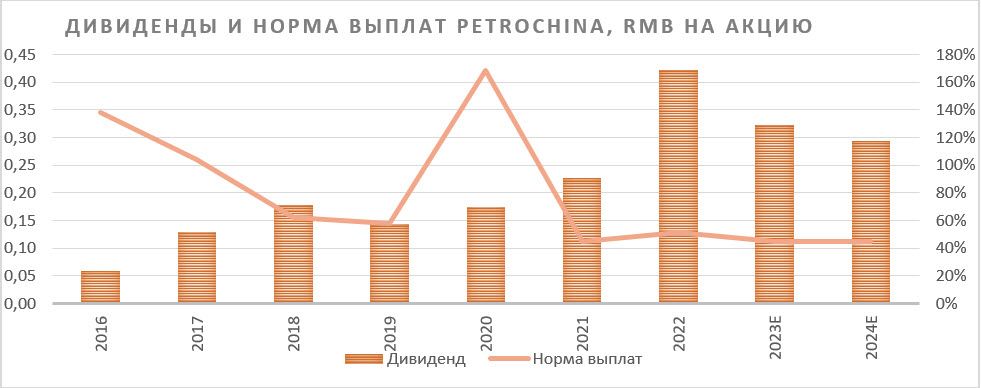

Текущая дивидендная политика PetroChina предполагает выплату не менее 30% чистой прибыли в виде дивидендов. Выплаты происходят дважды в год. Фактически норма выплат с момента выхода нефтяника на биржу не опускалась ниже 45%.

По итогам 2022 года СД PetroChina положительно удивил инвесторов, рекомендовав выплатить RMB 0,22 на акцию (4,7% доходности на акцию класса H) за второе полугодие. Норма выплат при этом составила почти 52% прибыли — больше обычного.

В базовом сценарии полагаем, что в ближайшие годы норма выплат будет составлять 45% прибыли. Этот факт вместе с ожиданием более низкой прибыли на фоне снижения цен на нефть может привести к уменьшению дивидендов по итогам 2023 года до RMB 0,32, что соответствует 6,3% доходности – неплохое значение, но, на наш взгляд, недостаточное для дальнейшего роста акций.

Оценка

Для анализа стоимости акций класса H PetroChina мы использовали оценку по мультипликаторам относительно аналогов из развивающихся и развитых стран. При этом по отношению к аналогам из развитых стран мы использовали дисконт 15%, чтобы учесть риски развивающихся рынков.

Расчет целевой цены подразумевает таргет HKD 4,85 на горизонте 12 мес. Это соответствует рейтингу "Держать" и даунсайду 8,5%. С учетом дивидендов даунсайд составляет 0,4%.

Отметим, что для расчета целевой цены по мультипликатору EV/EBITDA мы использовали премию акций класса A (торгуются в Китае) к акциям класса H (торгуются в Гонконге) в 75%, что соответствует 3-летнему среднему значению. Текущая премия составляет около 72%.

Среди ключевых рисков для PetroChina можно отметить возможность снижения цен на нефть, если рецессия в развитых странах окажется значительнее ожиданий, замедление восстановления темпов роста экономики Китая и ненулевую вероятность конфликта с Тайванем.

Отметим, что средневзвешенная целевая цена акций PetroChina класса H по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет HKD 6,11 (апсайд — 15,3%), рейтинг акции — 3,38 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций PetroChina аналитиками ICBC International составляет HKD 6,3 (рейтинг — "Лучше рынка"), Credit Suisse — HKD 6,5 ("Лучше рынка").

Акции на фондовом рынке

За последний год акции PetroChina существенно опередили и секторальной индекс, и широкий рынок, а с минимумов ноября прошлого года они выросли уже почти на 80%. В первую очередь это было связано с восстановлением спроса на топливо в Китае на фоне снятия коронавирусных ограничений и высокими дивидендами по итогам 2022 года. При этом мы полагаем, что сейчас данные факторы уже во многом учтены в стоимости акций PetroChina, далее их перформанс будет близок к секторальному.

С технической точки зрения на дневном графике акции PetroChina находятся в краткосрочном восходящем канале. При этом высокое значение индекса относительной силы и отрыв от 50-дневной скользящей средней говорят о высоком уровне перекупленности акций нефтяника.

Мы повышаем целевую цену по акциям класса H PetroChina (торгуются в Гонконге) с HKD 4,08 HKD до HKD 4,85 и сохраняем рейтинг "Держать". Даунсайд составляет 8,5%. Повышение целевой цены преимущественно связано с публикацией сильной отчетности за первый квартал и восстановлением спроса на топливо в Китае.

PetroChina — крупнейшая в Китае и одна из крупнейших в мире нефтегазовых компаний по объемам добычи. Деятельность PetroChina охватывает добычу, переработку и импорт с последующей перепродажей нефти, газа и СПГ, сеть АЗС и нефтехимию.

Локально PetroChina стала бенефициаром восстановления спроса на топливо в стране. ОПЕК прогнозирует, что в 2023 году спрос на нефть в Китае вырастет на 760 тыс. б/с на фоне снятия коронавирусных ограничений и восстановления экономики.

Стратегия PetroChina сочетает как нефтегазовые проекты, так и планы по развитию низкоуглеродной энергетики. Краткосрочно компания фокусируется на повышении объемов добычи нефти и газа, а также объемов нефтепереработки. При этом долгосрочные планы PetroChina предполагают достижение углеродной нейтральности к 2050 году и доведение доли ВИЭ в энергетическом портфеле до 50% к этому же сроку.

PetroChina предлагает нейтральный по меркам сектора уровень дивидендной доходности. Норма выплат китайского нефтяника за его публичную историю не опускалась ниже 45% чистой прибыли. Полагаем, что в ближайшие годы данная тенденции сохранится, за счет чего дивиденд на горизонте 12 месяцев может составить RMB 0,38 на акцию, что соответствует 8,1% доходности.

В первом квартале PetroChina продемонстрировала достаточно сильные результаты. Выручка компании снизилась на 6,0% г/г, до RMB 732,5 млрд, но EBIT выросла на 9,8%, до RMB 62,4 млрд, а чистая прибыль на акцию выросла на 14,3% г/г, до RMB 0,24. Рост прибыли во многом связан с восстановлением сегментов нефтепереработки и розничной реализации на фоне восстановления спроса на топливо в Китае.

Для расчета целевой цены акций PetroChina мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS относительно аналогов из развивающихся и развитых стран. PetroChina выглядит дороже аналогов по EV/EBITDA 2023Е, но предлагает более высокую дивидендную доходность, чем международные нефтяники. Наша оценка предполагает даунсайд 8,5% для акций класса H.

Среди ключевых рисков для PetroChina можно отметить возможность снижения цен на нефть, если рецессия в развитых странах окажется значительнее ожиданий, замедление восстановления темпов роста экономики Китая и ненулевую вероятность конфликта с Тайванем.

Описание эмитента

PetroChina — крупнейшая в Китае и одна из крупнейших в мире нефтегазовых компаний по объемам добычи. Деятельность PetroChina охватывает добычу, переработку и импорт с последующей перепродажей нефти, газа и СПГ, сеть АЗС и нефтехимию. Крупнейшим регионом добычи, конечно, является Китай, где компания добывает 86% своей нефти и 96% природного газа. Крупнейший сегмент по выручке — розничная реализация.

При этом основная прибыль зарабатывается на этапе разведки и добычи. Значительная часть прочих направлений — фактически социальная нагрузка для государственного нефтяника. Например, розничная реализация в некоторых удаленных районах страны может быть убыточной, как и перепродажа импортного газа по некоторым из долгосрочных контрактов.

Отметим, что в Китае и внутренние цены на топливо напрямую зависят от мировых цен на нефть, только когда последние находятся в диапазоне $ 40–80 за баррель. При росте стоимости нефти выше $ 80 за баррель внутренние цены начинают увеличиваться медленнее, а при росте выше $ 130 за баррель и вовсе замораживаются с помощью субсидий от государства. Такой механизм, конечно, направлен на сдерживание инфляции в стране в случае повышенных цен на нефть в мире. Однако это неизбежно давит на маржу нефтепереработки и делает текущие цены на нефть не менее комфортными для PetroChina, чем аномально высокие.

Стратегия компании и отраслевые тенденции

В текущем году в Китае наблюдается заметное восстановление спроса на нефть относительно низкой базы прошлого года. По оценкам ОПЕК, по итогам года спрос может увеличиться примерно на 760 тыс. б/с. В первую очередь положительная динамика, конечно, связана с восстановлением экономики от коронавирусных ограничений. Текущие прогнозы международных агентств и крупных инвестбанков предполагают, что в 2023 году ВВП Китая может увеличиться на 5–6% г/г.

На этом фоне планы PetroChina на 2023 года предполагают как рост добычи нефти и газа, так и увеличение объемов нефтепереработки на фоне останавливающегося спроса на топливо в стране:

рост добычи нефти на 0,7% г/г, до 912,9 млн барр.;

рост добычи газа на 4,6% г/г, до 4888,9 млрд куб. футов;

рост объемов нефтепереработки на 4,6% г/г, до 1269,4 млн барр.

При этом отметим, что Китай является одной из тех стран, где в ближайшее время не ожидается снижения спроса на нефть: правительство полагает, что спрос достигнет пика только в 2030 году, а потребление газа может увеличиться более чем на 75% к 2040 году и только после этого начать снижаться. На фоне всего этого PetroChina наращивает добычу углеводородов практически каждый год, и в ближайшее время данная тенденция, на наш взгляд, не изменится.

При этом долгосрочно PetroChina планирует стать существенно более "зеленой" компанией. К 2025 году китайский нефтяник планирует довести долю более экологичного газа в добыче углеводородов на территории Китая до 55% против текущих 52%. Более того, PetroChina имеет цель по достижению пика по выбросам к 2025 году, а к 2050 году стать углеродно-нейтральной. На этом фоне китайский нефтяник имеет планы по доведению доли ВИЭ до трети энергетического портфеля к 2035 году и до половины к 2050 году. Ставку PetroChina собирается сделать на ветряную, солнечную и геотермальную энергетику. При этом отметим, что "зеленый" бизнес PetroChina пока что находится в ранней стадии развития — к 2025 году доля углеродно-нейтральных направлений в общем производстве энергии, как ожидается, будет составлять 7%.

Финансовые результаты

PetroChina продемонстрировала достаточно сильные результаты за первый квартал. Выручка компании снизилась на 6,0% г/г, до RMB 732,5 млрд, но EBIT выросла на 9,8%, до RMB 62,4 млрд, а чистая прибыль на акцию выросла на 14,3%, г/г RMB 0,24. Кроме того, сильную динамику показывает свободный денежный поток, который увеличился в 2,3 раза г/г, до RMB 75,5 млрд. Позитивная годовая динамика связана как с ростом прибыли, так и с изменениями оборотного капитала.

Рост операционной прибыли достаточно равномерно распределился по сегментам. При этом наиболее сильную динамику показал сегмент розничной реализации, чья операционная прибыль выросла на 79% г/г, до RMB 8,2 млрд. На фоне восстановления спроса на топливо в стране объем реализации в данном сегменте вырос на 6,5% г/г, до 37,6 млн т.

PetroChina: основные финансовые показатели за 1-й квартал 2023, млрд RMB

В 2023 году мы ожидаем умеренного роста выручки PetroChina на фоне увеличения объема реализации нефтепродуктов, однако EBITDA и чистая прибыль могут немного снизиться из-за более низких цен на углеводороды.

PetroChina: историческая и прогнозная динамика ключевых показателей, млрд RMB

Выплаты акционерам

Текущая дивидендная политика PetroChina предполагает выплату не менее 30% чистой прибыли в виде дивидендов. Выплаты происходят дважды в год. Фактически норма выплат с момента выхода нефтяника на биржу не опускалась ниже 45%.

По итогам 2022 года СД PetroChina положительно удивил инвесторов, рекомендовав выплатить RMB 0,22 на акцию (4,7% доходности на акцию класса H) за второе полугодие. Норма выплат при этом составила почти 52% прибыли — больше обычного.

В базовом сценарии полагаем, что в ближайшие годы норма выплат будет составлять 45% прибыли. Этот факт вместе с ожиданием более низкой прибыли на фоне снижения цен на нефть может привести к уменьшению дивидендов по итогам 2023 года до RMB 0,32, что соответствует 6,3% доходности – неплохое значение, но, на наш взгляд, недостаточное для дальнейшего роста акций.

Оценка

Для анализа стоимости акций класса H PetroChina мы использовали оценку по мультипликаторам относительно аналогов из развивающихся и развитых стран. При этом по отношению к аналогам из развитых стран мы использовали дисконт 15%, чтобы учесть риски развивающихся рынков.

Расчет целевой цены подразумевает таргет HKD 4,85 на горизонте 12 мес. Это соответствует рейтингу "Держать" и даунсайду 8,5%. С учетом дивидендов даунсайд составляет 0,4%.

Отметим, что для расчета целевой цены по мультипликатору EV/EBITDA мы использовали премию акций класса A (торгуются в Китае) к акциям класса H (торгуются в Гонконге) в 75%, что соответствует 3-летнему среднему значению. Текущая премия составляет около 72%.

Среди ключевых рисков для PetroChina можно отметить возможность снижения цен на нефть, если рецессия в развитых странах окажется значительнее ожиданий, замедление восстановления темпов роста экономики Китая и ненулевую вероятность конфликта с Тайванем.

Отметим, что средневзвешенная целевая цена акций PetroChina класса H по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет HKD 6,11 (апсайд — 15,3%), рейтинг акции — 3,38 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций PetroChina аналитиками ICBC International составляет HKD 6,3 (рейтинг — "Лучше рынка"), Credit Suisse — HKD 6,5 ("Лучше рынка").

Акции на фондовом рынке

За последний год акции PetroChina существенно опередили и секторальной индекс, и широкий рынок, а с минимумов ноября прошлого года они выросли уже почти на 80%. В первую очередь это было связано с восстановлением спроса на топливо в Китае на фоне снятия коронавирусных ограничений и высокими дивидендами по итогам 2022 года. При этом мы полагаем, что сейчас данные факторы уже во многом учтены в стоимости акций PetroChina, далее их перформанс будет близок к секторальному.

С технической точки зрения на дневном графике акции PetroChina находятся в краткосрочном восходящем канале. При этом высокое значение индекса относительной силы и отрыв от 50-дневной скользящей средней говорят о высоком уровне перекупленности акций нефтяника.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба