5 мая 2023 | ВТБ

О компании.

ВТБ – российская финансовая группа, включающая более двадцати кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. Это №2 по активам финансовая группа в РФ после Сбербанка. Группа ВТБ построена по принципу стратегического холдинга, что предусматривает наличие единой стратегии развития, единого бренда, централизованного менеджмента, унифицированных систем контроля.

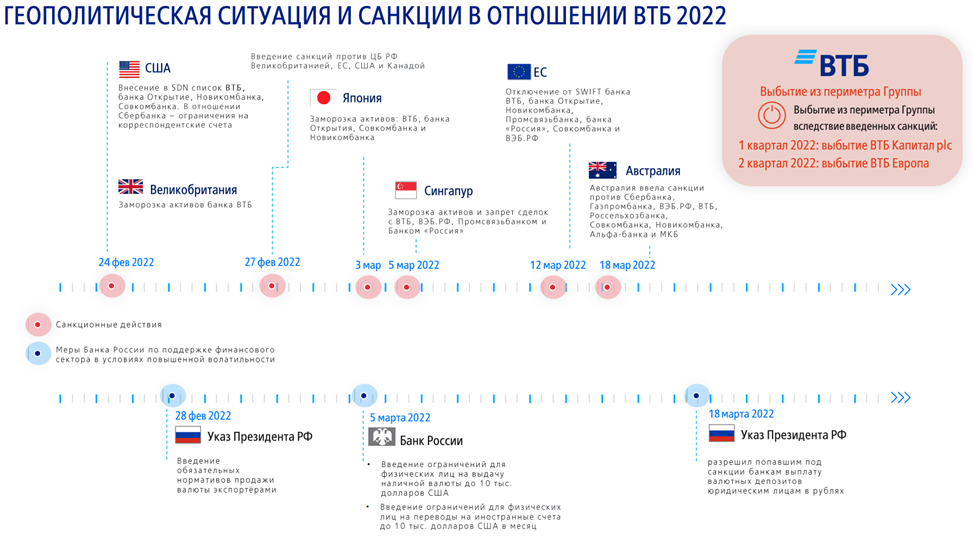

Компания сильнее других финансовых организаций пострадала от текущей геополитической ситуации. Основная причина – это то, что компания занимала лидирующие позиции в обслуживании внешнеторгового бизнеса. В феврале-марте 2022 г. были введены санкции со стороны США, ЕС, Великобритании, Канады, Австралии. Банк отключили от системы SWIFT. Также были заморожены активы ВТБ в Великобритании, Японии и Сингапуре.

В первом полугодии из-за санкций были выведены из периметра группы «ВТБ капитал» и «ВТБ Европа».

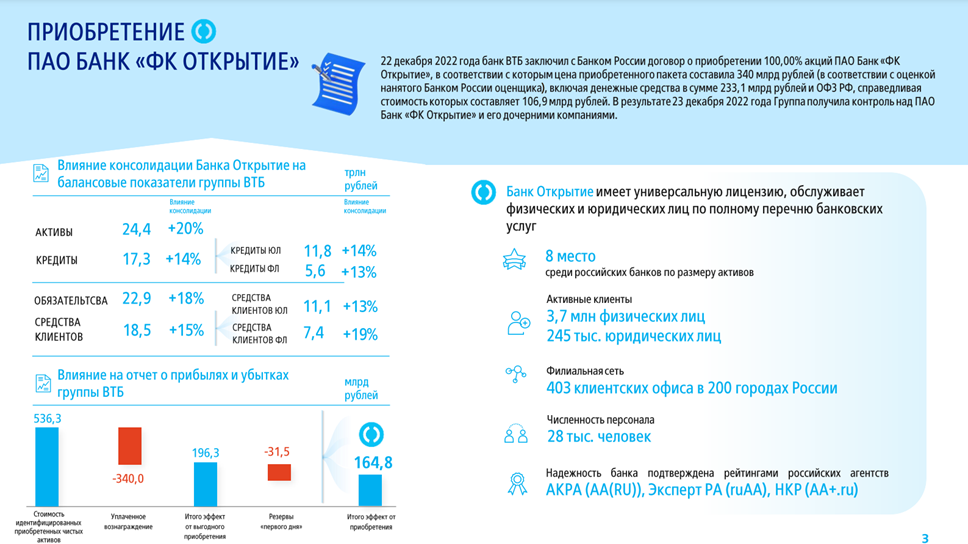

Из позитивных новостей выделю приобретение в конце декабря 2022 года за 340 млрд банка «Открытие». Это прибыльный банк, который занимает 8 место по размеру активов. Разовый эффект от приобретения составил почти 165 млрд. Активы выросли на 20%, а кредиты на 14%.

А в марте 2023 года был присоединен Российский Национальный Коммерческий Банк, который является ключевым банком в Крыму. За РНКБ было уплачено почти 52 млрд. Эффект от приобретения 31,5 млрд.

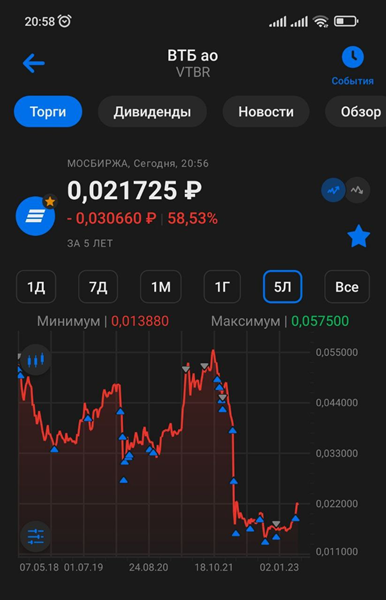

Текущая цена акций.

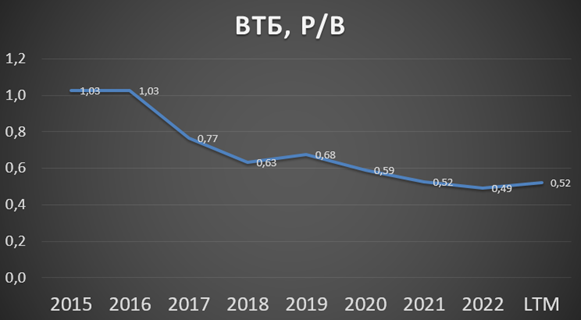

ВТБ провёл IPO 16 лет назад. И практически с начала размещения акции находятся в даунтренде, потеряв к данному моменту 85% стоимости. Но конечно за это время были и отскоки, за которые акции прибавляли десятки и даже сотни процентов в относительно короткий срок.

Вот и сейчас, с прошлогодних минимумов акции отросли на 50%. Хотя по-прежнему торгуются на минимальных за многие годы отметках. Почему так происходит и стоит ли еще покупать акции ВТБ? Давайте разбираться.

Финансовые результаты.

Напомню, что выручка кредитных организаций состоит из чистого процентного и чистого комиссионного доходов.

Если по-простому, то чистый процентный доход – это разница между всеми доходами по кредитам и расходами по депозитам. А комиссионный доход, - это соответственно, доход за различные комиссии, например, за переводы, платежи и так далее.

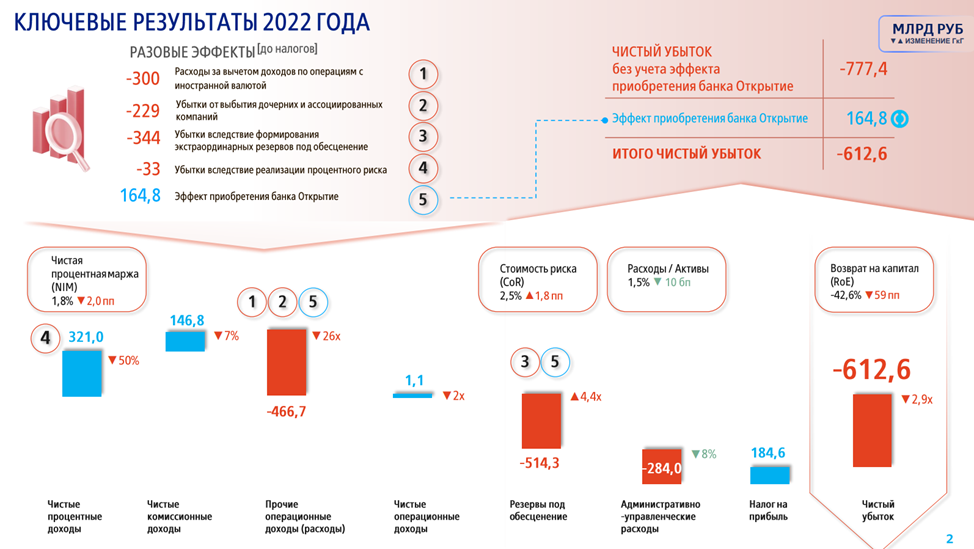

Итак, чистые процентные доходы за 2022 год упали в два раза до 321 миллиарда из-за процентных расходов, которые превысили 1,3 трлн. Это объясняется в первую очередь высокими ставками по депозитам, которые пришлось вводить банкам в марте 2022 года.

Чистые комиссионные доходы упали не так сильно, только на 7% до 146,8 млрд.

Ну и самое главное, это то, что ВТБ потерял сотни миллиардов из-за целой комбинации разовых негативных эффектов:

300 млрд – расходы по валютным операциям. После ввода санкций, вкладчики вывели валюту на сумму более 26 млрд в долларовом эквиваленте. А из-за санкций банк не смог компенсировать оттоки через своп операции и хэджирование. В итоге, пришлось покупать валюту на открытом рынке, когда курс взлетал в 1,5 раза.

229 млрд - убыток из-за потери контроля над иностранными дочерними предприятиями, такими как «ВТБ капитал» и «ВТБ Европа».

344 млрд – расходы на создание резервов под кредитные убытки.

33 млрд рублей — убыток от реализации процентного риска при повышения ключевой ставки Центробанком до рекордных 20%. Т.е. вклады для банка тогда были значительно дороже, чем ставки по выданным кредитам.

Позитивный фактор – это 164,8 млрд бумажной прибыли от приобретения «Открытия».

В итоге, чистый убыток превысил 612 млрд рублей.

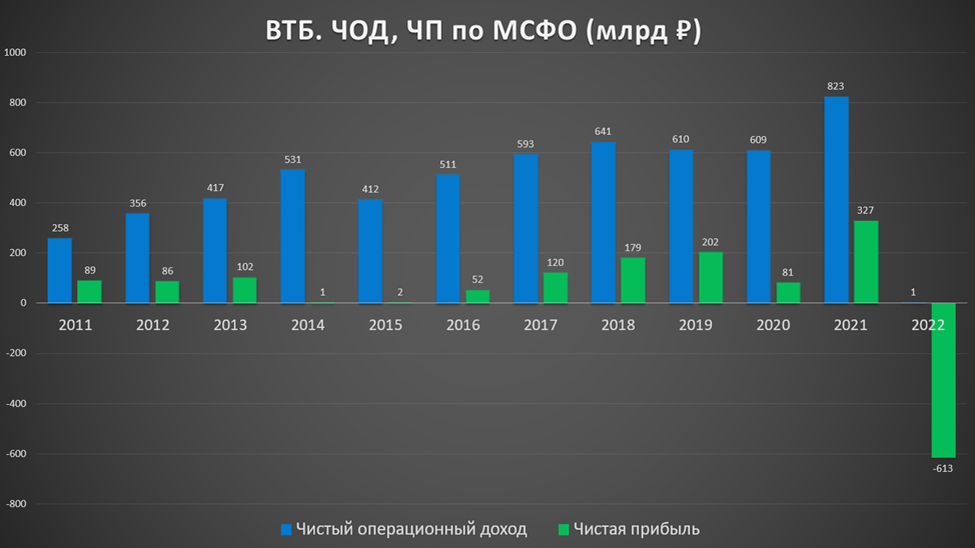

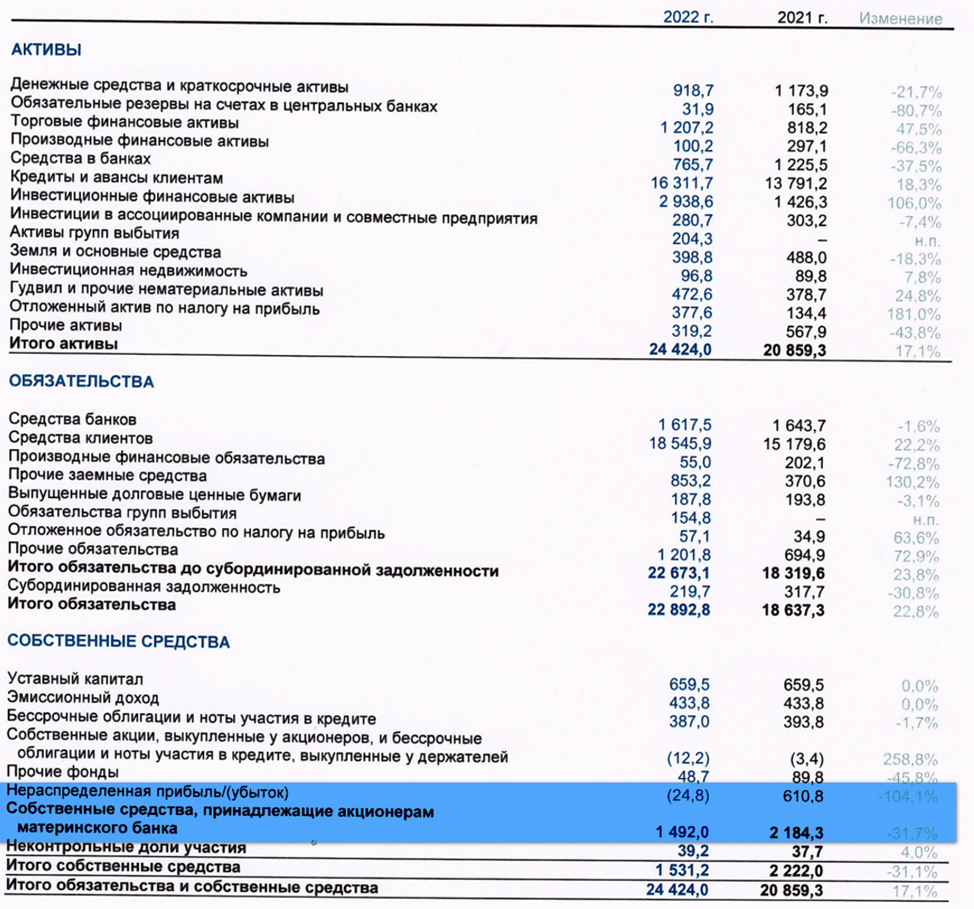

На годовом горизонте, видим, что после рекордного 2021 года, последовал беспрецедентно провальный результат. Убыток превышает суммарную прибыль за предыдущие 3 года.

По состоянию на конец прошлого года общий регулятивный капитал ВТБ составил 1,6 трлн рублей, уменьшившись за год на 5,4%. Нормативы достаточности капитала Банка находятся на уровнях, превышающих регуляторные минимумы. Но эти показатели значительно хуже, чем у Сбера.

Финансовые результаты Q1 2023.

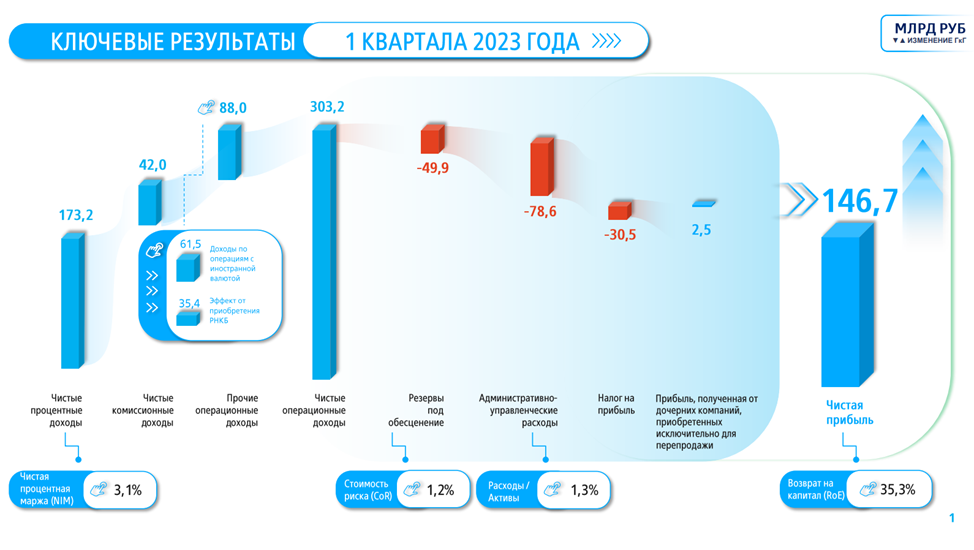

Теперь вкратце проанализируем результаты за 1 квартал 2023 года. Здесь уже абсолютно другая картина. Чистые процентные доходы 173 млрд. Чистые комиссионные доходы 42 млрд. Эффект от приобретения РНКБ 35 млрд, доход от операций с валютой 61,5 млрд. В итоге, чистый операционный доход 303,2 млрд. А чистая прибыль 146,7 млрд.

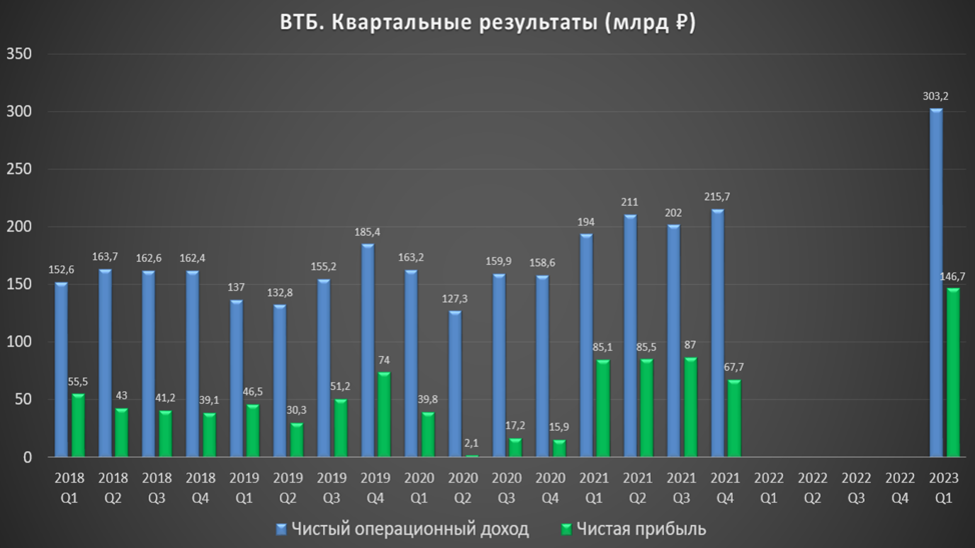

На квартальном горизонте видим, что это рекордные значение.

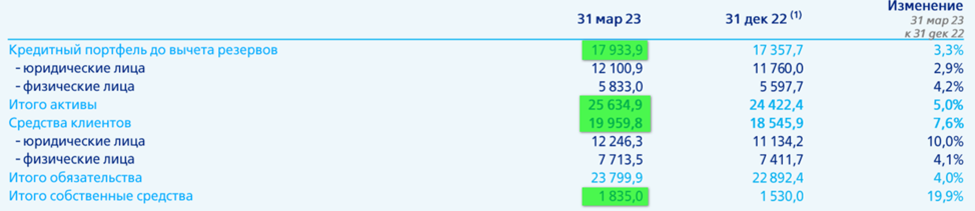

Также отметим, что с начала года на 3% вырос кредитный портфель до 17,9 трлн. И на 8% до 19,9 трлн выросли средства клиентов. 88% всех этих средств номинированы в рублях. Вообще весь баланс позитивный. На 5% выросли активы. И на 20% собственные средства.

Доп. эмиссия.

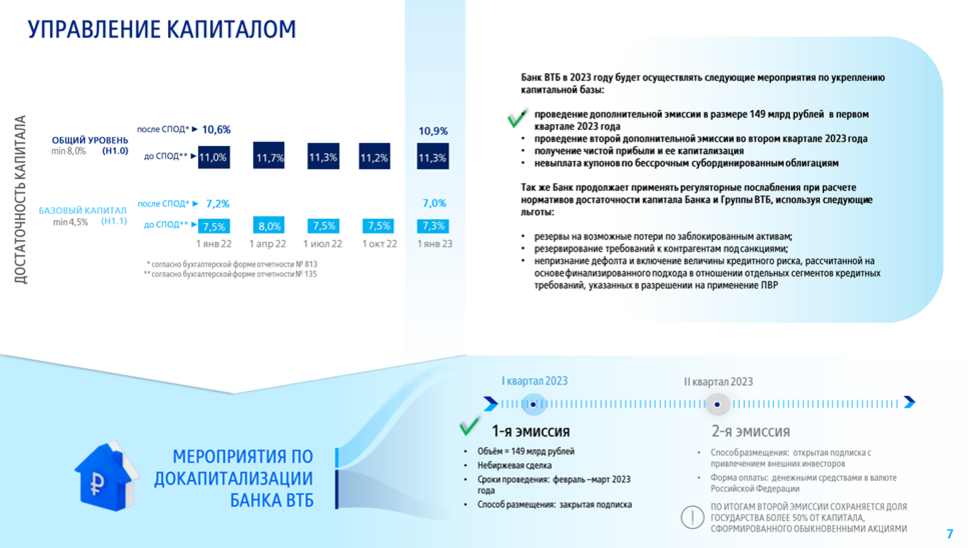

У ВТБ проблемы с капиталом. Поэтому банк вынужден воспользоваться регуляторными послаблениями ЦБ, которые позволяют обнулить надбавки к достаточности капитала в обмен на отказ от выплаты дивидендов.

Помимо использования льгот от регуляторного послабления, для укрепления капитальной базы были утверждены следующие мероприятия: капитализация чистой прибыли, невыплата купонов по бессрочным субординированным облигациям, проведение дополнительных эмиссий акций.

Доп эмиссия была запланирована в два этапа. Первый этап на 149 млрд рублей прошел в первом квартале 2023 года. Акции были выпущены в пользу Росимущества и Минфина.

В результате на 67% увеличилось количество обыкновенных акций. При этом нельзя забывать про 521 млрд в уставном капитале привилегированных акций, которые также принадлежат государству.

Второй этап доп эмиссии должен пройти в конце мая - начале июня 2023 года. И акционеры рассчитывают также привлечь более 100 млрд. Всё это конечно позитивно для капитала банка, но негативно для миноритарных акционеров, чья доля в обыкновенных акциях размоется более чем в два раза. Это означает, что с будущей прибыли на одну акцию будет приходиться меньше дивидендов. Правда, нужно учесть, что приобретение «Открытия» и «РНКБ» во многом компенсировали этот эффект, т.к. теперь прибыль должна быть выше.

Дивиденды.

Исторически дивиденды у ВТБ были невысокие.

По итогам 2021 года была зафиксирована рекордная прибыль. Сам банк прогнозировал двузначную дивидендную доходность. Но вмешались внешние обстоятельства в виде санкций и других ограничений. И естественно, банк отказался от дивидендов.

А из годового отчета видно, что вся нераспределенная прибыль за предыдущие годы была списана. Акционерный капитал снизился на треть до 1,49 трлн.

И несмотря на рекордный первый квартал 2023 года, банк планирует отказаться от дивидендов и в этом году. В 2024 году также не планируются выплаты. Вся прибыль пойдет на восстановление капитала.

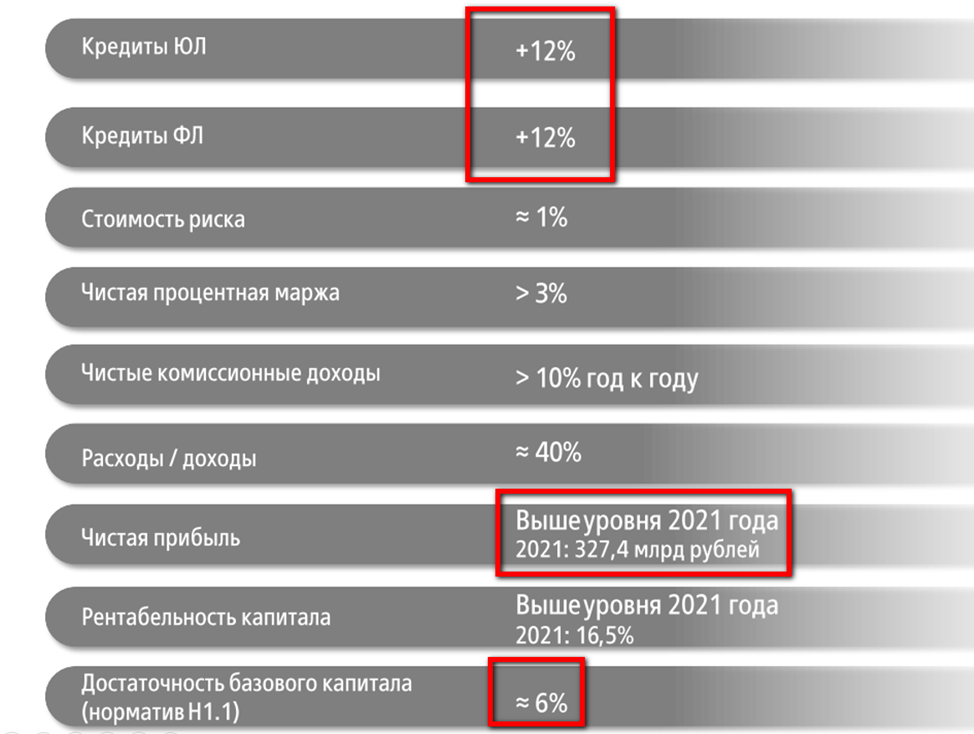

Прогноз на 2023 год.

ВТБ опубликовал прогноз на 2023 год. Чистая прибыль должна превысить рекорд 2021 года, т.е. более 328 млрд. Кстати, если банк продолжит зарабатывать в темпе первого квартала, то итоговая прибыль может даже превысить 480 млрд. Но несмотря на рекордную прибыль, достаточность капитала прогнозируется по-прежнему низкой.

Это из-за того, что вся прибыль фактически пойдет на докапитализацию под обеспечение кредитного портфеля, который также вырастет на 12%, т.е. более чем на 2 трлн. Получается, что из-за слишком активного расширения бизнеса, даже по окончанию 2023 года проблемы с капиталом не сильно улучшатся.

Мультипликаторы.

По мультипликаторам ВТБ оценен недорого.

Текущая цена акции = 0,02 ₽

Капитализация = 955 млрд ₽

P/B = 0,52

Fwd P/E 2023 < 3

Выводы.

Итак, подытожим. ВТБ – это государственный банк. Второй в России по активам, которые превышают 25 трлн ₽.

Финансовые результаты 2022 года из-за санкций провальные. Но первый квартал 2023 года оказался рекордным. Еще позитивом является присоединение «Открытия» и «РНКБ».

У ВТБ проблемы с капиталом. Поэтому банк вынужден пользоваться регуляторными послаблениями ЦБ. Для повышения капитала, в этом году проводится доп эмиссия. В итоге доля миноритариев будет размыта.

Банк прогнозирует рекордную прибыль в 2023 году. Но несмотря на это, ближайшие два года не стоит ждать дивидендов. Вся прибыль пойдет на восстановление капитала. Но из-за активного роста кредитного портфеля, капитал скорей всего и через два года будет на низком уровне.

По мультипликаторам компания стоит недорого.

В основном весь негатив уже в цене. Но остаются риски, связанные с ухудшением экономической ситуации, обострением СВО и т.п.

Акции с октября 2022 года выросли на 50%. Но потенциал дальнейшего роста сохраняется. В случае позитивного сценария, возможен рост котировок в полтора-два раза в течение двух лет.

Мои сделки.

Покупка акций ВТБ – это довольно спорная идея. Уже было много неприятных историй, начиная с момента IPO. Достаточно посмотреть на график цены акции, на котором виден многолетний даунтренд. Для долгосрочных инвесторов лучше выбирать Сбербанк. Но как мы отмечали, несмотря ни на что, и у ВТБ случаются моменты хорошего роста. Именно эти моменты я стараюсь отлавливать.

После фиксации прибыли, в конце 2021 года я начал заново формировать позицию по ВТБ. Текущая средняя чуть менее 0,03. Просадка по позиции около 25%. Правда, можно сказать, что я ее уже отбил, т.к. дважды использовал акции в целях налоговой оптимизации. Доля от всего портфеля акций 4%. Возможно, на коррекциях буду докупать еще.

ВТБ – российская финансовая группа, включающая более двадцати кредитных и финансовых организаций, работающих во всех сегментах финансового рынка. Это №2 по активам финансовая группа в РФ после Сбербанка. Группа ВТБ построена по принципу стратегического холдинга, что предусматривает наличие единой стратегии развития, единого бренда, централизованного менеджмента, унифицированных систем контроля.

Компания сильнее других финансовых организаций пострадала от текущей геополитической ситуации. Основная причина – это то, что компания занимала лидирующие позиции в обслуживании внешнеторгового бизнеса. В феврале-марте 2022 г. были введены санкции со стороны США, ЕС, Великобритании, Канады, Австралии. Банк отключили от системы SWIFT. Также были заморожены активы ВТБ в Великобритании, Японии и Сингапуре.

В первом полугодии из-за санкций были выведены из периметра группы «ВТБ капитал» и «ВТБ Европа».

Из позитивных новостей выделю приобретение в конце декабря 2022 года за 340 млрд банка «Открытие». Это прибыльный банк, который занимает 8 место по размеру активов. Разовый эффект от приобретения составил почти 165 млрд. Активы выросли на 20%, а кредиты на 14%.

А в марте 2023 года был присоединен Российский Национальный Коммерческий Банк, который является ключевым банком в Крыму. За РНКБ было уплачено почти 52 млрд. Эффект от приобретения 31,5 млрд.

Текущая цена акций.

ВТБ провёл IPO 16 лет назад. И практически с начала размещения акции находятся в даунтренде, потеряв к данному моменту 85% стоимости. Но конечно за это время были и отскоки, за которые акции прибавляли десятки и даже сотни процентов в относительно короткий срок.

Вот и сейчас, с прошлогодних минимумов акции отросли на 50%. Хотя по-прежнему торгуются на минимальных за многие годы отметках. Почему так происходит и стоит ли еще покупать акции ВТБ? Давайте разбираться.

Финансовые результаты.

Напомню, что выручка кредитных организаций состоит из чистого процентного и чистого комиссионного доходов.

Если по-простому, то чистый процентный доход – это разница между всеми доходами по кредитам и расходами по депозитам. А комиссионный доход, - это соответственно, доход за различные комиссии, например, за переводы, платежи и так далее.

Итак, чистые процентные доходы за 2022 год упали в два раза до 321 миллиарда из-за процентных расходов, которые превысили 1,3 трлн. Это объясняется в первую очередь высокими ставками по депозитам, которые пришлось вводить банкам в марте 2022 года.

Чистые комиссионные доходы упали не так сильно, только на 7% до 146,8 млрд.

Ну и самое главное, это то, что ВТБ потерял сотни миллиардов из-за целой комбинации разовых негативных эффектов:

300 млрд – расходы по валютным операциям. После ввода санкций, вкладчики вывели валюту на сумму более 26 млрд в долларовом эквиваленте. А из-за санкций банк не смог компенсировать оттоки через своп операции и хэджирование. В итоге, пришлось покупать валюту на открытом рынке, когда курс взлетал в 1,5 раза.

229 млрд - убыток из-за потери контроля над иностранными дочерними предприятиями, такими как «ВТБ капитал» и «ВТБ Европа».

344 млрд – расходы на создание резервов под кредитные убытки.

33 млрд рублей — убыток от реализации процентного риска при повышения ключевой ставки Центробанком до рекордных 20%. Т.е. вклады для банка тогда были значительно дороже, чем ставки по выданным кредитам.

Позитивный фактор – это 164,8 млрд бумажной прибыли от приобретения «Открытия».

В итоге, чистый убыток превысил 612 млрд рублей.

На годовом горизонте, видим, что после рекордного 2021 года, последовал беспрецедентно провальный результат. Убыток превышает суммарную прибыль за предыдущие 3 года.

По состоянию на конец прошлого года общий регулятивный капитал ВТБ составил 1,6 трлн рублей, уменьшившись за год на 5,4%. Нормативы достаточности капитала Банка находятся на уровнях, превышающих регуляторные минимумы. Но эти показатели значительно хуже, чем у Сбера.

Финансовые результаты Q1 2023.

Теперь вкратце проанализируем результаты за 1 квартал 2023 года. Здесь уже абсолютно другая картина. Чистые процентные доходы 173 млрд. Чистые комиссионные доходы 42 млрд. Эффект от приобретения РНКБ 35 млрд, доход от операций с валютой 61,5 млрд. В итоге, чистый операционный доход 303,2 млрд. А чистая прибыль 146,7 млрд.

На квартальном горизонте видим, что это рекордные значение.

Также отметим, что с начала года на 3% вырос кредитный портфель до 17,9 трлн. И на 8% до 19,9 трлн выросли средства клиентов. 88% всех этих средств номинированы в рублях. Вообще весь баланс позитивный. На 5% выросли активы. И на 20% собственные средства.

Доп. эмиссия.

У ВТБ проблемы с капиталом. Поэтому банк вынужден воспользоваться регуляторными послаблениями ЦБ, которые позволяют обнулить надбавки к достаточности капитала в обмен на отказ от выплаты дивидендов.

Помимо использования льгот от регуляторного послабления, для укрепления капитальной базы были утверждены следующие мероприятия: капитализация чистой прибыли, невыплата купонов по бессрочным субординированным облигациям, проведение дополнительных эмиссий акций.

Доп эмиссия была запланирована в два этапа. Первый этап на 149 млрд рублей прошел в первом квартале 2023 года. Акции были выпущены в пользу Росимущества и Минфина.

В результате на 67% увеличилось количество обыкновенных акций. При этом нельзя забывать про 521 млрд в уставном капитале привилегированных акций, которые также принадлежат государству.

Второй этап доп эмиссии должен пройти в конце мая - начале июня 2023 года. И акционеры рассчитывают также привлечь более 100 млрд. Всё это конечно позитивно для капитала банка, но негативно для миноритарных акционеров, чья доля в обыкновенных акциях размоется более чем в два раза. Это означает, что с будущей прибыли на одну акцию будет приходиться меньше дивидендов. Правда, нужно учесть, что приобретение «Открытия» и «РНКБ» во многом компенсировали этот эффект, т.к. теперь прибыль должна быть выше.

Дивиденды.

Исторически дивиденды у ВТБ были невысокие.

По итогам 2021 года была зафиксирована рекордная прибыль. Сам банк прогнозировал двузначную дивидендную доходность. Но вмешались внешние обстоятельства в виде санкций и других ограничений. И естественно, банк отказался от дивидендов.

А из годового отчета видно, что вся нераспределенная прибыль за предыдущие годы была списана. Акционерный капитал снизился на треть до 1,49 трлн.

И несмотря на рекордный первый квартал 2023 года, банк планирует отказаться от дивидендов и в этом году. В 2024 году также не планируются выплаты. Вся прибыль пойдет на восстановление капитала.

Прогноз на 2023 год.

ВТБ опубликовал прогноз на 2023 год. Чистая прибыль должна превысить рекорд 2021 года, т.е. более 328 млрд. Кстати, если банк продолжит зарабатывать в темпе первого квартала, то итоговая прибыль может даже превысить 480 млрд. Но несмотря на рекордную прибыль, достаточность капитала прогнозируется по-прежнему низкой.

Это из-за того, что вся прибыль фактически пойдет на докапитализацию под обеспечение кредитного портфеля, который также вырастет на 12%, т.е. более чем на 2 трлн. Получается, что из-за слишком активного расширения бизнеса, даже по окончанию 2023 года проблемы с капиталом не сильно улучшатся.

Мультипликаторы.

По мультипликаторам ВТБ оценен недорого.

Текущая цена акции = 0,02 ₽

Капитализация = 955 млрд ₽

P/B = 0,52

Fwd P/E 2023 < 3

Выводы.

Итак, подытожим. ВТБ – это государственный банк. Второй в России по активам, которые превышают 25 трлн ₽.

Финансовые результаты 2022 года из-за санкций провальные. Но первый квартал 2023 года оказался рекордным. Еще позитивом является присоединение «Открытия» и «РНКБ».

У ВТБ проблемы с капиталом. Поэтому банк вынужден пользоваться регуляторными послаблениями ЦБ. Для повышения капитала, в этом году проводится доп эмиссия. В итоге доля миноритариев будет размыта.

Банк прогнозирует рекордную прибыль в 2023 году. Но несмотря на это, ближайшие два года не стоит ждать дивидендов. Вся прибыль пойдет на восстановление капитала. Но из-за активного роста кредитного портфеля, капитал скорей всего и через два года будет на низком уровне.

По мультипликаторам компания стоит недорого.

В основном весь негатив уже в цене. Но остаются риски, связанные с ухудшением экономической ситуации, обострением СВО и т.п.

Акции с октября 2022 года выросли на 50%. Но потенциал дальнейшего роста сохраняется. В случае позитивного сценария, возможен рост котировок в полтора-два раза в течение двух лет.

Мои сделки.

Покупка акций ВТБ – это довольно спорная идея. Уже было много неприятных историй, начиная с момента IPO. Достаточно посмотреть на график цены акции, на котором виден многолетний даунтренд. Для долгосрочных инвесторов лучше выбирать Сбербанк. Но как мы отмечали, несмотря ни на что, и у ВТБ случаются моменты хорошего роста. Именно эти моменты я стараюсь отлавливать.

После фиксации прибыли, в конце 2021 года я начал заново формировать позицию по ВТБ. Текущая средняя чуть менее 0,03. Просадка по позиции около 25%. Правда, можно сказать, что я ее уже отбил, т.к. дважды использовал акции в целях налоговой оптимизации. Доля от всего портфеля акций 4%. Возможно, на коррекциях буду докупать еще.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба