16 мая 2023 T-Investments Компанищенко Никита

В 2022 году российский рынок e-commerce показал самый сильный прирост продаж в сравнении с другими крупными государствами. Его результаты год к году увеличились на 38%, вторую строчку делят Филиппины и Индия с показателем +26%. В 2023 году интернет-торговля в России также продолжит расти ударными темпами на фоне адаптации местного бизнеса к новым санкциям.

Лидеры роста на рынке e-commerce в 2022 году:

Россия — +38%.

Индия — +26%.

Филиппины — +26%.

Индонезия — +23%.

Бразилия — +22%.

Аргентина — +19%.

Вьетнам — +19%.

Малайзия — +18%.

Таиланд — +18%.

Мексика — +18%.

США — +16%.

Как сейчас устроен российский e-commerce

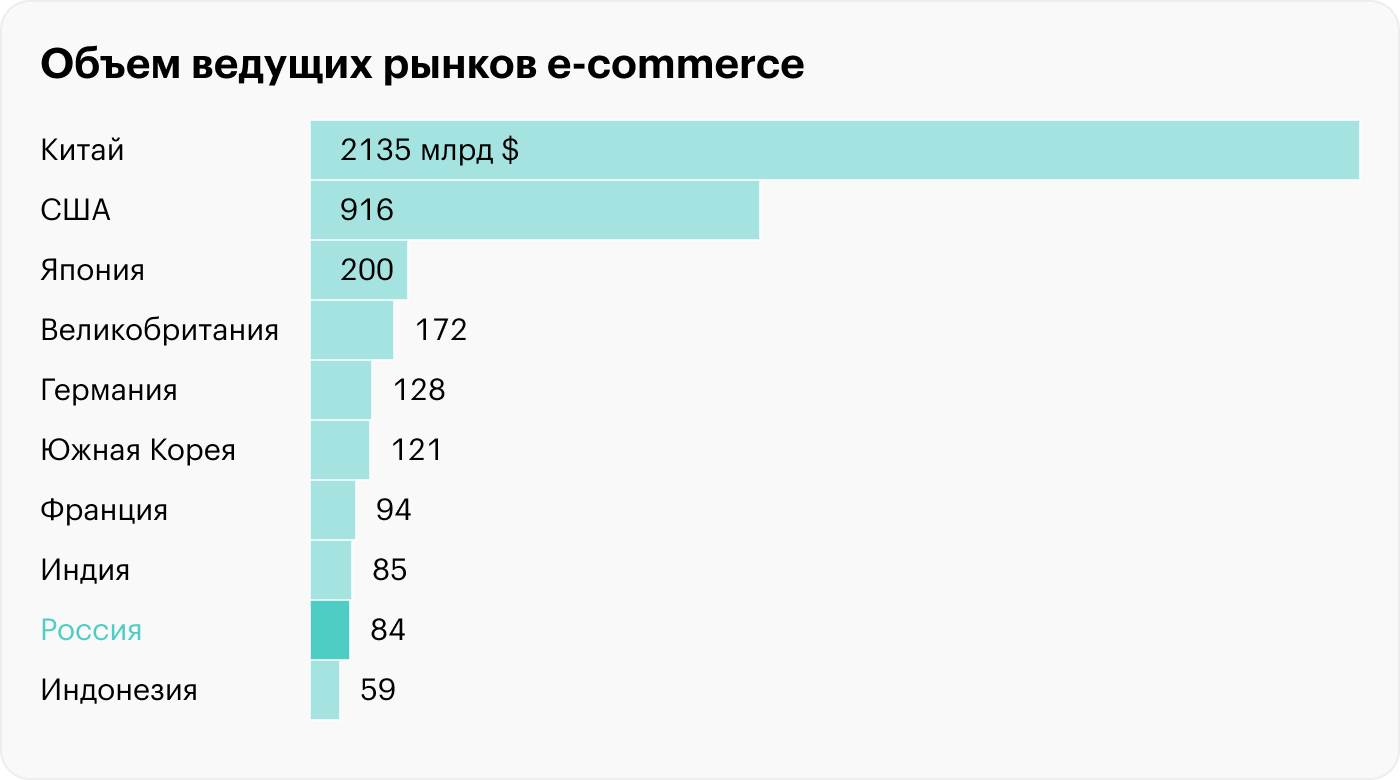

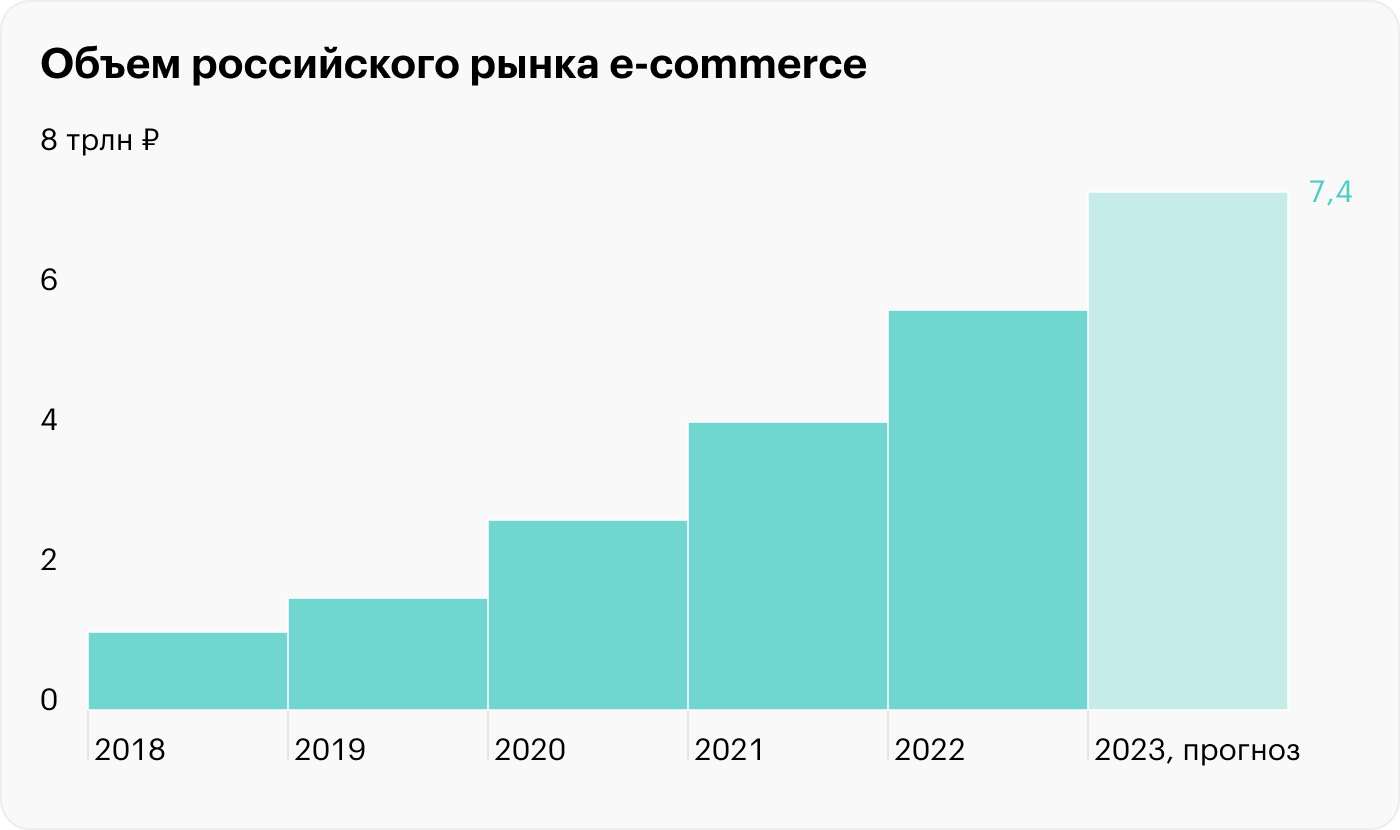

В 2022 году объем российского рынка e-commerce увеличился на 38% — до 83,8 млрд долларов, или 5,7 трлн рублей. Ключевыми драйверами были опережающие результаты лидеров этого сектора и сильный рост заказов. По общему размеру рынка Россия в мировом рейтинге сейчас на девятом месте.

Основными игроками на российском рынке e-commerce считаются три группы.

Крупные маркетплейсы — это Wildberries, Ozon, «Яндекс-маркет», «AliExpress Россия» и «Сбермегамаркет». В 2022 году их показатели выросли на 80%, до 2,7 трлн рублей, и сейчас они занимают 47% в общем объеме.

EGrocery — это онлайн-рынок товаров повседневного спроса: продуктов питания, напитков, детского питания, бытовой химии и прочего. В 2022 году этот сектор увеличился на 66%, до 553 млрд рублей. Его текущая доля — примерно 10%.

Рынок интернет-аптек — его лидерами выступают три онлайн-сервиса: Apteka.ru — проект непубличной компании «Катрен», «Сбер-еаптека» и Ozon. В 2022 году отрасль выросла на 50%, и сейчас она занимает примерно 4% в общем российском рынке e-commerce.

Остальные представители — хотя они и занимают высокую долю в 41%, но растут значительно медленнее представленной выше тройки.

В 2022 году также немного трансформировалось поведение российских пользователей — клиенты интернет-магазинов стали совершать больше недорогих онлайн-покупок. В результате чего средний чек год к году упал на 16% — до 2 тыс. рублей, а общий объем заказов увеличился на 64% — до 2,8 млрд штук.

Кроме этого, непосредственное влияние на сектор e-commerce оказали новые санкции. С одной стороны, интернет-ретейлеры столкнулись с отсутствием некоторых иностранных товаров. С другой стороны, 9 зарубежных компаний, которые ранее входили в топ-100 интернет-магазинов России, ушли из страны или приостановили свою деятельность. Это Zara, Ikea, H&M, Reserved, Bonprix, Samsung, Apple, Adidas и «Дочки-сыночки».

Как дела у Ozon и Wildberries

В 2022 году российский рынок интернет-торговли увеличился на 1,55 трлн рублей. 73% этого роста обеспечили две компании: Ozon и Wildberries. Этим двум эмитентам за прошедшие 12 месяцев фактически удалось удвоить свой основной бизнес за счет повышенного спроса на услуги маркетплейсов со стороны российских клиентов.

Лидером местного интернет-рынка остался Wildberries. В прошлом году он смог увеличить свой оборот (GMV) на 98%, до 1,669 трлн рублей, благодаря росту числа заказов на 88%. Наиболее сильные результаты онлайн-ретейлер зафиксировал в категориях одежды и обуви, потребительской продукции, товаров для дома и дачи, бытовой техники и электроники.

В 2022 году Wildberries много инвестировал в собственное развитие. В частности, компания запустила 2 млн квадратных метров новых складских мощностей, в результате чего суммарная площадь ее логистической инфраструктуры превысила 2,7 млн квадратных метров. Сейчас в строительстве находится еще 850 тысяч квадратных метров площадей складских объектов в различных регионах страны.

Ozon (MOEX: OZON) — второй по финансовым результатам российский интернет-магазин. В 2022 году публичный ретейлер показал более медленные темпы роста, нежели Wildberries: общий оборот его товаров увеличился всего на 86%, главным образом из-за слабых результатов в 4 квартале.

В последнем квартале 2022 года Ozon не смог сохранить прежние опережающие темпы. Наиболее вероятной причиной этого видится утрата склада в Подмосковье: в начале августа в городе Истра сгорел фулфилмент-центр «Новая Рига» общей площадью 76 тысяч квадратных метров, в результате чего компании дополнительно пришлось зафиксировать в 3 квартале убыток в 10,8 млрд рублей. Впрочем, эти деньги в будущем должны вернуться за счет получения страховых выплат.

Фулфилмент-центры — объекты складской недвижимости, где происходят операции хранения, приема и обработки заказов, а также их комплектация и упаковка

Динамика роста GMV Ozon и Wildberries, млрд рублей

Какими темпами растут сервисы «Яндекса»

«Яндекс» сейчас активно инвестирует в российский рынок интернет-торговли. У компании 4 крупных сервиса: один из них входит в группу «Крупные маркетплейсы» — это «Яндекс-маркет», а три других относятся к рынку eGrocery — это «Яндекс-еда», «Яндекс-лавка» и Delivery Club.

Лидеры российского рынка eGrocery в 2022 году:

«Сбермаркет» заработал 103,5 млрд рублей.

«Вкусвилл» — 91,2 млрд рублей.

«Самокат» — 82,5 млрд рублей.

Цифровые сервисы X5 — 74,1 млрд рублей.

Ozon — 58,1 млрд рублей.

Wildberries — 57,2 млрд рублей.

Delivery Club — 30,7 млрд рублей.

Остальные сервисы — 55,7 млрд рублей.

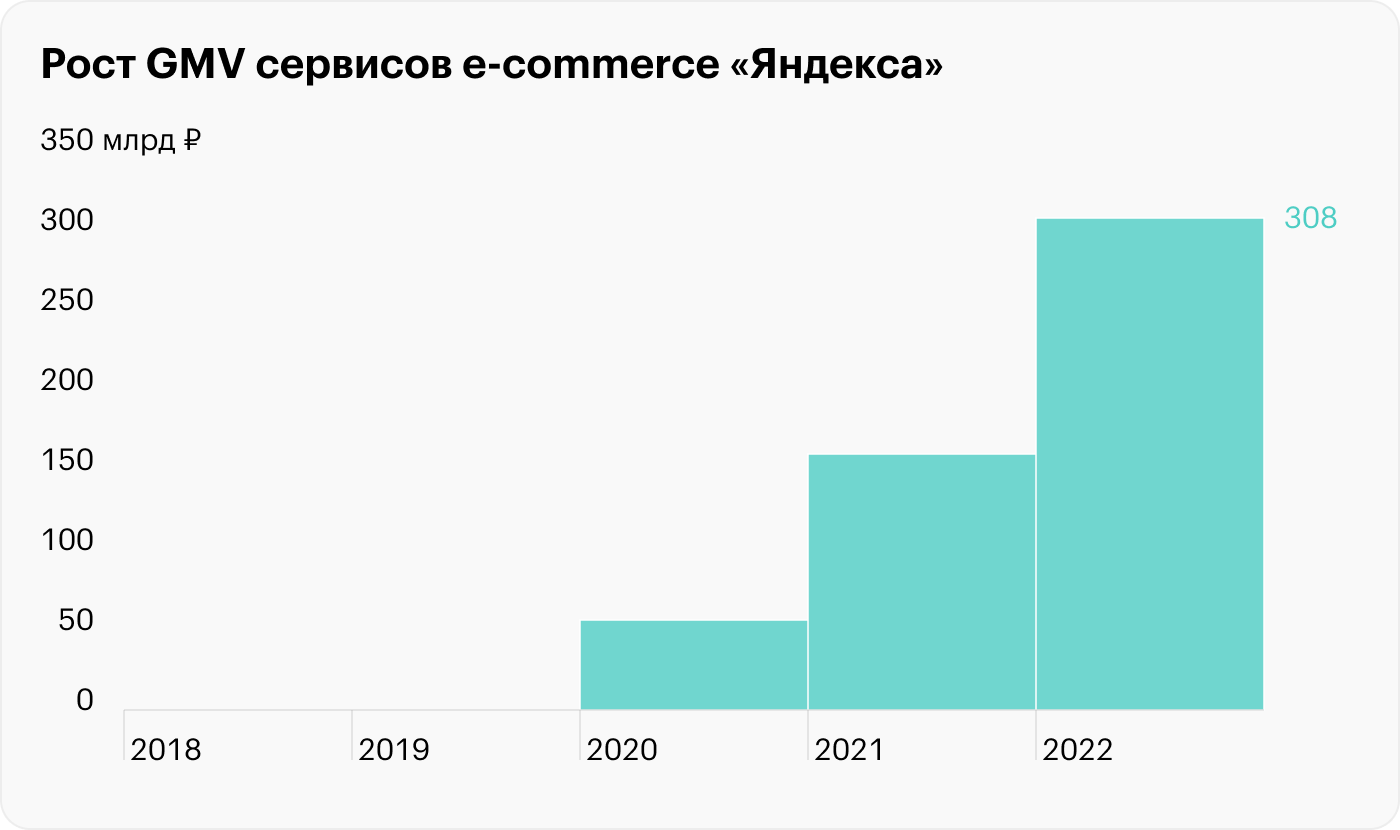

В 2022 году сервисы e-commerce «Яндекса» суммарно смогли практически удвоить свои результаты: общий оборот электронной коммерции ИТ-компании увеличился на 92%, до 307 млрд рублей. При этом эмитент детально не раскрывает финансовые показатели этих активов, так как они все еще находятся на ранней стадии развития и, вероятно, генерируют большие убытки.

Правда, убыток по EBITDA сегмента E-Commerce, Mobility и Delivery в 2022 году составил 19 млрд рублей. Но в этот сегмент кроме выше названных четырех сервисов входят еще «Яндекс Go» и «Яндекс-драйв».

EGrocery-приложения «Яндекса» также растут ускоренными темпами: например, в 4 квартале 2022 года их общие результаты увеличились на 98% на фоне низкой базы. В сентябре ИТ-холдинг купил новый сервис — Delivery Club, который в 2022 году показал самые быстрые темпы роста. Его оборот увеличился в 2,28 раза, до 30,7 млрд рублей.

Что известно о сервисах Сбера

Основной банковский бизнес Сбера в первой половине 2022 года сильно пострадал после введения новых зарубежных санкций, в результате чего российский эмитент был вынужден временно сократить публикацию финансовых отчетов и результатов своих ИТ-сервисов.

Пока кредитная организация не смогла полностью вернуться к раскрытию информации по своим ИТ-сервисам. Меньше всего открытых данных сейчас по «Сбермегамаркету»: от публикации его финансовых и операционных результатов за 2022 банк отказался. Единственное, что было раскрыто в прошлом году, так это двукратный рост ассортимента сервиса.

Финансовые показатели других цифровых активов Сбера открыты: выручка «Сбер-еаптеки» по итогам 9 месяцев выросла на 83%, до 19,6 млрд рублей, оборот «Сбермаркета» по итогам всего года увеличился в 1,7 раза, до 103,5 млрд рублей. Основная причина таких результатов — сильный рост клиентской базы.

Как и у других российских холдингов, ИТ-сервисы Сбера пока все еще генерируют убытки, так как они агрессивно инвестируют в свой будущий рост. Вывести все цифровые активы в прибыль банк намерен до 2030 года. Более точный прогноз менеджмент представит во время публикации новой стратегии развития — ее сейчас разрабатывает руководство.

Прогноз для e-commerce на 2023 год

В 2023 году российский рынок e-commerce продолжит расти ускоренными темпами: его суммарный объем может увеличиться на 30%, до 7,4 трлн рублей, за счет впечатляющих результатов трех основных групп, представленных в данном обзоре. Все ключевые тенденции 2022 года также сохранятся: средний чек еще сильнее снизится, а количество заказов, наоборот, возрастет.

Доля двух лидеров в сегменте «Крупные маркетплейсы» увеличится до 53% в общем результате, или до 3,9 трлн рублей. Учитывая прошлый план Ozon, по которому компания хотела нарастить свои показатели в 2023 году минимум на 50%, до 1,3 трлн рублей, получается, что оборот Wildberries составит 2,6 трлн рублей.

Общий российский фармацевтический рынок в 2023 году вырастет на 5,8%, до 2,7 трлн рублей, в 2024 году — до 2,9 трлн рублей. Доля интернет-аптек за это время также должна увеличиться с текущих 12 до 20%. Таким образом, размер онлайн-рынка в РФ увеличится с нынешних 300 до 430 млрд рублей в 2023 году и до 580 млрд рублей в 2024 году.

Что в итоге

Ускоренный рост российского рынка e-commerce в 2023 году позволит лидерам этого сектора зафиксировать сильное увеличение своих финансовых результатов. Главными бенефициарами этого процесса на Мосбирже будут Ozon, «Яндекс», Сбер и, возможно, X5 Group.

Пока наиболее успешным в этой четверке выглядит Ozon, который близок к тому, чтобы в 2023 году вывести свой e-commerce-бизнес в прибыль по EBITDA: последние три квартала ретейлер закончил с положительной EBITDA. Остальные представители сектора, вероятно, смогут это сделать только в среднесрочной перспективе.

При этом наиболее интересным и сбалансированным эмитентом из данной четверки выглядит Сбер, так как финансовые результаты его основного бизнеса позволяют инвесторам не замечать временных убытков от цифровых активов. К тому же у крупнейшего банка сейчас нет никаких инфраструктурных проблем, вследствие чего он может делиться своей прибылью с акционерами.

Лидеры роста на рынке e-commerce в 2022 году:

Россия — +38%.

Индия — +26%.

Филиппины — +26%.

Индонезия — +23%.

Бразилия — +22%.

Аргентина — +19%.

Вьетнам — +19%.

Малайзия — +18%.

Таиланд — +18%.

Мексика — +18%.

США — +16%.

Как сейчас устроен российский e-commerce

В 2022 году объем российского рынка e-commerce увеличился на 38% — до 83,8 млрд долларов, или 5,7 трлн рублей. Ключевыми драйверами были опережающие результаты лидеров этого сектора и сильный рост заказов. По общему размеру рынка Россия в мировом рейтинге сейчас на девятом месте.

Основными игроками на российском рынке e-commerce считаются три группы.

Крупные маркетплейсы — это Wildberries, Ozon, «Яндекс-маркет», «AliExpress Россия» и «Сбермегамаркет». В 2022 году их показатели выросли на 80%, до 2,7 трлн рублей, и сейчас они занимают 47% в общем объеме.

EGrocery — это онлайн-рынок товаров повседневного спроса: продуктов питания, напитков, детского питания, бытовой химии и прочего. В 2022 году этот сектор увеличился на 66%, до 553 млрд рублей. Его текущая доля — примерно 10%.

Рынок интернет-аптек — его лидерами выступают три онлайн-сервиса: Apteka.ru — проект непубличной компании «Катрен», «Сбер-еаптека» и Ozon. В 2022 году отрасль выросла на 50%, и сейчас она занимает примерно 4% в общем российском рынке e-commerce.

Остальные представители — хотя они и занимают высокую долю в 41%, но растут значительно медленнее представленной выше тройки.

В 2022 году также немного трансформировалось поведение российских пользователей — клиенты интернет-магазинов стали совершать больше недорогих онлайн-покупок. В результате чего средний чек год к году упал на 16% — до 2 тыс. рублей, а общий объем заказов увеличился на 64% — до 2,8 млрд штук.

Кроме этого, непосредственное влияние на сектор e-commerce оказали новые санкции. С одной стороны, интернет-ретейлеры столкнулись с отсутствием некоторых иностранных товаров. С другой стороны, 9 зарубежных компаний, которые ранее входили в топ-100 интернет-магазинов России, ушли из страны или приостановили свою деятельность. Это Zara, Ikea, H&M, Reserved, Bonprix, Samsung, Apple, Adidas и «Дочки-сыночки».

Как дела у Ozon и Wildberries

В 2022 году российский рынок интернет-торговли увеличился на 1,55 трлн рублей. 73% этого роста обеспечили две компании: Ozon и Wildberries. Этим двум эмитентам за прошедшие 12 месяцев фактически удалось удвоить свой основной бизнес за счет повышенного спроса на услуги маркетплейсов со стороны российских клиентов.

Лидером местного интернет-рынка остался Wildberries. В прошлом году он смог увеличить свой оборот (GMV) на 98%, до 1,669 трлн рублей, благодаря росту числа заказов на 88%. Наиболее сильные результаты онлайн-ретейлер зафиксировал в категориях одежды и обуви, потребительской продукции, товаров для дома и дачи, бытовой техники и электроники.

В 2022 году Wildberries много инвестировал в собственное развитие. В частности, компания запустила 2 млн квадратных метров новых складских мощностей, в результате чего суммарная площадь ее логистической инфраструктуры превысила 2,7 млн квадратных метров. Сейчас в строительстве находится еще 850 тысяч квадратных метров площадей складских объектов в различных регионах страны.

Ozon (MOEX: OZON) — второй по финансовым результатам российский интернет-магазин. В 2022 году публичный ретейлер показал более медленные темпы роста, нежели Wildberries: общий оборот его товаров увеличился всего на 86%, главным образом из-за слабых результатов в 4 квартале.

В последнем квартале 2022 года Ozon не смог сохранить прежние опережающие темпы. Наиболее вероятной причиной этого видится утрата склада в Подмосковье: в начале августа в городе Истра сгорел фулфилмент-центр «Новая Рига» общей площадью 76 тысяч квадратных метров, в результате чего компании дополнительно пришлось зафиксировать в 3 квартале убыток в 10,8 млрд рублей. Впрочем, эти деньги в будущем должны вернуться за счет получения страховых выплат.

Фулфилмент-центры — объекты складской недвижимости, где происходят операции хранения, приема и обработки заказов, а также их комплектация и упаковка

Динамика роста GMV Ozon и Wildberries, млрд рублей

Какими темпами растут сервисы «Яндекса»

«Яндекс» сейчас активно инвестирует в российский рынок интернет-торговли. У компании 4 крупных сервиса: один из них входит в группу «Крупные маркетплейсы» — это «Яндекс-маркет», а три других относятся к рынку eGrocery — это «Яндекс-еда», «Яндекс-лавка» и Delivery Club.

Лидеры российского рынка eGrocery в 2022 году:

«Сбермаркет» заработал 103,5 млрд рублей.

«Вкусвилл» — 91,2 млрд рублей.

«Самокат» — 82,5 млрд рублей.

Цифровые сервисы X5 — 74,1 млрд рублей.

Ozon — 58,1 млрд рублей.

Wildberries — 57,2 млрд рублей.

Delivery Club — 30,7 млрд рублей.

Остальные сервисы — 55,7 млрд рублей.

В 2022 году сервисы e-commerce «Яндекса» суммарно смогли практически удвоить свои результаты: общий оборот электронной коммерции ИТ-компании увеличился на 92%, до 307 млрд рублей. При этом эмитент детально не раскрывает финансовые показатели этих активов, так как они все еще находятся на ранней стадии развития и, вероятно, генерируют большие убытки.

Правда, убыток по EBITDA сегмента E-Commerce, Mobility и Delivery в 2022 году составил 19 млрд рублей. Но в этот сегмент кроме выше названных четырех сервисов входят еще «Яндекс Go» и «Яндекс-драйв».

EGrocery-приложения «Яндекса» также растут ускоренными темпами: например, в 4 квартале 2022 года их общие результаты увеличились на 98% на фоне низкой базы. В сентябре ИТ-холдинг купил новый сервис — Delivery Club, который в 2022 году показал самые быстрые темпы роста. Его оборот увеличился в 2,28 раза, до 30,7 млрд рублей.

Что известно о сервисах Сбера

Основной банковский бизнес Сбера в первой половине 2022 года сильно пострадал после введения новых зарубежных санкций, в результате чего российский эмитент был вынужден временно сократить публикацию финансовых отчетов и результатов своих ИТ-сервисов.

Пока кредитная организация не смогла полностью вернуться к раскрытию информации по своим ИТ-сервисам. Меньше всего открытых данных сейчас по «Сбермегамаркету»: от публикации его финансовых и операционных результатов за 2022 банк отказался. Единственное, что было раскрыто в прошлом году, так это двукратный рост ассортимента сервиса.

Финансовые показатели других цифровых активов Сбера открыты: выручка «Сбер-еаптеки» по итогам 9 месяцев выросла на 83%, до 19,6 млрд рублей, оборот «Сбермаркета» по итогам всего года увеличился в 1,7 раза, до 103,5 млрд рублей. Основная причина таких результатов — сильный рост клиентской базы.

Как и у других российских холдингов, ИТ-сервисы Сбера пока все еще генерируют убытки, так как они агрессивно инвестируют в свой будущий рост. Вывести все цифровые активы в прибыль банк намерен до 2030 года. Более точный прогноз менеджмент представит во время публикации новой стратегии развития — ее сейчас разрабатывает руководство.

Прогноз для e-commerce на 2023 год

В 2023 году российский рынок e-commerce продолжит расти ускоренными темпами: его суммарный объем может увеличиться на 30%, до 7,4 трлн рублей, за счет впечатляющих результатов трех основных групп, представленных в данном обзоре. Все ключевые тенденции 2022 года также сохранятся: средний чек еще сильнее снизится, а количество заказов, наоборот, возрастет.

Доля двух лидеров в сегменте «Крупные маркетплейсы» увеличится до 53% в общем результате, или до 3,9 трлн рублей. Учитывая прошлый план Ozon, по которому компания хотела нарастить свои показатели в 2023 году минимум на 50%, до 1,3 трлн рублей, получается, что оборот Wildberries составит 2,6 трлн рублей.

Общий российский фармацевтический рынок в 2023 году вырастет на 5,8%, до 2,7 трлн рублей, в 2024 году — до 2,9 трлн рублей. Доля интернет-аптек за это время также должна увеличиться с текущих 12 до 20%. Таким образом, размер онлайн-рынка в РФ увеличится с нынешних 300 до 430 млрд рублей в 2023 году и до 580 млрд рублей в 2024 году.

Что в итоге

Ускоренный рост российского рынка e-commerce в 2023 году позволит лидерам этого сектора зафиксировать сильное увеличение своих финансовых результатов. Главными бенефициарами этого процесса на Мосбирже будут Ozon, «Яндекс», Сбер и, возможно, X5 Group.

Пока наиболее успешным в этой четверке выглядит Ozon, который близок к тому, чтобы в 2023 году вывести свой e-commerce-бизнес в прибыль по EBITDA: последние три квартала ретейлер закончил с положительной EBITDA. Остальные представители сектора, вероятно, смогут это сделать только в среднесрочной перспективе.

При этом наиболее интересным и сбалансированным эмитентом из данной четверки выглядит Сбер, так как финансовые результаты его основного бизнеса позволяют инвесторам не замечать временных убытков от цифровых активов. К тому же у крупнейшего банка сейчас нет никаких инфраструктурных проблем, вследствие чего он может делиться своей прибылью с акционерами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба