16 мая 2023 Bloomberg

Доходность краткосрочных гособлигаций США, которые погашаются примерно в момент возможного дефолта, подскочила на 200 б.п. меньше, чем за месяц. Все остальные рынки пребывают в полном умиротворении.

Большинство классов активов — за некоторыми исключениями — продолжают игнорировать возможность того, что Минфин США все же объявит дефолт по своим обязательствам.

Доходность краткосрочных гособлигаций США, которые погашаются примерно в момент возможного дефолта, подскочила на 200 б.п. меньше, чем за месяц. Это отражает явное беспокойство инвесторов, тогда как кредитно-дефолтные свопы (CDS) учитывают в ценах лишь 3-процентную вероятность такого события. Однако здесь стоит отметить, что это все же выше, чем в 2011 и 2013 годах, когда имели место предыдущие кризисы лимита госдолга США.

Все остальные рынки пребывают в полном умиротворении: S&P 500 прибавляет с начала года больше 5%, Nasdaq 100 — больше 20%. Доходности среднесрочных гособлигаций США заметно снизились, хотя это, скорее, говорит о ставке на смягчение позиции ФРС, нежели на то, что дефолта не будет.

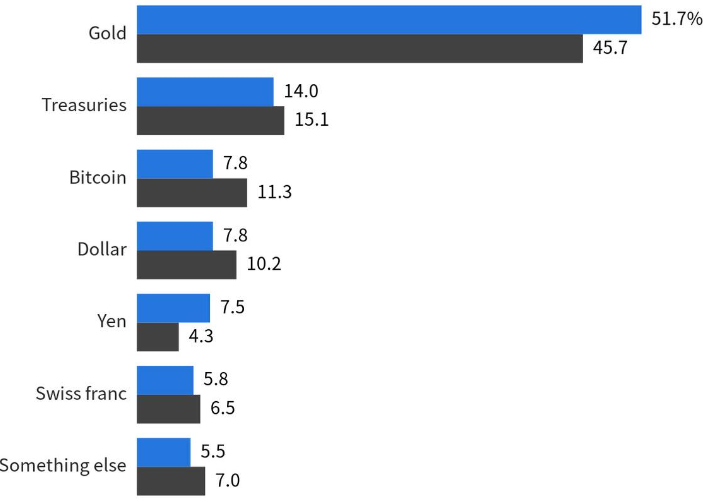

Золото, которое является одним из главным защитных активов, в этом месяце более-менее стоит на месте.

Предполагается, что деньги у федерального правительства США закончатся 1 июня, когда иссякнут все возможности для финансовых маневров. Однако точно предсказать эту дату сложно, т. к. поступления налогов в бюджет могут оказаться неравномерными.

Тем не менее экономика США, которая может вот-вот столкнуться с неблагоприятными последствиями банковского кризиса, явно не готова к кризису, грозящему разразиться в случае дефолта или даже балансировки на грани оного. И рынок акций США явно не учитывает подобные риски в ценах.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба