9 июня 2023

В выходные перед тем, как я отправился в Майами на ежегодное празднование Дня нашего Господа Сатоши в этом году (оно же Биткойн-конференция), я тусовался в Токио. Большую часть своего времени я проводил, прогуливаясь по мегаполису, поедая и выпивая роскошные творения самых разных талантливых людей. В частности, я пью много кофе — я беззастенчивый кофейный сноб, а в Токио производят превосходные чашки из черного золота.

Однажды утром я решил отправиться в ранее неисследованный район в поисках знаменитой кофеварки, о которой я слышал. Я прибыл в заведение через 30 минут после его открытия, и все места внутри уже были заполнены посетителями, образовалась очередь. По моей (очевидно, наивной) оценке, очередь выглядела довольно короткой, поэтому я решил задержаться. Примерно через 15 минут дополнительных посетителей обслужено не было, и магазин опустел наполовину. Я подумал про себя: “Хм, это странно…почему никого из очереди не пустили в магазин сделать заказ?”

Вышла та, кого я принял за менеджера, и она была воплощением типичного японского хипстера. Ее наряд был на высоте: мешковатый топ и брюки (все дело в драпировке), твидовый жилет большого размера и берет из искусственного меха. Она подошла к середине очереди и мягким, уважительным, но твердым тоном сказала: “Я просто хочу сообщить вам, что ожидание продлится около 45 минут. Мы готовим каждую чашку кофе вручную, одну за другой, потому что стремимся создавать прекрасный кофе”. Подтекст был таков: “мы ни в коей мере не сожалеем о том, что вам придется долго ждать снаружи, потому что наш кофе - кайф, и если он вам не нравится, можете сразу идти в жопу”.

Это был мой сигнал покинуть сцену, потому что у меня была назначена встреча за ланчем с потрясающими теппаньяки, и я не мог весь день ждать на улице чашечку кофе (каким бы вкусным он ни был). Тем не менее, я знал, что вернусь, чтобы попробовать этот кофе. Мое терпение окупилось, и два дня спустя я появился перед открытием в другом их заведении в Токио. К моему удивлению, из магазина вышла та же самая женщина и заметила: “Я помню вас по прошлому дню — извините, что пришлось так долго ждать”. Я улыбнулся и выразил свое волнение по поводу того, что наконец-то попробовал их продукт.

Кофе был великолепен. Я выпил панамский сорт "гейша". Варево и жаркое были превосходны. Цветочные нотки, звучащие в чашке, и анаэробный метод обработки позволили ароматам усилиться. Мое терпение окупилось, и мои вкусовые рецепторы отблагодарили меня.

Терпение также требуется на финансовых рынках. С начала банковского кризиса в США в этом году я и другие люди стучали в наши пресловутые барабаны и кричали всем, кто будет слушать, что, когда дело дойдет до этого, американская и глобальная фиатные банковские системы будут спасены новым раундом печатания денег центральными банками (который должно, в свою очередь, привести к росту цен на рисковые активы). Однако после первоначального всплеска цен на биткоин и золото эти твердые денежные активы вернули часть своих прибылей.

Что касается биткоина, то волатильность и объемы торгов на спотовых рынках и деривативах снизились. Некоторые начали задаваться вопросом, почему, если мы действительно находимся в эпицентре банковского кризиса, биткойн не продолжает расти. И в том же духе, почему Федеральная резервная система США не начала снижать ставки и почему в Америке не началось регулирование кривой доходности.

Мой ответ этим скептикам? Терпение. Ничто не движется вверх или вниз по прямой линии — мы двигаемся зигзагами. Помните “Кайсэки (ссылка на мой перевод)”: "Пункт назначения известен, но не путь.

Печатание денег, контроль кривой доходности, банкротства банков и т.д. все это произойдет, начиная с Америки и в конечном итоге распространяясь на все основные фиатные денежные системы. Цель этого эссе - исследовать, почему я считаю, что фейерверк и настоящий бычий рынок биткоина начнутся в конце третьего и начале четвертого квартала этого года. Между "сейчас" и "потом" - просто остынь. Возьмите отпуск и наслаждайтесь природой и компанией своих друзей и семьи. Потому что этой осенью вам лучше быть пристегнутым к своему торговому космическому кораблю и готовым к старту.

Как я уже много раз говорил, цена биткоина зависит от фиатной ликвидности и технологий. Большинство моих эссе в этом году были посвящены глобальным макроэкономическим событиям, которые влияют на фиатную ликвидность. Я надеюсь, что во время летнего затишья в северном полушарии я смогу перейти к написанию статей об интересных вещах, происходящих на технологическом фронте Биткоина и криптографии в более широком смысле.

Цель этого эссе состоит в том, чтобы читатели получили четкую дорожную карту того, как будет развиваться ситуация с фиатной ликвидностью в ближайшие месяцы. Как только мы определимся с тем, как будет расти ликвидность в долларах США и фиатных деньгах к концу года, мы сможем полностью сосредоточиться на том, какие технологические аспекты определенных монет являются наиболее интересными. Когда вы объедините “money printer go brrr (денежный принтер делает брррр)” с действительно инновационной технологией, ваша прибыль значительно превысит затраты на электроэнергию. В конечном счете, это и есть наша неизменная цель.

Предпосылки

Бюрократы, отвечающие за центральные банки и глобальную денежно-кредитную политику, верят, что они могут управлять рынком с населением более 8 миллиардов человек. Их высокомерие всегда присутствует в том, как они говорят об определенности, основанной на экономических теориях, разработанных в академических кругах за последние несколько сотен лет. Но как бы им ни хотелось в это верить, эти мужчины и женщины не решили денежную версию проблемы трех тел.

Когда уравнение “долг - производственный выпуск” выходит из-под контроля, экономические “законы” нарушаются. Это похоже на то, как вода меняет свое состояние при, казалось бы, случайных температурах. Мы можем узнать о поведении воды только путем непосредственных наблюдений и экспериментов, но не путем теоретизирования в башне из слоновой кости. Наши монетарные мастера отказываются фактически использовать эмпирические данные для информирования о том, как им следует корректировать свою политику, вместо этого настаивая на том, что теории, преподаваемые их уважаемыми профессорами, верны независимо от объективных результатов.

На протяжении всего этого эссе я буду вникать в то, почему, вопреки общепринятой денежно-кредитной теории, из-за привязки текущего долга к условиям производства повышение процентных ставок приведет к росту количества денег и инфляции, а не к падению. Это создает ситуацию, в которой независимо от того, какой путь выберет ФРС, будь то повышение или снижение ставок, они ускорят инфляцию и станут катализатором общего стремления к выходу из паразитической фиатной денежно-финансовой системы.

Как истинные верующие в Лорда Сатоши, мы хотим как можно тщательнее приурочить нашу торговлю к этому массовому исходу. Я хочу зависать в фиате, зарабатывая phat*-доходность так долго, как смогу, пока не возникнет необходимость сбросить свои доллары и пойти ва-банк в биткоин. Конечно, я проявляю свою собственную форму высокомерия, полагая, что смогу определить наиболее подходящее время, чтобы спрыгнуть с горящего корабля, не загоревшись сам. Но что я могу сказать? В конце концов, все мы люди подверженные ошибкам, но мы должны хотя бы попытаться понять, как может выглядеть будущее.

PHAT - pretty hot and thick — дословно - "довольно горячую и крутую/жирную", но обычно значит просто "великолепную" или типа того.

- прим. Holy Finance

Покончив с этим, давайте перейдем к некоторым утверждениям о (спорных) фактах.

Каждый крупный фиатный денежный режим сталкивается с одними и теми же проблемами, независимо от того, где они находятся в экономическом спектре от капитализма до коммунизма. То есть все они имеют высокую задолженность, имеют сокращающееся население трудоспособного возраста и имеют банковскую систему, в которой активами банков являются низкодоходные государственные и корпоративные облигации/займы. Глобальный рост инфляции делает глобальную фиатную банковскую систему функционально неплатежеспособной.

Из-за своей роли крупнейшей мировой экономики и эмитента резервной валюты США переживают эти проблемы острее, чем кто-либо другой, и находятся в самой тяжелой ситуации.

Групповое мышление центральных банкиров очень реально, потому что все высокопоставленные чиновники и сотрудники центральных банков учились в одних и тех же “элитных” университетах, где преподают версии одних и тех же экономических теорий.

Следовательно, что бы ни делала ФРС, все остальные центральные банки в конечном счете последуют ее примеру.

Имея это в виду, я хочу сосредоточиться на ситуации в Pax Americana. Давайте быстро пробежимся по участникам этой трагедии.

ФРС - оказывает влияние, используя свою способность печатать деньги и складировать активы на своем балансе.

Казначейство США - оказывает влияние, используя свою способность занимать деньги, выпуская долговые обязательства для финансирования федерального правительства.

Банковская система США - оказывает влияние, используя свою способность собирать депозиты и выдавать их взаймы для создания кредитов и финансирования бизнеса и правительства. Платежеспособность банковской системы в конечном счете поддерживается ФРС и Казначейством США за счет напечатанных денег или денег налогоплательщиков.

Федеральное правительство США - оказывает влияние, используя свою способность облагать налогами и расходовать средства на различные государственные программы.

Частные предприятия и частные лица - оказывают влияние посредством своих решений о том, где и как сберегать свои деньги, а также посредством своего решения занимать (или не занимать) деньги в банковской системе.

Иностранцы, и в частности другие национальные государства, - оказывают влияние посредством принимаемых ими решений относительно того, покупать, удерживать или продавать казначейские облигации США.

К концу этого эссе я надеюсь свести основные решения каждого из этих участников к схеме, которая показывает, как мы достигли точки, оставляющей каждому действующему лицу очень мало пространства для маневра. Такое отсутствие гибкости позволяет нам с высокой степенью уверенности прогнозировать, как каждый из них отреагирует на текущие денежные проблемы Pax Americana. И, наконец, поскольку финансовые кризисы по-прежнему очень сильно связаны с циклом сбора урожая в сельском хозяйстве, мы можем быть совершенно уверены, что рынок проснется и поймет, что все плохо, в сентябре или октябре этого года.

Сбор урожая

Потерпите, мне нужно еще немного настроиться, прежде чем мы перейдем к деталям. Я собираюсь изложить несколько аксиом, которые, как я полагаю, проявятся к осени или усилятся к ней.

Инфляция достигнет локального минимума этим летом и вновь ускорится к концу года.

Я говорю конкретно об инфляции потребительских цен в США (ИПЦ/CPI). Из-за статистического явления, известного как эффект (высокой/низкой) базы, высокие показатели месячной инфляции 2022 года в месячном исчислении будут сменяться более низкими показателями месячной инфляции лета 2023 года. Если инфляция ИПЦ в июне 2022 г. за месяц составила 1% и ее заменит инфляция ИПЦ в июне 2023 г. за месяц на 0,4%, то индекс потребительских цен в годовом исчислении снизится.

Месячный ИПЦ

Как показано на рисунке выше, некоторые из самых высоких значений индекса потребительских цен за прошлый год (которые учитываются в текущих данных за год) пришлись на май и июнь. В 2023 году индекс потребительских цен за месяц составил в среднем 0,4%, что означает, что если мы просто возьмем среднее значение и заменим все показатели с мая по декабрь 2022 года на 0,4%, то получим следующую картину:

прогнозируемый индекс потребительских цен

ФРС не заботится о реальной инфляции — их волнует эта выдуманная вещь, называемая ”базовой инфляцией”, которая исключает все то, что на самом деле волнует людей (например, продукты питания и энергию). На приведенном ниже рисунке проводится такой же анализ для базового индекса потребительских цен:

месячный базовый ИПЦ

прогнозируемый базовый индекс потребительских цен

Вывод заключается в том, что целевой показатель базовой инфляции ФРС в 2% в 2023 году не будет достигнут. Это означает, что, если верить риторике Пауэлла и других руководителей ФРС, ФРС продолжит повышать ставки. Это важно, поскольку означает, что ставки, выплачиваемые по денежным средствам, размещенным в рамках обратного репо (RRP), и проценты по резервным остаткам (IORB) будут продолжать расти. Это также будет способствовать повышению ставок по казначейским векселям США (US T-bill) (срок погашения <1 года).

Не зацикливайтесь на попытках понять, почему эти показатели инфляции не соответствуют тому, как на самом деле меняются цены для вас или вашей семьи. Это не упражнение в интеллектуальной честности — скорее, мы просто хотим понять показатели, которые влияют на то, как ФРС корректирует свои процентные ставки.

Федеральное правительство США не может сократить свой дефицит из-за социальных расходов.

Бэби-бумеры - самые богатые и влиятельные представители американского электората, и они также становятся старше и больнее. Это делает политическим самоубийством для политика проведение кампании на платформе сокращения обещанных бумерам пособий по социальному обеспечению и медицинским страховкам, льготам и тд.

Для страны, которая находится в состоянии войны почти каждый год своего существования, проведение кампании по сокращению оборонного бюджета также является политическим самоубийством для политика.

самые крупные расходы

HHS + SSA = пособия для пенсионеров и медицинскому обслуживанию

Treasury = Проценты, выплаченные по непогашенному долгу

Defence = Война

Социальные выплаты плюс расходы на оборону в будущем будут только увеличиваться. Это означает, что бюджетный дефицит правительства США продолжит расти. Подсчитано, что дефицит в размере от 1 до 2 трлн долларов в год станет нормой в следующем десятилетии, и, к сожалению, ни по одну из сторон нет политической воли изменить эту траекторию.

Прогноз бюджетных расходов по категориям

Конечным результатом является постоянный гигантский поток долгов, который рынок должен поглотить.

Иностранцы

Как я уже несколько раз писал в этом году, существует множество причин, по которым иностранцы превратились в чистых продавцов долгов казначейства США (облигаций) (UST). Вот несколько из них:

Права собственности зависят от того, являетесь ли вы другом или врагом правящих политиков Pax Americana. Мы уже видели, как верховенство закона уступило место верховенству национальных интересов, когда США заморозили российские государственные активы, находящиеся в западной финансовой системе, из-за войны на Украине. Следовательно, как иностранный владелец UST, вы не можете быть уверены, что вам будет разрешен доступ к вашему имуществу, когда вам это понадобится.

Китай является крупнейшим торговым партнером большего числа стран, чем Америка. Это означает, что с чисто торговой точки зрения имеет больше смысла оплачивать товары в китайских юанях (CNY), а не в долларах США. Таким образом, все больше и больше товаров оплачивается непосредственно в юанях. Это приводит к снижению спроса на доллары и UST.

Торгорвые партнеры в 1980 - синие - США; красные - Китай

Торгорвые партнеры в 2018 - синие - США; красные - Китай

За последние два десятилетия UST потеряли покупательную способность в плане энергии. Золото сохранило свою покупательную способность с точки зрения энергоносителей. Следовательно, в мире, где запасы энергии сокращаются, лучше хранить деньги в золоте, а не в UST.

TLT ETF (20-летние+ казначейские облигации США) деленные на спотовую цену на нефть марки WTI (белая линия)

Золото, разделенное на цену нефти марки WTI (желтая линия)

Долгосрочные казначейские облигации США по общей доходности уступили цене на нефть на 50%. Но с 2002 года цена на золото превысила цену на нефть на 190%.

Конечным результатом этого является сокращение доли иностранного владения UST. Правительства за пределами США не покупают новые выпуски, а также продают свои запасы существующих UST.

TL; DR: если есть большая сумма долга, подлежащая продаже, нельзя рассчитывать на то, что иностранцы купят ее.

Внутренний частный бизнес и частные лица США — Частный сектор

Что нас больше всего беспокоит в этой когорте, так это то, что они будут делать со своими сбережениями. Помните, что во время COVID правительство США (USG) раздавало поддержку всем желающим. США предоставили больше стимулов, чем любая другая страна, для борьбы с катастрофическими экономическими последствиями карантинов.

Этот стимул был вложен в банковскую систему США, и с тех пор частный сектор тратит свои свободные деньги на все, что ему заблагорассудится.

Частный сектор США был рад хранить свои деньги в банке, когда доходность по депозитам, фондам денежного рынка и краткосрочным казначейским векселям США составляла в основном 0%. В результате депозиты в банковской системе резко выросли. Но когда ФРС решила бороться с инфляцией, повысив процентные ставки самыми быстрыми темпами в своей истории, у частного сектора США внезапно появился выбор:

Продолжать зарабатывать в банке 0%.

Или

Открыть их мобильное банковское приложение и в течение нескольких минут купить фонд денежного рынка или казначейский вексель США, который приносит в 10 раз больше дохода.

Учитывая, что было так легко перевести деньги с низкодоходных банковских счетов в высокодоходные активы, сотни миллиардов долларов начали уходить из банковской системы США в конце прошлого года?

С прошлого года из банковской системы США было выведено более 1 трлн долларов.

Главный вопрос в будущем заключается в том, продолжится ли это? Будут ли предприятия и частные лица продолжать переводить деньги с банковских счетов с доходностью 0% в фонды денежного рынка с доходностью 5% или 6%?

Логика подсказывает нам, что ответом будет очевидное и звучное “абсолютно”. Почему бы и нет, если все, что требуется, - это несколько минут на их смартфонах, чтобы увеличить процентный доход в 10 раз? Частный сектор США будет продолжать вытягивать деньги из банковской системы США до тех пор, пока банки не предложат конкурентоспособные ставки, которые, по крайней мере, соответствуют ставке по фондам ФРС.

Следующий вопрос заключается в том, если Казначейство США продает долг, какой тип долга общественность хотела бы купить (если таковой имеется)? На этот вопрос тоже легко ответить.

Все ощущают на себе последствия инфляции, и поэтому отдают предпочтение очень высокой ликвидности. Каждый хочет получить доступ к своим деньгам немедленно, потому что они не знают будущего пути инфляции, и, учитывая, что инфляция уже высока, они хотят покупать вещи сейчас, пока они не подорожали в будущем. Если бы Казначейство США предложило вам вексель сроком на 1 год с доходностью 5% или 30-летнюю облигацию с доходностью 3%, поскольку кривая доходности перевернута, что бы вы предпочли?

Динь-динь-динь - вы хотите вексель на 1 год. Вы не только получаете более высокую доходность, но и быстрее возвращаете свои деньги, и у вас есть 1-летний инфляционный риск по сравнению с 30-летним инфляционным риском. Частный сектор США предпочитает краткосрочные ссуды. Они выразят это предпочтение, покупая фонды денежного рынка и биржевые фонды (ETF), которые могут удерживать только краткосрочные долговые обязательства.

Примечание: перевернутая кривая доходности означает, что долгосрочная доходность меньше, чем краткосрочный долг. Естественно, вы ожидали бы получить больший доход, если бы давали деньги взаймы на более длительный период времени. Но перевернутые кривые доходности не являются естественными и указывают на серьезную дисфункцию в экономике.

Федеральное правительство США

Я затронул это выше, но я расскажу о той же теме в более красочной и иллюстративной манере.

Представьте, что есть два политика.

Опра Уинфри хочет, чтобы все были счастливы и жили своей лучшей жизнью. Она проводит кампанию за то, чтобы у каждого была еда на столе, машина в гараже с полным бензобаком и наилучшее медицинское обслуживание. Она также говорит, что не будет повышать налоги, чтобы заплатить за это. Как она будет расплачиваться за все эти вкусности? Для этого она займет деньги у остального мира, и она верит, что это возможно, потому что США являются мировым эмитентом резервной валюты.

Скрудж Макдак - скряга и ненавидит долги. Он практически не будет предоставлять государственных льгот, потому что не хочет повышать налоги и не хочет занимать деньги для оплаты вещей, которые правительство не может себе позволить. Если у вас есть работа, которая позволяет вам позволить себе полный холодильник, пикап и первоклассное медицинское обслуживание, это ваше дело. Но если вы не можете себе этого позволить, это тоже ваше дело. Он не верит, что это работа правительства - обеспечивать вас ими. Он хочет сохранить стоимость доллара и убедиться, что у инвесторов нет причин держать что-либо еще.

Это фотография министра финансов США Эндрю Меллона, он же Скрудж, который, как известно, сказал во время великой депрессии: “Ликвидируйте рабочую силу, ликвидируйте акции, ликвидируйте фермеров, ликвидируйте недвижимость. Это очистит систему от гнили. Высокие затраты на проживание и высокий уровень жизни снизятся. Люди будут работать усерднее, вести более нравственный образ жизни. Ценности будут скорректированы, и предприимчивые люди будут подбирать обломки у менее компетентных людей”. Как вы можете себе представить, это сообщение было воспринято не очень хорошо.

Представьте, что вы находитесь на поздних стадиях становления империи, где неравенство доходов резко возросло. В демократической республике по принципу “один человек - один голос”, где математически большинство населения всегда имеет доход ниже среднего, кто выигрывает? Опра выигрывает каждый раз. Бесплатное дерьмо, оплаченное кем-то другим с помощью принтера для печатания денег, всегда выигрывает.

Задача номер один для политика - быть переизбранным. Поэтому, независимо от того, к какой политической партии они принадлежат, они всегда будут отдавать приоритет расходованию денег, которых у них нет, чтобы заручиться поддержкой большинства населения.

В отсутствие серьезного упрека со стороны рынков долгосрочного долга или гиперинфляции нет причин не использовать платформу “бесплатного дерьма”. Это означает, что, двигаясь вперед, я не ожидаю увидеть каких-либо существенных изменений в привычках федерального правительства США к расходам. Как следует из этого анализа, триллионы долларов будут по-прежнему занимать каждый год для оплаты товаров первой необходимости.

Банковская система США

Проще говоря, банковская система США — и все другие крупные банковские системы — в полной заднице. Я быстро объясню, почему.

Из-за стимулирования борьбы с COVID, предоставляемого правительствами по всему миру, активы в банковской системе резко выросли. Банки следовали правилам и ссужали эти депозиты правительствам и предприятиям по очень низким ставкам. Какое-то время это работало, потому что банки платили 0% по депозитам, но зарабатывали от 2% до 3%, предоставляя кредиты другим на долгосрочной основе. Но затем проявилась инфляция, и все крупные центральные банки — ФРС была наиболее агрессивной — повысили краткосрочные процентные ставки значительно выше того, что давали государственные облигации, ипотека, бизнес-кредиты и т.д. в 2020 и 2021 годах. Вкладчики теперь могли зарабатывать значительно большие суммы денег, покупая фонды денежного рынка, которые инвестировали в RRP ФРС или в краткосрочные UST. Поэтому вкладчики начали забирать деньги из банков, чтобы получить более высокую доходность. Банки не могли конкурировать с правительством, потому что это подорвало бы их прибыльность — представьте себе банк с кредитным портфелем, который приносит 3%, но платит 5% по депозитам. В какой-то момент этот банк обанкротится. Поэтому акционеры банков начали сбрасывать акции банков, потому что поняли, что эти банки математически не могут получать прибыль. Это привело к самореализующемуся пророчеству, в котором платежеспособность ряда банков была поставлена под сомнение из-за быстрого падения цен на их акции.

В недавнем интервью в Bitcoin Miami с Золтаном Посжаром я спросил его, что он думает о банковской системе США. Он ответил, что система в конечном счете была надежной, и это было всего лишь несколько плохих моментов. Это то же самое послание, которое озвучивали различные руководители ФРС и министр финансов США Джанет Йеллен. Я категорически не согласен.

В конечном счете правительство всегда будет оказывать помощь банковской системе. Однако, если системные проблемы, с которыми сталкиваются банки, не будут решены, они не смогут выполнять одну из своих важнейших функций: направлять сбережения нации в долгосрочные государственные облигации.

Теперь перед банками стоят два варианта:

Вариант 1: Продать активы (UST, ипотечные кредиты, автокредиты, кредиты на коммерческую недвижимость и т.д.) с огромными убытками, а затем повысить ставки по депозитам, чтобы привлечь клиентов обратно в банк.

Этот вариант признает нереализованный до этого убыток в балансе, но гарантирует, что банк не сможет приносить прибыль на постоянной основе. Кривая доходности перевернута, что означает, что банк будет выплачивать высокую краткосрочную процентную ставку по депозитам, не имея возможности выдавать эти депозиты на более длительный срок по более высокой ставке.

Доходность Казначейских облигаций США, 10л-2г

Банки не могут приобретать долгосрочные государственные облигации, потому что это приведет к убыткам - ОЧЕНЬ ВАЖНО!

Единственное, что банки могут купить, - это краткосрочные государственные облигации или разместить свои деньги в ФРС (IORB) и заработать немного больше, чем они выплачивают в качестве депозитов. Банкам повезет, если они смогут генерировать 0,5% чистой процентной маржи (NIM), следуя этой стратегии.

Вариант 2: Ничего не предпринимайте, а когда вкладчики сбегут, обменяйте свои активы в ФРС на свеженапечатанные доллары.

По сути, это и есть Программа банковского срочного финансирования (BTFP). Я очень подробно рассказывал об этом в своем эссе “Кайсэки (ссылка на перевод)”. Забудьте о том, является ли то, что находится на балансе банка, приемлемым обеспечением для BTFP — реальная проблема заключается в том, что банк не может увеличить свою депозитную базу, а затем забрать эти депозиты и купить долгосрочные государственные облигации.

Казначейство США

Я знаю, что средства массовой информации и рынки сосредоточены на том, когда будет достигнут потолок госдолга США и найдут ли две политические партии компромисс для его повышения. Не обращайте внимания на этот цирк — потолок госдолга будет повышен (как это всегда бывает, учитывая гораздо более мрачную альтернативу). И когда это произойдет, где-нибудь этим летом, Казначейству США предстоит проделать кое-какую работу.

Казначейство США должно выпустить долговые обязательства на триллионы долларов, чтобы финансировать правительство. Важная вещь, на которой следует сосредоточиться, - это то, каков срок погашения проданного долга. Очевидно, было бы здорово, если бы Казначейство США могло продать 30-летние облигации на триллионы долларов, потому что доходность этих облигаций почти на 2% ниже, чем векселей со сроком погашения менее 1 года. Но сможет ли рынок справиться с этим? Нет, нет, нет, нет!

Прогнозируемые чистые рыночные заимствования частными лицами

Структура погашения казначейского долга США

В период с настоящего момента до конца 2024 года должно быть погашено около 9,3 трлн долларов долга. Как вы можете видеть, Министерство финансов США не пожелало или не смогло выпустить львиную долю долга в долгосрочной перспективе и вместо этого финансировалось в краткосрочной перспективе. Ой! Это плохая новость для медведей, потому что ставки в краткосрочной перспективе выше, чем в долгосрочной, что увеличивает процентные расходы.

Вот и всё.

Вот таблица основных потенциальных покупателей казначейских векселей, нот и облигаций США:

Потенциальный покупатель:

иностранцы - не будут покупать

частный сектор - будут покупать краткосрочные облигации

банки - будут покупать краткосрочные облигации

Ни один из крупных покупателей не хочет или не в состоянии приобретать долгосрочные UST. Следовательно, если бы Казначейство США попыталось наполнить рынок долгосрочными долговыми обязательствами на триллионы долларов, рынок потребовал бы значительно более высокую доходность. Представьте, если бы доходность по 30-летним облигациям удвоилась с 3,5% до 7% — это привело бы к резкому падению цен на облигации и ознаменовало бы конец многих финансовых институтов. Это связано с тем, что регулирующие органы поощряли эти финансовые учреждения наращивать долгосрочные долги, используя практически бесконечное количество левериджа. Вы все, криптаны, знаете, что это значит: REKT!

Кривая доходности активов Казначейства США

Джанет Йеллен не дура. Она и ее советники знают, что невозможно выдать необходимый им долг на длинном конце кривой доходности. Следовательно, они будут выпускать долговые обязательства там, где спрос зашкаливает: на коротком конце кривой доходности. Каждый хочет заработать на высоких краткосрочных ставках, которые, вероятно, будут еще выше, поскольку инфляция снова наберет обороты позже в этом году.

Поскольку Казначейство США продает долговые обязательства на сумму от 1 до 2 трлн долларов, доходность в краткосрочной перспективе будет расти. Это еще больше усугубит проблемы банковской системы, поскольку вкладчики получают более выгодные условия кредитования от правительства, чем от банка. Это, в свою очередь, гарантирует, что банки не смогут быть прибыльными при отрицательном NIM по вновь выданным кредитам и, следовательно, не смогут поддержать правительство покупкой долгосрочных облигаций. Круг смерти быстро приближается.

ФРС

А теперь перейдем к финалу. У сэра Пауэлла на руках настоящий бардак. Каждый субъект тянет свой центральный банк в разном направлении.

Сниженные ставки

ФРС контролирует/манипулирует краткосрочными процентными ставками, устанавливая ставки по RRP и IORB. Фонды денежного рынка могут получать доходность в RRP, а банки могут получать доходность в IORB. Без этих двух средств ФРС бессильна раскрасить ленту так, как она хочет.

ФРС могла бы агрессивно снизить процентные ставки по обоим кредитам, что немедленно привело бы к повышению кривой доходности. Преимущества были бы следующими:

Банки снова становятся прибыльными. Они могут конкурировать со ставками, предлагаемыми фондами денежного рынка, восстановить свою депозитную базу и снова начать выдавать долгосрочные кредиты бизнесу и правительству. Банковский кризис в США заканчивается. Экономика США терпит крах, поскольку все снова получают дешевые кредиты.

Казначейство США может выпустить больше долговых обязательств с более длительными сроками погашения, поскольку кривая доходности имеет положительный наклон. Краткосрочные ставки снизятся, но долгосрочные останутся неизменными. Это желательно, поскольку означает, что процентные расходы по долгосрочному долгу остаются неизменными, но привлекательность этого долга как инвестиции возрастает.

Недостатком является то, что инфляция ускорится. Цена денег упала бы, а вещи, которые волнуют электорат, такие как продукты питания и топливо, продолжали бы дорожать быстрее, чем заработная плата.

Повышать ставки

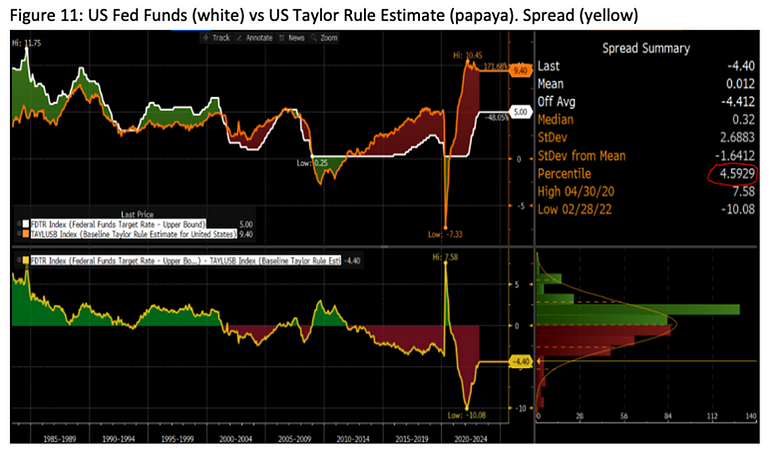

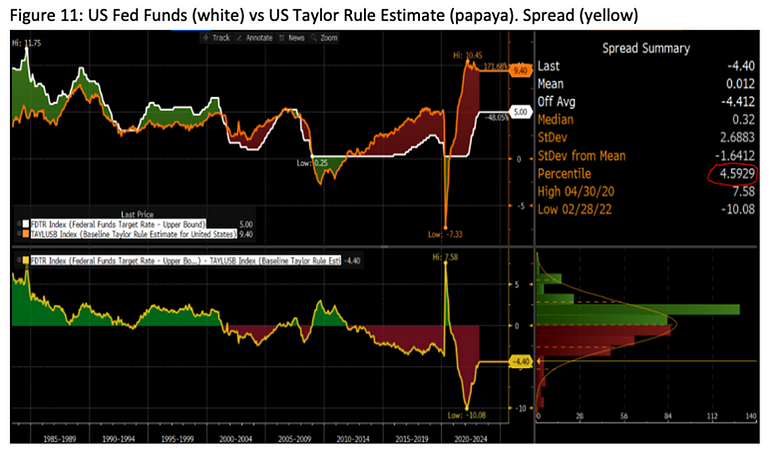

Если Пауэлл хочет продолжать бороться с инфляцией, он должен продолжать повышать ставки. Для вас, экономистов, использующих правило Тейлора, ставки в США по-прежнему глубоко отрицательные.

Ставки в США (белая линия) против той ставки, которая необходима по правилу Тейлора (оранжеавя) и спред между ними (желтая)

Правило Тейлора это правило денежно-кредитной политики, которое определяет, насколько изменяется процентная ставка в случае изменения показателей ВВП и инфляции. В частности, оно гласит, что для каждого процента роста инфляции, центральный банк должен поднять номинальную процентную ставку более, чем на один процентный пункт. Этот аспект часто называют принципом Тейлора.

- прим. Holy Finance.

Вот негативные последствия продолжения повышения ставок:

Частный сектор по-прежнему предпочитает кредитовать ФРС через фонды денежного рынка и RPP, а не размещать деньги в банке. Американские банки продолжают банкротиться и получать финансовую помощь из-за падения депозитной базы. Баланс ФРС, возможно, и не отражает всей этой неразберихи, но Федеральная корпорация по депозитам и страхованию (FDIC) сейчас битком набита дерьмовыми кредитами. В конечном счете, это все еще приводит к инфляции, поскольку вкладчикам полностью возвращают деньги напечатанными деньгами, и они получают все больший процентный доход, кредитуя правительство, а не банк.

Инверсия кривой доходности продолжается, что лишает Казначейство США возможности выпускать долгосрочные долговые обязательства в необходимом ему размере.

Я хочу немного подробнее остановиться на том, что повышение ставок также приводит к инфляции. Я придерживаюсь точки зрения, что количество денег важнее, чем цена денег. Здесь я сосредоточен на количестве долларов, поступающих на мировые рынки.

По мере роста ставок существуют три группы, в которых глобальные инвесторы получают доход в виде напечатанных долларов США. Печатаемые деньги поступают либо от ФРС, либо от Министерства финансов США. ФРС печатает деньги и выдает их в качестве процентов тем, кто инвестировал в механизм обратного репо, или банкам, которые держат резервы в ФРС. Помните — если ФРС хочет продолжать манипулировать краткосрочными ставками, у нее должны быть эти возможности.

Казначейство США выплачивает проценты держателям долговых обязательств в больших суммах, если оно выпускает больше долговых обязательств и/или если процентные ставки по вновь выпущенным долговым обязательствам повышаются. Обе эти вещи происходят.

В совокупности проценты, выплачиваемые ФРС через RRP и IORB, и проценты, выплачиваемые по долгу казначейства США, являются стимулирующими. Но разве ФРС не должна сокращать количество денег и кредитов с помощью своей программы количественного ужесточения (QT)? Да, это верно, но теперь давайте проанализируем, каков конечный эффект и как он будет развиваться в будущем.

Как мы видим, эффект QT был полностью сведен на нет процентами, выплаченными другими способами. Количество денег растет, даже несмотря на то, что ФРС сокращает свой баланс и повышает ставки. Но будет ли это продолжаться в будущем, и если да, то в каких масштабах? Вот что я думаю:

Частный сектор и банки США предпочитают хранить деньги в ФРС, и поэтому балансы RRP и IORB будут расти.

Если ФРС хочет повысить ставки, она должна повысить ставку, которую она платит по деньгам, размещенным в RRP и IORB.

Казначейству США вскоре потребуется профинансировать дефицит в размере от 1 до 2 трлн долларов в обозримом будущем, и оно должно делать это по более высоким и растущим краткосрочным ставкам. Учитывая структуру погашения общего объема долговых обязательств США, мы знаем, что фактические процентные расходы по денежным средствам могут увеличиться только математически.

Объединяя эти три фактора, мы знаем, что чистый эффект денежно-кредитной политики США в настоящее время носит стимулирующий характер, и денежный принтер выпускает все больше и больше туалетной бумаги. И помните, это происходит потому, что ФРС повышает ставки для борьбы с инфляцией. Но если повышение процентных ставок на самом деле увеличивает денежную массу, то из этого следует, что повышение процентных ставок фактически увеличивает инфляцию. МОЗГ ВЗОРВАН!

Конечно, ФРС могла бы увеличить темпы QT, чтобы компенсировать эти эффекты, но для этого потребовалось бы, чтобы ФРС в какой-то момент стала прямым продавцом UST и MBS, помимо иностранцев и банковской системы. Если крупнейший держатель долга также будет продавать (ФРС), дисфункция рынка UST усилится. Это напугало бы инвесторов, и доходность долгосрочных облигаций резко возросла бы, поскольку все спешат продать все, что могут, прежде чем ФРС сделает то же самое. А потом начинается розыгрыш, и мы видим, над чем работает император. И мы знаем, что это.

Однажды утром я решил отправиться в ранее неисследованный район в поисках знаменитой кофеварки, о которой я слышал. Я прибыл в заведение через 30 минут после его открытия, и все места внутри уже были заполнены посетителями, образовалась очередь. По моей (очевидно, наивной) оценке, очередь выглядела довольно короткой, поэтому я решил задержаться. Примерно через 15 минут дополнительных посетителей обслужено не было, и магазин опустел наполовину. Я подумал про себя: “Хм, это странно…почему никого из очереди не пустили в магазин сделать заказ?”

Вышла та, кого я принял за менеджера, и она была воплощением типичного японского хипстера. Ее наряд был на высоте: мешковатый топ и брюки (все дело в драпировке), твидовый жилет большого размера и берет из искусственного меха. Она подошла к середине очереди и мягким, уважительным, но твердым тоном сказала: “Я просто хочу сообщить вам, что ожидание продлится около 45 минут. Мы готовим каждую чашку кофе вручную, одну за другой, потому что стремимся создавать прекрасный кофе”. Подтекст был таков: “мы ни в коей мере не сожалеем о том, что вам придется долго ждать снаружи, потому что наш кофе - кайф, и если он вам не нравится, можете сразу идти в жопу”.

Это был мой сигнал покинуть сцену, потому что у меня была назначена встреча за ланчем с потрясающими теппаньяки, и я не мог весь день ждать на улице чашечку кофе (каким бы вкусным он ни был). Тем не менее, я знал, что вернусь, чтобы попробовать этот кофе. Мое терпение окупилось, и два дня спустя я появился перед открытием в другом их заведении в Токио. К моему удивлению, из магазина вышла та же самая женщина и заметила: “Я помню вас по прошлому дню — извините, что пришлось так долго ждать”. Я улыбнулся и выразил свое волнение по поводу того, что наконец-то попробовал их продукт.

Кофе был великолепен. Я выпил панамский сорт "гейша". Варево и жаркое были превосходны. Цветочные нотки, звучащие в чашке, и анаэробный метод обработки позволили ароматам усилиться. Мое терпение окупилось, и мои вкусовые рецепторы отблагодарили меня.

Терпение также требуется на финансовых рынках. С начала банковского кризиса в США в этом году я и другие люди стучали в наши пресловутые барабаны и кричали всем, кто будет слушать, что, когда дело дойдет до этого, американская и глобальная фиатные банковские системы будут спасены новым раундом печатания денег центральными банками (который должно, в свою очередь, привести к росту цен на рисковые активы). Однако после первоначального всплеска цен на биткоин и золото эти твердые денежные активы вернули часть своих прибылей.

Что касается биткоина, то волатильность и объемы торгов на спотовых рынках и деривативах снизились. Некоторые начали задаваться вопросом, почему, если мы действительно находимся в эпицентре банковского кризиса, биткойн не продолжает расти. И в том же духе, почему Федеральная резервная система США не начала снижать ставки и почему в Америке не началось регулирование кривой доходности.

Мой ответ этим скептикам? Терпение. Ничто не движется вверх или вниз по прямой линии — мы двигаемся зигзагами. Помните “Кайсэки (ссылка на мой перевод)”: "Пункт назначения известен, но не путь.

Печатание денег, контроль кривой доходности, банкротства банков и т.д. все это произойдет, начиная с Америки и в конечном итоге распространяясь на все основные фиатные денежные системы. Цель этого эссе - исследовать, почему я считаю, что фейерверк и настоящий бычий рынок биткоина начнутся в конце третьего и начале четвертого квартала этого года. Между "сейчас" и "потом" - просто остынь. Возьмите отпуск и наслаждайтесь природой и компанией своих друзей и семьи. Потому что этой осенью вам лучше быть пристегнутым к своему торговому космическому кораблю и готовым к старту.

Как я уже много раз говорил, цена биткоина зависит от фиатной ликвидности и технологий. Большинство моих эссе в этом году были посвящены глобальным макроэкономическим событиям, которые влияют на фиатную ликвидность. Я надеюсь, что во время летнего затишья в северном полушарии я смогу перейти к написанию статей об интересных вещах, происходящих на технологическом фронте Биткоина и криптографии в более широком смысле.

Цель этого эссе состоит в том, чтобы читатели получили четкую дорожную карту того, как будет развиваться ситуация с фиатной ликвидностью в ближайшие месяцы. Как только мы определимся с тем, как будет расти ликвидность в долларах США и фиатных деньгах к концу года, мы сможем полностью сосредоточиться на том, какие технологические аспекты определенных монет являются наиболее интересными. Когда вы объедините “money printer go brrr (денежный принтер делает брррр)” с действительно инновационной технологией, ваша прибыль значительно превысит затраты на электроэнергию. В конечном счете, это и есть наша неизменная цель.

Предпосылки

Бюрократы, отвечающие за центральные банки и глобальную денежно-кредитную политику, верят, что они могут управлять рынком с населением более 8 миллиардов человек. Их высокомерие всегда присутствует в том, как они говорят об определенности, основанной на экономических теориях, разработанных в академических кругах за последние несколько сотен лет. Но как бы им ни хотелось в это верить, эти мужчины и женщины не решили денежную версию проблемы трех тел.

Когда уравнение “долг - производственный выпуск” выходит из-под контроля, экономические “законы” нарушаются. Это похоже на то, как вода меняет свое состояние при, казалось бы, случайных температурах. Мы можем узнать о поведении воды только путем непосредственных наблюдений и экспериментов, но не путем теоретизирования в башне из слоновой кости. Наши монетарные мастера отказываются фактически использовать эмпирические данные для информирования о том, как им следует корректировать свою политику, вместо этого настаивая на том, что теории, преподаваемые их уважаемыми профессорами, верны независимо от объективных результатов.

На протяжении всего этого эссе я буду вникать в то, почему, вопреки общепринятой денежно-кредитной теории, из-за привязки текущего долга к условиям производства повышение процентных ставок приведет к росту количества денег и инфляции, а не к падению. Это создает ситуацию, в которой независимо от того, какой путь выберет ФРС, будь то повышение или снижение ставок, они ускорят инфляцию и станут катализатором общего стремления к выходу из паразитической фиатной денежно-финансовой системы.

Как истинные верующие в Лорда Сатоши, мы хотим как можно тщательнее приурочить нашу торговлю к этому массовому исходу. Я хочу зависать в фиате, зарабатывая phat*-доходность так долго, как смогу, пока не возникнет необходимость сбросить свои доллары и пойти ва-банк в биткоин. Конечно, я проявляю свою собственную форму высокомерия, полагая, что смогу определить наиболее подходящее время, чтобы спрыгнуть с горящего корабля, не загоревшись сам. Но что я могу сказать? В конце концов, все мы люди подверженные ошибкам, но мы должны хотя бы попытаться понять, как может выглядеть будущее.

PHAT - pretty hot and thick — дословно - "довольно горячую и крутую/жирную", но обычно значит просто "великолепную" или типа того.

- прим. Holy Finance

Покончив с этим, давайте перейдем к некоторым утверждениям о (спорных) фактах.

Каждый крупный фиатный денежный режим сталкивается с одними и теми же проблемами, независимо от того, где они находятся в экономическом спектре от капитализма до коммунизма. То есть все они имеют высокую задолженность, имеют сокращающееся население трудоспособного возраста и имеют банковскую систему, в которой активами банков являются низкодоходные государственные и корпоративные облигации/займы. Глобальный рост инфляции делает глобальную фиатную банковскую систему функционально неплатежеспособной.

Из-за своей роли крупнейшей мировой экономики и эмитента резервной валюты США переживают эти проблемы острее, чем кто-либо другой, и находятся в самой тяжелой ситуации.

Групповое мышление центральных банкиров очень реально, потому что все высокопоставленные чиновники и сотрудники центральных банков учились в одних и тех же “элитных” университетах, где преподают версии одних и тех же экономических теорий.

Следовательно, что бы ни делала ФРС, все остальные центральные банки в конечном счете последуют ее примеру.

Имея это в виду, я хочу сосредоточиться на ситуации в Pax Americana. Давайте быстро пробежимся по участникам этой трагедии.

ФРС - оказывает влияние, используя свою способность печатать деньги и складировать активы на своем балансе.

Казначейство США - оказывает влияние, используя свою способность занимать деньги, выпуская долговые обязательства для финансирования федерального правительства.

Банковская система США - оказывает влияние, используя свою способность собирать депозиты и выдавать их взаймы для создания кредитов и финансирования бизнеса и правительства. Платежеспособность банковской системы в конечном счете поддерживается ФРС и Казначейством США за счет напечатанных денег или денег налогоплательщиков.

Федеральное правительство США - оказывает влияние, используя свою способность облагать налогами и расходовать средства на различные государственные программы.

Частные предприятия и частные лица - оказывают влияние посредством своих решений о том, где и как сберегать свои деньги, а также посредством своего решения занимать (или не занимать) деньги в банковской системе.

Иностранцы, и в частности другие национальные государства, - оказывают влияние посредством принимаемых ими решений относительно того, покупать, удерживать или продавать казначейские облигации США.

К концу этого эссе я надеюсь свести основные решения каждого из этих участников к схеме, которая показывает, как мы достигли точки, оставляющей каждому действующему лицу очень мало пространства для маневра. Такое отсутствие гибкости позволяет нам с высокой степенью уверенности прогнозировать, как каждый из них отреагирует на текущие денежные проблемы Pax Americana. И, наконец, поскольку финансовые кризисы по-прежнему очень сильно связаны с циклом сбора урожая в сельском хозяйстве, мы можем быть совершенно уверены, что рынок проснется и поймет, что все плохо, в сентябре или октябре этого года.

Сбор урожая

Потерпите, мне нужно еще немного настроиться, прежде чем мы перейдем к деталям. Я собираюсь изложить несколько аксиом, которые, как я полагаю, проявятся к осени или усилятся к ней.

Инфляция достигнет локального минимума этим летом и вновь ускорится к концу года.

Я говорю конкретно об инфляции потребительских цен в США (ИПЦ/CPI). Из-за статистического явления, известного как эффект (высокой/низкой) базы, высокие показатели месячной инфляции 2022 года в месячном исчислении будут сменяться более низкими показателями месячной инфляции лета 2023 года. Если инфляция ИПЦ в июне 2022 г. за месяц составила 1% и ее заменит инфляция ИПЦ в июне 2023 г. за месяц на 0,4%, то индекс потребительских цен в годовом исчислении снизится.

Месячный ИПЦ

Как показано на рисунке выше, некоторые из самых высоких значений индекса потребительских цен за прошлый год (которые учитываются в текущих данных за год) пришлись на май и июнь. В 2023 году индекс потребительских цен за месяц составил в среднем 0,4%, что означает, что если мы просто возьмем среднее значение и заменим все показатели с мая по декабрь 2022 года на 0,4%, то получим следующую картину:

прогнозируемый индекс потребительских цен

ФРС не заботится о реальной инфляции — их волнует эта выдуманная вещь, называемая ”базовой инфляцией”, которая исключает все то, что на самом деле волнует людей (например, продукты питания и энергию). На приведенном ниже рисунке проводится такой же анализ для базового индекса потребительских цен:

месячный базовый ИПЦ

прогнозируемый базовый индекс потребительских цен

Вывод заключается в том, что целевой показатель базовой инфляции ФРС в 2% в 2023 году не будет достигнут. Это означает, что, если верить риторике Пауэлла и других руководителей ФРС, ФРС продолжит повышать ставки. Это важно, поскольку означает, что ставки, выплачиваемые по денежным средствам, размещенным в рамках обратного репо (RRP), и проценты по резервным остаткам (IORB) будут продолжать расти. Это также будет способствовать повышению ставок по казначейским векселям США (US T-bill) (срок погашения <1 года).

Не зацикливайтесь на попытках понять, почему эти показатели инфляции не соответствуют тому, как на самом деле меняются цены для вас или вашей семьи. Это не упражнение в интеллектуальной честности — скорее, мы просто хотим понять показатели, которые влияют на то, как ФРС корректирует свои процентные ставки.

Федеральное правительство США не может сократить свой дефицит из-за социальных расходов.

Бэби-бумеры - самые богатые и влиятельные представители американского электората, и они также становятся старше и больнее. Это делает политическим самоубийством для политика проведение кампании на платформе сокращения обещанных бумерам пособий по социальному обеспечению и медицинским страховкам, льготам и тд.

Для страны, которая находится в состоянии войны почти каждый год своего существования, проведение кампании по сокращению оборонного бюджета также является политическим самоубийством для политика.

самые крупные расходы

HHS + SSA = пособия для пенсионеров и медицинскому обслуживанию

Treasury = Проценты, выплаченные по непогашенному долгу

Defence = Война

Социальные выплаты плюс расходы на оборону в будущем будут только увеличиваться. Это означает, что бюджетный дефицит правительства США продолжит расти. Подсчитано, что дефицит в размере от 1 до 2 трлн долларов в год станет нормой в следующем десятилетии, и, к сожалению, ни по одну из сторон нет политической воли изменить эту траекторию.

Прогноз бюджетных расходов по категориям

Конечным результатом является постоянный гигантский поток долгов, который рынок должен поглотить.

Иностранцы

Как я уже несколько раз писал в этом году, существует множество причин, по которым иностранцы превратились в чистых продавцов долгов казначейства США (облигаций) (UST). Вот несколько из них:

Права собственности зависят от того, являетесь ли вы другом или врагом правящих политиков Pax Americana. Мы уже видели, как верховенство закона уступило место верховенству национальных интересов, когда США заморозили российские государственные активы, находящиеся в западной финансовой системе, из-за войны на Украине. Следовательно, как иностранный владелец UST, вы не можете быть уверены, что вам будет разрешен доступ к вашему имуществу, когда вам это понадобится.

Китай является крупнейшим торговым партнером большего числа стран, чем Америка. Это означает, что с чисто торговой точки зрения имеет больше смысла оплачивать товары в китайских юанях (CNY), а не в долларах США. Таким образом, все больше и больше товаров оплачивается непосредственно в юанях. Это приводит к снижению спроса на доллары и UST.

Торгорвые партнеры в 1980 - синие - США; красные - Китай

Торгорвые партнеры в 2018 - синие - США; красные - Китай

За последние два десятилетия UST потеряли покупательную способность в плане энергии. Золото сохранило свою покупательную способность с точки зрения энергоносителей. Следовательно, в мире, где запасы энергии сокращаются, лучше хранить деньги в золоте, а не в UST.

TLT ETF (20-летние+ казначейские облигации США) деленные на спотовую цену на нефть марки WTI (белая линия)

Золото, разделенное на цену нефти марки WTI (желтая линия)

Долгосрочные казначейские облигации США по общей доходности уступили цене на нефть на 50%. Но с 2002 года цена на золото превысила цену на нефть на 190%.

Конечным результатом этого является сокращение доли иностранного владения UST. Правительства за пределами США не покупают новые выпуски, а также продают свои запасы существующих UST.

TL; DR: если есть большая сумма долга, подлежащая продаже, нельзя рассчитывать на то, что иностранцы купят ее.

Внутренний частный бизнес и частные лица США — Частный сектор

Что нас больше всего беспокоит в этой когорте, так это то, что они будут делать со своими сбережениями. Помните, что во время COVID правительство США (USG) раздавало поддержку всем желающим. США предоставили больше стимулов, чем любая другая страна, для борьбы с катастрофическими экономическими последствиями карантинов.

Этот стимул был вложен в банковскую систему США, и с тех пор частный сектор тратит свои свободные деньги на все, что ему заблагорассудится.

Частный сектор США был рад хранить свои деньги в банке, когда доходность по депозитам, фондам денежного рынка и краткосрочным казначейским векселям США составляла в основном 0%. В результате депозиты в банковской системе резко выросли. Но когда ФРС решила бороться с инфляцией, повысив процентные ставки самыми быстрыми темпами в своей истории, у частного сектора США внезапно появился выбор:

Продолжать зарабатывать в банке 0%.

Или

Открыть их мобильное банковское приложение и в течение нескольких минут купить фонд денежного рынка или казначейский вексель США, который приносит в 10 раз больше дохода.

Учитывая, что было так легко перевести деньги с низкодоходных банковских счетов в высокодоходные активы, сотни миллиардов долларов начали уходить из банковской системы США в конце прошлого года?

С прошлого года из банковской системы США было выведено более 1 трлн долларов.

Главный вопрос в будущем заключается в том, продолжится ли это? Будут ли предприятия и частные лица продолжать переводить деньги с банковских счетов с доходностью 0% в фонды денежного рынка с доходностью 5% или 6%?

Логика подсказывает нам, что ответом будет очевидное и звучное “абсолютно”. Почему бы и нет, если все, что требуется, - это несколько минут на их смартфонах, чтобы увеличить процентный доход в 10 раз? Частный сектор США будет продолжать вытягивать деньги из банковской системы США до тех пор, пока банки не предложат конкурентоспособные ставки, которые, по крайней мере, соответствуют ставке по фондам ФРС.

Следующий вопрос заключается в том, если Казначейство США продает долг, какой тип долга общественность хотела бы купить (если таковой имеется)? На этот вопрос тоже легко ответить.

Все ощущают на себе последствия инфляции, и поэтому отдают предпочтение очень высокой ликвидности. Каждый хочет получить доступ к своим деньгам немедленно, потому что они не знают будущего пути инфляции, и, учитывая, что инфляция уже высока, они хотят покупать вещи сейчас, пока они не подорожали в будущем. Если бы Казначейство США предложило вам вексель сроком на 1 год с доходностью 5% или 30-летнюю облигацию с доходностью 3%, поскольку кривая доходности перевернута, что бы вы предпочли?

Динь-динь-динь - вы хотите вексель на 1 год. Вы не только получаете более высокую доходность, но и быстрее возвращаете свои деньги, и у вас есть 1-летний инфляционный риск по сравнению с 30-летним инфляционным риском. Частный сектор США предпочитает краткосрочные ссуды. Они выразят это предпочтение, покупая фонды денежного рынка и биржевые фонды (ETF), которые могут удерживать только краткосрочные долговые обязательства.

Примечание: перевернутая кривая доходности означает, что долгосрочная доходность меньше, чем краткосрочный долг. Естественно, вы ожидали бы получить больший доход, если бы давали деньги взаймы на более длительный период времени. Но перевернутые кривые доходности не являются естественными и указывают на серьезную дисфункцию в экономике.

Федеральное правительство США

Я затронул это выше, но я расскажу о той же теме в более красочной и иллюстративной манере.

Представьте, что есть два политика.

Опра Уинфри хочет, чтобы все были счастливы и жили своей лучшей жизнью. Она проводит кампанию за то, чтобы у каждого была еда на столе, машина в гараже с полным бензобаком и наилучшее медицинское обслуживание. Она также говорит, что не будет повышать налоги, чтобы заплатить за это. Как она будет расплачиваться за все эти вкусности? Для этого она займет деньги у остального мира, и она верит, что это возможно, потому что США являются мировым эмитентом резервной валюты.

Скрудж Макдак - скряга и ненавидит долги. Он практически не будет предоставлять государственных льгот, потому что не хочет повышать налоги и не хочет занимать деньги для оплаты вещей, которые правительство не может себе позволить. Если у вас есть работа, которая позволяет вам позволить себе полный холодильник, пикап и первоклассное медицинское обслуживание, это ваше дело. Но если вы не можете себе этого позволить, это тоже ваше дело. Он не верит, что это работа правительства - обеспечивать вас ими. Он хочет сохранить стоимость доллара и убедиться, что у инвесторов нет причин держать что-либо еще.

Это фотография министра финансов США Эндрю Меллона, он же Скрудж, который, как известно, сказал во время великой депрессии: “Ликвидируйте рабочую силу, ликвидируйте акции, ликвидируйте фермеров, ликвидируйте недвижимость. Это очистит систему от гнили. Высокие затраты на проживание и высокий уровень жизни снизятся. Люди будут работать усерднее, вести более нравственный образ жизни. Ценности будут скорректированы, и предприимчивые люди будут подбирать обломки у менее компетентных людей”. Как вы можете себе представить, это сообщение было воспринято не очень хорошо.

Представьте, что вы находитесь на поздних стадиях становления империи, где неравенство доходов резко возросло. В демократической республике по принципу “один человек - один голос”, где математически большинство населения всегда имеет доход ниже среднего, кто выигрывает? Опра выигрывает каждый раз. Бесплатное дерьмо, оплаченное кем-то другим с помощью принтера для печатания денег, всегда выигрывает.

Задача номер один для политика - быть переизбранным. Поэтому, независимо от того, к какой политической партии они принадлежат, они всегда будут отдавать приоритет расходованию денег, которых у них нет, чтобы заручиться поддержкой большинства населения.

В отсутствие серьезного упрека со стороны рынков долгосрочного долга или гиперинфляции нет причин не использовать платформу “бесплатного дерьма”. Это означает, что, двигаясь вперед, я не ожидаю увидеть каких-либо существенных изменений в привычках федерального правительства США к расходам. Как следует из этого анализа, триллионы долларов будут по-прежнему занимать каждый год для оплаты товаров первой необходимости.

Банковская система США

Проще говоря, банковская система США — и все другие крупные банковские системы — в полной заднице. Я быстро объясню, почему.

Из-за стимулирования борьбы с COVID, предоставляемого правительствами по всему миру, активы в банковской системе резко выросли. Банки следовали правилам и ссужали эти депозиты правительствам и предприятиям по очень низким ставкам. Какое-то время это работало, потому что банки платили 0% по депозитам, но зарабатывали от 2% до 3%, предоставляя кредиты другим на долгосрочной основе. Но затем проявилась инфляция, и все крупные центральные банки — ФРС была наиболее агрессивной — повысили краткосрочные процентные ставки значительно выше того, что давали государственные облигации, ипотека, бизнес-кредиты и т.д. в 2020 и 2021 годах. Вкладчики теперь могли зарабатывать значительно большие суммы денег, покупая фонды денежного рынка, которые инвестировали в RRP ФРС или в краткосрочные UST. Поэтому вкладчики начали забирать деньги из банков, чтобы получить более высокую доходность. Банки не могли конкурировать с правительством, потому что это подорвало бы их прибыльность — представьте себе банк с кредитным портфелем, который приносит 3%, но платит 5% по депозитам. В какой-то момент этот банк обанкротится. Поэтому акционеры банков начали сбрасывать акции банков, потому что поняли, что эти банки математически не могут получать прибыль. Это привело к самореализующемуся пророчеству, в котором платежеспособность ряда банков была поставлена под сомнение из-за быстрого падения цен на их акции.

В недавнем интервью в Bitcoin Miami с Золтаном Посжаром я спросил его, что он думает о банковской системе США. Он ответил, что система в конечном счете была надежной, и это было всего лишь несколько плохих моментов. Это то же самое послание, которое озвучивали различные руководители ФРС и министр финансов США Джанет Йеллен. Я категорически не согласен.

В конечном счете правительство всегда будет оказывать помощь банковской системе. Однако, если системные проблемы, с которыми сталкиваются банки, не будут решены, они не смогут выполнять одну из своих важнейших функций: направлять сбережения нации в долгосрочные государственные облигации.

Теперь перед банками стоят два варианта:

Вариант 1: Продать активы (UST, ипотечные кредиты, автокредиты, кредиты на коммерческую недвижимость и т.д.) с огромными убытками, а затем повысить ставки по депозитам, чтобы привлечь клиентов обратно в банк.

Этот вариант признает нереализованный до этого убыток в балансе, но гарантирует, что банк не сможет приносить прибыль на постоянной основе. Кривая доходности перевернута, что означает, что банк будет выплачивать высокую краткосрочную процентную ставку по депозитам, не имея возможности выдавать эти депозиты на более длительный срок по более высокой ставке.

Доходность Казначейских облигаций США, 10л-2г

Банки не могут приобретать долгосрочные государственные облигации, потому что это приведет к убыткам - ОЧЕНЬ ВАЖНО!

Единственное, что банки могут купить, - это краткосрочные государственные облигации или разместить свои деньги в ФРС (IORB) и заработать немного больше, чем они выплачивают в качестве депозитов. Банкам повезет, если они смогут генерировать 0,5% чистой процентной маржи (NIM), следуя этой стратегии.

Вариант 2: Ничего не предпринимайте, а когда вкладчики сбегут, обменяйте свои активы в ФРС на свеженапечатанные доллары.

По сути, это и есть Программа банковского срочного финансирования (BTFP). Я очень подробно рассказывал об этом в своем эссе “Кайсэки (ссылка на перевод)”. Забудьте о том, является ли то, что находится на балансе банка, приемлемым обеспечением для BTFP — реальная проблема заключается в том, что банк не может увеличить свою депозитную базу, а затем забрать эти депозиты и купить долгосрочные государственные облигации.

Казначейство США

Я знаю, что средства массовой информации и рынки сосредоточены на том, когда будет достигнут потолок госдолга США и найдут ли две политические партии компромисс для его повышения. Не обращайте внимания на этот цирк — потолок госдолга будет повышен (как это всегда бывает, учитывая гораздо более мрачную альтернативу). И когда это произойдет, где-нибудь этим летом, Казначейству США предстоит проделать кое-какую работу.

Казначейство США должно выпустить долговые обязательства на триллионы долларов, чтобы финансировать правительство. Важная вещь, на которой следует сосредоточиться, - это то, каков срок погашения проданного долга. Очевидно, было бы здорово, если бы Казначейство США могло продать 30-летние облигации на триллионы долларов, потому что доходность этих облигаций почти на 2% ниже, чем векселей со сроком погашения менее 1 года. Но сможет ли рынок справиться с этим? Нет, нет, нет, нет!

Прогнозируемые чистые рыночные заимствования частными лицами

Структура погашения казначейского долга США

В период с настоящего момента до конца 2024 года должно быть погашено около 9,3 трлн долларов долга. Как вы можете видеть, Министерство финансов США не пожелало или не смогло выпустить львиную долю долга в долгосрочной перспективе и вместо этого финансировалось в краткосрочной перспективе. Ой! Это плохая новость для медведей, потому что ставки в краткосрочной перспективе выше, чем в долгосрочной, что увеличивает процентные расходы.

Вот и всё.

Вот таблица основных потенциальных покупателей казначейских векселей, нот и облигаций США:

Потенциальный покупатель:

иностранцы - не будут покупать

частный сектор - будут покупать краткосрочные облигации

банки - будут покупать краткосрочные облигации

Ни один из крупных покупателей не хочет или не в состоянии приобретать долгосрочные UST. Следовательно, если бы Казначейство США попыталось наполнить рынок долгосрочными долговыми обязательствами на триллионы долларов, рынок потребовал бы значительно более высокую доходность. Представьте, если бы доходность по 30-летним облигациям удвоилась с 3,5% до 7% — это привело бы к резкому падению цен на облигации и ознаменовало бы конец многих финансовых институтов. Это связано с тем, что регулирующие органы поощряли эти финансовые учреждения наращивать долгосрочные долги, используя практически бесконечное количество левериджа. Вы все, криптаны, знаете, что это значит: REKT!

Кривая доходности активов Казначейства США

Джанет Йеллен не дура. Она и ее советники знают, что невозможно выдать необходимый им долг на длинном конце кривой доходности. Следовательно, они будут выпускать долговые обязательства там, где спрос зашкаливает: на коротком конце кривой доходности. Каждый хочет заработать на высоких краткосрочных ставках, которые, вероятно, будут еще выше, поскольку инфляция снова наберет обороты позже в этом году.

Поскольку Казначейство США продает долговые обязательства на сумму от 1 до 2 трлн долларов, доходность в краткосрочной перспективе будет расти. Это еще больше усугубит проблемы банковской системы, поскольку вкладчики получают более выгодные условия кредитования от правительства, чем от банка. Это, в свою очередь, гарантирует, что банки не смогут быть прибыльными при отрицательном NIM по вновь выданным кредитам и, следовательно, не смогут поддержать правительство покупкой долгосрочных облигаций. Круг смерти быстро приближается.

ФРС

А теперь перейдем к финалу. У сэра Пауэлла на руках настоящий бардак. Каждый субъект тянет свой центральный банк в разном направлении.

Сниженные ставки

ФРС контролирует/манипулирует краткосрочными процентными ставками, устанавливая ставки по RRP и IORB. Фонды денежного рынка могут получать доходность в RRP, а банки могут получать доходность в IORB. Без этих двух средств ФРС бессильна раскрасить ленту так, как она хочет.

ФРС могла бы агрессивно снизить процентные ставки по обоим кредитам, что немедленно привело бы к повышению кривой доходности. Преимущества были бы следующими:

Банки снова становятся прибыльными. Они могут конкурировать со ставками, предлагаемыми фондами денежного рынка, восстановить свою депозитную базу и снова начать выдавать долгосрочные кредиты бизнесу и правительству. Банковский кризис в США заканчивается. Экономика США терпит крах, поскольку все снова получают дешевые кредиты.

Казначейство США может выпустить больше долговых обязательств с более длительными сроками погашения, поскольку кривая доходности имеет положительный наклон. Краткосрочные ставки снизятся, но долгосрочные останутся неизменными. Это желательно, поскольку означает, что процентные расходы по долгосрочному долгу остаются неизменными, но привлекательность этого долга как инвестиции возрастает.

Недостатком является то, что инфляция ускорится. Цена денег упала бы, а вещи, которые волнуют электорат, такие как продукты питания и топливо, продолжали бы дорожать быстрее, чем заработная плата.

Повышать ставки

Если Пауэлл хочет продолжать бороться с инфляцией, он должен продолжать повышать ставки. Для вас, экономистов, использующих правило Тейлора, ставки в США по-прежнему глубоко отрицательные.

Ставки в США (белая линия) против той ставки, которая необходима по правилу Тейлора (оранжеавя) и спред между ними (желтая)

Правило Тейлора это правило денежно-кредитной политики, которое определяет, насколько изменяется процентная ставка в случае изменения показателей ВВП и инфляции. В частности, оно гласит, что для каждого процента роста инфляции, центральный банк должен поднять номинальную процентную ставку более, чем на один процентный пункт. Этот аспект часто называют принципом Тейлора.

- прим. Holy Finance.

Вот негативные последствия продолжения повышения ставок:

Частный сектор по-прежнему предпочитает кредитовать ФРС через фонды денежного рынка и RPP, а не размещать деньги в банке. Американские банки продолжают банкротиться и получать финансовую помощь из-за падения депозитной базы. Баланс ФРС, возможно, и не отражает всей этой неразберихи, но Федеральная корпорация по депозитам и страхованию (FDIC) сейчас битком набита дерьмовыми кредитами. В конечном счете, это все еще приводит к инфляции, поскольку вкладчикам полностью возвращают деньги напечатанными деньгами, и они получают все больший процентный доход, кредитуя правительство, а не банк.

Инверсия кривой доходности продолжается, что лишает Казначейство США возможности выпускать долгосрочные долговые обязательства в необходимом ему размере.

Я хочу немного подробнее остановиться на том, что повышение ставок также приводит к инфляции. Я придерживаюсь точки зрения, что количество денег важнее, чем цена денег. Здесь я сосредоточен на количестве долларов, поступающих на мировые рынки.

По мере роста ставок существуют три группы, в которых глобальные инвесторы получают доход в виде напечатанных долларов США. Печатаемые деньги поступают либо от ФРС, либо от Министерства финансов США. ФРС печатает деньги и выдает их в качестве процентов тем, кто инвестировал в механизм обратного репо, или банкам, которые держат резервы в ФРС. Помните — если ФРС хочет продолжать манипулировать краткосрочными ставками, у нее должны быть эти возможности.

Казначейство США выплачивает проценты держателям долговых обязательств в больших суммах, если оно выпускает больше долговых обязательств и/или если процентные ставки по вновь выпущенным долговым обязательствам повышаются. Обе эти вещи происходят.

В совокупности проценты, выплачиваемые ФРС через RRP и IORB, и проценты, выплачиваемые по долгу казначейства США, являются стимулирующими. Но разве ФРС не должна сокращать количество денег и кредитов с помощью своей программы количественного ужесточения (QT)? Да, это верно, но теперь давайте проанализируем, каков конечный эффект и как он будет развиваться в будущем.

Как мы видим, эффект QT был полностью сведен на нет процентами, выплаченными другими способами. Количество денег растет, даже несмотря на то, что ФРС сокращает свой баланс и повышает ставки. Но будет ли это продолжаться в будущем, и если да, то в каких масштабах? Вот что я думаю:

Частный сектор и банки США предпочитают хранить деньги в ФРС, и поэтому балансы RRP и IORB будут расти.

Если ФРС хочет повысить ставки, она должна повысить ставку, которую она платит по деньгам, размещенным в RRP и IORB.

Казначейству США вскоре потребуется профинансировать дефицит в размере от 1 до 2 трлн долларов в обозримом будущем, и оно должно делать это по более высоким и растущим краткосрочным ставкам. Учитывая структуру погашения общего объема долговых обязательств США, мы знаем, что фактические процентные расходы по денежным средствам могут увеличиться только математически.

Объединяя эти три фактора, мы знаем, что чистый эффект денежно-кредитной политики США в настоящее время носит стимулирующий характер, и денежный принтер выпускает все больше и больше туалетной бумаги. И помните, это происходит потому, что ФРС повышает ставки для борьбы с инфляцией. Но если повышение процентных ставок на самом деле увеличивает денежную массу, то из этого следует, что повышение процентных ставок фактически увеличивает инфляцию. МОЗГ ВЗОРВАН!

Конечно, ФРС могла бы увеличить темпы QT, чтобы компенсировать эти эффекты, но для этого потребовалось бы, чтобы ФРС в какой-то момент стала прямым продавцом UST и MBS, помимо иностранцев и банковской системы. Если крупнейший держатель долга также будет продавать (ФРС), дисфункция рынка UST усилится. Это напугало бы инвесторов, и доходность долгосрочных облигаций резко возросла бы, поскольку все спешат продать все, что могут, прежде чем ФРС сделает то же самое. А потом начинается розыгрыш, и мы видим, над чем работает император. И мы знаем, что это.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба