9 июня Qiwi опубликовала новый пресс-релиз, в котором анонсировала разделение компании на две новые фирмы. Одной отойдут санкционные российские активы, а вторая сосредоточится на дальнейшем наращивании своего международного бизнеса как за счет развития существующих операций, так и за счет слияний и поглощений.

О компании

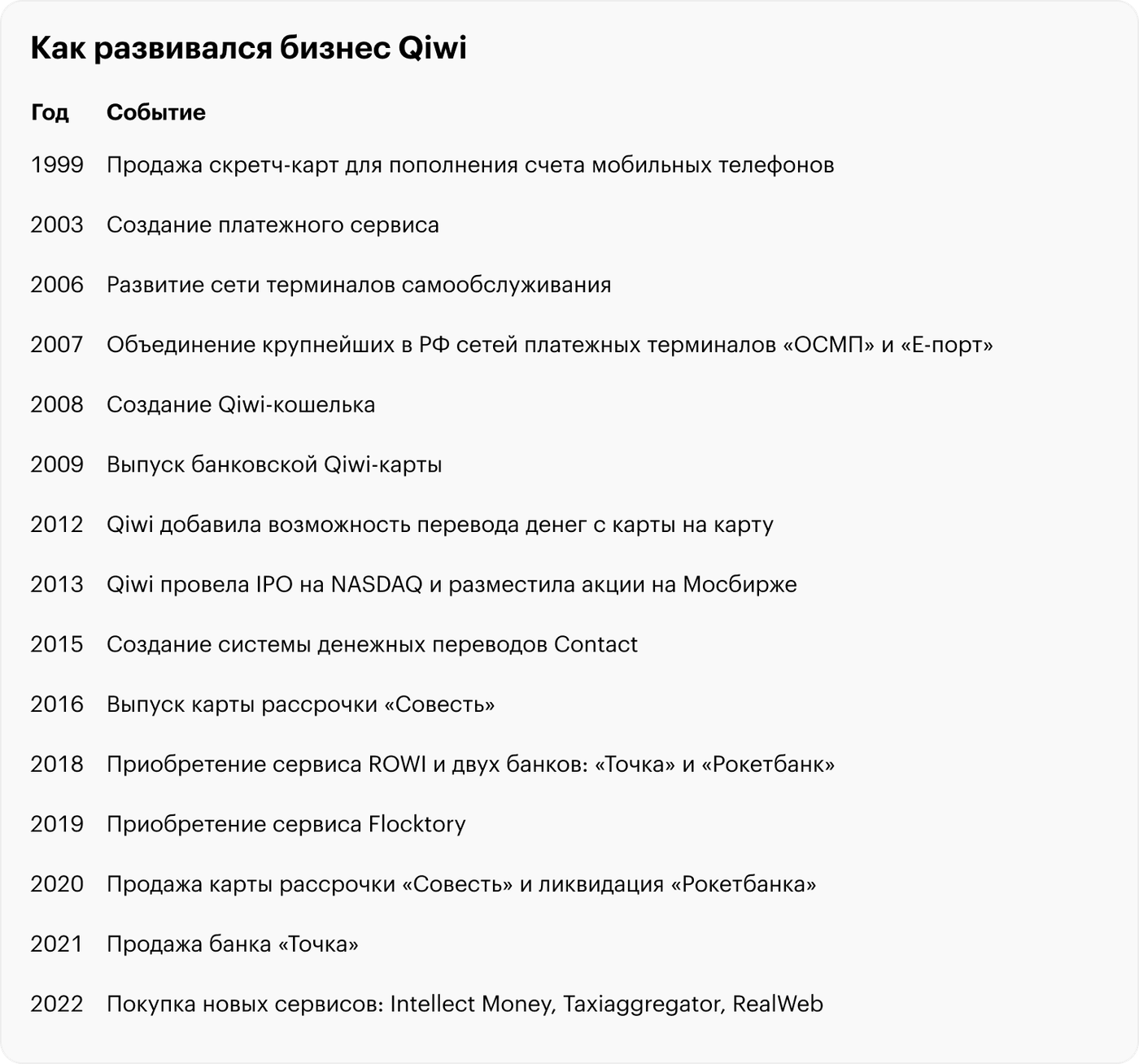

Основной бизнес Qiwi связан с его цифровыми платежными сервисами: ежеквартально через финансовые системы компании на постсоветском пространстве проходят денежные переводы на сумму до 500 млрд рублей. Российские операции приносят финансовой организации более 95% доходов в общем результате.

Qiwi (MOEX: QIWI) — поставщик передовых платежных и финансовых услуг в России и СНГ. Компания управляет рядом цифровых активов: платежной системой Qiwi, «Qiwi-банком», системой денежных переводов Contact, платформой финансовых решений для малого и среднего бизнеса ROWI, маркетинговым сервисом Flocktory и прочими приложениями

Кроме российских активов у Qiwi есть еще небольшой международный бизнес, в который менеджмент активно инвестирует. Например, в 3 квартале 2022 года эмитент приобрел контрольную долю в интернет-компании, которая занимается онлайн-рекламой в Европе, на Ближнем Востоке и в Африке.

Географическая структура доходов Qiwi в 2022 году:

Россия — 88,9% в общем результате.

СНГ — 6,2%.

ЕС — 1,9%.

Другие страны — 3%.

Структура доходов Qiwi в 2022 году по видам деятельности:

Сборы за обработку платежей — 87,5% в общем результате.

Сборы, связанные с платформой и маркетинговыми услугами, — 4,8%.

Плата за выданные гарантии — 3,5%.

Комиссия за расчетно-кассовое обслуживание — 3,2%.

Другой доход — 1%.

Почему Qiwi решила разделиться

До 2022 года депозитарные расписки Qiwi кроме Мосбиржи еще можно было купить на NASDAQ, но после ввода новых санкций в феврале все торги ими остановили. Примерно через год, 28 февраля 2023 года, американская биржа анонсировала делистинг акций всех российских эмитентов: «Яндекса», Ozon, Qiwi и HeadHunter.

Вся четверка обжаловала это решение американской биржи, подав апелляцию в спецкомиссию NASDAQ. Qiwi удалось добиться отмены делистинга, но взамен компании пришлось согласиться на корпоративную трансформацию, в рамках которой эмитент обязался полностью избавиться от российского бизнеса.

Предварительный план действий Qiwi:

Не позднее 30 июня 2023 года компания должна завершить передачу всех российских активов АО «Киви».

Не позднее 30 августа 2023 года компания должна подготовить промежуточную финансовую отчетность и завершить вывод активов, базирующихся в Российской Федерации.

К 11 сентября 2023 года компания должна продемонстрировать NASDAQ соответствие всем требованиям к продолжению листинга.

Что будет дальше

Основной вопрос, который сейчас интересует инвесторов: как будет проходить выделение российских активов в отдельную структуру? Наиболее вероятны три варианта.

Qiwi разделится на две компании. В этом случае каждый акционер, вероятно, получит бумаги двух компаний, которые будут торговаться на Мосбирже. Это самый позитивный вариант.

Qiwi продаст российский бизнес местному инвестору и выставит оферту. В этом случае международная компания навсегда уйдет из России, а акционеры получат справедливую оферту. Это приемлемый вариант.

Qiwi продаст российский бизнес местному инвестору и не выставит оферту. Это самый негативный вариант, так как на Мосбирже продолжит торговаться только международный бизнес Qiwi, акции которого будут оцениваться рынком с дисконтом из-за инфраструктурных рисков.

На российском рынке за последние 18 месяцев 2 местные компании провели схожие с Qiwi корпоративные трансформации, а еще 2 эмитента находятся в процессе такого разделения.

Первой такой компанией была Softline, текущее ее название — Noventiq (MOEX: SFTL). Она решила пойти по третьему пути. В результате всех действий российские активы продали основному собственнику за доллар, а международный бизнес продолжил торговаться на Мосбирже. С 2022 года капитализация компании упала более чем на 70%.

Вторая такая компания — VEON. Голландский холдинг в конце 2022 года также продал свое российское подразделение местному топ-менеджменту. В результате чего российские активы ушли, а иностранный бизнес остался на Мосбирже. Но, учитывая инфраструктурные риски, VEON вряд ли надолго задержится на российском рынке. С 2022 года капитализация эмитента упала более чем на 55%.

Кроме Softline и VEON корпоративную трансформацию еще решили провести «Яндекс» и Polymetal, но до конца пока не понятно, по какому пути пойдут эти компании. Российский рынок, если ориентироваться на движение котировок, позитивно оценивает будущую перестройку ИТ-холдинга и негативно настроен в отношении золотодобытчика.

Таким образом, текущая статистика не на стороне Qiwi: 3 из 4 последних выделений отрицательно сказались на рыночной капитализации этих компаний.

Возможные дивиденды

Акции Qiwi после публикации анонса о будущем разделении выросли почти на 5%. Основная причина — большое количество денег. По данным на конец 1 квартала 2023 года, на счетах компании скопилось около 47,5 млрд рублей кэша, который, как ожидают инвесторы, в будущем выплатят в виде разового дивиденда.

Но этого может не произойти по трем причинам. Во-первых, абсолютно весь кэш Qiwi может передать своему иностранному подразделению, чтобы он потратил его на укрупнение собственного бизнеса. В новом пресс-релизе менеджмент косвенно говорит, что часть денег отойдет международному подразделению:

«План реструктуризации предусматривает, что Qiwi полностью откажется от своих российских предприятий и активов и сосредоточится на дальнейшем росте своего международного бизнеса как за счет развития существующих операций, так и за счет слияний и поглощений».

Во-вторых, если российский бизнес продадут, то инвесторы на Мосбирже не получат дивиденды от международного бизнеса Qiwi, потому что они не дойдут до получателей. В результате введения европейских санкций против НРД российские эмитенты больше не могут выплачивать дивиденды по депозитарным распискам, так как европейская финансовая инфраструктура для них заблокирована.

В-третьих, менеджмент российского подразделения может отказаться от выплаты крупного разового дивиденда, потратив эти деньги на развитие местного бизнеса или на новую M&A-сделку.

Qiwi может выплатить дивиденды только в одном случае: если эмитент разделится на две новые компании и каждый акционер получит акции этих двух компаний. В этом случае российское подразделение способно распределить прибыль, а международное — нет.

Что в итоге

Основной драйвер роста Qiwi — это не разовые дивиденды, а сильная недооценка российского бизнеса. Поэтому, чтобы разделение компании прошло успешно, менеджменту необходимо удачно избавиться от местного подразделения. Например, продать его за справедливую цену или выделить в отдельную структуру.

В противном случае, если руководство продаст свой российский бизнес за неадекватную цену, например доллар, как это сделал Softline, акциям Qiwi будет сложно вырасти на Мосбирже, так как ключевой актив с некой частью денег уйдет даром, а международный сегмент компании сейчас почти ничего не приносит.

Справедливая оценка российского бизнеса сейчас может в несколько раз превышать текущую капитализацию всего холдинга. Местное подразделение в 2022 году заработало эмитенту более 19 млрд рублей EBITDA при рыночной стоимости Qiwi в 45 млрд рублей. При этом чистый долг у компании отсутствует из-за большого объема кэша, который равен капитализации.

О компании

Основной бизнес Qiwi связан с его цифровыми платежными сервисами: ежеквартально через финансовые системы компании на постсоветском пространстве проходят денежные переводы на сумму до 500 млрд рублей. Российские операции приносят финансовой организации более 95% доходов в общем результате.

Qiwi (MOEX: QIWI) — поставщик передовых платежных и финансовых услуг в России и СНГ. Компания управляет рядом цифровых активов: платежной системой Qiwi, «Qiwi-банком», системой денежных переводов Contact, платформой финансовых решений для малого и среднего бизнеса ROWI, маркетинговым сервисом Flocktory и прочими приложениями

Кроме российских активов у Qiwi есть еще небольшой международный бизнес, в который менеджмент активно инвестирует. Например, в 3 квартале 2022 года эмитент приобрел контрольную долю в интернет-компании, которая занимается онлайн-рекламой в Европе, на Ближнем Востоке и в Африке.

Географическая структура доходов Qiwi в 2022 году:

Россия — 88,9% в общем результате.

СНГ — 6,2%.

ЕС — 1,9%.

Другие страны — 3%.

Структура доходов Qiwi в 2022 году по видам деятельности:

Сборы за обработку платежей — 87,5% в общем результате.

Сборы, связанные с платформой и маркетинговыми услугами, — 4,8%.

Плата за выданные гарантии — 3,5%.

Комиссия за расчетно-кассовое обслуживание — 3,2%.

Другой доход — 1%.

Почему Qiwi решила разделиться

До 2022 года депозитарные расписки Qiwi кроме Мосбиржи еще можно было купить на NASDAQ, но после ввода новых санкций в феврале все торги ими остановили. Примерно через год, 28 февраля 2023 года, американская биржа анонсировала делистинг акций всех российских эмитентов: «Яндекса», Ozon, Qiwi и HeadHunter.

Вся четверка обжаловала это решение американской биржи, подав апелляцию в спецкомиссию NASDAQ. Qiwi удалось добиться отмены делистинга, но взамен компании пришлось согласиться на корпоративную трансформацию, в рамках которой эмитент обязался полностью избавиться от российского бизнеса.

Предварительный план действий Qiwi:

Не позднее 30 июня 2023 года компания должна завершить передачу всех российских активов АО «Киви».

Не позднее 30 августа 2023 года компания должна подготовить промежуточную финансовую отчетность и завершить вывод активов, базирующихся в Российской Федерации.

К 11 сентября 2023 года компания должна продемонстрировать NASDAQ соответствие всем требованиям к продолжению листинга.

Что будет дальше

Основной вопрос, который сейчас интересует инвесторов: как будет проходить выделение российских активов в отдельную структуру? Наиболее вероятны три варианта.

Qiwi разделится на две компании. В этом случае каждый акционер, вероятно, получит бумаги двух компаний, которые будут торговаться на Мосбирже. Это самый позитивный вариант.

Qiwi продаст российский бизнес местному инвестору и выставит оферту. В этом случае международная компания навсегда уйдет из России, а акционеры получат справедливую оферту. Это приемлемый вариант.

Qiwi продаст российский бизнес местному инвестору и не выставит оферту. Это самый негативный вариант, так как на Мосбирже продолжит торговаться только международный бизнес Qiwi, акции которого будут оцениваться рынком с дисконтом из-за инфраструктурных рисков.

На российском рынке за последние 18 месяцев 2 местные компании провели схожие с Qiwi корпоративные трансформации, а еще 2 эмитента находятся в процессе такого разделения.

Первой такой компанией была Softline, текущее ее название — Noventiq (MOEX: SFTL). Она решила пойти по третьему пути. В результате всех действий российские активы продали основному собственнику за доллар, а международный бизнес продолжил торговаться на Мосбирже. С 2022 года капитализация компании упала более чем на 70%.

Вторая такая компания — VEON. Голландский холдинг в конце 2022 года также продал свое российское подразделение местному топ-менеджменту. В результате чего российские активы ушли, а иностранный бизнес остался на Мосбирже. Но, учитывая инфраструктурные риски, VEON вряд ли надолго задержится на российском рынке. С 2022 года капитализация эмитента упала более чем на 55%.

Кроме Softline и VEON корпоративную трансформацию еще решили провести «Яндекс» и Polymetal, но до конца пока не понятно, по какому пути пойдут эти компании. Российский рынок, если ориентироваться на движение котировок, позитивно оценивает будущую перестройку ИТ-холдинга и негативно настроен в отношении золотодобытчика.

Таким образом, текущая статистика не на стороне Qiwi: 3 из 4 последних выделений отрицательно сказались на рыночной капитализации этих компаний.

Возможные дивиденды

Акции Qiwi после публикации анонса о будущем разделении выросли почти на 5%. Основная причина — большое количество денег. По данным на конец 1 квартала 2023 года, на счетах компании скопилось около 47,5 млрд рублей кэша, который, как ожидают инвесторы, в будущем выплатят в виде разового дивиденда.

Но этого может не произойти по трем причинам. Во-первых, абсолютно весь кэш Qiwi может передать своему иностранному подразделению, чтобы он потратил его на укрупнение собственного бизнеса. В новом пресс-релизе менеджмент косвенно говорит, что часть денег отойдет международному подразделению:

«План реструктуризации предусматривает, что Qiwi полностью откажется от своих российских предприятий и активов и сосредоточится на дальнейшем росте своего международного бизнеса как за счет развития существующих операций, так и за счет слияний и поглощений».

Во-вторых, если российский бизнес продадут, то инвесторы на Мосбирже не получат дивиденды от международного бизнеса Qiwi, потому что они не дойдут до получателей. В результате введения европейских санкций против НРД российские эмитенты больше не могут выплачивать дивиденды по депозитарным распискам, так как европейская финансовая инфраструктура для них заблокирована.

В-третьих, менеджмент российского подразделения может отказаться от выплаты крупного разового дивиденда, потратив эти деньги на развитие местного бизнеса или на новую M&A-сделку.

Qiwi может выплатить дивиденды только в одном случае: если эмитент разделится на две новые компании и каждый акционер получит акции этих двух компаний. В этом случае российское подразделение способно распределить прибыль, а международное — нет.

Что в итоге

Основной драйвер роста Qiwi — это не разовые дивиденды, а сильная недооценка российского бизнеса. Поэтому, чтобы разделение компании прошло успешно, менеджменту необходимо удачно избавиться от местного подразделения. Например, продать его за справедливую цену или выделить в отдельную структуру.

В противном случае, если руководство продаст свой российский бизнес за неадекватную цену, например доллар, как это сделал Softline, акциям Qiwi будет сложно вырасти на Мосбирже, так как ключевой актив с некой частью денег уйдет даром, а международный сегмент компании сейчас почти ничего не приносит.

Справедливая оценка российского бизнеса сейчас может в несколько раз превышать текущую капитализацию всего холдинга. Местное подразделение в 2022 году заработало эмитенту более 19 млрд рублей EBITDA при рыночной стоимости Qiwi в 45 млрд рублей. При этом чистый долг у компании отсутствует из-за большого объема кэша, который равен капитализации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба