Компания Whoosh Holding (MCX:WUSH) — разработчик технологических решений и оператор микромобильности.

Видели электросамокаты? Удобный сервис, хоть и сезонный. Аренда самокатов — это кикшеринг. Этим и занимается компания.

Что в ней интересного?

Высокие темпы роста операционных показателей. Перспективы роста рынка. По сути, это молодая компания, которая находится на зарождающемся рынке.

Преимущества:

• Лидер на растущем рынке.

Консалтинговая компания Б1 прогнозирует развитие рынка кикшеринга в России: среднегодовой темп роста с 2021 по 2026 год в денежном выражении составит около 60%.

• Собственные облачные разработки и программное обеспечение.

Низкая зависимость от поставщиков ПО.

Стратегические возможности развития компании:

• Увеличение количества пользователей в городах, где уже есть операторы кикшеринга.

• Увеличение количества пользователей в новых городах.

Сейчас компания присутствует в 50 городах в странах СНГ.

В 2022 году у компании зарегистрировано более 55 милионов поездок и почти 12 миллонов зарегистрированных пользователей.

• Расширение каналов сбыта.

• Расширение портфеля услуг (например, продажи дополнительных сервисов – собственных или в партнерстве).

• Выход в новые сегменты (например, B2B).

• Развитие франчайзинговой сети.

Безусловно, не всё так идеально, поэтому давайте поговорим о рисках.

Риски бизнеса:

• Снижение стоимости поездки из-за ценовой войны;

• Низкие темпы развития инфраструктуры для микромобильного транспорта;

• Введение регуляторных ограничений.

Бизнес не был бы бизнесом, если бы был безрисковым. Но тем он и интересен.

Перед нами молодая IT-компания, которая работает на растущем рынке — всего около 20% развития рынка.

И самый главный вопрос — стоит ли в неё инвестировать? Для этого нужно проанализировать финансовую отчетность.

Анализ отчетности

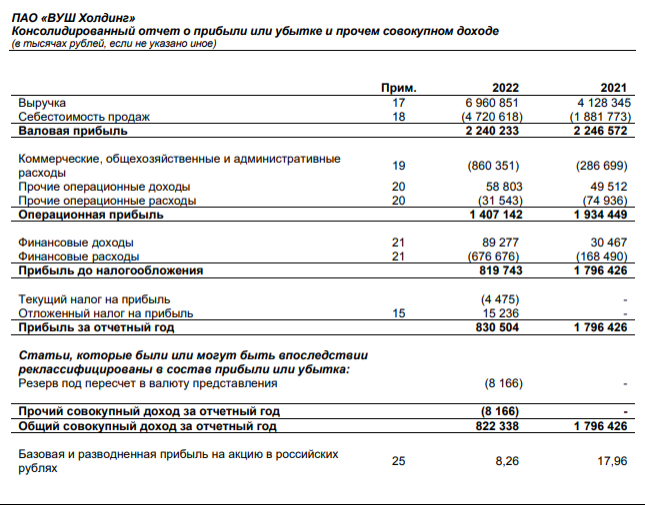

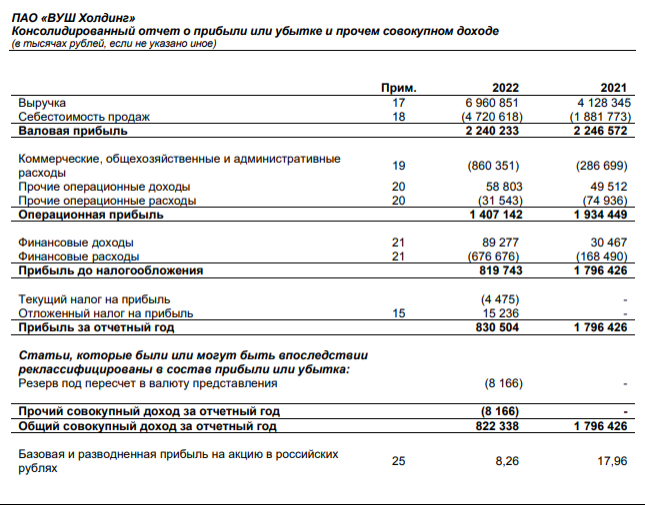

В 2022 году мы видим сильный прирост операционных показателей.

Рентабельность на уровне 11%. Но важнее посмотреть на показатели в динамике.

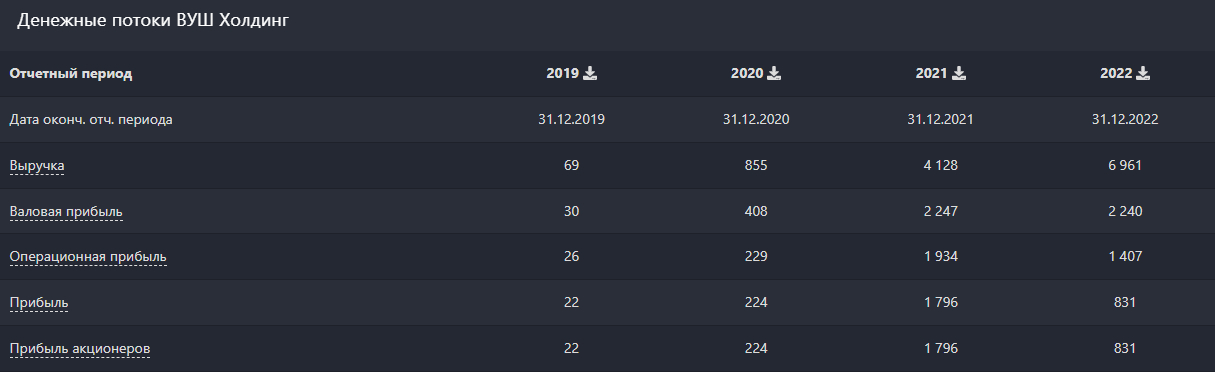

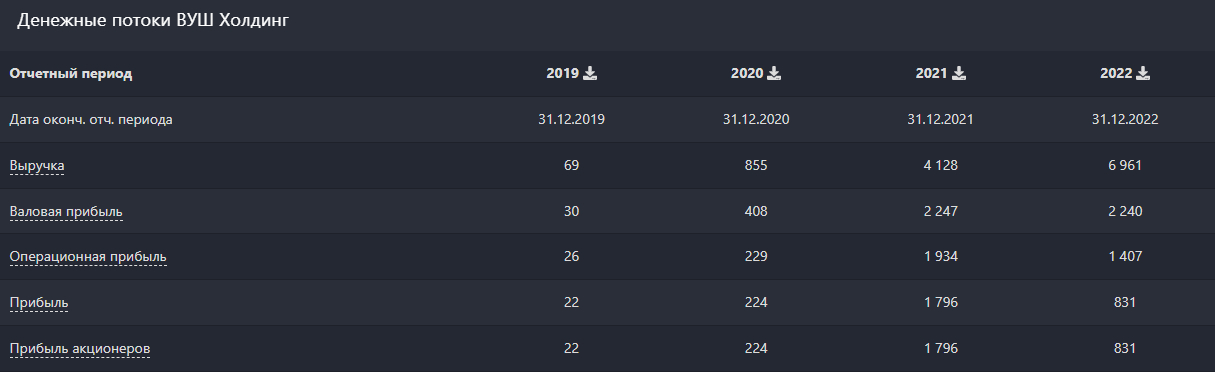

Так как это молодая компания, которая недавно вышла на IPO, мы имеем 4 отчетных периода.

Показатели роста действительно впечатляют:

• Выручка с 2019 года выросла в 100 раз;

• Операционная прибыль выросла в 54 раза;

• Чистая прибыль выросла в 37 раз.

Сразу можно обратить внимание, что маржинальность операционной прибыли снизилась с 37% в 2019 году до 20% в 2022.

Учитывая бурные темпы роста, это можно считать нормой, потому что при таком расширении невозможно оптимизировать все расходы и сохранить маржинальность. Более того, растет стоимость персонала, который обслуживает самокаты.

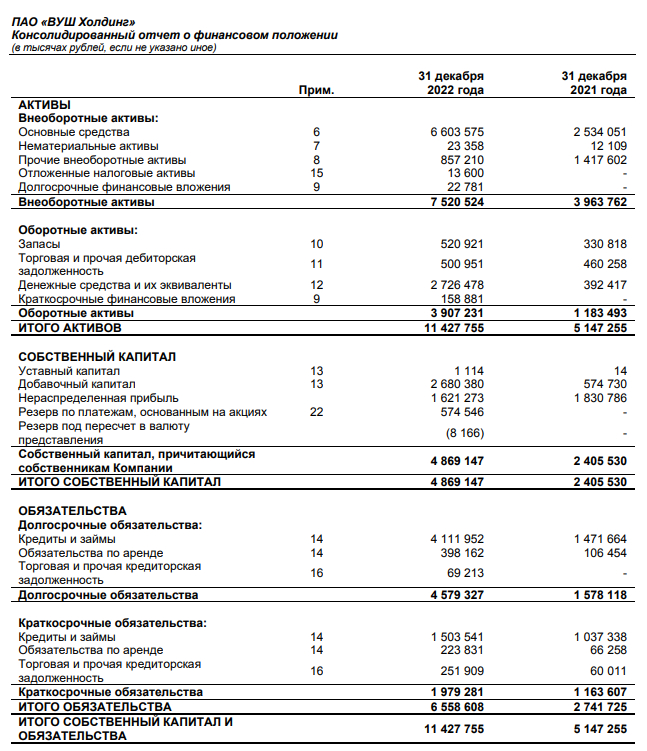

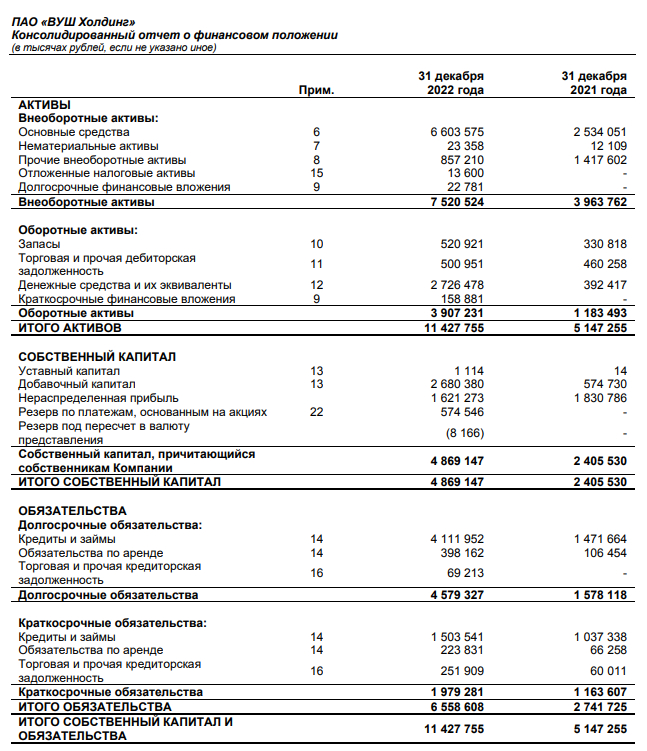

Сразу по пунктам:

• Коэффициент краткосрочной ликвидности отличный — 1,97

Очень важно, чтобы оборотные активы компании превышали краткосрочные обязательства. Это создает оборотный капитал и сильное финансовое состояние компании.

• У компании 5,6 миллиардов долгов, что составляет 49% от всех активов. Это высокий показатель, который снижает финансовое состояние.

Всего обязательств в структуре активов 57% — это приемлемый показатель, но, опять же, важна динамика.

С 2019 года:

• Активы выросли в 63,5 раза;

• Обязательства выросли в 43 раза;

• Капитал вырос в 241 раз.

Про долг тут писать не буду, потому что в 2019 году его фактически не было.

Но самое важное — это высокие темпы роста капитала и нераспределенной прибыли. Это самое важное в компании, потому что эти пункты будут очень важны при оценке компании. Особенно когда темпы роста начнут снижаться, и акции придут к справедливой стоимости.

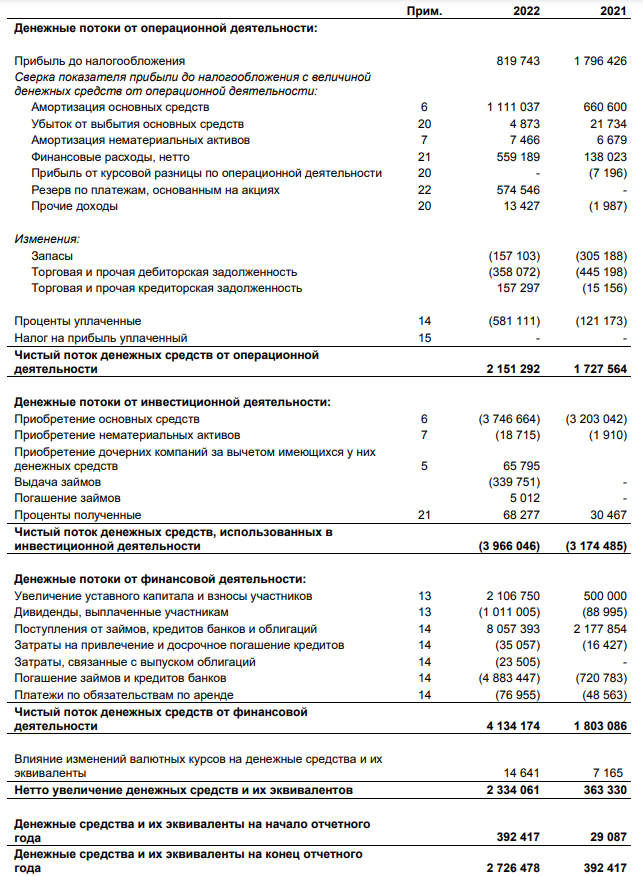

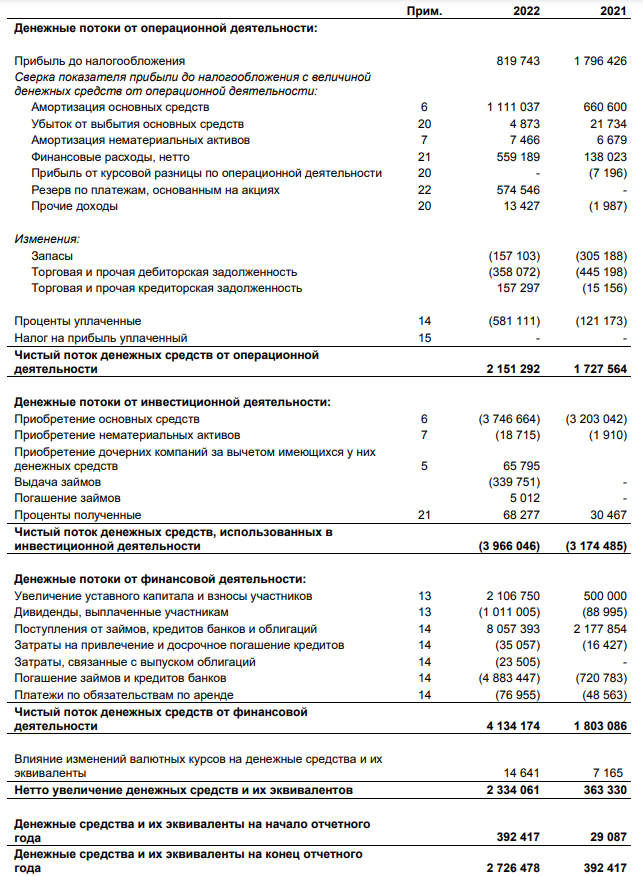

Тут нам важно разобраться в том, откуда у комании деньги.

Самое основное — это операционный денежный поток и финансовый. Операционный показывает денежный поток от самого бизнеса, финансовый — от внешнего привлечения (выпуск новых акций, выпуск долга, привлечение кредитов).

Что мы тут видим?

Операционный денежный поток положительный и вырос в 22 раза с 2019 года.

Но в то же время в финансовом денежном потоке мы видим, что компания регулярно привлекает деньги через кредиты, а также через выпуск акций. Но если выпуск акций связан с IPO и увеличением уставного капитала, то кредитов компания привлекает немало.

В 2022 году при помощи кредитов было привлечено 8 миллиардов рублей. Что составляет почти 80% от общего дененжного потока компании.

Безусловно, это минус. Потому что для стабильных инвестиций нам нужны компании, которые могут самостоятельно генерировать денежный поток. И хоть я и понимаю, что для растущей компании это нормально, но безопасным я это точно назвать не могу.

Анализ стоимости

На момент написания статьи одна акция стоит 232 рубля

Всего у компании 111 382 432 акций. Получается, капитализация компании — 25 840 724 224 рублей.

При этом, выручка компании — 6 960 851 000 рублей. Чистая прибыль — 830 504 000 рублей. Капитал — 4 869 147 000 рублей.

Если посмотреть на стандартыные коэффициенты:

P/E - 31

P/B - 5.3

Очень высокая стоимость компании на рынке, даже без учета средней чистой прибыли. Но здесь в этом нет смысла из-за высоких темпов роста.

О чем это говорит?

О том, что перед нами компания, от которой рынок ждет колоссальных темпов роста. Такая оценка высока даже для американского рынка, не говоря уж про российский.

И тут я всегда думаю о том, что бизнес — не то место, где все предсказания сбываются. Как бы нам того ни хотелось. А ожидания вы видели выше — 60% ежегодного роста рынка в год до 2026 года.

В целом, мне эта компания напоминает Tesla (NASDAQ:TSLA), которая также была популярной и дорогой из-за резкого роста популярности рынка. Но затем рухнула на 70% в цене из-за неоправданных ожиданий.

Поэтому в компании Whoosh инвесторы сильно рискуют своими деньгами.

Подведем итог

Перед нами:

• Молодая компания на растущем рынке с высокими темпами роста. Ожидания роста также очень высокие, о чем сигнализирует высокая оценка компании на рынке.

• С неплохим финансовым состоянием, если закрыть глаза на высокий уровень долга.

• С ужасной структурой финансирования — 80% денежных средств идут от внешнего финансирования без учета выпуска акций.

При этом никто не гарантирует выпуска новых акций, что будет снижать долю акционеров и снижать ценность акций на рынке. Также никто не может гарантировать, что темпы роста, которых ждут акционеры, сбудутся.

В таком случае, в этой истории можно неслабо потерять.

Всё всегда сводится к рискам. И к их реализации. У меня рука не поднимется добавить эту компанию в портфель, как бы мне ни нравилась идея молодого рынка и высоких темпов роста.

Но я стараюсь вещать о разумных и безопасных инвестициях. А вы свое мнение оставьте, пожалуйста, в комментариях.

Видели электросамокаты? Удобный сервис, хоть и сезонный. Аренда самокатов — это кикшеринг. Этим и занимается компания.

Что в ней интересного?

Высокие темпы роста операционных показателей. Перспективы роста рынка. По сути, это молодая компания, которая находится на зарождающемся рынке.

Преимущества:

• Лидер на растущем рынке.

Консалтинговая компания Б1 прогнозирует развитие рынка кикшеринга в России: среднегодовой темп роста с 2021 по 2026 год в денежном выражении составит около 60%.

• Собственные облачные разработки и программное обеспечение.

Низкая зависимость от поставщиков ПО.

Стратегические возможности развития компании:

• Увеличение количества пользователей в городах, где уже есть операторы кикшеринга.

• Увеличение количества пользователей в новых городах.

Сейчас компания присутствует в 50 городах в странах СНГ.

В 2022 году у компании зарегистрировано более 55 милионов поездок и почти 12 миллонов зарегистрированных пользователей.

• Расширение каналов сбыта.

• Расширение портфеля услуг (например, продажи дополнительных сервисов – собственных или в партнерстве).

• Выход в новые сегменты (например, B2B).

• Развитие франчайзинговой сети.

Безусловно, не всё так идеально, поэтому давайте поговорим о рисках.

Риски бизнеса:

• Снижение стоимости поездки из-за ценовой войны;

• Низкие темпы развития инфраструктуры для микромобильного транспорта;

• Введение регуляторных ограничений.

Бизнес не был бы бизнесом, если бы был безрисковым. Но тем он и интересен.

Перед нами молодая IT-компания, которая работает на растущем рынке — всего около 20% развития рынка.

И самый главный вопрос — стоит ли в неё инвестировать? Для этого нужно проанализировать финансовую отчетность.

Анализ отчетности

В 2022 году мы видим сильный прирост операционных показателей.

Рентабельность на уровне 11%. Но важнее посмотреть на показатели в динамике.

Так как это молодая компания, которая недавно вышла на IPO, мы имеем 4 отчетных периода.

Показатели роста действительно впечатляют:

• Выручка с 2019 года выросла в 100 раз;

• Операционная прибыль выросла в 54 раза;

• Чистая прибыль выросла в 37 раз.

Сразу можно обратить внимание, что маржинальность операционной прибыли снизилась с 37% в 2019 году до 20% в 2022.

Учитывая бурные темпы роста, это можно считать нормой, потому что при таком расширении невозможно оптимизировать все расходы и сохранить маржинальность. Более того, растет стоимость персонала, который обслуживает самокаты.

Сразу по пунктам:

• Коэффициент краткосрочной ликвидности отличный — 1,97

Очень важно, чтобы оборотные активы компании превышали краткосрочные обязательства. Это создает оборотный капитал и сильное финансовое состояние компании.

• У компании 5,6 миллиардов долгов, что составляет 49% от всех активов. Это высокий показатель, который снижает финансовое состояние.

Всего обязательств в структуре активов 57% — это приемлемый показатель, но, опять же, важна динамика.

С 2019 года:

• Активы выросли в 63,5 раза;

• Обязательства выросли в 43 раза;

• Капитал вырос в 241 раз.

Про долг тут писать не буду, потому что в 2019 году его фактически не было.

Но самое важное — это высокие темпы роста капитала и нераспределенной прибыли. Это самое важное в компании, потому что эти пункты будут очень важны при оценке компании. Особенно когда темпы роста начнут снижаться, и акции придут к справедливой стоимости.

Тут нам важно разобраться в том, откуда у комании деньги.

Самое основное — это операционный денежный поток и финансовый. Операционный показывает денежный поток от самого бизнеса, финансовый — от внешнего привлечения (выпуск новых акций, выпуск долга, привлечение кредитов).

Что мы тут видим?

Операционный денежный поток положительный и вырос в 22 раза с 2019 года.

Но в то же время в финансовом денежном потоке мы видим, что компания регулярно привлекает деньги через кредиты, а также через выпуск акций. Но если выпуск акций связан с IPO и увеличением уставного капитала, то кредитов компания привлекает немало.

В 2022 году при помощи кредитов было привлечено 8 миллиардов рублей. Что составляет почти 80% от общего дененжного потока компании.

Безусловно, это минус. Потому что для стабильных инвестиций нам нужны компании, которые могут самостоятельно генерировать денежный поток. И хоть я и понимаю, что для растущей компании это нормально, но безопасным я это точно назвать не могу.

Анализ стоимости

На момент написания статьи одна акция стоит 232 рубля

Всего у компании 111 382 432 акций. Получается, капитализация компании — 25 840 724 224 рублей.

При этом, выручка компании — 6 960 851 000 рублей. Чистая прибыль — 830 504 000 рублей. Капитал — 4 869 147 000 рублей.

Если посмотреть на стандартыные коэффициенты:

P/E - 31

P/B - 5.3

Очень высокая стоимость компании на рынке, даже без учета средней чистой прибыли. Но здесь в этом нет смысла из-за высоких темпов роста.

О чем это говорит?

О том, что перед нами компания, от которой рынок ждет колоссальных темпов роста. Такая оценка высока даже для американского рынка, не говоря уж про российский.

И тут я всегда думаю о том, что бизнес — не то место, где все предсказания сбываются. Как бы нам того ни хотелось. А ожидания вы видели выше — 60% ежегодного роста рынка в год до 2026 года.

В целом, мне эта компания напоминает Tesla (NASDAQ:TSLA), которая также была популярной и дорогой из-за резкого роста популярности рынка. Но затем рухнула на 70% в цене из-за неоправданных ожиданий.

Поэтому в компании Whoosh инвесторы сильно рискуют своими деньгами.

Подведем итог

Перед нами:

• Молодая компания на растущем рынке с высокими темпами роста. Ожидания роста также очень высокие, о чем сигнализирует высокая оценка компании на рынке.

• С неплохим финансовым состоянием, если закрыть глаза на высокий уровень долга.

• С ужасной структурой финансирования — 80% денежных средств идут от внешнего финансирования без учета выпуска акций.

При этом никто не гарантирует выпуска новых акций, что будет снижать долю акционеров и снижать ценность акций на рынке. Также никто не может гарантировать, что темпы роста, которых ждут акционеры, сбудутся.

В таком случае, в этой истории можно неслабо потерять.

Всё всегда сводится к рискам. И к их реализации. У меня рука не поднимется добавить эту компанию в портфель, как бы мне ни нравилась идея молодого рынка и высоких темпов роста.

Но я стараюсь вещать о разумных и безопасных инвестициях. А вы свое мнение оставьте, пожалуйста, в комментариях.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба