ПАО «МТС» лидирует на рынке сотовой связи и входит в ведущую тройку игроков во многих сегментах информационных и телекоммуникационных технологий. Оператор успешно адаптируется к изменениям внешних факторов, быстро развивает финтех, облачные технологии и контент. Акционерное собрание утвердило дивиденды за 2022 год в размере 34,29 руб. на акцию. Однако холдинг не представил новую дивидендную стратегию, новые направления требуют инвестиций, предстоят значительные выплаты по обязательствам. В этой ситуации растет вероятность IPO дочерних компаний.

Компания сохраняет статус крупнейшего оператора сотовой связи России, а ее выручка в 1-м кв. 2023 года выросла на 6% г/г, что выше средних темпов прироста телекоммуникационного рынка. При прогнозируемой нами на 2023 год выручке 568,4 руб. МТС вместе с «Яндексом» и Ростелекомом входит в число «трех китов» российского рынка TMT (телекоммуникаций, медиа и технологий), далеко опережающих конкурентов.

Ключевые направления роста - финтех (МТС Банк), информационные технологии (облачные сервисы, интернет вещей, видеоконференсинг), медиа (KION), искусственный интеллект.

Стратегия развития МТС, которая получила название CLV 2.0, ориентирована на создание на базе телеком-бизнеса продуктовой экосистемы с бесшовным переходом между сервисами. Экосистемные клиенты помогают справиться с основной проблемой телекоммуникационного бизнеса в условиях конкуренции - они уходят в 2,5 раза реже и приносят компании в 8 раз больше выручки.

Повышается вероятность первичных размещений дочерних компаний.

МТС выиграет от снижения накала прямой конкуренции в случае возможной в текущих условиях консолидации телеком-рынка.

Риски тем не менее остаются существенными. Растущие направления невелики относительно основного бизнеса и продолжают требовать инвестиций. Новым крупным драйвером роста индустрии должны стать новые стандарты связи, однако до сих пор неизвестно, какие стандарты будут приняты и когда. Тем временем затраты, необходимые для замены устаревающего оборудования, пока откладываются. При этом в 2024–2025 гг. оператору предстоит погасить значительный долг.

Описание эмитента

Публичное акционерное общество «Мобильные ТелеСистемы» (ПАО «МТС») - ведущий оператор связи в России и странах СНГ, предоставляющий услуги мобильной и фиксированной связи, доступа в интернет, кабельного и спутникового телевидения, провайдер ИТ-решений, один из лидеров отечественного финтеха.

Среди российских операторов МТС лидирует по размеру абонентской базы внутри страны и в СНГ, составляющей 86,4 млн абонентов. Направления развития бизнеса компании - цифровые сервисы, финансовые услуги, электронная коммерция, системная интеграция, облачные вычисления и обработка данных, интернет вещей (IoT), цифровая медицина.

Стратегия развития МТС под названием CLV 2.0 (Customer Lifetime Value 2.0) подразумевает предоставление абоненту множества цифровых продуктов за пределами телеком-услуг и ориентирована на создание на базе телеком-бизнеса продуктовой экосистемы с бесшовным переходом между сервисами. Клиентоцентричный подход МТС повышает лояльность и продолжительность нахождения клиента в экосистеме благодаря концентрации на его потребностях и предоставлении выгодных условий при пользовании комплексом продуктов.

МТС расширяет цифровую экосистему OTT, IP и облачных сервисов: сегодня около 25 млн пользователей пользуются мобильными брендированными приложениями МТС. В рамках развития экосистемы, кроме телекоммуникационных услуг, МТС осваивает три ключевых направления — финтех, медиа и развлечения, а также облачные и цифровые решения для бизнеса. Сервисы экосистемы доступны в рамках единой подписки МТС Premium, интегрированы с программой лояльности МТС Cashback, которой пользуются свыше 16 млн клиентов для оплаты услуг МТС, покупок устройств, услуг и товаров партнеров.

В МТС в России работает около 27 тыс. человек, а общая численность сотрудников на рынках присутствия группы компаний - более 60 тыс. В марте 2023 года МТС провела ребрендинг.

Должности президента и председателя правления ПАО «МТС» с марта 2021 года занимает В. К. Николаев. Председателем совета директоров является Ф. В. Евтушенков.

Структура капитала. Уставный капитал ПАО «МТС» составляет 199 838 157,50 руб. и разделен на 1 998 381 575 обыкновенных акций номинальной стоимостью 0,1 руб.

Крупнейшим акционером ПАО «МТС» является ПАО АФК «Система», которое с учетом косвенного участия через подконтрольные компании (ПАО МГТС, ООО «Бастион» и ООО «Стрим Диджитал») владеет 55,53% акций компании. Контролирующее лицо ПАО АФК «Система» - В. П. Евтушенков, владеющий 49,2% уставного капитала. В свободном обращении находится 42,54% акций ПАО «МТС».

Акции ПАО «МТС» торгуются на Московской бирже. В декабре 2003 года акции МТС получили Б-листинг на Мосбирже, а с октября 2010 года переведены в котировальный список «A1».

Факторы роста экосистемы

Российский рынок информационных и телекоммуникационных технологий (ИКТ), по данным Института статистических исследований и экономики знаний (ИСИЭЗ) НИУ ВШЭ, в 2022 году вырос на 8,4%, до 5,4 трлн руб. Основной вклад в рост внесла отрасль информационных технологий (ИТ), увеличившая выручку на 22%, которая обогнала телекоммуникационную индустрию, выросшую на 4,3%.

Сейчас около 40% выручки рынка ИКТ приходится на телекоммуникации и около 60% - на ИТ.

Российский телекоммуникационный рынок, объем которого составляет 2,1 трлн руб., находится в поиске новых драйверов роста, ими могут стать стандарты связи следующих поколений. Стратегия последних лет состояла во внедрении глобальных стандартов, однако в силу геополитических факторов растет спрос на разработку новых технологий в России.

В массовом (B2C) сегменте телеком-рынка преобладают услуги мобильной и фиксированной связи, ШПД, кабельного и IP-телевидения. Это зрелый сегмент объемом более 1,1 трлн руб., растущий сейчас не быстрее чем на 1% в год.

Мобильная связь остается для МТС основным рынком, на котором компания является крупнейшим игроком. Услугами мобильной связи МТС пользуются более 88 млн абонентов, в том числе 80,4 млн в России, 5,7 млн в Беларуси и 2,2 млн в Армении.

Розничная сеть МТС насчитывает около 5 640 салонов связи, позволяющих обслуживать клиентов, продавать мобильные устройства, предоставлять финансовые и банковские услуги и т. п.

Широкополосный доступ в интернет (ШПД) в России сейчас уже такой же стабильный рынок, как и мобильная связь.

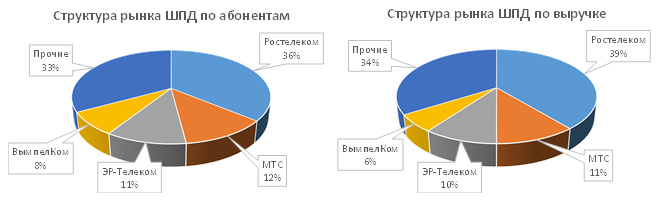

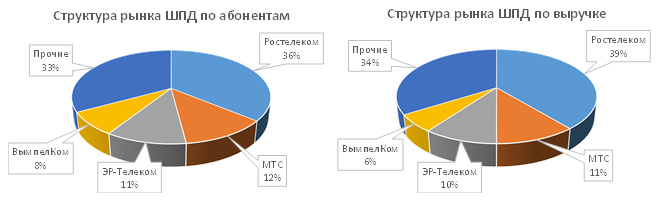

По оценке «ТМТ Консалтинг», в 3-м квартале 2022 года количество абонентов широкополосного доступа в интернет в сегменте частных лиц в России составило 34,9 млн, проникновение - 61%. Объем рынка в денежном выражении - 39,3 млрд руб. ARPU составил 376 руб.

МТС занимает второе место на рынке ШПД как по количеству абонентов, так и по выручке. Услугами фиксированной связи МТС в России охвачено свыше 10 млн домохозяйств - это 12% рынка по числу абонентов и 11% по выручке. Крупнейшим оператором фиксированной связи Группы МТС является ПАО «Московская городская телефонная сеть» (МГТС), у которой более 2,2 млн клиентов, использующих технологию GPON, которая обеспечивает скорость передачи данных до 1 Гбит/с.

В мае 2023 года МТС завершили выкуп 13 региональных активов провайдера ГК «Зеленая точка» с присутствием в Белгороде, Липецке, Уфе, Томске, Владивостоке и других городах.

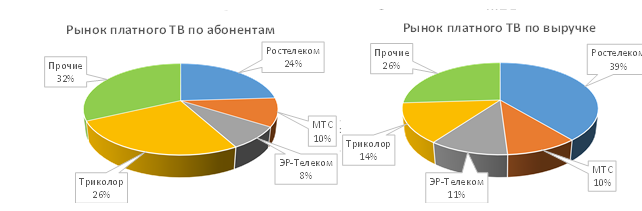

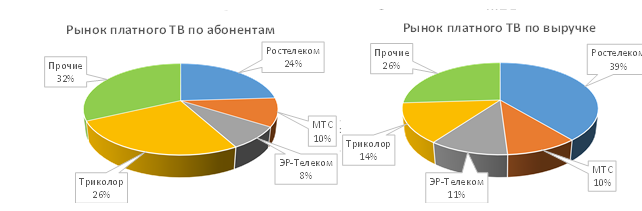

Рынок платного телевидения тоже стабилен: темпы прироста, по прогнозу «ТМТ Консалтинг», в ближайшие пять лет составят 1%. По данным этих исследователей, в 2022 году абонентская база рынка установилась на уровне 46,5 млн, а проникновение услуги составляет 82,6%. Объем рынка в 2022 году вырос на 0,7%, до 107,7 млрд руб., а средний счет на абонента (ARPU) - на 0,5%, до 193 руб.

Операторы активно продвигают услугу VoD (видео по запросу) через собственные и партнерские кинотеатры. Количество пользователей IPTV за прошлый год выросло на 420 тыс., основная доля досталась Ростелекому и МТС. Санкции отрицательно повлияли на развитие рынка из-за сокращения пакетов в связи с прекращением работы ряда зарубежных телеканалов, блокировки иностранных спутников, прекращения поставок телеком-оборудования, телевизоров и ТВ-приставок и ухода западных рекламодателей.

Сервисами кабельного и спутникового ТВ и IPTV от МТС пользуются более 7 млн клиентов. Компания - третий по размеру абонентской базы игрок рынка, занимает четвертое место по выручке.

Медиарынок интересен телекоммуникационным компаниям возможной синергией между передачей данных и контентом. МТС владеет онлайн-кинотеатром KION, в каталоге которого более 200 ТВ-каналов, тысячи фильмов, сериалов и мультфильмов. Через дочернее АО «Объединенные Русские Киностудии» («Кинополис») МТС инвестирует в собственное кинопроизводство.

В партнерстве с «Яндексом» оператор предлагает музыкальный стриминговый сервис МТС Music, содержащий миллионы треков, подкасты и аудиокниги (доступные онлайн и офлайн абонентам любых операторов). В сервисе «МТС Библиотека» доступны электронные и аудиокниги и пресса.

В ООО «МТС Энтертейнмент» объединены активы в сфере офлайн-развлечений, такие как билетные операторы Ticketland и Ponominalu, сервис МТС Live и приложение МТС Live App (организация концертных и театральных выступлений), МТС Live Арена. Кроме того, МТС владеет киберспортивным клубом Gambit Esports и медиаплатформой WASD.TV для геймеров.

Отметим, что в условиях, когда российские компании потеряли возможность привлекать зарубежные инвестиции, как от фондов, так и путем IPO, консолидация рынка онлайн-кинотеатров становится вопросом времени. Покупка оператором связи крупного независимого онлайн-кинотеатра, как, например, iVI, вероятность которой много лет обсуждается в СМИ, сейчас может реализоваться на выгодных для покупателя условиях, в особенности если обстановка будет благоприятствовать последующему IPO объединенного медиаактива.

Информационные технологии (ИТ) обеспечивают продолжение роста в ситуации насыщения всех четырех традиционных сегментов услуг связи и передачи данных. Точками роста стали рынки систем хранения данных и облачных услуг, информационной безопасности, интернета вещей и искусственного интеллекта. МТС предоставляет корпоративным клиентам решения для цифровизации бизнеса на основе облачных сервисов, интернета вещей и больших данных.

МТС запустила суперкомпьютер MTS GROM производительностью 2,26 петафлопса, что делает его третьим по мощности суперкомпьютером в России и самым мощным суперкомпьютером в российском, европейском и американском телекомах.

В феврале 2023 года компания приобрела 67% акций группы Buzzoola, а в марте - 100% Segmento. Обе компании работают в индустрии цифровых рекламных технологий (AdTech). В марте холдинг приобрел производителя автомобильной электроники «Ди Вай Технолоджис», в апреле - «СКАУТ-КР» (применение компьютерного зрения и ИИ на транспорте). Покупки укрепят, соответственно, направления «МТС Маркетолог» и «МТС Авто».

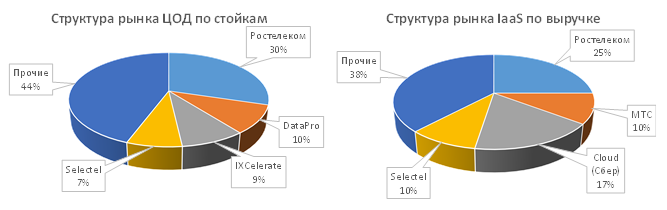

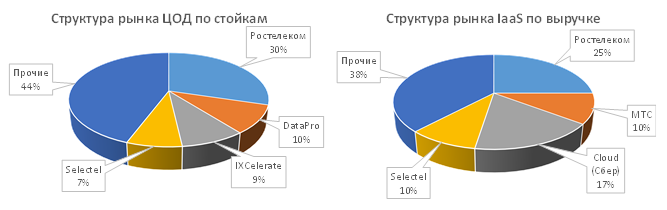

Рынок IaaS (инфраструктуры, предоставляемой в качестве сервиса), который в России является крупнейшим сегментом рынка облачных услуг, характеризуется высокой степенью конкуренции. Средневзвешенная доля игрока составляет 12,6%. По оценке TMT-Consulting, МТС - четвертый по величине игрок рынка IaaS с долей 10%. На облачной платформе компании (#CloudМТS) предоставлены 25+ услуг и решений на базе 14 собственных ЦОДов (включая «Авантаж» и GreenBushDC) и облачного провайдера «ИТ-Град».

Можно ожидать консолидации российского рынка IaaS в пользу крупнейших игроков. Следует, однако, учитывать, что Сбер агрессивно наращивает долю рынка и может увеличить ее за счет облачной платформы «Гостех», услуги которой предлагаются не только государству, но и бизнесу. Между тем компания Selectel, по данным СМИ, во второй половине мая начала roadshow перед предполагаемым IPO на Московской бирже. В такой обстановке отобрать долю рынка у другого игрока маловероятно и можно рассчитывать лишь на рост за счет общего подъема рынка.

В сфере интернета вещей (IoT) МТС запустила крупнейшую в России федеральную сеть NB-IoT, которая работает в 83 регионах. Долговременные перспективы проекта обеспечиваются сотрудничеством с разработчиками отечественного оборудования NB-IoT. Компания внедрила технологию eSIM для М2М-устройств, платформу для создания цифровых решений MTS IoT HUВ.

Сервисы МТС позволяют в автоматическом режиме собирать и анализировать данные оборудования (счетчиков, промышленных станков), подбирать оптимальные режимы работы техники, мониторить технологический процесс и т. п.

Удаленная работа и видеоконференции. В мае 2023 года МТС довела долю в Webinar до 84,25%, весь актив оценивается в 3,7 млрд руб. и позиционируется как российская альтернатива Zoom.

Финансовые услуги. МТС Банк - главное по абсолютной величине направление роста МТС. По итогам первого квартала выручка банка увеличилась на 4,4 млрд руб. по сравнению с аналогичным периодом предыдущего года и составила 20,9 млрд руб. При этом на сектор B2С пришлось 16,8 млрд руб. (+35% г/г), а на B2B - 2,1 млрд руб. (+0,2%).

У МТС Банка 3,5 млн клиентов, а также 12 млн активных пользователей платежных и цифровых сервисов. Порядка 80% продаж банка осуществляется через цифровые каналы. Количество зарегистрированных клиентов программы Cashback за год увеличилось на 77%.

Корпоративный венчурный фонд и образование. Для исследования перспективных направлений и ускорения запуска новых технологий и продуктов в МТС действует подразделение открытых инноваций и инвестиций, объединяющее корпоративный венчурный фонд, венчурную студию, Центры 5G и акселерационную программу MTS StartUp Hub. Компания сотрудничает с ведущими российскими исследовательскими центрами, глобальными отраслевыми сообществами и мировыми производителями оборудования и ПО, разрабатывая, тестируя и внедряя новые технологии и решения.

МТС объявила о создании базовой кафедры в ВШЭ со специализацией на глубоком машинном обучении искусственном интеллекте (ИИ). В сентябре 2023 года кафедра примет первых 500 студентов.

Основные риски

Необходимость замены вышедшего из строя оборудования ведет к увеличению затрат. В настоящее время аппаратное обеспечение для инфраструктуры связи не производится в достаточном количестве внутри страны. Западные производители, такие как Cisco, IBM, Ericsson и Alkatel, продавать оборудование российским операторам не могут, а крупные китайские производители не продают его официально. Полностью не ясен вопрос о сроках готовности российских компаний заместить продукты иностранных производителей.

Растущие проекты не вошли в стадию финансовой устойчивости. Иллюстрацией служит пресс-релиз компании за 1-й кв. 2023 года, где операционный денежный поток приводится с учетом результатов МТС Банка, а свободный без них. Детальные данные показывают, что свободный денежный поток в 1-м кв. 2023 года с учетом МТС Банка составил бы лишь 9,6 млрд руб., а не 20 млрд руб.

Чистый долг компании - 379,1 млрд руб., или 70% годовой выручки, а соотношение чистого долга к показателю OIBDA равно 1,7х. В 2025 году компании предстоит выплатить почти 200 млрд руб. Высокий долг характерен для всех операторов связи, включая и зарубежных, однако капитализация первой пятерки операторов связи на мировом рынке лежит в пределах $ 105-180 млрд, то есть в 12–25 раз выше, чем у МТС. Относительно невысокая капитализация при высоком долге существенно ограничивает возможность поглощений растущего инновационного бизнеса.

Операционные и финансовые результаты

Первый квартал 2023 года сложился для МТС удачно. Выручка выросла на 5,8%, до 139,6 млрд руб., а скорректированный показатель OIBDA увеличился на 2%, до 57,7 млрд руб. Доля российской выручки стабильно составляет 98%, и практически весь OIBDA сейчас генерируется в России.

В первом квартале этого года капитальные затраты составили лишь 17,4 млрд руб. - на 53% меньше, чем годом ранее, когда компания запасалась инфраструктурным оборудованием.

Операционный денежный поток увеличился в 3 раза, а отношение чистого долга к OIBDA равнялось 1,7х. Общий долг компании внушительный - 463,1 млрд руб. В следующие 3 квартала предстоит выплатить 74 млрд руб., в 2024 году - 117,2 млрд руб., в 2025 году - 199,6 млрд руб. Средняя процентная ставка по долгу составляет 8%, что на два процентных пункта ниже, чем годом ранее.

В сегменте B2C квартальная выручка от услуг связи населению за год выросла на 4,8%, что выше типичных темпов на столь высоком этапе зрелости рынка. МТС Банк остается наиболее быстро растущим направлением (+32,8%). В сумме услуги связи и банка перевесили эффект от падения продаж в цифровом ретейле на 22%.

Доля массового сектора в выручке остается втрое более высокой, чем доля корпоративного, однако в B2B секторе выручка от услуг связи выросла быстрее - на 9,7%. Лидеры по темпам прироста в B2B - облачные (+40,5%) и рекламные (+39,3%) услуги.

18 июня акционерное собрание последовало рекомендации совета директоров проголосовать за выплату дивидендов за 2022 год в размере 34,29 млрд руб. на акцию, в сумме 67,2 млрд руб. При этом принятие новой дивидендной политики компания продолжает откладывать, объясняя это сохранением внешней неопределенности.

В таблице ниже приводятся финансовые результаты компании и наши прогнозы.

В 2024 году компании предстоит выплатить 117,2 млрд руб. долга, в 2025 году — 199,6 млрд руб. Для решения этой задачи МТС, вероятно, будет активно размещать новые облигационные займы и при первой возможности попытается «распаковать» стоимость дочерних активов через выход на фондовый рынок. Очевидный кандидат на IPO — быстро растущий МТС Банк. Если российский фондовый рынок продемонстрирует интерес к финтеху (например, в отношении листинга CarMoney 3 июля), то МТС Банк может рассчитывать на крупное и успешное IPO.

Оценка

Для определения целевой цены акций МТС мы использовали оценку по мультипликаторам (на период следующих 12 мес. - NTM) относительно аналогов на развитых и развивающихся рынках.

Средняя целевая капитализация рассчитывалась как простое арифметическое среднее четырех оценок капитализации, приведенных в последней строчке таблицы. Затем был использован дисконт за региональные риски в объеме 25% - такой же, как и при оценке других российских операторов связи (в частности, ПАО «Ростелеком»).

Целевая капитализация компании c учетом дисконта на горизонте 12 месяцев составила 686,2 млрд руб., что в расчете на обыкновенную акцию означает целевую цену 343,4 руб. Это соответствует потенциалу снижения в размере 0,65% к текущей цене. На основании этого мы присваиваем рейтинг «Держать» акциям МТС.

Технический анализ

Вплоть до осени 2021 года акции МТС испытывали лишь незначительные колебания в относительно узком коридоре 320-350 руб. Затем было объявлено о стратегии роста и «распаковки» стоимости, а оглашение новой дивидендной политики неоднократно переносилось в связи с неопределенностью экономической и глобальной политической ситуации. Тревога игроков фондового рынка выразилась в снижении стоимости акций до 280 руб. Выше этого уровня цена акций в 2022 году не поднималась, эпизодически испытывая сильное падение. В последнюю неделю мая 2023 года совет директоров рекомендовал выплату дивидендов за 2022 год в размере 34,29 руб. на акцию, что привело к закреплению на уровне 302 руб., превосходящем майские цены на величину дивидендов. По мере приближения акционерного собрания, назначенного на 18 июня, уверенность игроков рынка в принятии рекомендации росла, и сейчас акция стоит 345,7 руб. Дата закрытия дивидендного реестра - 29 июня 2023 года. Последний день акции будут торговаться с дивидендами 27 июня, и 28 июня цена упадет на 34,29 руб. («дивидендный гэп»). Затем цена, вероятно, будет колебаться в коридоре 280-320 руб., до возникновения ясности с выплатой дивидендов за 2023 год.

В заключение следует отметить, что вероятность сохранения текущей ситуации и даже консолидации рынка связи представляется высокой. Концепция «большой четверки» операторов сыграла свою роль в превращении сотового телефона в аппарат, доступный каждому. Благодаря ценовой конкуренции и яркой рекламе операторов население было охвачено услугами мобильной связи. Для дальнейшего роста нужны новые высокоскоростные стандарты связи и новое оборудование, причем в период, когда зарубежные производители его продавать не будут. Сегодняшние российские операторы не могут самостоятельно производить инфраструктурное оборудование. Поэтому ситуация располагает к уменьшению числа игроков, и в конечном счете можно ожидать, что на рынке останутся два оператора - Ростелеком и МТС, которые приобретут статус «слишком больших, чтобы рухнуть». В таком случае вопрос о дивидендах будет определяться, главным образом, потребностью основного акционера в средствах для инвестиций в широкий портфель его проектов. Представляется, что с его точки зрения цель оператора - стабильность и предсказуемость результатов. Предстоящие 12 месяцев станут временем «новой стабильности» и терпеливого ожидания решения по дивидендам.

Компания сохраняет статус крупнейшего оператора сотовой связи России, а ее выручка в 1-м кв. 2023 года выросла на 6% г/г, что выше средних темпов прироста телекоммуникационного рынка. При прогнозируемой нами на 2023 год выручке 568,4 руб. МТС вместе с «Яндексом» и Ростелекомом входит в число «трех китов» российского рынка TMT (телекоммуникаций, медиа и технологий), далеко опережающих конкурентов.

Ключевые направления роста - финтех (МТС Банк), информационные технологии (облачные сервисы, интернет вещей, видеоконференсинг), медиа (KION), искусственный интеллект.

Стратегия развития МТС, которая получила название CLV 2.0, ориентирована на создание на базе телеком-бизнеса продуктовой экосистемы с бесшовным переходом между сервисами. Экосистемные клиенты помогают справиться с основной проблемой телекоммуникационного бизнеса в условиях конкуренции - они уходят в 2,5 раза реже и приносят компании в 8 раз больше выручки.

Повышается вероятность первичных размещений дочерних компаний.

МТС выиграет от снижения накала прямой конкуренции в случае возможной в текущих условиях консолидации телеком-рынка.

Риски тем не менее остаются существенными. Растущие направления невелики относительно основного бизнеса и продолжают требовать инвестиций. Новым крупным драйвером роста индустрии должны стать новые стандарты связи, однако до сих пор неизвестно, какие стандарты будут приняты и когда. Тем временем затраты, необходимые для замены устаревающего оборудования, пока откладываются. При этом в 2024–2025 гг. оператору предстоит погасить значительный долг.

Описание эмитента

Публичное акционерное общество «Мобильные ТелеСистемы» (ПАО «МТС») - ведущий оператор связи в России и странах СНГ, предоставляющий услуги мобильной и фиксированной связи, доступа в интернет, кабельного и спутникового телевидения, провайдер ИТ-решений, один из лидеров отечественного финтеха.

Среди российских операторов МТС лидирует по размеру абонентской базы внутри страны и в СНГ, составляющей 86,4 млн абонентов. Направления развития бизнеса компании - цифровые сервисы, финансовые услуги, электронная коммерция, системная интеграция, облачные вычисления и обработка данных, интернет вещей (IoT), цифровая медицина.

Стратегия развития МТС под названием CLV 2.0 (Customer Lifetime Value 2.0) подразумевает предоставление абоненту множества цифровых продуктов за пределами телеком-услуг и ориентирована на создание на базе телеком-бизнеса продуктовой экосистемы с бесшовным переходом между сервисами. Клиентоцентричный подход МТС повышает лояльность и продолжительность нахождения клиента в экосистеме благодаря концентрации на его потребностях и предоставлении выгодных условий при пользовании комплексом продуктов.

МТС расширяет цифровую экосистему OTT, IP и облачных сервисов: сегодня около 25 млн пользователей пользуются мобильными брендированными приложениями МТС. В рамках развития экосистемы, кроме телекоммуникационных услуг, МТС осваивает три ключевых направления — финтех, медиа и развлечения, а также облачные и цифровые решения для бизнеса. Сервисы экосистемы доступны в рамках единой подписки МТС Premium, интегрированы с программой лояльности МТС Cashback, которой пользуются свыше 16 млн клиентов для оплаты услуг МТС, покупок устройств, услуг и товаров партнеров.

В МТС в России работает около 27 тыс. человек, а общая численность сотрудников на рынках присутствия группы компаний - более 60 тыс. В марте 2023 года МТС провела ребрендинг.

Должности президента и председателя правления ПАО «МТС» с марта 2021 года занимает В. К. Николаев. Председателем совета директоров является Ф. В. Евтушенков.

Структура капитала. Уставный капитал ПАО «МТС» составляет 199 838 157,50 руб. и разделен на 1 998 381 575 обыкновенных акций номинальной стоимостью 0,1 руб.

Крупнейшим акционером ПАО «МТС» является ПАО АФК «Система», которое с учетом косвенного участия через подконтрольные компании (ПАО МГТС, ООО «Бастион» и ООО «Стрим Диджитал») владеет 55,53% акций компании. Контролирующее лицо ПАО АФК «Система» - В. П. Евтушенков, владеющий 49,2% уставного капитала. В свободном обращении находится 42,54% акций ПАО «МТС».

Акции ПАО «МТС» торгуются на Московской бирже. В декабре 2003 года акции МТС получили Б-листинг на Мосбирже, а с октября 2010 года переведены в котировальный список «A1».

Факторы роста экосистемы

Российский рынок информационных и телекоммуникационных технологий (ИКТ), по данным Института статистических исследований и экономики знаний (ИСИЭЗ) НИУ ВШЭ, в 2022 году вырос на 8,4%, до 5,4 трлн руб. Основной вклад в рост внесла отрасль информационных технологий (ИТ), увеличившая выручку на 22%, которая обогнала телекоммуникационную индустрию, выросшую на 4,3%.

Сейчас около 40% выручки рынка ИКТ приходится на телекоммуникации и около 60% - на ИТ.

Российский телекоммуникационный рынок, объем которого составляет 2,1 трлн руб., находится в поиске новых драйверов роста, ими могут стать стандарты связи следующих поколений. Стратегия последних лет состояла во внедрении глобальных стандартов, однако в силу геополитических факторов растет спрос на разработку новых технологий в России.

В массовом (B2C) сегменте телеком-рынка преобладают услуги мобильной и фиксированной связи, ШПД, кабельного и IP-телевидения. Это зрелый сегмент объемом более 1,1 трлн руб., растущий сейчас не быстрее чем на 1% в год.

Мобильная связь остается для МТС основным рынком, на котором компания является крупнейшим игроком. Услугами мобильной связи МТС пользуются более 88 млн абонентов, в том числе 80,4 млн в России, 5,7 млн в Беларуси и 2,2 млн в Армении.

Розничная сеть МТС насчитывает около 5 640 салонов связи, позволяющих обслуживать клиентов, продавать мобильные устройства, предоставлять финансовые и банковские услуги и т. п.

Широкополосный доступ в интернет (ШПД) в России сейчас уже такой же стабильный рынок, как и мобильная связь.

По оценке «ТМТ Консалтинг», в 3-м квартале 2022 года количество абонентов широкополосного доступа в интернет в сегменте частных лиц в России составило 34,9 млн, проникновение - 61%. Объем рынка в денежном выражении - 39,3 млрд руб. ARPU составил 376 руб.

МТС занимает второе место на рынке ШПД как по количеству абонентов, так и по выручке. Услугами фиксированной связи МТС в России охвачено свыше 10 млн домохозяйств - это 12% рынка по числу абонентов и 11% по выручке. Крупнейшим оператором фиксированной связи Группы МТС является ПАО «Московская городская телефонная сеть» (МГТС), у которой более 2,2 млн клиентов, использующих технологию GPON, которая обеспечивает скорость передачи данных до 1 Гбит/с.

В мае 2023 года МТС завершили выкуп 13 региональных активов провайдера ГК «Зеленая точка» с присутствием в Белгороде, Липецке, Уфе, Томске, Владивостоке и других городах.

Рынок платного телевидения тоже стабилен: темпы прироста, по прогнозу «ТМТ Консалтинг», в ближайшие пять лет составят 1%. По данным этих исследователей, в 2022 году абонентская база рынка установилась на уровне 46,5 млн, а проникновение услуги составляет 82,6%. Объем рынка в 2022 году вырос на 0,7%, до 107,7 млрд руб., а средний счет на абонента (ARPU) - на 0,5%, до 193 руб.

Операторы активно продвигают услугу VoD (видео по запросу) через собственные и партнерские кинотеатры. Количество пользователей IPTV за прошлый год выросло на 420 тыс., основная доля досталась Ростелекому и МТС. Санкции отрицательно повлияли на развитие рынка из-за сокращения пакетов в связи с прекращением работы ряда зарубежных телеканалов, блокировки иностранных спутников, прекращения поставок телеком-оборудования, телевизоров и ТВ-приставок и ухода западных рекламодателей.

Сервисами кабельного и спутникового ТВ и IPTV от МТС пользуются более 7 млн клиентов. Компания - третий по размеру абонентской базы игрок рынка, занимает четвертое место по выручке.

Медиарынок интересен телекоммуникационным компаниям возможной синергией между передачей данных и контентом. МТС владеет онлайн-кинотеатром KION, в каталоге которого более 200 ТВ-каналов, тысячи фильмов, сериалов и мультфильмов. Через дочернее АО «Объединенные Русские Киностудии» («Кинополис») МТС инвестирует в собственное кинопроизводство.

В партнерстве с «Яндексом» оператор предлагает музыкальный стриминговый сервис МТС Music, содержащий миллионы треков, подкасты и аудиокниги (доступные онлайн и офлайн абонентам любых операторов). В сервисе «МТС Библиотека» доступны электронные и аудиокниги и пресса.

В ООО «МТС Энтертейнмент» объединены активы в сфере офлайн-развлечений, такие как билетные операторы Ticketland и Ponominalu, сервис МТС Live и приложение МТС Live App (организация концертных и театральных выступлений), МТС Live Арена. Кроме того, МТС владеет киберспортивным клубом Gambit Esports и медиаплатформой WASD.TV для геймеров.

Отметим, что в условиях, когда российские компании потеряли возможность привлекать зарубежные инвестиции, как от фондов, так и путем IPO, консолидация рынка онлайн-кинотеатров становится вопросом времени. Покупка оператором связи крупного независимого онлайн-кинотеатра, как, например, iVI, вероятность которой много лет обсуждается в СМИ, сейчас может реализоваться на выгодных для покупателя условиях, в особенности если обстановка будет благоприятствовать последующему IPO объединенного медиаактива.

Информационные технологии (ИТ) обеспечивают продолжение роста в ситуации насыщения всех четырех традиционных сегментов услуг связи и передачи данных. Точками роста стали рынки систем хранения данных и облачных услуг, информационной безопасности, интернета вещей и искусственного интеллекта. МТС предоставляет корпоративным клиентам решения для цифровизации бизнеса на основе облачных сервисов, интернета вещей и больших данных.

МТС запустила суперкомпьютер MTS GROM производительностью 2,26 петафлопса, что делает его третьим по мощности суперкомпьютером в России и самым мощным суперкомпьютером в российском, европейском и американском телекомах.

В феврале 2023 года компания приобрела 67% акций группы Buzzoola, а в марте - 100% Segmento. Обе компании работают в индустрии цифровых рекламных технологий (AdTech). В марте холдинг приобрел производителя автомобильной электроники «Ди Вай Технолоджис», в апреле - «СКАУТ-КР» (применение компьютерного зрения и ИИ на транспорте). Покупки укрепят, соответственно, направления «МТС Маркетолог» и «МТС Авто».

Рынок IaaS (инфраструктуры, предоставляемой в качестве сервиса), который в России является крупнейшим сегментом рынка облачных услуг, характеризуется высокой степенью конкуренции. Средневзвешенная доля игрока составляет 12,6%. По оценке TMT-Consulting, МТС - четвертый по величине игрок рынка IaaS с долей 10%. На облачной платформе компании (#CloudМТS) предоставлены 25+ услуг и решений на базе 14 собственных ЦОДов (включая «Авантаж» и GreenBushDC) и облачного провайдера «ИТ-Град».

Можно ожидать консолидации российского рынка IaaS в пользу крупнейших игроков. Следует, однако, учитывать, что Сбер агрессивно наращивает долю рынка и может увеличить ее за счет облачной платформы «Гостех», услуги которой предлагаются не только государству, но и бизнесу. Между тем компания Selectel, по данным СМИ, во второй половине мая начала roadshow перед предполагаемым IPO на Московской бирже. В такой обстановке отобрать долю рынка у другого игрока маловероятно и можно рассчитывать лишь на рост за счет общего подъема рынка.

В сфере интернета вещей (IoT) МТС запустила крупнейшую в России федеральную сеть NB-IoT, которая работает в 83 регионах. Долговременные перспективы проекта обеспечиваются сотрудничеством с разработчиками отечественного оборудования NB-IoT. Компания внедрила технологию eSIM для М2М-устройств, платформу для создания цифровых решений MTS IoT HUВ.

Сервисы МТС позволяют в автоматическом режиме собирать и анализировать данные оборудования (счетчиков, промышленных станков), подбирать оптимальные режимы работы техники, мониторить технологический процесс и т. п.

Удаленная работа и видеоконференции. В мае 2023 года МТС довела долю в Webinar до 84,25%, весь актив оценивается в 3,7 млрд руб. и позиционируется как российская альтернатива Zoom.

Финансовые услуги. МТС Банк - главное по абсолютной величине направление роста МТС. По итогам первого квартала выручка банка увеличилась на 4,4 млрд руб. по сравнению с аналогичным периодом предыдущего года и составила 20,9 млрд руб. При этом на сектор B2С пришлось 16,8 млрд руб. (+35% г/г), а на B2B - 2,1 млрд руб. (+0,2%).

У МТС Банка 3,5 млн клиентов, а также 12 млн активных пользователей платежных и цифровых сервисов. Порядка 80% продаж банка осуществляется через цифровые каналы. Количество зарегистрированных клиентов программы Cashback за год увеличилось на 77%.

Корпоративный венчурный фонд и образование. Для исследования перспективных направлений и ускорения запуска новых технологий и продуктов в МТС действует подразделение открытых инноваций и инвестиций, объединяющее корпоративный венчурный фонд, венчурную студию, Центры 5G и акселерационную программу MTS StartUp Hub. Компания сотрудничает с ведущими российскими исследовательскими центрами, глобальными отраслевыми сообществами и мировыми производителями оборудования и ПО, разрабатывая, тестируя и внедряя новые технологии и решения.

МТС объявила о создании базовой кафедры в ВШЭ со специализацией на глубоком машинном обучении искусственном интеллекте (ИИ). В сентябре 2023 года кафедра примет первых 500 студентов.

Основные риски

Необходимость замены вышедшего из строя оборудования ведет к увеличению затрат. В настоящее время аппаратное обеспечение для инфраструктуры связи не производится в достаточном количестве внутри страны. Западные производители, такие как Cisco, IBM, Ericsson и Alkatel, продавать оборудование российским операторам не могут, а крупные китайские производители не продают его официально. Полностью не ясен вопрос о сроках готовности российских компаний заместить продукты иностранных производителей.

Растущие проекты не вошли в стадию финансовой устойчивости. Иллюстрацией служит пресс-релиз компании за 1-й кв. 2023 года, где операционный денежный поток приводится с учетом результатов МТС Банка, а свободный без них. Детальные данные показывают, что свободный денежный поток в 1-м кв. 2023 года с учетом МТС Банка составил бы лишь 9,6 млрд руб., а не 20 млрд руб.

Чистый долг компании - 379,1 млрд руб., или 70% годовой выручки, а соотношение чистого долга к показателю OIBDA равно 1,7х. В 2025 году компании предстоит выплатить почти 200 млрд руб. Высокий долг характерен для всех операторов связи, включая и зарубежных, однако капитализация первой пятерки операторов связи на мировом рынке лежит в пределах $ 105-180 млрд, то есть в 12–25 раз выше, чем у МТС. Относительно невысокая капитализация при высоком долге существенно ограничивает возможность поглощений растущего инновационного бизнеса.

Операционные и финансовые результаты

Первый квартал 2023 года сложился для МТС удачно. Выручка выросла на 5,8%, до 139,6 млрд руб., а скорректированный показатель OIBDA увеличился на 2%, до 57,7 млрд руб. Доля российской выручки стабильно составляет 98%, и практически весь OIBDA сейчас генерируется в России.

В первом квартале этого года капитальные затраты составили лишь 17,4 млрд руб. - на 53% меньше, чем годом ранее, когда компания запасалась инфраструктурным оборудованием.

Операционный денежный поток увеличился в 3 раза, а отношение чистого долга к OIBDA равнялось 1,7х. Общий долг компании внушительный - 463,1 млрд руб. В следующие 3 квартала предстоит выплатить 74 млрд руб., в 2024 году - 117,2 млрд руб., в 2025 году - 199,6 млрд руб. Средняя процентная ставка по долгу составляет 8%, что на два процентных пункта ниже, чем годом ранее.

В сегменте B2C квартальная выручка от услуг связи населению за год выросла на 4,8%, что выше типичных темпов на столь высоком этапе зрелости рынка. МТС Банк остается наиболее быстро растущим направлением (+32,8%). В сумме услуги связи и банка перевесили эффект от падения продаж в цифровом ретейле на 22%.

Доля массового сектора в выручке остается втрое более высокой, чем доля корпоративного, однако в B2B секторе выручка от услуг связи выросла быстрее - на 9,7%. Лидеры по темпам прироста в B2B - облачные (+40,5%) и рекламные (+39,3%) услуги.

18 июня акционерное собрание последовало рекомендации совета директоров проголосовать за выплату дивидендов за 2022 год в размере 34,29 млрд руб. на акцию, в сумме 67,2 млрд руб. При этом принятие новой дивидендной политики компания продолжает откладывать, объясняя это сохранением внешней неопределенности.

В таблице ниже приводятся финансовые результаты компании и наши прогнозы.

В 2024 году компании предстоит выплатить 117,2 млрд руб. долга, в 2025 году — 199,6 млрд руб. Для решения этой задачи МТС, вероятно, будет активно размещать новые облигационные займы и при первой возможности попытается «распаковать» стоимость дочерних активов через выход на фондовый рынок. Очевидный кандидат на IPO — быстро растущий МТС Банк. Если российский фондовый рынок продемонстрирует интерес к финтеху (например, в отношении листинга CarMoney 3 июля), то МТС Банк может рассчитывать на крупное и успешное IPO.

Оценка

Для определения целевой цены акций МТС мы использовали оценку по мультипликаторам (на период следующих 12 мес. - NTM) относительно аналогов на развитых и развивающихся рынках.

Средняя целевая капитализация рассчитывалась как простое арифметическое среднее четырех оценок капитализации, приведенных в последней строчке таблицы. Затем был использован дисконт за региональные риски в объеме 25% - такой же, как и при оценке других российских операторов связи (в частности, ПАО «Ростелеком»).

Целевая капитализация компании c учетом дисконта на горизонте 12 месяцев составила 686,2 млрд руб., что в расчете на обыкновенную акцию означает целевую цену 343,4 руб. Это соответствует потенциалу снижения в размере 0,65% к текущей цене. На основании этого мы присваиваем рейтинг «Держать» акциям МТС.

Технический анализ

Вплоть до осени 2021 года акции МТС испытывали лишь незначительные колебания в относительно узком коридоре 320-350 руб. Затем было объявлено о стратегии роста и «распаковки» стоимости, а оглашение новой дивидендной политики неоднократно переносилось в связи с неопределенностью экономической и глобальной политической ситуации. Тревога игроков фондового рынка выразилась в снижении стоимости акций до 280 руб. Выше этого уровня цена акций в 2022 году не поднималась, эпизодически испытывая сильное падение. В последнюю неделю мая 2023 года совет директоров рекомендовал выплату дивидендов за 2022 год в размере 34,29 руб. на акцию, что привело к закреплению на уровне 302 руб., превосходящем майские цены на величину дивидендов. По мере приближения акционерного собрания, назначенного на 18 июня, уверенность игроков рынка в принятии рекомендации росла, и сейчас акция стоит 345,7 руб. Дата закрытия дивидендного реестра - 29 июня 2023 года. Последний день акции будут торговаться с дивидендами 27 июня, и 28 июня цена упадет на 34,29 руб. («дивидендный гэп»). Затем цена, вероятно, будет колебаться в коридоре 280-320 руб., до возникновения ясности с выплатой дивидендов за 2023 год.

В заключение следует отметить, что вероятность сохранения текущей ситуации и даже консолидации рынка связи представляется высокой. Концепция «большой четверки» операторов сыграла свою роль в превращении сотового телефона в аппарат, доступный каждому. Благодаря ценовой конкуренции и яркой рекламе операторов население было охвачено услугами мобильной связи. Для дальнейшего роста нужны новые высокоскоростные стандарты связи и новое оборудование, причем в период, когда зарубежные производители его продавать не будут. Сегодняшние российские операторы не могут самостоятельно производить инфраструктурное оборудование. Поэтому ситуация располагает к уменьшению числа игроков, и в конечном счете можно ожидать, что на рынке останутся два оператора - Ростелеком и МТС, которые приобретут статус «слишком больших, чтобы рухнуть». В таком случае вопрос о дивидендах будет определяться, главным образом, потребностью основного акционера в средствах для инвестиций в широкий портфель его проектов. Представляется, что с его точки зрения цель оператора - стабильность и предсказуемость результатов. Предстоящие 12 месяцев станут временем «новой стабильности» и терпеливого ожидания решения по дивидендам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба