Из искры возгорится пламя. Нет, не сильные данные по ВВП США стали причиной обвала EUR/USD. И не «голубиная» риторика Кристин Лагард. Пожар на финансовых рынках зажгла скромная газета Nikkei, заявившая, что Банк Японии намерен сохранить контроль за кривой доходности облигаций в прежнем диапазоне +/-0,5%, однако позволит ставкам долгового рынка выйти за его пределы. Такой вариант развития событий потряс инвесторов до глубины души.

Дыма без огня не бывает. Кадзуо Уэда преподнес первый сюрприз на посту главы BoJ, превратив жесткое таргетирование кривой доходности в гибкое. Центробанк будет считать ранее установленный диапазон эталонным, но не обязательным. Он предложил купить 10-летние облигации по ставке в 1% вместо 0,5%, сигнализируя, что прежние рамки остались в прошлом. В результате доходность взлетела не только в Японии, но и в США, что укрепило гринбэк против основных мировых валют. За исключением иены.

Эпоха ультра-мягкой монетарной политики BoJ привела к колоссальному переливу капитала из Страны восходящего солнца за рубеж. Его репатриация на родину чревата повышением ставок по трежерис, падением фондовых индексов и замедлением мировой экономики. Неудивительно, что пострадали такие про-циклические валюты как евро и фунт.

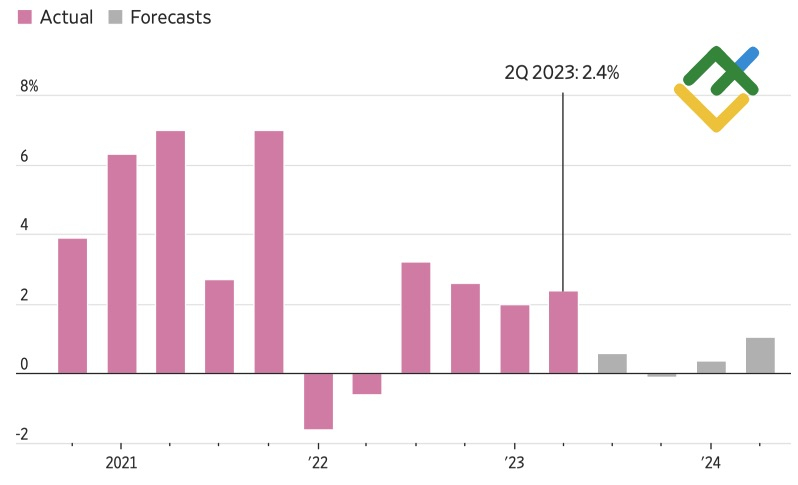

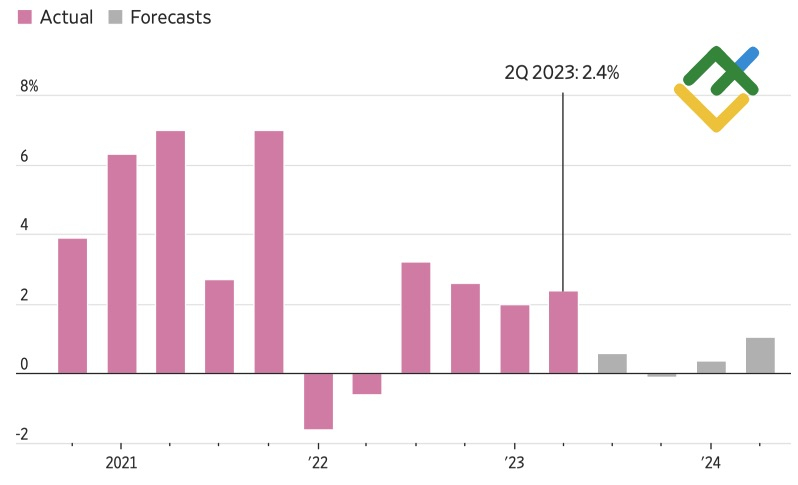

Данные же по ВВП США вернули на рынки тему американской исключительности. Экономика расширилась на 2,4%, больше, чем от нее ожидали. Прогнозируемой экспертами Wall Street Journal рецессии в 2023, вероятнее всего, придется подождать, по меньшей мере, до 2024.

Динамика ВВП США

На фоне Штатов, экономика еврозоны выглядит совершенно уродливой. И подчеркнувшая ее слабость Кристин Лагард подлила масла в огонь распродаж EUR/USD. Получился своеобразный контраст с выступлением Джерома Пауэлла. Председатель ФРС, напротив, заявил, что центробанк не прогнозирует рецессию и рассчитывает на мягкую посадку.

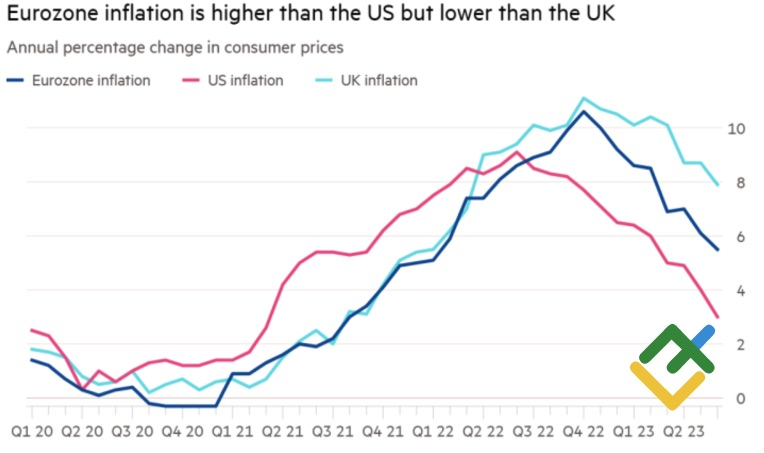

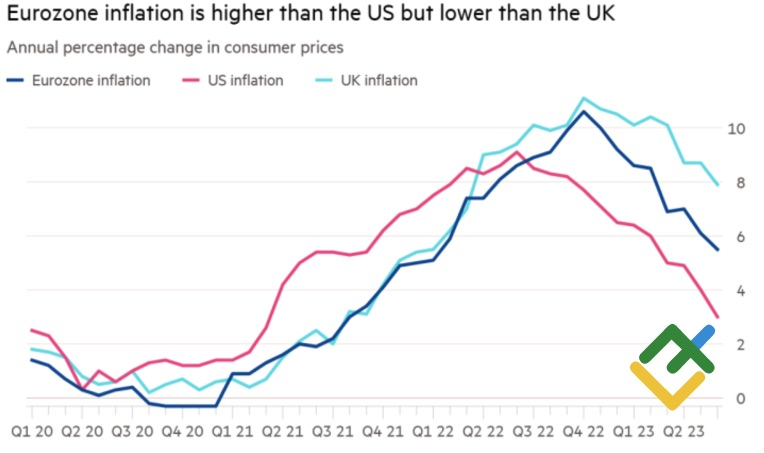

Дивергенция в экономическом росте играет на руку доллару США, тем более, что расхождения в монетарной политике Федрезерва и ЕЦБ уже не видно. Даже на фоне более высокой инфляции в еврозоне. Выстрелы обоих центробанков в июле могут оказаться последними. Об этом свидетельствует изменение риторики Франкфурта.

Июньская фраза о том, что Европейский регулятор обеспечит доведение ставок до уровней, которые были бы достаточно ограничительными была заменена. Теперь Управляющий совет обеспечит нахождение стоимости заимствований на ограничительном уровне так долго, сколько это необходимо.

Динамика инфляции в США и Европе

Речь явно идет о паузе, а не о повышении ставки по депозитам в сентябре. Вероятность ее роста на 25 б.п. до 4% упала до менее 50%, что еще больше ослабило позиции евро.

Таким образом, нормализация денежно-кредитной политики Банка Японии стала неприятным сюрпризом для глобальной экономики и про-циклических валют. Она отсрочила падение доллара США и изменила расстановку сил в паре EUR/USD. Сформированные на прорыве 1,102 шорты следует удерживать и наращивать на откатах.

Дыма без огня не бывает. Кадзуо Уэда преподнес первый сюрприз на посту главы BoJ, превратив жесткое таргетирование кривой доходности в гибкое. Центробанк будет считать ранее установленный диапазон эталонным, но не обязательным. Он предложил купить 10-летние облигации по ставке в 1% вместо 0,5%, сигнализируя, что прежние рамки остались в прошлом. В результате доходность взлетела не только в Японии, но и в США, что укрепило гринбэк против основных мировых валют. За исключением иены.

Эпоха ультра-мягкой монетарной политики BoJ привела к колоссальному переливу капитала из Страны восходящего солнца за рубеж. Его репатриация на родину чревата повышением ставок по трежерис, падением фондовых индексов и замедлением мировой экономики. Неудивительно, что пострадали такие про-циклические валюты как евро и фунт.

Данные же по ВВП США вернули на рынки тему американской исключительности. Экономика расширилась на 2,4%, больше, чем от нее ожидали. Прогнозируемой экспертами Wall Street Journal рецессии в 2023, вероятнее всего, придется подождать, по меньшей мере, до 2024.

Динамика ВВП США

На фоне Штатов, экономика еврозоны выглядит совершенно уродливой. И подчеркнувшая ее слабость Кристин Лагард подлила масла в огонь распродаж EUR/USD. Получился своеобразный контраст с выступлением Джерома Пауэлла. Председатель ФРС, напротив, заявил, что центробанк не прогнозирует рецессию и рассчитывает на мягкую посадку.

Дивергенция в экономическом росте играет на руку доллару США, тем более, что расхождения в монетарной политике Федрезерва и ЕЦБ уже не видно. Даже на фоне более высокой инфляции в еврозоне. Выстрелы обоих центробанков в июле могут оказаться последними. Об этом свидетельствует изменение риторики Франкфурта.

Июньская фраза о том, что Европейский регулятор обеспечит доведение ставок до уровней, которые были бы достаточно ограничительными была заменена. Теперь Управляющий совет обеспечит нахождение стоимости заимствований на ограничительном уровне так долго, сколько это необходимо.

Динамика инфляции в США и Европе

Речь явно идет о паузе, а не о повышении ставки по депозитам в сентябре. Вероятность ее роста на 25 б.п. до 4% упала до менее 50%, что еще больше ослабило позиции евро.

Таким образом, нормализация денежно-кредитной политики Банка Японии стала неприятным сюрпризом для глобальной экономики и про-циклических валют. Она отсрочила падение доллара США и изменила расстановку сил в паре EUR/USD. Сформированные на прорыве 1,102 шорты следует удерживать и наращивать на откатах.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба