31 июля 2023 investing.com Крамер Майкл

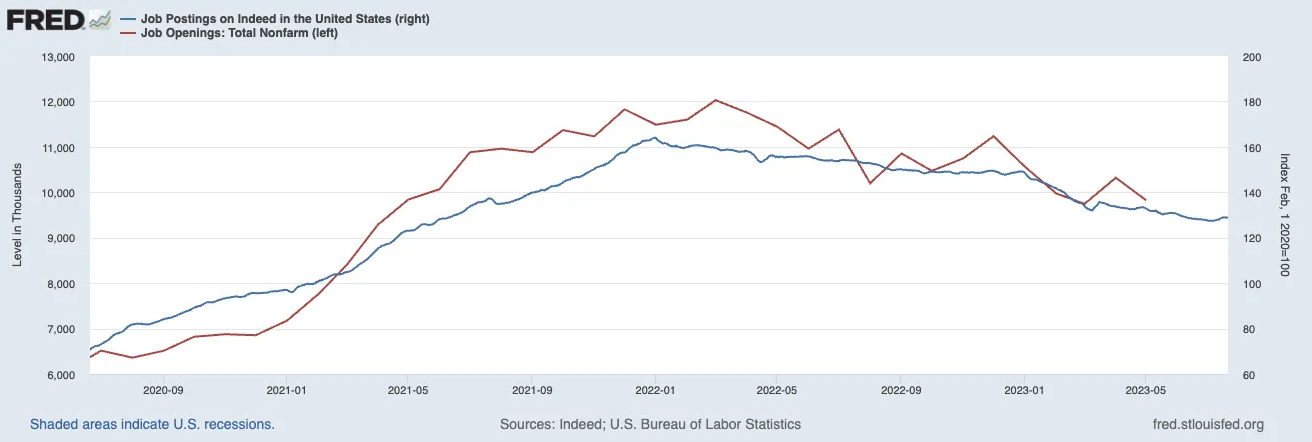

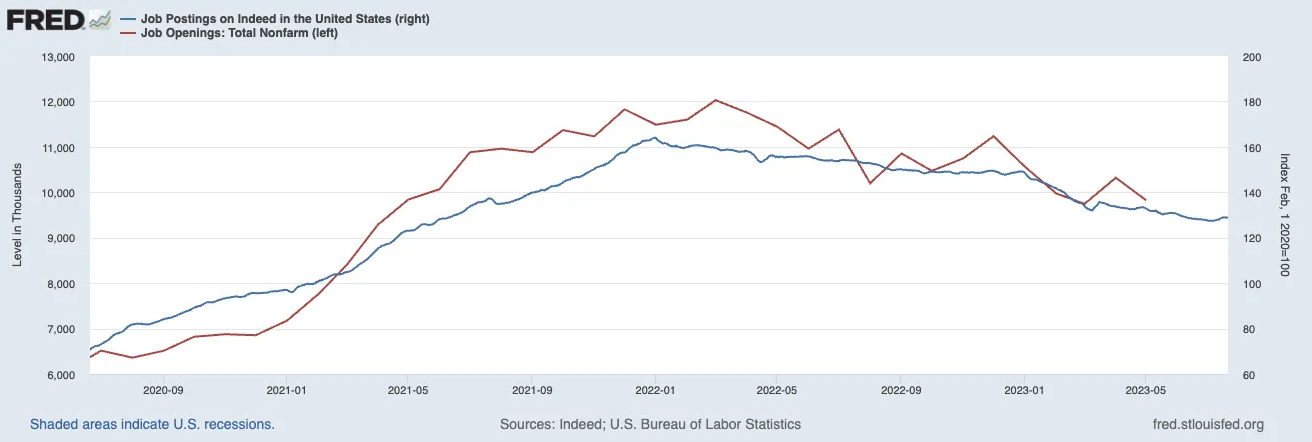

На этой неделе ожидается большое количество макроэкономических данных, которые, вероятно, покажут, что рынок труда и экономика остаются в хорошей форме. Число первичных заявок на пособие по безработице неуклонно снижается последние несколько недель, при этом количество открытых вакансий на портале Indeed в июле выросло.

Данные по ВВП за второй квартал оказались выше ожиданий. Все это указывает на устойчивость экономики и вероятное дальнейшее повышение ставок.

Вакансии на Indeed

Как я уже не раз отмечал, рынок акций, похоже, недооценивает риск повышения процентных ставок, поскольку премия за риск между акциями и облигациями сейчас движется в сторону максимальных за несколько лет уровней.

В понедельник в 21:00 мск будут опубликованы результаты опроса старших банковских сотрудников по кредитованию. Инвесторы по ним смогут понять, ужесточаются ли условия кредитования, и сокращают ли банки объемы выдаваемых кредитов.

Если отталкиваться от публикуемых еженедельно данных, коммерческие и промышленные займы вместе с лизинговыми контрактами сократились лишь слегка и остаются на рекордно высоких уровнях.

Индекс ALCBC&IL

Во вторник выйдут данные по вакансиям JOLTS и производственный индекс ISM, в среду — отчет ADP по занятости, в четверг — статистика по первичным заявкам на пособие по безработице, удельным расходам на оплату труда и производительности. Наконец, в пятницу будет опубликован отчет по занятости вне сельского хозяйства США. Согласно прогнозам экономистов, число рабочих мест в последнем месяце увеличилось на 200 тыс., а уровень безработицы составил 3,6%, как и месяцем ранее.

Финансовые условия существенно смягчились с середины марта, так что в том, что макроданные в основном превосходят ожидания, нет ничего удивительного. Индекс экономических сюрпризов Bloomberg значительно вырос с начала апреля.

Индекс ECSURPUS

Доходность на долгом конце кривой, что не удивительно, сейчас растет, может совершить пробой и проверить на прочность октябрьские максимумы. Доходность 30-летних трежерис, похоже, может подняться выше 4,25%, и публикуемые на этой неделе данные могут стать необходимым для этого катализатором.

Доходность 30-летних трежерис — дневной таймфрейм

Похожая ситуация складывается и по доходности 10-летних трежерис, которая тоже может совершить пробой на этой неделе и достигнуть 4,25%, а может быть, и более высоких уровней.

Доходность 10-летних трежерис — дневной таймфрейм

Спред доходности прибыли и 10-летних трежерис сейчас составляет всего 59 базисных пунктов, и на графике видно, что это соответствует ключевой переломной точке.

S&P 500 – дневной таймфрейм

В переломной точке оказался даже спред дивидендной доходности S&P 500 и доходности 10-летних трежерис, который сейчас составляет приблизительно -2,45%. Если посмотреть на данные с начала 1970-х годов, можно увидеть, что район -2,5% — это для рынка ключевая зона поддержки и сопротивления.

С учетом исторического значения этого района будет неудивительно, если дивидендная доходность начнет расти с этих уровней, а спред между доходностью 10-летних трежерис и дивидендной доходностью S&P 500 снова начнет увеличиваться.

S&P 500 – дневной таймфрейм

Разумеется, чем сильнее растут ставки и цены акций, тем больше будут сужаться спреды, и тем дороже будут становиться акции по отношению к облигациям. На данном этапе будет вполне логичным, если ставки снова вырастут к максимумам последних двух лет. Акции тогда окажутся в непростом положении с учетом их текущей переоцененности.

Росту доходности могут поспособствовать не только макроэкономические данные. Повышаются также цены на нефть, которые очень близки к тому, чтобы совершить пробой на этой неделе и снова подняться до уровней $90–95. Правда для этого им сначала нужно преодолеть отметку $83.

CFD на нефть WTI – дневной таймфрейм

Цены на бензин, похоже, консолидируются перед существенным рывком вверх в сторону $3,15.

Фьючерсы на бензин RBOB – дневной таймфрейм

Между тем, на графике S&P 500 в четверг сформировался достаточно крупный «медвежий» паттерн «поглощение», и хотя в пятницу индекс совершил отскок, он скорректировал лишь около 78% падения четверга.

Если индекс не сможет достигнуть максимума 4605 в начале этой недели, это, возможно, будет означать конец ралли, и в таком случае индекс может сильно упасть, нивелировав текущее ралли и вернувшись к уровням ниже 4200.

S&P 500 – часовой таймфрейм

На графике S&P 500 также сформировался паттерн «растущий клин», и если этот более низкий восходящий тренд будет пробит в районе 4500, возврат к его точке начала будет означать для S&P 500 падение к 4100.

S&P 500 – дневной таймфрейм

Данные по ВВП за второй квартал оказались выше ожиданий. Все это указывает на устойчивость экономики и вероятное дальнейшее повышение ставок.

Вакансии на Indeed

Как я уже не раз отмечал, рынок акций, похоже, недооценивает риск повышения процентных ставок, поскольку премия за риск между акциями и облигациями сейчас движется в сторону максимальных за несколько лет уровней.

В понедельник в 21:00 мск будут опубликованы результаты опроса старших банковских сотрудников по кредитованию. Инвесторы по ним смогут понять, ужесточаются ли условия кредитования, и сокращают ли банки объемы выдаваемых кредитов.

Если отталкиваться от публикуемых еженедельно данных, коммерческие и промышленные займы вместе с лизинговыми контрактами сократились лишь слегка и остаются на рекордно высоких уровнях.

Индекс ALCBC&IL

Во вторник выйдут данные по вакансиям JOLTS и производственный индекс ISM, в среду — отчет ADP по занятости, в четверг — статистика по первичным заявкам на пособие по безработице, удельным расходам на оплату труда и производительности. Наконец, в пятницу будет опубликован отчет по занятости вне сельского хозяйства США. Согласно прогнозам экономистов, число рабочих мест в последнем месяце увеличилось на 200 тыс., а уровень безработицы составил 3,6%, как и месяцем ранее.

Финансовые условия существенно смягчились с середины марта, так что в том, что макроданные в основном превосходят ожидания, нет ничего удивительного. Индекс экономических сюрпризов Bloomberg значительно вырос с начала апреля.

Индекс ECSURPUS

Доходность на долгом конце кривой, что не удивительно, сейчас растет, может совершить пробой и проверить на прочность октябрьские максимумы. Доходность 30-летних трежерис, похоже, может подняться выше 4,25%, и публикуемые на этой неделе данные могут стать необходимым для этого катализатором.

Доходность 30-летних трежерис — дневной таймфрейм

Похожая ситуация складывается и по доходности 10-летних трежерис, которая тоже может совершить пробой на этой неделе и достигнуть 4,25%, а может быть, и более высоких уровней.

Доходность 10-летних трежерис — дневной таймфрейм

Спред доходности прибыли и 10-летних трежерис сейчас составляет всего 59 базисных пунктов, и на графике видно, что это соответствует ключевой переломной точке.

S&P 500 – дневной таймфрейм

В переломной точке оказался даже спред дивидендной доходности S&P 500 и доходности 10-летних трежерис, который сейчас составляет приблизительно -2,45%. Если посмотреть на данные с начала 1970-х годов, можно увидеть, что район -2,5% — это для рынка ключевая зона поддержки и сопротивления.

С учетом исторического значения этого района будет неудивительно, если дивидендная доходность начнет расти с этих уровней, а спред между доходностью 10-летних трежерис и дивидендной доходностью S&P 500 снова начнет увеличиваться.

S&P 500 – дневной таймфрейм

Разумеется, чем сильнее растут ставки и цены акций, тем больше будут сужаться спреды, и тем дороже будут становиться акции по отношению к облигациям. На данном этапе будет вполне логичным, если ставки снова вырастут к максимумам последних двух лет. Акции тогда окажутся в непростом положении с учетом их текущей переоцененности.

Росту доходности могут поспособствовать не только макроэкономические данные. Повышаются также цены на нефть, которые очень близки к тому, чтобы совершить пробой на этой неделе и снова подняться до уровней $90–95. Правда для этого им сначала нужно преодолеть отметку $83.

CFD на нефть WTI – дневной таймфрейм

Цены на бензин, похоже, консолидируются перед существенным рывком вверх в сторону $3,15.

Фьючерсы на бензин RBOB – дневной таймфрейм

Между тем, на графике S&P 500 в четверг сформировался достаточно крупный «медвежий» паттерн «поглощение», и хотя в пятницу индекс совершил отскок, он скорректировал лишь около 78% падения четверга.

Если индекс не сможет достигнуть максимума 4605 в начале этой недели, это, возможно, будет означать конец ралли, и в таком случае индекс может сильно упасть, нивелировав текущее ралли и вернувшись к уровням ниже 4200.

S&P 500 – часовой таймфрейм

На графике S&P 500 также сформировался паттерн «растущий клин», и если этот более низкий восходящий тренд будет пробит в районе 4500, возврат к его точке начала будет означать для S&P 500 падение к 4100.

S&P 500 – дневной таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба