Успех на рынке приходит к тому, кто сумел влезть в голову ФРС. Центробанк всеми силами пытается оттащить инвесторов от бинарного мнения, что его миссия будет выполнена, когда инфляция начнет падать. Меньше всего Джером Пауэлл и его коллеги хотят объявить о прекращении цикла монетарной рестрикции, а затем получить новый всплеск цен следующей весной. Разговоры, что у Федрезерва остается немало работы, стали катализатором распродаж EUR/USD.

Президент ФРБ Бостона Сьюзан Коллинз была удивлена устойчивостью американской экономики к агрессивной монетарной рестрикции. Она не видит замедления ВВП, которое требуется для возвращения инфляции к таргету в 2%. На самом деле устойчивость предполагает, что ФРС придется сделать больше, чем она уже сделала.

«Ястребиная» риторика Сьюзан Коллинз натолкнула инвесторов на мысль, что и Джером Пауэлл в Джексон-Хоул не станет говорить об окончании цикла ужесточения денежно-кредитной политики. Вероятнее всего, он сделает акцент, что последняя миля на дороге борьбы с инфляцией – самая трудная. Поэтому Федрезерв должен держать все варианты открытыми. В том числе, не отказываться от идеи дальнейшего повышения стоимости заимствований.

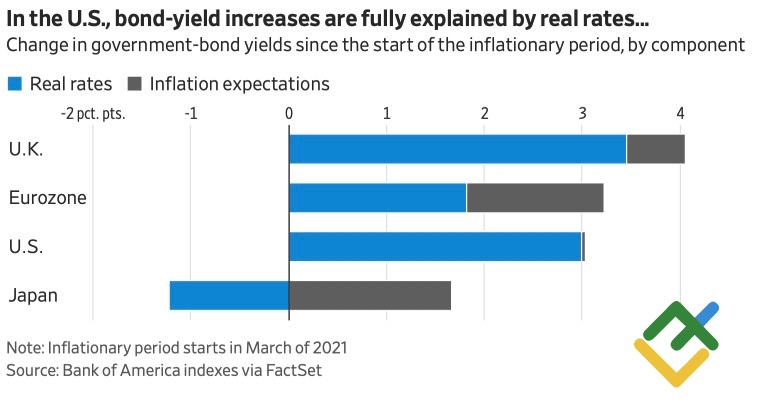

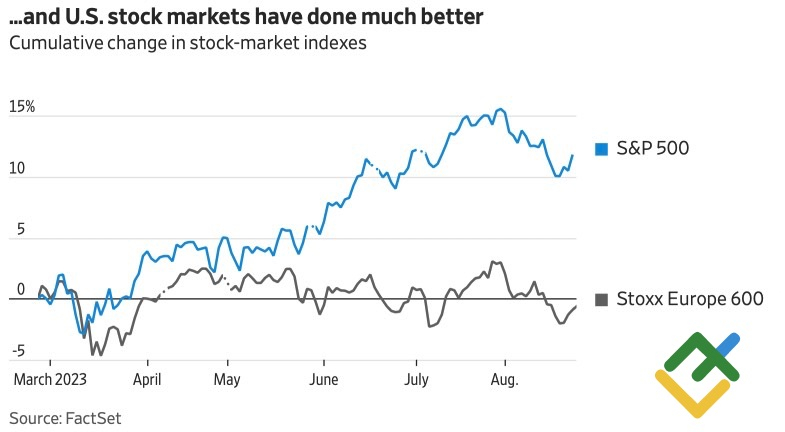

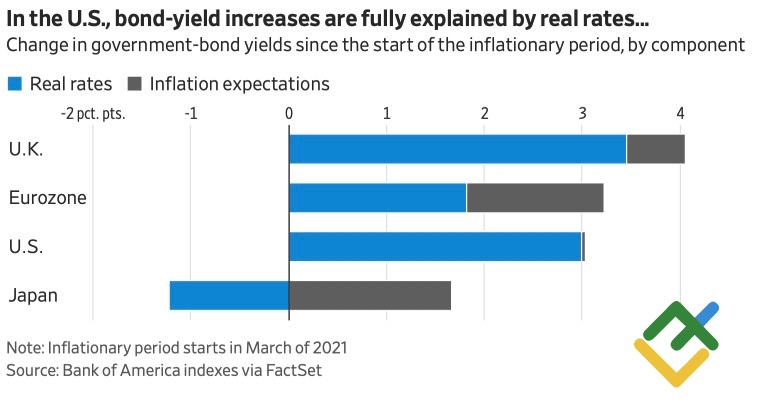

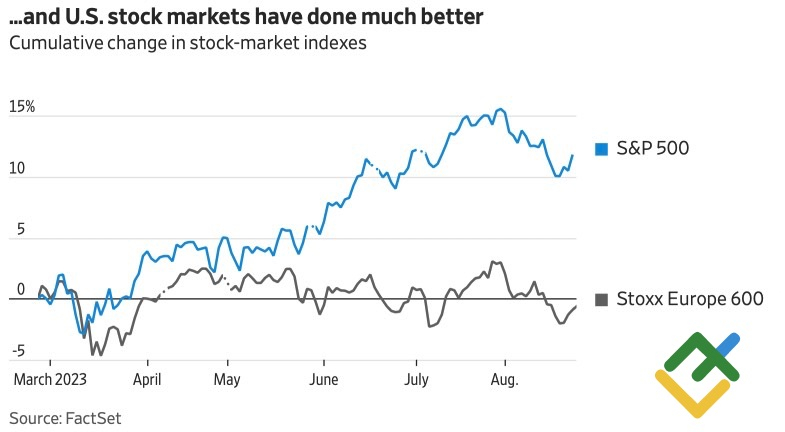

Центробанк проделал огромную работу. Он довел ставки до 22-летнего максимума и заякорил инфляционные ожидания. В результате главной причиной ралли доходности в США, в отличие от еврозоны, является реальная доходность. Это отражает силу американской экономики, позволяет объяснить опережающий характер фондовых индексов Нового света и крепкие позиции доллара.

Структура ралли доходности облигаций

Динамика американского и европейского рынка акций

Евро не помогла «ястребиная» риторика Йоахима Нагеля. Президент Бундесбанка не уверен, что инфляция находится под контролем настолько, чтобы остановить повышение ставок. Она все еще выше 5%. ЕЦБ требуется пройти некоторый путь, чтобы вернуть потребительские цены к таргету в 2%. Его коллега из Португалии Марио Сентено, напротив, настаивает на осторожности, так как риски для экономики еврозоны увеличиваются.

Монетарная рестрикция работает, однако сколько боли она еще принесет?

Раскол в рядах Европейского центробанка вкупе с потенциальным сокращением ВВП еврозоны в третьем квартале, судя по ужасной статистике по PMI, заставляют сомневаться в повышении ставки по депозитам до 4% в сентябре. Это лишает «быков» по EUR/USD важного козыря. Покупатели слишком слабы, однако многие «медвежьи» драйверы уже учтены в котировках основной валютной пары. Не станет ли это поводом для отскока?

Вполне возможно. Рынки растут на слухах, а падают на фактах. И доллар США – не исключение. 6-я неделя ралли индекса USD наталкивает на мысль о скорой фиксации прибыли по лонгам спекулянтами. Если спич Джерома Пауэлла в Джексон-Хоул позволит EUR/USD вернуться выше 1,08, у нас возникнет повод для покупок. В обратном случае будем держать сформированные от 1,086 шорты с таргетами на 1,076 и 1,071.

Президент ФРБ Бостона Сьюзан Коллинз была удивлена устойчивостью американской экономики к агрессивной монетарной рестрикции. Она не видит замедления ВВП, которое требуется для возвращения инфляции к таргету в 2%. На самом деле устойчивость предполагает, что ФРС придется сделать больше, чем она уже сделала.

«Ястребиная» риторика Сьюзан Коллинз натолкнула инвесторов на мысль, что и Джером Пауэлл в Джексон-Хоул не станет говорить об окончании цикла ужесточения денежно-кредитной политики. Вероятнее всего, он сделает акцент, что последняя миля на дороге борьбы с инфляцией – самая трудная. Поэтому Федрезерв должен держать все варианты открытыми. В том числе, не отказываться от идеи дальнейшего повышения стоимости заимствований.

Центробанк проделал огромную работу. Он довел ставки до 22-летнего максимума и заякорил инфляционные ожидания. В результате главной причиной ралли доходности в США, в отличие от еврозоны, является реальная доходность. Это отражает силу американской экономики, позволяет объяснить опережающий характер фондовых индексов Нового света и крепкие позиции доллара.

Структура ралли доходности облигаций

Динамика американского и европейского рынка акций

Евро не помогла «ястребиная» риторика Йоахима Нагеля. Президент Бундесбанка не уверен, что инфляция находится под контролем настолько, чтобы остановить повышение ставок. Она все еще выше 5%. ЕЦБ требуется пройти некоторый путь, чтобы вернуть потребительские цены к таргету в 2%. Его коллега из Португалии Марио Сентено, напротив, настаивает на осторожности, так как риски для экономики еврозоны увеличиваются.

Монетарная рестрикция работает, однако сколько боли она еще принесет?

Раскол в рядах Европейского центробанка вкупе с потенциальным сокращением ВВП еврозоны в третьем квартале, судя по ужасной статистике по PMI, заставляют сомневаться в повышении ставки по депозитам до 4% в сентябре. Это лишает «быков» по EUR/USD важного козыря. Покупатели слишком слабы, однако многие «медвежьи» драйверы уже учтены в котировках основной валютной пары. Не станет ли это поводом для отскока?

Вполне возможно. Рынки растут на слухах, а падают на фактах. И доллар США – не исключение. 6-я неделя ралли индекса USD наталкивает на мысль о скорой фиксации прибыли по лонгам спекулянтами. Если спич Джерома Пауэлла в Джексон-Хоул позволит EUR/USD вернуться выше 1,08, у нас возникнет повод для покупок. В обратном случае будем держать сформированные от 1,086 шорты с таргетами на 1,076 и 1,071.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба