«Инарктика» наконец-то выпустила отчетность по МСФО, причем за все периоды. В статье разберем результаты деятельности на конец 2 квартала 2023 года и поговорим о перспективах роста их акций и дивидендах.

Важные изменения

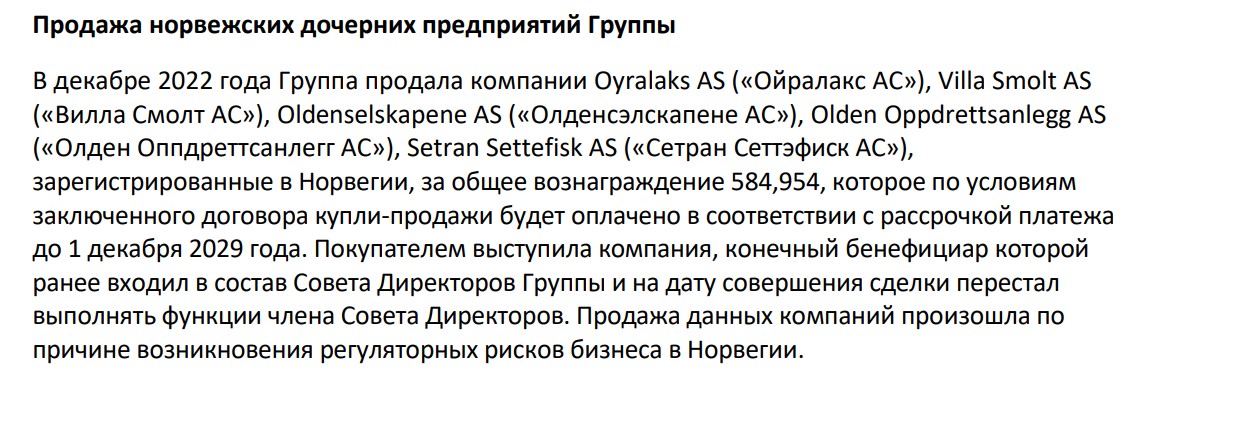

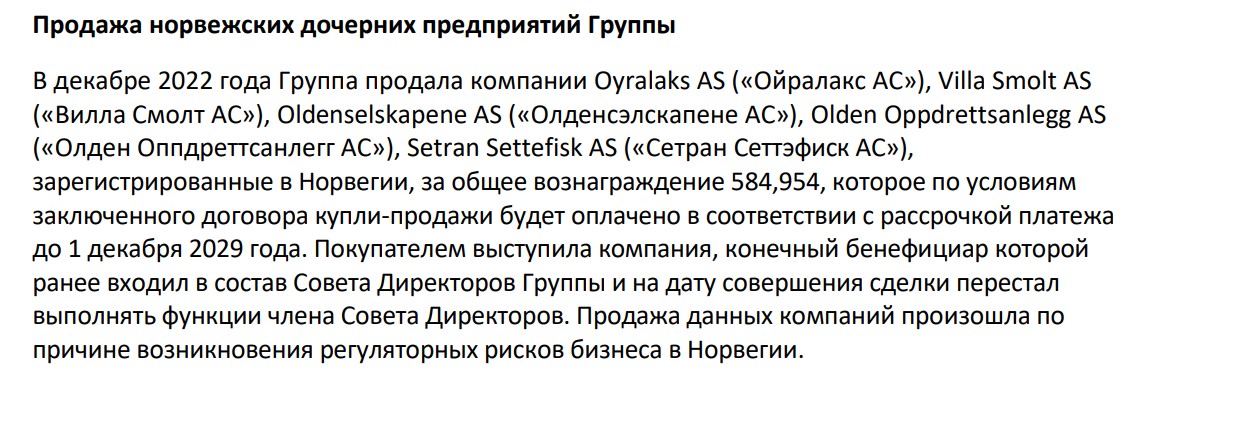

Компания продала три смолтовых завода в Норвегии. Как я понимаю схема такая же как с МакДональдс. Активы передали местному менеджменту, а те в свою очередь взяли на себя обязательство выплатить их полную стоимость до конца 2029 года.

Помимо этого компания приобрела три завода по производству малька в РФ и три комбината по выращиванию корма для рыбы. Это означает, что производство «Инарктика» теперь полностью вертикально-интегрировано в РФ и не зависит от иностранных контрагентов. Это, разумеется, очень хорошая новость. Многие риски отпали. Более того, долгосрочно такое решение может позволить улучшить маржинальность компании за счет сокращения себестоимости производства. В последних отчетах невооруженным взглядом видно этот тренд, но об его устойчивости пока говорить рано.

Операционные результаты

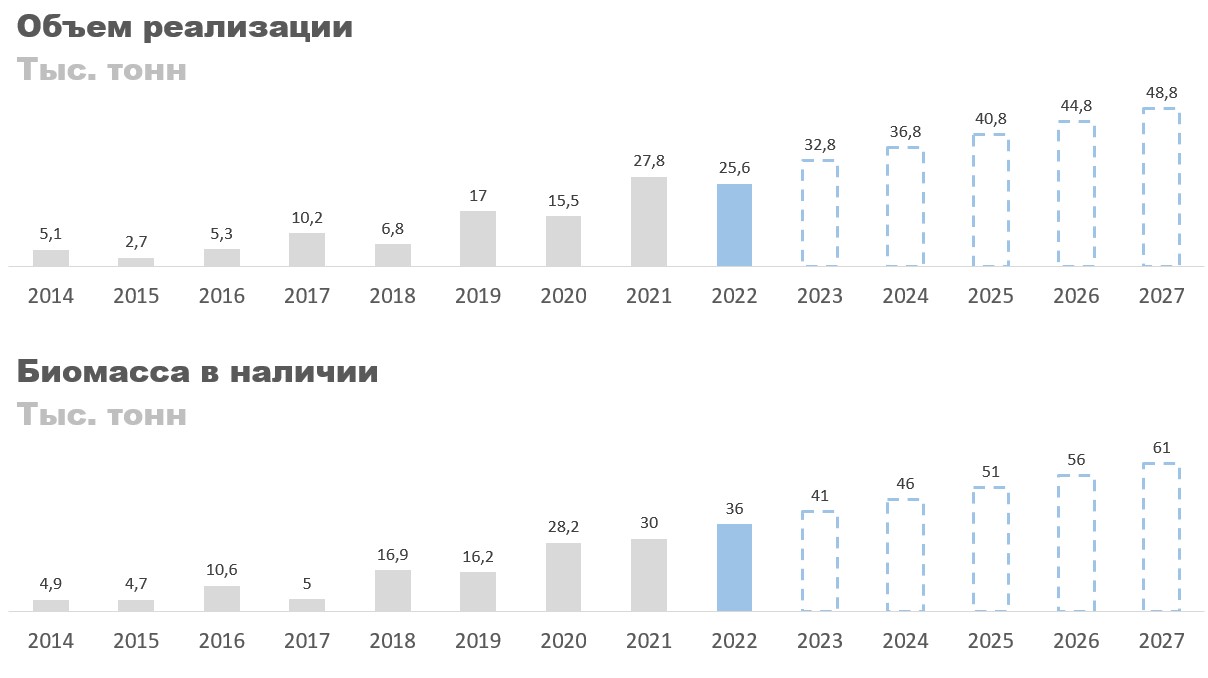

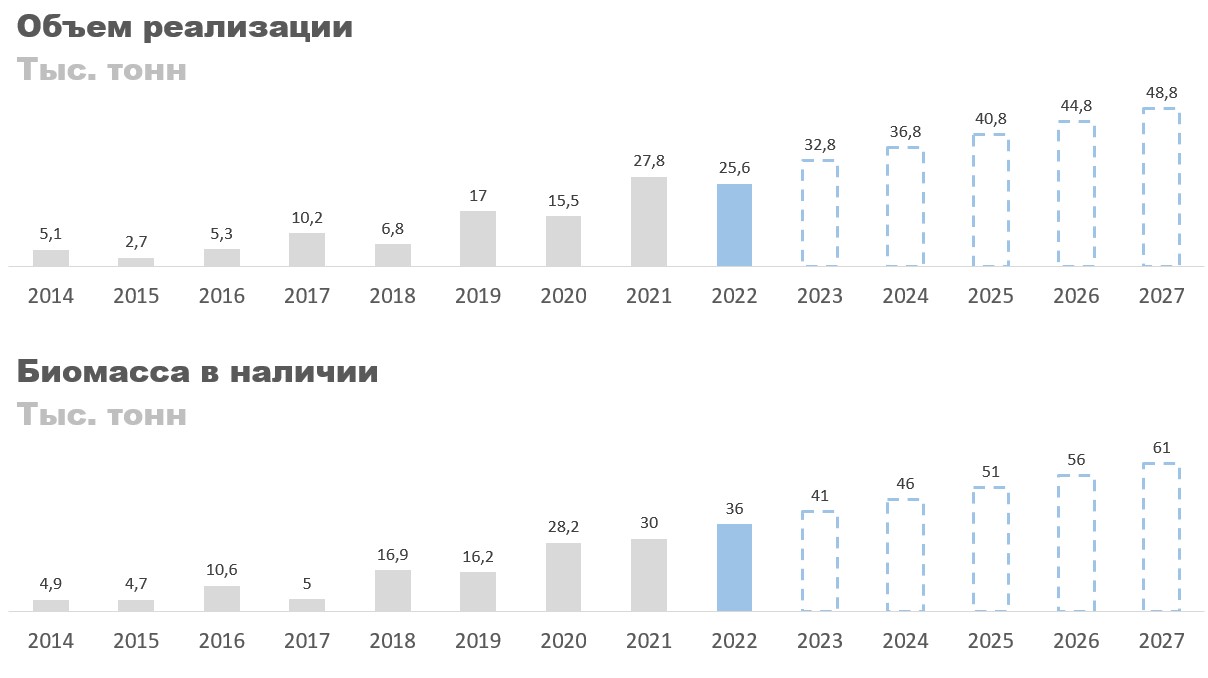

В 2022 году «Инарктика» продала 25,6 тыс. тонн рыбы, что на 8% меньше, чем в 2021 году. Однако, ничего критичного в этом нет. Компания работает циклами в два года, поэтому такая динамика нормальна. Что-то похожее можно увидеть в период между 2019 и 2020 годом.

Зато биомасса в наличии продолжает стабильно расти и на конец 2022 года составила 36 тыс. тонн. Обычно между ней и продажами есть прямая взаимосвязь с небольшим временным лагом. Текущая динамика означает, что в ближайшие год-два объем продаж вырастет примерно в полтора раза по сравнению с 2022 годом. Это может послужить хорошей инвестидеей в краткосрок. Долгосрочно есть смысл держать акции под исполнение основного плана компании — увеличения объема продаж рыбы до 60 тыс. тонн. Он позволит удвоить выручку исключительно за счет объемов, а ведь ест еще фактор роста цен.

В 2022 году цены на красную рыбу сильно возросли из-за сокращения импорта. Выручка с продажи одной тонны у ИНАРКТИКА увеличилась с 572 до 918 тыс. рублей. По итогам первого полугодия 2023 года эта цифра продолжила расти и составила 940 тыс. рублей за тонну. Учитывая резкий скачок курса доллара во второй половине года, я закладываю рост выручки с тонны до 955 тыс. рублей в 2023 году и дальше на 4% в год (таргет по инфляции). Разумеется, цены могут изменяться и быстрее.

Финансовые результаты

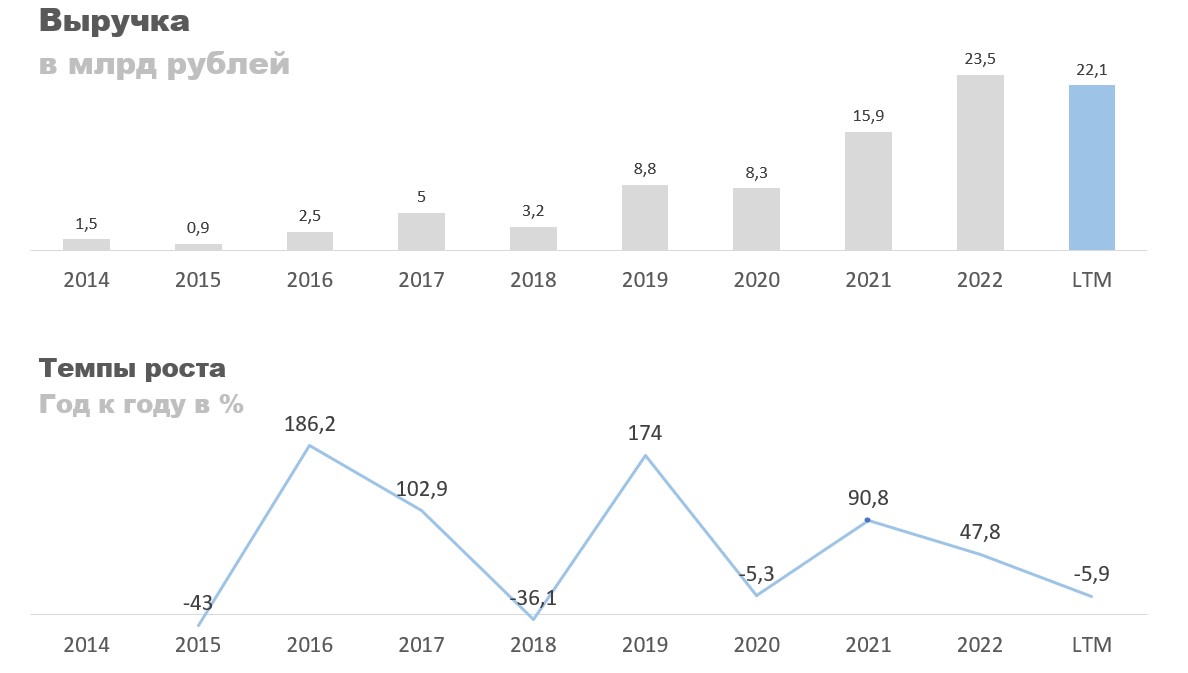

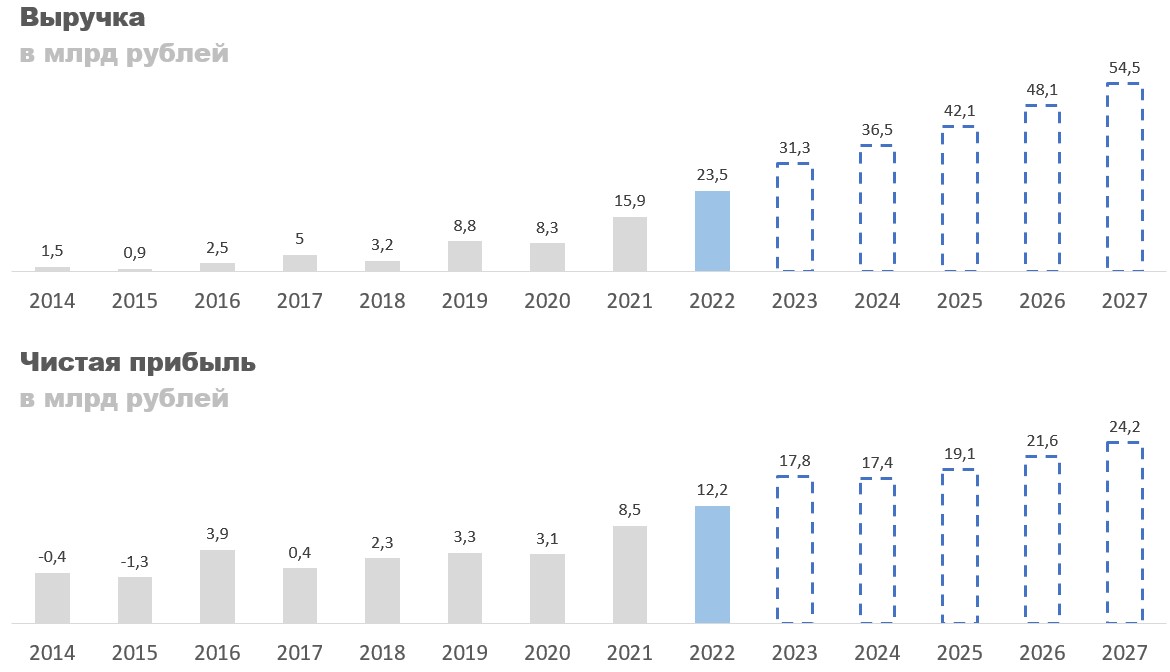

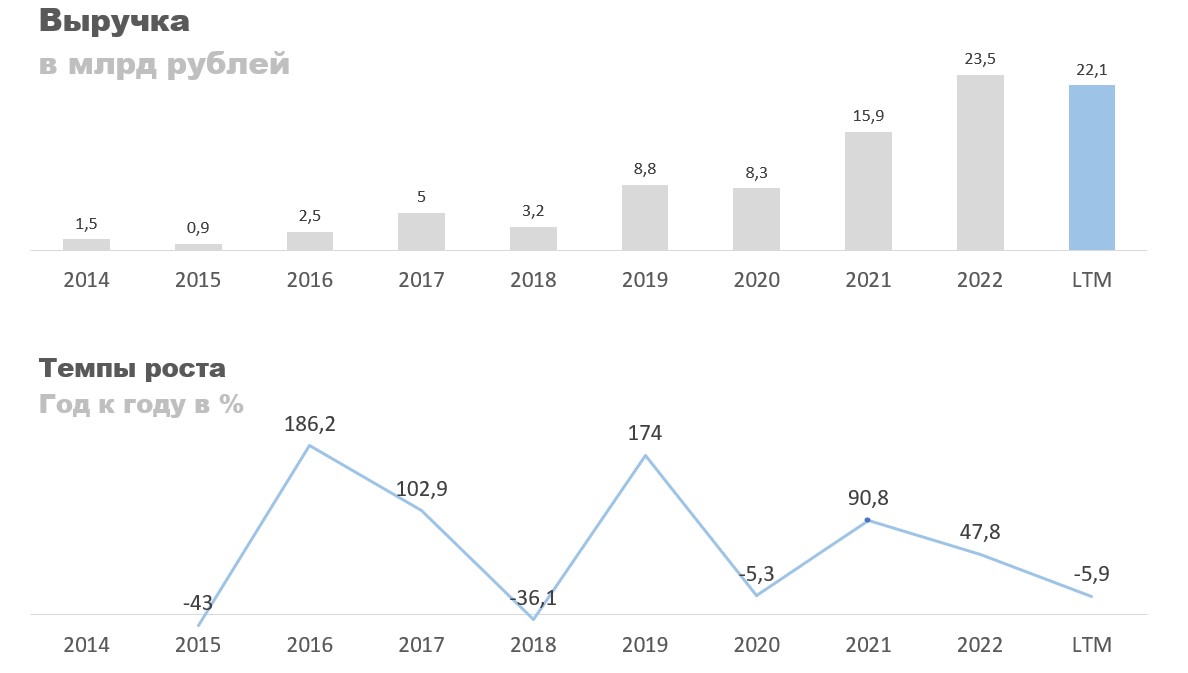

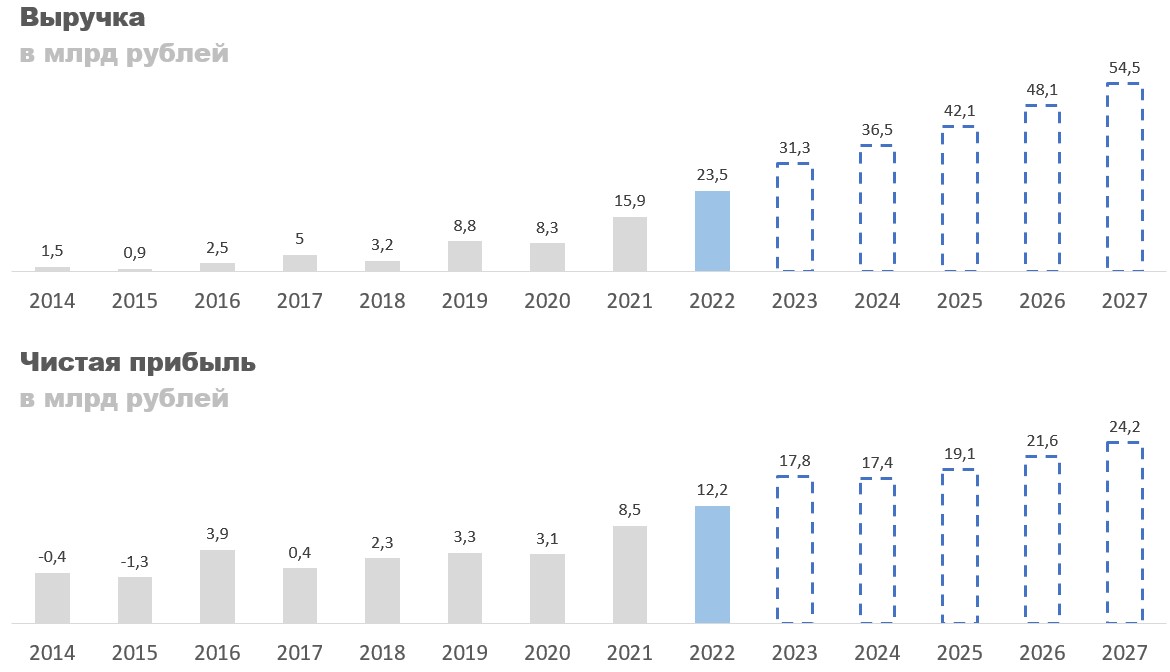

Выручка в 2021 году выросла на 91,5% год к году, по большей части за счет роста объемов продаж, а в 2022 году на 47,8% год к году за счет роста цен и сохранения объема реализации на предыдущем уровне. В 2023 выручка снова может возрасти, на этот раз до 31 млрд рублей. Это должно произойти за счет двух факторов:

Сохранения цен на уровне 2022 года.

Роста объемов продаж рыбы до 32 тыс. тонн. В графике выше этот момент уже упоминал.

P.S. Корреляция между МСФО и налоговой отчетностью, о которой писал, подтвердилась еще раз. Можно использовать ее как индикатор до выхода МСФО за 2023 год.

Примечание: LTM - за последние 12 месяцев

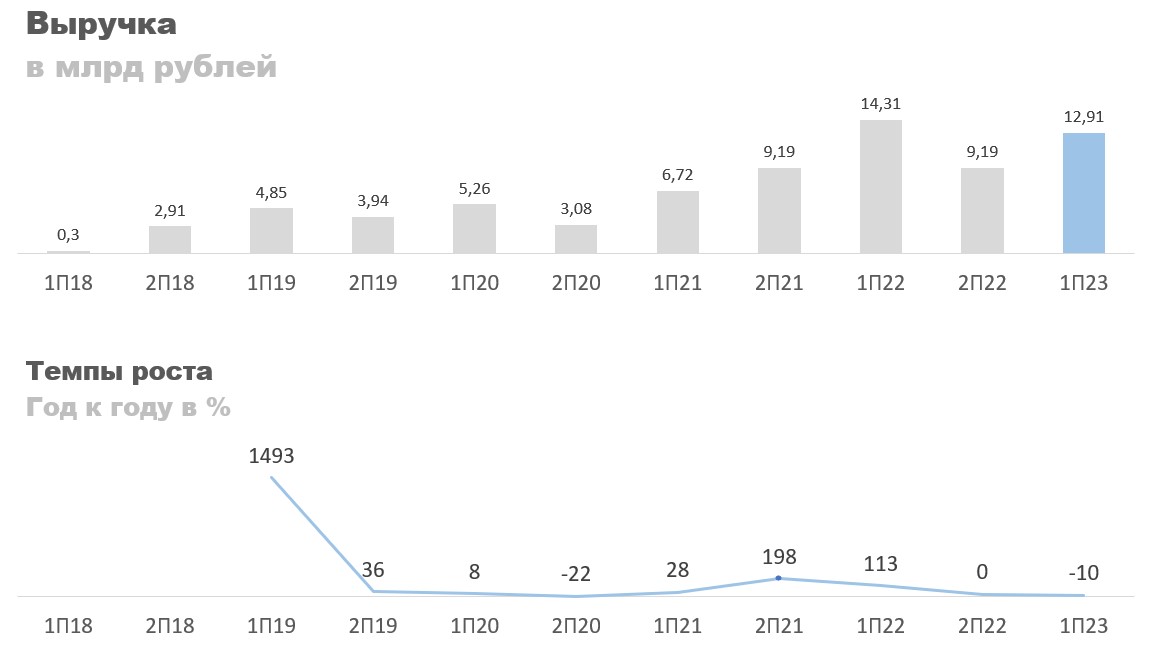

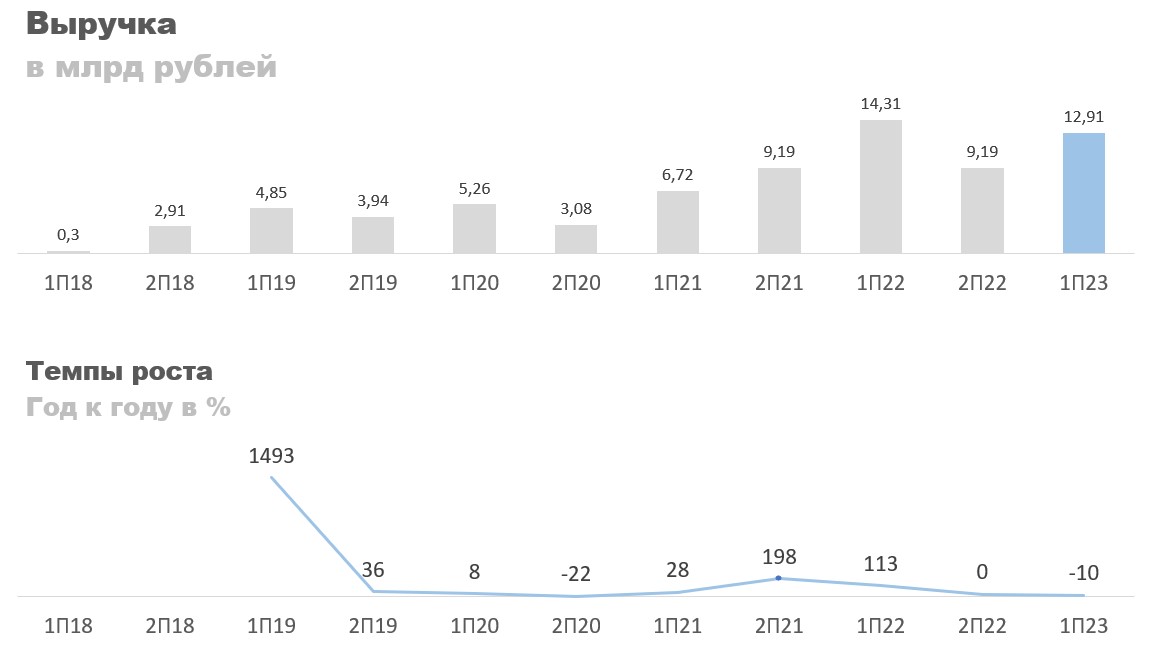

Пока динамика выручки выглядит так, как будто 2023 год должен быть немного хуже 2022, но тут стоит отметить, что отлов рыбы компания обычно начинает в августе, поэтому слабая динамика первой половины 2023 года не обязательно означает слабый год в целом.

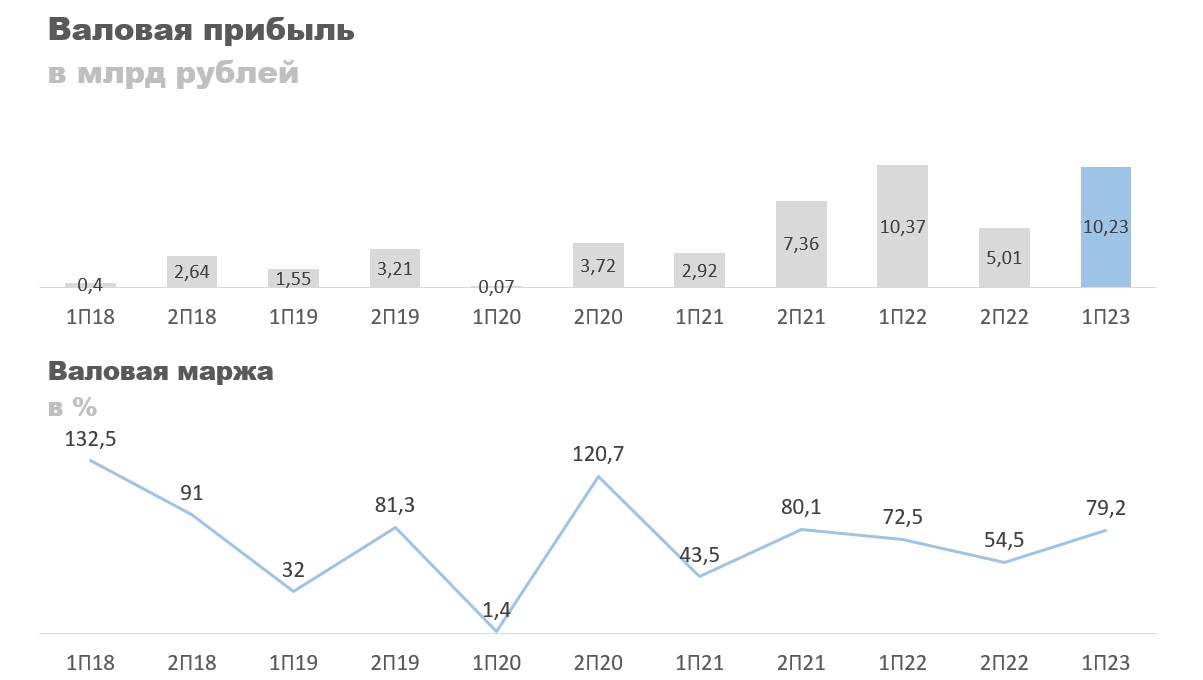

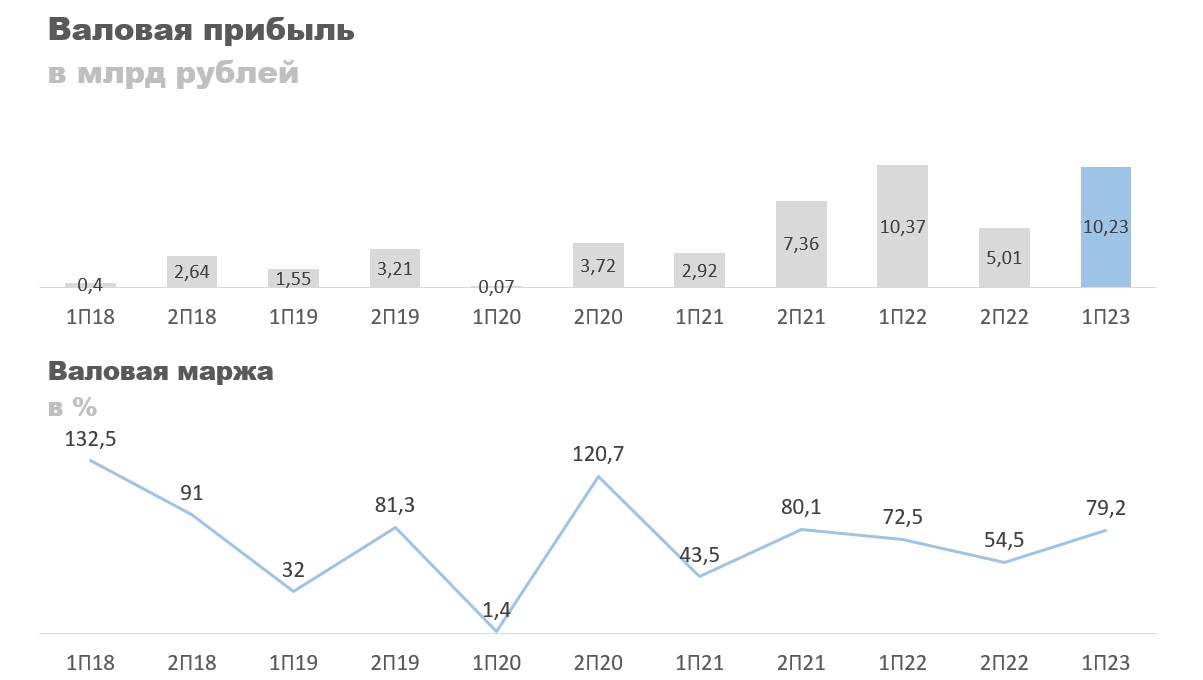

Валовая прибыль год к году немного снизилась, но валовая маржа держится на высоком уровне за счет сокращения себестоимости. Насколько стабильна такая маржа еще пока не понятно, но если она продолжит держаться на текущем уровне, то это, конечно, повод для переоценки компании в большую сторону.

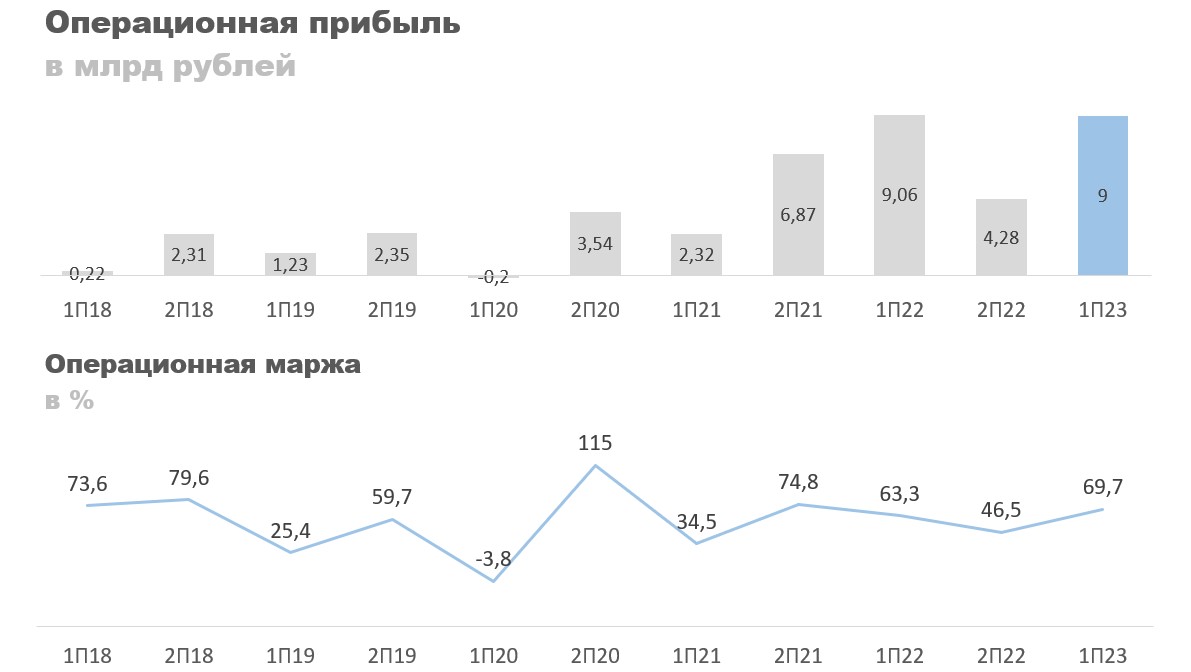

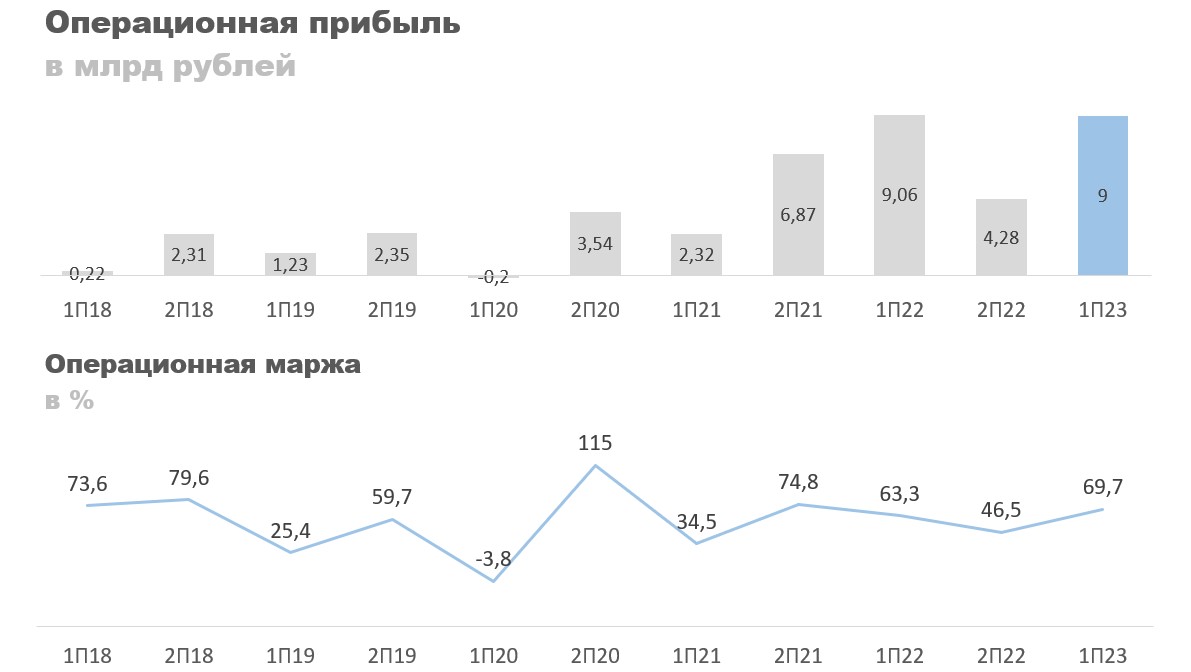

С операционной прибылью картинка такая же как и с валовой. Так как затраты под контролем, операционная маржа следует за валовой.

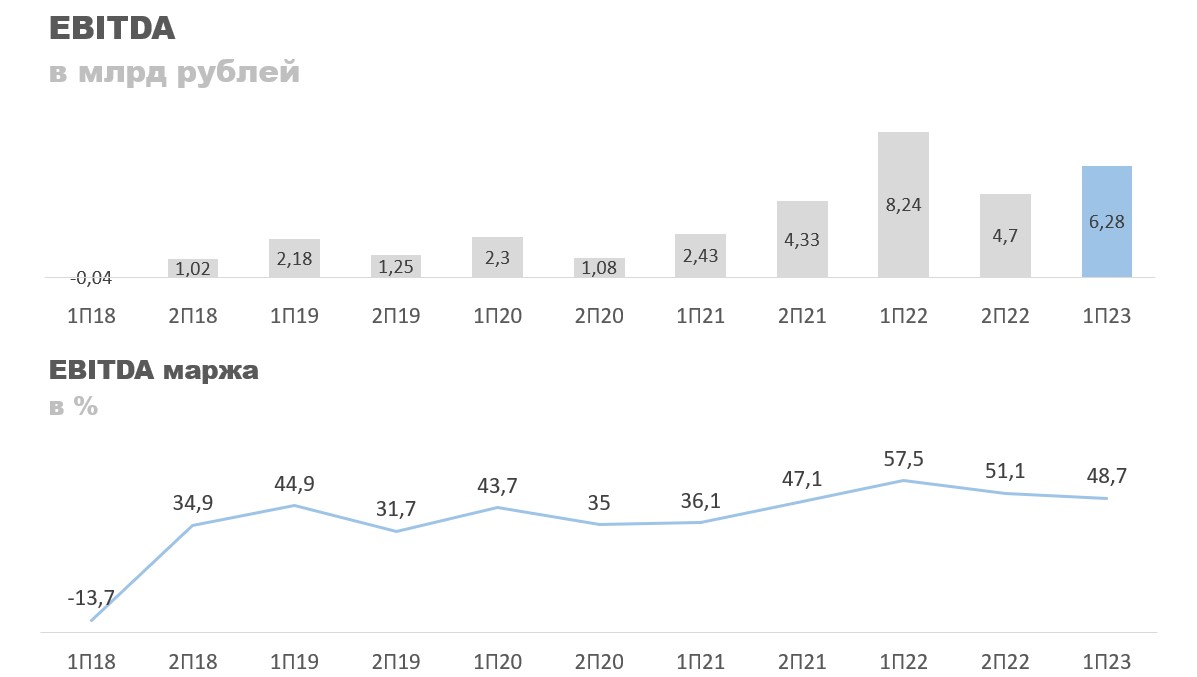

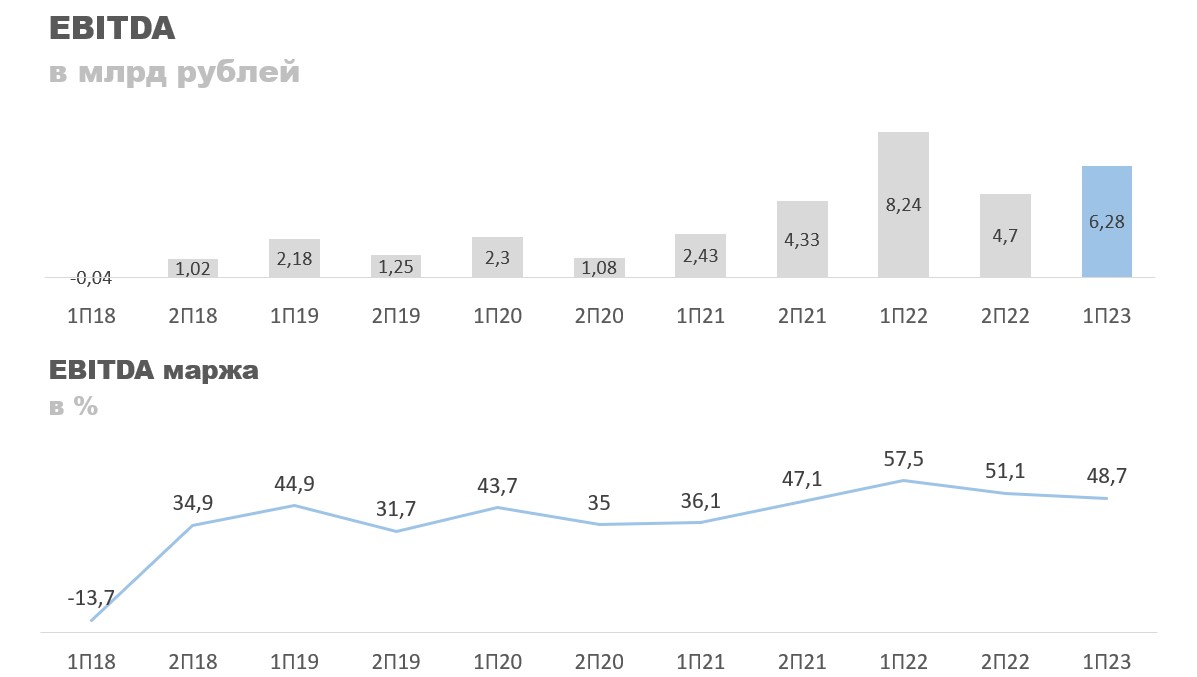

Аналогичная картина по EBITDA, разве что ее маржа выглядит более стабильно.

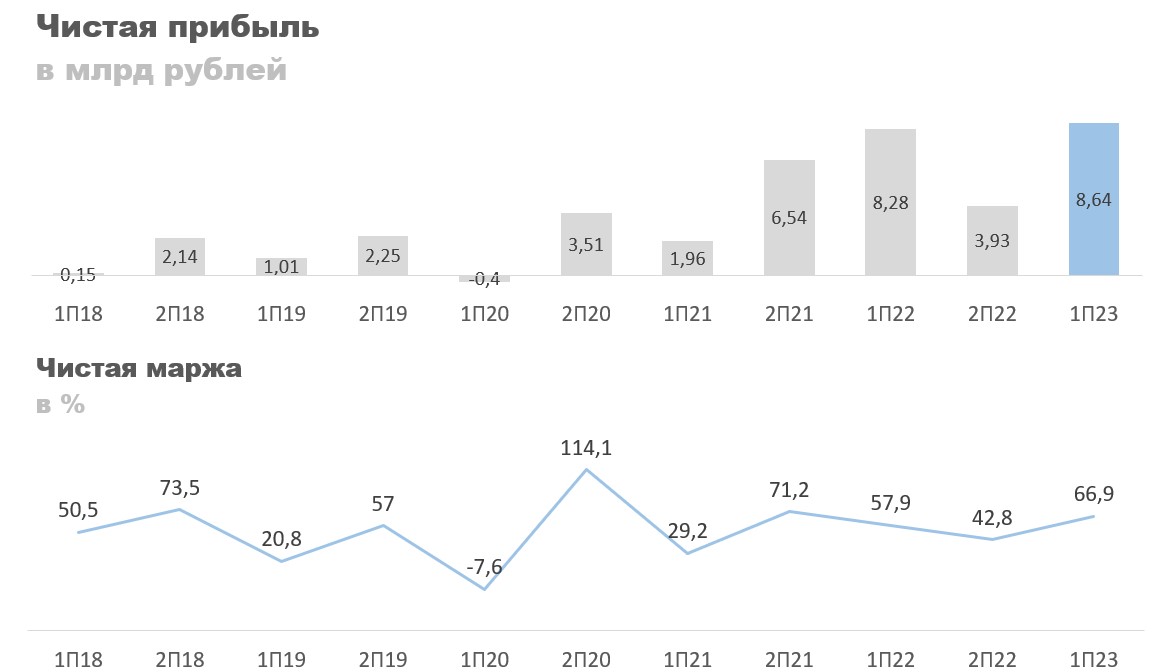

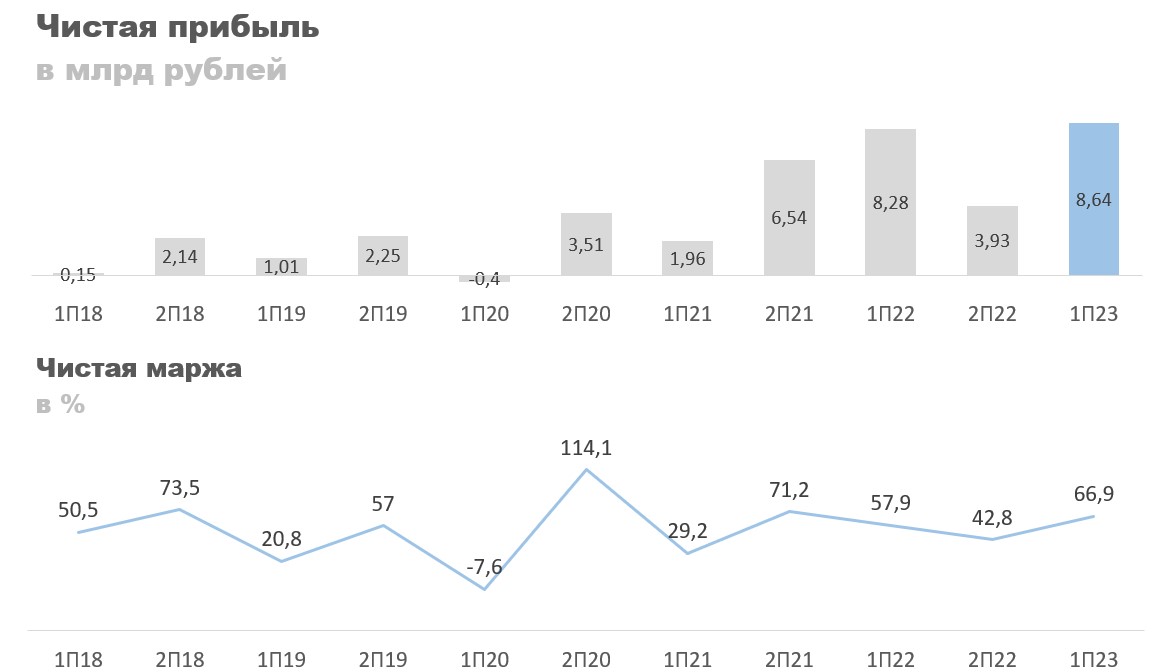

И то же самое с чистой прибылью. Ее рост в первой половине 2023 года по большей мере обусловлен положительным изменений курсовых разниц. Без них она бы повторила динамику операционной прибыли.

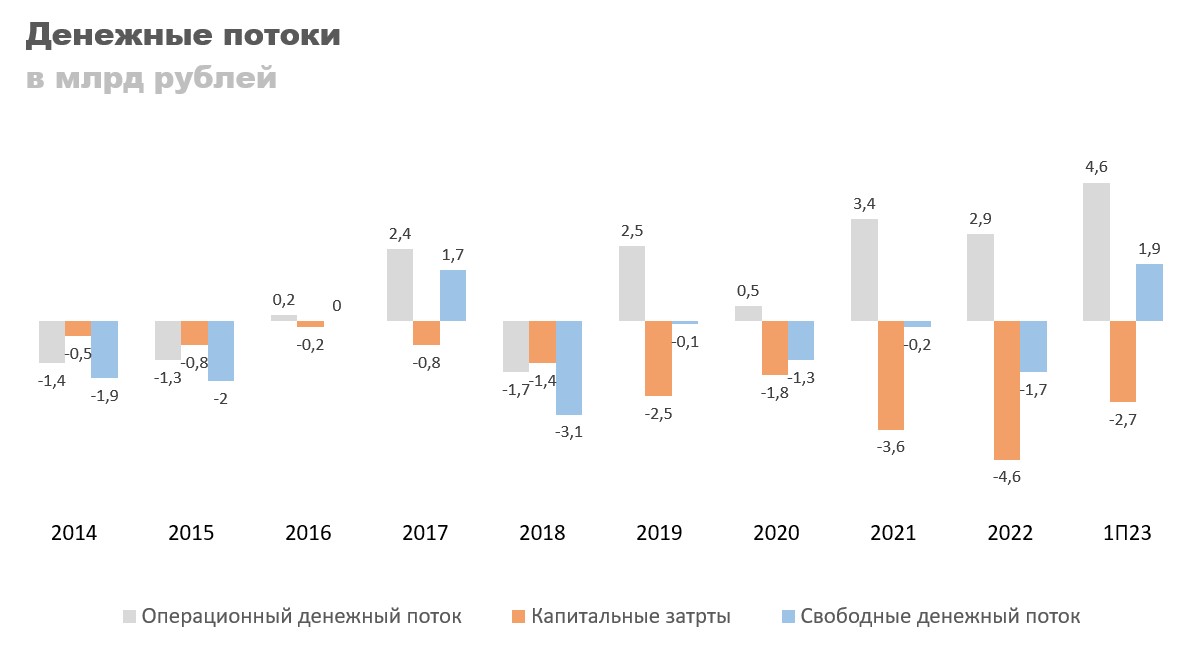

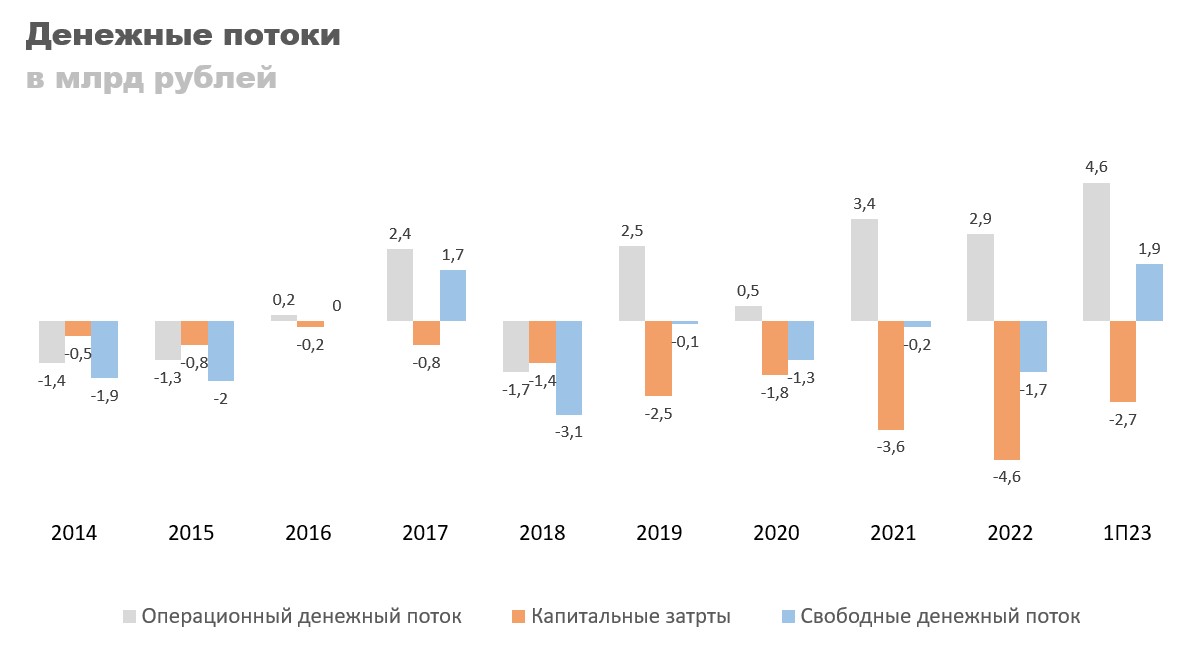

Чистый долг компании растет, за последний год более чем удвоился, но увеличение EBITDA его перекрывает. Текущее соотношение чистого долга к EBITDA всего 1,07, что в теории должно позволять компании выплачивать щедрые дивиденды.

Однако, капитальные затраты пока не позволяют значительно нарастить выплаты. Инвестиции в развитие сейчас на первом месте. Когда компания перестанет наращивать объемы производства коэффициент выплаты дивидендов может быть пересмотрен в большую сторону.

Прогноз

По DCF справедливая стоимость акции у меня составляет 1250 рублей. Однако, проблема DCF в том, что сейчас очень высокая ключевая ставка, которая значительно занижает стоимость активов. Поэтому дополнительно предлагаю рассмотреть потенциал акции с точки зрения сравнительного анализа и дивидендов. Прогноз по выручке и чистой прибыли представлен на графике ниже.

Примечание: прибыль не повторяет динамику выручки, потому что закладываю небольшое ухудшение маржинальности. Если оно не произойдет, то это очередной повод для переоценки в большую сторону.

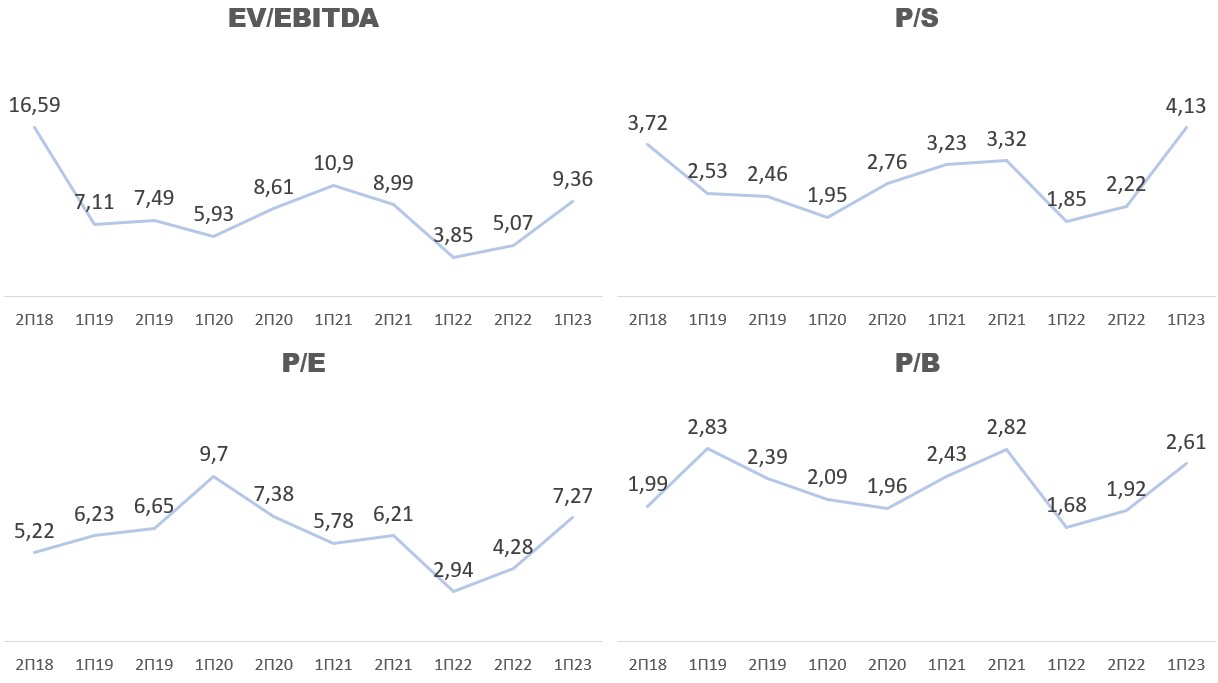

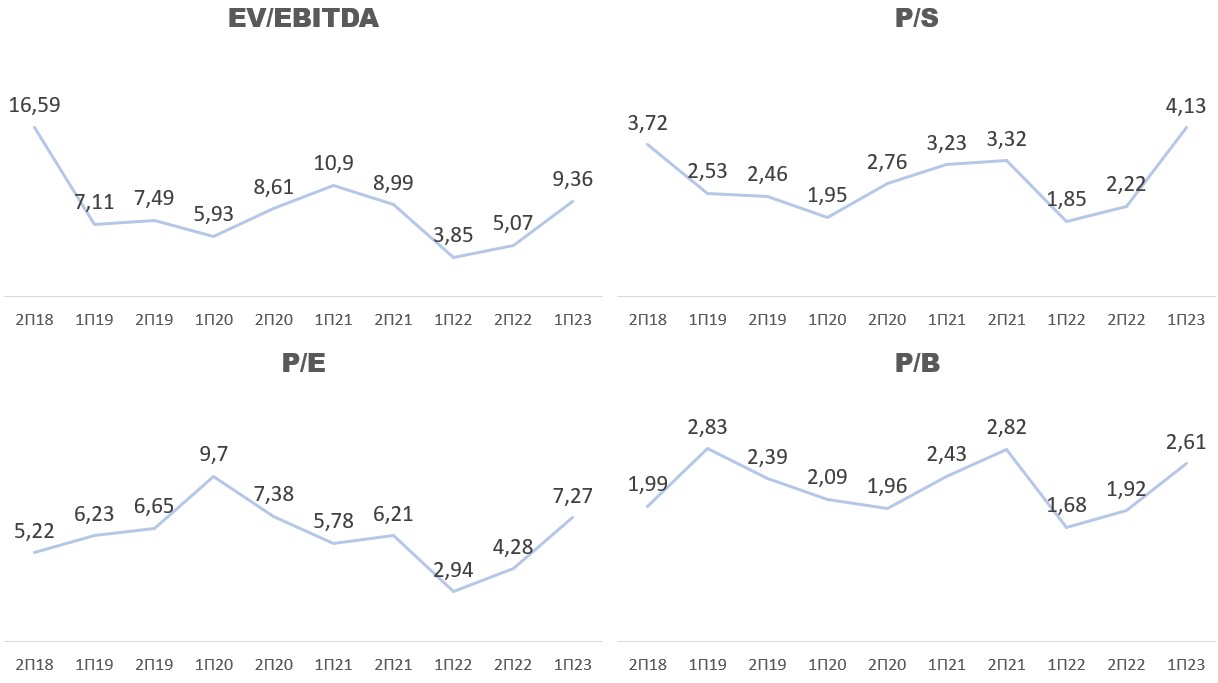

Сейчас акции «Инарктики» торгуются с P/E 7,3 — один из самых низких показателей в секторе. Ниже только у «Черкизово», но это связано с положительной переоценкой биологических активов. Без нее у них P/E был бы в районе 11. Если не брать третий эшелон в расчет, то среднее P/E в пищевом секторе будет в районе 13. То есть, «Инарктика» недооценена примерно в два раза. Ее справедливая цена акции должна находиться в районе 1850 рублей (+77% к текущей цене). И это исходя из средних показателей, но ИНАРКТИКА является самой быстрорастущей и высокомаржинальной компанией в секторе, разница с аналогами по этим показателям кратная. По идее она должна торговаться с премией к рынку, а тут дисконт.

Примечание: КО - Красный Октябрь, РРХ - РОСИНТЕР РЕСТОРАНТС ХОЛДИНГ.

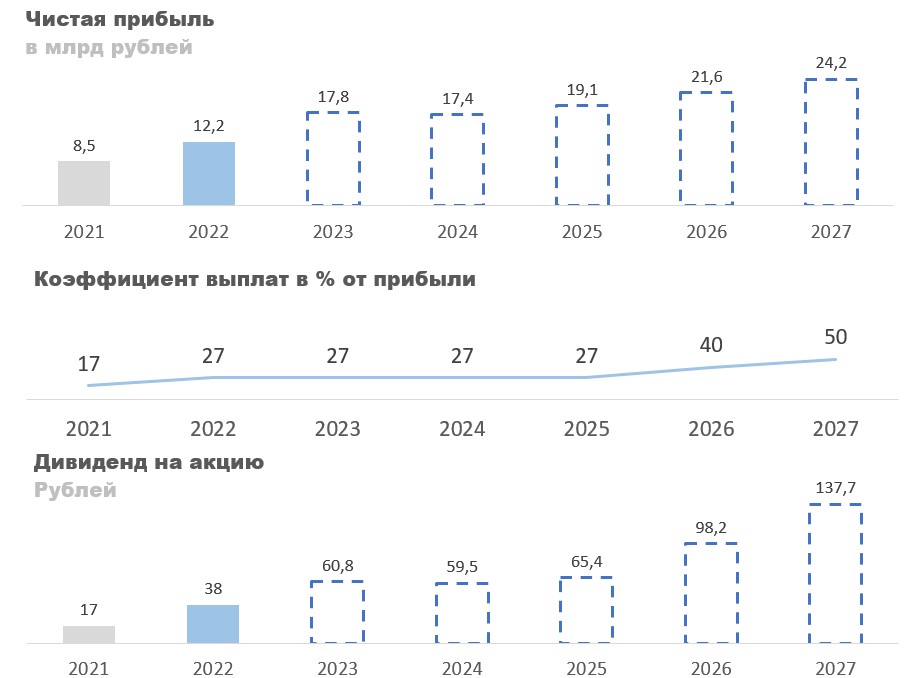

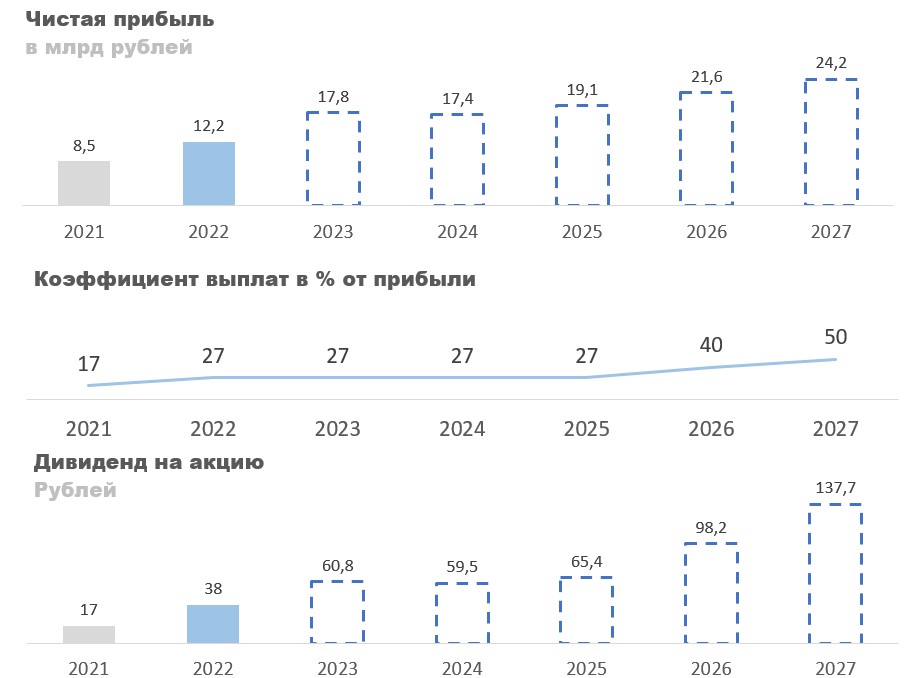

С точки зрения дивидендов перспективы тоже хорошие. Компания выплачивает сейчас в районе 20-30% от ЧП. Когда инвестиционная программа закончится — могут повысить выплаты и до 50%. С учетом прогнозируемой прибыли за 2027 год в размере 24,2 млрд рублей, дивиденд составит 137 рублей на акцию. Я думаю ключевую ставку к тому моменту понизят до 5% и доходность в 6,5-7% можно будет считать оптимальной. С ней справедливая цена акции составит 2000 рублей за акцию.

Еще дополнительно предлагаю рассмотреть потенциал акций с точки зрения форвардных мультипликаторов. Среднее P/E компании за последние 5 лет составило 6,2. В 2027 году прогнозируемая прибыль составит 24,2 млрд рублей, с P/E 6,2 капитализации компании составит 150 млрд рублей или 1700 рублей за акцию.

Заключение

Вариантов оценки справедливой стоимости акции «Инарктика» много и все они указывают на недооценку компании. Я бы придерживался варианта с дивидендами, так как он самый надежный на рынке РФ. То есть, целевая цена по акциям 2000 рублей за акцию. Причин для покупки «Инарктика» достаточно много:

Самая дешевая компания в секторе с самыми лучшими показателями по росту выручки и маржинальности.

У руководства есть план по удвоению продаж и, как следствие, выручки на ближайшие пять лет.

Высока вероятность повышения коэффициента дивидендных выплат после завершения инвестиционной программы.

Риски с иностранными контрагентами отпали, производство компании теперь полностью вертикально интегрировано в РФ, что в перспективе может позволить поддерживать маржу на более высоком уровне, чем в прогнозе.

Риски тоже есть:

Рыба может заболеть/продажи упасть.

CAPEX повышен и дивиденды, как следствие, сокращены.

На мой взгляд, плюсы перевешивают минусы. Я бы даже сказал, что акции «Инарктика» сейчас являются самой лучшей идеей на рынке РФ, поэтому обязательно добавить их в портфель.

Важные изменения

Компания продала три смолтовых завода в Норвегии. Как я понимаю схема такая же как с МакДональдс. Активы передали местному менеджменту, а те в свою очередь взяли на себя обязательство выплатить их полную стоимость до конца 2029 года.

Помимо этого компания приобрела три завода по производству малька в РФ и три комбината по выращиванию корма для рыбы. Это означает, что производство «Инарктика» теперь полностью вертикально-интегрировано в РФ и не зависит от иностранных контрагентов. Это, разумеется, очень хорошая новость. Многие риски отпали. Более того, долгосрочно такое решение может позволить улучшить маржинальность компании за счет сокращения себестоимости производства. В последних отчетах невооруженным взглядом видно этот тренд, но об его устойчивости пока говорить рано.

Операционные результаты

В 2022 году «Инарктика» продала 25,6 тыс. тонн рыбы, что на 8% меньше, чем в 2021 году. Однако, ничего критичного в этом нет. Компания работает циклами в два года, поэтому такая динамика нормальна. Что-то похожее можно увидеть в период между 2019 и 2020 годом.

Зато биомасса в наличии продолжает стабильно расти и на конец 2022 года составила 36 тыс. тонн. Обычно между ней и продажами есть прямая взаимосвязь с небольшим временным лагом. Текущая динамика означает, что в ближайшие год-два объем продаж вырастет примерно в полтора раза по сравнению с 2022 годом. Это может послужить хорошей инвестидеей в краткосрок. Долгосрочно есть смысл держать акции под исполнение основного плана компании — увеличения объема продаж рыбы до 60 тыс. тонн. Он позволит удвоить выручку исключительно за счет объемов, а ведь ест еще фактор роста цен.

В 2022 году цены на красную рыбу сильно возросли из-за сокращения импорта. Выручка с продажи одной тонны у ИНАРКТИКА увеличилась с 572 до 918 тыс. рублей. По итогам первого полугодия 2023 года эта цифра продолжила расти и составила 940 тыс. рублей за тонну. Учитывая резкий скачок курса доллара во второй половине года, я закладываю рост выручки с тонны до 955 тыс. рублей в 2023 году и дальше на 4% в год (таргет по инфляции). Разумеется, цены могут изменяться и быстрее.

Финансовые результаты

Выручка в 2021 году выросла на 91,5% год к году, по большей части за счет роста объемов продаж, а в 2022 году на 47,8% год к году за счет роста цен и сохранения объема реализации на предыдущем уровне. В 2023 выручка снова может возрасти, на этот раз до 31 млрд рублей. Это должно произойти за счет двух факторов:

Сохранения цен на уровне 2022 года.

Роста объемов продаж рыбы до 32 тыс. тонн. В графике выше этот момент уже упоминал.

P.S. Корреляция между МСФО и налоговой отчетностью, о которой писал, подтвердилась еще раз. Можно использовать ее как индикатор до выхода МСФО за 2023 год.

Примечание: LTM - за последние 12 месяцев

Пока динамика выручки выглядит так, как будто 2023 год должен быть немного хуже 2022, но тут стоит отметить, что отлов рыбы компания обычно начинает в августе, поэтому слабая динамика первой половины 2023 года не обязательно означает слабый год в целом.

Валовая прибыль год к году немного снизилась, но валовая маржа держится на высоком уровне за счет сокращения себестоимости. Насколько стабильна такая маржа еще пока не понятно, но если она продолжит держаться на текущем уровне, то это, конечно, повод для переоценки компании в большую сторону.

С операционной прибылью картинка такая же как и с валовой. Так как затраты под контролем, операционная маржа следует за валовой.

Аналогичная картина по EBITDA, разве что ее маржа выглядит более стабильно.

И то же самое с чистой прибылью. Ее рост в первой половине 2023 года по большей мере обусловлен положительным изменений курсовых разниц. Без них она бы повторила динамику операционной прибыли.

Чистый долг компании растет, за последний год более чем удвоился, но увеличение EBITDA его перекрывает. Текущее соотношение чистого долга к EBITDA всего 1,07, что в теории должно позволять компании выплачивать щедрые дивиденды.

Однако, капитальные затраты пока не позволяют значительно нарастить выплаты. Инвестиции в развитие сейчас на первом месте. Когда компания перестанет наращивать объемы производства коэффициент выплаты дивидендов может быть пересмотрен в большую сторону.

Прогноз

По DCF справедливая стоимость акции у меня составляет 1250 рублей. Однако, проблема DCF в том, что сейчас очень высокая ключевая ставка, которая значительно занижает стоимость активов. Поэтому дополнительно предлагаю рассмотреть потенциал акции с точки зрения сравнительного анализа и дивидендов. Прогноз по выручке и чистой прибыли представлен на графике ниже.

Примечание: прибыль не повторяет динамику выручки, потому что закладываю небольшое ухудшение маржинальности. Если оно не произойдет, то это очередной повод для переоценки в большую сторону.

Сейчас акции «Инарктики» торгуются с P/E 7,3 — один из самых низких показателей в секторе. Ниже только у «Черкизово», но это связано с положительной переоценкой биологических активов. Без нее у них P/E был бы в районе 11. Если не брать третий эшелон в расчет, то среднее P/E в пищевом секторе будет в районе 13. То есть, «Инарктика» недооценена примерно в два раза. Ее справедливая цена акции должна находиться в районе 1850 рублей (+77% к текущей цене). И это исходя из средних показателей, но ИНАРКТИКА является самой быстрорастущей и высокомаржинальной компанией в секторе, разница с аналогами по этим показателям кратная. По идее она должна торговаться с премией к рынку, а тут дисконт.

Примечание: КО - Красный Октябрь, РРХ - РОСИНТЕР РЕСТОРАНТС ХОЛДИНГ.

С точки зрения дивидендов перспективы тоже хорошие. Компания выплачивает сейчас в районе 20-30% от ЧП. Когда инвестиционная программа закончится — могут повысить выплаты и до 50%. С учетом прогнозируемой прибыли за 2027 год в размере 24,2 млрд рублей, дивиденд составит 137 рублей на акцию. Я думаю ключевую ставку к тому моменту понизят до 5% и доходность в 6,5-7% можно будет считать оптимальной. С ней справедливая цена акции составит 2000 рублей за акцию.

Еще дополнительно предлагаю рассмотреть потенциал акций с точки зрения форвардных мультипликаторов. Среднее P/E компании за последние 5 лет составило 6,2. В 2027 году прогнозируемая прибыль составит 24,2 млрд рублей, с P/E 6,2 капитализации компании составит 150 млрд рублей или 1700 рублей за акцию.

Заключение

Вариантов оценки справедливой стоимости акции «Инарктика» много и все они указывают на недооценку компании. Я бы придерживался варианта с дивидендами, так как он самый надежный на рынке РФ. То есть, целевая цена по акциям 2000 рублей за акцию. Причин для покупки «Инарктика» достаточно много:

Самая дешевая компания в секторе с самыми лучшими показателями по росту выручки и маржинальности.

У руководства есть план по удвоению продаж и, как следствие, выручки на ближайшие пять лет.

Высока вероятность повышения коэффициента дивидендных выплат после завершения инвестиционной программы.

Риски с иностранными контрагентами отпали, производство компании теперь полностью вертикально интегрировано в РФ, что в перспективе может позволить поддерживать маржу на более высоком уровне, чем в прогнозе.

Риски тоже есть:

Рыба может заболеть/продажи упасть.

CAPEX повышен и дивиденды, как следствие, сокращены.

На мой взгляд, плюсы перевешивают минусы. Я бы даже сказал, что акции «Инарктика» сейчас являются самой лучшей идеей на рынке РФ, поэтому обязательно добавить их в портфель.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба