12 сентября 2023 БКС Экспресс

Отложенные ордера или стоп-заявки — возможность для инвестора выгодно войти в позицию или выйти из нее, зафиксировать прибыль или ограничить убытки. Рассказываем и показываем, что такое стоп-заявки, как они работают, когда их применять и какие параметры указывать.

Теоретическая часть

Что такое стоп-заявка, или отложенный ордер

Стоп-заявка, как и обычные заявки, выставляется на покупку или продажу. Но суть в том, что заявка отложенная, она срабатывает лишь при определенных условиях.

Существуют разные типы стоп-заявок, они отличаются именно по условиям.

Стоп-заявки — полезный инструмент как для трейдеров, так и для инвесторов. Его стоит применять в зависимости от ситуации, но в общем случае стопы помогают зафиксировать прибыль или ограничить убытки.

Виды стоп-заявок и зачем они нужны

Чаще всего в торговых системах можно встретить 4 типа стоп-заявок:

• Стоп-лосс и стоп-лимит предназначены для сокращения убытка, если цена пойдет в противоположном направлении, чем ожидал инвестор при открытии позиции.

• Тейк-профит — дословно «зафиксировать прибыль». С этим типом стоп-заявок инвестор автоматически получит заработанные средства, когда нужные условия на рынке будут выполнены.

• Тейк-профит и стоп-лимит в одной заявке. С таким комбинированным типом заявки можно либо зафиксировать прибыль, либо ограничить убыток.

Есть и другие виды стоп-заявок — как правило, они производные от основных и встречаются в профессиональных торговых терминалах, например в QUIK.

Стоп-заявки полезны, но не всегда. Вот основные параметры, при которых они точно пригодятся или могут быть лишними:

Использование стоп-заявок является частью риск-менеджмента, а не его основой. Стоп-заявки помогают инвесторам в разных ситуациях, а иногда могут и навредить. Поэтому, прежде чем выставлять заявку, задайтесь следующими вопросами:

• С какой целью вы будете использовать стоп-заявки?

• Знакомы ли вы с волатильностью и ликвидностью инструмента? Если нет, то сперва стоит это изучить, чтобы отложенный ордер не навредил.

• Каковы обоснования у вашей инвестиционной идеи? Какова ее продолжительность? Если вы вошли в позицию с фундаментальным обоснованием и на долгий срок, то колебания цены вас могут не беспокоить и стоп вообще не потребуется.

• Достаточно ли вы дисциплинированы, чтобы придерживаться установленного плана в стоп-заявках?

Это базовые вопросы, а вам могут потребоваться и дополнительные, ведь каждая сделка уникальна. Стоп-заявки могут видоизменяться, но нужно заранее знать, как вы будете поступать в разных ситуациях. Проработайте собственный план действий, стиль и стратегию торговли.

Практическая часть

Стоп-лимит

Заявка, созданная для ограничения убытков по позиции.

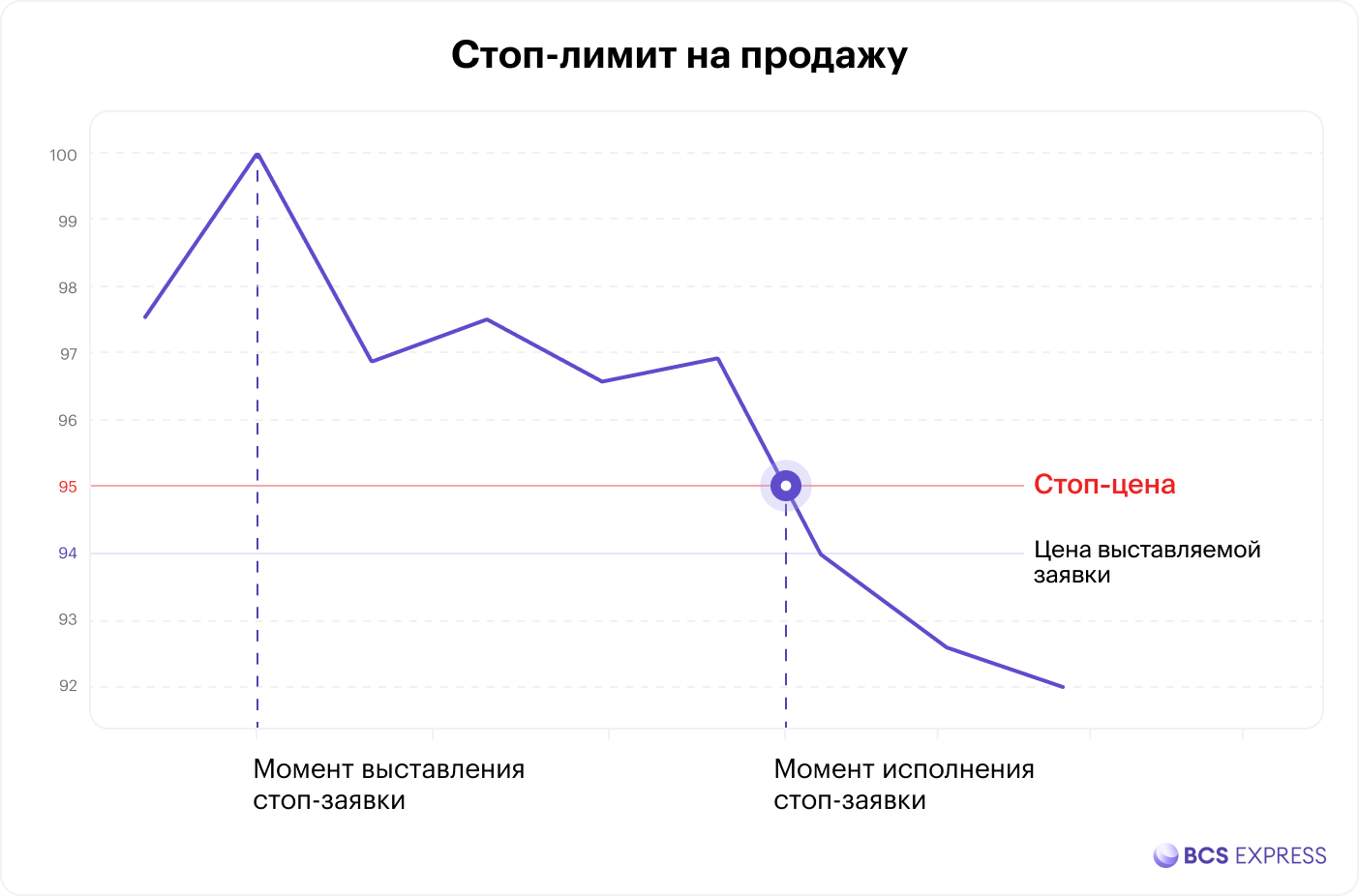

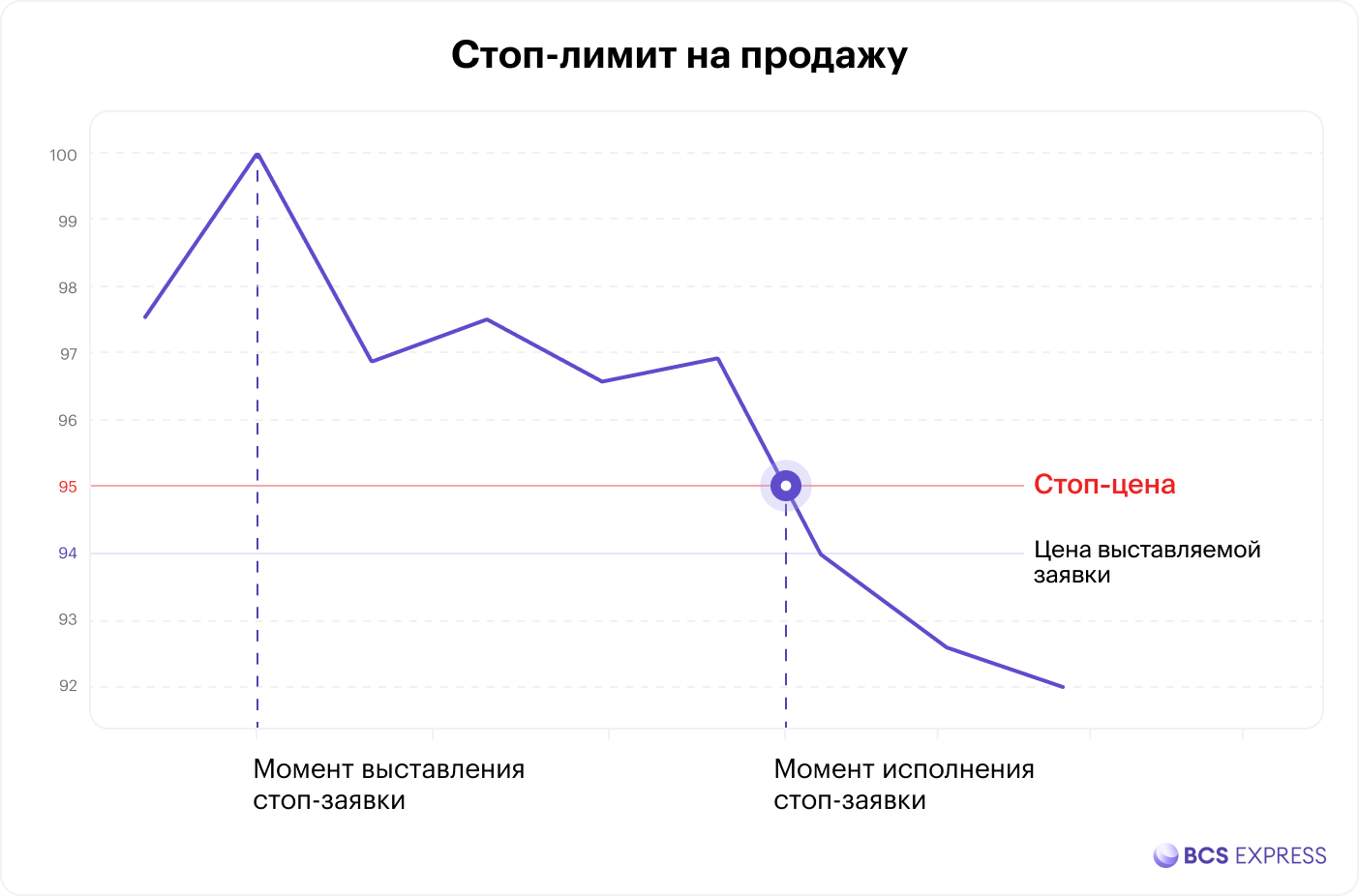

Пример 1. Допустим, вы купили акции за 100 руб. в ожидании роста, но видите риск снижения цены и хотите ограничить потери в определенном сценарии. Для этого потребуется выставить стоп-лимит на продажу, где указываются следующие параметры:

• Если рыночная цена будет ≤ 95

• Выставить заявку по цене 94

Отложенный ордер исполнится лишь в случае достижения заданных вами параметров и автоматически выставит лимитированную заявку. В нашем примере будет так: если цена от 100 руб. опустилась к 95 руб. — стоп сработает и будет выставлена лимитированная заявка на продажу акций по 94 руб.

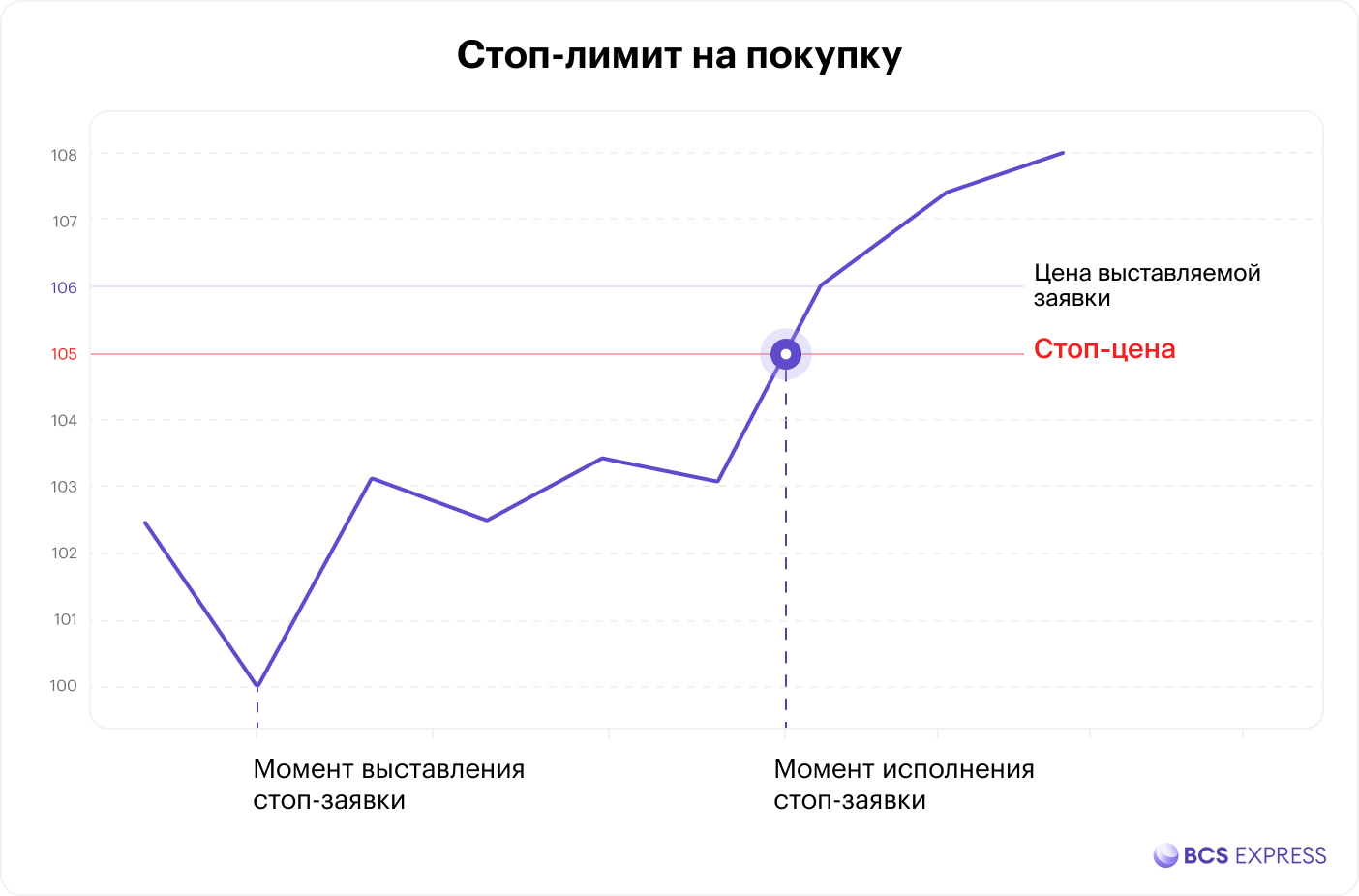

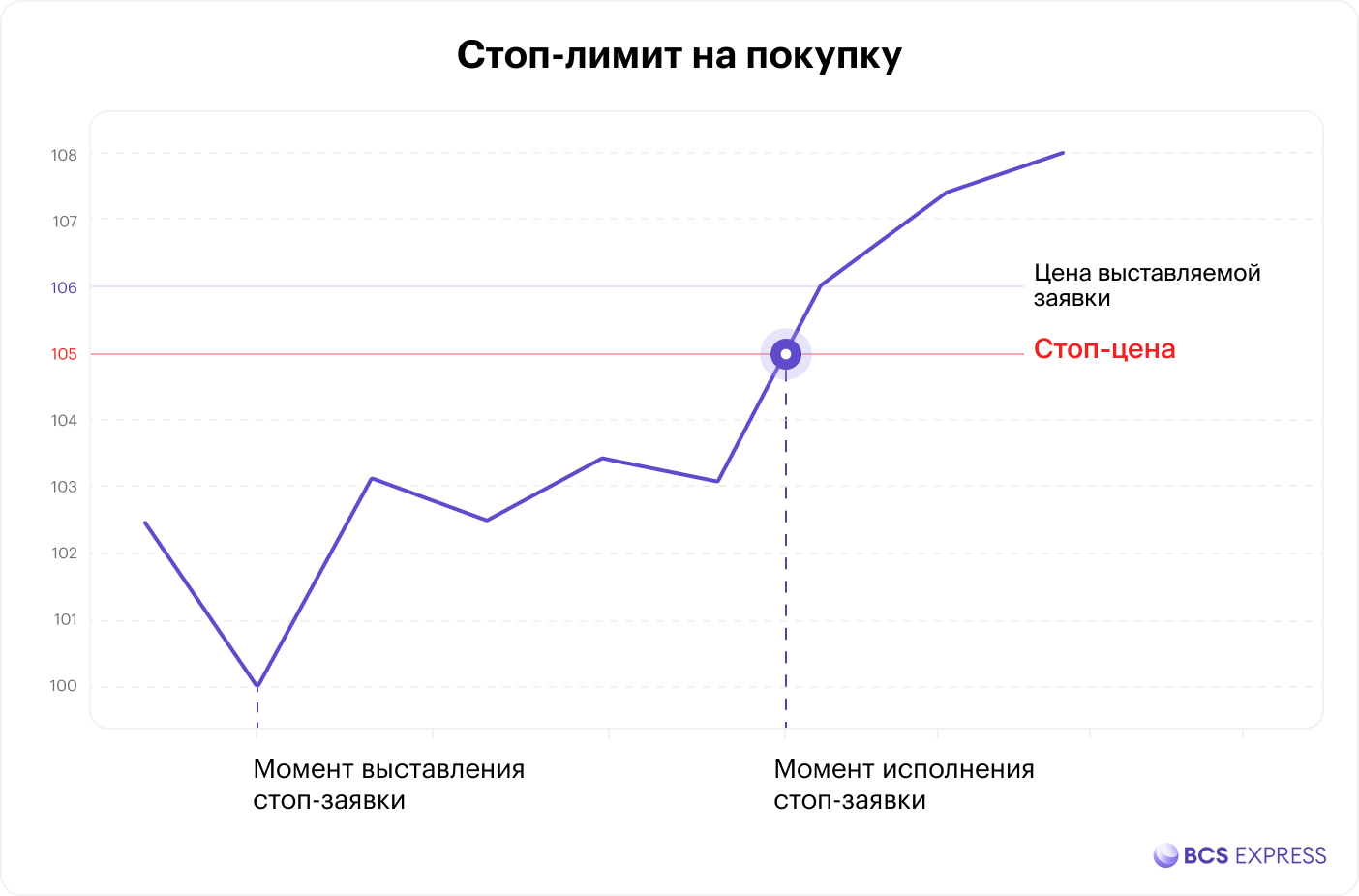

Пример 2. Ограничить убытки можно не только в позиции лонг, но и в шорт. Предположим, вы открыли короткую позицию от 100 руб. и ожидаете падения акций, но хотите ограничить убыток в случае роста. Тогда потребуется стоп-лимит на покупку, где указывается следующее:

• Если рыночная цена будет ≥ 105

• Выставить заявку по цене 106

Получается, если акции вырастут к 105 руб., то сработает стоп-заявка, а в систему поступит лимитированная заявка на покупку по 106 руб.

Стоп-лосс

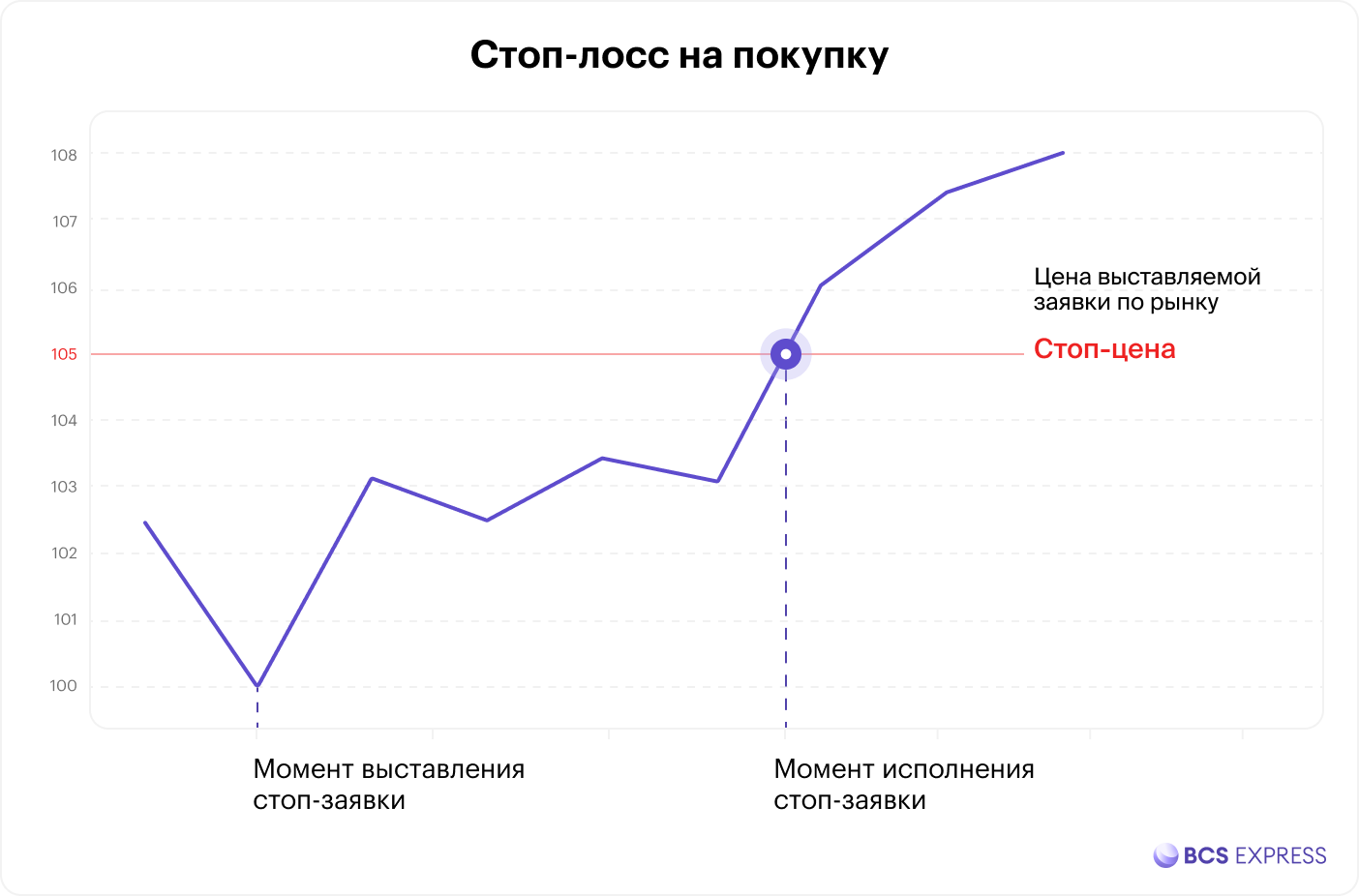

Это заявка, похожая на стоп-лимит. Отличие в том, что инвестор задает только уровень цены, к которому акции вырастут/упадут, а лимитированная заявка выставится по рыночной цене.

Пример. Вы купили акции за 100 руб. и желаете ограничить убыток, если цена опустится к 95 руб. Выставляется стоп-лосс на продажу с условием: если рыночная цена будет ≤ 95, то продать по рынку. Если цена опустится к 95 руб., то стоп исполняется и на рынок уходит рыночная заявка на продажу.

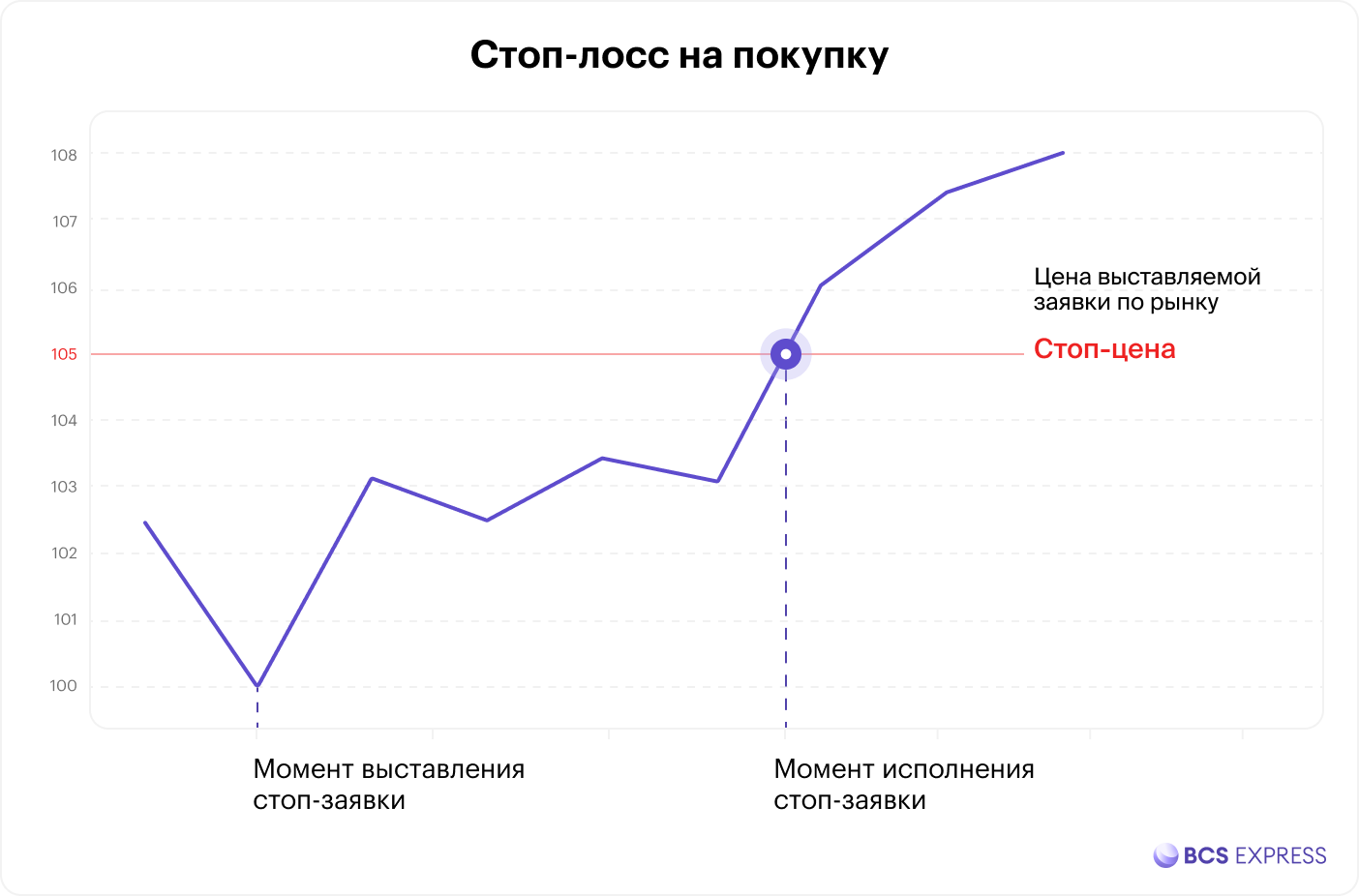

Аналогичная ситуация будет и по короткой позиции, при использовании стоп-лосса на покупку.

Стоп-лимит может стать более выигрышной сделкой, особенно в инструментах с низкой ликвидностью. Если стакан цен всегда полон и сделка «в рынок» вас устраивает, то стоп-лосс будет проще.

Лайфхаки со стопами

Вариант 1. Порой инвестор не желает входить в позицию по текущей цене. Например, акции находятся в боковике, а вы хотите купить их, если будет пройдено сопротивление и цена начнет расти. Лимитной заявкой этого сделать нельзя — она исполняется по цене не хуже текущей, а для системы цена выше текущей — худшая.

Используя стоп-лимит/лосс, вы можете войти в позицию по цене выше рынка — в лонг, либо хуже рынка — в шорт.

Пример. У вас нет акций и вы хотите купить их, когда они выйдут из боковика, где верхняя граница находится на уровне 200 руб. Тогда вы выставляете стоп-лимит/лосс на покупку по цене 205 руб. с ценой исполнения 206 руб. или по рыночной цене.

Вариант 2. Стоп-лимит/лосс может не только ограничить убытки, но и помочь зафиксировать прибыль. Вы купили акции по 100 руб. и цена выросла до 150 руб. Теперь вы беспокоитесь, что она может упасть, хотя есть шанс, что рост продолжится. Простым решением задачи по получению прибыли и ограничению потерь от падения станет стоп-лимит/лосс на продажу.

Тейк-профит

Отложенный ордер, нацеленный на получение максимальной прибыли. За основу берется заданный инвестором максимум или минимум, от которого считается отступ.

Пример 1. Вы покупаете акции за 100 руб. и хотите получить максимальную прибыль от роста. Вы выставляете тейк-профит на продажу, где задаете следующие параметры:

• Если цена на рынке будет ≥ 101, то проверить

• Отступ 2% — та величина, на которую актив упадет от указанного максимума

• Защитный спред 1% — величина, на которую лимитированная заявка будет ниже отступа

Когда цена поднимется к 101 руб., тейк-профит будет рассчитывать условия. Если после подъема цена опускается и достигает 99 руб. — то есть заданного вами предела в 2% — в этот момент тейк-профит срабатывает и выставляет лимитированную заявку за минусом спреда: 1% = 101*1% = 1 руб. То есть на рынок уйдет заявка на продажу по цене 99–1 = 98 руб.

Предположим, цена сначала снизилась до 100,5 руб. (но до отступа не дошла), а затем снова перешла к росту и достигла 106 руб. Теперь это новый локальный максимум, от него и будут рассчитываться отступ и спред. Таким образом, пока не произойдет отката на заданную нами величину от каждого нового локального максимума, сделка не закроется — это и способствует получению максимальной прибыли.

Пример 2. Вы продаете акции (то есть открываете шорт) и хотите зафиксировать максимальную прибыль от падения бумаг. Для этого выставляете тейк-профит на покупку, где задаете параметры:

• Если рыночная цена будет ≤ 99, то проверить

• Отступ 2% — та величина, на которую актив вырастет от указанного минимума

• Защитный спред 1% — величина, на которую лимитированная заявка будет выше отступа

Если цена падает до 99 руб. и начинает расти, стоп-заявка проверяет условие отступа — 2%. Условие не соблюдается, цена продолжает падать к новому минимуму — 94 руб. Уже от него происходит отскок вверх на 2% и идет исполнение стоп-заявки с выставлением лимитированной заявки + защитный спред.

Что следует знать о стоп-заявках

• Проскальзывание и неисполнение. Любая стоп-заявка является отложенным ордером. Когда наступают его условия, на рынок отправляется лимитированная заявка. В зависимости от наполнения стакана, ликвидности и волатильности, может возникнуть ситуация, при которой выставленная вами цена не будет в рынке. Это может стать причиной неисполнения заявки, либо исполнения, но по цене рынка.

Из-за упомянутых выше рисков существует ряд ограничений. В таблице ниже представлены ограничения, которые есть в приложении БКС Мир инвестиций. Их можно избежать, если использовать голосовое поручение или терминал QUIK, но учитывайте риски.

• Стоп-заявки действуют до отмены. В конце торгов такие заявки не снимаются. Если они не были исполнены, то переходят на следующий день. Для QUIK заявка работает до конца дня, но можно указать и до отмены.

• Стоп-заявки снимаются при объединении или разделении площадок. Если вы отключаете или подключаете ЕБС (единый брокерский счет), то после этого стоп-заявки нужно выставлять снова.

Как выставить стоп-заявку

На вкладке «Рынки» находим нужный инструмент. Выбираем «Купить» или «Продать». Далее выбираем счет для заявки (если их несколько), тип заявки и вносим нужные параметры.

Подсказки для инвестора

Какие параметры ставить в заявку? Единой механики для определения параметров нет. Они могут зависеть от времени торгов, волатильности, от инструмента и площадки. Главный совет — не используйте стоп-заявки на низколиквидных инструментах, чтобы не попасть в убыток.

На каких уровнях ставить стопы? Все будет зависеть от вашей инвестиционной идеи, риск-профиля и риск-менеджмента. Кто-то входит в сделку, например, с соотношением прибыли к убыткам 2 к 1 или 3 к 1; кому-то удобно поставить стоп на 1,5–2 величины волатильности инструмента.

Мы составили таблицу всех стоп-заявок в сокращенном виде для удобства — вы можете добавить статью в избранное, чтобы при необходимости вернуться и освежить знания. А попрактиковаться можно в демоверсии QUIK.

Теоретическая часть

Что такое стоп-заявка, или отложенный ордер

Стоп-заявка, как и обычные заявки, выставляется на покупку или продажу. Но суть в том, что заявка отложенная, она срабатывает лишь при определенных условиях.

Существуют разные типы стоп-заявок, они отличаются именно по условиям.

Стоп-заявки — полезный инструмент как для трейдеров, так и для инвесторов. Его стоит применять в зависимости от ситуации, но в общем случае стопы помогают зафиксировать прибыль или ограничить убытки.

Виды стоп-заявок и зачем они нужны

Чаще всего в торговых системах можно встретить 4 типа стоп-заявок:

• Стоп-лосс и стоп-лимит предназначены для сокращения убытка, если цена пойдет в противоположном направлении, чем ожидал инвестор при открытии позиции.

• Тейк-профит — дословно «зафиксировать прибыль». С этим типом стоп-заявок инвестор автоматически получит заработанные средства, когда нужные условия на рынке будут выполнены.

• Тейк-профит и стоп-лимит в одной заявке. С таким комбинированным типом заявки можно либо зафиксировать прибыль, либо ограничить убыток.

Есть и другие виды стоп-заявок — как правило, они производные от основных и встречаются в профессиональных торговых терминалах, например в QUIK.

Стоп-заявки полезны, но не всегда. Вот основные параметры, при которых они точно пригодятся или могут быть лишними:

Использование стоп-заявок является частью риск-менеджмента, а не его основой. Стоп-заявки помогают инвесторам в разных ситуациях, а иногда могут и навредить. Поэтому, прежде чем выставлять заявку, задайтесь следующими вопросами:

• С какой целью вы будете использовать стоп-заявки?

• Знакомы ли вы с волатильностью и ликвидностью инструмента? Если нет, то сперва стоит это изучить, чтобы отложенный ордер не навредил.

• Каковы обоснования у вашей инвестиционной идеи? Какова ее продолжительность? Если вы вошли в позицию с фундаментальным обоснованием и на долгий срок, то колебания цены вас могут не беспокоить и стоп вообще не потребуется.

• Достаточно ли вы дисциплинированы, чтобы придерживаться установленного плана в стоп-заявках?

Это базовые вопросы, а вам могут потребоваться и дополнительные, ведь каждая сделка уникальна. Стоп-заявки могут видоизменяться, но нужно заранее знать, как вы будете поступать в разных ситуациях. Проработайте собственный план действий, стиль и стратегию торговли.

Практическая часть

Стоп-лимит

Заявка, созданная для ограничения убытков по позиции.

Пример 1. Допустим, вы купили акции за 100 руб. в ожидании роста, но видите риск снижения цены и хотите ограничить потери в определенном сценарии. Для этого потребуется выставить стоп-лимит на продажу, где указываются следующие параметры:

• Если рыночная цена будет ≤ 95

• Выставить заявку по цене 94

Отложенный ордер исполнится лишь в случае достижения заданных вами параметров и автоматически выставит лимитированную заявку. В нашем примере будет так: если цена от 100 руб. опустилась к 95 руб. — стоп сработает и будет выставлена лимитированная заявка на продажу акций по 94 руб.

Пример 2. Ограничить убытки можно не только в позиции лонг, но и в шорт. Предположим, вы открыли короткую позицию от 100 руб. и ожидаете падения акций, но хотите ограничить убыток в случае роста. Тогда потребуется стоп-лимит на покупку, где указывается следующее:

• Если рыночная цена будет ≥ 105

• Выставить заявку по цене 106

Получается, если акции вырастут к 105 руб., то сработает стоп-заявка, а в систему поступит лимитированная заявка на покупку по 106 руб.

Стоп-лосс

Это заявка, похожая на стоп-лимит. Отличие в том, что инвестор задает только уровень цены, к которому акции вырастут/упадут, а лимитированная заявка выставится по рыночной цене.

Пример. Вы купили акции за 100 руб. и желаете ограничить убыток, если цена опустится к 95 руб. Выставляется стоп-лосс на продажу с условием: если рыночная цена будет ≤ 95, то продать по рынку. Если цена опустится к 95 руб., то стоп исполняется и на рынок уходит рыночная заявка на продажу.

Аналогичная ситуация будет и по короткой позиции, при использовании стоп-лосса на покупку.

Стоп-лимит может стать более выигрышной сделкой, особенно в инструментах с низкой ликвидностью. Если стакан цен всегда полон и сделка «в рынок» вас устраивает, то стоп-лосс будет проще.

Лайфхаки со стопами

Вариант 1. Порой инвестор не желает входить в позицию по текущей цене. Например, акции находятся в боковике, а вы хотите купить их, если будет пройдено сопротивление и цена начнет расти. Лимитной заявкой этого сделать нельзя — она исполняется по цене не хуже текущей, а для системы цена выше текущей — худшая.

Используя стоп-лимит/лосс, вы можете войти в позицию по цене выше рынка — в лонг, либо хуже рынка — в шорт.

Пример. У вас нет акций и вы хотите купить их, когда они выйдут из боковика, где верхняя граница находится на уровне 200 руб. Тогда вы выставляете стоп-лимит/лосс на покупку по цене 205 руб. с ценой исполнения 206 руб. или по рыночной цене.

Вариант 2. Стоп-лимит/лосс может не только ограничить убытки, но и помочь зафиксировать прибыль. Вы купили акции по 100 руб. и цена выросла до 150 руб. Теперь вы беспокоитесь, что она может упасть, хотя есть шанс, что рост продолжится. Простым решением задачи по получению прибыли и ограничению потерь от падения станет стоп-лимит/лосс на продажу.

Тейк-профит

Отложенный ордер, нацеленный на получение максимальной прибыли. За основу берется заданный инвестором максимум или минимум, от которого считается отступ.

Пример 1. Вы покупаете акции за 100 руб. и хотите получить максимальную прибыль от роста. Вы выставляете тейк-профит на продажу, где задаете следующие параметры:

• Если цена на рынке будет ≥ 101, то проверить

• Отступ 2% — та величина, на которую актив упадет от указанного максимума

• Защитный спред 1% — величина, на которую лимитированная заявка будет ниже отступа

Когда цена поднимется к 101 руб., тейк-профит будет рассчитывать условия. Если после подъема цена опускается и достигает 99 руб. — то есть заданного вами предела в 2% — в этот момент тейк-профит срабатывает и выставляет лимитированную заявку за минусом спреда: 1% = 101*1% = 1 руб. То есть на рынок уйдет заявка на продажу по цене 99–1 = 98 руб.

Предположим, цена сначала снизилась до 100,5 руб. (но до отступа не дошла), а затем снова перешла к росту и достигла 106 руб. Теперь это новый локальный максимум, от него и будут рассчитываться отступ и спред. Таким образом, пока не произойдет отката на заданную нами величину от каждого нового локального максимума, сделка не закроется — это и способствует получению максимальной прибыли.

Пример 2. Вы продаете акции (то есть открываете шорт) и хотите зафиксировать максимальную прибыль от падения бумаг. Для этого выставляете тейк-профит на покупку, где задаете параметры:

• Если рыночная цена будет ≤ 99, то проверить

• Отступ 2% — та величина, на которую актив вырастет от указанного минимума

• Защитный спред 1% — величина, на которую лимитированная заявка будет выше отступа

Если цена падает до 99 руб. и начинает расти, стоп-заявка проверяет условие отступа — 2%. Условие не соблюдается, цена продолжает падать к новому минимуму — 94 руб. Уже от него происходит отскок вверх на 2% и идет исполнение стоп-заявки с выставлением лимитированной заявки + защитный спред.

Что следует знать о стоп-заявках

• Проскальзывание и неисполнение. Любая стоп-заявка является отложенным ордером. Когда наступают его условия, на рынок отправляется лимитированная заявка. В зависимости от наполнения стакана, ликвидности и волатильности, может возникнуть ситуация, при которой выставленная вами цена не будет в рынке. Это может стать причиной неисполнения заявки, либо исполнения, но по цене рынка.

Из-за упомянутых выше рисков существует ряд ограничений. В таблице ниже представлены ограничения, которые есть в приложении БКС Мир инвестиций. Их можно избежать, если использовать голосовое поручение или терминал QUIK, но учитывайте риски.

• Стоп-заявки действуют до отмены. В конце торгов такие заявки не снимаются. Если они не были исполнены, то переходят на следующий день. Для QUIK заявка работает до конца дня, но можно указать и до отмены.

• Стоп-заявки снимаются при объединении или разделении площадок. Если вы отключаете или подключаете ЕБС (единый брокерский счет), то после этого стоп-заявки нужно выставлять снова.

Как выставить стоп-заявку

На вкладке «Рынки» находим нужный инструмент. Выбираем «Купить» или «Продать». Далее выбираем счет для заявки (если их несколько), тип заявки и вносим нужные параметры.

Подсказки для инвестора

Какие параметры ставить в заявку? Единой механики для определения параметров нет. Они могут зависеть от времени торгов, волатильности, от инструмента и площадки. Главный совет — не используйте стоп-заявки на низколиквидных инструментах, чтобы не попасть в убыток.

На каких уровнях ставить стопы? Все будет зависеть от вашей инвестиционной идеи, риск-профиля и риск-менеджмента. Кто-то входит в сделку, например, с соотношением прибыли к убыткам 2 к 1 или 3 к 1; кому-то удобно поставить стоп на 1,5–2 величины волатильности инструмента.

Мы составили таблицу всех стоп-заявок в сокращенном виде для удобства — вы можете добавить статью в избранное, чтобы при необходимости вернуться и освежить знания. А попрактиковаться можно в демоверсии QUIK.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба