22 сентября 2023 Financial Times | Нефть

Спекулянты наращивают длинные позиции, поскольку с июня нефть подорожала почти на 30%

Спекулянты наращивают длинные позиции, поскольку с июня нефть подорожала почти на 30%

Хедж-фонды инвестируют в нефтяной рынок в расчете, что цены скоро превысят $100 за баррель, что усиливает ралли, начавшееся после сокращения добычи и экспорта Саудовской Аравией и Россией.

Продление Эр-Риядом сокращения добычи на 1 млн баррелей в день до декабря наряду с дальнейшими сокращениями в рамках целевого показателя Опек+ стало дополнением к действиям Москвы по ограничению экспорта, что в итоге подтолкнуло цены на международный нефтяной эталон Brent до нового максимума за год на уровне $95 за баррель.

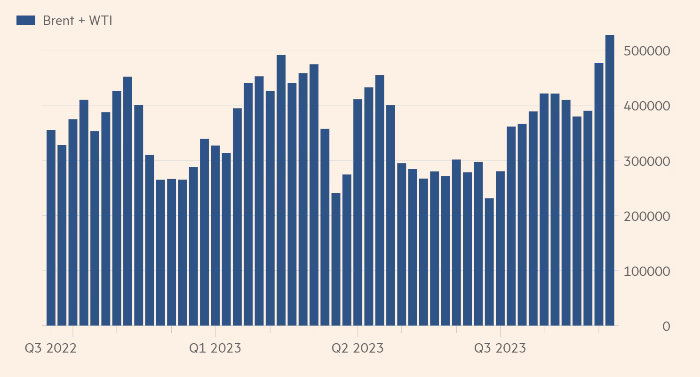

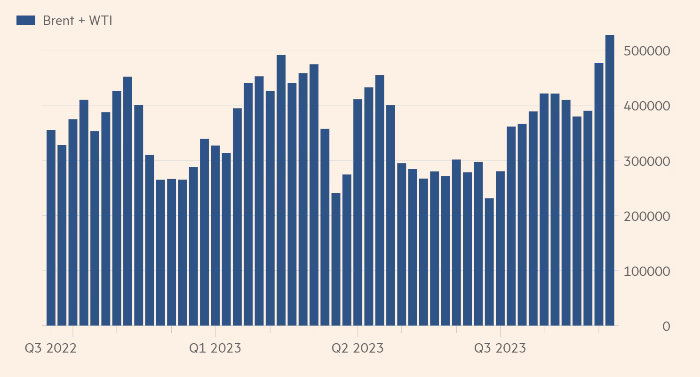

Данные бирж и регуляторов говорят о том, что позиционирование хедж-фондов способствует дальнейшему росту, который с июня составил почти 30%, при этом за последние две недели ускорились покупки как фьючерсов на нефть марки Brent, так и фьючерсов на американскую нефть. Последние данные показали, что за две недели до 12 сентября совокупные чистые длинные позиции фондов по Brent и американскому эталону West Texas Intermediate выросли на 137000 контрактов, или на 35%, до 18-месячного максимума на уровне 527000 контрактов.

Чистые длинные позиции по нефти Brent и WTI

Эти цифры, сопоставимые с более чем 500 млн баррелей или примерно пятидневным мировым спросом, свидетельствуют об активности спекулятивных игроков, таких как хедж-фонды. Оле Хансен, глава отдела Saxo Bank по стратегиям на сырьевых рынках, отметил, что интерес хедж-фондов к нефти восстановился после того, как Саудовская Аравия в начале месяца объявила о том, что она будет обеспечивать добровольное ограничение добычи дольше, чем предполагалось ранее.

«Это сыграло роль пускового механизма, — заявил Хансен. — Внезапно все поняли, что рынок настроен на дальнейший рост в краткосрочной перспективе».

Министр энергетики Саудовской Аравии оправдал решение страны по поводу дальнейшего ограничения добычи в понедельник, заявив, что мировой спрос на нефть может снизиться, если глобальный экономический рост замедлится в ближайшие месяцы. Но, по мнению аналитиков, позиция принца Абдулазиза ибн Салмана все же может стать самореализующимся пророчеством: рост цен рискует осложнить стратегии отказа центральных банков от повышения ставок и снизить мировой спрос на нефть.

Инвесторы откладывают часть средств, опасаясь, как и принц Абдулазиз, признаков макроэкономических потрясений в Китае и потенциального периода стагфляции в Европе.

Как долго продлится рост

Дуг Кинг, директор по инвестициям RCMA Asset Management, который управляет фондом Merchant Commodity Fund стоимостью $300 млн, не уверен, что нефть подорожает так сильно, поскольку укрепление рынка связано с ограничением предложения Опек+, а не исключительно высоким спросом.

«Рост не носит массового структурного характера, я думаю, он скорее искусственный, — отметил Кинг. — На мой взгляд, мы приближаемся к верхней границе этого движения, поскольку, если мы преодолеем $100 за баррель, я подозреваю, что мы увидим больше баррелей на рынке».

Другие инвесторы использовали рынок опционов для хеджирования на случай, если цены превысят $100 за баррель до конца года. По словам Чарли Макэллиготта, стратега по деривативным сделкам на акции в Nomura, по состоянию на пятницу фонды купили около 37000 опционов «колл» на WTI, которые дают инвесторам право покупать базовые активы, срок действия которых истекает в декабре по цене «страйк» в $115.

«Быстрый рост рискует привлечь покупателей-спекулянтов», — добавил он.

«Движение к $100 [за баррель] кажется неуклонным, — заявил Эхсан Хоман, руководитель отдела исследований сырьевых товаров в MUFG Bank. — Вопрос в том, как долго это продлится».

Райан Фитцморис, главный индексный трейдер брокера Marex, считает, что на рынке нефти существует сильный импульс, при этом спотовые цены на нефть значительно выше цен с поставкой позже в этом году — рыночный феномен, который известен в отрасли как бэквордация. Хотя фонды, как правило, концентрируют торги в ближайший месяц закрытия, по словам Фитцмориса, производители нефти продают контракты с более поздней поставкой, чтобы зафиксировать более высокие цены на будущие партии.

«Это привело к такой экстремальной форме кривой», — заявил Фитцморис.

Более высокие цены на нефть уже оказывают влияние на более широкие фондовые рынки. Индекс Dow Jones US Airlines упал на 24% с 11 июля, при этом Delta Air Lines и American снизили прогнозы по прибыли на третий квартал из-за роста цен на топливо. Индекс S&P 500 Energy, напротив, за тот же период прибавил 11%.

Спекулянты наращивают длинные позиции, поскольку с июня нефть подорожала почти на 30%

Хедж-фонды инвестируют в нефтяной рынок в расчете, что цены скоро превысят $100 за баррель, что усиливает ралли, начавшееся после сокращения добычи и экспорта Саудовской Аравией и Россией.

Продление Эр-Риядом сокращения добычи на 1 млн баррелей в день до декабря наряду с дальнейшими сокращениями в рамках целевого показателя Опек+ стало дополнением к действиям Москвы по ограничению экспорта, что в итоге подтолкнуло цены на международный нефтяной эталон Brent до нового максимума за год на уровне $95 за баррель.

Данные бирж и регуляторов говорят о том, что позиционирование хедж-фондов способствует дальнейшему росту, который с июня составил почти 30%, при этом за последние две недели ускорились покупки как фьючерсов на нефть марки Brent, так и фьючерсов на американскую нефть. Последние данные показали, что за две недели до 12 сентября совокупные чистые длинные позиции фондов по Brent и американскому эталону West Texas Intermediate выросли на 137000 контрактов, или на 35%, до 18-месячного максимума на уровне 527000 контрактов.

Чистые длинные позиции по нефти Brent и WTI

Эти цифры, сопоставимые с более чем 500 млн баррелей или примерно пятидневным мировым спросом, свидетельствуют об активности спекулятивных игроков, таких как хедж-фонды. Оле Хансен, глава отдела Saxo Bank по стратегиям на сырьевых рынках, отметил, что интерес хедж-фондов к нефти восстановился после того, как Саудовская Аравия в начале месяца объявила о том, что она будет обеспечивать добровольное ограничение добычи дольше, чем предполагалось ранее.

«Это сыграло роль пускового механизма, — заявил Хансен. — Внезапно все поняли, что рынок настроен на дальнейший рост в краткосрочной перспективе».

Министр энергетики Саудовской Аравии оправдал решение страны по поводу дальнейшего ограничения добычи в понедельник, заявив, что мировой спрос на нефть может снизиться, если глобальный экономический рост замедлится в ближайшие месяцы. Но, по мнению аналитиков, позиция принца Абдулазиза ибн Салмана все же может стать самореализующимся пророчеством: рост цен рискует осложнить стратегии отказа центральных банков от повышения ставок и снизить мировой спрос на нефть.

Инвесторы откладывают часть средств, опасаясь, как и принц Абдулазиз, признаков макроэкономических потрясений в Китае и потенциального периода стагфляции в Европе.

Как долго продлится рост

Дуг Кинг, директор по инвестициям RCMA Asset Management, который управляет фондом Merchant Commodity Fund стоимостью $300 млн, не уверен, что нефть подорожает так сильно, поскольку укрепление рынка связано с ограничением предложения Опек+, а не исключительно высоким спросом.

«Рост не носит массового структурного характера, я думаю, он скорее искусственный, — отметил Кинг. — На мой взгляд, мы приближаемся к верхней границе этого движения, поскольку, если мы преодолеем $100 за баррель, я подозреваю, что мы увидим больше баррелей на рынке».

Другие инвесторы использовали рынок опционов для хеджирования на случай, если цены превысят $100 за баррель до конца года. По словам Чарли Макэллиготта, стратега по деривативным сделкам на акции в Nomura, по состоянию на пятницу фонды купили около 37000 опционов «колл» на WTI, которые дают инвесторам право покупать базовые активы, срок действия которых истекает в декабре по цене «страйк» в $115.

«Быстрый рост рискует привлечь покупателей-спекулянтов», — добавил он.

«Движение к $100 [за баррель] кажется неуклонным, — заявил Эхсан Хоман, руководитель отдела исследований сырьевых товаров в MUFG Bank. — Вопрос в том, как долго это продлится».

Райан Фитцморис, главный индексный трейдер брокера Marex, считает, что на рынке нефти существует сильный импульс, при этом спотовые цены на нефть значительно выше цен с поставкой позже в этом году — рыночный феномен, который известен в отрасли как бэквордация. Хотя фонды, как правило, концентрируют торги в ближайший месяц закрытия, по словам Фитцмориса, производители нефти продают контракты с более поздней поставкой, чтобы зафиксировать более высокие цены на будущие партии.

«Это привело к такой экстремальной форме кривой», — заявил Фитцморис.

Более высокие цены на нефть уже оказывают влияние на более широкие фондовые рынки. Индекс Dow Jones US Airlines упал на 24% с 11 июля, при этом Delta Air Lines и American снизили прогнозы по прибыли на третий квартал из-за роста цен на топливо. Индекс S&P 500 Energy, напротив, за тот же период прибавил 11%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба