25 сентября 2023 Абрамов Александр

О поучительном китайском опыте по форсированному росту рынка IPO.

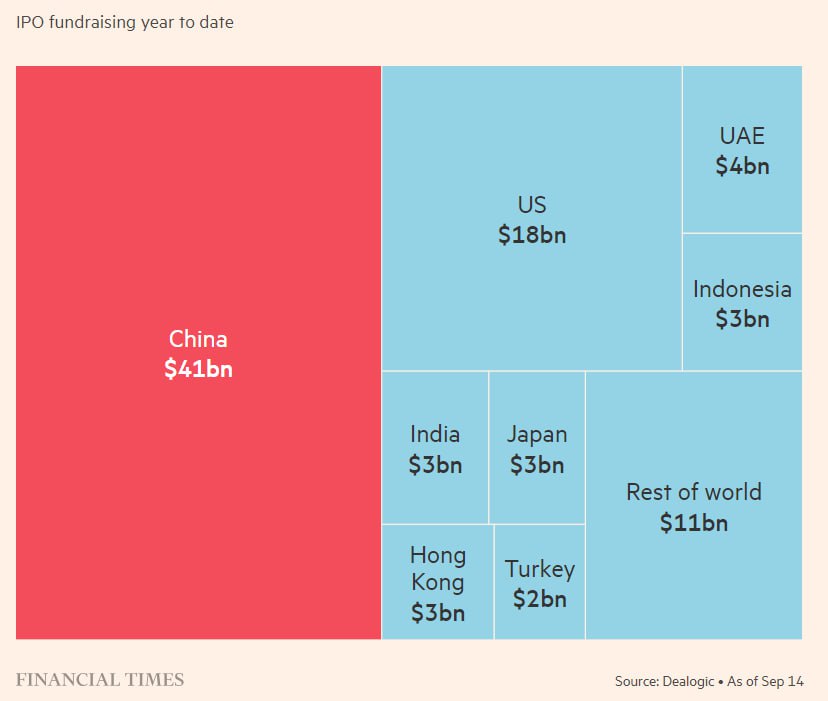

В этом году китайский фондовый рынок достиг феноменальных результатов. На фоне продолжающегося значительного падения индексов акций национальных компаний Китай стал абсолютным мировым лидером в сфере публичных размещений акций (см прилагаемые выше рисунки). Основной фондовый индекс Китая CSI 300 с января 2023 г. снизился на 14% в дополнение к снижению на 20% в 2022 г., уступая индексам Японии и США. Однако в секторе IPO на национальных биржах в текущем году китайские эмитенты собрали более 40 млрд долл., что более чем вдвое превышает показатели США и составляет почти половину мировой суммы размещений.

Такой парадокс объясняется тем, что привлечение через IPO средств стало приоритетным направлением стратегии Президента Китая Си Цзиньпина по росту инвестиций в те технологические отрасли (производство полупроводников, биотехнологии и электромобили), в которых Китая стремится стать глобальным лидером. (На мой взгляд, наверное, впервые в практике развивающихся стран фондовый приобрел столь значимый политический вес). Лэнс Ноубл, глава отдела исследований Китая в инвестиционном банке CLSA, говорит, что новый подход основан на координации ресурсов правительства, промышленности, финансов, университетов и исследовательских лабораторий сверху вниз, чтобы ускорить технологические прорывы и помочь снизить зависимость Китая от Запада. Администрация Си направляет сотни миллиардов долларов из так называемых правительственных фондов в компании, готовящиеся к IPO и соответствующие приоритетам государства. Одновременно отсеиваются попытки листинга компаний в низкоприоритетных секторах.

Стимулирование IPO предполагает серьезный и рискованный разворот на рынке внутренних сбережений. Высшие партийные руководители быстро проводят IPO, но по-прежнему неохотно используют крупномасштабные стимулы в сфере недвижимости и инфраструктуры для активизации экономического роста. Вложения в акции новых компаний рассматриваются в качестве новых направлений массовых инвестиций граждан.

Для стимулирования частных инвестиций на рынке IPO принимаются жесткие меры. Например, негласная система «светофора», в которой регулирующие органы неофициально инструктируют китайские инвестиционные банки о том, в какие листинговые компании на самом деле должны направляться средства. Такие компании, как производители напитков, сети кафе и ресторанов, получают «красный свет», фактически им запрещается выходить на биржу, тогда как компании, работающие в стратегически важных отраслях, получают «зеленый свет».

Ряд жестких регулирующих мер принят для защиты инвесторов от распространенной для сделок IPO практики, когда акции компаний резко падают после его проведения . Регуляторы защитились от этого риска, продлив периоды «блокировки», в течение которых китайским инвестиционным банкам и другим институциональным инвесторам, участвующим в IPO, не разрешается продавать акции. Регуляторы также ограничили возможность инсайдеров компании – будь то директора, спонсоры перед IPO или так называемые якорные инвесторы – продавать свои акции, особенно если акции компании падают ниже их эмиссионной цены или она не выплачивает дивиденды своим акционерам.

Да, меры крутые, поэтому лидерство Китая в секторе IPO в мире кажется вполне закономерным. Однако FT также рассматривает серьезные экономические риски столь агрессивной политики. Одна из основных проблем заключается в том, что поток новых листингов привел к падению стоимости существующих акций, поскольку отдельные инвесторы часто продают пакеты акций компаний, которые уже котируются на бирже, чтобы собрать деньги, необходимые для участия в торгах за акции новых эмитентов.

Уровень цен акций становится напрямую зависимым от текущих решений партии и правительства. Например, в сентябре этого года для поддержания курса акций в стратегических секторах регулятор страховой отрасли Китая снизил установленный уровень риска для отечественных акций в попытке подтолкнуть обычно осторожных страховщиков покупать больше акций.

Негативна реакция на новый курс партии со стороны крупных иностранных инвесторов. Согласно расчетам Financial Times, основанным на данных фондовой биржи, в прошлом месяце оффшорные инвесторы, торгующие через мост между Гонконгом и материковыми биржами, продали китайские акции на рекордные 12 млрд долл. Управляющие фондами говорят, что страна находится в процессе структурного снижения рейтинга, в результате чего международные инвестиционные фонды постоянно сокращают долю капитала, которую они считают разумным направить на фондовый рынок Китая.

«Для компаний, связанных с государством, их участие на рынке акций значительно возросло за последние несколько месяцев», – говорит Лау из Goldman. «И то, что они покупают, во многом соответствует долгосрочным стратегическим секторам». Однако некоторые ветераны из китайских брокерских компаний говорят, что такой подход неустойчив, и предупреждают, что размещение денег в стратегических акциях только для поддержки оценок – это пустая трата капитала, который можно было бы найти более эффективное использование в другом месте.

Некоторые инвесторы предупреждают, что постоянно расширяющаяся система государственного контроля над инвестициями в акционерный капитал может нанести долгосрочный ущерб привлекательности китайских акций внутри страны и во всем мире. Экономисты говорят, что технологические отрасли, которым Пекин отдает предпочтение при листинге – полупроводники, электромобили, аккумуляторы и другие высокотехнологичные производства – просто не способны обеспечить масштабные возможности занятости или повысить уровень потребительских расходов, ожидаемый высшими китайскими лидерами.

Позволю себе краткий комментарий. Уверен, что о этом опыте Китая будет интересно прочитать тем, кто работает на финансовом рынке, и тем, кто пишет стратегии его развития. Например, тем, кто заинтересован в росте публичных размещений российских компаний. Опыт Китая хорошо показывает, что добиться можно самых высоких результатов независимо от внешних условий. Но для этого необходимо определиться, какие инструменты использовать в приоритетном порядке – рыночные или административные. И, если выбор сделан, то в полной мере задействовать либо ресурс рынка, либо возможности государства. Компромисс (как у нас) в данном случае, не приведет к заметным результатам на рынке капитала. При проблемном инвестиционном климате государство может играть важную роль в развитии рынка капитала (это показывают и наши межстрановые исследования), но для этого руководителям из государства нужно взять на себя ответственность за реализацию столь высокорискованных экономических мер как, например, в Китае, а также соблюдать приоритетность поддержания инвестиций на фондовом рынке в иерархии решаемых государством экономических задач.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба