27 ноября 2023 investing.com Царьков Дмитрий

Начинаю еженедельную рубрику обзора рынка с событиями за прошедшую неделю. Постараюсь короткто и содержательно описывать все важные и актуальные события, данные и метрики.

Общая картина

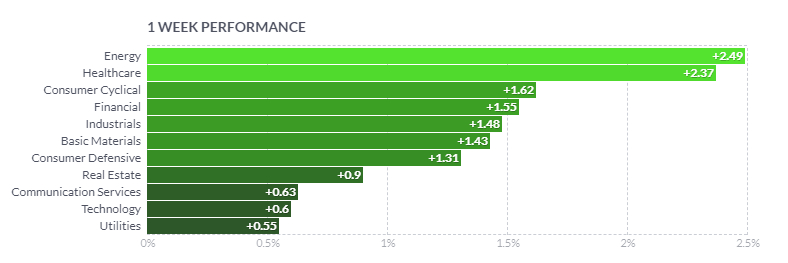

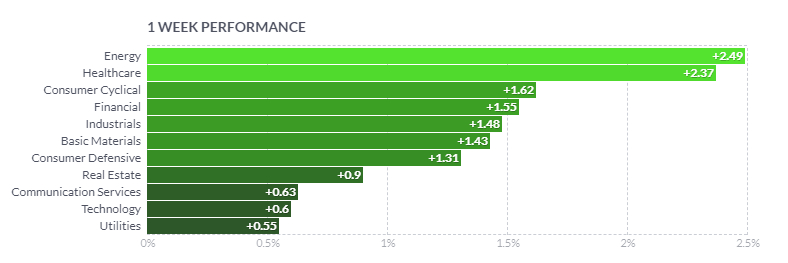

Бурный рост технологического сектора, который продолжался последнее время, чуть поостыл. В лидеры роста выбились компании из других секторов.

Динамика секторов

Лучшими на прошлой неделе стали компании из энергетического и медицинского секторов. В энергетическом секторе вперёд бегут компании со средней и малой капитализацией. Mega-cap компании типа Chevron (NYSE:CVX) и Exxon (NYSE:XOM) практически стоят на месте. Медицинский же сектор идёт вперёд более уверенными темпами — растут все, от мала до велика.

Широкий рынок

Индекс широкого рынка на данный момент времени "разбирает" локальный максимум, пытаясь его превзойти. Динамика устойчиво-восходящая.

Технологический сектор

Компании из технологического сектора на прошлой неделе показали очень уверенную динамику, продолжая рост. Локальный пик разобрали, теперь на очереди ATH.

Волатильность

Волатильность показывает серьёзное снижение на прошлой неделе — пробила установленный минимум. Серьёзная заявка на up-trend рисковых инструментов.

Интересное

Мнение управляющих и хэдж-фондов полностью совпадает с текущей динамикой рынка — они также стоят в абсолютном лонге по рынку.

Позиционирование

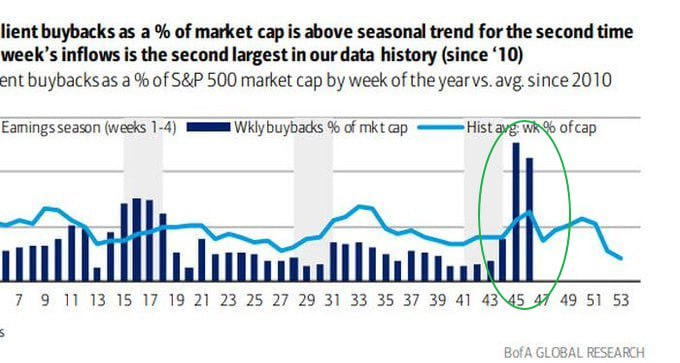

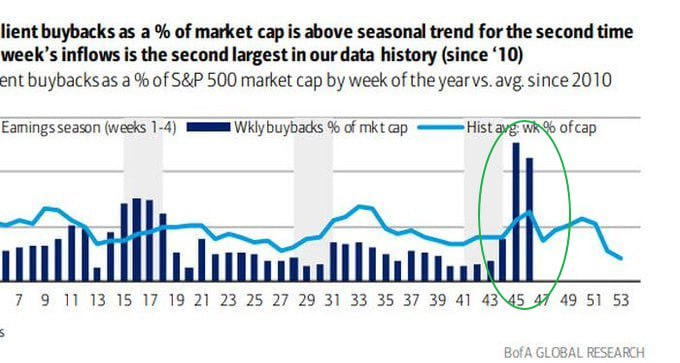

Вполне возможно, что столь мощная динамика рынка связана с основным драйвером для роста рисковых инструментов — обратным выкупом акций, Buyback.

Buyback

За последний месяц компании США значительно увеличили объёмы обратного выкупа.

События

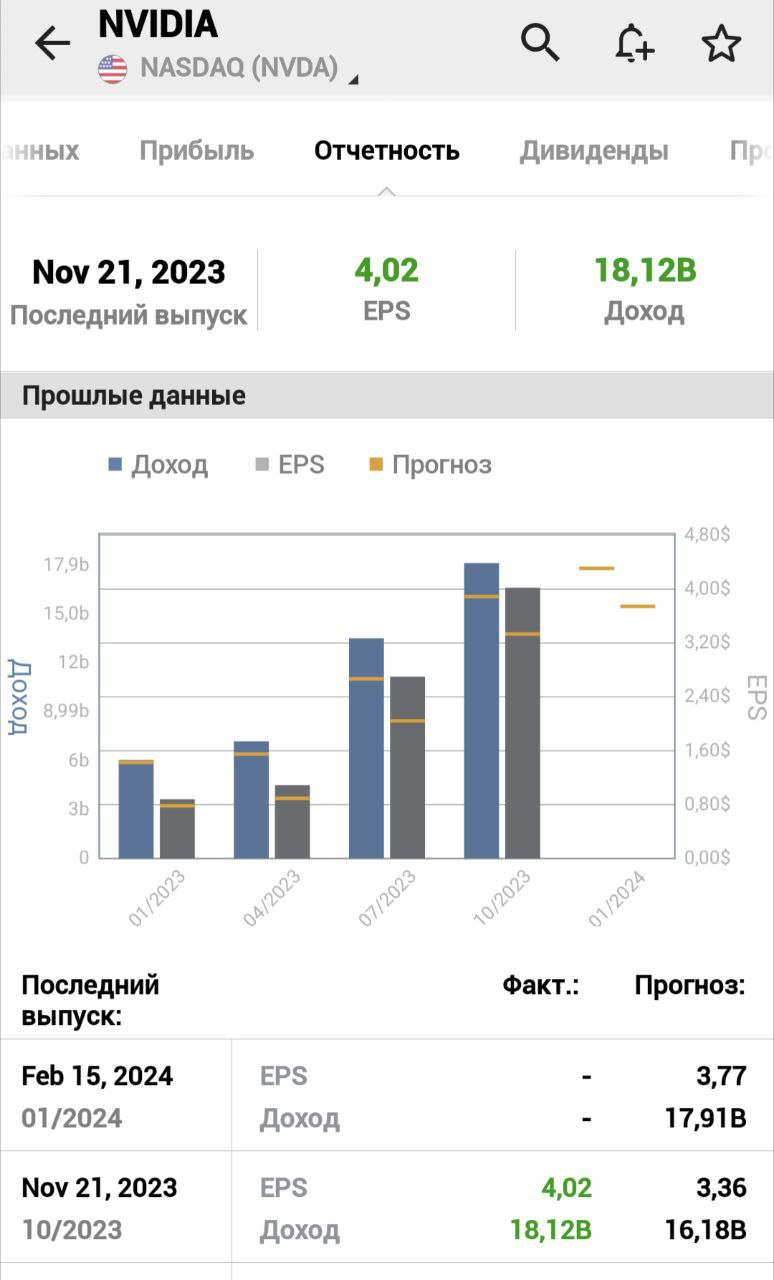

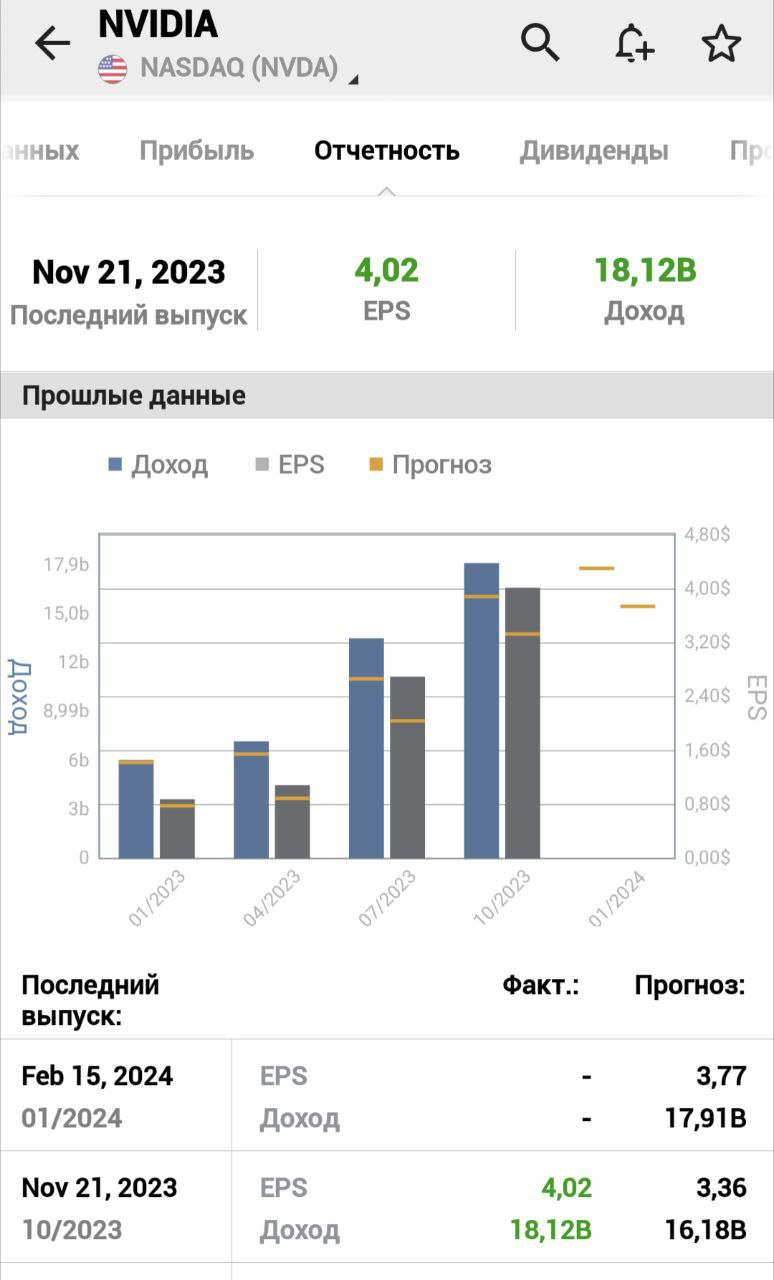

На прошлой неделе нам не показали особо значимых обновлений экономических метрик и прочих событий. Разве что обновили отчёт по Nvidia (NASDAQ:NVDA).

Данные очень круто выглядят — превосходят прогнозные ожидания. Но, цена компании и так уже выросла на 23% с конца октября, так что супер-рывка вверх мы не увидели — после выхода отчётности акции компании снизились на 4%.

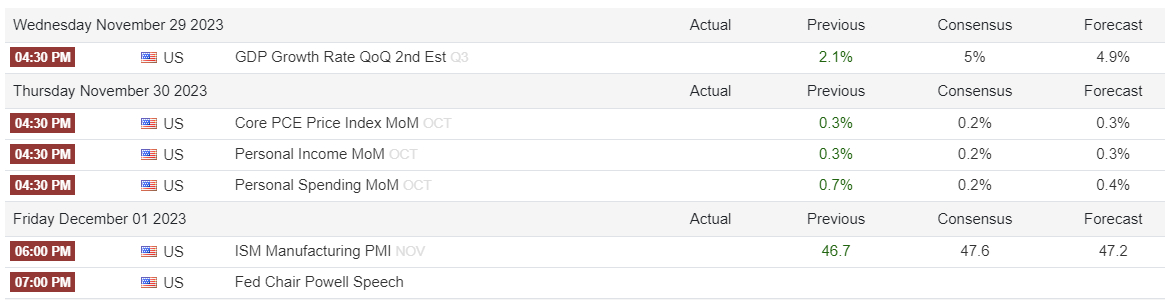

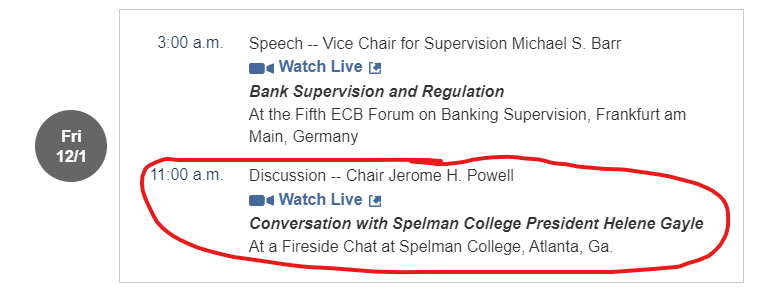

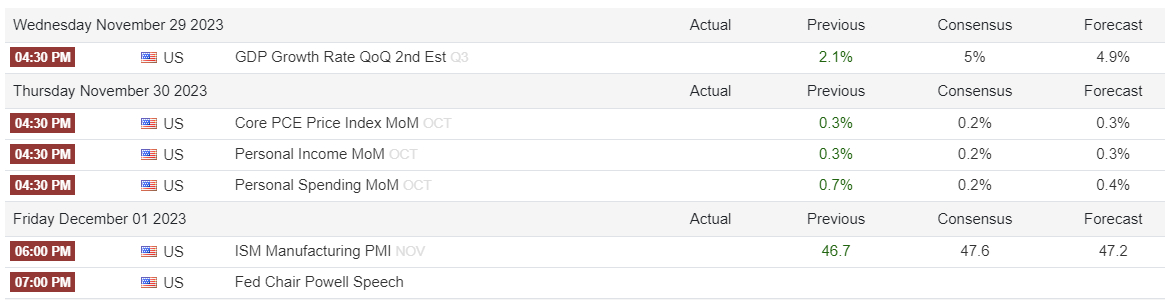

На следующей же неделе нас ждут вот такие события:

Нам покажут обновление данных по ВВП, базовому ценовому индексу потребительских расходов, деловую активность в промышленном секторе, а вишенкой на торте станет выступление Пауэлла.

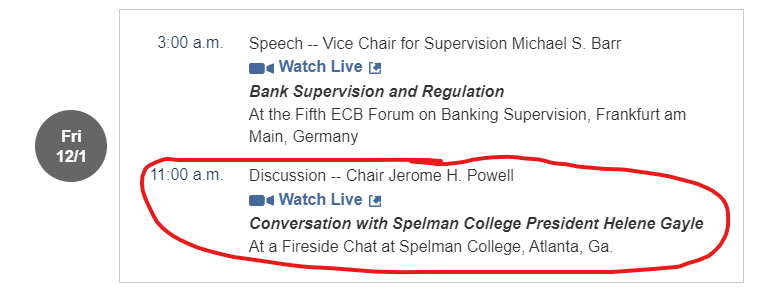

J.Powell

Он появится в эфире в птяницу, в 19:00 по Мск. Будет ли на этой панели глава ФРС активно обсуждать монетарную политику, или нет — узнаем в пятницу. Как всегда, буду вести для вас прямой эфир в своём ТГ-канале, ссылку на который вы можете найти в моём профиле.

Итоги, ожидания

Пока что рынок чувствует себя довольно собранно. Событий, которые способны повлиять негативно на его динамику, на горизонте пока что не видно. Ближайшие даты просматриваются в районе 8-13 декабря, где нам покажут данные по рынку труда, инфляции, а ФРС проведёт очередное заседание с пресс-конференцией. Так что работаем по тренду, но с большой осторожностью, ведь на носу заседание ОПЕК+ (30.11.23), где нефтяные котировки снова могут вернуть к росту. В общем, аккуратно работаем по тренду, и не забываем фиксировать риски.

В комментариях прошу обозначить, нужно ли делать такие обзоры для российского рынка. Насколько это вам будет полезно и интересно.

Общая картина

Бурный рост технологического сектора, который продолжался последнее время, чуть поостыл. В лидеры роста выбились компании из других секторов.

Динамика секторов

Лучшими на прошлой неделе стали компании из энергетического и медицинского секторов. В энергетическом секторе вперёд бегут компании со средней и малой капитализацией. Mega-cap компании типа Chevron (NYSE:CVX) и Exxon (NYSE:XOM) практически стоят на месте. Медицинский же сектор идёт вперёд более уверенными темпами — растут все, от мала до велика.

Широкий рынок

Индекс широкого рынка на данный момент времени "разбирает" локальный максимум, пытаясь его превзойти. Динамика устойчиво-восходящая.

Технологический сектор

Компании из технологического сектора на прошлой неделе показали очень уверенную динамику, продолжая рост. Локальный пик разобрали, теперь на очереди ATH.

Волатильность

Волатильность показывает серьёзное снижение на прошлой неделе — пробила установленный минимум. Серьёзная заявка на up-trend рисковых инструментов.

Интересное

Мнение управляющих и хэдж-фондов полностью совпадает с текущей динамикой рынка — они также стоят в абсолютном лонге по рынку.

Позиционирование

Вполне возможно, что столь мощная динамика рынка связана с основным драйвером для роста рисковых инструментов — обратным выкупом акций, Buyback.

Buyback

За последний месяц компании США значительно увеличили объёмы обратного выкупа.

События

На прошлой неделе нам не показали особо значимых обновлений экономических метрик и прочих событий. Разве что обновили отчёт по Nvidia (NASDAQ:NVDA).

Данные очень круто выглядят — превосходят прогнозные ожидания. Но, цена компании и так уже выросла на 23% с конца октября, так что супер-рывка вверх мы не увидели — после выхода отчётности акции компании снизились на 4%.

На следующей же неделе нас ждут вот такие события:

Нам покажут обновление данных по ВВП, базовому ценовому индексу потребительских расходов, деловую активность в промышленном секторе, а вишенкой на торте станет выступление Пауэлла.

J.Powell

Он появится в эфире в птяницу, в 19:00 по Мск. Будет ли на этой панели глава ФРС активно обсуждать монетарную политику, или нет — узнаем в пятницу. Как всегда, буду вести для вас прямой эфир в своём ТГ-канале, ссылку на который вы можете найти в моём профиле.

Итоги, ожидания

Пока что рынок чувствует себя довольно собранно. Событий, которые способны повлиять негативно на его динамику, на горизонте пока что не видно. Ближайшие даты просматриваются в районе 8-13 декабря, где нам покажут данные по рынку труда, инфляции, а ФРС проведёт очередное заседание с пресс-конференцией. Так что работаем по тренду, но с большой осторожностью, ведь на носу заседание ОПЕК+ (30.11.23), где нефтяные котировки снова могут вернуть к росту. В общем, аккуратно работаем по тренду, и не забываем фиксировать риски.

В комментариях прошу обозначить, нужно ли делать такие обзоры для российского рынка. Насколько это вам будет полезно и интересно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба