4 января 2024 Финансовый Архитектор

Фонды денежного рынка — адекватная альтернатива банковским вкладам и накопительным счетам. Их популярность выросла на фоне роста ключевой ставки, так как изменение процентных ставок незамедлительно отражается на доходности самих фондов, продажа фонда возможна в любое время проведения торгов на бирже без потери накопленного дохода (но в отличии от вкладов, НДФЛ возникает с любой суммы дохода).

Как правило, инвесторы могут воспользоваться фондами денежного рынка для «парковки» временно свободных денег на брокерском счете, но можно использовать фонд и как «вечный вклад», который размещен под всегда актуальную на текущий момент ставку. Это достигается путем того, что управляющая компания постоянно вкладывает деньги фонда в операции обратного РЕПО, как правило, заключаемые сроком на один день (если совсем грубо, то можно сказать, что УК размещает деньги в однодневные кредиты под залог надежных ценных бумаг, таких как ОФЗ, хотя фактически сделка проходит как покупка ценных бумаг с обязательством их продажи, но то детали, в теории надежность таких операций равна надежности финансовой системы РФ).

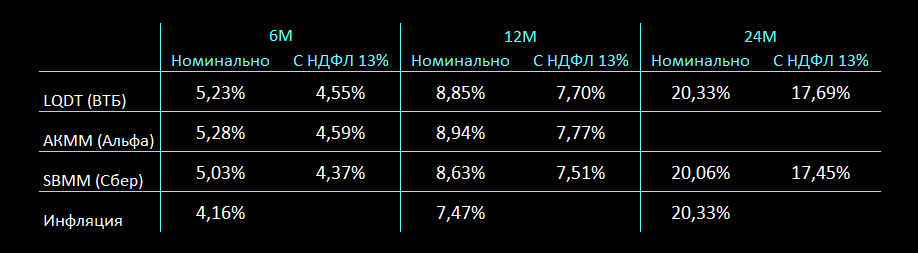

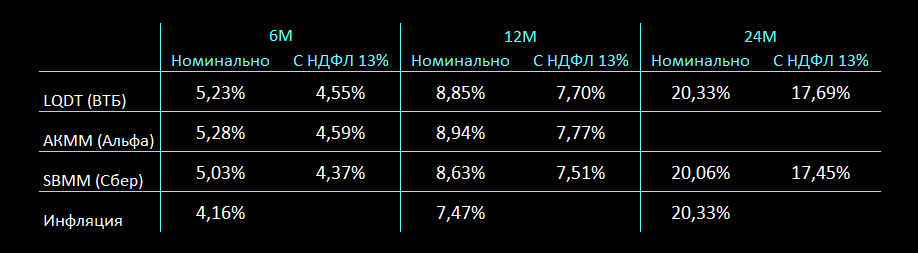

И так, я решил проверить, можно ли разместить деньги в фонды денежного рынка и просто «забыть» о них, не будут ли они «съедены» инфляцией? К сожалению, история фондов денежного рынка пока еще совсем короткая, поэтому мне пришлось проводить исследование на горизонте последних двух лет, и вот что из этого получилось:

Фонды денежного рынка против инфляции

Для исследования я взял три крупнейших фонда — LQDT от ВТБ объемом ~109 млрд рублей, АКММ от Альфы объемом ~51,2 млрд рублей, SBMM от Сбера объемом ~40,7 млрд рублей. Еще есть фонд ТМОМ от Тинькофф, но он пока еще имеет слишком короткую историю, потому и не вошел в исследование, к тому же с 2025 года по нему планируется ввести совершенно неадекватную комиссию для такого инструмента в размере 0,5% в год от стоимости активов, в отличии от сложившейся практики ~0,2% в год у других фондов.

И так, по результат исследования выяснилось:

Фонды денежного рынка приносят доходность, сопоставимую с инфляцией (где-то обгоняя ее, где-то отставая), то есть их реальная доходность за вычетом инфляции примерно равна 0%;

Если доход от фонда не сальдировать с убытком по другим позициям или продавать до наступления 3х летней налоговой льготы, то за вычетом НДФЛ полученных доход скорее всего будет отставать от инфляции.

В общем, на этом фоне лично для меня (и это не инвестиционная рекомендация) в качестве долгосрочной парковки денег (именно как альтернатива долгосрочному депозиту) на бирже более привлекательно выглядят инфляционные (номинал этих облигаций индексируется на размер инфляции) ОФЗ серий 52002, 52003, 52004, 52005, которые на сегодня дают доходность ~4%+ сверх инфляции (но их стоимость в моменте может колебаться: как расти, так и падать).

Как правило, инвесторы могут воспользоваться фондами денежного рынка для «парковки» временно свободных денег на брокерском счете, но можно использовать фонд и как «вечный вклад», который размещен под всегда актуальную на текущий момент ставку. Это достигается путем того, что управляющая компания постоянно вкладывает деньги фонда в операции обратного РЕПО, как правило, заключаемые сроком на один день (если совсем грубо, то можно сказать, что УК размещает деньги в однодневные кредиты под залог надежных ценных бумаг, таких как ОФЗ, хотя фактически сделка проходит как покупка ценных бумаг с обязательством их продажи, но то детали, в теории надежность таких операций равна надежности финансовой системы РФ).

И так, я решил проверить, можно ли разместить деньги в фонды денежного рынка и просто «забыть» о них, не будут ли они «съедены» инфляцией? К сожалению, история фондов денежного рынка пока еще совсем короткая, поэтому мне пришлось проводить исследование на горизонте последних двух лет, и вот что из этого получилось:

Фонды денежного рынка против инфляции

Для исследования я взял три крупнейших фонда — LQDT от ВТБ объемом ~109 млрд рублей, АКММ от Альфы объемом ~51,2 млрд рублей, SBMM от Сбера объемом ~40,7 млрд рублей. Еще есть фонд ТМОМ от Тинькофф, но он пока еще имеет слишком короткую историю, потому и не вошел в исследование, к тому же с 2025 года по нему планируется ввести совершенно неадекватную комиссию для такого инструмента в размере 0,5% в год от стоимости активов, в отличии от сложившейся практики ~0,2% в год у других фондов.

И так, по результат исследования выяснилось:

Фонды денежного рынка приносят доходность, сопоставимую с инфляцией (где-то обгоняя ее, где-то отставая), то есть их реальная доходность за вычетом инфляции примерно равна 0%;

Если доход от фонда не сальдировать с убытком по другим позициям или продавать до наступления 3х летней налоговой льготы, то за вычетом НДФЛ полученных доход скорее всего будет отставать от инфляции.

В общем, на этом фоне лично для меня (и это не инвестиционная рекомендация) в качестве долгосрочной парковки денег (именно как альтернатива долгосрочному депозиту) на бирже более привлекательно выглядят инфляционные (номинал этих облигаций индексируется на размер инфляции) ОФЗ серий 52002, 52003, 52004, 52005, которые на сегодня дают доходность ~4%+ сверх инфляции (но их стоимость в моменте может колебаться: как расти, так и падать).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба